Книга: Бизнес под прицелом. Голая правда о том, что на самом деле происходит в мире бизнеса

Назад: «Я победил… Я победил!»

Дальше: «Heerlijk, helder, Heineken»

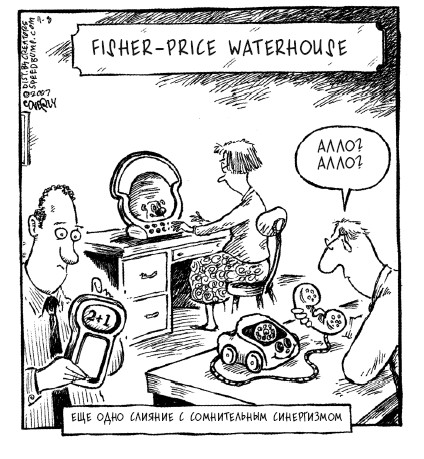

Большинство приобретений – на деле потери

Разумеется, приобретения сыграли большую роль в истории Ahold. Процессы, которые подтолкнули компанию к слишком большому числу приобретений за слишком короткое время, мало отличаются от процессов, заставивших ее слишком дорого платить за эти приобретения. Первые привели к плохой интеграции приобретений и созданию слишком малой новой стоимости, а вторые – к очень большим переплатам. Переплаты – суммы, которые приобретатель платит сверх реальной стоимости приобретаемого объекта, – часто бывали огромными, достигая нередко 70–80 %. Сочетание сильно завышенной цены с малостью созданной новой стоимости гибельно.

И я почти не сомневаюсь, что именно это сочетание стало главной причиной того, что результат этих приобретений (в отношении создания дополнительной стоимости) оказался поистине плачевным. Позвольте мне еще раз напомнить вам статистику слияний и поглощений. Возможно, вы уже знакомились с ней, но поскольку я уверен, что вы (все еще) не верите ей, я приведу ее снова.

От 70 до 80 % приобретений приводят к снижению стоимости фондов. Два обзора, приведенных уважаемым журналом Strategic Management Journal, показывают, что за 10 дней после объявления о приобретении курс акций компаний-приобретателей падает на 0,34…1,0 %. И этот результат неизменно прослеживался по данным за 75 лет!

«Но это всего 10 дней! – можете сказать вы. – Возможно, ведь, что впоследствии эти приобретения принесли прибыль, верно?». Нет, неверно. Исследования журнала Journal of Finance показали, что за пять лет после завершения слияния компании теряют 10 % своей стоимости.

«Но, может быть, фондовый рынок поначалу слишком пессимистичен?» Как раз наоборот: исследование 131 крупной сделки (на общую сумму больше 500 млн долл.) показало, что в 59 % случаев приведенная к рыночным ценам отдача упала после объявления о сделке. Но это значит, что на 41 % сделок рынок отреагировал положительно. Не такая уж плохая доля, хотя она могла быть и хуже. Или…?

Через 12 месяцев отрицательные последствия имел 71 % всех сделок, о которых идет речь. Это значит, что из 41 % случаев, когда после объявления о сделке рынок пошел вверх, только 55 % через год все еще приносили положительные результаты! Даже при том, что поначалу фондовый рынок был слишком оптимистичен. Еще больше сделок окончились разрушением стоимости, которую они, как ожидалось, должны были создать.

Однако каждый раз, как я привожу эту статистику группе руководителей, они хмурятся и заявляют: «Мы знаем это, но у нас это не так», часто добавляя: «Мы проанализировали все свои сделки, и две трети из них успешны» (не уверен, что это всегда две трети, но говорят почти всегда примерно так). Да, все верно.

Так бывает почти неизменно, когда в ходе ряда интервью или опросов, иногда дополняемых несколькими таблицами и цифрами подозрительного спада, спрашиваешь кого-либо из бизнес-структур, считают ли они данную конкретную сделку успехом. Если же они отвечают «нет» (едва ли не риторически), можете биться об заклад: это просто-напросто крах.

Из всех проведенных сделок две трети оказались «некатастрофичными», а это не то же самое, что успешными. Возможно, оставшаяся треть не вызвала больших проблем, если интеграция прошла успешно, но это не значит, что сделка (обычно очень дорогая) действительно создала новую стоимость, хотя бы покрывшую переплату при сделке. И хоть вы и избежали катастрофы, возможно, лучше было отказаться от этой сделки.

Итак, верьте мне, две трети приобретений – это на самом деле потери.

Назад: «Я победил… Я победил!»

Дальше: «Heerlijk, helder, Heineken»