Книга: Краткосрочный трейдинг. Руководство для начинающих

Назад: Что такое MACD и как им пользоваться

Дальше: Что такое линии Боллинджера и как их использовать

Что такое индикатор «балансовый объем» (OBV) и как им пользоваться

Индикатор «балансовый объем» (OBV) представляет собой еще один инструмент поддержки при принятии решений и будет одним из наших критериев для покупки.

Ценный совет

Помните, что длинные позиции нужно открывать по акциям, наполненным позитивной энергией (покупателей). И OBV представляет собой «мгновенный снимок» такой энергии – позитивной или негативной, двигающей цены ваших акций.

Первоначально разработанный Джо Гранвиллем, OBV – это индикатор момента, объединяющий изменение объема и цены. Бросьте короткий взгляд на эту единственную линию, наложенную на график объема, и вы сразу поймете, вливаются ли деньги в акции или изымаются из них.

Работает OBV так: скажем, акции компании Bargain Biotech закрываются выше цены закрытия предыдущего дня, тогда при расчете OBV общий объем торгов в этот день учитывается со знаком «плюс». Когда Bargain Biotech закрывается ниже, чем накануне, при расчете OBV объем расценивается как негативный. Таким образом, формула индикатора отслеживает накопленный объем торгов акциями и присваивает ему знак плюс или минус. Эта линия может двигаться в рамках тренда вверх или вниз.

В основе OBV лежит теоретическая предпосылка о том, что объем предшествует движению цен и, таким образом, представляет собой лидирующий индикатор. Если вы сканируете графики и видите, как OBV «ушел на дно» и теперь «всплывает», то предполагаете, что деньги возвращаются в эти акции.

Трактуйте динамику OBV так же, как движение котировок. Иначе говоря, он двигается в точности как цены: вверх, вниз и вбок. Для наших целей нам нужно, чтобы OBV поднимался, как и соответствующие цены, в рамках устойчивого восходящего тренда. Поскольку OBV – индикатор краткосрочный, ему нужно просто двинуться вверх, чтобы дать сигнал, который мы ждем.

Что нужно знать об OBV:

• Когда OBV прерывает нисходящий тренд, разворачиваясь у подножия столбиков объема торгов, возможно, грядет разворот тренда. Это можно увидеть в случае акций, формирующих ценовое основание. Поскольку такое событие обычно предшествует прорыву уровня сопротивления, стоит срочно проверить остальные критерии на покупку (мы определим их в главе 10) с целью определения возможной точки входа.

• И наоборот, если движение цен предшествует изменению OBV, мы называем это «отсутствием подтверждения». Это происходит в момент завершения восходящего или нисходящего трендов. Вспомните о дивергенции и, если владеете акциями, рассмотрите возможность зафиксировать всю или часть прибыли.

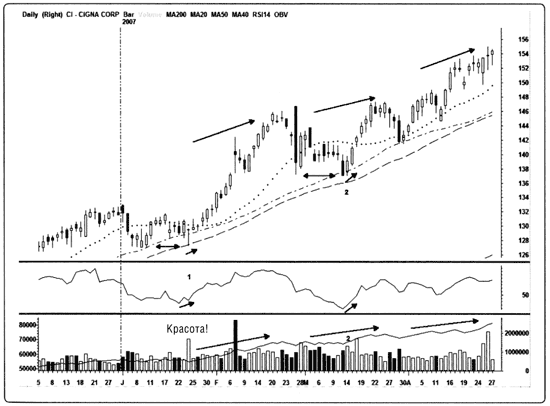

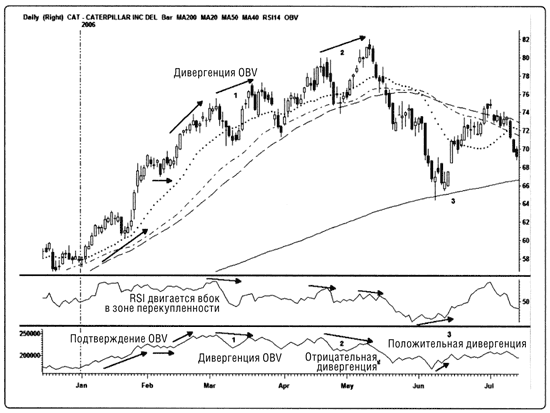

На следующих графиках (рис. 9.5 и 9.6) показано, как выглядят сигналы индикатора OBV.

Рис. 9.5. Дневной график акций Cigna (CI) и OBV. На этом дневном графике цен Cigna Corp. (CI) виден устойчивый восходящий тренд с повышающимися максимумами и минимумами и столь же убедительным и подтверждающим его OBV. В дополнении к двум рывкам вверх индикатора RSI акции демонстрируют два случая тестирования скользящей средней с образованием фигуры «двойное дно» на большом объеме. Точка 1 позднее подтверждается «молотом», а точка 2 совпадает с комбинацией «просвет в облаках». Красота!

Данные предоставлены компанией Townsend Analytics.

Рис. 9.6. Дневной график акций Caterpillar (CAT) с индикаторами OBV и RSI. Я убрала данные об объемах, чтобы подчеркнуть то, как OBV подтверждает тренд и как проявляются основные дивергенции, которые действуют как надежные вторичные свидетельства в пользу торговых решений. 1. Обратите внимание, насколько хорошо OBV подтверждает восходящий тренд в феврале 2006 г., в то время как RSI принимает стабильные, хотя и перекупленные, значения, что часто происходит на рынках, для которых характерны тренды. В данном случае новый максимум цены не подтверждается OBV. И еще обратите внимание, как быстро падает RSI, – это явно говорит об ослаблении силы покупателей. 2. В середине мая акции CAT установили два новых максимума и минимума. Однако снова мы видим явную отрицательную дивергенцию. И на этот раз, во время устойчивого тренда, это тревожный признак, поскольку комбинация «вечерняя звезда» отмечает начало стадии 4. 3. Здесь, на гораздо более низких уровнях, CAT впервые тестирует 200-дневная скользящая средняя. Пару дней спустя, с образованием «молота», появляется второе подтверждение наряду с положительными дивергенциями в наших индикаторах.

Данные предоставлены компанией Townsend Analytics.

Назад: Что такое MACD и как им пользоваться

Дальше: Что такое линии Боллинджера и как их использовать