Книга: Краткосрочный трейдинг. Руководство для начинающих

Назад: Что такое стохастик и как им пользоваться

Дальше: Что такое индикатор «балансовый объем» (OBV) и как им пользоваться

Что такое MACD и как им пользоваться

Трейдеры называют MACD «мак-ди». Вообще это сокращение для термина «схождение/расхождение скользящей средней».

MACD был разработан издателем новостного бюллетеня Systems and Forecasts Джеральдом Аппелем, он представляет собой следующий за трендом индикатор/осциллятор момента, отслеживающий связь между 26– и 12-дневной экспоненциальной скользящей средней цены. Его сопровождает 9-дневная экспоненциальная скользящая средняя, которая называется «сигнальной линией» и выдает сигналы на покупку/продажу.

MACD обычно называют «запаздывающим» индикатором, т. е. выдающим сигналы на основе информации об исторических ценах. Поэтому лучше всего пользоваться MACD на рынках, для которых характерны устойчивые тренды.

Однако время от времени MACD отклоняется от цены и двигается в противоположном направлении. Это говорит о потенциальном ослаблении текущего тренда.

Поскольку традиционный MACD выдает сигналы позже, чем его более шустрые «коллеги» (RSI и стохастик), краткосрочные трейдеры могут недосчитаться прибыли, строго следуя его сигналам. Чтобы сигналы поступали быстрее, я советую использовать гистограмму MACD, доступную в большинстве программ построения графиков.

Гистограмма MACD (MACD-H) представляет собой разницу между MACD и его 9-дневной экспоненциальной скользящей средней. MACD-H змеится вокруг нулевого уровня, двигаясь то в положительной (выше нуля), то в отрицательной зоне.

Сигналы MACD-H:

• Пересечения. Сигналом на покупку (бычьим) считается пересечение MACD-H нулевой отметки и переход на положительную территорию. Сигналом на продажу (медвежьим) будет сдвиг MACD-H в зону ниже нуля.

• Сигналы о перекупленности/перепроданности. Если говорить о MACD-H как об осцилляторе перекупленности/перепроданности, то акции могут быть перекуплены и готовы откатиться, когда индикатор растет в верхнюю область своей шкалы, напоминая величественную гору. Когда же MACD-H уходит в отрицательную зону и изображает глубокий котлован, акции перепроданы. А если столбики диаграммы укорачиваются, акции, вероятно, готовятся к отскоку.

• Торговая идея: используйте MACD-H на недельном графике для генерирования долгосрочных сигналов на покупку/продажу. Затем переходите к дневному графику тех же акций и торгуйте лишь в направлении долгосрочного сигнала.

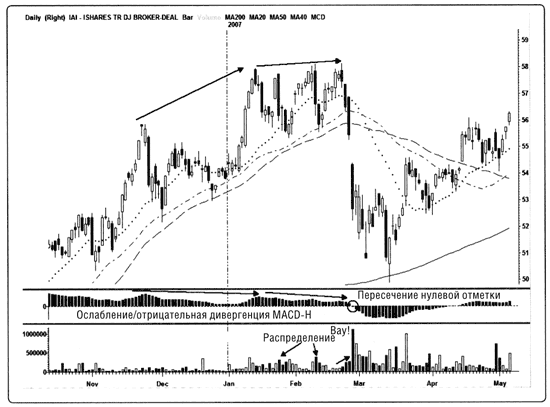

На рис. 9.4 приведена иллюстрация MACD-H. Посмотрите, какие сигналы на покупку/продажу он выдает, когда пересекает нулевую линию вверх или вниз.

Рис. 9.4. График котировок iShares Trust DJ Broker-Dealer (IAI). На этом дневном графике паев iShares Broker-Dealer Trust (ETF) показано, как пользуются индикатором MACD-H (гистограммы). В данном случае обратите внимание на то, что, хотя цена и достигла нового максимума за период с конца ноября по начало января 2007 г., MACD-H в течение большей части этого времени был довольно слаб. На самом деле смог достичь прежних высот лишь благодаря многодневному росту в начале января, но все равно было ощущение, что пора играть на понижение. Начиная с этого момента, несмотря на то что IAI выдал февральскую серию из трех слегка повышающихся максимумов (на языке продвинутых технических аналитиков это называется «тройная вершина»), в MACD-H мы видим уверенную негативную дивергенцию. Выданный индикатором сигнал на продажу после пересечения им нулевой отметки опоздал на день, с точки зрения большинства краткосрочных трейдеров. Однако такие факторы, как дивергенция, характеристики распределения объема, последние две вершины, подкрепленные комбинацией свечей «медвежье поглощение», плюс прорыв через скользящие средние, вполне определенно подавали трейдерам четкие сигналы к открытию коротких позиций, а тех, у кого были длинные позиции, – предупреждали о необходимости фиксировать прибыль.

Данные предоставлены компанией Townsend Analytics.

Назад: Что такое стохастик и как им пользоваться

Дальше: Что такое индикатор «балансовый объем» (OBV) и как им пользоваться