Распределение активов

Распределение активов – это план по инвестированию в различные виды ценных бумаг (акции, облигации, инструменты денежного рынка) в целях защиты инвестированного капитала от воздействия негативных рыночных факторов. По сути, это принцип, обратный тому, которому следует инвестор, складывающий «все яйца в одну корзину».

Другой инструмент формирования сбалансированного портфеля – это диверсификация. Например, в соответствии с планом хорошо сбалансированного распределения активов портфель может состоять из активов различных классов, однако все акции и облигации могут быть выпущены компаниями из одной отрасли экономики, что не защитит портфель от риска убытков. Инвестируя в акции различных компаний из разных секторов экономики и в различные типы облигаций, портфельный инвестор будет в большей степени защищен от такого риска.

Риск убытков будет распределен между рядом ценных бумаг. Включение в портфель разнообразных акций и облигаций поможет снизить волатильность портфеля. Однако, увеличивая количество акций и облигаций в портфеле, инвесторы снижают его потенциальную доходность. Диверсификация нацелена на достижение баланса между риском и доходностью. Доходность портфеля зависит от состава включенных в него активов.

Если провести классификацию некоторых видов инвестиционных инструментов на основе совокупности рисков, то наиболее рискованными окажутся обыкновенные акции (из-за изменчивости их цен). За ними следуют долгосрочные облигации с более короткими сроками погашения при низких рисках. Помните: есть множество инвестиционных инструментов, которым присущ более высокий уровень риска, чем обыкновенным акциям, например, это товарные и фьючерсные контракты. Также обыкновенные акции могут существенно различаться по качеству. Обыкновенные акции устойчивых компаний, «голубых фишек», считаются менее рискованными, чем облигации компаний с высоким уровнем обязательств и подозрительными балансовыми отчетами.

Наиболее рискованными считаются обыкновенные акции из-за волатильности их цен. Однако на длинных горизонтах инвестирования, учитывая, что периоды роста и падения фондового рынка усредняются, акции показывают более высокую доходность. Обыкновенные акции обеспечивают рост портфеля и должны входить в состав инвестиционных инструментов, обеспечивающих прирост капитала в долгосрочном периоде. Доля средств, инвестируемых в обыкновенные акции, зависит от целей и индивидуальных особенностей каждого инвестора. Как упоминалось выше, вдова на пенсии, которая зависит от регулярного дохода от инвестиций, может вообще не иметь в портфеле обыкновенных акций. Если же портфель приносит более чем достаточный доход, покрывающий все ее дневные нужды, то небольшую часть средств можно инвестировать в обыкновенные акции и обеспечить определенный рост портфеля в последующие годы.

Не существует жесткой формулы распределения активов. В большей степени это хорошая отправная точка для планирования своих инвестиций. Некоторые инвесторы предпочтут выбрать агрессивный портфель инвестиций, в то время как другие выберут консервативный подход. Состав инвестиционных активов зависит в первую очередь от приемлемого для инвестора уровня риска и от горизонта инвестирования. Долю средств, вложенных в различные виды активов, всегда можно поменять в зависимости от обстоятельств. Если меняются личные обстоятельства, то вместе с ними меняются и цели инвестора. Предположим, если акцент смещается на повышение дохода и сбережение капитала, а не на его прирост, то соответствующим образом будет меняться и процентное соотношение активов в портфеле. Важнее всего при инвестировании составить план распределения активов, определив широкий состав активов, из которых нужно будет сформировать портфель. Когда определен состав активов, можно приступать к приобретению отдельных активов. Анализируя, какие виды ценных бумаг стоит приобрести для своего портфеля, инвесторам следует сопоставить характеристики и риски различных инвестиционных инструментов и уже после этого делать свой выбор.

Время от времени необходимо пересматривать состав своего портфеля, чтобы решать, не следует ли изменить соотношение активов в соответствии с изменившимися целями инвестирования. Периодичность, с которой рекомендуется пересматривать план распределения активов, также зависит от персонального стиля управления инвестиционным портфелем. Пассивный стиль инвестирования означает, что портфель необходимо оставить в покое, иными словами, приобрести ценные бумаги и держать их вне зависимости от влияющих на них факторов. Активный стиль портфельного инвестирования предполагает замену инвестиционных инструментов в составе портфеля каждый раз, когда внешние обстоятельства могут повлиять на доходность. Управление портфелями облигаций значительно отличается от управления портфелями акций. Облигации приносят регулярные потоки доходов и имеют фиксированные сроки погашения. Акции не имеют сроков погашения, могут не обеспечивать регулярные потоки дохода (если дивиденды на них не выплачиваются), а это означает неопределенность цен акций в будущем. Таким образом, при управлении портфелем акций акцент ставится на их отбор (приобретение акций с наивысшей оценкой).

В табл. 18-1 представлены основания для изменения баланса портфеля. Если по прошествии одного года цели инвестирования и личные обстоятельства инвестора не поменялись, то распределение активов можно не менять. Изменение баланса портфеля влечет как преимущества, так и недостатки. К преимуществам относятся:

• удельный вес активов в портфеле связан с целями инвестирования каждого инвестора, его индивидуальными особенностями, восприимчивостью к риску и доходностью;

• риск убытков можно снизить, продав возросшие в цене активы и получив доход.

Недостатки, связанные с изменением баланса активов в портфеле:

• с изменением состава портфеля связаны торговые комиссии и плата за финансовые консультации;

• инвесторы берут на себя потенциальный риск убытков в результате продажи лидирующих ценных бумаг из своего портфеля и покупки дополнительного количества отстающих бумаг;

• продажа ценных бумаг влечет необходимость уплаты налога на налогооблагаемых счетах.

Таблица 18-1

Ребалансировка портфеля

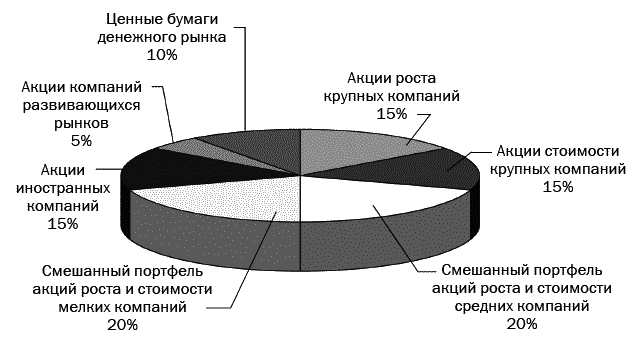

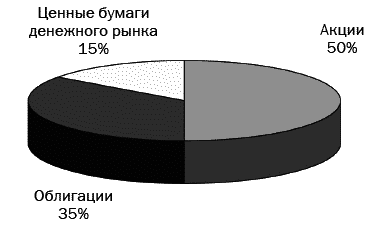

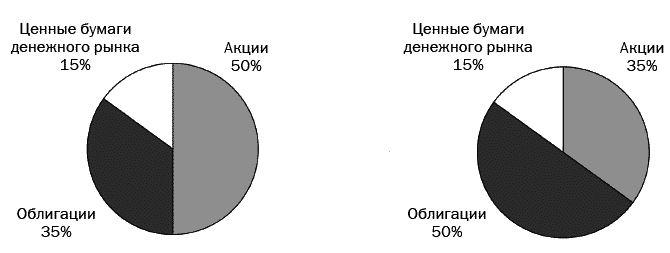

Рисунок 18-1

Первоначальное распределение активов

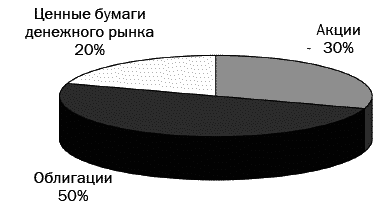

Рисунок 18-2

Распределение активов год спустя

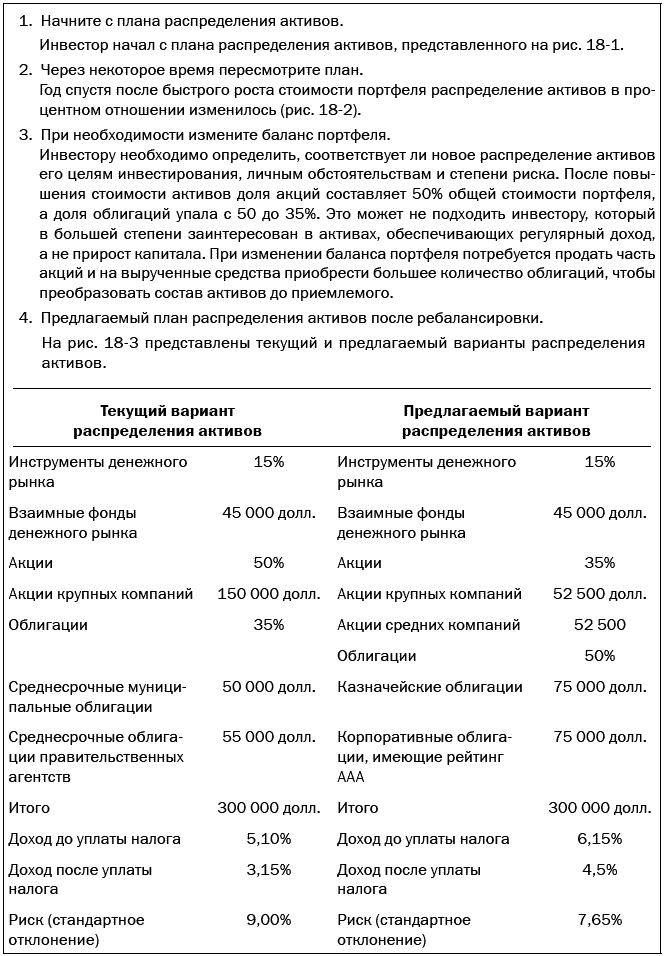

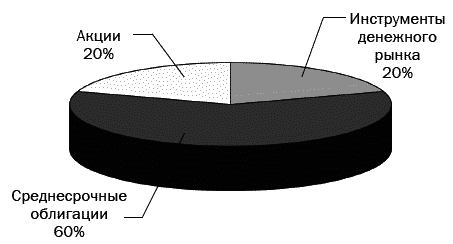

Рисунок 18-3

Текущий и предлагаемый варианты распределения активов

Наиболее важный аспект инвестирования заключается в наличии плана распределения активов, который ограничивает состав активов, из которых будет формироваться портфель. Когда такой состав определен, можно приступать к приобретению отдельных активов. В табл. 18-2 приведены примеры различных планов распределения активов для инвесторов, имеющих разные цели инвестирования.

Таблица 18-2

Модели распределения активов с учетом различных целей инвестирования

Консервативный портфель – это портфель, имеющий целью сбережение капитала и допускающий его некоторый прирост. Портфель формируется преимущественно из высококачественных облигаций и содержит ряд обыкновенных акций, обеспечивающих прирост капитала (рис. 18-4).

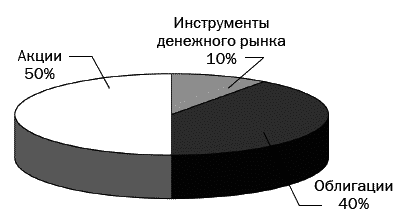

Сбалансированный портфель содержит значительный объем обыкновенных акций, которые обеспечивают прирост капитала, а также значительный объем ценных бумаг с фиксированной доходностью, обеспечивающих получение регулярного дохода (рис. 18-5).

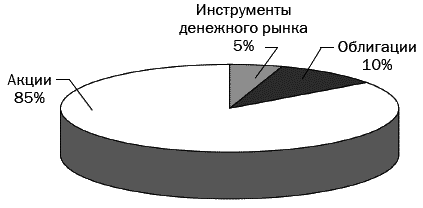

Агрессивный портфель формируется преимущественно из обыкновенных акций для обеспечения прироста капитала, при этом выплаты по ценным бумагам не имеют значения (рис. 18-6).

План распределения активов молодой семьи, в которой оба супруга работают, не зависит от регулярных выплат по вложениям и нацелен на их долгосрочный рост, также он может предусматривать инвестирование в акции с разбивкой по категориям, как это показано на рис. 18-7. Это еще один пример агрессивного портфеля.

Рисунок 18-4

Распределение активов для консервативного инвестора

Рисунок 18-5

Распределение активов в сбалансированном портфеле

Рисунок 18-6

Распределение активов в агрессивном портфеле

Рисунок 18-7

Распределение активов в портфеле акций семейной пары, имеющей целью долгосрочный прирост капитала