Выбор отдельных инвестиционных инструментов

Для того чтобы определенные инвестиционные инструменты соответствовали вашим целям, вам необходимо установить особенности различных инструментов и связанные с ними риски. Активы для покрытия срочных и непредвиденных расходов должны быть ликвидными. Иными словами, они должны легко конвертироваться в деньги без потери капитала. К таким активам относятся взаимные фонды денежного рынка, текущие и сберегательные счета. Их легко перевести в денежные средства. Увеличивая временной горизонт от безотлагательных до краткосрочных расходов, инвесторы могут косвенно повысить доходность, вкладывая средства в депозитные сертификаты, казначейские и коммерческие векселя. Из этих инструментов, однако, только казначейские векселя обращаются на организованном рынке, т. е. их можно продать на вторичном рынке до срока наступления платежа.

Сберегательные счета, депозитные сертификаты, взаимные фонды денежного рынка, казначейские и коммерческие векселя приносят определенную величину налогооблагаемого дохода, являются ликвидными, но при этом не позволяют получать доход или убыток. Несмотря на то что инвесторы могут и не понести убытков, инвестируя в эту группу активов, существует риск того, что полученный доход не покроет инфляцию.

Финансирование среднесрочных целей, достижение которых планируется в течение нескольких лет (например, приобретение автомобиля, дома, бытовой техники или оплата образования детей), требует инвестирования в активы, обеспечивающие регулярный доход и прирост капитала. Такие инструменты должны иметь более высокую доходность, чем сберегательные счета или краткосрочные ценные бумаги денежного рынка. Краткосрочные и среднесрочные облигации имеют более высокую доходность, чем ценные бумаги денежного рынка, однако могут принести как доход, так и убытки, если инвестору понадобятся средства до наступления срока их погашения. Хотя среднесрочные ценные бумаги обеспечивают инвесторам более высокую доходность, чем ценные бумаги денежного рынка, инвесторы должны осознавать, что капитал, инвестированный в среднесрочные облигации, не настолько ликвиден, как краткосрочные ценные бумаги.

Инвестиционный план для финансирования образования детей, рассчитанный на пять лет, подразумевает инвестиции в относительно безопасные активы, в число которых не будут входить акции. Большинство людей не станет играть в азартные игры, ставкой в которых будет образование их детей, – эту ставку можно потерять в случае падения фондового рынка в тот период, когда могут понадобиться деньги.

Долгосрочные цели (например, пенсионные накопления или обучение ребенка в колледже через 18 лет) будут основаны на инвестициях, которые обеспечат как прирост капитала, так и более высокие выплаты по ценным бумагам в долгосрочной перспективе. Акции в долгосрочном периоде показывают более высокую доходность, чем облигации или инструменты денежного рынка, однако цены акций обладают повышенной волатильностью. Уровень риска, допустимый при инвестировании в акции, зависит от индивидуальных обстоятельств инвестора.

Более консервативный долгосрочный портфель может включать в себя долгосрочные облигации, «голубые фишки» и акции консервативного роста. Цель данной стратегии – инвестирование в качественные облигации и акции устойчивых компаний, которые выплачивают дивиденды и предлагают перспективу устойчивого роста на длительный период времени. Даже в консервативных портфелях важно иметь ценные бумаги, обеспечивающие прирост капитала, чтобы покрыть снижение покупательной способности в результате инфляции.

Доля активов в портфеле, ориентированная на прирост капитала, должна обеспечить долгосрочный прирост капитала и рост цены акций в абсолютном выражении. В более спекулятивный портфель, владелец которого готов нести повышенные риски в целях обеспечения более высоких темпов прироста капитала и регулярных выплат, следует включать акции роста, акции развивающихся компаний, акции иностранных компаний, акции компаний развивающихся рынков, конвертируемые облигации, «мусорные» облигации, недвижимость, опционы, товары и фьючерсы. Помните, что последние три вида активов – опционы, товары и фьючерсы – не должны занимать ключевое место в портфеле. В портфеле спекулятивного инвестора, который понимает все особенности данных инструментов, на долю таковых должно приходиться не более 5 %. Другие активы из числа названных выше могут принести высокий доход, однако риск убытков также увеличивается. Следует также рассматривать иностранные облигации и акции, однако сначала инвесторам следует обстоятельно изучить их характеристики и полностью оценить все риски. Более низкие риски может обеспечить инвестирование в международные взаимные фонды, при этом в краткосрочном периоде офшорные инвестиции всегда связаны с валютным риском. На длинных горизонтах инвестирования динамика валютных курсов со временем сглаживается и не оказывает существенного воздействия.

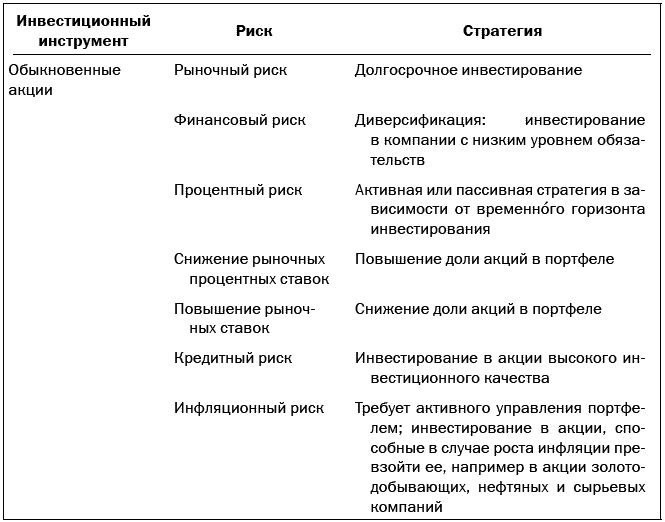

Инвесторы, которым неудобна покупка отдельных акций и облигаций, могут вкладывать средства во взаимные, биржевые или закрытые фонды. Инвесторы, желающие принимать самостоятельные решения по отдельным ценным бумагам, могут сократить величину комиссий, взимаемых взаимными и закрытыми фондами. Анализируя различные типы ценных бумаг в целях включения их в портфель, инвесторы должны оценить различные характеристики и риски инвестиционных инструментов. В табл. 18-3 приведена сводная информация о стратегиях управления рисками.

Таблица 18-3

Сводная информация о стратегиях управления рисками

Как не раз подчеркивалось в книге, диверсификация снижает риск, не уменьшая доходность. Любой портфель должен включать, по меньшей мере, акции 12–15 компаний для снижения риска убытков. Инвестиции в акции одного эмитента не должны превышать 10 % стоимости портфеля. Если стоимость таких акций существенно снизится, вы ограничите общий убыток в худшем случае на 10 % стоимости портфеля. Один из методов формирования портфеля заключается в инвестировании равных сумм в различные акции. Например, если вы хотите вложить средства в акции 20 эмитентов, то на долю каждой из них придется 5 % общего капитала. Из этих 20 акций вы можете отобрать инструменты, имеющие более высокий потенциал дохода при меньших рисках, и пожелать инвестировать больший объем средств в эти бумаги и меньший в менее привлекательные акции.

Инвесторы, которые убеждены в эффективности рынков, стремятся формировать хорошо диверсифицированные портфели с рисками и доходностью, повторяющими аналогичные показатели рынка. Для получения доходности выше рыночной инвесторы вынуждены вкладывать средства в ценные бумаги, имеющие риски выше рыночных. К пассивным стратегиям инвестирования, которые заключаются в повторении доходности рынка, относятся индексация и долгосрочная стратегия «купил и держи».

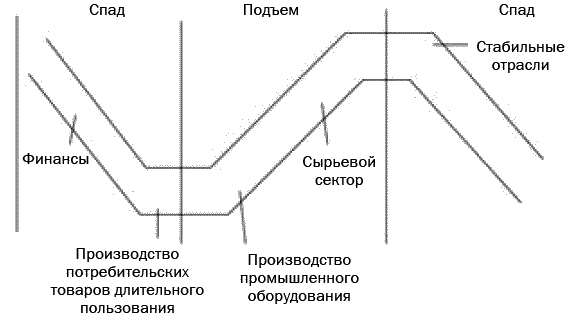

Инвесторы, считающие, что могут превзойти среднерыночную доходность, вероятнее всего, выберут отдельные акции и инвестируют средства на более короткий срок. Приверженцы маркет-тайминга покупают и продают акции при смене рыночных трендов и экономических показателей. Некоторые отрасли более чувствительны к экономической ситуации, чем другие. Отрасли, которые развиваются параллельно с экономикой, называются циклическими. Выручка и прибыль этих компаний, как правило, зависят от экономического цикла. При выборе времени для инвестирования в акции циклических компаний имеет значение фаза делового цикла экономики. Например, вы не захотите инвестировать в акции автомобилестроительных компаний на пике экономического подъема, поскольку цены акций будут располагаться на верхних границах цен, и при спаде экономики доходность таких бумаг будет снижаться. В период экономического подъема цены акций циклических компаний, как правило, растут, а в период спада экономики снижаются. Циклические компании характерны для таких отраслей, как автомобилестроение, строительство, производство алюминия, стали, химическая и лесная промышленность. Поскольку акции таких компаний чувствительны к изменениям в экономической активности, инвесторам необходимо выбирать правильное время для покупки циклических акций на ранних фазах подъема. На рис. 18-8 представлены временны́е интервалы для инвестиций в акции компаний различных отраслей на разных фазах экономических циклов.

Рисунок 18-8

Отобранные отрасли

Источник: Кун С. Э. (Kuhn S. E.) Акции по-прежнему самая выгодная ваша покупка (Stocks Are Still Your Best Buy) // Fortune. 1994. 21 марта. С. 130–144.

На выходе из рецессии доходность акций финансовых компаний возрастает за счет более низких процентных ставок. При этом единственные инструменты, которые следует покупать на фазе подъема, – это акции компаний, выпускающих потребительские товары длительного пользования. В период спада потребители откладывают покупку автомобилей, крупной техники и домов. Динамика цен циклических акций зависит от экономической ситуации, и рост процентных ставок всегда оказывает на них отрицательное влияние. На фазе подъема компании, производящие промышленное оборудование, получают выгоду от повышения объемов продаж в деловом секторе, что приводит к росту спроса на сырье и материалы. К стабильным относятся акции компаний следующих секторов экономики: здравоохранения, производства напитков, розничной торговли продуктами питания, потребительских услуг и производства бытовых товаров недлительного пользования.

Данная схема типична для большинства деловых циклов, хотя всегда имеются исключения. Так, в период спада экономики в 2000–2002 гг. автомобильные компании значительно увеличили продажи за счет программ скидок и стимулирования продаж, включая беспроцентные кредиты и существенные скидки. Это улучшило продажи автомобильных компаний, хотя и не увеличило прибыль. Занимаясь маркет-таймингом при покупке акций компаний различных отраслей, инвесторы могут добиваться увеличения доходности.

Ожидание изменения процентных ставок может побудить инвесторов изменить распределение активов в своих портфелях. Если ожидается повышение процентных ставок, у инвесторов появляется несколько вариантов. Получить доход можно за счет продажи акций, выросших в цене, или акций компаний секторов экономики, чувствительных к росту процентных ставок (например, акций финансовых компаний, акций компаний циклических секторов экономики – автомобилестроения, жилищного строительства, коммунального обслуживания). Некоторые инвесторы могут купить акции компаний фармацевтической и пищевой промышленности, которые лучше других помогут нивелировать влияние роста рыночных процентных ставок. Другие инвесторы могут решить сохранить текущие позиции в акциях и при этом не инвестировать новые средства в фондовый рынок до тех пор, пока процентные ставки не начнут снижаться. Истинные приверженцы маркет-тайминга могут полностью выйти из акций и ожидать в боковике более благоприятных условиях.

Риск снижения покупательной способности, или инфляционный риск, в той или иной степени наносит урон всем инвестициям. И все же, как правило, доходность акций превосходит доходность облигаций и ценных бумаг денежного рынка в периоды низкого и среднего уровней инфляции. Акции горнодобывающих компаний, например, золотодобывающих и платинодобывающих, являются хорошим инструментом хеджирования инфляции.

Время от времени даже пассивно управляемые портфели следует переоценивать с учетом доходности различных инструментов и изменения экономической ситуации. Не все инвестиции показывают ожидаемую доходность, и, если они переходят в разряд отстающих, нужно от них избавляться.

Инвесторы, не обладающие знаниями и опытом управления портфелем, могут обратиться к профессиональным советникам. Специалисты по финансовому планированию и бухгалтеры предлагают услуги по планированию и управлению портфелем. Инвесторы, которые не желают заниматься управлением активами самостоятельно, могут прибегать к услугам профессиональных управляющих капиталом и отделов доверительного управления различных организаций. Взимаемая ими комиссия зачастую представляет собой фиксированный процент от стоимости портфеля в денежном выражении, поэтому одним из частых требований является высокая стоимость портфеля.

Ключ к успешному долгосрочному инвестированию – это распределение активов между облигациями, акциями и ценными бумагами денежного рынка, отвечающими определенным целям и личным обстоятельствам каждого инвестора.