Типы взаимных фондов

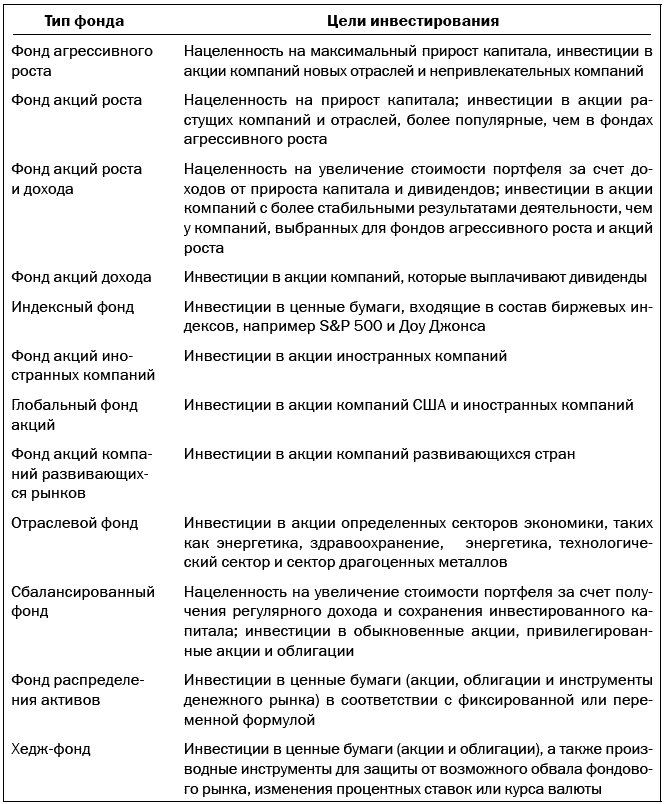

Инвесторы могут вкладывать средства в фонды акций, облигаций, инструментов денежного рынка, смешанные фонды и товарные фонды. В табл. 14-2 показаны различные типы классификаций фондов акций в зависимости от целей инвестирования.

Таблица 14-2

Типы взаимных фондов акций

Взаимные фонды акций специализируются на вложениях в акции. Фонды акций различаются по типам акций, которые выбираются фондами для своих портфелей, и управляются в соответствии с целями инвестирования. Комиссия по ценным бумагам и биржам требует от фондов раскрытия целей инвестирования. Например, фонд может поставить целью достижение роста за счет максимального прироста капитала. Такой тип фонда более привлекателен для агрессивных инвесторов, которые готовы к риску убытков вследствие спекулятивного характера акций еще не проверенных, мелких компаний, в которые инвестирует фонд.

Цели консервативных фондов акций в большей степени направлены на обеспечение текущего дохода, а не прироста капитала. Такие фонды инвестируют в дивидендные акции, которые также обеспечивают прирост капитала, даже если это не первоочередная цель. Фонды акций роста и дохода стараются добиться баланса между приростом капитала и обеспечением текущей доходности.

Фонды акций также можно классифицировать по стилю инвестирования, а именно по инвестированию в рост, в стоимость или в их комбинацию. Финансовые характеристики акций стоимости отличаются от характеристик, присущих акциям роста. На акции стоимости обычно осуществляется выплата дивидендов, коэффициенты P/E этих акций низкие, в то время как акции роста имеют высокие коэффициенты P/E, а компании-эмитенты этих акций обычно имеют высокие темпы роста выручки в заданный период.

Инвестирование в фонды акций не гарантирует защиты от рыночной волатильности. Во время снижения рынка самые спекулятивные акции в портфеле акций, как правило, снижаются более значительно, чем надежные «голубые фишки». Цена паев фондов агрессивного роста, таким образом, является намного более волатильной, чем цена паев консервативных фондов акций.

Индексный фонд представляет собой взаимный фонд, который формирует портфель ценных бумаг таким образом, чтобы получить доходность, соответствующую доходности всего рынка. Фонд отслеживает изменения базового индекса и стремится обеспечить аналогичную доходность. Например, индексный фонд S&P 500 инвестирует в акции, которые участвуют в расчете данного индекса. Такая стратегия инвестирования не требует активного управления вложениями в фонд за счет низкого оборота. Акции определенных компаний остаются в портфеле фонда до тех пор, пока они не исключаются из расчета индекса. Только после этого в структуру инвестиционного портфеля фонда вносятся соответствующие изменения. Воодушевление индексными фондами широкого рынка стимулировало рост интереса к фондам, представляющим отдельные сегменты рынка, таким как фонды акций компаний средней и малой капитализации, фонды акций компаний развивающихся рынков, фонды акций европейских и азиатских компаний, а также компаний Азиатско-Тихоокеанского региона.

Смешанный фонд акций и облигаций называется сбалансированным фондом. Сбалансированные фонды инвестируют в акции и облигации. Долевой состав различных инструментов в портфеле должен обеспечить прирост капитала, а ценные бумаги с фиксированной доходностью – доход акционерам. Процентный состав акций и облигаций указан в проспекте фонда.

В целом, чем более рискованные ценные бумаги входят в портфель акций, тем выше потенциальная прибыль и потенциальные убытки. Это утверждение справедливо для фондов любого типа, включая фонды акций.

О хедж-фондах было много написано со времени краха Long Term Capital Management (LTCM), хедж-фонда из штата Коннектикут, финансовым спасением которого занималось 14 финансовых компаний. LTCM понес огромные убытки по позициям в государственных облигациях России вследствие неблагоприятных колебаний валютных курсов. Кроме того, в 2001 г. индекс Доу Джонса акций компаний США понизился на 12 %, в то время как хедж-фонды заработали 4,4 % согласно оценке на основе индекса CSFB/Tremont (Клементс, 2002, с. C1). В табл. 14-3 приведены определения хедж-фондов и описание некоторых их характеристик.

Таблица 14-3

Что такое хедж-фонд?

Хедж-фонд не является взаимным фондом. Хедж-фонд с количеством инвесторов менее 99 не обязан регистрироваться в SEC. Хедж-фонды предлагают свои услуги обеспеченным инвесторам с активами от 1,5 млн долл., которые готовы инвестировать не менее 1 млн долл. В период обвала фондового рынка в 2001 и 2002 гг. хедж-фонды привлекли большие объемы нового капитала и существенно расширили клиентскую базу. Несмотря на то что средняя доходность хедж-фондов в тот период была довольно низкой (от 1 до 2 %), она все же превосходила доходность многих взаимных фондов, которые несли убытки, измерявшиеся двузначными числами. Столь явная разница доходности объясняется тем, что хедж-фонды могут открывать как длинные, так и короткие позиции, в то время как взаимные фонды могут открывать только длинные позиции. Кроме того, хедж-фонды для повышения доходности могут привлекать заемные средства. Такая результативность хедж-фондов привела к появлению в 2002 г. мини хедж-фондов – нового инвестиционного продукта на Уолл-стрит. Минимальный размер инвестиций был установлен на уровне 250 000 долл. – ниже, чем для хедж-фондов, хотя инвесторам по-прежнему следовало иметь значительные активы, чтобы быть в состоянии нести риски любых убытков (Клементс, с. C1).

Хедж-фонд – это специализированный открытый взаимный фонд, что дает возможность управляющему открывать различные позиции для получения доходности выше средней по рынку, подвергаясь при этом рискам выше средних по рынку. В США, где хедж-фонды существуют уже на протяжении почти 50 лет, они, как правило, организуются в форме партнерства с ограниченной ответственностью. Хедж-фонды следуют многочисленным стилям инвестирования, связанным как с низким, так и с очень высоким риском. Деятельность хедж-фондов, в отличие от взаимных фондов, регулируется не так жестко. В отношении хедж-фондов отсутствуют ограничения по видам инструментов инвестирования, к ним предъявляются более мягкие требования по раскрытию информации. Инвесторы хедж-фондов имеют ограниченные возможности по выводу вложенных средств. Во многих хедж-фондах инвесторам позволяется забирать деньги из фонда только в конце года. Другие фонды могут разрешать вывод средств как в конце года, так и в конце каждого квартала (Сколл и Бэри, с. 19).

Прежде чем инвестировать в хедж-фонд:

● ознакомьтесь с инвестиционным меморандумом;

● оцените риски и уровень обязательств данного хедж-фонда;

● выясните, на какой период блокируются ваши средства до того, как вы сможете их вывести из фонда;

● узнайте, существуют ли какие-либо дополнительные соглашения, обеспечивающие ряду инвесторов пониженный размер комиссионных и иные преимущества (Макси, 2006, с. B4).