Как сформировать смешанный портфель из акций роста и стоимости

Вместо того чтобы сосредоточиться на одном стиле инвестирования, инвесторы могут выбрать сочетание акций роста и акций стоимости в портфеле. Распределение может осуществляться в пользу одних или других акций или же быть равномерным. Как правило, один из стилей всегда доминирует над другим в заданный момент времени, поэтому, формируя смешанный портфель, инвесторы могут получить преимущества за счет того стиля, который принесет наибольшую выгоду. Другим преимуществом смешанного стиля является то, что инвесторам не нужно решать, как преуспеть на волне лидирующего стиля и когда выбрать тот стиль, за счет которого ожидается рост. Смешанная стратегия на основе акций роста и акций стоимости помогает понизить риск волатильности.

Разница в доходности при использовании разных стилей инвестирования на длинных временны́х горизонтах дает основания предполагать, что для инвесторов, придерживающихся принципа «купил и держи» и не желающих заниматься маркет-таймингом, решением станет формирование смешанного портфеля акций роста и акций стоимости различных по капитализации компаний. По мере того как меняются рыночные условия, лидеры рынка неизбежно становятся отстающими, а затем со временем процесс повторяется. Диверсифицируя инвестиции в различные сегменты рынка, инвесторы избавляются от необходимости заниматься маркет-таймингом и принимать решения об эффективности рынка. Занимаясь поиском акций в рамках стилей инвестирования в рост и в стоимость, инвесторы могут сознательно жертвовать краткосрочными доходами, однако при этом снижается риск, связанный с инвестированием в акции по одному стилю, например когда рост процентных ставок может оказать более разрушительное воздействие на акции роста, чем на акции стоимости. Причина этого заключается в том, что акции роста имеют более высокие коэффициенты P/E, а за счет того, что связанные с ними ожидания тоже выше, они и страдают в большей степени, чем акции стоимости с низкими коэффициентами P/E и низкими ожиданиями.

Например, инвестируя в сектор, демонстрирующий показатели ниже рынка, такой, как акции роста, инвесторы выигрывают за счет рыночного дисбаланса, который открывает определенные возможности. Здесь можно взглянуть на то, что в действительности случалось на рынках. В течение ряда лет после интернет-пузыря акции стоимости росли в цене, поэтому многие из недооцененных акций больше таковыми не являются. Это не значит, что инвесторы должны вносить изменения в портфели каждый раз, когда на повестку дня выходят очередные экономические новости. Расширяя портфель акций, которые не обеспечивают повышения доходности, инвесторы стремятся добиться баланса между лидирующими и отстающими активами на рынке.

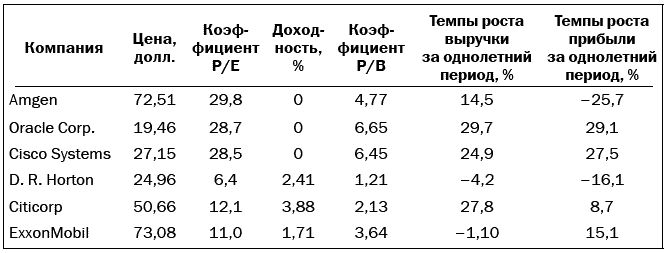

В табл. 13-5 перечислены некоторые акции роста и акции стоимости. Акции отбирались по росту с уклоном в направлении стоимости. Отобранные акции роста имели годовые темпы роста выручки или прибыли выше 14 %. Поскольку акции роста считались отстающими, временной горизонт роста выручки и прибыли был сокращен с трех лет до одного года. Отобранные акции стоимости имели коэффициенты P/E ниже 12 и потенциал роста выручки и прибыли в будущем.

Таблица 13-5

Смешанный портфель акций роста и акций стоимости

Причины выбора данных акций

В этом смешанном портфеле акций роста и акций стоимости упор делался на поиск акций, которые считались акциями стоимости, но при этом имели более высокие темпы роста. Акции были отфильтрованы, и из них были отобраны только те, коэффициенты P/E которых не превосходили темпов роста. Пограничным примером стали акции Cisco Systems, а исключением – Amgen. Cisco Systems расширила операционную деятельность за счет повышения своей рыночной доли в секторах информационных и коммуникационных технологий, а также приобретения ключевых компаний в данных секторах в целях повышения конкурентоспособности. Cisco Systems – это пример разворота после обвала технологического сектора в 2000 г., если судить по ее годовому росту выручки и прибыли. Ведущая биотехнологическая компания Amgen вывела на рынок целую серию успешных продуктов (Эпоген, Аранесп, Нейласта, Нейпоген, Эмбрел), а также ряд многообещающих лекарственных препаратов. В течение года – до ноября 2006 г. – компания имела неутешительные результаты, учитывая рост выручки и снижение прибыли. Тем не менее рентабельность продаж Amgen выше, чем в целом по отрасли, и компания имеет высокий потенциал роста выручки и прибыли в будущем. В 2006 г. Oracle приобрела четыре компании, занимающиеся разработкой программного обеспечения, что позволило увеличить ее долю присутствия на рынке в своей отрасли. Последние три акции в табл. 13-5 – это акции стоимости. D. R. Horton – это американская домостроительная компания. Акции домостроительных компаний относятся к циклическим и снижаются в цене, когда ФРС поднимает процентные ставки. По состоянию на ноябрь 2006 г. цены этих акций снизились с рекордных уровней на опасениях замедления темпов роста экономики. Терпеливый инвестор, готовый переждать трех– или пятилетний цикл, прежде чем акции восстановятся, может остановить свой выбор на акциях домостроительных компаний, особенно самых крупных, выплачивающих дивиденды. Citicorp – это диферсифицированная компания в сфере финансовых услуг, которая демонстрирует рост в глобальных масштабах. Ее акции имеют дивидендную доходность 4 % и коэффициент P/E, равный 12, поэтому риск инвестирования в них кажется небольшим. ExxonMobil – это хорошо управляемая интегрированная нефтяная компания, демонстрирующая неуклонный рост в любой экономической обстановке. В прошлом ей удавалось сохранять темпы роста прибыли вне зависимости от цен на нефть. Когда 10 лет назад нефть торговалась по цене чуть выше 10 долл., ExxonMobil увеличила прибыль за счет сокращения издержек и сохранила эту тенденцию, когда в последствии нефть стала расти в цене. Акционеры оставались в выигрыше, ввиду того что ExxonMobil систематически повышала размер дивидендов, что сделало ее акции относительно доходным инструментом инвестирования.

Тем не менее состав портфеля может быть совершенно иным, если основываться на иных определениях роста и стоимости. 50 % данного портфеля – это акции стоимости с низкими коэффициентами P/E и хороши прогнозами будущей прибыли. Сбалансированность портфеля достигается за счет выбора акций из числа лидеров в своих отраслях, которые уже показывали исключительно высокий рост, несмотря на высокие коэффициенты «цена/прибыль».