Отчет об изменениях капитала

Связующим звеном между отчетом о прибылях и убытках и балансом является чистая прибыль (или убыток) компании, которая прибавляется к величине (или вычитается из величины) нераспределенной прибыли, указанной в отчете об изменениях капитала. Дивиденды на обыкновенные и привилегированные акции выплачиваются из чистой прибыли, а затем остаток прибыли увеличивает нераспределенную прибыль в разделе «Акционерный капитал» баланса. Отчет об изменениях капитала – это третий финансовый отчет в составе годового отчета, из которого можно понять, как компания использует нераспределенную прибыль. Так, в 2002 г. Cisco Systems использовала дополнительную прибыль преимущественно на выкуп собственных акций.

Отчет о движении денежных средств

В отчете о движении денежных средств анализируются изменения остатка денежных средств компании за определенный период времени с указанием источников и направлений их использования. Первый из трех разделов этого отчета – «Денежные средства по операционной деятельности» показывает, сколько денег было получено или израсходовано в ходе операций компании. Изменения в разделе «Движение денежных средств по инвестиционной деятельности» иллюстрируют направления использования и источники денежных средств при приобретении и реализации основных средств и совершении иных инвестиций. Изменения в разделе «Движение денежных средств по финансовой деятельности» говорят о направлениях использования и источниках денежных средств при изменениях долгосрочных обязательств и акционерного капитала баланса. В табл. 10-3 приводится сводная информация по отчету о движении денежных средств.

Денежный поток – это объем денежных средств, сгенерированный компанией за определенный период времени. Для вычисления денежного потока необходимо суммировать сумму неденежных расходов и чистую прибыль или определить разницу между чистой прибылью и неденежными доходами. К неденежным статьям относятся расходы (износ, амортизация и расходы будущих периодов) и доходы, которые не выплачиваются или не генерируются в денежной форме. Данные вычисления дают объяснения тому, почему компании могут иметь отрицательную выручку и все еще демонстрировать положительные денежные потоки.

Таблица 10-3

Состав отчета о движении денежных средств

Перечисление основных категорий источников и направлений использования денежных средств для иллюстрации того, что происходило со счетом денежных средств за определенный период времени

Измерение величины неденежных расходов за определенный период

Иллюстрация входящих и исходящих денежных потоков по операционной деятельности

Указание сумм денежных средств, израсходованных и полученных от приобретения и реализации долгосрочных активов

Указание сумм денежных средств, полученных в виде займов и направленных на погашение задолженности

Указание сумм денежных средств, полученных от размещения обыкновенных и привилегированных акций и направленных на обратный выкуп акций

Указывает величину выплаченных дивидендов

Более точно денежный поток можно выразить через свободный денежный поток, представляющий собой денежный поток за вычетом капитальных затрат (инвестиций в чистый оборотный капитал и долгосрочные активы). Компании, не генерирующие устойчивые свободные денежные потоки, обладают меньшей гибкостью, и это часто отражается на цене их акций. В табл. 10-4 обсуждается значение денежного потока при оценке финансового положения компании.

Таблица 10-4

Деньгами манипулировать не так просто, как прибылью

В период экономического спада 2000–2003 гг. многие компании манипулировали прибылью. Компания Health South, по признательным показаниям ее бывшего CEO, за период с 1999 по 2002 г. завысила прибыль на 1,4 млрд. WorldCom завышала свою прибыль за счет капитализации затрат. Такие затраты с течением времени подлежат амортизации, а не вычитаются в виде расходов за период, в который они были понесены. Голландская компания Ahold также завышала прибыль, несмотря на то, что вы могли бы подумать, что управление сетью супермаркетов – более простой и честный бизнес, не подверженный манипулированию данными в отличие от более сложных направлений бизнеса, таких как телекоммуникации.

Анализ денежных средств – более надежный инструмент определения сильных и слабых сторон компании, поскольку деньгами сложнее манипулировать, чем прибылью. Коэффициент достаточности чистого денежного потока (CFAR) позволяет более точно оценить компанию (Хоэнс и Фоли, 1994).

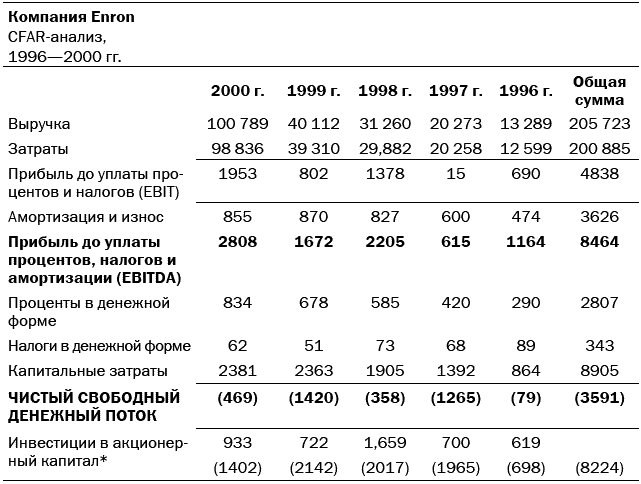

CFAR (включающий в себя денежный поток после уплаты налогов, процентов по обслуживанию долга и капитальных затрат) – это свободный чистый денежный поток, сопоставляемый со среднегодовыми платежами в счет погашения обязательств за следующий пятилетний период. Хоэнс и Фоули использовали CFAR-анализ в следующем примере, который иллюстрирует неспособность компании Enron генерировать положительный денежный поток в течение нескольких лет, предшествовавших ее банкротству.

* Инвестиции в акционерный капитал обычно не учитываются в CFAR, однако в случае с Enron эти расходы были очень большими.

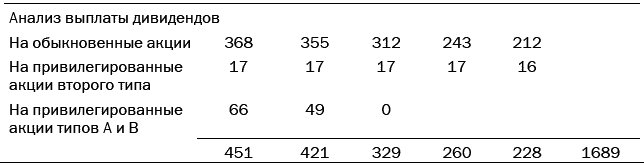

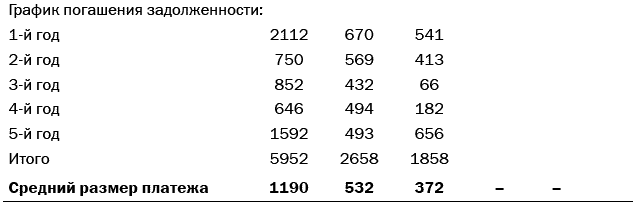

Для вычисления прибыли до уплаты процентов, налогов и амортизации, которая была у Enron положительной по итогам каждого года в течение всего пятилетнего периода в приведенном примере, необходимо суммировать затраты на амортизацию и износ, относящиеся к неденежным расходам, прибыль до уплаты процентов и налогов. Тем не менее после вычета из EBITDA процентов, налогов и капитальных затрат свободные денежные потоки Enron стали отрицательными. Это означало, что компания Enron не имела денежных средств для погашения обязательств в соответствии с графиком платежей в течение пятилетнего периода, для выплаты дивидендов и инвестиций в дочерние компании. Компания Enron вела активные операции с дочерними компаниями, что требовало больших объемов денежных средств. Из результатов анализа видно, почему члены высшего руководства Enron зашли так далеко в сокрытии обязательств за балансом. Платежи Enron по обязательствам и дивидендным выплатам проиллюстрированы ниже (Хоэнс, 2003):

Поскольку в каждый год пятилетнего периода чистые свободные денежные потоки были отрицательными, коэффициент достаточности чистого денежного потока для Enron значения не имеет (поскольку коэффициент принял бы отрицательное значение). Если коэффициент CFAR компании со временем понижается, то это, безусловно, должно стать сигналом опасности для потенциальных инвесторов. Коэффициенты CFAR в диапазоне от 0 до 1 говорят о том, что компания не генерирует денежные потоки, достаточные для покрытия издержек, и нуждаются во внешних источниках денежных средств. Компании, коэффициент CFAR которых превышает 1, генерируют денежные потоки, достаточные для финансирования основных статей денежных расходов. Необходимо проанализировать эти тенденции и сравнить с показателями за каждый год в отдельности, поскольку компании, демонстрирующие устойчивые денежные потоки в одни годы, могут иметь отрицательные величины CFAR в другие годы (Хоэнс, 2003).

Финансовые отчеты содержат сведения, необходимые для проведения финансового анализа компании и оценки ее сильных и слабых сторон. Сравнительный анализ финансового положения определенной компании и других компаний той же отрасли за текущий и прошлые периоды покажет более ясную картину, чем если ориентироваться только на один комплект финансовой отчетности. Сильные и слабые стороны компании станут еще более очевидными, если воспользоваться коэффициентным анализом.