Список источников

Фаербер Э. (Faerber E.) Всё об инвестировании (All About Investing). NewYork: McGraw-Hill, 2006.

Малкиел Б. Г. (Malkiel B. G.) «Случайное блуждание» по Уолл стрит (A Random Walk Down Wall Street). New York: W. W. Norton, 1990.

Зигель Дж. Дж. (Siegel J. J.) Акции на долгосрочную перспективу (Stocks for the Long Run). 3-е изд. New York: McGraw-Hill, 2002.

Глава 5

Доходность акций

Основные темы

• Какую доходность могут принести акции?

• Расчет ставки доходности

• Баланс риска и доходности

• Распределение активов и выбор инвестиционных инструментов

Инвестиционный срез

В тот день, когда компания Caterpillar объявила о рекордной прибыли за II квартал 2006 г., цена ее акций упала на 1,2 %.

Компания Alcoa объявила о 62-процентном приросте чистой прибыли за квартал, и в день объявления этой новости цена ее акций упала на несколько долларов.

Компания Citigroup сообщила о повышении квартальной прибыли на 4 %, и цена ее акций в этот день практически не изменилась.

Как показывает инвестиционный срез, цены акций зависят от прибыли компаний, однако во многих случаях эта краткосрочная зависимость может быть очень переменчивой. Цена, которую инвестор готов заплатить за акцию, зависит от ее ожидаемой доходности, которая представляет собой текущую стоимость денежных потоков от выплаты дивидендов и ожидаемую в будущем цену продажи акций. Когда прибыль компании растет, может увеличиться размер дивидендов или нераспределенная прибыль, что приведет к росту цены акций.

Какую доходность могут принести акции?

Что такое ставка доходности, которая ожидается от своих акций? Ответ на этот вопрос зависит от многих факторов, один из которых – временны́е рамки, для которых задается вопрос. Если имеется в виду «бычий» рынок, ставка доходности часто выражается двухзначным числом (около 10 %), а если – «медвежий», то она составит 6–7 %. Подобное расхождение не столь важно; важно понять, как именно формируется доходность, а также то, что акции в целом превосходят облигации и ценные бумаги денежного рынка на длинных горизонтах инвестирования. Профессор Джереми Зигель утверждает, что каждые 10 лет начиная с 1802 г. акции демонстрировали лучшую доходность, чем облигации и казначейские векселя; также в те же периоды времени даже самая низкая доходность акций превосходила доходность облигаций и казначейских векселей (2002, с. 26). На коротких инвестиционных горизонтах акции являются более рискованными, чем облигации и казначейские векселя, однако на длинных горизонтах доходность портфеля акций превосходит доходность портфеля облигаций и казначейских векселей.

Доходность акций формируется из двух источников: дохода в виде дивидендов (если эмитент выплачивает дивиденды) и прироста капитала. Если компаниям удается увеличить прибыль, они могут поднять размер выплачиваемых акционерам дивидендов. Компании не выплачивают всю прибыль в виде дивидендов. Нераспределенная прибыль (не выплачиваемая акционерам) инвестируется в расширение бизнеса в целях роста прибыли в будущем. Таким образом, акционеры компаний, не выплачивающих дивиденды, могут получить выгоду, если прибыль компаний возрастет. Разочарование, которое наступает тогда, когда компания не может увеличить прибыль до ожидаемого уровня, выражается в понижении цены акций. Волатильность цен акций на коротком горизонте приводит к колебаниям их доходности, однако на длинных горизонтах инвесторы могут получить более высокую доходность, чем по облигациям или казначейским векселям.

Расчет ставки доходности

Ставка доходности — это мера увеличения (или уменьшения) суммы инвестиций за определенный период времени в целях получения дохода в виде процентов и дивидендов и/или прироста капитала (если цена продажи инструментов окажется выше цены их покупки). Одни инвестиционные инструменты, такие как сберегательные счета и депозитные сертификаты, обеспечивают только доход без прироста капитала; другие, такие как обыкновенные акции, предлагают потенциальный прирост капитала, при этом дивиденды могут как выплачиваться, так и не выплачиваться. Если цена акций падает ниже уровня их продажи, то при необходимости продать акцию вы потеряете часть капитала. Простое уравнение расчета суммарной доходности вашего портфеля включает в себя регулярный доход и прирост капитала.

Расчет доходности важен, так как она измеряет рост или уменьшение стоимости ваших вложений. Это мера оценки эффективности вашего портфеля в зависимости от поставленных целей. Общая ставка доходности рассчитывается следующим образом:

Ставка доходности за период владения ценными бумагами =

= [(Конечная стоимость – Начальная стоимость) + Дивиденды] /

Стоимость приобретения ценных бумаг без учета комиссионных.

В расчет необходимо включить спреды и комиссии. Например, если вы приобрели акции в начале года за 1000 долл. (с учетом комиссии), продали их в конце года за 1500 долл. (чистый доход после вычета комиссии) и получили дивиденды в размере 50 долл., то ставка доходности составит 55 %:

Ставка доходности = [(1500–1000) + 50] / l000 = 55 %.

Показатель доходности использовать просто, однако на длинных горизонтах инвестирования он может быть неточен, поскольку не учитывается изменение стоимости денег во времени. Временна́я стоимость денег – основная идея этого понятия состоит в том, что 2 долл. сегодня стоит больше, чем 1 долл. в будущем, за счет его возможности приносить доход. Например, если вы инвестировали 1 долл. под 5 % сроком на один год, в конце этого срока он будет стоить 1,05 долл. Аналогично, если вы ожидаете в конце года получить 1 долл., его текущая стоимость будет менее 1 долл.

Простая средняя ставка доходности в размере 55 % не учитывает потенциальной доходности процентных выплат. Другими словами, вам нужно реинвестировать 50 долл., полученных в виде дивидендов, что поднимет ставку доходности выше уровня 55 % за счет применения сложной ставки процентов.

Если использовать показатель временно́й стоимости денег для расчета ставки доходности, то это позволит повысить точность результата. Однако такой расчет будет еще сложнее, поскольку ставка доходности акций уравнивает дисконтированные денежные потоки будущих дивидендов и ожидаемую цену продажи акций к текущей цене их покупки. Эта формула лучше работает для облигаций, чем для обыкновенных акций, поскольку ставка купона по облигациям является фиксированной, в то время как ставки дивидендов на обыкновенные акции меняются (а значит, приходится прибегать к допущениям). Если компания терпит убытки, то она может прибегнуть к снижению дивидендных выплат, как это сделала компания Ford Motor в 2006 г., чтобы сохранить наличность. Если же прибыль компании растет, то она может повысить размер дивидендных выплат. Еще меньшая определенность существует относительно будущей цены продажи акции. Облигации погашаются по номиналу (1000 за 1 облигацию). Когда же наступает срок продажи акций, можно только гадать, какова будет их цена.

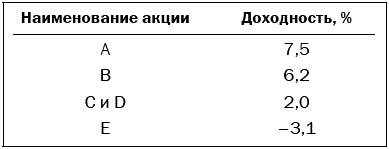

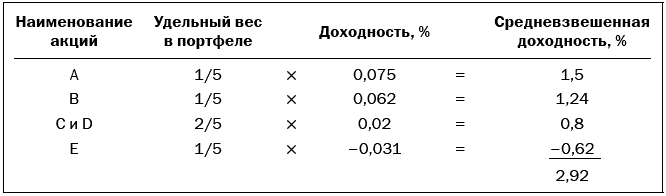

Как рассчитать доходность портфеля? Подобные расчеты могут оказаться весьма полезными. В следующем примере показана последовательность определения данного показателя. Итак, портфель состоит из пяти акций, имеющих следующую доходность:

Показатели доходности акций приводятся к средневзвешенным значениям и далее суммируются для получения средневзвешенной ставки доходности портфеля.

Чтобы иметь возможность сравнить доходность вашего портфеля с доходностью рынка, нужно точно определить доходность вашего портфеля.

Средневзвешенная доходность портфеля равна 2,92 %.

Расчет будет сложнее, если вы покупаете и продаете ценные бумаги в течение периода владения ими. Возможно, вы помните, как несколько лет назад Женский инвестиционный клуб в Бердстауне столкнулся с проблемой точного подсчета доходности. Члены клуба объявили, что среднегодовая доходность в долгосрочном периоде составила чуть менее 20 %, что превысило годовые показатели рынка, – и обнаружили, что неверно провели расчеты. На деле же проверка, проведенная профессиональной бухгалтерской фирмой, показала, что за тот период среднегодовые значения доходности выражались однозначной цифрой.

Если в течение срока владения ценными бумагами вы не пополняете свой портфель и не изымаете средства, то доходность за период владения, рассчитанная по простой ставке, точно отразит результаты вашего инвестирования:

Доходность за период владения ценными бумагами =

= (Конечная стоимость – Начальная стоимость) / Начальная стоимость.

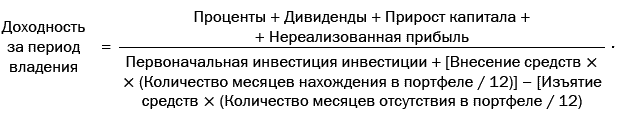

В табл. 5–1 показано, как рассчитать доходность портфеля в случае внесения в него активов и изъятия их.

Таблица 5–1

Расчет доходности портфеля в случае внесения и изъятия активов

Если в начале года вы владели портфелем стоимостью 100 000 долл., а в конце года стоимость портфеля составила 109 000 долл., ваша доходность составила 9 % [(109 000–100 000) / 100 000].

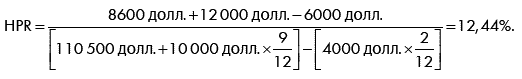

Если в течение года вносились или списывались активы, то их доходность за период владения рассчитывается следующим образом:

Например, портфель, стоимость которого на начало года составляла 110 500 долл., пополнился на сумму дивидендов, равную 8600 долл. Прирост капитала составил 12 000 долл., нереализованные убытки – 6000 долл. В начале апреля в портфель внесены средства на сумму 10 000 долл., а в конце октября списаны 4000 долл. Таким образом, годовая доходность составила 12,44 %.

Доходность инвестиционного портфеля до уплаты налогов составит 12,44 %, что можно сравнить с сопоставимым базовым индексом за аналогичный период времени.