Почему отказывают фонды?

Хорошо это или плохо, но без венчурных денег большинство проектов обречены если не на смерть, то на долгий путь, к которому большинство из них не готовы. Как, кстати, не готовы к этому и сами инвесторы. Истории быстрого впечатляющего роста, безусловно, известны, но на то они и исключения, чтобы подтверждать закономерность. Проектам всегда нужно «топливо» — деньги.

Уже с самых ранних стадий бизнеса путь его инвестиционного развития кажется естественным: все молодые предприниматели, с которыми я сталкиваюсь, либо уже сегодня ищут деньги, либо планируют начать поиски в ближайшие полгода-год. При этом мы тесно общаемся и с «оппонентами» — фондами и ангелами — и знаем их подход к оценке стартапов. Конечно, на разных стадиях требования к проектам меняются, и отказы случаются по разным причинам. Но обычно показательнее всего молодые стартапы: впервые начав общаться с инвесторами, они сразу же наступают на все возможные грабли. Об их ошибках и поговорим.

«Подъем» денег до стадии А — одновременно и самый сложный, и самый линейный. Успех здесь очень сильно зависит от предпринимателя и команды (если она уже есть) и их умения правильно выстроить общение с инвестором. Бизнеса как такового на ранней стадии еще нет, и показывать его сложно: это значит, что очень многое зависит от умения создателей стартапа убеждать собеседника в жизнеспособности проекта и способности принести акционерам доход. Чем серьезнее стадия финансирования, тем больше придется показывать «бумажек»: доказывать цифрами и защищать в деталях бюджет, рисовать сложные финансовые модели и т.д. То есть все это надо делать с самого начала, но всем ясно, что на стадиях pre-seed или seed эти данные эфемерны и скорее показывают, что предприниматель вообще способен задумывается о том, куда плывет его корабль.

Умение правильно выстроить коммуникации крайне важно для создателя стартапа, если он хочет найти деньги, но владеют им далеко не все. Просчеты, которые допускают на первых встречах, довольно типичны, и их не так много. Вот основные.

1. Неготовность к встрече. К разговору с инвестором (как к любой ответственной встрече) надо готовиться заранее. Если раньше вы с инвесторами не встречались, порепетируйте: вопросы, которые задают предпринимателю, лежат на поверхности. Похоже, многих это и успокаивает, поэтому совет потренироваться редко воспринимается всерьез. А зря. Я несколько раз присутствовал на таких «первых свиданиях» и наблюдал, как стартапы сыпались на самых простых вещах: неумении объяснить идею, рассказать про команду, описать бизнес-модель и защитить основные тезисы.

Молодые проекты редко специально валят. И агрессии по отношению к новичкам инвесторы обычно не проявляют. Но первая встреча бывает очень показательной: часто на ней высвечиваются многие проблемы, на которые сам предприниматель не обращал внимания.

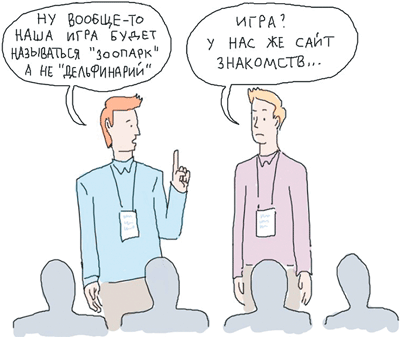

Однажды я познакомил управляющего фондом с двумя основателями образовательного проекта. Ребята были очень неглупые и с неплохой идеей, поэтому фонд назначил встречу. Завалили они себя сами в самом начале беседы — когда им задали вопрос про бизнес-модель, выяснилось, что существуют два варианта, причем создатели придерживаются разных. После этого встречу можно было заканчивать: спор о бизнес-модели на глазах инвестора закрыл предпринимателям дорогу в фонд. Поэтому по основным позициям лучше договариваться заранее.

Вот круг вопросов, на которые имеет смысл ответить самому себе перед общением с инвестором:

- В чем основная идея проекта и почему вы считаете, что она работоспособна?

- Почему проект нужен потребителю?

- В чем суть технологии?

- В чем ее конкурентные преимущества?

- Где слабые места?

- Как проект зарабатывает или планирует зарабатывать?

- Есть ли конкуренты? Кто они?

- Что собой представляете вы и ваша команда?

2. Нет «огонька». Не стоит недооценивать силу презентаций, финансовых моделей и других доказательств состоятельности проекта, однако самое важное — личность основателя. Инвесторы часто об этом говорят, преподаватели Гарварда написали сотни книг по этой теме, но все равно: пока не увидишь сам, понять это невозможно. В некотором роде моя основная работа похожа на то, чем занимается инвестор, — мы тоже оцениваем проекты и пытаемся найти будущую «звезду», я точно так же каждый день читаю десятки писем, и в любом пишут, что их стартап — лучший. Многие уже научились делать хорошие качественные презентации, и несколько раз я попадал в эту ловушку: приходит вменяемое интересное письмо, все в нем логично, есть доказательная база, но приходишь на встречу, а стартапер — вялый: верить ему не получается, и качественная презентация ситуацию не спасает. Бывает и наоборот: человек говорит зажигательно, и ты начинаешь верить в него и его способность поднять проект. Это, конечно, эмоции, но если человек сам не верит в свою идею и не способен никого ей заразить, то как можно ждать, что в нее поверит кто-то еще?

На ранних стадиях развития проекта, у которого нет никаких активов, предприниматель — единственный гарант. Хороший предприниматель может вытащить посредственный проект, но не наоборот. Поэтому личность основателя — первое, на что смотрят инвесторы на всех стадиях, и поэтому же в новые проекты успешных серийных бизнесменов выстраиваются очереди из желающих вложиться. Многие готовы дать деньги под управление Сергея Белоусова или Олега Тинькова, у каждого из которых огромный послужной список бизнесов. Успешный, уверенный, понимающий свой бизнес и способный защитить проект — вот образ человека, которого хочет видеть перед собой инвестор. Чем меньше галочек стартапер может поставить напротив этих пунктов, тем меньше у него шансов.

Не уверен, что можно натренировать зажигательность и предпринимательскую жилку, которую так ценят инвесторы. Но любить свой проект и посвящать ему свое время — совсем не сложно.

3. Нет команды. Этот критерий продолжает предыдущий пункт. Обычно инвесторы не любят стартаперов-одиночек. Хотя на ранних стадиях команды часто нет, у вас может быть партнер, и это большое преимущество.

Бизнес — длительная и непростая игра, в которую одному вступать опасно: процессов и задач много, время и ресурсы ограниченны, все надо делать очень быстро. Естественно, у одиночки всегда меньше возможностей, чем у команд-конкурентов. Кроме того, когда человек приходит без команды, сложно оценить его лидерские качества, умение построить систему и мотивировать людей, что для стартапа очень важно.

Команда — это действительно важный для инвестора критерий. Нет команды — минус балл.

4. Завышенные ожидания объема инвестиций. Проект с прототипом, ищущий $1 млн, — ситуация, появившаяся пару лет назад. Cвою роль сыграли сразу несколько факторов.

На рынок хлынули огромные деньги, существенная часть которых была от не очень опытных инвесторов. Все ждали историй грандиозного успеха: Facebook рос как на дрожжах, появлялись новые смелые и яркие проекты — Spotify, Airbnb, Evernote. Инвесторы Долины обогащались буквально на глазах — так по крайней мере казалось. А пресса с удовольствием описывала истории успеха розовощеких мультимиллионеров — вчерашних студентов. В итоге рынок раздулся: некоторые российские инвесторы были готовы переплачивать за стартапы, надеясь скоро из них выскочить с впечатляющей нормой прибыли, и некоторым стартапам удалось урвать хороший куш. Но этот период закончился: инвесторы быстро научились считать свои и чужие деньги.

Переоценка проекта — естественное поведение создателя стартапа. Весь вопрос здесь в адекватности оценки: если проект хороший, инвестор в него вложится, но ждать от него готовности оплачивать офис в центре города, секретаря и «золотой парашют» не стоит. Поэтому стартаперы, запрашивающие $1 млн на посевной стадии, обречены на отказы и смех за спиной.

Самая лучшая проверка себя — составить бюджет и пройтись по нему чужими глазами, задавая себе два вопроса: «Можно ли обойтись без этого пункта?» и «Пострадает ли качество, если срезать здесь затраты?».

5. Где здесь деньги и в чем тут бизнес? Вероятно, это вообще самый простой вопрос, который можно задать любому предпринимателю. Тем удивительнее, что многих он ставит в тупик. Ну то есть все вроде бы думают про монетизацию, но потом оказывается, что думали чисто теоретически.

Существует некоторый набор готовых «способов заработка», кажущихся очевидными. Например, если вы делаете газету, то сама собой всплывает «рекламная модель», и предприниматель успокаивается. Рекламная модель — она устойчивая, проверенная временем и гигантами индустрии (никто ведь не будет спорить с опытом The Wall Street Journal, верно?). Таких слов много: «контекст», «партнерка» и т.д. Но следующий этап — понять, насколько модель корректна применительно к вашему конкретному ресурсу в данной ситуации? — нередко опускается. А именно об этом будут спрашивать вас инвесторы.

Другой распространенный случай: мы придумали классный продукт, у нас огромный рынок, поэтому все его купят. Обычно это тоже не устраивает инвесторов: им нужны конкретные выкладки, причем впечатлить их потенциальным размером рынка (это любимый слайд во многих презентациях) вряд ли удастся.

Третий вариант еще проще: «ввяжемся, а там разберемся». Удивительно, но даже умные начинающие предприниматели иногда так считают.

Нужно помнить, что инвестор — это про деньги. И если не объяснить ему в деталях, как вам удастся его обогатить, денег он не даст.

6. Нет перспектив. К сожалению, и такое бывает: талантливый программист придумал «прикольную фишечку» (например, еще один способ распознавания клиента на сайте интернет-магазина). Фишечка кажется полезной и толковой, и автор начинает ее дорабатывать, увлекается и превращает в самостоятельный проект. А потом ходит по инвесторам — и все ему, увы, отказывают.

Проблема в том, что венчурные инвесторы ждут взрывного роста проекта и высокой нормы прибыли. Многие прямо декларируют, что им не интересны стартапы без перспектив вырасти, например, в стомилионный бизнес.

«Фишечка» обычно этим похвастаться не может. И из-за своей скромности не проходит фейс-контроль фондов. Но это, кстати, не означает, что она не имеет право на жизнь, — проект вполне может стать нормальным бизнесом и приносить ее создателю не только удовольствие, но и доход. Просто это не венчурный проект.

Вот лишь небольшая часть причин отказов. Есть много других — начиная с того, что стартапер «забыл» упомянуть об уже существующем инвесторе, и заканчивая тем, что он вовремя не оформил патент, поэтому его разработка теперь ничего не стоит. Но если присмотреться к советам и к причинам отказа в получении инвестиций, все они крайне просты (видимо, поэтому на эти грабли так часто и наступают). И лучший способ подстраховаться тоже тривиален: поставьте себя на место инвестора. Отдадите ли вы свои $50 000, $100 000, $500 000 или $1 млн человеку, который не может «продать» собственный проект, не понимает, как он будет зарабатывать, или просит в три раза больше необходимого? Пожалуй, это лучшая проверка.