Часть плана, о которой не принято говорить

Я не знаю ни одной семьи, которая разорилась, уплачивая страховые взносы, но я знаю семьи, которые разорились, не делая этого.

Уинстон Черчилль

В нашем обществе не очень-то принято открыто обсуждать смерть, серьезные болезни и последствия. «Типун тебе на язык», «Иди постучи по дереву», «Сплюнь через плечо» – многие люди испытывают суеверный страх перед данными темами и не хотят задумываться о последствиях. Между тем в финансовый план семьи обязательно должны быть включены порядок действий и расчеты на случай, если семья останется без кормильца или кто-то из зарабатывающих взрослых потеряет трудоспособность. Это неприятно обсуждать, об этом страшно думать. Но нужно. Мы с вами уже говорили об этом, когда обсуждали День Инвестора.

Вы задумывались когда-нибудь о простом происхождении слов?

Страховка на русском от слова страх, на английском – от слова уверенность!

Вот так просто через слова видна норма общества. Русские часто надеются на русский «авось» или «прорвемся». В то время как во множестве западных стран страховка – это норма жизни, дающая уверенность.

Давайте проведем простой тест.

Что из этого есть в вашем арсенале?

• Запасное колесо в машине.

• Сигнализация в машине/дома.

• Железная дверь в доме.

• Аптечка в машине/дома.

• Огнетушитель в машине/дома.

Управление рисками – неотъемлемая часть вашей повседневной жизни.

Вы не сидите и не ждете, что колесо лопнет или вы поранитесь. Но вы и не живете без дверей и сигнализации. Риски реальны, и лучше, если вы будете к ним готовы.

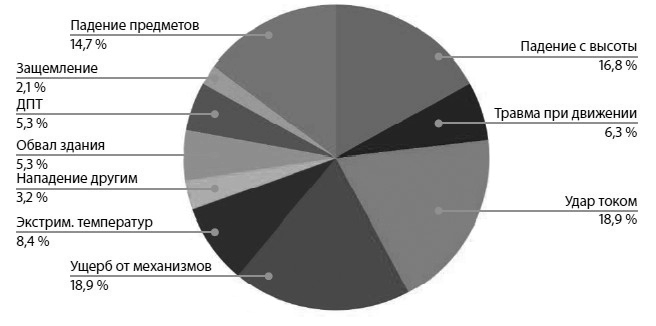

Посмотрите на несколько цифр. Наверное, пояснения к ним не нужны. Они говорят сами за себя.

Причины несчастных случаев за последние 4 года

У нас нет цели вас запугать в этой главе. Но мы точно хотим, чтобы после прочтения книги у вас сформировалось четкое желание взять ответственность за управление рисками в вашей семье, если вы еще этого не сделали.

Теперь ответьте себе честно еще на несколько вопросов.

1. Где вы будете брать деньги, если, не дай бог, что-то произойдет?

2. Если вы знаете, где брать деньги, на сколько этих денег хватит?

По данным исследования: после страхового случая семья возвращается на тот же уровень жизни только за пять лет. Если вы хотите осознанно пропустить информацию в этой главе, то вы должны быть уверены, что у вас есть накопления на пять лет.

3. Даже если деньги есть и их хватает, из каких Активов их можно быстро достать?

Инвест-инструмент, машина, квартира, бизнес?

При наступлении страхового случая застрахованная семья получает деньги через 14–60 дней после предоставления документов.

4. Даже если денег хватит, вы хотите их платить из своего кармана?

5. Если у вас есть кредиты, на ком повиснут обязательства по ним?

6. Если с вами что-то случится, кого вы готовите для заботы о себе в будущем?

Жену? Детей? Родителей? Государство? Друзей? Соцслужбы?

Только если вы вдумчиво ответили на эти вопросы, переходите дальше.

Если нет, вернитесь и прочтите их еще раз и ответьте вместе с супругом(ой).

Вот наша позиция в отношении страхования.

Страхование жизни – это проявление любви к себе и своей семье.

Полюбите себя и проявите заботу о своих близких.

Первое, что вы можете сделать, – застраховать здоровье и жизнь семьи или хотя бы кормильца.

Страховка позволяет уберечь семью от многих негативных ситуаций. Если вы оформите полис страхования жизни в надежной компании с хорошей репутацией, то решите сразу две задачи.

Первая задача: благодаря регулярным ежегодным фиксированным взносам вы защищаете свою семью от последствий болезней, производственных травм или смерти.

Вторая задача: находите простую альтернативу пенсии. Пока вы еще молоды и полны сил, вы откладываете себе деньги на тот период, когда уже не сможете достаточно зарабатывать. Когда вы занимаетесь классическим инвестированием и вдруг, не дай бог, вы или кто-то из близких серьезно заболеет, то первым под нож уйдет ваш инвестиционный капитал. Это отбрасывает вас обратно на пять, 10 и даже 15 лет назад, и тогда все инвестирование было почти бессмысленно.

Посмотрите предложения по страхованию жизни и здоровья в трех – пяти компаниях. Выберите подходящее предложение и застрахуйте тех, кто приносит доход в семью. Если нужна помощь в подборе страховых продуктов, обратитесь к нашим консультантам из «Города инвесторов».

Если вы не стали оформлять страховку, ответьте себе на вопрос, почему не сделали этого.

Мы не любим думать о возможных событиях. Но, когда они происходят, это возвращает тебя к реальности. Наш знакомый бизнес-тренер часто ездил в разные города для проведения тренингов и очных консультаций. Однажды в выходные он решил на своем участке подпилить ветки на яблоне. Забрался на стремянке на дерево, начал работу. Одно неосторожное движение вывело его из равновесия, и он оказался на земле. Острая боль, даже дышать сложно. Вердикт: перелом позвоночника.

Для всей семьи это тяжелейшее потрясение. Но, кроме этого, они вынуждены искать деньги на врачей, лекарства, а также обеспечивать прежний уровень жизни. Им трудно вдвойне. Хорошо, что жена тренера имела Активный Источник Дохода и смогла обеспечивать базовые потребности семьи во время долгого восстановления мужа.

Когда семья застрахована, такие ситуации проживаются немного проще. Есть два вида страховок здоровья. Первые покрывают расходы на медицинские услуги, а с помощью вторых можно получать выплаты по нетрудоспособности.

В свое время я удачно поймал выгодный страховой тариф (таких, к сожалению, в нашей стране уже нет), и за 1512 долларов в год я застрахован на 400 тысяч долларов. Если со мной что-то случится, то моя семья получит компенсацию в размере около 45 миллионов рублей по сегодняшнему курсу.

Страхуют свое здоровье немногие. Но давайте посмотрим вот на что: наше государство обязало владельцев машин страховать гражданскую ответственность, потому что все понимают, что на дороге случается всякое. Когда люди покупают новую машину, да еще и в кредит, они часто «надевают на нее КАСКу», то есть оформляют дополнительное добровольное страхование, потому что понимают, что с ней может что-то случиться, а к новой машине относятся бережно. Так почему же машину страхуют, а свое здоровье – нет? Как будто бы мы машины любим и ценим больше себя.

Второе, что нужно сделать, – застраховать имущество.

Дом или квартира, которую вы с любовью выбирали, строили, ремонтировали, наполняли уютными вещами и атмосферой. В один день с ней может случиться что угодно – от потопа до пожара. Истории с потерей или порчей имущества происходят сплошь и рядом.

Наша близкая подруга с мужем архитектором построила потрясающий деревянный дом за городом. Он выглядел великолепно и соответствовал всем нормам строительства. Сколько они вложили в него времени, сил, денег! Однажды ночью они проснулись от странного треска и спросонок даже не сообразили, что случилось. И тут же они почувствовали странный запах. Моментально вскочили и поняли, что дом горит! Подруга успела завернуть в одеяло грудного ребенка, а муж – схватить ноутбук и ключи от машины, чтобы отогнать ее. Они выбежали на улицу, и прямо на их глазах дом превратился в пепел. За 20 минут! Просто счастье, что они остались целы.

Зима, ночь. Молодая семья стоит на улице в пижамах… Все документы, вся техника, все вещи сгорели вместе с домом. Виной всему – проблемы с проводкой. Еще не раз они вспоминали: «Как жаль, что мы не застраховали этот дом». Вы не знаете, что может произойти с вашим жильем, машиной. Застрахуйте их: это просто, недорого и может сэкономить много денег.

Третье, что нужно сделать, – обсудить и зафиксировать, что вы будете делать, если с одним из вас что-то случится.

Создайте отдельную папку, в которой зафиксируйте все, что следует делать, если с одним из вас что-нибудь случится. В этой папке должен быть порядок действий, нужные документы, в том числе доверенности. Вот что стоит учесть.

1. Сделайте к основному счету дополнительную карту на имя супруга/супруги. В таком случае вы получите общий доступ к деньгам. К сожалению, может случиться так, что вы накопили большую сумму, но ваш партнер не сможет ее сразу снять и ему будет не на что жить. Даже если эта сумма перейдет в наследство вашей семье, им нужно на что-то существовать до вступления в наследство.

2. Если есть Активы, в которых разбираетесь только вы, составьте подробную инструкцию о том, как ваша семья может ими воспользоваться в случае чего. Возможно, вы отлично разбираетесь в криптовалюте и у вас есть Активы в эфириуме или биткоинах, а ваша жена даже не знает, как их можно обналичить.

3. Позаботьтесь о том, чтобы ваша семья имела доступ к вашим банковским и инвестиционным приложениям, если с вами что-то случится. Например, существуют приложения для хранения паролей, в которых есть настройка «Экстренный доступ». Если пользователь не проявляет активность в течение продолжительного настраиваемого времени, указанные контакты (семья или бизнес-партнеры) могут запросить доступ к его паролям.

Например, в нашем бизнесе мы также учитываем этот риск. Что делать, если ключевой человек вдруг пропал/заболел/стал нетрудоспособен?

Прямо сейчас создайте папку, в которой опишите последовательность действий в ситуации, если с членом семьи что-то случится. Запланируйте семейный совет, на котором обсудите свои действия.

✓ Мы в семье составили Семейный Финансовый План.

✓ Мы обговорили в семье общие финансовые цели, приоритеты в распределении средств.

✓ Мы в семье обговорили применение финансовых инструментов, в том числе кредитов, инвестиционных инструментов.

✓ В нашей семьей застрахованы жизнь и здоровье всех или хотя бы кормильцев.

✓ Мы составили «тревожную папку», в которой описали действия, которые нужно совершить, если с кем-нибудь из нас что-то случится.

✓ Мы настроили совместный доступ к базе паролей для супругов/детей/партнеров по бизнесу.