Глава 8

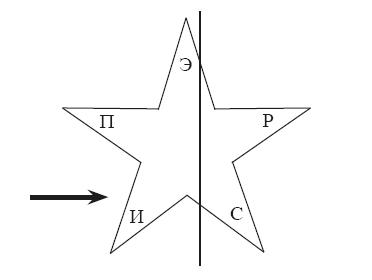

Инвестор: создайте денежный станок

Подумай о том, что деньги могут размножаться и приносить плоды. Деньги порождают деньги, а их наследники продолжают начатое.

Стать инвестором не только целесообразно – у вас просто нет иного выбора. Вы можете решить работать по найму или выбрать свободную профессию. Вы можете стать предпринимателем или экспертом. Но инвестором вам стать все равно придется, хотите вы того или нет. Лишь инвестирование позволит вам добиться подлинного благосостояния. Если вы хотите жить в достатке, то обязаны стать инвестором! На это есть две причины:

Во-первых, никакая прибавка к зарплате не пойдет на пользу, если вы не инвестируете свободные деньги.

Вы можете заработать вдвое больше, но без инвестирования вам этого все равно не хватит. До тех пор пока вы не начнете вкладывать имеющиеся средства, ваши долги и расходы на поддержание более высокого уровня жизни будут расти параллельно с заработком.

Это напоминает дырявое ведро. Сколько бы воды вы в него ни влили, она там не задержится. До тех пор пока в вашем финансовом ведре есть дырки, вы будете бежать на месте, словно белка в колесе. Дырки надо заделать, а для этого нужна система накопления. Создав такую систему, вы уже на 50 процентов будете инвестором.

Во-вторых, у каждого из нас есть потребность в безопасности, в том числе финансовой. Первым шагом к ней является финансовая защита: вы должны накопить денежный резерв такой величины, чтобы быть в состоянии прожить несколько месяцев, если у вас вдруг иссякнет источник дохода. Но полной безопасности можно достичь лишь в том случае, если вы сможете прожить на проценты со своих вкладов.

Таким образом, вы вынуждены копить деньги и затем что-то с ними предпринимать. Вам надо, чтобы они размножались, и чем быстрее, тем лучше. Это вторые 50 процентов, которые необходимы для становления инвестора.

Накопление + рост = инвестор

Об этих двух пунктах – накоплении и умножении денег – и пойдет речь в данной главе. Освоив их, вы станете успешным инвестором. Конечно, деньги не приносят счастья, но при прочих равных условиях вы все-таки будете счастливее с деньгами, чем без них.

Сначала давайте разберемся, как экономить и накапливать деньги, то есть заделывать дыры. Для этого необходимо понимать разницу между активами и пассивами. Возможно, вам кажется, что это очень просто, но, к сожалению, большинство людей плохо разбираются в таких вещах. Так, например, собственный дом, по мнению большинства, является активом. Но настоящий инвестор знает, что в действительности это пассив.

Научившись экономить и осознав разницу между активом и пассивом, вы уже станете наполовину инвестором. За счет этого вы будете богаче, чем 99 процентов населения. Теперь вам останется только приобрести нужные активы, к которым относятся в том числе акции, облигации и паи инвестиционных фондов.

В тот момент, когда я все это пишу, обстановка на бирже складывается совсем не радостная. Точнее говоря, она не радует нас уже довольно давно. Многие разочаровались и отвернулись от нее. В этих людях одержали победу эмоции: сначала жадность, а потом страх и разочарование. Но тем самым они отказались от своего финансового будущего! Поэтому так важно прочитать эту главу. Вы узнаете ответы на три главных вопроса:

• Какие активы следует приобретать?

• Когда надо покупать?

• Когда надо продавать?

Если вы уже знаете ответы, вам нетрудно стать преуспевающим инвестором. Но для этого нужны деньги. Следовательно, начнем с того, как их накопить.

Латание дыр

Независимо от того, какими деньгами вы располагаете сегодня, в следующие семь лет вы будете продолжать их получать и ваши доходы будут находиться в определенной пропорции с расходами. Если через семь лет вы подведете баланс, то неизбежно придете к одному из следующих результатов:

• вы потратили больше, чем получили;

• вы потратили столько же, сколько получили;

• вы потратили меньше, чем получили.

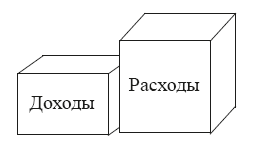

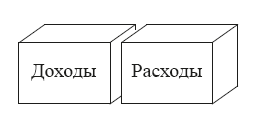

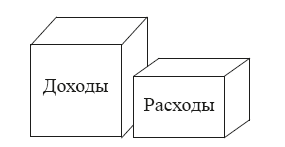

Кому-то будет проще это понять с помощью наглядной иллюстрации:

1. Выходит больше, чем входит

2. Выходит столько же, сколько и входит

3. Выходит меньше, чем входит

Один из рисунков отражает вашу ситуацию с доходами и расходами. И здесь нет места оправданиям и объяснениям. Важен лишь итог. При этом не имеет никакого значения, сколько вы зарабатываете. Любой из трех результатов зависит исключительно от того, сумели ли вы заделать ненужные дыры в своем ведре.

Как поступает большинство? Стоит им только начать зарабатывать немного больше, как они тут же покупают себе машину побольше, мебель получше, переезжают в более просторную квартиру или покупают дом… Если продолжить нашу аналогию с ведром, получается, что, наливая в него больше воды (доход), они тут же сверлят в нем новые дыры или расширяют старые. Не самый разумный подход, но так уж мы устроены. А раз так, нам нужна система, позволяющая копить деньги, но не отказывать себе в радостях жизни. И еще нам нужна финансовая цель, которая позволит поднять наш уровень жизни на новую высоту.

Ваша цель – денежный станок

Как-то раз один бедный крестьянин обнаружил, что его курица снесла золотое яйцо. Он отнес его к ювелиру, и тот подтвердил, что яйцо из чистого золота. С тех пор курица каждое утро несла по одному золотому яйцу и крестьянин разбогател. Но, хотя поначалу его радости не было предела, вскоре ему уже перестало хватать одного яйца в день. Чтобы понять, почему курица несет так мало яиц, он зарезал ее. Мораль: не режь курицу, несущую золотые яйца.

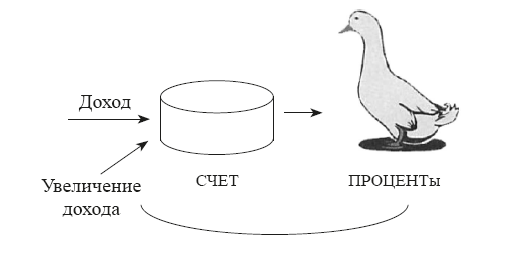

Курица – это капитал, а золотые яйца символизируют проценты с него. Без капитала не может быть процентов. Но большинство людей тратят все деньги. Им никогда не вырастить курицу. Они убивают ее еще в зародыше, прежде чем она начнет нести золотые яйца. Раз у вас нет такой курицы, придется обзавестись станком для печатания денег.

Проценты с капитала – прекрасная форма получения дохода. Они позволяют увеличивать капитал и, следовательно, постоянно повышать доход. Но, как и со всеми прочими формами дохода, вы обязаны что-то предпринимать, чтобы получать их!

Для начала вы должны быть готовы накопить определенную сумму, а затем понять, как ее приумножить. В школе не учат ни тому ни другому. И все же люди наивно полагают, что стать инвестором ничего не стоит. Они хотят получать прибыль, ничего для этого не делая. Им нужны высокие проценты дохода, но они не готовы повышать свой финансовый интеллект. Но если относиться к деньгам бездумно, то они уже в скором времени исчезнут. Таким образом, главным богатством в инвестировании, как и во всех других сферах деятельности, является знание, а самый большой риск возникает из-за невежества.

Предположим, вы решили научиться играть на скрипке. В этом случае надо рассчитывать на то, что вам придется долгие годы посвятить упражнениям. Никто не ожидает, что, взяв в руки скрипку, человек сразу станет виртуозом. Любая форма искусства и мастерства требует учебы. То же самое относится и к инвестированию. Чтобы успешно вкладывать деньги, для начала надо вложить немало времени. Вы будете допускать ошибки и учиться на них. Ключевое слово здесь – учиться. И начать надо с понимания разницы между активами и пассивами.

Актив или пассив?

Как и любому инвестору, мне пришлось учиться отличать активы от пассивов. В 26 лет я обанкротился. Тогда я сказал своему наставнику:

– Я попал в большую темную яму.

– Первое, что надо сделать, чтобы выбраться из нее, – это перестать копать глубже, – ответил он. – Вам необходимо понять, каким планом вы до сих пор руководствовались.

– У меня нет вообще никакого плана.

– У вас есть план, хотя вы этого и не осознаете. Это план, ведущий к бедности.

Эти слова не обрадовали меня, но он был прав. Я все время делал одни и те же ошибки, словно следовал некому

губительному плану В основе моего финансового краха лежали три главные причины.

Я полагал, что ситуация автоматически улучшится, как только начну зарабатывать больше. Это заблуждение. Сначала надо научиться обращаться с деньгами, которыми располагаешь в данный момент, иначе рост доходов только усугубит проблемы.

Кроме того, я путал «потребности» и «желания». Большинство вещей, которые мы приобретаем, на самом деле нам не нужны. Мы просто хотим их иметь. Чтобы оправдать траты денег перед собой и окружающими, мы утверждаем, что нуждаемся в этих вещах. Очень важно быть честным с самим собой.

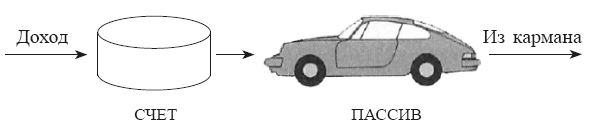

Наконец, я путал пассивы и активы. Так, например, я считал необходимыми инвестициями покупку автомобиля и мебели. Наставник очень образно объяснил мне разницу. Он сказал: «Благодаря активам деньги текут в ваш карман, а пассивы вытягивают их оттуда».

Почему так много людей попадают в беличье колесо? Ответ: не потому, что они недостаточно зарабатывают, а потому, что много тратят и мало инвестируют. Таким образом, главный вопрос должен звучать так: в каком направлении текут деньги?

Мне в ту пору хотелось ездить на большом автомобиле. Мне это казалось очень важным с точки зрения моей работы. Наставник же пытался развить мой финансовый интеллект. В качестве символа для активов он избрал изображение гуся, а для пассивов – большого автомобиля. Иллюстрация пассива выглядела примерно так:

Как видите, направление денежного потока говорит само за себя. Что же касается иллюстрации актива, то здесь денежный поток движется совершенно в другом направлении.

Ваш дом – это пассив

Рисунки были весьма доходчивыми. Я перестал приобретать пассивы и постепенно разделался с долгами, начал копить и вкладывать деньги.

Но, когда острая фаза кризиса миновала, я решил купить себе дом. Наставник не высказал восторга по этому поводу. Он сказал:

– Прежде чем приобретать очередной пассив, необходимо сделать больше инвестиций и получить от них доход.

В то время большинство людей считали собственное жилье активом, но наставник, указав на рисунки, спросил:

– Когда вы покупаете дом, куда текут деньги: в ваш карман или в чужие карманы? Наши расходы – это доходы других людей, а наши пассивы – это их активы.

– Но ведь дом когда-то будет принадлежать мне, – возразил я.

– «Когда-то» – это в большинстве случаев через 25–30 лет. Но и тогда деньги не потекут к вам в карман до тех пор, пока вы не продадите дом.

Даже если кредит за дом полностью выплачен, он не может считаться вашим активом. Это просто вложение средств в предмет роскоши, который продолжает тянуть из вас деньги. Активом же является то, что приносит доход.

Дом, в котором вы живете, остается пассивом. А вот для банка это актив. Банк ссужает вам деньги, получает хорошие проценты, да к тому же дом остается у него в залоге. Поэтому банкиры правы, когда говорят: «Покупка дома – хорошая инвестиция». Для банка это действительно хорошая инвестиция.

Наставник был не против покупки дома, но ему хотелось, чтобы я понял, что это не актив, а пассив. И он хотел, чтобы сначала я вложил деньги. У него было правило: «Дом можно покупать только тогда, когда вы накопили определенную сумму, но и в этом случае его стоимость должна быть не выше, чем ваш четырехкратный годовой доход, а ежемесячные платежи не должны превышать 25 процентов вашего месячного дохода».

Он объяснял мне, что многие семьи ведут весьма стесненный образ жизни, потому что переборщили с домом. Он называл их «нищими домовладельцами», которые работают из последних сил, причем главным образом на банк.

Мне хотелось последовать совету наставника, и я начал присматривать себе подходящий дом. Конечно, на рынке были дома, которые я мог купить за четырехкратную сумму своего годового дохода, но меня они не устраивали. Поэтому я решил подождать и продолжать инвестировать, выращивая свою курицу.

Не забывайте о беличьем колесе

Большинство людей не используют имеющиеся возможности, потому что для этого им надо рискнуть своей безопасностью. У них нет финансового фундамента, и они вынуждены держаться за свое рабочее место. Тот, у кого мало денег, вряд ли отважится на инвестиции, потому что это слишком «рискованно». Он даже ни разу не попробует, поэтому никогда не научится по-настоящему оценивать степень риска.

Вспомните обзорную таблицу в конце главы 4. Бедняки накапливают долги, богачи скупают активы и приумножают свои деньги, а средний класс приобретает пассивы, думая, что это хорошие инвестиции. Чтобы вырваться из беличьего колеса, необходимо сначала инвестировать, а о пассивах начинать думать только тогда, когда вы действительно сможете себе это позволить.

Экономить или копить?

Предположим, вы отправились в магазин за зимним пальто и выделили на покупку 300 евро. Вы находите пальто, которое вам нравится, и стоит оно всего 200 евро. Можно ли считать, что вы сэкономили 100 евро?

Конечно, нет! Вы просто отложили их. Вполне возможно, что на них вы приобретете еще пару туфель. Таким образом, 100 евро, которые вы якобы сэкономили на пальто, не переходят в накопления.

Даже если вы придерживаетесь железного режима экономии в семейном бюджете и считаете каждый цент, это еще не значит, что вы экономите и выращиваете свою курицу.

Многим хорошо удается избегать лишних трат. Они не намерены зря расходовать деньги и любят всевозможные распродажи и скидки. Но это еще не значит, что они умеют по-настоящему экономить и уж тем более инвестировать.

Богатые люди обучены и тому и другому. Они не только откладывают сэкономленные деньги, но и инвестируют их.

Мой совет: каждый раз, когда у вас после покупки остаются лишние деньги, вынимайте их из своего бумажника и перекладывайте в отдельный конверт. Как только в нем накопится 100 евро, отнесите их в банк.

Вы должны научиться экономить. Экономия – это всегда определенный компромисс: вы в чем-то отказываете себе сегодня, чтобы лучше жить завтра. Конечно, практически никакой прогресс немыслим без компромиссов, но в вопросах экономии нельзя полагаться на случайность или самодисциплину. Какая-то часть накоплений может (и должна) складываться из тех денег, которые вам удалось не потратить понапрасну. Но основные поступления должны осуществляться систематически, и эту систему экономии вы обязаны наладить в своем бюджете.

Модель раздельных счетов

Возможно, вы уже пробовали копить деньги по старой и неэффективной модели, которая сводится к тому, что в накопления идет то, что остается к концу месяца. Иногда какие-то деньги действительно остаются, но чаще нет. О системе тут говорить не приходится.

Кроме того, каждый евро в данном случае подпадает под конфликт интересов. Вы можете его потратить, но тогда у вас не будет накоплений на будущее. Или можете пустить его на накопления, но тогда вам придется меньше тратить, что снижает удовольствие от жизни. Следовательно, вам нужна система, не зависящая от вашей самодисциплины, а после запуска работающая в автоматическом режиме.

Возможно, вы уже слышали о моей системе раздельных счетов. Но воспользовались ли вы ею? Если нет, то прямо сейчас договоритесь о встрече с финансовым консультантом вашего банка. Немедленно. Не читайте дальше! Возьмите телефон и согласуйте время встречи. Вы не можете позволить себе ждать. Благодаря одной только модели раздельных счетов вы сможете стать богаче, чем 99 процентов населения страны.

Если сейчас вы читаете эти слова, значит, уже ДОГОВОРИЛИСЬ о встрече, не правда ли? Отлично!

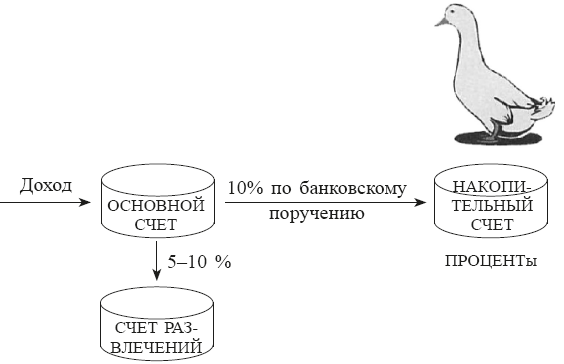

Моя модель выглядит следующим образом: наряду с основным банковским счетом вы заводите накопительный счет, на который в начале каждого месяца на основании долгосрочного банковского поручения переводится 10 процентов всех ваших доходов. Как только сумма накоплений на этом счете достигает определенной величины, вы их инвестируете. Вы даже не заметите отсутствия 10 процентов, так как на оставшиеся 90 процентов месяц вполне можно прожить. Десять процентов – это как бы ваша плата самому себе.

Разумеется, вы живете не только для того, чтобы экономить. Поэтому заведите себе еще один счет – счет развлечений. На него тоже в соответствии с банковским поручением переводится от 5 до 10 процентов доходов. Каждый раз, когда вам захочется побаловать себя или доставить удовольствие другим людям, обращайтесь к счету развлечений. Если там достаточно денег для исполнения ваших желаний, смело тратьте их. Если нет – придется подождать.

Определите месячную норму накоплений

Я хочу сделать два примечания. Во-первых, 10 процентов названы лишь в качестве примера. Никто не мешает экономить больше. Но ни в коем случае не меньше! Позаботьтесь о том, чтобы отыскать разумный баланс. Старайтесь тратить поменьше, потому что это отрицательно сказывается на вашем будущем. Но не следует увлекаться и экономией, так как это происходит за счет вашего настоящего.

Я считаю, что человек не заслуживает звания разумного существа, если он не в состоянии регулярно экономить как минимум 10 процентов в месяц. Для этого достаточно лишь встретиться с финансовым консультантом и согласовать систему.

Вместе с тем печально наблюдать и за ситуацией, когда человек настолько жаден, что не позволяет себе абсолютно ничего. Кто-то подсчитал, что если снять с мыла упаковку и до использования сушить его на свежем воздухе в течение двух месяцев, то оно расходуется примерно на 8 процентов медленнее. На тридцати кусках мыла можно сэкономить около 1 евро в год. Но мне кажется, что это уже явный перебор…

Никаких потребительских кредитов

Второе замечание: никогда не берите кредиты на потребительские нужды. Долги порождают новые долги. Вы можете без всяких сомнений тратить деньги со счета развлечений. Но никогда не покупайте ничего в кредит. Ни в коем случае! Когда человек влезает в долги, его стоимость снижается в самом прямом смысле слова. Он чувствует, что живет в обстановке лжи. Он хвастается перед окружающими вещами, которые ему на самом деле не принадлежат. Таким путем он хочет добиться признания, которого не заслуживает. Он прячется за внешними атрибутами, к которым не имеет никакого отношения.

В свое время я купил машину в кредит. Наставник сказал: «Нельзя допускать, чтобы средство передвижения было препятствием для вашего финансового продвижения вперед». Он объяснил, что потребительские кредиты заменяют собой отсутствие целей. Если человек не имеет будущего, он охотно жертвует им ради некоторой роскоши в настоящем.

Именно поэтому так важны главы 5 и 6. Наличие целей обусловливает, в частности, более ответственное отношение к деньгам. Ведь ничто так не помешает вам в достижении финансовых целей, как наличие потребительских долгов. Долги привязывают вас к прошлому, а инвестиции открывают двери к лучшему будущему.

Повышение зарплаты

Вспомните, как в начале профессиональной жизни вам приходилось обходиться меньшими заработками, чем сегодня. Потом вы стали зарабатывать больше, но не увеличились ли при этом волшебным образом и расходы? Все это знакомо многим из нас. Уже древние вавилоняне знали, что расходы всегда подрастают до уровня текущих доходов.

Задумайтесь: более высокие заработки совсем необязательно означают повышение уровня жизни. Зачастую они лишь усугубляют проблемы. Поэтому я хочу предложить вам делить любую прибавку к зарплате на три части:

1 .Направляйте на накопления 50 процентов от любой прибавки. Измените соответствующим образом свое банковское поручение относительно накопительного счета.

2. Переведите 25 процентов на счет развлечений. Теперь вы сможете позволить себе значительно больше радостей в жизни.

3. Оставшиеся 25 процентов предназначены для повседневных расходов. Уровень жизни при этом повышается, но только минимально.

Если вы усвоите советы из этой книги, в будущем вас ожидает еще не одна прибавка к зарплате, и речь пойдет о больших суммах, чем сегодня. Поэтому так важно создать систему. Следуйте приведенным инструкциям. В результате вы получите следующие преимущества:

Во-первых, экономия будет происходить безболезненно, поскольку вы еще не успеете привыкнуть к повышению жизненного уровня. Это позволяет не раскручивать спираль чрезмерных потребительских расходов.

Во-вторых, у вас будет больше денег на то, чтобы доставлять радость себе и другим.

В-третьих, вы сможете гордиться собой, так как докажете, что умеете обращаться с деньгами.

В-четвертых, каждое повышение зарплаты будет существенно приближать вас к реализации ваших финансовых целей.

В-пятых, располагая большими суммами, вы можете позволить себе больший риск. Часть денег можно вложить в более рискованные активы, при этом не ставя под угрозу свои финансовые цели.