4. Про фондовый рынок. ПИФы. Акции. Облигации

Термин «фондовый рынок» происходит от французского «fonds», переводится как «деньги, капитал, средства». В России фондовый рынок возник в Санкт-Петербурге по инициативе Петра I. Это была товарная биржа, служившая местом встречи иностранных и отечественных купцов. Всего к 1914 году на территории России действовало более 100 бирж.

На первых биржах торговали главным образом облигациями, то есть капитал был выражен преимущественно в долговых инструментах; акций же до XIX века выпускалось немного.

Акции – требование, предъявляемое собственниками на долю в прибыли фирмы и часть ее активов при ликвидации.

Облигации – является долговой ценной бумагой, согласно которой эмитент обязуется возвратить инвестору занятую у него сумму, а также выплачивать процент в течение определенного времени. Покупка облигации означает, что вы даете деньги в долг эмитенту.

Если ставка ruonia.ru будет снижаться, то и доходность облигаций тоже, а купонные выплаты должны повышаться. Нужно следить за показателями ставки от ЦБ (Центрального банка). Вообще, вклады и облигации – это прямые конкуренты друг другу, потому что они вечно пытаются быть лучше друг друга и перевесить чашу весов на свою сторону.

Давайте немного сравним их. Вклад – это денежные средства, вложенные под процент в банк, где вы получаете в итоге денежное увеличение суммы в пять – семь процентов годовых, значения бывают разными в зависимости от банка. Максимально бывали и 12—13%, но такое редко и сейчас такого не встретишь, в кризис 2020 года ставка понизилась, и вклады перестали быть выгодными. Облигации – это денежные средства, которые вы дали в долг эмитенту, в обмен вы получаете то же самое, как от вклада, процентное или денежное увеличение вложенного капитала за определенный промежуток времени с приятным дополнением, называемым купонные выплаты. Купонные выплаты – это те же дивидендные выплаты, называемые как процентные выплаты, где они по отдельным облигациям могут доходить до ставки в 9,35% от стоимости одной облигации и выплачиваться три раза в год, например, вложите вы 101 000 и в итоге сверху можете получить 14 616 рублей, а с ОФЗ (облигации федерального займа) можно заработать за 10 месяцев с той же суммы 3 224, но нельзя забывать, что они сами по себе, стоимость облигации еще растет на один – три процента в год. Поэтому есть облигации, которые реально выгоднее, чем вклады, а есть такие, где, конечно, вклад будет открыть выгоднее. Также существуют еврооблигации, здесь вы можете дать в долг даже таким компаниям, как Tesla, Apple, Amazon. Почему еврооблигации? Да потому что они выпущены в другой валюте, то есть в иностранной, на которую инфляция меньше влияет, чем на наш рубль, и там основные две валюты, в которых выпускаются еврооблигации, это доллар и евро, поэтому есть облигации, которые выпущены в долларах и в евро. Соответственно, в них есть заинтересованность вложения, если вас больше привлекает хранение денег и иностранной валюте, чем в отечественной, и также многие эмитенты еврооблигаций намного надежнее считаются, чем банки, например, кредитный рейтинг Apple AA+, а крупнейших российских банков от BB+ до BBB-, и это разница рейтинга в восемь-девять ступеней.

Эмитент – это организация, которая выпускает ценные бумаги для развития и финансирования своей деятельности. Вначале компания проходит процесс предварительного размещения под названием IPO, после она появляется, так сказать, в общем доступе на фондовом рынке. А покупать в этом раннем процессе может в основном квалифицированный инвестор, либо можно данные акции с IPO покупать у определенных брокеров.

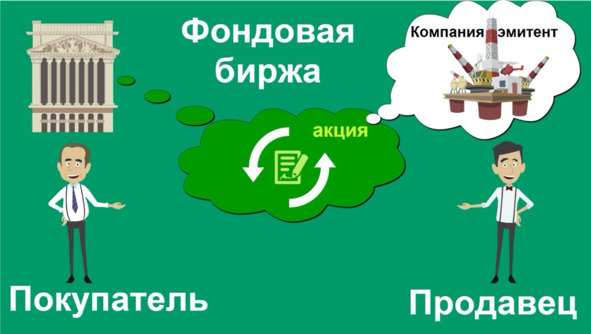

Цель фондового рынка в привлечении инвестиций в экономику путем установления необходимых контактов между теми, кто нуждается в средствах, то есть эмитентами, и теми, кто хотел бы инвестировать избыточный̆ доход, то есть инвесторами.

Инвесторы – это экономические субъекты, которые приобретают ценные бумаги за свой счет и на неопределенный̆ период и имеют их в праве собственности или ином вещном праве.

Для обеспечения работы между эмитентами и инвесторами на рынке ценных бумаг работают посредники, которые осуществляют инфраструктурную деятельность.

К таким видам деятельности относятся:

– брокерская,

– дилерская,

– управляющая,

– депозитарная,

– регистраторская,

– клиринговая,

– деятельность по организации торговли.

Брокер осуществляет сделки с ценными бумагами на основании возмездного договора с клиентом. Нас интересует только это, остальное больше для юридических лиц.

Привилегированные акции отличаются от обыкновенных акций тем, что по ним начисляется заранее оговоренный размер дивидендов, подлежащих выплате до того, как фирма может осуществить выплату дивидендов владельцам обыкновенных акций.

ПИФ – это паевой инвестиционный фонд. Приведу пример, чтобы лучше понимать. Вы приходите в точку продаж управляющей̆ компании или агента и покупаете на свои деньги паи, и уходите без них, теперь вы пайщик. Что происходит дальше? На ваши вложенные деньги покупаются различные акции, облигации, недвижимость. А так как акции – это право собственности, то вы тоже автоматом имеете эти права. Если быть точным, не какой-то один бизнес, а целый список, например, акции: «Газпром», «Норильский никель», «Лукойл», Сбербанк, «Роснефть» и т. п. Теперь вы немножко капиталист. Теперь, проезжая мимо заправки и видя очередь на нее, можно представить, что вы получите часть прибыли. Доходность ПИФа заранее предсказать невозможно.

Дивиденды – часть прибыли акционерного общества или иного хозяйствующего субъекта, распределяемая между акционерами, участниками в соответствии с количеством и видом акций, долей. Начисляются они после собрания главных директоров, где и решают, как распределить прибыль: пустить на дополнительное развитие компании или на распределение среди акционеров. Если они решили, что нужно раздать деньги инвесторам, то обычно после принятия решения еще проходит две недели.

При торговле также учитывайте время работы бирж.

Доступна ли торговля каждому?

Да… Есть различные акции, на которые достаточно четырехсот рублей.

Открывать ИИС или Брокерский̆ счет? Разница в ограничении ИИС от количества счетов до размера вложений в год. Рекомендую открыть ИИС, потому что он больше подходит для долгосрочного инвестирования, на короткий̆ срок брокерский счет.

Чтобы открыть счет есть два варианта: либо вы идете в офис брокера и открываете счет, либо можете скачать приложение интересующего вас брокера, зарегистрироваться, после пару кликов и небольшого ожидания вам откроют счет.

Брокера смотрите любого, который вам выгоден по различным условиям, также рекомендую их рейтинг посмотреть на московской̆ бирже.

Приведу пример, брокер «Тинькофф» имеет доступ к московской и санкт-петербургской бирже, и человек там может иметь оперативную помощь в виде консультации по различным вопросам инвестирования, также удобная аналитика в приложении телефона. Другой пример Сбербанк: когда-то у него были ограничения по акциям в разы больше, например, отсутствие доступа к иностранным акциям, таким как американские, хотя тариф более выгодный и дешевый, но лично меня бы интересовал только больший доступ к большему количеству рычагов для инвестирования, чем дешевый тариф, тем более считаю, что такие копейки не должны волновать человека при купле и продаже, ведь мы настраиваемся на долгосрочное инвестирование.

Но чтобы закупать зарубежные облигации, такие как Tesla, Apple, Microsoft и так далее, простому крестьянину не купить, нужно становиться квалифицированным инвестором, то есть везде свои ограничения, но где-то их в разы меньше или больше. Это индивидуально, а так дело выбора за вами.

Также мне часто задают вопрос такого характера: а не кинет ли меня брокер? Ответ: однозначно нет, потому что его жестко контролирует государство, и тут вы, по сути, с государством в одной̆ лодке – и вам, и ему нужны эти инвестиции, иначе развитие науки, технологий вообще приостановится, и мы на Марс никогда не попадем.

Вкладываться рекомендую от 10 тысяч рублей, чтобы как-то чувствовать прибавку к средствам.

Потенциал в инвестировании очень большой, например за 10—15 лет можно выйти на пассивный заработок в 70‒80 тысяч рублей в месяц.

Что такое IPO? IPO (Initial Public Offering) – это первичное публичное размещение на фондовый рынок, и это очень долгий и сложный процесс, который требует множества документов, при чем как способ заработка это считается высокорискованным для новичка. Да и сам я не любитель данного способа, но все же, если вы готовы рискнуть лишней 1000 долларов, а это сумма для первоначального участия, то хорошо, если нет, то нет. Как вариант для заработка можно попробовать, но он не для каждого. Если для вас 1000 долларов это последние деньги, то лучше обойдите данный способ, если это 10—30% то, возможно, стоит воспользоваться данной услугой и понять для себя, стоит ли этим заниматься, потому что это не для всех, либо человек заблуждается, что это для него, потому что он уходит в минус или мог бы увеличить также капитал другим способом. Все зависит от того, насколько вы готовы рисковать.