Волки с Уолл-стрит

Если вы хотите достичь финансовой безопасности, то очевидный путь к ней пролегает через взаимные инвестиционные фонды. Возможно, вашему шурину повезло и он купил акции Amazon, Google и Apple еще до того, как цены на них взлетели до небес. Однако всех остальных, кто пытается индивидуально выбрать акции для покупки, ждет проигрыш. Существует множество вещей, которых мы не знаем, неучтенных обстоятельств и случайностей. Инвестиционные фонды предлагают простую и логичную альтернативу, предоставляя прежде всего такое преимущество, как широкая диверсификация, позволяющая снизить общий уровень риска.

Но как выбрать подходящий фонд? Их ведь более чем достаточно. Как уже упоминалось, в США действует около 9500 взаимных фондов. Это более чем вдвое превышает количество акций американских компаний, котирующихся на биржах! Можно с полной уверенностью сказать, что рынок взаимных фондов перенасыщен. Почему же так много компаний стремится в эту сферу деятельности? Думаю, вы уже поняли: потому, что она сулит сказочные прибыли!

Вся проблема в том, что эта деятельность куда более прибыльна для Уолл-стрит, чем для обычных клиентов вроде вас и меня. Поймите меня правильно. Я не утверждаю, что вся эта отрасль сознательно старается обвести людей вокруг пальца. Я не говорю, что в инвестиционном бизнесе работают сплошь жулики и шарлатаны! Напротив, большинство профессиональных финансистов – умные, трудолюбивые и трезвомыслящие люди. Но американский фондовый рынок создал систему, цель которой – зарабатывание денег прежде всего для себя. Она состоит не из злых дядей, которые хотят нам навредить, а из корпораций, цель которых – получение максимальных прибылей для своих акционеров. Это их работа.

Даже самые доброжелательно настроенные к вам служащие работают в ограничивающих рамках этой системы. На них давит требование обеспечения высоких прибылей, и, выполняя его, они получают вознаграждение. Если вам, как клиенту, повезет и вы тоже что-то заработаете – прекрасно! Но не обольщайтесь: вы не первый в этой очереди за прибылью!

Руководитель инвестиционного фонда Йельского университета Дэвид Свенсен помог мне осознать, насколько плохо взаимные фонды обслуживают большинство своих клиентов. Свенсен – настоящая звезда институционального инвестирования. Он прославился тем, что превратил миллиард инвестиций в 25,4 миллиарда! Кроме того, Дэвид – самый порядочный и честный человек из всех, кого я знаю. Он мог бы преспокойно уйти из университета и стать миллиардером, основав собственный хедж-фонд, но им руководит глубокое чувство долга и служения своей альма-матер. Поэтому я не удивился, услышав, с каким негодованием он рассказывал о злоупотреблениях фондов по отношению к своим клиентам.

Дэвид Свенсен говорит: «Остается только удивляться тому, какие огромные суммы выкачивают взаимные фонды из карманов клиентов, предоставляя взамен услуги шокирующе низкого качества».

А какие услуги должны оказывать эти фонды? Вообще-то, покупая пай фонда с активным менеджментом, вы платите менеджеру за то, чтобы он добился для вас доходов, превышающих рыночный уровень. В противном случае вы могли бы просто вложить деньги в индексный фонд, который обходится значительно дешевле и, как правило, соответствует уровню доходности рынка.

Как вы можете догадаться, люди, управляющие фондами с активным менеджментом, – отнюдь не дураки. Они прекрасно успевали по математике в школе, изучали экономику и бухгалтерский учет, заработали степень MBA в лучших учебных заведениях мира. Многие из них даже носят костюмы и галстуки! Они занимают свои рабочие места для того, чтобы исследовать рынок и находить для вас лучшие акции.

Что же может пойти не так? Да что угодно…

Человеческий фактор

Менеджеры фондов стараются предсказать, какие компании будут демонстрировать наилучшие показатели в ближайшие недели, месяцы и годы. При этом они избегают некоторых секторов промышленности или даже стран, которые, по их мнению, развиваются недостаточно активно. Если подходящих для покупки акций нет, они создают запасы наличности, а если чувствуют тенденцию роста, то начинают агрессивную скупку активов. Однако выясняется, что профессионалы на самом деле предсказывают будущее ничуть не лучше, чем все остальные. Люди вообще весьма слабы в плане предсказаний! Возможно, именно поэтому мы и не читаем в газетах заголовки типа «Ясновидящий получил крупный выигрыш в лотерею!».

В процессе покупки и продажи акций у менеджеров фондов возникает множество возможностей для ошибок. Ведь им надо не просто определить, какие акции годятся для покупки или продажи, но и понять, когда это лучше всего сделать. Одно решение тут же влечет за собой следующее. Чем больше решений принимают менеджеры, тем больше у них шансов сесть в лужу.

Но хуже всего то, что трейдерство – дорогое занятие. Каждый раз, когда фонд приобретает или продает акцию, брокерская фирма взимает комиссию за проведенную операцию. Это напоминает казино, берущее плату за свои услуги независимо от того, выиграл человек или проиграл. Поэтому казино в конечном счете всегда оказывается в выигрыше. В нашем случае в роли игорного дома выступает брокерская фирма (например, швейцарская финансовая компания UBS или Merrill Lynch, являющаяся подразделением Bank of America), которая получает деньги каждый раз, когда менеджер фонда совершает какое-то действие. Со временем набегают солидные суммы. Так уж получилось, что я работаю над этой главой в одном из отелей Лас-Вегаса, которым управляет мой приятель Стив Уинн, ставший миллиардером после открытия нескольких популярных казино. Стив говорит, что тот, кто собирает комиссионные, всегда имеет преимущество перед тем, кто их платит!

Как и покер, инвестирование представляет собой игру с нулевой суммой. Количество фишек на столе определено. Если кто-то выигрывает, то кто-то должен проиграть. Если акция после покупки начинает расти в цене, вы выиграли, но этот выигрыш должен быть по-настоящему большим, чтобы покрыть расходы на ее приобретение.

Подождите, это еще не все! Если вы продали акцию после того, как она выросла в цене, вам придется заплатить налог на прибыль. Для инвесторов фонда с активным менеджментом эта комбинация из высоких комиссионных и налогов представляет собой тихого убийцу, который уничтожает доходы! Чтобы после всех этих поборов что-то осталось, менеджер фонда должен добиться по-настоящему крупного выигрыша. А это, как вы вскоре увидите, совсем не просто.

Я чувствую, что у вас пропало настроение, как только речь зашла о налогах. Понимаю! Это действительно не самая веселая тема. Но говорить о них надо\ Потому что налоги являются самыми большими расходами в вашей жизни. А платить больше того, что положено, глупо, тем более что этого вполне можно избежать! Если вы упустите контроль, налоги могут катастрофически сказаться на ваших доходах. Приведу экстремальный, хоть и весьма распространенный пример.

Предположим, в декабре вы вложили деньги в инвестиционный фонд. На следующий день менеджер продает акцию, которая непрерывно росла в цене на протяжении десяти последних месяцев. Поскольку вы в данный момент являетесь владельцем пая фонда, вам приходит извещение от налогового ведомства с требованием уплатить налог на полученный доход, даже если вы лично от стремительного роста курса этой акции ничего не получили. Но никто не обещал, что налоговый кодекс будет справедлив ко всем.

Еще одна распространенная проблема связана с продолжительностью нахождения тех или иных активов в портфеле фонда. Большинство фондов с активным менеджментом постоянно покупают и продают акции. Многие из продаваемых ценных бумаг задерживаются в фонде меньше года. А это значит, что доходы с них не подпадают под льготное налогообложение. Поэтому независимо от того, как долго вы сами владеете паями фонда, ваши доходы будут облагаться налогами по высоким ставкам.

Почему на это надо обращать внимание? Потому, что ваши доходы могут быть урезаны на 30 и более процентов, если только вы не инвестируете в пенсионные программы IRA или 401(к), на которые распространяются налоговые льготы. Неудивительно, что фонды не любят обсуждать с клиентами тему налогов, предпочитая сообщать им о размерах доходов до их уплаты]

Представьте, что со временем вы потеряете две трети потенциальных накоплений за счет комиссий и еще 30 процентов за счет налогов. Сколько у вас и вашей семьи останется денег в таком случае?

Что же можно предпринять?

Индексные фонды исповедуют пассивный подход, при котором трейдерская активность практически отсутствует. Вместо того чтобы непрерывно покупать и продавать, они приобретают акции, входящие, к примеру, в индекс S&P 500, и держат их. Большую пятерку S&P 500 составляют ценные бумаги таких компаний, как Apple, Alphabet, Microsoft, ExxonMobil и Johnson & Johnson. Можно сказать, что индексные фонды функционируют на автопилоте. Они осуществляют очень мало трансакций, поэтому их операционные издержки и налоги очень малы. Огромные суммы экономятся и на других расходах. Например, они не платят заоблачных зарплат менеджерам и командам аналитиков с дипломами престижных университетов!

Приобретая пай индексного фонда, вы страхуете себя от всех глупых, ошибочных и неудачных решений, которые постоянно совершают фонды с активным менеджментом. Например, менеджер фонда может держать часть денежных средств фонда в наличном виде, чтобы инвестировать их при появлении удачной возможности или выплатить доходы по требованию инвесторов, выходящих из фонда и продающих свои паи. Вообще-то в наличности нет ничего плохого. Когда рынок падает, она может оказаться очень кстати. Но наличность не генерирует доходов и снижает общие показатели фонда, когда рынок демонстрирует тенденцию к росту. В целом доля наличности в фонде с активным менеджментом оказывает отрицательное влияние на доходность.

В расчете на удачу

Почему так трудно правильно определить нужный момент для покупки и продажи акций, чтобы извлечь максимум пользы из подъема рынка и сократить потери при его падении? Многие ошибочно полагают, что если принимать правильные решения чуть чаще, чем в 50 процентах случаев инвестирования, то окажешься в плюсе. Однако обширные исследования, проведенные лауреатом Нобелевской премии в области экономики Уильямом Шарпом, показали, что для достижения успеха точность определения нужного момента должна составлять от 69 до 91 процента. Это невероятно высокий барьер.

В ходе другого исследования ученые Ричард Бауэр и Джули Далквист проанализировали более миллиона различных вариантов совершения операций на бирже в период с 1926 по 1999 год. Вывод: если вы просто приобретете и будете держать акции широкого рыночного спектра (например, через индексный фонд), то более чем в 80 процентах случаев одержите верх над различными стратегиями определения подходящего момента для покупки или продажи активов.

А как обстоят дела в индексных фондах? Вместо того чтобы приберегать наличность, они практически всегда полностью вкладывают средства в активы.

Если вас уже злит эта ситуация, то я вас прекрасно понимаю. Возможно, вы спрашиваете себя: «Что же я в таком случае получаю, покупая пай фонда с активным менеджментом?» Скорее всего, вы получаете ядовитую смесь человеческих ошибок, высоких комиссионных и надоедливых налоговых извещений! Неудивительно, что Дэвид Свенсен столь скептически оценивает ваши шансы на достижение финансовой свободы с помощью активных фондов. Он предостерегает: «Если взглянуть на долгосрочные результаты после вычета всех комиссий и налогов, то у вас нет практически никаких шансов превзойти по доходности индексный фонд».

Вы получаете то, за что платите… за исключением тех случаев, когда не получаете и этого

Инвестирование через взаимные фонды стало самой большой в мире сферой оборота денег, охватывающей 7 триллионов долларов, из которых менеджеры фондов, брокеры и прочие инсайдеры постоянно отрезают солидный кусок сбережений населения, бюджетов колледжей и пенсионных программ.

Питер Фицджеральд, сенатор от штата Иллинойс, соавтор законопроекта о реформе взаимных инвестиционных фондов 2004 года (проваленного банковским комитетом сената)

В молодости я время от времени приглашал на свидание одну девушку и водил ее в кафе. У меня было так мало денег, что я заказывал себе холодный чай и притворялся, будто уже поел. Я просто не мог позволить себе оплатить два ужина. Годы, проведенные в бедности, научили меня понимать, сколько должны стоить те или иные вещи и какова их реальная стоимость. Если вы заказываете себе шикарное блюдо в хорошем ресторане, то ожидаете, что оно будет стоить дорого. Так и должно быть. Но станете ли вы платить 20 долларов за кукурузную лепешку, красная цена которой – 2 доллара? Разумеется, нет! Но именно так поступают многие люди, вкладывая деньги во взаимные инвестиционные фонды с активным менеджментом.

Надо внимательно читать то, что напечатано мелким шрифтом. Но лично мне очень не нравится, что какие-то вещи печатаются так мелко.

Джон Богл

Пытались ли вы когда-нибудь прикинуть, сколько на самом деле берет с вас инвестиционный фонд? Если да, то вы, видимо, учитывали только такие общие статьи расходов, как консультационные услуги, административные расходы на ведение переписки и счетов, бесплатную газировку и кофе в офисе. У типичного фонда, занимающегося инвестициями в акции, такие расходы могут составлять от 1 до 1,5 процента. Но вы, видимо, еще не знаете, что это только цветочки!

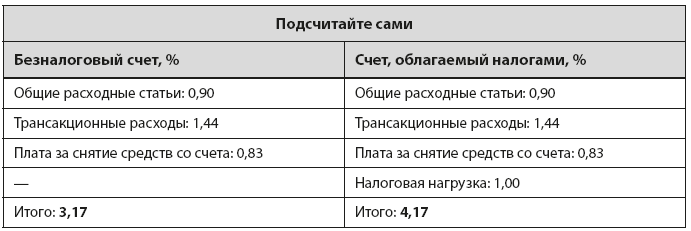

Несколько лет назад журнал Forbes опубликовал примечательную статью, которая называлась «Реальная цена пая взаимного фонда». В ней раскрывалась истинная стоимость вашего участия в фонде. Автор статьи подчеркивает, что вы не просто сидите на крючке общих расходных статей, которые журнал весьма скромно оценил в 0,9 процента годовых. Вы еще должны оплачивать трансакционные расходы (все те комиссии, которые берутся при покупке и продаже акций), оценивающиеся в 1,44 процента годовых. Затем идет плата за снятие денег со счета (0,83 процента) и, наконец, налоги, составляющие около процента в год, если доходы фонда подлежат налогообложению.

К чему мы приходим в итоге? Если ваши счета в фонде не облагаются налогами на прибыль, например, в рамках пенсионной программы 401(к), то общая сумма сборов составляет 3,17 процента годовых! Если же с доходов берутся налоги, то она достигает 4,17 процента! По сравнению с такими расходами даже кукурузная лепешка за 20 долларов покажется очень выгодным приобретением!

Я надеюсь, что вы внимательно прочитали все изложенное, поскольку знание о скрытых поборах позволит вам сэкономить целое состояние! Однако, прочитав все это, вы, возможно, подумали: «Стоит ли вообще говорить о каких-то 3-4 процентах в год? Зачем быть таким мелочным?»

Источник: «The Real Cost of Owning a Mutual Fund», Forbes, 4 апреля 2011 года

Да, эти цифры на первый взгляд кажутся маленькими, но если вы учтете, что они накапливаются на протяжении многих лет, то у вас дух захватит.

Давайте посмотрим на ситуацию несколько иначе: инвестиционный фонд с активным менеджментом, который берет 3 процента комиссии в год, обходится вам в шестьдесят раз дороже, чем индексный фонд, комиссия которого составляет 0,05 процента! Представьте себе, что вы с другом зашли выпить кофе. Он заказывает себе латте за 4,15 доллара, а вы с готовностью выкладываете за то же самое в шестьдесят раз больше – 249 долларов! Думаю, вы призадумались бы от таких цен.

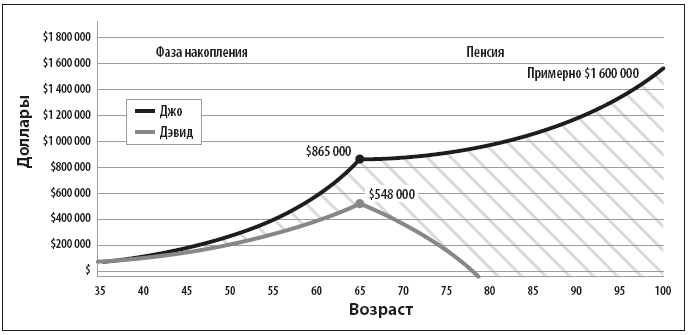

Если вы считаете, что я преувеличиваю, давайте рассмотрим пример с двумя соседями – Джо и Дэвидом. Обоим по тридцать пять лет, и оба накопили по 100 тысяч долларов, которые решили инвестировать. На протяжении следующих тридцати лет фортуна благосклонна к ним и оба получают доход от своих вложений в размере 8 процентов годовых. Джо держит свои деньги в индексном фонде, который обходится ему в 0,5 процента в год, а Дэвид – в фонде с активным менеджментом, который берет за свои услуги 2 процента в год (при этом я от щедрости душевной исхожу из того, что активный фонд добивается такой же доходности, что и индексный).

Теперь сравните результаты на приведенном ниже графике. К шестидесяти пяти годам у Джо накапливается 865 тысяч долларов, а у Дэвида – только 548 тысяч. Оба получали одинаковый доход, но с них брали разные комиссионные. Каков же итог? У Джо на 58 процентов больше денег – дополнительные 317 тысяч долларов для жизни на пенсии.

Кроме того, из графика видно, что после выхода на пенсию соседи начинают снимать со счета по 60 тысяч в год. У Дэвида деньги заканчиваются к семидесяти девяти годам. А у Джо совсем другая жизнь. Он может позволить себе снимать даже по 80 тысяч в год – на 33 процента больше, и денег ему все равно хватит до восьмидесяти восьми лет! Остается только надеяться, что Джо бесплатно пустит Дэвида пожить к себе в подвал.

Теперь вы понимаете, почему я уделяю столько внимания комиссионным и прочим сборам, которые берет с вас фонд? Это важнейший фактор, от которого зависит то, как вы будете жить: в достатке и комфорте или в нужде и печали.

Чрезмерная плата за посредственную работу: пятизвездочная ловушка

А вот вопрос, над которым вы раньше, пожалуй, не задумывались: как найти менеджера активного фонда, который не просто берет заоблачные комиссионные, но еще и оказывает услуги низкого качества? Не волнуйтесь. Сфера финансовых услуг об этом уже позаботилась. Уж если в ней и есть что-то в избытке, так это менеджеры, которые берут большие деньги за некачественные услуги!

В это трудно поверить, но фонды с активным менеджментом не просто заставляют своих клиентов переплачивать. Они демонстрируют еще и ужасающие результаты работы. Представьте себе, что вы купили кофе латте за 249 долларов, сделали глоток и обнаружили, что молоко прокисло.

Одно из самых шокирующих открытий, касающихся работы взаимных фондов, было сделано экспертом Робертом Арноттом, учредителем Research Affiliates. Он изучил деятельность 203 фондов с активным менеджментом, в управлении которых находилось не менее 100 миллионов долларов, и проанализировал их доходы за период с 1984 по 1998 год. Знаете, что он обнаружил? Всего восемь из 203 фондов превысили по доходности индекс S&P 500. Это менее 4 процентов! Другими словами, 96 процентов фондов с активным менеджментом за пятнадцать лет не дотянули даже до среднерыночного уровня!

Если вы все же настаиваете, что вам нужен активный менеджмент, значит, делаете ставку на то, что вам попадется фонд, который входит в эти 4 процента и одерживает верх над рынком. Это напоминает мне аналогию с азартной игрой, которая была приведена в журнале Fast Company. Авторы статьи «Миф о взаимных фондах» Чип и Дэн Хиты подчеркивают абсурдность самой идеи поиска фонда среди 4 процентов: «Для сравнения: если у вас при игре в блек-джек на руках оказалось две карты по 10 очков, а идиот, сидящий внутри вас, кричит: “Возьми еще!”, то и в этом случае у вас еще сохраняется шанс на выигрыш, равный 8 процентам».

Не знаю, как вы, а я предпочитаю, чтобы мой внутренний идиот помалкивал! Зачем мне рисковать и делать ставку на мизерное количество фондов, которые показывают хорошие результаты на протяжении многих лет?

Возможно, вы обладаете аналитическим складом ума и читаете Wall Street Journal и Morningstar, откуда можно почерпнуть информацию о пятизвездочных фондах, демонстрирующих отличные результаты. Но здесь возникает еще одна проблема, о которой мало кто задумывается: сегодняшние победители – это те, кто завтра будет в числе проигравших. В Wall Street Journal рассказывалось об исследовании 1999 года, в ходе которого анализировались результаты 10-летней работы фондов, имевших пятизвездочный рейтинг от Morningstar. Что же выяснилось? «Из 248 взаимных фондов, имевших пятизвездочный рейтинг на момент начала исследования, лишь четыре сохранили свои позиции по истечении десяти лет». Остальные, по словам исследователей, «вернулись к среднему уровню». Если говорить начистоту, это значит, что они скатились к посредственным результатам.

К сожалению, многие делают выбор в пользу фондов с высоким рейтингом, не понимая, что они покупают «горячий» товар непосредственно перед тем, как он «остынет». Дэвид Свенсен объясняет: «Никто не хочет признавать, что у него на руках пачка паев второразрядных фондов. Всем хочется похвастаться у себя в офисе, что они покупают ценные бумаги фондов, имеющих четыре или пять звезд. Однако в данном случае речь идет о фондах, которые демонстрировали высокие результаты в прошлом, а не о тех, которые продемонстрируют их в будущем. Если вы систематически будете вкладывать деньги в фонды, которые работали хорошо, и продавать паи тех, которые работали плохо, то со временем опуститесь ниже рыночного уровня».