Как обрушить экономику с помощью пары игральных костей

1. Призрачная ярмарка вакансий

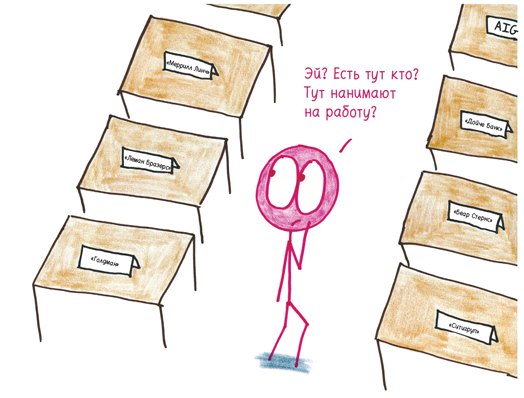

В сентябре 2008 года начался последний год моей великой охоты на бесплатную пиццу в угодьях под названием «университет». Я знал, хотя не вполне верил, что по окончании университета пиццей могут разжиться только наемные работники, и решил посетить ежегодную ярмарку вакансий. Работодатели сооружали свои стенды в университетском спортзале и раздавали сувениры и (во вторую очередь) анкеты для приема на работу.

Но, переступив порог спортзала, я увидел, что он почти пуст: настоящий город-призрак. Инвестиционные банкиры спелись и решили, что сейчас, вероятно, не лучшее время для найма.

Мы знали почему. За месяц до того мировая финансовая система заморозилась, включила «синий экран смерти» и отказывалась перезагружаться. На подмостках Уолл-стрит прогремела финальная сцена шекспировских трагедий: вековые экономические институты, продырявленные мечами, валялись в грязи и хрипели предсмертные монологи. Журналисты сыпали выражениями наподобие «худшая из худших», «рецессия» и «со времен Великой депрессии», зачастую собирая их в цепочку. Даже корочки пиццы имели тревожный вкус.

В этой главе мы добрались до последнего и, возможно, труднейшего урока по теории вероятностей. Многие из тех, кто претендует на звание эксперта в этой области, влюблены в идею независимых событий, предпочитая воображать наш мир как совокупность отдельных фактов. Но если теория вероятностей хочет противостоять неопределенности нашего мира, она вынуждена столкнуться с взаимозависимостью: сюжетными линиями и причинно-следственными связями.

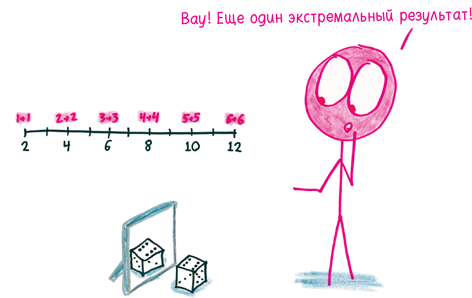

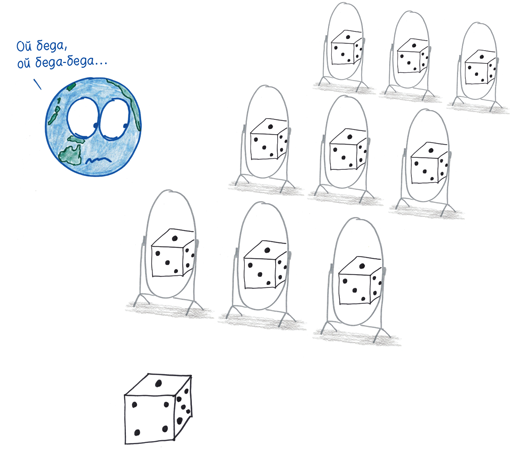

Вот простая иллюстрация: в чем разница между броском двух игральных костей и удвоением числа, выпавшего при броске одной игральной кости?

Ну, в том и другом случае итоговый результат лежит в диапазоне от 2 («глаза змеи») до 12 (пара шестерок).

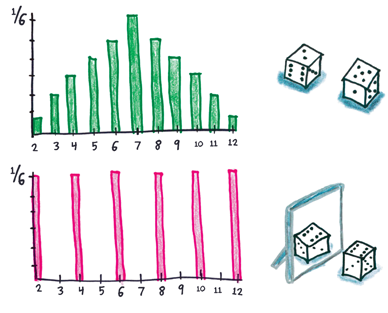

В случае двух независимых друг от друга кубиков мало вариантов, дающих крайние результаты. (Например, есть только две комбинации, в сумме дающие три.) Серединные результаты можно получить несколькими способами — например, есть шесть комбинаций, дающих в сумме семерку. Таким образом, чем больше вариантов, обеспечивающих данный результат, тем выше вероятность, что выпадет именно он.

Как насчет броска одной-единственной игральной кости и удвоения выпавшего числа? Теперь второй бросок полностью зависит от первого; одно событие замаскировано под два. Таким образом, крайние результаты столь же вероятны, сколь и серединные.

Потрясающая разница. Независимость сглаживает крайности; зависимость усугубляет их.

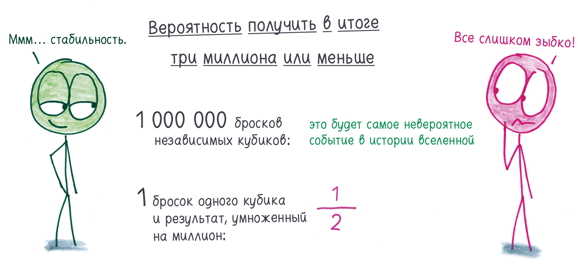

Мы можем расширить масштаб. Давайте бросим не два кубика, а миллион. Теперь результаты варьируют от 1 000 000 (сплошные единицы) до 6 000 000 (сплошные шестерки).

Что, если каждый кубик выпадает сам по себе, вне зависимости от 999 999 других? Тогда мы оказываемся в стабильном мире долгосрочных тенденций, где великолепные шестерки и огорчительные единицы выпадают с равной вероятностью. Подавляющее число результатов будет лежать ближе к центру диапазона, вдали от двух его краев. С вероятностью 99,9999995% мы получим результат от 3,49 до 3,51 миллиона. Почти невозможно, чтобы единица выпала в миллионе случаев: вероятность составляет менее чем единицу, деленную на гугол гуголов гуголов гуголов гуголов… (Я бы мог напечатать «гуголов» оставшиеся 700 раз, но вы уловили общую идею.)

Но что, если мы не будем подбрасывать миллион отдельных кубиков? А подбросим один-единственный кубик и умножим результат на миллион, отразив его в галерее зеркал?

Тогда мы останемся в хаотическом мире случайностей. Все последующие броски зависят от первого, здесь нет никакого баланса. Мы получим ровно миллион не когда рак на горе свистнет, а с вероятностью 1/6.

Страхование, диверсификация инвестиционных портфелей и распределение яиц по корзинам — все это основано на одном и том же фундаментальном принципе: преодоление риска путем комбинирования нескольких вариантов.

Покупка одной акции — это игра в лотерею; покупка акций нескольких компаний — это инвестиции.

Но все зависит от независимости событий. Бессмысленно раскладывать яйца по разным корзинам и загружать их в кузов одного пикапа. Мир зависимостей — это мир петель обратной связи и эффекта домино, мир сплошных крайностей. Это мир, где ярмарки вакансий похожи то на карнавалы, то на похороны, почти без промежуточных вариантов, мир, где все банки процветают, пока в один ужасный день не прогорят все вместе.

2. Все имеет свою цену

Блицопрос! Какова основная деятельность банков на Уолл-стрит?

A. Укреплять мировую экономику посредством разумного распределения капитала.

B. Выуживать доллары из карманов пролетариев и покупать на эти кровавые деньги итальянские костюмы.

C. Ценообразование товаров.

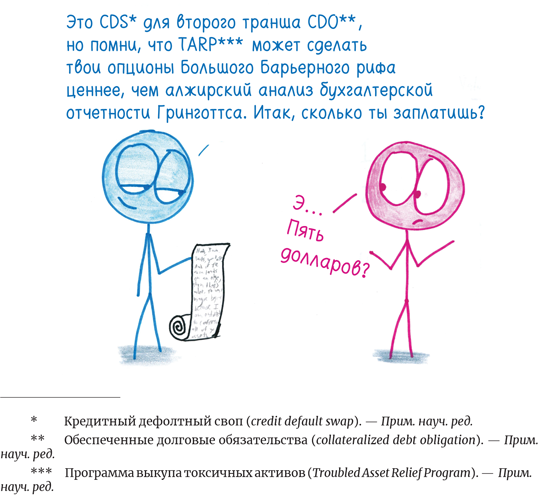

Если ваш вариант ответа «A», то вы работаете на Уолл-стрит. (Эй, симпатичный костюм! Итальянский?) Если ваш вариант ответа «B», то для меня большая честь, что вы читаете мою книгу, сенатор Сандерс. И если ваш вариант ответа «C», то вы уже знакомы с ключевой темой этой главы: основная функция финансового сектора — ценообразование. Акции, облигации, фьючерсы, контракты Rainbow Shout(R), стандартные парижские барьерные опционы, одноразовые монокулярные дефолтные свопы… Покупаете ли вы, продаете или гуглите, чтобы узнать, какие из этих терминов я выдумал, — в любом случае вы хотите знать, сколько стоит та или иная вещь. От этого зависит ваше пропитание.

Проблема, естественно, в том, что ценообразование — вещь непростая.

Поговорим про облигации. Это доли займа, обещания, что вы получите деньги обратно. Скажем, некто одалживает деньги, чтобы построить дом, и обещает вернуть $10 000 через пять лет.

Какова цена этой долговой расписки для вас?

Ну, начнем с первой проблемы ценообразования: своевременное определение стоимости. Согласно финансовой логике carpe diem, доллар сегодня стоит больше, чем доллар завтра. Во-первых, есть инфляция (которая постепенно снижает ценность доллара); во-вторых, есть альтернативные издержки (то есть мудро инвестированный доллар будет стоить больше на следующий год). Сделаем приблизительную оценку: завтра доллар будет стоить 1,07 сегодняшнего доллара. Рассчитайте стоимость доллара на несколько лет вперед, и вы обнаружите, что один доллар сегодня эквивалентен 1,40 доллара через пять лет.

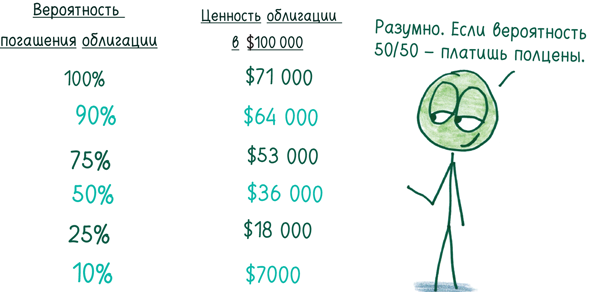

Получить $100 000 через пять лет — не настолько гламурно, как кажется. Это все равно что получить сегодня всего $71 000.

Является ли эта сумма истинной ценой облигации? Ну что, закончим наши калькуляции и смоем мерзкий запах Уолл-стрит с наших рук? Нет, увы, мы только начали. Кроме прочего, мы должны учитывать риск: кто наши плательщики и можем ли мы на них рассчитывать? Если речь идет о семье с двумя источниками доходов, идеальной кредитной историей и сверкающими улыбками, то у нас есть все шансы. Но если у нас ненадежный должник (скажем, недавний выпускник университета, питающий пристрастие к пицце и дурацким рисункам), то велика вероятность, что наша облигация обернется пшиком.

Как мы регулируем цену?

Все просто: вычислим ожидаемую прибыль. Если шанс получить деньги назад равен 90%, облигация стоит 90% своей изначальной цены.

Мы все еще не закончили. Дефолт устроен не по принципу «или/или», когда должник платит все или ничего. На самом деле в игру вступят судьи и адвокаты, чтобы добиться компромисса, благодаря которому кредиторы могут получить хотя бы некоторую часть долга, в диапазоне от нескольких центов за доллар до почти всей суммы. Как назначить единую цену при таком разнообразии?

Опять-таки рассчитаем ожидаемую прибыль. На основе имеющихся данных мы делаем предположения о том, какую часть суммы можно получить обратно, а затем вычисляем прибыль от покупки миллионов и миллионов таких облигаций. Вместо того чтобы напрягаться, предсказывая неизвестную цену конкретной облигации, мы калькулируем среднюю стоимость всех таких облигаций в долгосрочной перспективе.

Вот и все. Ваша облигация стоит $50 000.

Ценообразование на Уолл-стрит похоже на дыхание: непрерывное, однообразное и необходимое для выживания. Но в течение десятилетий единственными товарами, при оценке которых банки чувствовали себя комфортно, были акции (доли активов компаний) и облигации (доли займа). Это исключало деривативы, которые были не акциями и не облигациями, а их потомками-мутантами, ютившимися на периферии финансовой индустрии, как казино в темном переулке на задворках респектабельного банка.

В 1970-е произошла кардинальная перемена: экономисты стали применять количественный анализ. С помощью математического моделирования кванты помогали узнать цены деривативов, даже с завихрениями в духе книг Доктора Сьюза. Наиболее сложными были CDO — так называемые обеспеченные долговые обязательства (collateralized debt obligations).

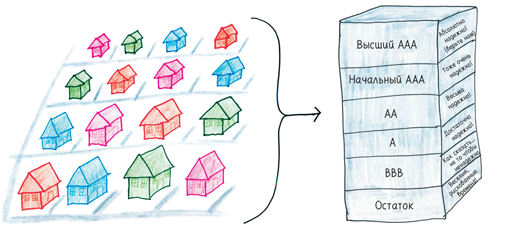

Хотя детали могли различаться, общий рецепт был таков:

- Соберите тысячи ипотечных кредитов (наподобие тех, что мы обсуждали сейчас) в единый пакет.

- Разделите пакет на слои (под названием «транши») в зависимости от риска невыплат: от низкого до высокого.

- Когда придут процентные выплаты, в первую очередь расплатитесь с обладателями траншей с низким риском, а в последнюю очередь — с теми, у кого транши с высоким риском.

CDO предлагали богатое меню рисков и выплат, транши на любой вкус. Вы готовы доплатить за безопасную ставку? Специально для вас — вкусный транш с низким риском. Ищете вариант подешевле с высоким риском? Тогда предлагаем пикантный транш с высоким риском, пальчики оближешь. Предпочитаете что-то промежуточное? Ну, просто дайте знать нашим шеф-поварам; уверен, они приготовят блюдо по индивидуальному рецепту.

Инвесторы причмокивали и просили добавки… вплоть до сентября 2008 года, когда официант принес счет.

3. Квартирный вопрос

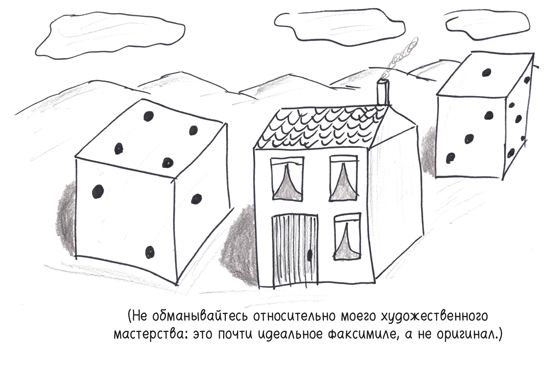

Флешбэк: в 1936 году сюрреалист Рене Магритт нарисовал серию эскизов под названием “Le Problème de la Maison”, где дома изображены в необычной обстановке: они гнездятся в ветвях деревьев, прячутся в морских пещерах, свалены на дно гигантской канавы. На моем любимом рисунке дом стоит прямо посреди пустынной равнины, и он выглядел бы заурядно, если бы не пара гигантских игральных костей по соседству.

Кто знает, что имел в виду Магритт? Однажды он изобразил птицу, хватающую женскую туфлю, и назвал эту картину «Бог не святой». Но я полагаю, что художник бросает вызов нашей идее о том, что дом — эмблема безопасности. Напротив (и в мои намерения не входит вас пугать), дом — это нечто непредсказуемое и ненадежное, некий экзистенциальный риск. Не исключено, что вы вложите в собственный дом крупнейшие в жизни инвестиции, в несколько раз превышающие ваш годовой оклад, и этот долг будет выплачивать целое поколение вашей семьи. Дом — это образ неопределенности, а не стабильности.

Спустя семь десятилетий после визуального каламбура Магритта банкиры с Уолл-стрит столкнулись со своей собственной Problème de la Maison: ценообразование CDO. Проблема состояла в том, чтобы выявить взаимосвязь между различными ипотечными кредитами. Насколько мне известно, мы с вами не зависим друг от друга. Поэтому, если я не выплачу ипотеку, вероятно, вас это никак не коснется. С другой стороны, мы живем внутри единой экономики. У нас не больше шансов укрыться от нешуточной рецессии, чем от свежих поп-шлягеров этого лета. Так что если я не погашу кредит, то, возможно, и вы находитесь в опасности. На языке Уолл-стрит вопрос заключается в том, представляют ли невыплаты кредитов идиосинкратический или системный риск.

Дома — это отдельные игральные кости и исходы всех бросков не зависят друг от друга? Или это тысячи отражений одной игральной кости в галерее зеркал?

Представьте себе CDO, обеспеченное долговое обязательство (крошечное, если трезво посмотреть), на основе 1000 ипотечных кредитов, которые мы проанализировали выше. Мы оценили каждый в $50 000, следовательно, весь пакет ипотечных кредитов должен стоить $50 млн.

Если ипотечные кредиты не связаны друг с другом, Уолл-стрит может спать спокойно. Конечно, наши инвестиции могут принести на один миллион долларов меньше, чем мы ожидали, но абсурдно опасаться, что мы потеряем два миллиона долларов, а потеря пяти миллионов долларов просто немыслима (вероятность меньше одной миллиардной). Независимость обеспечивает стабильность, исключая вероятность катастрофических потерь.

Однако если все ипотечные кредиты — это дубли одного броска костей, то банкиры с Уолл-стрит начнут кричать во сне и просыпаться в холодном поту. Опасности, за мгновенье до того немыслимые, уже очень даже мыслимы. В этой сделке есть ужасающая вероятность 1 к 3, что мы потеряем почти половину наших инвестиций, и леденящая кровь вероятность 1 к 10, что мы потеряем все.

Разумеется, ни та ни другая модель не соответствует действительности. Мы не пчелы с коллективным разумом, чьи действия безупречно синхронизированы, и не суровые индивидуалисты, которых не волнует, как дела у их соседей. Нет, истина лежит посередине, грядущие события в жизни всех людей изящно переплетены. Кажется очевидным, что невыплата одного ипотечного кредита повышает вероятность невыплаты другого, но насколько и при каких условиях? Это сложнейшие вопросы, с которыми сталкиваются вероятностные модели.

Решение Уолл-стрит включает пресловутую гауссову копулу. Изначально эту формулу стали применять компании по страхованию жизни: она помогала скорректировать вероятность смерти клиента после кончины его второй половины. Замените «супруг» на «дом», а «смерть» на «невыплату кредита», и вы получите модель вычисления взаимозависимости ипотечных кредитов.

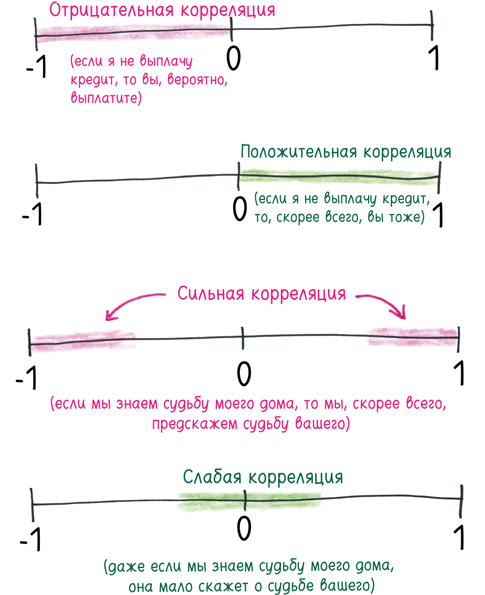

Эта формула фиксирует связь между двумя ипотечными кредитами с помощью одной-единственной величины: коэффициента корреляции в диапазоне от –1 до 1.

Копула — изящная часть математики, простая и элегантная, и это делает ей честь. Но на самом деле глобальная экономика далека от простоты, и в ретроспективе легко увидеть, что упускает копула (и подобные ей методы).

Во-первых, данные. Компьютеры Уолл-стрит жадно проглотили электронные таблицы с ценами на жилье. Но большинство данных из разных городов относилось к одному недавнему периоду, на протяжении которого (так уж вышло) цены на жилье, к радости банкиров, неуклонно росли. Модели откалибровали свои прогнозы, как будто бы они анализировали всю историю цен на жилье в США. На самом деле они стали свидетелями миллиона отражений одного броска игральной кости.

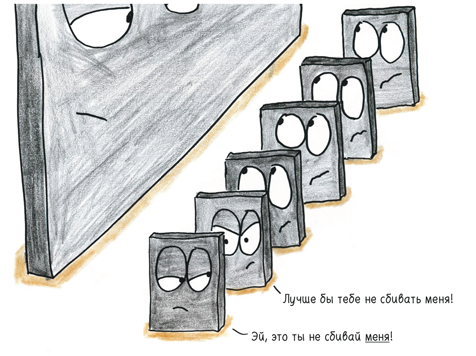

Во-вторых, модель была построена для пар событий (отсюда термин «копула» — «связка» по-латыни). Но дома не выстроены парами. Все вместе они составляют один общенациональный рынок. Одно изменение может одновременно повлиять на каждую ипотеку в стране — именно это произошло, когда взлетающий рынок грохнулся оземь. Глупо тревожиться, что одна костяшка домино повалит соседнюю, когда над всеми ними нависает одна гигантская костища.

Наконец, если вы хорошо затвердили лексикон математической статистики, тревожный звоночек раздается при слове «гауссова». В математике этот термин возникает всякий раз, когда вы рассматриваете большую совокупность независимых событий. Но вся проблема в том, что в данном случае события зависят друг от друга.

По этим трем причинам на Уолл-стрит упустили из виду риск, который заметил Магритт, и это привело к стихийному бедствию, столь же сюрреалистичному, сколь все его фантазии. И мы все еще не обсудили худшее из всего этого. Неправильно оцененные CDO составляли несколько триллионов долларов — достаточно, чтобы нанести ущерб экономике, но недостаточно, чтобы объяснить жесткий нокаут в сентябре 2008 года. Почему экономика как подкошенная рухнула на ринг и выплевывала окровавленные зубы, ошеломленная подлым ударом? Это был провал теории вероятностей в еще большем масштабе.

4. Ставка 60 триллионов долларов — удваиваем или обнуляем?

Если вы освоили предыдущую главу (увеселительное чтение для всей семьи), то знаете, что страхование целесообразно. Я не могу позволить себе потерять родной дом (иначе куда будут приезжать курьеры с пиццей?), поэтому готов платить небольшие ежемесячные взносы ради крупной компенсации в том случае, если мой дом когда-нибудь сгорит. Я избегаю экзистенциального риска, страховая компания получает прибыль. Все в выигрыше.

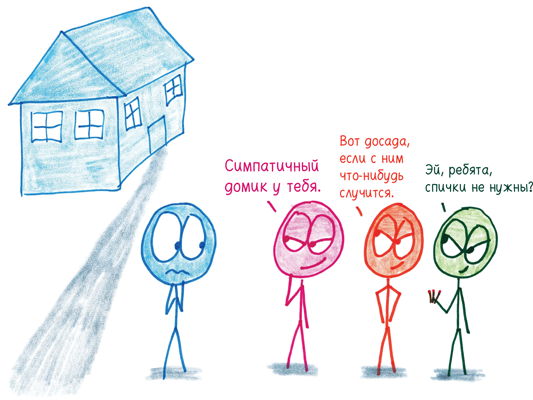

Но мне приходит в голову странная идея. Что, если вы тоже купите страховку на мой дом?

Вы можете повторить мою сделку. Небольшие регулярные платежи возвратятся сторицей, если разразится катастрофа. Это бесцельное дублирование финансовой структуры страхования. Это просто пари, игра с нулевой суммой. Если мой дом сгорит, вы выиграете; если он будет оставаться в целости и сохранности, выиграет страховая компания. Еще более странная мысль: что, если тысячи людей сядут в этот вагон и купят страховку на мой дом в надежде выиграть, если он сгорит?

Я лишусь покоя, если буду получать анонимные подарки наподобие дешевых петард и боевых гранат. Но в этом сценарии я не единственный, кто будет страдать бессонницей; сотрудники страховой компании затрясутся от страха еще сильнее. Если мой дом сгорит, у них останутся лишь пригоршни пепла, потому что крупную компенсацию придется выплачивать в тысячекратном размере.

Поэтому ни одна страховая компания не заключит таких контрактов. Игра не стоит свеч: возможность легко извлечь прибыль с вероятностью 95% перестает быть заманчивой, если в оставшихся 5% случаев вас ожидает полнейший крах.

Жаль, что никто не рассказал об этом банкирам с Уолл-стрит.

Знаком злого рока для Уолл-стрит стала трехбуквенная аббревиатура: CDS, то есть кредитный дефолтный своп (credit default swap). По сути дела, это страховые полисы CDO. Вы регулярно вносите скромные взносы. Пока проценты по CDO выплачиваются исправно, все остается как есть. Но если платежи по определенному числу ипотечных кредитов перестают поступать, CDS приносит вам кругленькую сумму.

Пока что все разумно. Но угадайте: что Уолл-стрит стала делать дальше? Там стали продавать десятки CDS на каждый базовый CDO. Похоже на продажу десятков страховых полисов на один и тот же дом, но с большим количеством нулей на конце итоговых сумм. К началу 2008 года на кону оказалось в общей сложности $60 трлн — примерно столько же, сколько составляет объем ВВП планеты Земля.

Краткое резюме. CDO подразумевали стабильную модель с миллионом игральных костей; вместо этого сработала непредсказуемость броска одной-единственной игральной кости. Ставки по CDS удваивались до тех пор, пока эта рискованная игра не поставила под удар всю мировую экономику. Возникает естественный вопрос:

Как Уолл-стрит могла свалять такого дурака?

Вы нанимаете величайшие умы из самых модных университетов, покупаете им суперкомпьютеры за миллионы долларов, платите им астрономические зарплаты, заставляете их работать по 90 часов в неделю… а потом заходите в офис и обнаруживаете, что они верещат и втыкают столовые вилки в электророзетки?

Мне бы хотелось списать эти ошибки (взаимозависимость спутали с независимостью) на разовую аберрацию, сиюминутные обстоятельства рынка CDO и CDS. Но если бы мечты можно было застраховать, как дома, то у CDS, возможно, был бы шанс. Горькая истина заключается в том, что эти ошибки лежат в самой сердцевине финансовых рынков.

5. Зола, зола, мы все падем во прах

Рискуя прослыть неолиберальным зазывалой, я выскажу свое мнение: финансовые рынки работают довольно хорошо. Черт возьми, скажу больше того: они на самом деле хорошо работают.

Например, по счастливому стечению обстоятельств на этой планете созревают вкусные фруктовые шары под названием яблоки. Как мы должны распределять их? Если фермеры вырастят больше яблок, чем того желают потребители, то улицы будут завалены грудами гниющих яблок сорта «ред делишес». Если потребители захотят больше яблок, чем выращивают фермеры, то наступит яблочный дефицит, и прохожие сцепятся друг с другом, чтобы ухватить последнее яблочко сорта «макинтош». Но каким-то образом, вопреки всему, нам удается вырастить нужное количество яблок.

В чем тут фокус? Все дело в ценах. Хотя мы думаем, что цены определяют наше рыночное поведение («слишком дорого, поэтому я не буду покупать»), столь же верно и обратное. Каждый индивидуальный выбор оказывает крошечное влияние на ценообразование. Если достаточное количество потребителей откажется совершать покупку, то цена упадет; если достаточное количество производителей откажется от продаж, то цена вырастет. Цена зависит от совокупности всех наших независимых суждений и решений.

И поэтому, подобно другим совокупностям независимых событий, цены имеют тенденцию быть сбалансированными, стабильными и рациональными. Аристотель называл это «мудростью толпы», Адам Смит — «невидимой рукой рынка». Я называю это «очередным броском независимых игральных костей, но на сей раз игральные кости — это мы с вами».

Теоретически фокус, который срабатывает с яблоками, должен срабатывать и с обеспеченными долговыми обязательствами. Кто-нибудь будет их переоценивать. Другие будут их недооценивать. Но в конце концов рынок, полный независимых инвесторов, приведет стоимость к стабильному равновесию.

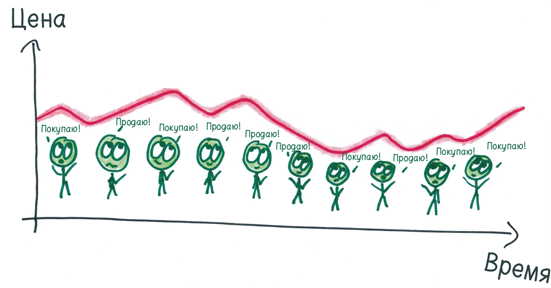

Есть всего одна проблема: слишком часто инвесторы ведут себя не как независимые игральные кости, а скорее как миллион отражений одной игральной кости.

Вспомним, скажем, биржевой крах 1987 года. 19 октября цены резко спикировали вниз, обвалившись более чем на 20%. Никаких предупреждений не было: ни новостей, встряхнувших рынок, ни громких банкротств, ни официального обращения председателя Совета управляющих Федеральной резервной системы: «Елки-палки, голова идет кругом». Рынки просто рухнули, и все. Только позже посмертное вскрытие выявило своеобразный триггер: многие фирмы на Уолл-стрит полагались на одну и ту же базовую теорию управления инвестиционным портфелем. Многие даже использовали одно и то же программное обеспечение. По мере того как финансовые рынки падали, бизнесмены в унисон продавали одни и те же активы, пуская цены по нисходящей спирали.

Вся цель управления инвестиционным портфелем заключается в обеспечении безопасности посредством разностороннего развития (диверсификации). Но если все осуществляют диверсификацию одинаковым образом, то в итоге рынок не отличается разнообразием.

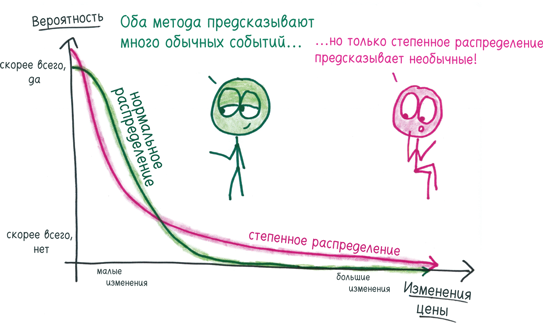

Если инвесторы руководствуются своими собственными суждениями, то повседневное изменение цен должно следовать нормальному колоколообразному распределению: в какие-то дни немного вверх, в другие дни немного вниз, но почти никаких скачков в ту или другую сторону. Увы, это не соответствует действительности. Рыночные сдвиги с нерегулярными массовыми обвалами скорее следуют степенному распределению. Такую же математическую модель мы используем для прогнозирования землетрясений, террористических атак и других тяжелых повреждений высокочувствительных систем.

Рынок непредсказуем, но это непредсказуемость лавины, а не подбрасывания множества игральных костей.

Накануне финансового кризиса 2008 года многие банки полагались на один и тот же ограниченный набор моделей (таких как гауссова копула). Вместо свежих идей они поголовно руководствовались единой стратегией. Даже рейтинговые агентства (их цель и обязанность — проведение независимого анализа) просто повторяли, как попугаи, то, что говорили банки. Эксперты стали группой поддержки.

Отмотаем пленку назад. Почему в сентябре 2008 года ярмарка вакансий в моем университете проходила в унылом полупустом спортзале? Другими словами, почему развалилась финансовая система?

Ну, это непросто. Как и при большинстве неудач, свою роль сыграла некомпетентность. (Просто поглядите как-нибудь, как я пеку пироги.) Кроме того, свою роль сыграли кривые стимулы, слепой оптимизм, неприкрытая жадность, головокружительная сложность, дисфункция правительства и процентные ставки. (Опять-таки, поглядите, как я пеку пироги.) В этой краткой главе рассказана лишь крупица этого сюжета. Мы сосредоточились на конкретной теме: опасно предполагать, что события независимы друг от друга, когда на самом деле вокруг царит взаимозависимость.

Ипотечные залоги не выплачиваются все вместе. Кредитные дефолтные свопы выплачиваются все вместе. И субъекты рынка все вместе следуют схожим стратегиям ценообразования.

Хотите обрушить экономику одной-единственной парой игральных костей? По правде говоря, это несложно. Всего-навсего убедите себя, что вы подбрасываете миллион пар костей, а затем поставьте свое состояние на исход одного броска.