Базовые принципы

Базовые принципы

Классификация активов

Инвестиции можно разделить на несколько классов, среди которых сразу выделяются три основные группы: денежные активы, облигации (долговые ценные бумаги) и акции публичных компаний, которые торгуются на биржевых рынках и обычно называются просто акциями. Эти три класса активов являются фундаментальной для традиционной и общепризнанной диверсификации инвестиционного портфеля. Каждый класс активов имеет свое соотношение доходности и риска.

Динамика активов, принадлежащих к разным классам, не коррелирует; это означает, что падение активов одного класса не обязательно влечет за собой падение активов других классов. Именно так и работает диверсификация. Диверсифицируя свой капитал, т.е. вкладывая его в активы сразу несколько классов, инвестор снижает риск уменьшения принадлежащих ему средств.

Каждый класс активов делится далее по различным категориям, связанным с отраслями бизнеса, географией или характеристиками эмитента. Существуют, например, облигации, выпущенные государствами, и облигации, выпущенные компаниями. Есть облигации американские, выпускаемые Государственным казначейством США, есть немецкие, выпускаемые таким же органом ФРГ. Процент, выплачиваемый организацией-эмитентом инвестору (так называемый купон), может иметь различный размер, что и составляет различия в характеристиках организации, выпускающей облигации: чем выше размер купона, тем более рискованным считается эмитент.

Распределение инвестированного капитала между различными классами активов определятся в значительной степени терпимостью каждого конкретного инвестора к тем или иным рискам и поэтому часто называется «профилем риска».

Помимо традиционных, существуют и другие классы активов, которые обычно все вместе определяются как «альтернативные активы», то есть альтернативные по отношению именно к первым трем классам (а не друг к другу). Сюда относятся:

- недвижимость (жилая или коммерческая);

- природные ресурсы;

- объекты инфраструктуры;

- ценные металлы;

- коллекционные объекты и предметы роскоши;

- доли капитала непубличных компаний, акции которых не обращаются на рынке;

- хедж-фонды.

Альтернативные активы по своей природе не однородны и представляют собой совокупность различных инвестиционных продуктов, имеющих тем не менее некоторые схожие характеристики, в первую очередь — меньшую ликвидность (т.е. их трудно продать быстро по реальной стоимости) и более высокий порог входа (или «минимальный инвестиционный билет»). Мы подробно рассмотрим каждый класс альтернативных активов начиная со второй главы этой книги.

Горизонт инвестирования

Инвестиционный горизонт — это период, в течение которого инвестор не предполагает использовать свой капитал: собственно говоря, только тогда и можно вкладывать его куда бы то ни было. Если, например, инвестор не имеет потребности тратить свой капитал в ближайшие пять лет, то его инвестиционный горизонт составляет пять лет.

Инвестор, который «обездвиживает» свой капитал, лишает себя возможности пользоваться им. Соглашаясь на такое ограничение, он получает право на вознаграждение. Вполне логично, что окупаемость инвестиций, размещаемых на длительный срок, будет выше, чем у кратковременных. Итак, чем дольше инвестиционный горизонт, тем выше ожидаемая инвесторами компенсация.

Инвестиционные горизонты можно классифицировать следующим образом:

- краткосрочный — неопределенный или определенный горизонт сроком до 2 лет;

- среднесрочный — горизонт сроком от 2 до 10 лет;

- долгосрочный — горизонт сроком более 10 лет.

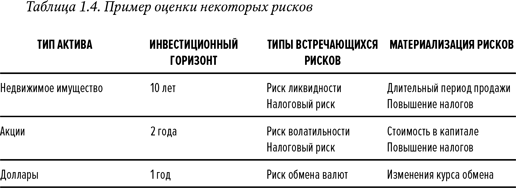

Понимание инвестиционного горизонта для инвестора имеет первостепенное значение. Это позволит ему определить, каким активам следует отдавать предпочтение. Например, имея более длительный горизонт инвестирования, можно вкладывать капитал в активы с меньшей ликвидностью.

Активы, по которым риски (это понятие вводится ниже) более высоки, подойдут для реализации среднесрочных или долгосрочных инвестиционных целей. И наоборот, активы с меньшим риском будут отвечать краткосрочным целям. Дело в том, что при возникновении необходимости вернуть капитал преобразование актива с меньшей ликвидностью обратно в наличность может потребовать времени. Активы же с повышенной волатильностью рискуют обесцениться как раз в тот момент, когда инвестору потребуется возврат капитала, и этом случае инвестор не сможет реализовать их прибыльный потенциал.

Ориентация активов

Ориентация активов определяет способ управления инвестициями (стратегию вложения активов) и может быть надежной (безопасной), осторожной (осмотрительной), сбалансированной, динамичной и наступательной. Чем более динамичный или наступательный характер имеет ориентация, тем выше ожидаемая прибыль, однако тем выше и вероятность потерь.

Инвестор, тщательно оценивающий наличие или отсутствие рисков по своим активам, с большей вероятностью предпочтет безопасную ориентацию и станет приобретать активы либо в денежной форме, либо в виде объектов недвижимости.

Инвестор, ищущий высокую ожидаемую прибыль, при распределении активов выберет наступательную ориентацию и предпочтет размещение капитала в такие активы, как акции, доли капитала непубличных компаний, хедж-фонды или же высокодоходные облигации.

Диверсификация

Диверсификация

Диверсификацией инвестиционного портфеля (или просто диверсификацией) называют распределение инвестиций между различными классами активов. Диверсификация имеет своих сторонников и противников; противниками, как правило, являются инвесторы, которые внимательно следят за каждым из своих вложений. Как же лучше поступить: как советует народная мудрость, то есть не класть все яйца в одну корзину, или же, наоборот, как выразился Уоррен Баффетт, один из величайших инвесторов всех времен, «положить все яйца в одну корзину, но очень внимательно следить за самой корзиной»?

Стоит напомнить о том, что диверсификация портфеля не является самоцелью. Мы инвестируем не для того, чтобы диверсифицировать, а для того, чтобы достичь нужной нам цели — в том числе и с помощью диверсификации.

Диверсификация и современная теория управления инвестиционным портфелем

Современная теория инвестиционного портфеля основана на гипотезе Гарри Марковица, согласно которой инвесторы ищут наименьший возможный риск при максимально возможной рентабельности инвестиций. Здесь речь идет о риске волатильности, то есть возможных отклонениях стоимости актива от долговременного среднего значения. Марковиц продемонстрировал, что, распределяя вложения по нескольким классам активов (то есть применяя диверсификацию), можно получить менее рискованную и более стабильную во времени доходность портфеля.

Пример: Рассмотрим две инвестиции «A» и «B». Инвестиция «А» дает прибыль в размере +20% в периоды, когда погода плохая, и в размере –10%, когда погода хорошая. Инвестиция «B» дает прибыль в размере –10%, когда погода плохая, и в размере +20%, когда погода хорошая. Предположим, что в течение половины времени наблюдений погода стоит хорошая, а в остальное время — плохая. Инвестируя только в «A», мы получаем прибыль в среднем в +5%; столько же выйдет, и если инвестировать только в «B». Но мы, естественно, не можем предугадать заранее, какая будет погода на улице, хорошая или плохая. Поэтому наилучшим решением будет инвестировать 50% средств в «A», а другие 50% — в «B». В этом случае нам гарантирована прибыль в размере +5% независимо от погодных условий.

Таким образом, главным положительным следствием является снижение волатильности портфеля. Но это не единственное преимущество, которое можно получить от диверсификации.

Диверсификация как средство улучшить доступность капитала

Экономика все время пульсирует, переживая периоды роста и падения. С одной стороны, это происходит из-за государственного вмешательства в экономику, а с другой стороны, благодаря присущей экономике способности к постоянному восстановлению. Йозеф Шумпетер квалифицирует этот феномен как «творческое разрушение», подразумевая, что любые компании обречены на гибель, если они не отвечают ожиданиям потребителей и общества в целом. Они призваны уступить место компаниям с более современным подходом к бизнесу или работающим более эффективно. Потребности людей постоянно меняются, и, следовательно, в экономике всегда будут присутствовать компании, дела которых приходят в упадок. Если компании перестают соответствовать требованиям рынка, их прибыль уменьшается, а цена их акций падает.

Не все категории активов растут или падают в цене синхронно. Это явление носит название декорреляции активов. Поэтому инвестирование в несколько классов активов, не коррелирующих друг с другом, позволяет надеяться, что они не будут все переживать периоды депрессии одновременно. Таким образом, еще одно преимущество диверсификации активов состоит в том, чтобы иметь при необходимости в любой момент доступные источники капитала.

Возьмем, например, инвестора, планирующего использовать через пять лет капитал, который он на это время полностью вложил в фондовые рынки США. Однако к концу этого срока на финансовых рынках США начинается депрессия. Если бы наш инвестор разместил часть своего капитала на других рынках (т.е. диверсифицировал свои инвестиции), у него оставалась бы возможность использовать для своих целей именно эти средства, а не упавшие в цене американские активы.

Диверсификация как средство консолидации общего распределения активов

Последний довод в пользу диверсификации связан с ролью, которую играют те или иные активы в общем портфеле инвестора. Каждый актив выполняет особую функцию. Так, недвижимость обычно предназначена для обеспечения регулярного дохода, а инвестиции в частный капитал используются для ускорения прироста капитала.

Следовательно, для достижения различных целей необходимо диверсифицировать свои активы. Именно поэтому перед любым серьезным решением инвестор должен подготовить стратегический инвестиционный план. В нем некоторые активы будут служить для сохранения уже имеющегося капитала, в то время как другие будут иметь более «наступательный» характер. Или же некоторые вложения призваны обеспечивать регулярный доход, а другие будут приносить дополнительную, хотя и не столь регулярную прибыль.

Здесь уместно привести сравнение из области командного спорта, где каждому игроку отводится определенная роль, в том числе и для тех случаев, когда во время игры возникают рискованные или непредвиденные ситуации. На любом участке должны быть игроки, отвечающие за игру именно в этом секторе. Представьте себе футбольную команду, состоящую только из защитников и нападающих: как смогут они завладеть мячом в центре поля без полузащитников, основная роль которых как раз и состоит в обеспечении взаимодействия между задней и передней линией игроков?

Точно так же портфель инвестора не должен включать в себя только объекты недвижимости в ущерб наличным средствам. Отсутствие последних не позволит ему оперативно использовать выгодные инвестиционные предложения, которые зачастую возникают неожиданно.

Диверсификация укрепляет структуру персональных инвестиций, управляющихся традиционным образом. Каждый класс активов призван выполнять определенную задачу в вашем личном инвестиционном планировании.

Будьте внимательны и не впадайте в другую крайность: распыление активов. Иначе говоря, избегайте избыточной и не нужной диверсификации.

Общее правило, которому надлежит следовать в данном вопросе, звучит примерно так: каждый класс активов необходимо диверсифицировать пятью различными способами. Например, недвижимое имущество можно диверсифицировать исходя из типа собственности, географического расположения, размера имущества, подкласса активов, типа владения. Вот как, допустим, может выглядеть распределение:

- Имущественный объект 1: Квартира в Париже, 150 м2, жилая недвижимость, в прямом владении.

- Имущественный объект 2: Студия в Испании, 30 м2, жилая недвижимость, в прямом владении.

- Имущественный объект 3: Коммерческое помещение, 70 м2, коммерческая недвижимость, владение осуществляется через инвестиционный фонд.

- Имущественный объект 4: Акции фонда недвижимости, Нью-Йорк, пропорциональное владение, коммерческая и жилая недвижимость, владение осуществляется в форме акций.

Диверсификация источников дохода

Инвестору желательно диверсифицировать не только свои активы, но и источники дохода. Если вкладчик достаточно хорошо представляет себе свои будущие финансовые расходы, он может выделить на них часть своего инвестиционного портфеля.

Диверсификация доходов означает поддержание притока средств в более или менее долгосрочной перспективе или получение доходов от различных инвестиций. Это может быть арендная плата от сдачи внаем недвижимости, купоны по облигациям или дивиденды от акций компании.

Так, если у инвестора есть цели, различающиеся по срокам осуществления, он может распределить свои доходы во времени примерно следующим образом: от жилой недвижимости — с горизонтом до 10 лет, от коммерческой недвижимости — до 12 лет и от частных долгов — до 15 лет.

Риски в инвестициях

Риски в инвестициях

Риски: центральная концепция в любых инвестициях

Концепция риска имеет основополагающее значение в области инвестиций. Риски выражают влияние фактора неопределенности на процесс и результат инвестирования. Обойтись без понятия рисков нельзя, поскольку любая инвестиция обязательно включает в себя некоторую долю неопределенности и, следовательно, в той или иной мере рискованна. Существуют различные формы рисков — мы рассмотрим их далее в этой главе, в частности: неблагоприятные тенденции, касающиеся цены различных активов, более длительная (в сравнении с ожидаемой) недоступность инвестированных средств, уменьшение финансовых потоков (доходов), просрочки платежей, невыполнение платежа (неспособность контрагента справиться с выплатой доходов), полное банкротство контрагента, ужесточение налогообложения, потеря всей или части финансовой прибыли из-за обесценивания денег.

Хотя любые инвестиции сопряжены с некоторой долей риска, это не означает, что все они являются рискованными в бытовом понимании этого слова. Более специфически прилагательное «рискованный» применяют обычно лишь к тем инвестициям, где действительно существует высокая вероятность потери капитала. Инвестор должен стремиться понять и оценить все потенциальные риски, прежде чем принять то или иное решение о вложении своих средств.

Безрисковые процентные ставки и финансовые рейтинги

Понятие безрисковых процентных ставок

Для того чтобы оценить уровень инвестиционных рисков при вложениях под определенный процент, необходимо иметь некоторую точку отсчета и, соответственно, ставку (норму доходности) с условно нулевым риском. Ее часто называют «безрисковой ставкой». Несмотря на свое название, эта ставка, конечно, не является полностью свободной от рисков. Это лишь формальное понятие, используемое в мире финансов и инвестиций как базовый показатель для сравнения различных ставок между собой. Выражается безрисковая ставка всегда в какой-то конкретной валюте.

Трудно понять чисто теоретически, что представляет собой безрисковая ставка. Дело в том, что уровень вознаграждения, получаемого вкладчиком, как раз и отражает степень неопределенности и, следовательно, риска. Если бы безрисковая ставка действительно существовала и не было бы никакой неопределенности, то и доход вкладчика был бы нулевым. Поэтому на практике функцию безрисковых ставок выполняют ставки заимствования средств государствами в те или иные периоды времени, однако они не являются абсолютно лишенными рисков.

Напомним, что для финансирования своих расходов у государств имеются две основные возможности: или поднять налоги, или заимствовать деньги на финансовых рынках. При заимствовании на финансовых рынках они формируют долг, называемый «государственным обязательством» или «суверенным долгом». Государства обязуются погашать в конце срока договора займы, сделанные у частных лиц и институциональных инвесторов, и помимо этого еще выплачивают ежегодные проценты по этим займам (облигациям). Существуют рейтинговые агентства, которые анализируют экономические перспективы государств-заемщиков, чтобы оценить их способность выполнять свои обязательства по погашению долгов. Оценка, присужденная рейтинговым агентством той или иной стране, позволяет инвесторам оценивать безопасность своих инвестиций.

Отметим, что ставка по государственным облигациям в качестве ориентира для безрисковой ставки учитывает риск дефолта этих государств.

Использование ставки по государственным облигациям в качестве ориентира для безрисковой ставки имеет два основных недостатка. Во-первых, в них не учитывается риск изменения процентных ставок (влияющих на доходность облигаций); и во-вторых, они лишь частично учитывают риск потери ликвидности. Кроме того, рейтинговые агентства не учитывают ни инфляционные, ни налоговые риски. Как видите, мы сильно удалились от идеи абсолютно безрисковой ставки. Отсутствие риска определяет способность кредитора выполнять свои обязательства. Тогда зачем брать в качестве точки отсчета именно суверенные долги государств, а не крупных частных групп? Дело в том, что для государства риск невыплаты денег, по крайней мере в собственной валюте, практически отсутствует, поскольку центральный банк любой страны имеет неограниченные возможности допечатывать выпускаемые им банкноты в любом количестве.

В Европе показатель безрисковой ставки определяют десятилетние немецкие государственные облигации (так называемый «десятилетний Бунд»), поскольку Германия считается наиболее надежной страной в плане способности погашения своих финансовых обязательств. Однако любая валюта имеет свой собственный показатель безрисковой ставки, поэтому понятие безрисковой ставки не может существовать отдельно от соответствующей ей валюты.

В случае развивающихся стран и выпускаемых ими их валют выбор безрисковой ставки связан с большими трудностями, поскольку способность некоторых развивающихся государств выполнять свои обязательства порой вызывает серьезные сомнения. В этом случае рекомендуется отдавать предпочтение 10-летней ставке, используемой крупнейшими в стране частными компаниями, для которых риск дефолта считается наименьшим.

Классификация рейтинговых агентств

Рейтинговые агентства — это частные организации, которые оценивают риск невозврата долгов, выданных правительствам или крупным корпорациям. Такой риск называют «риском контрагента». Оценка рисков частных компаний рейтинговыми агентствами является платной услугой. Если такой оценки не существует, инвестору придется самостоятельно исследовать риски вложений в такие компании.

В общих чертах рейтинги, присваиваемые государствам и компаниям тремя ведущими рейтинговыми агентствами Fitch, Moody’s, Standard & Poor’s, выглядят следующим образом.

Литеры «A» присваиваются долговым обязательствам, которые оцениваются в пределах от очень хорошего до хорошего качества. Например, «ААА» обозначает наивысшую степени надежности.

Литеры «B» присваиваются долговым обязательствам, которые оцениваются в пределах от среднего качества до весьма (иногда существенно) рискованных («B3», «B–»)

Литеры «C» и «D» присваиваются долговым обязательствам, которые характеризуются очень высокой степенью риска, вплоть до полной невозможности их погашения.

Долговые обязательства, имеющие минимальную надежность, подходящую для инвестиций, обозначаются следующим образом: «Baa3» — агентством Moody’s, «BBB–» — агентством Fitch, «BBB–» — агентством Standard & Poor’s.

Премия за риск

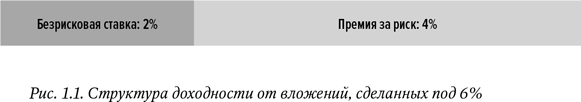

Разница между ставкой, предлагаемой тем или иным эмитентом, и безрисковой ставкой называется премией за риск. Таким образом, премия за риск является выражением рисков в денежном эквиваленте.

Пример: Если за инвестиции в некоторую компанию предлагается вознаграждение в размере 6%, а безрисковая ставка (в соответствующей стране или в ином контексте. — Прим. перев.) составляет 2%, то премия за риск будет равна 4%.

Инвестор имеет полное право отказаться от инвестиций, если сочтет, что потенциальные риски не покрываются в достаточной мере предлагаемым вознаграждением. Тем не менее нужно понимать, что если предлагаемое вознаграждение соответствует рыночным стандартам, то торговаться по такой сделке бесполезно. Иначе говоря, все участники рынка, в том числе инвесторы, своими действиями признали, что на данном уровне риска такое вознаграждение является удовлетворительным. Если бы они сочли, что вознаграждение недостаточно высоко, т.е. премия за риск слишком мала, это бы означало, что риск по отношению к вознаграждению слишком высок.

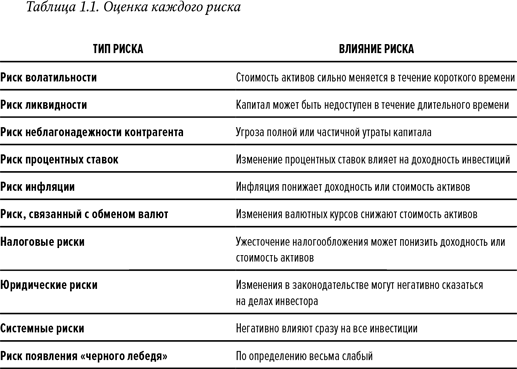

Типология основных рисков

Волатильность (или рыночный риск) — «риск американских горок»

Риск волатильности является мерой нестабильности цен на те или иные активы относительно среднего показателя за определенный период времени. Иначе говоря, это риск того, что стоимость активов может существенно измениться (подняться или опуститься) по сравнению с историческим средним. Волатильность называется подразумеваемой, если она отражает нестабильность будущих потоков в зависимости от рыночных условий.

Пример: Какой из двух сценариев выглядит более привлекательным?

Финансовый актив, цена которого меняется следующим образом: понедельник +5%, вторник –10%, среда +15%, четверг –10%, пятница +8%; средний показатель на неделю равен 5,63%.

Или менее изменчивый финансовый актив: +1,1% в день с понедельника по пятницу; средний показатель на неделю тоже равен 5,63%.

Очевидно, внимание инвесторов привлечет второе предложение, так как оно имеет большую стабильность во времени, ослабляя тем самым ощущение риска. Многие инвесторы предпочтут второй вариант еще и потому, что никто не защищен от внезапной потребности в свободном капитале. В случае первого варианта они рискуют потерять деньги, если срочная потребность в деньгах возникнет во вторник или четверг.

Риск ставок (процентный риск)

Риск ставок характерен для долгового рынка. Это касается, в частности, долговых продуктов, выпускаемых государствами и частными компаниями, и, в определенной мере, банковских кредитов. Процентный риск отражает стоимость, выплачиваемую эмитентом долговых бумаг своим заемщикам. У подобных займов может быть различный объем финансирования, различные сроки погашения (период, в течение которого займы должны быть выплачены) и различные типы ставок — фиксированные или переменные. В течение срока действия займа финансовое положение эмитента может измениться. Если оно ухудшится, ставка, взимаемая инвесторами, соответственно, увеличится, чтобы компенсировать возросший риск кредитования этого эмитента. По этой причине номинальная стоимость вкладов первых инвесторов автоматически уменьшится относительно цены новых долговых бумаг, выпускаемых в более сложный для эмитента период.

Пример: Заемщик взял кредит на 10 лет с переменной ставкой, исходно составлявшей 2,00% годовых. Начальная ставка относительно невысока, а ежемесячный график выплат позволяет кредитуемому легко погашать свои долги. Однако если уровень ставки повысится, допустим, до 5,50% (что допускается, поскольку ставка переменная, а не фиксированная), то выплачивать кредит станет гораздо сложнее.

Риск контрагента (риск подписания)

Это риск того, что лицо, компания или государство, которому инвестор предоставил капитал, не смогут выполнить свои обязательства из-за просрочки выплат или даже дефолта. В этом случае инвестор теряет часть, а иногда и все предоставленные им кредитные средства.

Уровень риска контрагента зависит от эмитента, в первую очередь — от его способности выполнять свои обязательства. Если риск дефолта заемщика или нарушения им обязательств является высоким, кредиторы, естественно, будут требовать более высокой компенсации за предоставляемый ими капитал.

Пример: Когда инвестор предоставляет свои капиталы компании, покупая ее облигации, он получает в обмен право на получение соответствующего процента («купона») по долговому обязательству. Если компания обанкротилась, инвестор теряет и кредитный капитал, и недополученные купоны.

Заемщики стремятся заимствовать по самой низкой ставке. Кредиторы, напротив, стараются разместить свой капитал по максимально возможной ставке с минимальным риском. Все заинтересованные участники в совокупности и определяют конечный уровень ставки: так, собственно и работает рынок облигаций.

Риск ликвидности

Риск ликвидности подразумевает возможность снижения легкости (и скорости), с которой инвестор способен перепродать свои инвестиции в случае необходимости. Инвестиции считаются неликвидными, если инвестор не в состоянии продать свои инвестиции по существующей рыночной цене или испытывает при этом серьезные затруднения.

Инвестиции особенно подвержены риску ликвидности в тех случаях, когда срок возврата инвестиций в денежной форме либо длительный, либо неопределенный. Это касается, в частности, инвестиций в объекты недвижимости, которые, как правило, перепродаются очень долго.

Пример: Инвестор приобрел недвижимость несколько лет назад. Согласно рыночным исследованиям, она оценивается в 500 000 евро. Однако в течение шести месяцев ни один покупатель не изъявил желания посмотреть объект. Чтобы быстро продать имущество в данной ситуации, придется снизить его цену (что означает недополучение прибыли. — Прим. перев.).

Риск инфляции

Когда количество валюты, находящейся в обращении в экономике, превышает ее покупательную способность, цены на активы и потребительские цены автоматически растут. Не все активы реагируют одинаково на процесс инфляции. Активы, которые находятся в ограниченных количествах, например, золото, защищены от инфляционного риска. Однако доходы, установленные в виде фиксированных годовых процентов, падают, поскольку их покупательная способность уменьшается.

Пример: Человек одолжил другу 1000 евро. Друг возвращает ему эти 1000 евро через три года без процентов. Если рассматривать первого человека в качестве инвестора, то следует признать, что он потерял часть своих денег, даже если он получил обратно ту же номинальную сумму. Действительно, за три года цены наверняка выросли из-за инфляции. Если годовой прирост инфляции составляет 3%, то через три года сегодняшние 1000 евро будут стоить лишь 912 евро.

Юридические и налоговые риски

Правовые и налоговые риски характерны для стран с постоянной политической и экономической нестабильностью. Правовые риски означают возможность ущемления прав инвестора государственными органами. Налоговые риски отражают возможность увеличения налогового давления либо путем повышения налоговой ставки, либо путем расширения налоговой базы. Как правило, налоговая и правовая стабильность в той или иной стране в прошлом является хорошей гарантией того, что такая стабильность сохранится здесь и в будущем.

Пример: Инвестиция приносит вкладчику ежегодно чистый доход в 10 000 евро. Этой суммы впритык хватает ему в качестве платы за обучение своих детей. Но вот принимается новый закон, и данный тип инвестиций отныне облагается гораздо более высокими налогами. Из 10 000 евро осталось только 8000 евро, поэтому инвестору придется искать новые источники финансирования.

Прежде чем приобретать недвижимость в чужой стране, необходимо уяснить, какие там существуют основные юридические и налоговые риски. Особенно важно проверить, является ли местное законодательство более благоприятным для арендатора или для арендодателя, ознакомиться с типовыми юридическими процедурами и узнать стоимость юридических услуг.

Обменный риск (риски, связанные с обменом валюты)

Обменный курс — это стоимость иностранной валюты, выраженная в национальной валюте. Если активы номинированы (то есть рассчитываются. — Прим. перев.) в иностранной валюте, инвестор подвергается риску, что она упадет в цене за время инвестирования.

Пример: Европейский инвестор приобрел недвижимость в долларовой зоне и получает в долларах арендную плату, которая полностью покрывает его ипотечный кредит в евро в собственной стране. Если обменный курс доллара упадет на 10%, то и доходы инвестора сократятся на 10%.

Цена конкретной валюты (обменный курс) увеличивается, когда спрос на эту валюту велик. В странах, где ВВП в значительной мере зависит от производства сырья, обменный курс тесно связан с ценами на сырьевые товары. Кроме того, хорошим показателем для прогнозирования курса национальной валюты является изменение темпов инфляции. Чем выше этот темп, тем быстрее данная валюта, как правило, обесценивается по сравнению с другими.

Другие виды рисков

Существуют и другие виды рисков, которые инвесторы должны понимать и уметь анализировать. Таковыми, в частности, являются:

Климатический риск. Если климат оказывает глобальное влияние на экономику, то наиболее ощутимо он будет сказываться на инвестициях в сельскохозяйственное сырье.

Системный риск. Системным называется риск, последствия которого сказываются на всей глобальной или региональной экономике, например, банкротство крупного банковского учреждения. Системные риски — единственный тип рисков, который невозможно уменьшить даже с помощью диверсификации, поскольку он затрагивает всю совокупность активов.

Риск появления «черного лебедя» относится к событиям, вероятность которых очень низка. Теория «черного лебедя» была разработана Нассимом Талебом, убедительно показавшим, что если в своей жизни мы сталкиваемся только с белыми лебедями, то очень быстро начинаем верить, что все лебеди — белые: так именно и считали европейцы, пока не обнаружили в Австралии черных лебедей.

В реальной жизни мы не можем тратить все время на наблюдение за лебедями и не способны предсказать, где и когда появится «черный лебедь». Примером подобного риска может служить опасность террористических актов, которые иногда неожиданно случаются и в тех местах, где их трудно даже вообразить.

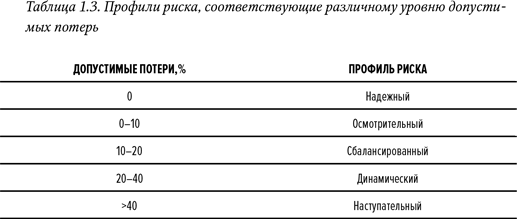

Определение профиля риска

Так называемый профиль риска определяет тот уровень неопределенности, на который готов согласиться тот или иной инвестор. Он оценивается в соответствии с инвестиционным горизонтом и допустимых объемом убытков. Неприятие риска индивидуумом или, наоборот, его толерантность к рискам выражают его отношение к неопределенности при планировании доходов. Каждый инвестор должен адекватно оценивать собственное неприятие риска и сравнивать его с рисками, существующими для любой конкретной инвестиции, чтобы убедиться, что между ними нет противоречия. Поскольку чувствительность, психологическая устойчивость и способность быстро реагировать у людей сильно различаются, толерантность к риску является сугубо индивидуальной чертой.

В таблице 1.2 дается представление о профилях риска, считающихся приемлемыми для различных горизонтов инвестирования.

Приемлемый уровень потерь — это сумма потерь, на которую готов пойти инвестор в каждом конкретном случае. В таблице 1.3 представлены профили риска, соответствующие различным допустимым уровням потерь.

Помните, что вам незачем брать на себя больше рисков, чем это реально необходимо, и что главным фактором для принятия решения должен быть уровень вашей терпимости к риску. Другими словами, не пытайтесь проглотить больше, чем может выдержать ваш желудок.

Я настоятельно рекомендую не только тщательно просчитать риски для каждой инвестиции, но и зафиксировать их в письменном виде таким образом, чтобы в их оценке для вас не оставалось никаких сомнительных мест.

Рентабельность

Рентабельность

Предварительные определения

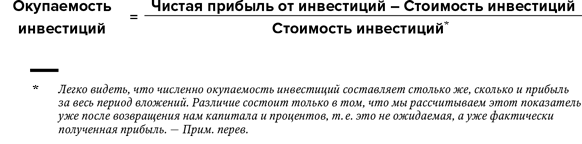

Между терминами «доходность» и «рентабельность» часто не видят разницы. Однако нужно понимать, что они означают не одно и то же. Доходность — это просто отношение дохода к инвестированному капиталу за определенный период времени. Рентабельность (то же самое, что «окупаемость» или «возврат по инвестиции») учитывает не только доход от инвестиции, но также и изменение самого вложенного капитала в течение того же самого периода.

Рентабельность еще можно определить как вознаграждение за риск, который инвестор готов взять на себя.

Как мы уже говорили, для правильного сравнения инвестиций необходимо знать безрисковую ставку прибыли. Если у инвестора есть некий абстрактный выбор между двумя инвестициями, доходность которых составляет 5% и 7%, то можно было бы предположить, что второй вариант является более выгодным и — одновременно — более рискованным. Однако подход с применением безрисковой ставки позволяет нам убедиться, что это не всегда так. Если доходность в 5% предлагается в стране, где безрисковая ставка составляет 2%, то премия за риск равна 3% (5–2%). В то же время доходность в 7% в стране, где безрисковая ставка составляет 6%, дает премию за риск в 1%. Поэтому в данном случае второй вариант является не только более выгодным, но и менее рискованным.

Формула расчета рентабельности такова:

Рентабельность = доходность (прибыльность) + колебания (положительные или отрицательные) стоимости инвестированного капитала.

Таким образом, инвестиции могут иметь положительный доход, но отрицательную рентабельность.

Пример: Недвижимость стоимостью 100 000 приносит за год 5% дохода, но за этот же период ее стоимость снизилась на 10% (т.е. ее рыночная стоимость снижается до 90 000). Доходность (прибыльность) составит при этом +5%, в то время как рентабельность уменьшится до –5%. Следовательно, при снижении стоимости вложенного капитала доходность автоматически увеличивается (если, конечно, размер доходов остается на прежнем уровне). В нашем примере доходность инвестиций увеличивается с 5% до 5,55% (5% / 90 000). Принято говорить, что при этом увеличилась «норма прибыли».

Доход, получаемый по акциям, называется дивидендом, по недвижимости — арендной платой, по облигации — купоном.

Разумеется, доход может быть и равен рентабельности — если стоимость инвестиций не меняется. Кроме того, некоторые инвестиции могут иметь нулевую доходность. Это относится, в частности, к золоту, вложение в которое не предполагает получения дохода.

При инвестировании можно отдельно рассчитывать прибыльность вложенного капитала и его рентабельность.

- Прибыльность собственного капитала = полученный доход / инвестированный капитал

- Рентабельность собственного капитала = доход + изменение стоимости капитала / инвестированный капитал

Поскольку рентабельность можно определить (см. выше) и как вознаграждение за риск, то в силу вступает еще и фактор времени: чем дольше период инвестиций, тем большее вознаграждение желает получить инвестор. Именно поэтому при одинаковой доходности он будет отдавать предпочтение тем инвестициям, по которым можно получить вознаграждение быстрее всего. После отзыва инвестиции (т.е. получения инвестором обратно вложенного капитала и начисленных на него процентов) доходность часто представляется в форме «окупаемости инвестиций», которая рассчитывается следующим образом.

Пример: Вкладчик разместил 100 000 и отзывает 110 000. Окупаемость его инвестиций составляет (110 000 – 100 000) / 100 000 = 10%

Фактор времени при расчете рентабельности является основополагающим.

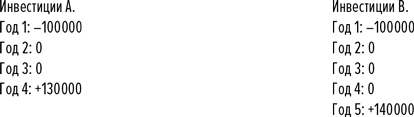

Предположим, что у нас есть две инвестиции: «A» и «B». Стоимость инвестиции «A» составляет 100 000 в начале 1-го года и 130 000 в начале 3-го года. Стоимость инвестиции «B» составляет 100 000 в начале года 1-го и 140 000 в начале года 4-го. Какой из них следует отдать предпочтение? Быстрый подсчет прибыли на инвестированный капитал дает нам 30% для первого варианта и 40% для второго варианта, поэтому второй выглядит более привлекательным. Однако при этом мы не учли фактор времени: ведь вторая инвестиция имеет более длительный срок. Напомним, разумные инвесторы отдают (при прочих равных) предпочтение тем инвестициям, которые быстро реализуются. Что делать в тех случаях, когда продолжительность и возврат инвестиций различаются? Чтобы иметь возможность сравнивать эти два предложения, нам нужна некоторая точка отсчета. Иначе говоря, доходы следует сравнивать с учетом времени, вложенной суммы и полученной суммы.

Когда стоимость инвестиции растет с течением времени, говорят, что она капитализируется. Обратный пересчет капитализированной стоимости в сегодняшние цифры называется актуализацией или дисконтированием.

Пример: Сегодняшняя стоимость некоторой инвестиции, равная 100 000, с течением времени капитализируется и дает к определенному сроку стоимость в 140 000. И наоборот, будущая стоимость, дошедшая до 140 000 через несколько лет после начала инвестирования, при пересчете (дисконтировании) в сегодняшнюю (начальную) стоимость опять даст нам исходные 100 000.

Дисконтированный по времени денежный поток иначе называют «чистой дисконтированной стоимостью» («чистым дисконтированным доходом») данной инвестиций (ЧДД). Этот показатель позволяет получить представление о том, какой именно инвестиции следует отдавать предпочтение. Когда инвестор желает выяснить, рентабельно ли то или иное инвестирование, он должен сравнить будущие потоки, но не изолированно, а на основе их сегодняшней стоимости. Именно для этого и служит процедура дисконтирования. Рассмотрим теперь подробнее предыдущий пример:

Пояснение: В случае инвестиции A инвестор инвестирует 100 000 в первый год (поэтому сумма указывается с отрицательным знаком). Он ничего не получает ни во второй год, ни в третий, но на четвертый год возвращает себе и капитал, и проценты в общем размере 130 000. В случае инвестиции B инвестор аналогично инвестирует 100 000 в первый год. Он ничего не получает ни во второй, ни в третий, ни в четвертый год. Но на пятый год возвращает себе и капитал, и проценты в общем размере 140 000.

Расчет ЧДД выглядит следующим образом:

ЧДД = Денежный поток за 1-й год / (1 + уровень прироста стоимости) + Денежный поток за 2-й год / (1 + уровень прироста стоимости)2 … + Денежный поток за n-й год / (1 + уровень прироста стоимости)n

Мы предполагаем здесь для примера, что уровень прироста стоимости (иначе это называется «ставкой дисконтирования») будет равен 5%, в дальнейшем мы увидим, чему соответствует этот показатель.

Инвестиция «A»: ЧДД = –100 000 + 0 + 0 + 130 000 / (1 + 5%)3 = 12 298

Инвестиция «B»: ЧДД = –100 000 + 0 + 0 + 0 + 140 000 / (1 + 5%)4 = 15 178

Расчет ЧДД позволяет нам видеть, что инвестиции «B» более выгодны, чем инвестиции «A».

Итак, чистая дисконтированная стоимость позволяет нам сравнивать инвестиции, приводя все их денежные потоки к сегодняшнему значению.

Если значение ЧДД отрицательно, то по соответствующей ставке дисконтирования инвестиционный проект не является прибыльным.

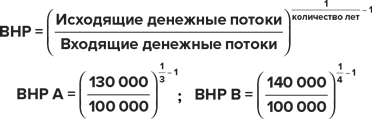

Рассмотрим еще один показатель для сравнения инвестиций — внутреннюю норму рентабельности (ВНР). ВНР — это такое значение ставки дисконтирования, при котором чистый текущий доход (ЧДД) равен нулю, то есть сумма дисконтированных будущих потоков (доходов) равна инвестициям.

В обсуждаемом примере инвестиции «А» предлагают рентабельность 9,14%, а инвестиции «B» — 8,78%.

Когда есть только два потока капитала, расчет ВНР относительно прост:

Наш пример показывает, что ЧДД дает более высокий результат для инвестиций «B», в то время как ВНР дает более высокий результат для инвестиций «A». Итак, какой выбор следует сделать между ВНР и ЧДД?

На самом деле в большинстве случаев эти показатели не противоречат друг другу. Если же противоречие имеется, следует помнить, что уравнение для расчета ВНР сопряжено с некоторыми ограничениями: иногда из-за этого возникают ситуации, когда для одного и того же проекта возможны несколько ВНР, а иногда ВНР, наоборот, отсутствует. Кроме того, ВНР является эффективным инструментом для расчета краткосрочных проектов, но менее эффективен для долгосрочных проектов, в течение которых ставки дисконтирования могут изменяться. Метод ЧДД более надежен, чем метод ВНР.

Показатель ЧДД отвечает на вопрос: «Какой будет стоимость будущего потока доходов, приведенная (дисконтированная) к сегодняшней стоимости на основе определенной ставки?» ВНР отвечает на иной вопрос: «Какую ставку дисконтирования мы получим с данным денежным потоком за рассматриваемый период?»

Продолжим рассматривать текущий пример, чтобы понять, какие еще проблемы могут нас подстерегать. Предположим, что ставка дисконтирования составляет теперь не 5%, как раньше, а 9%. Тогда мы получаем следующие значения ЧДД:

Инвестиции «A»: +383

Инвестиции «B»: –820

При данной ставке инвестиции «А» все еще остаются положительными по доходности, в то время как инвестиции «B» становятся отрицательными. Следовательно, при ставке дисконтирования 9% и выше проект «A» оказывается предпочтительнее в соответствии с ВНР. Но как только ставка дисконтирования понижается, проект «B» становится более интересным. Таким образом, различные инвестиционные альтернативы (которые и определяют ставки дисконтирования) кардинальным образом влияют на целесообразность того или иного проекта.

В отсутствие определенных (заранее известных) ставок дисконтирования при сравнении проектов следует отдавать предпочтение критерию ВНР. При сравнении же различных вариантов инвестиций с известной (и достоверной) ставкой дисконтирования ЧДД дает лучшие результаты.

Рассмотрим теперь понятие индекса прибыльности. Он представляет собой отношение чистой текущей стоимости к размеру инвестиций.

Индекс прибыльности = Чистая текущая стоимость / Размер инвестиции.

В текущем примере:

Индекс прибыльности инвестиция «А» равен 0,12.

Индекс прибыльности инвестиции «В» равен 0,15.

Чтобы получить более содержательное значение данного индекса, инвестор должен включать в расчеты еще и дополнительные расходы на арбитраж, администрирование, управление и налоговые выплаты.

Понятие гарантированной доходности

Определенная доходность гарантируется тогда, когда эмитент или управляющий юридически обеспечивает поступление денежных потоков от инвестиционных операций. Определенная рентабельность гарантируется тогда, когда финансовые потоки и стоимость также являются гарантированными. Чтобы убедиться в том, что доходность или рентабельность гарантированы, абсолютно необходимо проверить финансовую устойчивость контрагента.

Пример: Инвестор приобрел недвижимое имущество, находящееся в здании, за которое отвечает некоторая управляющая компания. Это юридически гарантирует ему выплату арендной платы. Но, предположим, здание не находит ни одного арендатора в течение какого-то срока. Если управляющая компания не имеет достаточного запаса финансовой прочности, то де-факто она не сможет в подобной ситуации гарантировать инвестору получение арендной платы.

Интересный случай представляют собой государственные облигации. Считается, что государства не могут обанкротиться. Но вполне возможно, что у них могут быть просрочки по платежам или, что еще хуже, дефолт по своим обязательствам. К сожалению, для инвестора результаты дефолта по обязательствам или банкротства абсолютно идентичны.

Рентабельность не является физической константой

Рентабельность всегда зависит от рисков, связанных с контекстом, в котором осуществляется инвестиционный проект. Риск и рентабельность тесно связаны между собой. На регулируемом и ликвидном рынке при эквивалентном риске можно найти и подходящую рентабельность. Менее ликвидные рынки, например, рынки недвижимости, могут иметь некоторые особенности, которые обычно называются рыночными возможностями.

Доходы — не золотые самородки, которые можно случайно обнаружить прямо у себя в саду, а результат сложных рыночных процессов. Если организация-эмитент нуждается в финансировании, ей придется выпускать долговые обязательства. Человек, располагающий избытком наличности, может приобрести долговые бумаги эмитента. Естественно, эмитент стремится к тому, чтобы оплатить заимствование по самому низкому тарифу, а лицо, покупающее долговое обязательство, в свою очередь, хочет получить максимально возможную компенсацию за предоставляемый капитал. Норма прибыли для заемщика представляет собой оценку риска, который берет на себя эмитент.

Если на регулируемом рынке предлагается 12%-ная годовая доходность, в то время как безрисковая ставка составляет 3%, то инвестор должен задаться вопросом: почему данное финансовое учреждение (или даже государство) предлагает столь высокую доходность? Каковы риски по этой сделке? Риск инфляции? Юридический риск? Риск контрагента? Ведь если бы этот контрагент заемщика мог рефинансировать себя за меньшую цену, он, несомненно, сделал бы это.

Если рынок не котируется (не тарифицируется), как в случае рынков недвижимости, на нем вполне можно найти различные объекты с идентичными характеристиками, но с различной рентабельностью. Причина этого может заключаться в том, что кто-то из домовладельцев недостаточно информирован о состоянии рынка или информирован, но хочет продать свой объект быстрее. Когда рынок регулируется (таковы, например, рынки акций), то информация о нем доступна в режиме реального времени. Это дает инвесторам определенные преимущества, но при этом для принятия правильного решения требуются многочисленные исследования и сложный анализ. Некоторые инвестиционные фонды намеренно специализируются на поиске аномалий на финансовых рынках. Такие компании называют арбитражными фондами.

Оценка эффективности инвестиций

Эффективность любого инвестиционного проекта относительна. Она оценивается по отношению к рынку и рискам, связанным с его реализацией.

Оценка по отношению к рынку

Оценка прибыльности проекта должна систематически сравниваться с оценкой прибыльности рынка. Растущий рынок поддерживает инвестиции, и если от инвестиции получается отрицательный эффект по отношению к рынку, то данная инвестиция не может считаться эффективной. Если рынок растет на 10% в год, а ваши инвестиции приносят вам только 8%, то вашу инвестиционную сделку нельзя считать удачной. И наоборот, если рыночный показатель эффективности (прироста) составляет 2%, а вы заработали 5%, то ваша инвестиционная операция может считаться весьма успешной.

Оценка по отношению к существующим рискам

Рентабельность можно объективно оценить только по отношению к имеющимся рискам. Например, если пытаетесь получить значительную рентабельность в условиях очень высокой волатильности при том, что эквивалентной рентабельности можно достичь и при меньшей волатильности, значит, вы берете на себя совершенно не нужный дополнительный риск.