Когда стоит отказаться от сделки

Заключение сделки эффектно; процедура дью-дилидженс — нет. Это простое утверждение во многом объясняет, почему большое число компаний совершают так много приобретений, в результате которых производится так мало ценности. Крупные компании зачастую устраивают настоящее шоу из тщательного анализа размера и масштабности потенциальной сделки, собирая многочисленные команды и тратя целую кучу денег; однако в действительности импульсу заключения сделки трудно противостоять, когда у топ-менеджмента в поле зрения появилась цель. Процедура дью-дилидженс слишком часто оказывается мероприятием по подтверждению финансовых заявлений приобретаемой компании, а не честным анализом стратегической логики сделки и способности покупателя на практике извлечь из нее ценность. Редко когда этот процесс приводит к тому, что менеджеры на корню зарубают потенциальные приобретения, даже если сделки имеют серьезные недостатки.

Возьмем, к примеру, Safeway — ведущую сеть продовольственных магазинов с вереницей успешных поглощений и высокопрофессиональной командой менеджеров. В 1998 году Safeway приобрела Dominick’s — новаторского регионального продуктового ритейлера в Большом Чикаго. Стратегическая логика сделки стоимостью $1,8 млрд казалась непогрешимой. Это соглашение добавило бы почти 11% к общему объему продаж Safeway в тот момент, когда крупные ритейлеры вроде Wal-Mart и Kmart массово скупали сети продуктовых магазинов, отнимая долю рынка у авторитетных игроков, и упрочило бы позиции Safeway на территории одного из крупнейших мегаполисов. Хотя операционная прибыль по потоку денежных средств у Dominick’s (7,5%) отставала от показателей Safeway (8,4%), генеральный директор Safeway Стив Бёрд убедил инвесторов, что сможет быстро поднять прибыль приобретенной компании до 9,5%. Сыграв на этом импульсе, Safeway закрыла сделку всего за пять недель, что почти втрое меньше среднего времени для крупных поглощений. Safeway пришлось пожалеть о том, что она не выделила время для процедуры дью-дилидженс. Ориентация Dominick’s на готовые блюда, кафетерии в магазине и разнообразие продуктов не согласовывались с акцентом Safeway на собственных торговых марках и ценовой дисциплине. Сильные профсоюзы Dominick’s сопротивлялись планам Safeway по агрессивному снижению цен. А поскольку покупатели этой сети не склонны были принимать товары собственной торговой марки Safeway, Dominick’s вскоре начал терять долю, уступая своему главному сопернику Jewel. Тщательно проведенная процедура дью-дилидженс определенно выявила бы эти проблемы, и Safeway могла бы отказаться от сделки, сохранив свои деньги. Вместо этого она осталась у разбитого корыта, с предприятием, которое не смогла продать даже впятеро дешевле первоначальной цены приобретения.

Safeway — это лишь одна из множества компаний, пострадавших от слабой проработанности процедуры дью-дилидженс. В декабре 2002 года Bain & Company опросила 250 топ-менеджеров из разных стран, в чей круг обязанностей входит работа по организации слияний и поглощений. Половина участников отметила, что их процедуры дью-дилидженс не смогли выявить крупные проблемы; также половина опрошенных сочла, что приобретаемые ими компании приукрасили ситуацию, желая заключить сделку. Две трети сказали, что регулярно переоценивают успешность потенциального сотрудничества после поглощения. В итоге только 30% топ-менеджеров были удовлетворены качеством процедуры дью-дилидженс в своей компании. Более трети отметили, что не отказывались от сделок, относительно которых их мучали сомнения.

Идея вкратце

А ваша компания подвержена «лихорадке сделки»? Уровень воодушевления при стремлении осуществить поглощение возрастает настолько, что результаты процедуры дью-дилидженс остаются без внимания? Охваченные азартом погони, многие фирмы используют эту процедуру для оправдания сделки, а не для выявления потенциальных серьезных проблем.

Чтобы привнести организованность в процедуру дью-дилидженс, Куллинан, ле Ру и Веддиген рекомендуют рассматривать стратегические логические обоснования потенциальных поглощений под микроскопом — тщательно изучать сильные и слабые стороны приобретаемой компании, выискивая нереалистичные предположения. И будьте готовы отказаться от сделки.

Задав эти четыре вопроса, вы в итоге сможете уберечь свою компанию от неудачной сделки:

- Что мы покупаем на самом деле? (Что может принести это поглощение в отношении клиентов, конкурентов, цен и потенциальных возможностей?)

- Какова изолированная стоимость приобретаемой компании? (Цена покупки должна соотноситься с приобретаемой компанией как таковой, а не с тем, какой эта цена может когда-нибудь стать.)

- Каковы возможности взаимовыгодного сотрудничества?

- Какую максимальную цену мы готовы заплатить?

Как компании могут усовершенствовать свою процедуру дью-дилидженс? Для ответа на этот вопрос мы тщательно изучили 20 компаний, публичных и частных, чьи сделки демонстрировали высокое качество процедуры дью-дилидженс. Мы откалибровали свои находки по своему опыту более 2000 сделок, которые изучали за последние 10 лет, и обнаружили: компании, успешно осуществлявшие поглощения, рассматривали процедуру дью-дилидженс не просто как мероприятие по подтверждению финансовых показателей. Глубоко и основательно изучая данные, они также подводили под свои поглощения более широкое, стратегическое логическое обоснование, рассматривая их под микроскопом. Они оценивали коммерческое предложение в полном объеме, изучая сильные и слабые стороны в поисках нереалистичных предположений и прочих логических изъянов. Такие компании подходят к этому процессу в высшей степени организованно и объективно, и их топ-менеджмент уделяет пристальное внимание результатам изысканий и анализа — и даже готов отказаться от сделки, в том числе на поздних этапах переговоров. Для них процедура дью-дилидженс уравновешивает азарт, возникающий, когда менеджеры пускаются в погоню за сделкой.

Идея на практике

Куллинан, ле Ру и Веддиген предлагают при оценке потенциального приобретения компании руководствоваться следующими принципами.

Что мы покупаем на самом деле?

Не полагаясь на информацию, предоставленную приобретаемой компанией, сформируйте собственный взгляд на нее, собрав сведения по следующим сферам:

- Клиенты. Что собой представляют самые прибыльные клиенты приобретаемой компании и насколько хорошо она с ними обращается? Например, насколько сравнима их прибыльность или проблемность в сравнении с такими же характеристиками клиентов конкурирующих компаний?

- Конкуренция. Каковы позиции приобретаемой компании относительно ее конкурентов по доле рынка, доходам и прибыльности — с точки зрения географии, продукта и сегмента? Как конкуренты могут отреагировать на вашу сделку?

- Цена. Каковы ценовые ожидания приобретаемой компании с учетом ее относительного положения на рынке? Почему? Какой наилучшей ценовой позиции вы наверняка сможете достичь в результате этого приобретения?

- Потенциал. Каков потенциал (практический опыт руководителей, технологии, организационные структуры) приобретаемой компании, создающий действительную потребительскую ценность?

Какова изолированная стоимость приобретаемой компании?

Львиная доля цены, которую вы платите в ходе поглощения, должна отражать реально существующий бизнес, а не то, каким он может стать, когда вы его возглавите. Для определения изолированной стоимости нейтрализуйте уловки приобретаемых компаний, такие как намеренная манипуляция каналами сбыта для раздувания прогноза объемов реализации.

Отправьте команду на полевые исследования и посмотрите, как в действительности обстоит дело с ценами и продажами у приобретаемой компании. Если она относится к вашим изысканиям с сомнением или враждебностью, остерегайтесь.

Каковы возможности взаимовыгодного сотрудничества и есть ли риски?

Оцените стоимость потенциального взаимовыгодного сотрудничества с приобретаемой компанией с точки зрения выручки и затрат:

- Определите, сколько времени потребуется для достижения преимуществ. Некоторые из них (например, ликвидация дублирующихся функций) можно получить быстро. Для достижения других (скажем, продажа новых продуктов через новые каналы) потребуется куда больше времени.

- Оцените вероятность успеха. Некоторые варианты взаимовыгодного сотрудничества (например, объединение производственных мощностей) имеют более низкую вероятность успешной реализации, поскольку требуют решения сложных вопросов, касающихся персонала и нормативно-правового урегулирования.

- Учтите стоимость интеграции. Заранее подумайте, какие события после поглощения могут истощить прибыль или увеличить расходы (например, уход талантливых сотрудников).

Какова наша цена отказа от сделки?

Ваша цена отказа от сделки — это максимальная сумма, которую вы готовы заплатить в ходе окончательных переговоров. Определяя свою цену отказа от сделки, максимальный вес придавайте существующей стоимости приобретаемой компании и не переоценивайте потенциальные выигрыши взаимовыгодного сотрудничества — они могут и не реализоваться. Сформируйте команду заслуживающих доверия сотрудников, менее привязанных к сделке, чем топ-менеджмент; они смогут беспристрастно изучить приобретаемую компанию и удерживать всех в рамках критериев отказа от сделки.

Изученные нами компании, успешно осуществлявшие поглощения, демонстрировали постоянство подхода к процедуре дью-дилидженс. Несмотря на специфические предпочтения и различия в расстановке акцентов в ходе изучения, целью их процедуры дью-дилидженс неизменно было тщательное изучение четырех основных вопросов:

- Что мы покупаем на самом деле?

- Какова изолированная стоимость приобретаемой компании?

- Каковы возможности взаимовыгодного сотрудничества и есть ли скелеты в шкафу?

- Какова наша цена отказа от сделки?

Далее мы подробно рассмотрим все эти вопросы и покажем, как они могут предоставить любой компании убедительную концепцию эффективного проведения процедуры дью-дилидженс.

Что мы покупаем на самом деле?

Когда топ-менеджмент начинает присматриваться к поглощению, то быстро формирует мысленный образ потенциального приобретения, зачастую опираясь на общедоступные данные о фирме или ее репутацию в бизнес-сообществе. Этот мысленный образ определяет весь процесс заключения сделки — и превращается в историю, которую менеджмент сам себе рассказывает об этой сделке. Эффективная процедура дью-дилидженс подвергает критической оценке эту мысленную модель, выясняя реальную историю, скрывающуюся под зачастую сильно приукрашенной картинкой. Вместо того чтобы полагаться на вторичные источники информации и пристрастные прогнозы самой приобретаемой компании, потенциальный покупатель должен сформировать свой собственный, непредубежденный взгляд на потенциальное приобретение и сферу деятельности этой компании, собрав информацию о клиентах, поставщиках и конкурентах.

Одна из ведущих европейских частных инвестиционных фирм Bridgepoint исключительно умело пользуется процедурами дью-дилидженс подобного рода. В 2000 году Bridgepoint рассматривала возможность приобретения бизнеса по переработке фруктов у французского алкогольного гиганта Pernod Ricard. Предприятие, которое в этой статье мы будем называть FruitCo, выглядело перспективно. Будучи ведущим производителем фруктовых наполнителей для йогуртов, компания занимала хорошее положение в растущей отрасли. Западные потребители с каждым годом тратили на йогурт на 5–10% больше, а еще сильнее рынок рос в развивающихся странах, особенно в Латинской Америке и Азии. FruitCo объявляла о прибылях и получала награды за инновационность и высочайшее качество в научно-производственной сфере. Кроме того, в причинах желания Pernod Ricard продать этот бизнес не было ничего подозрительного: переработка фруктов просто выходила за пределы их ключевого бизнеса.

FruitCo показалась Бенуа Басси, управляющему директору Bridgepoint в Париже, очень перспективной. Он увидел возможности значительно повысить доходность FruitCo, расширив бизнес за счет соседних продуктовых категорий, таких как мороженое и выпечка, а также добавив новые каналы сбыта. Изложив вопрос о приобретении на изнурительном пятичасовом совещании с партнерами, Басси получил одобрение на осуществление сделки. Однако ничего так и не произошло; всего через четыре недели Басси зарубил сделку на корню.

За эти четыре недели команда, осуществлявшая процедуру дью-дилидженс, обнаружила, что глянцевитое яблочко FruitCo оказалось червиво. В частности, они проверили утверждение, что FruitCo может зарабатывать больше, увеличив объемы и предложив более конкурентные цены. И обнаружили, что, хотя компания хвасталась значительным общемировым масштабом, цены в значительно большей степени определяла внутрирегиональная динамика. Так получилось, потому что показатели рентабельности транспортировки и закупок сделали общемировую логистическую стратегию доставки фруктов (основной составляющей) неоправданной. В то же время новаторские технологии переработки помогли соперникам FruitCo достичь конкурентоспособной рентабельности. Когда же команда изучила прогнозы по ценам и доходности FruitCo, то обнаружила еще больше поводов для сомнений. Рынок фруктовых йогуртов в самом деле рос, однако прибыльность во многих странах, особенно в Латинской Америке, быстро падала, свидетельствуя, что этот продукт становится типовым. Переломить эту тенденцию представлялось невозможным: исследователи из Bridgepoint выяснили, что потребители вряд ли потерпят повышение цен. Затем аналитики разобрались в списках клиентов покупаемой компании и обнаружили, что FruitCo очень сильно зависит от продаж двум крупным производителям йогуртов, которые, по всей видимости, были намерены усилить контроль над производственным процессом в целом на всех крупных рынках, где они соперничали. Похоже, FruitCo была обречена на утрату своего положения на рынке — ей предстояло биться за каждый контракт.

Басси осознал, что исходная аргументация о поглощении не выдержала скрупулезной проверки. Он отказался от сделки, о которой так мечтал, и, вероятно, сэкономил Bridgepoint не один миллион долларов. «Как оказалось, все наши предположения были ошибочными», — без сантиментов заявил Басси.

Эта история наводит на мысль, что компании, эффективно осуществляющие поглощения, проверяют стратегическую логику сделки. Подобно Bridgepoint, они обычно обращают внимание в своих изысканиях на «4С конкуренции»: клиентов (customers), конкурентов (competitors), затраты (costs) и потенциал (capabilities) — часто (но необязательно) именно в таком порядке. В каждой из этих сфер команды аналитиков, изучая приобретаемую компанию, задают неудобные вопросы. И хотя отправной точкой для них служит представленная этой компанией информация, они не принимают ее на веру. Они проводят свой собственный анализ в полевых условиях.

Узнать клиентов

Опытные исполнители процедуры дью-дилидженс начинают с построения схемы рынка приобретаемой компании, отражающей ее размер, темпы роста и то, как она подразделяется с точки зрения географии, продуктов и потребительских сегментов. Это позволяет сравнить сегменты сбыта (прибыльность, перспективы и слабые звенья) изучаемой компании и ее конкурентов. Может быть, приобретаемая компания уделяет максимум внимания одним категориям клиентов и пренебрегает другими? Насколько успешно она удерживает клиентов? В чем можно скорректировать ее предложения для роста продаж или повышения цен? Какие каналы использует компания для обслуживания своих потребителей и насколько эти каналы совпадают с вашими собственными? В поисках ответов на эти вопросы эффективная команда реализаторов процедуры дью-дилидженс не забывает постоянно выявлять наиболее прибыльных клиентов и обращать внимание на то, насколько хорошо покупаемая компания удовлетворяет их запросы. Она не полагается на слова этой компании, а непосредственно контактирует с ее клиентами.

Ознакомиться с конкурентной средой

Опытные исполнители процедуры дью-дилидженс всегда изучают положение изучаемой компании в отрасли — то, как она выглядит на фоне конкурентов с точки зрения доли рынка, прибыльности и доходности по географическому признаку, продуктовой линейке и потребительским сегментам. Они рассматривают варианты потенциальной доходности и стараются определить, может ли компания получить крупную (или бóльшую) долю доходов отрасли по сравнению с соперниками. Как каждая из конкурирующих фирм получает ожидаемую от нее прибыль со своей относительной долей рынка? Где именно в цепочке создания ценности концентрируется прибыльность? Можно ли как-то ее увеличить? Не свойственна ли покупаемой компании недостаточная эффективность? А ее конкурентам? Правильно ли сформулирована суть бизнеса? Команда аналитиков должна тщательно обдумать потенциальную реакцию конкурентов на приобретение бизнеса и возможное негативное влияние на него. Повторимся: эффективные команды не полагаются на предоставленные приобретаемой компанией сведения, они стремятся получить независимую информацию.

Проверить экономику затрат

Команды, успешно выполняющие процедуру дью-дилидженс, всегда задают следующие вопросы, касающиеся затрат. Есть ли здесь преимущества у конкурентов рассматриваемой компании? Почему ее результаты выше или ниже тех, что следовало бы ожидать, учитывая ее относительную позицию на рынке? Также команде необходимо взглянуть на то, насколько хорошо рассматриваемая компания использует свой практический опыт на рынке для снижения затрат. Изучая возможности оптимизации расходов после поглощения, команда должна оценить, перевесит ли выгода от совместной оплаты издержек с прочими бизнес-подразделениями неразбериху, которая может возникнуть при распределении затрат многочисленных бизнесов. Требуется определить, насколько можно снизить затраты, если применить лучшие практики. Здесь серьезную помощь может оказать бенчмаркинг. Также жизненно важно уделить внимание тому, как в будущем распределять затраты. Какие продукты и клиенты действительно приносят деньги, а от каких следует отказаться?

Оценить потенциал

Компании, эффективно осуществляющие поглощения, всегда помнят: они приобретают не только отчет о прибылях и убытках и балансовый отчет, но и потенциал, например практический опыт руководителей. Измерить потенциал может быть непросто, но считать его наличие само собой разумеющимся — это слишком серьезный риск для любой компании, потому что именно компетенции во многом определяют то, насколько хорошо компании удастся реализовать свою стратегию после поглощения. Компания, желающая совершить покупку, должна себя спросить: какими специальными навыками или технологиями, создающими определяемую потребительскую ценность, обладает приобретаемая компания? Как она может воспользоваться этими ключевыми компетенциями? Какие инвестиции в технологии и персонал помогут поддержать уже существующие компетенции? Без каких компетенций компания может обойтись? Оценка потенциала также включает в себя рассмотрение организационных структур, которые позволят бизнесу наиболее эффективно внедрять свою стратегию. Как скоординировать с этой стратегией все остальные аспекты организации (система оплаты труда, премиальные поощрения, продвижение по службе, распространение информации, полномочия и автономия)?

Проверяя стратегическую логику сделки, большинство компаний будут настороже в отношении потенциальных проблем — явных улик и скелетов в шкафу. Но процедура дью-дилидженс может преподнести как приятные сюрпризы, как и неприятные, и это может дать потенциальному покупателю причину вести переговоры более агрессивно. Приобретение рыболовецкой компании American Seafoods фирмой Centre Partners в конце 1990-х годов тому пример. (См. врезку «Обнаруживая скрытые сокровища».)

Какова изолированная стоимость приобретаемой компании?

Как только колеса сделки завертелись, топ-менеджерам становится трудно нажать на тормоз — оказывается, что они слишком много вложили в успех сделки. И здесь процедура дью-дилидженс снова может сыграть критически важную роль, привнося в финансовую сторону процесса объективную дисциплину. Ваши изыскания в ходе комплексной оценки приобретаемой компании и ее отрасли должны привести к конкретным преимуществам в отношении доходности, затрат и выручки и в конечном итоге денежного потока. В то же время бухгалтерскую отчетность приобретаемой компании следует досконально проанализировать не только для того, чтобы проверить заявленные цифры и гипотезы, но и чтобы определить истинную стоимость бизнеса как автономного предприятия. Львиная доля цены, которую вы платите, отражает состояние бизнеса на текущий момент, а не то, сколько он сможет стоить после того, как попадет к вам в руки. Слишком часто верно обратное: реалии продаваемого бизнеса выглядят непривлекательно по сравнению с ценой, так что для оправдания сделки начинается поиск возможностей взаимовыгодного сотрудничества.

Определить истинную стоимость компании необходимо, но это легче сказать, чем сделать. Еще с давних времен бартерной экономики, когда фермеры искажали информацию о здоровье и приуменьшали возраст продаваемого домашнего скота, продавцы всегда старались приукрасить свои активы, чтобы те выглядели привлекательнее, чем на самом деле. Это же верно и для сегодняшнего бизнеса: компании могут использовать широкий спектр бухгалтерских уловок, чтобы «накачать» свои цифры. Вот лишь несколько самых распространенных примеров популярных финансовых трюков.

- Намеренно манипулировать каналами сбыта для раздувания прогноза по объемам реализации. Например, компания способна выдавать многие из продуктов, продаваемых дистрибьюторам, за продажи на рынке, а это может не соответствовать постоянному объему продаж.

- Делать излишне оптимистические прогнозы, призванные взвинтить сумму ожидаемой отдачи от инвестиций в новые технологии и прочих капиталовложений. Компания, например, может утверждать, что ее серьезная динамика в сопутствующих продажах позволит компенсировать крупные инвестиции в программное обеспечение по управлению отношениями с клиентами.

- Скрывать численность персонала центров затрат при помощи децентрализации функций, не давая вам увидеть полную картину. Например, некоторые компании распределяют маркетинговую функцию между периферийными отделениями и оставляют в головном офисе только координационную группу, чтобы скрыть истинную величину накладных расходов.

- Выдавать регулярные события за чрезвычайные расходы, с тем чтобы вынести их за рамки отчета о прибылях и убытках. Компания, например, может воспользоваться реструктуризацией сети продаж, чтобы заявить о проблемной задолженности как о разовых расходах.

- Преувеличивать потенциал сайта как эффективного экономичного канала продаж.

- Недофинансировать то, что требует капитальных затрат либо торговых, общих или административных издержек в периоды, предшествующие продаже, чтобы денежный поток выглядел более здоровым. К примеру, производитель может решить отложить обновление парка оборудования на год или два, чтобы эти цифры немедленно не отразились в бухгалтерской отчетности. Но этот производитель завысит свободный денежный поток и, возможно, введет инвестора в заблуждение относительно величины регулярных капиталовложений, требуемых производству.

- Стимулировать торговых агентов взвинчивать объем продаж и одновременно скрывать издержки. Компания, ищущая покупателя, может, например, предложить выгодные условия послепродажного сервиса, чтобы резко повысить имеющийся объем продаж. Доходы от продукта немедленно отразятся в отчете о прибылях и убытках, однако более низкая прибыль от реализации сервисных услуг еще долго будет оставаться неочевидной.

Обнаруживая скрытые сокровища

Всесторонняя процедура дью-дилидженс может принести не только плохие, но и хорошие новости. В некоторых случаях она может даже подвигнуть компанию сделать приобретение, обладающее большим потенциалом, которое в противном случае оказалось бы упущенным. Именно так произошло, когда частная инвестиционная фирма Centre Partners в конце 1990-х годов раздумывала над приобретением рыболовецкой компании под названием American Seafoods. Эта компания ловила и перерабатывала аляскинский минтай и другие породы рыб; ее семь траулеров находились в водах Берингова моря, принадлежащих США. На тот момент ею владела головная компания из Норвегии. Но, когда Конгресс США принял закон о том, что иностранным предприятиям запрещается владеть компаниями, добывающими рыбу в водах США, норвежцы вынуждены были принять решение о продаже.

Хотя прибыли компании American Seafoods в 1999 году подскочили (EBITDA в тот год достигла $60 млн, что вдвое больше, чем среднегодовое значение за три предыдущих года — $26 млн, рыболовецкий бизнес с первого взгляда не показался Centre Partners слишком привлекательным. Исторически подверженная масштабным колебаниям объемов и цен отрасль с постоянно ужесточающимся регулированием, казалось, просто обречена на крайне неустойчивую и потенциально слабую отдачу. Но когда Centre Partners задействовала превосходную команду по проведению процедуры дью-дилидженс, куда вошли эксперты по товарам народного потребления, промысловой ловле рыбы и морской биологии, оказалось, что рост прибыли American Seafoods не случайное отклонение цены, а устойчивое явление.

Всеобъемлющий анализ состояния крупнейших рыболовецких промыслов выявил исключительно интересные данные. Centre Partners обнаружила, что в ближайшие годы ожидается прирост биомассы аляскинского минтая в водах США, тогда как биомассы в конкурирующих промысловых зонах (в первую очередь аляскинский минтай в водах России и атлантическая треска) снижались, иногда с большой скоростью. Другими словами, ожидалось падение общего объема добываемого минтая и трески, однако доля рынка, занимаемая аляскинским минтаем из США, вероятно, могла вырасти. Это была хорошая новость с точки зрения доходности и ценообразования, и эта новость стала еще лучше, когда команда аналитиков более пристально изучила тенденции формирования цен на рыбу. Хотя цены на минтай из-за снижения общего объема поставок недавно выросли, они все же остались куда ниже цен на конкурирующие разновидности белой рыбы, такие как треска, тилапия и новозеландский макруронус (хоки). Таким образом, казалось маловероятным, что на минтай в ближайшем будущем распространится серьезная ценовая конкуренция. Между тем крупный японский рынок икры минтая сохранял устойчивость, тогда как объемы поставок снижались, что привело к резкому и постоянному увеличению цены на икру, и эта ситуация представлялась потенциально выигрышной для American Seafoods в будущем.

На основе выполненного всестороннего анализа Centre Partners сделал увенчавшееся успехом предложение о покупке American Seafoods. Оказалось, что это была просто находка. За три года EBITDA рыболовецкой компании выросла до $109 млн, и частная инвестиционная фирма рекапитализировала компанию и продала часть своих акций. Затем состоялось первое открытое размещение акций American Seafoods. За это время Centre Partners почти в четырехкратном объеме вернула первоначальные инвестиции и получила контроль над бизнесом, который старается и дальше наращивать доходность и увеличивать прибыль.

Чтобы подойти к определению изолированной стоимости бизнеса, необходимо отбросить все эти бухгалтерские уловки и выявить денежные потоки в прошлом и в перспективе. Зачастую единственный способ это сделать — заглянуть за ширмы сообщенных цифр, то есть отправить команду по проведению процедуры дью-дилидженс на полевое исследование и посмотреть, как в действительности обстоит дело с затратами и продажами.

Именно так и сделала Cinven, одна из ведущих европейских частных инвестиционных компаний, перед покупкой в 2000 году Odeon Cinemas — сети кинотеатров в Великобритании. Аналитики Cinven не стали ограничиваться совокупными доходами и расходами, о которых проинформировала Odeon. Они тщательно изучили финансовую информацию по каждому из кинотеатров, желая понять его динамику прибылей и убытков. Они смогли нарисовать комплексную картину моделей спроса и деятельности конкурентов на местах, включая данные по посещаемости, доходности, операционным издержкам и капитальным вложениям, которые потребуются в ближайшие пять лет. В результате этого микроисследования компании было обнаружено, что первоначальная оценка рынка неверна, а прогнозы о росте продаж на национальном уровне не подтвердились тенденциями на местах. Вооруженная этими результатами, Cinven в результате переговоров заплатила на £45 млн меньше первоначальной запрашиваемой цены.

Чтобы получить данные «с полей», нужно тесное сотрудничество с высшими чинами покупаемой компании. Противостояние почти всегда имеет негативные последствия. Например, Cinven приложила серьезные усилия, чтобы объяснить руководству Odeon, что глубокое понимание бизнеса сети поможет в итоге обеспечить успех сделки. Топ-менеджеры Cinven и Odeon работали единой командой, изучая результаты по каждому из кинотеатров и проверяя прогнозы в отношении бизнес-модели Odeon. На встречах, которые продлились четыре дня, они обсуждали каждый из кинотеатров и искали согласие по наиболее важным рычагам роста прибыльности и доходности на местных рынках. Хотя этот процесс может показаться приобретаемой компании чрезмерно назойливым, ее менеджеры обнаружат, что принятие его принесет много выгод помимо того, чтобы угодить потенциальному покупателю. Даже если бы сделка с Cinven расстроилась, Odeon по итогам процедуры дью-дилидженс стал бы куда лучше понимать собственные экономические показатели.

Конечно, независимо от дружественности подхода многие приобретаемые компании отнесутся к этому процессу холодно. Кому-то, вероятно, есть что скрывать. Или менеджеры компании могут просто стремиться сохранить независимость; люди, верящие, что знание — сила, естественно, предпочитают держать это знание при себе. Но виновата она или нет, сомнения приобретаемой компании или ее неприкрытая враждебность в ходе процедуры дью-дилидженс — знак того, что ценность сделки будет куда сложнее реализовать, чем ожидалось вначале. Управляющий партнер частной инвестиционной фирмы Summit Partners Джо Трасти говорит: «Мы отказываемся от покупки компании, менеджмент которой не сотрудничает с нами в ходе процедуры дью-дилидженс. Мы считаем, что это решающий довод».

Каковы возможности взаимовыгодного сотрудничества и есть ли скелеты в шкафу?

Реалистично оценить возможности взаимовыгодного сотрудничества, которые принесет поглощение, сложно. В лихорадочной обстановке вступления во владение компанией менеджеры, как правило, переоценивают ценность взаимных выгод в отношении затрат и доходности и недооценивают сложность их получения. Следует повторить, что две трети топ-менеджеров, участвовавших в нашем исследовании слияний и поглощений, признали, что переоценивали потенциальные взаимные выгоды от объединения компаний.

Осознавая, что оценки этих выгод зачастую не заслуживают доверия, некоторые компании решили не принимать в расчет потенциальные взаимные выигрыши, определяя стоимость кандидатов на поглощение. Хотя основания для такого решения понятны, подобный подход может быть деструктивен: получить некоторые взаимные выгоды вполне возможно, а игнорирование этого факта может помешать компаниям осуществить по-настоящему умные поглощения. Более удачный подход — использование процедуры дью-дилидженс, которая поможет аккуратно разграничить различные варианты взаимовыгодного сотрудничества, а затем определить потенциальную ценность и вероятность реализации каждого из них. Подобная оценка также должна включать определение того, насколько быстро можно извлечь эти взаимные выгоды и какой объем инвестиций для этого потребуется.

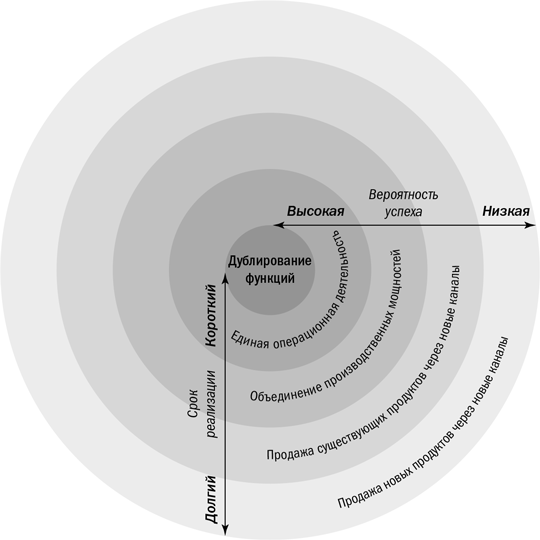

Мы считаем, что полезно рассматривать потенциальное взаимовыгодное сотрудничество как последовательность концентрических кругов, как показано на рисунке «Варианты взаимовыгодного сотрудничества». Взаимные выгоды, расположенные в центре, извлекаются из упразднения дублирующихся функций, бизнес-операций и затрат, например, путем объединения юридических отделов и отделов финансового контроля, а также сведе́нием воедино расходов на питание. Получить эти взаимные выгоды легче всего: компании наверняка осознают возможность потенциальной экономии в этой сфере. Следующий круг обозначает экономию, полученную в результате сокращения общих операционных расходов, таких как затраты на дистрибуцию, торговые издержки и накладные расходы на местах. В основном компании также поймут большинство возможностей такой экономии. Далее следует экономия за счет совершенствования производственного процесса — ее обычно сложнее достичь, ведь для этого может потребоваться решение важных кадровых и нормативно-правовых вопросов. Еще дальше от центра находятся менее очевидные взаимные выгоды в отношении доходности, начиная от продаж существующих продуктов через новые каналы и заканчивая самым дальним кругом — продажей новых продуктов через новые каналы. Каждый из кругов предполагает значительный выигрыш, но чем дальше от центра находится экономия или доходность, тем труднее ее становится достичь и тем больше времени на это потребуется. Подобное расположение вариантов взаимовыгодного сотрудничества позволяет успешно оценить их. Аналитики могут присвоить каждому из кругов потенциальную ценность, вероятность получения этой ценности и сроки, требующиеся для этого; такую модель можно использовать для определения потенциала взаимовыгодного сотрудничества при объединении денежных потоков компаний.

Важно отметить, что этот анализ также непосредственно учитывает затраты на получение взаимных выгод — финансовые и временны́е. Вот показательный пример. Канадские компании по торговле недвижимостью O&Y Properties и Bentall Capital в 2003 году объявили о планах по слиянию после подсчета стоимости объединения, позволяющей извлечь взаимные выгоды. O&Y занималась недвижимостью на востоке Канады, а объекты Bentall были сосредоточены на западе. Помимо расширения географического охвата, обе компании полагали, что смогут сократить расходы при увеличении количества объектов недвижимости, по-прежнему сохраняя присутствие в каждом из крупных городов Северной Америки. Однако по результатам процедуры дью-дилидженс обе компании осознали, что высокие затраты на интеграцию, скорее всего, перевесят любой долгосрочный выигрыш с точки зрения экономии и доходности. Президент Bentall Гэри Уайтло сообщил прессе, что в его компании «продолжает расти озабоченность, что масштаб интеграции может отвлечь ресурсы от главной цели… Риски этого слияния окажутся значительными, они потребуют повышения внимания менеджмента и выльются в более крупные затраты на интеграцию, чем это казалось вначале». Сделка была свернута, к выгоде акционеров O&Y и Bentall.

Варианты взаимовыгодного сотрудничества

Потенциальные взаимные выгоды сделки удобнее всего рассматривать как последовательность концентрических кругов. Те, что расположены близко к центру, как правило, экономичны, могут реализоваться быстро и имеют высокую вероятность успеха. Расположенные дальше варианты взаимовыгодного повышения доходности требуют бóльших затрат времени и сил менеджмента, а их успех менее вероятен. Чем дальше от центра расположен вариант взаимовыгодного сотрудничества, тем меньше вы должны принимать его в расчет при определении цены отказа от сделки.

Понятно, что менеджеры могут захотеть отложить раздумья о проблемных вопросах, связанных с планированием интеграции, до того момента, как сделка будет подписана и скреплена печатью. Но зачастую это серьезная ошибка. Планирование интеграции и расходов на нее — один из факторов, определяющих конечный успех или провал поглощения, и нельзя заявить о завершении процедуры дью-дилидженс, пока вы не уделили пристальное внимание этим затратам. Глубокое изучение приобретаемой компании командой аналитиков становится идеальной основой для первоначального рабочего плана по объединению персонала и деятельности компаний.

Помимо изучения затрат на получение взаимных выгод команда аналитиков также должна принимать во внимание то, как потенциальные конфликты объединяющихся бизнесов могут вызвать утечку доходов или повысить затраты. Эти негативные взаимовлияния — скелеты в шкафу любой из сделок — могут принимать множество форм. Например, если компании объединяют бухгалтерию, некоторые из их общих клиентов могут снизить объем покупок из страха оказаться чересчур зависимыми от единого поставщика. Сложности интеграции операций и систем обработки документации могут, как минимум на короткий срок, затруднить обслуживание клиентов и выполнение заказов, что приведет к падению продаж. Увидев, что число кандидатов на продвижение по службе возросло, талантливые сотрудники могут уйти, а иногда и увести за собой клиентов. А неизбежная при слиянии неразбериха может отвлечь внимание руководства от ключевого бизнеса, что подорвет его результативность. Несмотря на зачастую огромную важность, эти негативные последствия, как правило, прогнозируются в ходе процедуры дью-дилидженс. К примеру, существует распространенная ошибочная практика создавать модель оценки, в рамках которой складываются доходность обеих компаний и взаимные выгоды, но не отнимается от этой цифры предполагаемая сумма падения дохода или роста издержек.

Даже компании, осуществляющие лучшие поглощения, будут сталкиваться с их негативными последствиями. Топ-менеджер, покинувший гигантскую компанию — производителя сухих завтраков Kellogg после ее слияния в 2001 году с производителем печенья Keebler, рассказал нам, что компания столкнулась с негативными последствиями, решив повременить с выпуском новых продуктов и сконцентрировавшись на объединении компаний. В результате часть потенциальных доходов была утрачена, пусть даже Kellogg достигла своих целей в сокращении расходов. Более катастрофический пример подобных негативных последствий — слияние в 1996 году железнодорожных компаний Southern Pacific и Union Pacific. Несовпадение информационных систем компаний в сочетании с прочими несоответствиями операционной деятельности создали крупномасштабные проблемы в графиках железнодорожных перевозок на западе США, что привело к задержке и ошибке в транспортировке товаров и гневу клиентов. В итоге правительству пришлось объявить о чрезвычайном положении в сфере федерального транспорта.

Какова наша цена отказа от сделки?

Конечный этап продуманной процедуры дью-дилидженс — определение цены отказа от сделки, то есть высшей цены, которую вы готовы заплатить, когда начнутся окончательные переговоры о ней.

В цену отказа от сделки никогда не должна входить полная потенциальная ценность возможностей взаимовыгодного сотрудничества, именно поэтому важно отдельно высчитать изолированную стоимость сделки. Взаимные выгоды (особенно неочевидные, из более отдаленных от центра кругов) — это то, чего вы можете планировать достичь после осуществления поглощения; они не должны чрезмерно влиять на переговоры о сделке, если только вы не абсолютно уверены в полученных цифрах.

Чтобы цена отказа от сделки имела смысл, вы действительно должны быть готовы от нее отказаться. Полезный урок в этом отношении может дать генеральный директор Kellogg Карлос Гутьеррес, который вел переговоры о приобретении с Keebler. Гутьеррес очень хотел закрыть сделку. Всем известная система прямой доставки Keebler позволяла ей привозить продукцию в магазины на своих собственных грузовиках, минуя склады ритейлеров. Гутьеррес считал, что распространение продуктов Kellogg через высокоэффективную систему Keebler имеет огромный потенциал. Но тщательный анализ, проведенный Kellogg в ходе процедуры дью-дилидженс, выявил, что максимальная цена за Keebler должна составить $42 за акцию (как предполагал Гутьеррес, Keebler ожидала большего). «Несмотря на то, что я отчаянно жаждал заключить эту сделку, я мысленно приготовился к тому, что, вероятно, из этого ничего не выйдет», — впоследствии вспоминал Гутьеррес. В заключительном раунде переговоров в Нью-Йорке он сказал руководству Keebler, что цена $42 — это последняя цифра и, если какая-то другая компания может дать больше, им следует принять ее предложение. Затем Гутьеррес отправился на игру «Нью-Йорк Метс», твердо решив больше не думать о переговорах. Два дня спустя Keebler приняла его предложение.

Чтобы установить эту цену, успешно заключающие сделки бизнесмены собирают для принятия решения команду доверенных специалистов, которые менее привязаны к сделке, чем топ-менеджмент. Они настаивают на одобрении руководителями состава этой команды и разрабатывают процесс принятия решений, который четко очерчивает, кто в компании рекомендует заключить сделку, кто обладает правом вето, кого следует привлекать к сотрудничеству и кто принимает окончательное решение о судьбе сделки. Они внедряют официальную систему сдержек и противовесов, опирающуюся на заранее разработанные критерии отказа от сделки.

К примеру, компания Bridgepoint формирует команду из шести менеджеров, и каждый из них представляет одну из четырех точек зрения. Первый — «обвинитель», играющий роль адвоката дьявола. Второй — менее опытный руководитель, чье участие в этой работе является важнейшей частью обучения. Третий — бывший управляющий директор, который больше не является частью иерархической структуры компании и на которого поэтому не может негативно повлиять корпоративная политика. И наконец, в комиссию входят управляющие директора, которые на данный момент выполняют должностные функции в организации. Задача команды — тщательное, взвешенное и беспристрастное изучение кандидата на поглощение и беспощадный отбор по критериям отказа от сделки. «Это дает весьма сбалансированный результат, — говорит Бенуа Басси из Bridgepoint. — Наилучший ли это вариант? Не знаю. Но он эффективен».

Компании также могут использовать систему оплаты труда как дополнительный стимул не переплачивать в ходе сделки. Например, в международной компании Clear Channel, занимающейся радиовещанием, наружной рекламой и организацией живых концертов, линейные руководители обязаны, по словам финансового директора Рэндалла Мэйза, «кровью» подписываться под заявлениями о денежном потоке в результате любого поглощения. Компания привязывает оплату труда менеджеров в будущем к реализации прогнозов в отношении денежного потока подразделения, в том числе к результатам поглощений. Заработная плата команд по осуществлению слияний и поглощений также привязана к вкладу, вносимому поглощениями в финансовую результативность компании. Руководители подразделений и сотрудники этой команды в конце года встречаются с Мэйзом для изучения всех осуществленных за предыдущие три года поглощений на предмет того, достигнуты ли предполагаемые результаты, и одновременно пересматривают размер оплаты труда. Как говорит Мэйз, совершенные этими людьми сделки «навсегда с ними связаны».

Ретроспективная наука проведения процедуры дью-дилидженс имеет жизненно важное значение. Но без новаторского искусства стратегического подхода к этой процедуре она лишь бессмысленное упражнение. Все больше и больше организаций, осуществив огромное количество разочаровавших их слияний и поглощений, осознают, что есть лишь несколько способов лучше использовать время руководителей и деньги инвесторов, чем направить эти ресурсы на тщательный и изобретательный анализ кандидатов.

В итоге суть эффективного проведения процедуры дью-дилидженс настолько же состоит в беспристрастности руководства, насколько и во многом другом. В проверке всех предположений и постановке под сомнение всех убеждений. В том, чтобы не попасться в ловушку мыслей о том, что вы способны решить любую проблему после заключения сделки. Лучшие частные инвестиционные фирмы в данном случае являются исключительно удачными примерами, поскольку рассматривают каждую потенциальную сделку хладнокровно, без предубежденности и излишней уверенности. Бенуа Басси из Bridgepoint говорит: «Когда работаешь на корпорацию и покупаешь то, что, по твоему мнению, входит в ее ключевой бизнес или соответствует ему, предполагается, что ты знаешь, что именно приобретаешь. Частные инвесторы, напротив, должны все перепроверять. Самонадеянность, иногда свойственная корпорациям, может стать причиной глупых ошибок». А эти глупые ошибки могут в итоге обойтись компании не в один миллион или даже миллиард долларов.

Впервые опубликовано в выпуске за апрель 2004 года.