Глава 6

Инвестиционный план. Как заставить деньги работать на вас

Вкладывать деньги нужно только с одной целью – приобрести актив, который конвертирует твой обычный заработанный доход в пассивный или портфельный.Это преобразование одной формы дохода в другую и есть основная цель истинного инвестора.Роберт Кийосаки «Руководство Богатого Папы по инвестированию»

В этой главе мы будем считать, много считать. Принципиальная задача – научиться оценивать доходность вложенных собственных средств, а также смотреть, насколько объект инвестиций привлекателен. Ведь сейчас мы подошли к самому главному – нам предстоит учиться быть инвестором, стартуя с позиции наемного работника. Наша цель – создание пассивного дохода. А точнее, как отметил Роберт Кийосаки, конвертировать заработную плату (ее я называю активным доходом) в пассивный доход. Пассивный доход отличен от активного вашей вовлеченностью в процесс на протяжении всего срока генерации денежного потока.

Сейчас, когда вы разобрались, как работают кредитные инструменты, а также как оставлять свободный денежный поток, выходим на новый уровень. Со свободным денежным потоком требуется что-то делать.

Ретроспектива из жизни

Зимний морозный вечер. Выходной. Закуталась потеплее, открыла ноутбук и стала серфить по просторам интернета, пытаясь найти толковое видео насчет того, как приумножить свои капиталы. В тот год я изучала все, связанное с деньгами. Везде говорили одно и то же:• доходы должны превышать расходы;• избавляйтесь от долгов и кредитов;• письменно ведите свой ежемесячный бюджет;• откладывайте 10–20 % своего дохода и т. д.Но что-то не работало. Не помогали эти клишированные пункты, модно называемые «5–7–10 шагов к финансовой свободе». В них чего-то не хватало. И не хватало самого главного – что возбудило бы мотивацию к генерации денег. Бессмысленными оказывались любые попытки откладывать, если не знаешь, как дальше правильно распорядиться деньгами, и если у тебя нет инвестиционного плана. К тому же не хотелось откладывать жизнь на завтра – я желала быть в достатке и сегодня. Долго искала ответы, с удивлением констатируя: «Да неужели только у меня такой селективный запрос? Как сделать так, чтобы деньги приносили пассивный доход уже сейчас, а заодно обеспечивали бы будущее?»В тот вечер я натолкнулась на четырехминутное видео Энтони Роббинса «Первый шаг к финансовой свободе». Перешла к просмотру с большим воодушевлением и мыслью: «Ну, Тони, не подведи хоть ты!» Идея видео была проста: откладывайте часть своего дохода до тех пор, пока сумма не достигнет критической массы и не начнет сама приносить доход. Он ссылался на депозит в банке и на искусство сложных процентов. Помните, мы разбирали природу сложных процентов? Когда банковский процент начисляется не просто на тело кредита, а на добавленный к нему процент предыдущего периода?Сложный процент – это процент на процент. Так вот, в случае, когда вы кладете деньги на депозит, работает та же схема со сложными процентами – только уже вам в карман.Просмотрев видео и вооружившись калькулятором, начала считать. Где та критическая масса, которая будет приносить мне текущий ежемесячный доход? Быстро прикинув, что мне нужна минимальная «хлебная корзина» в 150 000 рублей, я допустила, что пусть это будет сумма, которая станет поступать в мое распоряжение с банковского счета в виде процентов. Потому в моем случае ни о каких сложных процентах речь не шла – все накопленные в предыдущем месяце проценты я собиралась снимать. Итак, я быстро зарисовала тривиальное уравнение:150 000 × 12 месяцев = Сумма на депозите × банковский процент.Банковский процент не обещал быть высоким, так как в плане были изъятия со счета в виде процентов. Но я все же оценила: пусть это будет 6 % годовых.1 800 000 = Сумма на депозите × 6 %. Следовательно, сумма на депозите = 1 800 000/6 % = 30 000 000 рублей. Таким образом, я установила, что критическая масса, способная давать мне пассивный доход, эквивалентный активному, равна 30 миллионам рублей на банковском депозите… Пошла дальше. «Ну, хорошо, – думала я, – а сколько мне нужно копить эти 30 миллионов, учитывая, что могу откладывать 50 000 рублей в месяц?» Заметка в блокноте отразила печальный сценарий: 50 лет (30 000 000 / 50 000 = 600 месяцев, 600 /12 = 50 лет). То есть мне будет 83 года, когда я смогу сгенерировать пассивный доход, который меня не устраивал 50 лет назад. Так себе финансовая стратегия…«Ну а если не снимать проценты – пусть себе копится сложными начислениями, – сдалась я. – Когда смогу добиться пассивного дохода в 150 000 рублей?» Незамысловатый подсчет в Excel подвел меня к цифре 20. То есть через 20 лет, если не снимать проценты, а только ежегодно докладывать по 600 000 рублей под 7 % годовых, я смогу получать такой доход. Такая перспектива выглядела уже более обозримой, однако в схеме оставались существенные недостатки:✓ отсутствие дохода сегодня – откладывание жизни на завтра;✓ ввиду того, что за последнее время нормальной стала динамика отзыва лицензий у банков примерно по 150 банков в год, я не верила в долговечность российских банков.Когда все было оцифровано, я заключила, что накопления ни к чему не ведут. А если и ведут, то, скорее, к бедности, чем к богатству. Да еще и откладывают жизнь на завтра. Мне требовался другой подход к инвестированию. И это не тот тандем: копить плюс класть на депозит.

Итак, свободный денежный поток необходимо вкладывать в более доходные инструменты. В тот вечер я пришла к пониманию, что доходность, которая бы меня устроила, это не менее 35 % годовых. Что может дать такую доходность? Оставим на время вопрос подвешенным.

А пока поговорим о мотивации иметь благосостояние. Давайте взглянем на нашу жизнь с позиции долгосрочной перспективы, если мы не будем действовать как инвесторы, а весь активный доход сливать на текущие расходы. Как будет выглядеть ваша жизнь на пенсии?

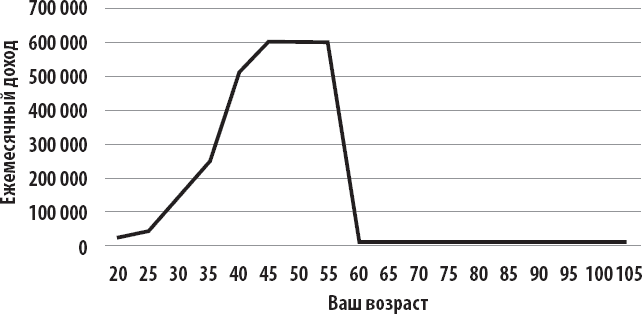

Как остановка сердцебиения. График ниже это демонстрирует. То есть в самой активной фазе своей трудовой деятельности у вас получалось жить хорошо на зарплату. А потом вы уходите на пенсию без какого-либо дохода, кроме неких дотаций от государства. Жить надо долго и – качественно. Особенно в старости. Ваш уровень осознанности так велик, что необходимость ввергнуть себя в бедность для большинства может оказаться трагической.

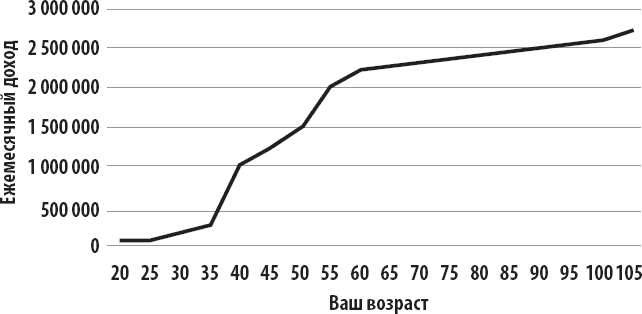

Напротив, путь к благосостоянию символизирует на графике взлет, постоянно увеличивающийся доход. И какой путь выберете вы?

Когда я сделала такой график, то поняла, что, как раньше, уже быть не может. Свой выбор я сделала. А вы? Шагать в бедность никому не хочется, но именно так все и делают, если не осознают систему координат, в которую попали. Так что первым шагом на пути к изменению вашей жизни будет именно осознанность. Осознание ситуации, осмысление жизни, обретение финансовой грамотности.

Путь к бедности

Диаграмма 6.

Путь к благосостоянию

Диаграмма 7.

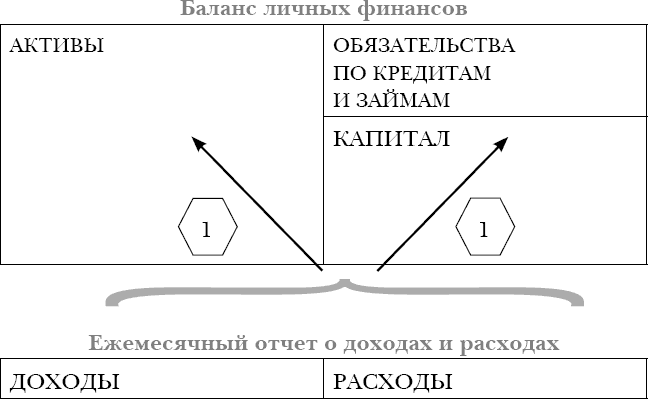

Итак, вернемся к пассивному доходу и к вожделенным 30 миллионам рублей на депозите. Депозит на банковском счете в балансе личных финансов будет представлен в разделе активов. Только это – низкодоходные активы. Помните, я говорила, что баланс и отчет о доходах и расходах связаны? Потоки между ними работают в две стороны. В предыдущей главе мы рассмотрели только одно направление потока – когда положительный денежный поток увеличивает капитал, а отрицательный его уменьшает. Причем одновременно с изменением капитала на балансе либо появляется (или исчезает) актив, либо появляются (или исчезают) обязательства. Изменение одного лишь капитала невозможно. Если говорить о том, в чем выражен капитал, то его изменение влечет за собой изменение актива и обязательств.

Переведем направление потоков из отчета о доходах и расходах в баланс, предполагая, что увеличение капитала выражено ростом денежных средств на банковском счете.

Направление потоков из отчета о доходах и расходах в баланс

Схема 7

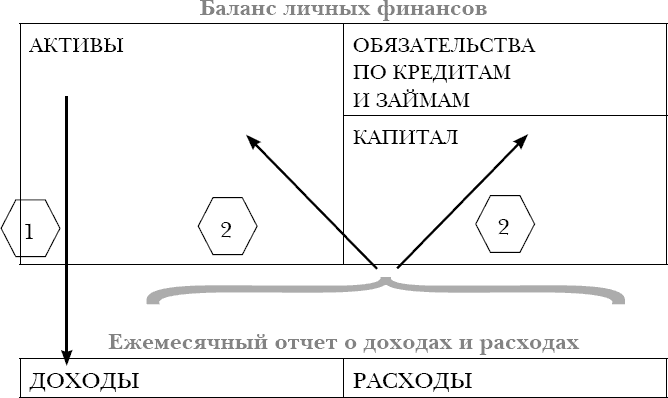

А теперь изменим направление потоков и представим, что генерация дохода идет путем эксплуатации актива. В таком случае потоки направятся из баланса в отчет о доходах и расходах (поток 1). А если вы сумели полностью не потратить данный доход, то капитал увеличится путем пополнения вашего банковского счета на балансе (поток 2). Изящно, не правда ли?

Направление потоков из баланса в отчет о доходах и расходах

Схема 8.

Именно так циркулируют денежные потоки в картине ваших личных финансов. Пока вы наемный сотрудник, доход формируется извне – от работодателя, а не из баланса (то есть не из ваших активов). Таким образом, задача создания пассивного дохода сводится к наипростейшей – созданию активов, из которых можно выкачивать доход. Теперь, когда путь очевиден, нужно определить активы, с которыми вы хотите работать.

Активов, способных приносить доход, много. Но я предлагаю остановиться на наиболее распространенных:

✓ депозиты;

✓ бизнес;

✓ авторские права;

✓ акции и облигации;

✓ недвижимость.

Итак, депозит мы уже анализировали – низкодоходный актив, способный приносить пассивный доход в виде банковских процентов. В соответствии с законодательством, действующим в 2019 году, сумма вкладов застрахована до 1 400 000 рублей. Это означает, что в случае отзыва лицензии у банка Агентство по страхованию вкладов сможет возместить сумму не более 1 400 000 рублей. Сумма на депозите выше застрахованной рискует уйти в общую конкурсную массу для урегулирования задолженности банка. Здесь может пригодиться банальная рекомендация: депонировать суммы не более 1,4 миллиона в разных банках. Если перед вами вдруг стоит задача собрать сумму свыше лимита страхования на одном счете, советую не держать ее долго в одном банке в виде «живых» денег. Это снизит риск их утраты в случае отзыва лицензии.

И все-таки самым важным принципом работы с деньгами является непреложное правило: деньги должны работать! Потому держать живой кеш в низкодоходных активах сродни преступлению. Старайтесь мгновенно его капитализировать в рабочие доходные инструменты. Но об этом позже.

Бизнес как актив. Он может давать вам дивиденды с чистой прибыли. Следует иметь в виду, что задействованность в бизнесе носит постоянный и активный характер. То есть считать дивиденды от бизнеса пассивным доходом – ошибочно. Как правило, имеет место полное вовлечение в бизнес-процессы. Если вы являетесь счастливым хозяином бизнеса, то на личный баланс стоимость бизнеса поставить следует. Как ее оценить? Есть несколько методик. Мы не будем рассматривать различные модели оценки бизнеса, а воспользуемся самой простой, поскольку нам важна принципиальная оценка масштаба актива. Одна из методик оценки бизнеса – через денежные потоки. Смысл заключается в следующем: ежегодный чистый денежный поток, который генерирует бизнес, умножаем на некий мультипликатор. Мультипликатором выступает число лет, которым вы оцениваете наличие устойчивого потока. В условиях нынешней турбулентной экономики не советую брать мультипликатор более 3–5 лет. Чистый денежный поток может быть эквивалентен чистой прибыли. Если это так, то вы исхо́дите из допущения, что вся прибыль выражена деньгами.

Авторские права. Прекрасный актив XXI века. Персонализация идей, личный бренд, воплощенный в социальных сетях и выражаемый через число подписчиков, могут приносить определенный пассивный доход. Кроме того, могут быть роялти от продаж книг, автором которых вы являетесь. Авторские права относятся к категории нематериальных активов, и их оценка остается сегодня самой сложной. Оценить капитализацию авторских прав достоверно не всегда представляется возможным. Поэтому во избежание необоснованного завышения активов в вашем личном балансе рекомендую признать актив в размере первоначальных инвестиций либо в 1 рубль. Таким образом, вы зафиксируете источник пассивного дохода, но избежите субъективного завышения капитала.

Акции и облигации. Иными словами, ценные бумаги. Чтобы ими владеть, сегодня уже не обязательно быть профессиональным игроком на фондовой бирже. Многие банки разработали инвестиционные приложения с участием брокерского или индивидуального инвестиционного счета (ИИС).

В соответствии с законом, действующим в 2019 году, с индивидуального инвестиционного счета можно получать налоговый вычет в максимальном размере 52 000 рублей за год (400 000 × 13 %). Таким образом, если вы заводите 400 000 рублей на ИИС для покупки ценных бумаг, то к доходности по ценным бумагам также прибавляется налоговый вычет из бюджета. Этим надо пользоваться: налоговая практика теперь работает не только в одну сторону. Государство предусмотрело и обратное возмещение. Вычет можно предъявить при условии, что ИИС открыт не меньше трех лет. Не забудьте заявить его в налоговой декларации.

Разъясним разницу между акциями и облигациями.

Акции – ценная бумага, дающая право на получение дивидендов в случае принятия решения собранием акционеров о распределении чистой прибыли. Несмотря на то, что у вас может быть всего одна акция, вы владеете правом голоса. То есть смысл владения акциями сводится к управлению компанией. Чем больше в ваших руках сосредоточено акций определенной компании, тем бо́льшим весом вы обладаете в плане принятия решений. Есть такое понятие как «контрольный пакет акций». Это означает, что в вашем распоряжении 50 % плюс одна (или более) акция. И в таком случае – только за вами решающее слово в управлении компанией. Как оценить, какой долей акций вы будете владеть, если, допустим, решились приобрести 10 акций? А может, в этой компании всего 10 акций? Акционерные компании прозрачны – это требование биржи. Поэтому информация будет доступна из проспектов компании, а также из ее финансовой отчетности, к ней всегда прилагаются примечания с разъяснениями всех существенных статей и событий. Поэтому одним из навыков финансовой грамотности является умение читать официальную документацию и видеть за цифрами жизнь.

Облигации – ценная бумага, удостоверяющая обязательство компании перед вами. То есть вы, купив облигацию, будто бы дали в долг компании, а она выпустила облигацию, свидетельствующую о том, что вам должна. Здесь можете представить, будто вы банк. И как банк имеете право на проценты за пользование деньгами. Только в данном случае они называются выплаты по купонам – это плата вам за предоставленный заем.

Ценные бумаги ставим на баланс личных финансов по номинальной стоимости. Следует иметь в виду, что, кроме номинальной, есть еще рыночная стоимость. По рыночной стоимости будет проходить выкуп или продажа ценных бумаг, если вы захотите расстаться с ними. Это означает, что на продаже ценных бумаг можно заработать – в случае их роста по сравнению с первоначальной покупкой.

Недвижимость. Наиболее понятный инструмент, высокодоходный и сопровождающийся низким риском. На основе недвижимости выстраивается крепкий фундамент пассивного дохода и благосостояния. А банки охотно ставят закладную себе на баланс, расширяя возможности по привлечению еще бо́льшего финансирования. На личный баланс ставим в рыночной оценке. Почему и как, мы разбирали в главе про ипотеку.

Теперь, когда понятны основные активы, за которые стоит бороться с точки зрения попадания к вам на баланс, можно действовать. В идеале нужно, чтобы у вас были множественные источники пассивного дохода, поскольку один актив страхует другой. Вы становитесь более устойчивыми в плане бесперебойности денежного потока, так как «не складываете яйца в одну корзину» – то есть снижаете финансовые риски. Один актив может перетекать в другой. Каким образом? Были деньги на депозите или счете – направили на покупку квартиры. Была квартира – направили на покупку облигаций Газпрома. Были акции Сбербанка – продали, и на эти деньги купили коммерческое помещение и т. д.

Рассмотрите для себя приемлемые множественные источники дохода. Чем бы вы хотели заниматься? Помечтайте широко. Если это акции, то российского монополиста или западной компании с громким именем? Если бизнес, то какой? И какой продукт вас зажигает? Как бы вы выстроили бизнес-процессы? Какой бы у вас был кабинет, какой командой стартовать? Или ваше призвание – живопись? Может, ваше благосостояние выразится в авторском имени художника? А недвижимость? Какая она? С какими объектами вы бы с удовольствием работали? Офис, апарт-отели класса люкс, или вас будоражат выкупленные у государства заброшенные подвалы, и вы видите в этом большую авантюру и чистый кеш?

Все – в ваших руках, а вернее, в вашей голове! Ведь деньги начинаются с красочной мысли о них! Не могу не привести цитату из книги Роберта Кийосаки: «Богатый Папа часто говорил: «Деньги будут всем, чем ты захочешь». Говоря это, он имел в виду, что деньги создаются нашим разумом, нашими мыслями». Это – моя любимая мысль. Всем известно, что человек – это в миллиарды раз уплотненный сгусток энергии. А потому материя начинается с мысли. Требуется время, чтобы энергия мысли уплотнилась и стала реальностью. Зная это, я запрещаю думать о плохом не только себе, но и своему близкому окружению. Ведь воплощение мысли – лишь вопрос времени. Она закрадывается к нам в подсознание, а потом бессознательно управляет нашими действиями, а в конечном счете, и нашей судьбой. Потому так модны видео, посвященные устранению негативных установок, связанных с деньгами. Негативные установки, давно поселившиеся в подсознании, подлежат устранению. Я не буду их кристаллизовать в своей книге. А предложу как обратные установки:

✓ Деньги – это хорошо!

✓ Богатые люди тоже счастливы!

✓ Деньги легко приходят!

✓ Деньги раскрывают человека!

✓ Я люблю и уважаю деньги!

✓ Честным путем заработаешь много денег!

✓ Я достойна (достоин) больших денег!

✓ Можно и нужно жить в изобилии!

✓ Отрадно думать о деньгах!

✓ Я и богатая, и гордая!

✓ Мне всегда будет хватать денег!

✓ Чем больше денег – тем больше возможностей!

✓ И в деньгах счастье!

Такими установками вы спровоцируете поступление денег в вашу жизнь и заставите их работать на вас – ведь позитивные и грамотные установки начнут управлять вашим выбором. Расскажите мне потом, когда все получится, свою историю! И вообще, воспользуйтесь золотым правилом, которое виртуозно сформулировал мировой эксперт в области успеха Брайан Трейси: «Станьте параноиком наоборот: думайте, что мир замышляет против вас добро!»

Итак, с чего-то начать генерацию пассивного дохода? Старт может быть разным: у кого-то из минуса, у кого-то – с внезапно образовавшегося наследства. Точка входа разная, но планка должна быть определена высоко.

Вам необходимо разработать на первые полтора-два года план: как создать один-два доходных объекта недвижимости. Доходная недвижимость – та, что способна приносить чистый доход, достаточный для обеспечения жизни. Поставьте планку, допустим: мне необходим месячный доход в 50 000, 100 000 или 150 000 рублей, который будет приходить от недвижимости. Грубо говоря, ваша первая планка – взять высоту на «хлебную корзину». Получится решить этот вопрос – можно двигаться дальше. Главное – не торопитесь! Дайте времени время! Дайте себе время собрать финансовый домик. В противном случае рискуете получить карточный домик.

ПОЭТОМУ ОДНИМ ИЗ НАВЫКОВ ФИНАНСОВОЙ ГРАМОТНОСТИ ЯВЛЯЕТСЯ УМЕНИЕ ЧИТАТЬ ОФИЦИАЛЬНУЮ ДОКУМЕНТАЦИЮ И ВИДЕТЬ ЗА ЦИФРАМИ ЖИЗНЬ.

Ретроспектива из жизни

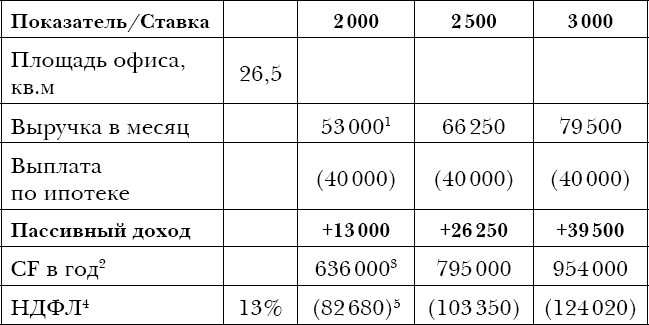

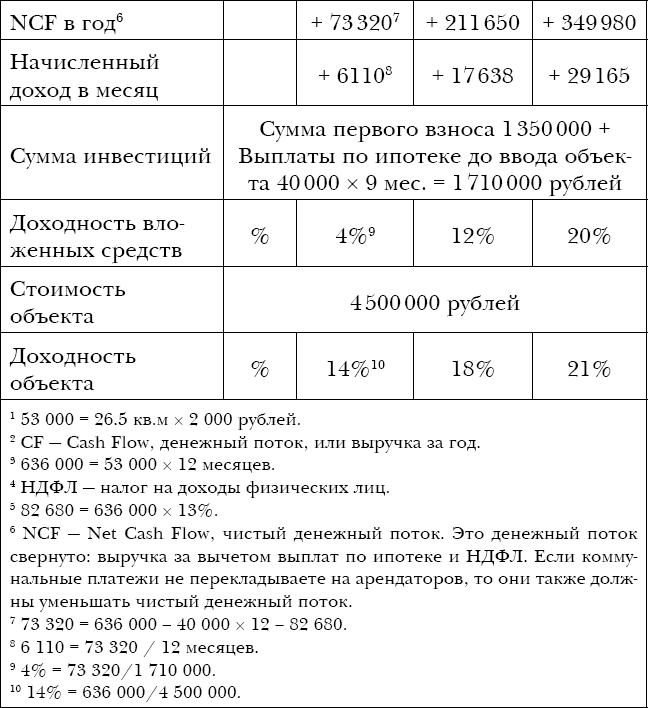

Офис известного московского застройщика. Руководитель отдела продаж любезно предлагает кофе, я, с удовольствием согласившись, элегантно сажусь за стол переговоров. На восьмом месяце беременности элегантность дается с трудом, но я настойчиво не отступаю от красивых привычек. На моем банковском счете – 2 миллиона рублей, и есть четкий план, как превратить их в пассивный доход и вырастить активов на 30 миллионов. Я настроена серьезно и невозмутимо. После двухмесячного обучения инвестиционным стратегиям знаю, что делаю. Есть предварительные расчеты, служащие навигатором: что буду рассматривать для себя в качестве финансового дома, а что – отклонять без предварительного стратегического тестирования.Выбор пал на офисное помещение. Небольшое, но дорогое. Плюсы: оно ликвидно, востребовано, в центре Петербурга, с отделкой. Минусы – высокий порог входа, практически не оставляющий первоначальных средств на второй доходный объект, а также отложенный период до ввода объекта в эксплуатацию. Все это требуется заложить в оценку окупаемости инвестиций.Застройщик гарантирует сдачу в аренду по ставке в 2000 рублей за квадратный метр при условии, что этим вопросом будет заниматься управляющая компания. Быстро оцениваю ситуацию: этажи выкупаются целыми лотами крупными компаниями, из чего следует, что предложения на небольшие офисы будут ограничены, а значит, востребованы рынком. Потому принимаю решение сразу: очевидно, что смогу сдавать по высокой цене и сама, без управляющей компании.Представитель застройщика предлагает позвонить ипотечному брокеру, чтобы оценить порядок цифр по ипотеке. Консультация в «прямом эфире» дала картину по выплатам. Я запросила три цифры: при ипотеке на 25, на 20 и на 15 лет. Цифры разнятся на небольшие суммы, что делает их нечувствительными к растяжению периода. Поэтому выбираю 15 лет. Расстаемся на том, что офис бронируем, а окончательное решение дам завтра.Вечер я провела за расчетами. Ход мысли был простым и буквальным. Я оценила коридор цены за квадратный метр следующим образом:✓ 2000 рублей – пессимистический сценарий,✓ 2500 рублей – нейтральный сценарий,✓ 3000 рублей – оптимистический сценарий.✓ Выше рынок не примет.

Таблица 12.

Расчет доходности объекта по пессимистическому, нейтральному и оптимистическому сценарию

В доходном объекте меня в первую очередь интересуют два показателя:✓ отдача вложенных собственных средств;✓ пассивный доход, которым я буду располагать в месяц.Ориентир я взяла именно на оптимистический сценарий. Он отвечал моему запросу: пассивный доход порядка 40 000 рублей в месяц, доходность на вложенные средства составляет 26 % без учета простоя на период до ввода в эксплуатацию, и 20 % с учетом ипотечных выплат на инвестиционный период. Это, конечно, не 35 %, которые я ожидала и не 50 000 рублей от первого доходного объекта, но достаточно близко к тому, что требуется. К тому же после досрочного погашения ипотеки денежный поток обещает увеличиться вдвое – до 80 000 рублей. А это неплохая альтернатива пенсии.Мои размышления привели меня к положительному решению: офис надо брать. Для первого доходного объекта я выбрала наиболее консервативную финансовую стратегию с минимальным риском. Это отразилось на доходности. «Но для старта неплохо. Сейчас потренируюсь «на кроликах», а следующий объект нужно подбирать так, чтобы давал 100 000 чистыми», – подумала я и провалилась в сон.

По поводу НДФЛ. Из моего плана следовала дальнейшая стратегия – оптимизация налоговой нагрузки путем получения дохода не на меня как на физическое лицо, а на индивидуального предпринимателя, зарегистрированного на мое имя. Тогда налоговая нагрузка будет 6 % – лучше, чем 13 %. То есть НДФЛ в 13 % – временное решение, поскольку я думала наперед: ведь мне потребуется банку показать свой валовый доход как физического лица для акцепта ипотек по следующим доходным объектам. Как только финансовый домик будет выстроен, все договоры аренды я намереваюсь переводить на ИП, что снизит налоговую нагрузку и повысит доходность.

Теперь я научу вас оценивать доходность инвестиций. Для себя вы должны определиться, с какой доходностью будете работать. Здесь я бы разделила доходность вложенных собственных средств и доходность объекта. В них зашиты разные смысловые нагрузки.

Доходность вложенных собственных средств показывает, как быстро вы вернете свои деньги и начнете получать чистый доход. Если, допустим, вложили 1 000 000 рублей, а получаете 200 000 рублей в год, это означает доходность 20 %, вернуть миллион сможете через 5 лет (100 %/20 %), и только с 6-го года начнете получать 200 000 рублей как прирост собственных средств. Для себя я определила стратегии с доходностью на вложенные средства 35 % годовых, что дает окупаемость средств через три года. Кроме того, решила, что бессмысленно рассматривать возврат инвестиций в 7 и более лет (доходность 14 % и менее), поскольку так может каждый. Реальная инфляция на избранные продукты быстрее вашей доходности. Зачем мне топтание на месте?

Истинный инвестор использует собственные деньги как рычаг, которым привлекает заемные средства. Заемными средствами могут выступать банковские деньги, деньги других инвесторов, деньги фондов и т. д. Сумма собственных и заемных средств образует стоимость объекта. Поэтому мы и разделили понятия доходность собственных средств и доходность объекта. Доходность объекта отражает тот процент дохода, который способен дать рынок на стоимость объекта. Иными словами, если рынок способен генерировать доход в 1 000 000 рублей в год на объект стоимостью в пять миллионов, то доходность объекта в 20 % говорит о том, что рыночная стоимость объекта перенесется к вам в карман через 5 лет (100 %/20 %). То есть объект окупится через пять лет.

По общему правилу, при рассмотрении доходности объекта денежный поток оценивается не свернуто – то есть это поток до вычета сопутствующих расходов, таких как ипотека, коммуналка, страховки и прочее. Так делают потому, что объект можно финансировать различными способами, с разной долей собственных и заемных средств, и расходы могут быть разными – это уже искусство и стратегия держателя объекта. И от собственника к собственнику стратегия расходов и финансирования может разниться. Доходность объекта должна быть очищена от влияния данных факторов. Такой подход делает показатель доходности объекта сопоставимым с рынком других объектов недвижимости.

А когда мы рассматриваем доходность собственных средств, денежный поток оценивается свернуто – то есть это поток после вычета всех сопутствующих расходов. Свернутый поток достоверно показывает ожидания по окупаемости вложенных средств – ведь прежде, чем забрать себе деньги, часть из них вы должны отдать. Здесь очень важно, как вы администрируете процесс генерации чистого денежного потока, поскольку от этого искусства прямо зависит возврат вложенных средств. Такой подход демонстрирует ваше искусство как инвестора и как делового человека – секвестировать (урезать) излишние расходы, что непосредственно будет влиять на скорость возврата денежных средств.

Соответственно, доходность собственных средств и доходность объекта никогда не будут равны, даже если всю покупку вы финансируете за счет собственных средств, поскольку денежный поток (в числителе) оценивается по-разному.

К формуле. Доходность считается очень просто, как только вы запомните состав денежного потока. По классике:

Доходность инвестиций = CF/Investments, или

Денежный поток / Инвестиции.

Денежный поток к инвестициям – запомните. Вопрос теперь в том, что считать инвестициями. Как я уже отметила, в случае с доходностью собственных средств инвестициями следует считать собственные деньги (это может быть первоначальный взнос на покупку, ремонт, страховки, согласования). В случае с доходностью объекта инвестициями следует считать покупную стоимость объекта (а также ремонт и прочие). Денежный поток в числителе уже разобрали. Иначе говоря, в знаменатель помещаем то, на что хотелось бы посмотреть – отдачу, а в числителе – сопряженный с данными вложениями поток.

Теперь, владея формулой доходности, зададимся вопросом: как повышать доходность? Из формулы однозначно следует, двумя путями: либо снижением суммы первоначальных инвестиций, либо увеличением денежного потока. Увеличить денежный поток не всегда возможно – есть рынок, который регулирует арендные ставки в зависимости от набора показателей (класс объекта, район, окружение, сезон, назначение и т. д.). Напрашивается второй способ – а что, если купить объект ниже рынка? А что, если вложить собственных средств 1 рубль? И вот здесь начинается самое интересное! Хантерство интересных объектов со стоимостью ниже рынка.

Когда я приступила к обучению инвестиционным стратегиям, к своему большому удивлению, обнаружила, что такие объекты можно найти на открытом рынке. Причин занижения стоимости много ввиду срочности сделки, из-за переезда в другую страну, а то и по глупости, когда собственник не понимает, что можно сделать с данным объектом.

По сниженной стоимости можно купить и у государства на торгах, либо по процедуре банкротства, если знать, как работать со схемой выкупа обремененного имущества.

Словом, вариантов много. Но, чтобы найти «свой объект», требуется отсмотреть десятки! Кроме того, требуется оценить первоначальные инвестиции (от покупки до согласования перепланировки, подключения к коммуникациям и т. д.), а также оценку доходности. А еще протестировать на востребованность рынком. В общем, работы много.

Ретроспектива из жизни

Торги были назначены на конец февраля. Я уже и не помнила, что собиралась в них участвовать. Но представитель аукционного дома не забыла меня пригласить на просмотр объекта. Я попросила мужа меня сопроводить, поскольку требовалась мужская, разумная оценка капитального ремонта, а я знала, что могу легко очароваться объектом и забыть про хозяйственную часть.Бывшее здание военного суда было выставлено на торги отдельными лотами. Нас заинтересовало два лота – левое и правое крыло последнего этажа. Помещение оказалось очень интересным. Оно было адаптировано под офисы: множество отдельных кабинетов, извилистый коридор и много света. Бонусом стало то, что здание находилось в самом центре города.Мне понравилось все. Кроме капиталовложений. С потолка лилась вода, перекрытия подгнили. В какой-то момент мне показалось, что могу провалиться на нижний этаж. Как вообще так можно запустить здание? Ощущение, будто его бросили в срочном порядке: по столам разбросаны папки, куча устаревших компьютеров, непочатая батарея крепкого алкоголя, упакованные стопки судебных дел…– Это все достается в бонус покупателю? – спросила я у представителя аукционного дома.– Да. – Ответ был коротким и ясным.Муж, крепко взяв меня за руку, повел на крышу:– Надо посмотреть, что с кровлей. Потолок без крыши делать бесполезно.– О, крыша! Точно! – подхватила я.Войдя на этаж с откосной крышей, я замерла: похоже, нога человека не ступала сюда лет тридцать. Все обветшало настолько, что требовались незамедлительные и серьезные меры по восстановлению. Мне тут же показалось, что тут обитают какие-нибудь сколопендры, и одна из них уже ползет по моей ноге.– Стой, не ходи сюда, я сам…– Не волнуйся, я аккуратно. Мне надо понять… – и пропорхала на груду гнилой грязи.Тщательно изучив обстановку, мы вернулись на офисный этаж. Теперь многое стало понятнее: предварительная калькуляция капиталовложений давала четкое понимание масштаба работы перед выводом объекта на доходный цикл.Осознав, что таких денег кешем у нас нет, мы любезно попрощались с представителем аукционного дома, но в машине продолжили обсуждение.– Одиннадцать миллионов! Это реально много. Даже если мы найдем 4 миллиона на выкуп с торгов двух лотов, этого недостаточно. Надо сразу привлечь еще 7 миллионов, чтобы запустить ремонтные работы, – размышляла я.– Да, много. Надо подумать, – строго ответил любимый человек.Решив по-быстрому оценить доходность вложений, я открыла на смартфоне калькулятор:– Ну, хорошо, 235 квадратных метров сдадим по тысяче рублей за квадрат…– По полторы – мы же сделаем хорошо! – дополнил он.«Боже, какой у меня толковый мужчина!» – подумала я и с радостью набрала на калькуляторе уже новое значение.– Денежный поток 352 500 рублей в месяц. Это 4 230 000 в год. С таким потоком мы выйдем на новый уровень! Но… Нас отделяют от этого уровня 11 миллионов, – усмехнулась я и убрала телефон.

Для того, чтобы подобрать подходящий объект, требуется внимание и время. А еще надо очертить границы финансовых возможностей.Если вы понимаете, что объект крайне рискованный, приглашайте профессиональных инженеров, консультируйтесь со специализированными компаниями по перепланировкам, зовите строителей и так далее. Перед тем, как выходить на сделку, нужно располагать исчерпывающей информацией.

Безусловно, проще брать коммерческое помещение от застройщика. Но за эту простоту вы переплачиваете. Однако и в случае объекта с торгов необходимо объективно оценить дополнительные вливания на ремонт. Порой данная статья расходов способна уравнять стоимость объекта с рынком.

Как правило, большинство людей не торопятся строить пассивный доход, ссылаясь на нехватку времени. Могу сказать – это не аргумент. За таким обоснованием вы прячете страхи качественной перестройки жизни. Вам должно быть больше всех надо! Вам нужно согласиться с тем, что если вы ничего не предпримете, то не будете способны проложить путь к благосостоянию. Могу сказать точно: построение пассивного дохода – вопрос мотивации. Лично меня хорошо мотивируют факты, когда женщина возрастом за 60 вынуждена мыть полы в офисе за 15 000 рублей или просить милостыню на Невском проспекте. Это так грустно и больно, что я стараюсь не вглядываться в эти явления. Когда ко мне подходят и просят милостыню, каждый раз думаю: «Чем я могу вам помочь? 200 рублей не спасут вашу ситуацию». А поскольку мир уже переходит с наличных на банковские карты, а вскоре и на электронные деньги, как такие люди смогут собирать подаяния? С терминалом стоять? Все эти мысли меня волнуют, перенося точку опоры внутрь себя.

Вот список резервного времени, которым мы не привыкли пользоваться для целей своего развития и построения пассивного дохода:

✓ выходные;

✓ перед сном вместо телевизора;

✓ по дороге на работу или с работы.

Надеюсь, после прочтения моей книги у вас тоже появится мотивация к качественным изменениям своей жизни.

А теперь вернемся к построению финансового дома. Итак, финансовый дом следует строить в первую очередь. Как только сможете организовать денежные потоки такими, чтобы их было достаточно для покупки собственного жилья в ипотеку, а в идеале, еще и оставалось на хлеб с икрой, можно брать собственное жилье. Когда выбираете между собственным жильем и доходной недвижимостью, помните: от перемены мест слагаемых сумма меняется!

То есть, если свободный денежный поток вы направляете на ипотечные выплаты за жилье, где планируете жить, данный факт закроет окно возможностей по наращиванию активов, которое способно дать вам дополнительный доход. Но если вы поменяете свои намерения местами, направляя свободный денежный поток на генерацию нового доходного актива, то после вывода данного объекта на доходный цикл ваши финансовые возможности значительно расширятся и позволят взять следующий доходный объект по такому же сценарию. Здесь главное смотреть, чтобы вы не уперлись в «ипотечный потолок». А он существует. То есть, допустим, пятую ипотеку с неподтвержденным доходом банк, скорее всего, вам не предоставит. Потому строгой рекомендацией по созданию финансового дома является тотальная официализация отношений с арендаторами. Договоры заключаем, регистрируем, налоги платим. Иначе банку вы не интересны. По сути, для подтверждения дохода банку вы будете предоставлять справки 2-НДФЛ (с официального места работы) и 3-НДФЛ, где заявляете о своих доходах за аренду (в случае, если сдаете квартиру или офис как физическое лицо).

Мы сформулировали правило: деньги стоят денег! И ваши деньги стоят дороже, нежели банковские! Поэтому начинающему инвестору советую использовать принцип 10/90: на 10 % своих денег привлекать 90 % чужих. Плюс второе правило успешных инвестиций: доходность собственных средств должна сильно превосходить стоимость чужих денег. Только в этом случае можно жить на пассивный доход.

Вот небольшой пример, демонстрирующий данную мысль.

Допустим, вы покупаете объект недвижимости за 10 миллионов рублей, из них ваши собственные средства составляют миллион, а банк под свой процент дает ипотеку в 9 миллионов рублей. Сдаете объект в аренду для Street retail, допустим, по месячной ставке 200 000 рублей в месяц. Банку ежемесячно отдаете 85 000 рублей в качестве выплат по ипотеке (это покрытие суммы основного долга и проценты), а на 115 000 рублей живете. Если в вашем распоряжении два-три доходных объекта, способных генерировать стабильный денежный поток, можно приступать к строительству собственного дома.

Здесь я бы хотела обратить ваше внимание на такой термин, как финансовая пропускная способность – это та часть вашего свободного денежного потока, которая остается у вас на руках и которую вы можете загрузить выплатами по инвестиционным проектам. Именно финансовая пропускная способность может сказать о том, каков ваш инвестиционный потенциал.

Необходимо спланировать свои финансовые потоки на ближайшие три года. Должна быть ясна стратегия наращивания активов. Хорошо, чтобы у вас была финансовая стратегия длиною в жизнь – это в идеале. Но начать можно и со среднесрочной перспективы. Когда у вас появится навык финансового видения, будет достаточно легко спрогнозировать и свою жизнь.

Инвестиционный план должен содержать следующие обязательные категории:

• временну́ю шкалу;

• доходные статьи, такие как:

✓ заработная плата;

✓ поступления от доходной недвижимости;

✓ роялти (если есть);

✓ поступления от продажи активов;

✓ прочее.

• расходные статьи (они многообразны, можно укрупненно);

• выплаты по кредитным обязательствам;

• подушка безопасности;

• остаток денежного потока в месяц = свободный денежный поток;

• активы;

• кредитные обязательства и займы.

Когда набросаете на временну́ю шкалу все основные категории, станет понятно, как вы стартуете и к чему планируете подойти через три года. В какой-то момент накопленный свободный денежный поток вы направите на создание новых активов. Когда появятся активы, возникнут и сопряженные с ними кредитные обязательства. А рано или поздно поступления от доходной недвижимости начнут серьезно превышать вашу заработную плату. По большому счету это – ваша цель.

Подойдите к процессу создания инвестиционного плана творчески, попробуйте управлять денежными потоками на бумаге. Как только будете довольны планом, зафиксируйте финальную версию и отправляйтесь ее реализовывать!

Назад: Глава 5 Точка обнуления

Дальше: Глава 7 Правила инвестирования