Рефинансирование. Что это и когда выгодно?

Возьми себя в руки, дочь самурая!Группа «Сплин», 2012 год

Многие из вас уже сталкивались с понятием рефинансирования. И, вероятно, данный механизм не вызывает вопросов. Однако считаю необходимым посвятить этому продукту отдельную главу. И опять начнем с определения. Рефинансирование – это замена существующего долгового обязательства на долговое обязательство, предполагающее иные условия кредитования.

В сегодняшней системе координат, когда многие банки конкурируют друг с другом за ваши деньги, многие из них предлагают инструменты рефинансирования, цель которых завоевать вас как клиента. То есть под видом рефинансирования банки пытаются перетянуть ваш кредит, который открыт в банке-конкуренте, в свой банк. Но это лишь маркетинговая уловка. Принимайте решение осмысленно, предварительно все подсчитав. Как именно считать, покажу дальше.

По сути, вопрос о рефинансировании всплывает вследствие трех моментов:

• взяли больше, чем способен выдержать ваш свободный денежный поток;

• расходы текущего периода серьезно возросли из-за неожиданных перемен в жизни;

• ставка по кредитам по рынку сильно снизилась по сравнению с тем периодом, когда вы брали кредит.

Первый пункт, скорее, можно отнести к ошибкам финансового планирования. Вторые два – обычное течение дел. Но во всех случаях есть выход, оптимизирующий денежный поток. И не следует впадать в отчаяние! Весь мир открыт вам, чтобы решить вопрос.

Что требуется для того, чтобы изменить ситуацию?

• Располагать хорошим кредитным рейтингом, чтобы каждый банк желал вас в качестве заемщика. Помните задание про поддержание хорошей кредитной истории? Вот здесь финансовый гудвилл и пригодится.

• Точно знать условия кредитования, которые вас устроят. К условиям кредитования относятся:

✓ сумма кредита, закрывающая все текущие «рваные» кредиты;

✓ процентная ставка, желательно ниже той, что в текущих кредитах;

✓ сумма комфортного ежемесячного платежа, способного высвободить денежный поток.

Как только четко поймете, что вам требуется, сразу же начинайте действовать. Помните: банки открыты для сотрудничества. Поэтому вы можете честно сказать работающему с вами специалисту, что намерены сделать и на какое сотрудничество рассчитываете. Банки обычно охотно идут на такие сделки и ценят прозрачность намерений. Важно знать, что для банка рефинансирование будет выступать целевым инструментом кредитования. Цель – перекредитовать другие займы путем объединения их в один. Значит, банк потребует от вас предоставления справок, подтверждающих закрытие кредитов, на которые вы брали деньги. В противном случае он вынужден будет поднять процентную ставку, поскольку оценка ваших кредитных возможностей исходила из определенных ожиданий. Если на поверку ваши намерения окажутся хитростью, банк расценит вас как рискованного заемщика, у которого не будет хватать денег на дополнительные выплаты по вновь выданному кредиту. Мое жизненное кредо: действовать добросовестно – здесь выступает руководством к действию. Не хитрите, а решайте вопросы.

Теперь к вопросу о том, как посчитать. Приведу гипотетический пример.

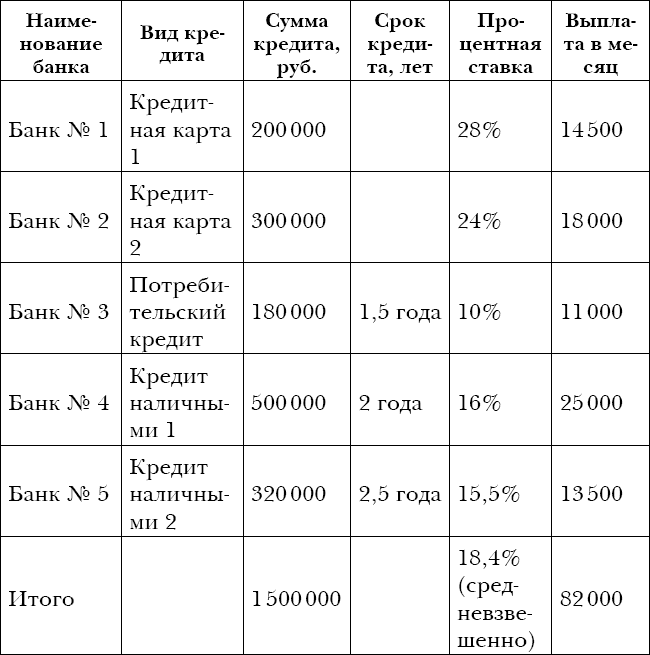

Допустим, у вас 5 кредитов в пяти разных банках, на разные сроки и с различными процентными ставками. Цель – снизить ежемесячный платеж с 82 000 до 30 000 рублей в месяц.

Таблица 10.

Расчет для рефинансирования

Предположим, остаток ссудной задолженности на дату принятия решения составляет 1 350 000 рублей. То есть 150 000 рублей из полутора миллионов уже погашено. Вы знаете, что банковский процент на рынке серьезно снизился за время, пока вы работали со старыми кредитами. И банк № 6 готов вам предоставить кредит под 12 %. Таким образом, кредитный калькулятор выдает следующий ежемесячный платеж (при условии, что вы удлиняете срок кредитования до 48 месяцев): 35 500 рублей. А если возьмете на пять лет, сумма ежемесячного платежа упадет до 30 000 рублей.

Пусть вас не напрягает увеличение срока кредитования. Ведь взамен у вас появляется существенное преимущество – дополнительные 52 000 рублей в месяц. То есть пространство для маневра расширилось. Эти деньги можно направлять на сколачивание капитала для инвестиционных целей или, допустим, для досрочного погашения консолидированного кредита – выбирать вам. Но в любом случае базовое напряжение уйдет, поскольку вы организовали дополнительный денежный поток, что называется, на пустом месте. Да и стоимость денег существенно снизилась: с 18,4 до 12 %. Это означает, что проценты в ваших платежах за год также снижены по сравнению с предыдущими кредитными продуктами.

Мы подошли к лаконичной мысли, что рефинансирование выгодно практически всегда. Я оговорилась: «практически» – потому что требуется владеть полной картиной текущего кредитного портфеля и располагать условиями кредитования на рынке. Если выбираете выгодное предложение, рефинансирование привлекательно для вас. Если перекладываете кредит из одного банка в другой на сопоставимых условиях, не преследуя цели снижения ставки либо ежемесячной выплаты, стоит задуматься об экономической целесообразности процедуры.

Но бывают и случаи, когда рефинансирование бессмысленно. В основном – когда срок кредитования по всем займам подходит к концу. Да и банки неохотно перекредитовывают ссуды, срок которых меньше года. Поэтому вам следует взвесить все pros and cons перед принятием решения. Возможно, для урегулирования денежного потока потребуется другая стратегия. Здесь рекомендация одна: считайте, считайте и считайте! И на этом основании принимайте решения.

Назад: Автокредит

Дальше: Глава 5 Точка обнуления