Составные элементы реформы

Залог успеха – стратегии, основанные на первых принципах и гарантирующие устойчивость финансовой системы, справедливые условия для клиентов и борьба с отмыванием денег (в некоторых странах – еще и поддержка экономического роста за счет поощрения конкуренции и расширение доступа к финансовым услугам для потребителей и предприятий малого бизнеса). Далее перечислены самые важные элементы реформы.

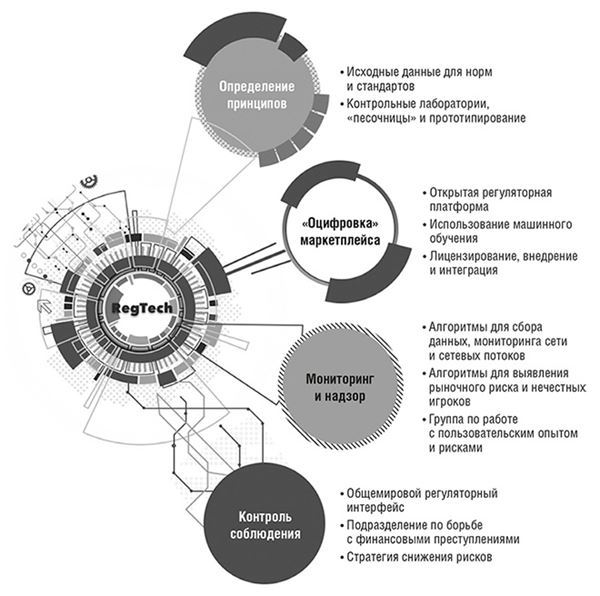

Регуляторные и надзорные технологии (supervisory technology, SupTech) – надзор по методу первых принципов, основанный на данных. Политикам придется меньше полагаться на правовое регулирование и активнее использовать надзор по методу первых принципов в сочетании с непрерывным мониторингом большого объема данных с учетом установленных критериев. Хотя в ряде сфер правовое регулирование может быть эффективно, в целом нормативные предписания и процедурные требования будут всё больше отставать от технологических изменений в продуктах и практиках. (В развитых странах разработка нового регуляторного требования может занимать до нескольких лет, так что к моменту принятия многие нормы уже безнадежно устаревают.)

Вместо этого регуляторы должны перейти к непрерывному, основанному на больших объемах данных и искусственном интеллекте контролю транзакций, делового поведения и работы рынка, используя надзорные технологии. Для этого придется установить количественно измеримые нормативы, которые позволят отследить соблюдение основополагающих принципов, на базе которых и составляются законодательные акты, – от требований к достаточности капитала с учетом рисков и процедур по предотвращению инсайдерской торговли до недопущения дискриминации потребителей.

Цифровое регулирование. В ходе реформы должны быть не просто улучшены старые аналоговые процессы, а созданы новые механизмы, изначально существующие в цифровой среде. Нужно определить, какие данные и анализ необходимы для достижения целей, и затем оцифровать принципы регулирования, улучшая, ускоряя и удешевляя работу системы – как это всегда происходит при переводе чего-либо в цифровой формат. Во многих областях внедрение новых подходов должно осуществляться параллельно функционированию аналоговой модели, чтобы участники рынка могли выбирать между ними: это упростит процесс адаптации.

Машинное моделирование процессов регулирования. В ноябре 2017 года Управление по финансовому регулированию и надзору Великобритании провело эксперимент по машинному моделированию процессов регулирования. В рамках хакатона, организованного совместно с представителями рынка, в цифровую форму было переведено одно из предлагаемых изменений в требования к обязательной отчетности с последующим тестированием на совокупности макетных данных. Отчет, сформированный без участия человека, успешно отражал скорректированную норму. Изменение в требованиях к отчетности, традиционные способы реализации которого потребовали бы нескольких месяцев или даже лет, было внедрено примерно за десять секунд. Управление выпустило соответствующий отчет, запросило публичную оценку и привлекло к обсуждению регуляторов из других стран. Для некоторых целей машинное моделирование не подойдет, но там, где оно применимо, оно может сберечь огромное количество времени и денег как государства, так и участников рынка. Оно должно стать основой реформы регулирования.

Мониторинг сети в целях борьбы с отмыванием денег. Данный вопрос мы рассмотрели ранее. Например, в будущем регуляторы откажутся от механизма отчетности, при котором банки выступают своего рода полицейскими, обязанными выявлять подозрительные операции и владельцев подозрительных счетов. Вместо этого AI-алгоритм будет проверять весь объем операций и выявлять подозрительные потоки средств и очаги отмывания доходов, в отношении которых требуется реакция регулятора. Недобросовестные участники рынка будут получать метку, как сегодня происходит с фишинговыми сайтами, и банки будут знать, каким контрагентам следует отказать в обслуживании.

Тестовые площадки, «песочницы» и контрольные лаборатории(RegLab). Регуляторам понадобятся новые стратегии, которые позволят проектировать и испытывать технологически обусловленные изменения перед их применением в масштабах всей системы. В свою очередь, участникам рынка понадобятся грамотно организованные лаборатории, чтобы оценивать перспективность тех или иных инноваций, которые не вписываются в существующие нормативные рамки. Под обе задачи регуляторам следует создавать и разрешать функционирование тестовых площадок и лабораторий («песочниц»), где новинки будут проверяться в незначительном масштабе в условиях явных и продуманных ограничений.

Подобные институты уже возникают по всему миру. Последовав примеру Великобритании, реализовавшей такой проект силами Управления по финансовому регулированию и надзору, более 20 стран создали или находятся в процессе создания собственных контрольных лабораторий.

Изменение миссии, культуры, навыков и протоколов. Сегодня большинству регуляторов необходимо пересмотреть миссии, масштаб задач и процедуры работы. Им придется изменить систему подготовки персонала и обзавестись специалистами в новых областях, прежде всего в сфере анализа и обработки данных. Возможно, им придется провести реорганизацию и усилить подразделения, ответственные за технологическое развитие, а также ввести новые руководящие позиции, такие как «директор по инновациям» или «директор по работе с данными». Им придется изменить корпоративную культуру: отказаться от консерватизма и пристального внимания к задаче избегания рисков и сосредоточиться на потенциальной пользе инноваций. Еще понадобятся нововведения, чтобы упростить сотрудничество с участниками рынка и другими заинтересованными сторонами, а в некоторых случаях – создать условия для совместной разработки нормативно-правовой базы и формирования объединенных баз данных. Также придется изменить протоколы процедур, предусматривающих длительные периоды общественного рассмотрения тех или иных инициатив, для организации непрерывного получения необходимой обратной связи.

Обновление организационной структуры должно включать пересмотр перечня компаний, которые могут получить доступ к центральным платежным системам, а также соответствующих процедур и нормативных требований. Кроме того, придется дать адекватный ответ на проблему регулирования криптовалют, а еще сформулировать видение самой сути банкинга.

Гибкое регулирование, открытые платформы и программный код. Регуляторам придется ускорить процесс формулирования и обновления требований к участникам рынка. Возможно, часть системы будет функционировать в формате открытой платформы, которая устанавливает стандарты и допускает инновационные решения в рамках этих стандартов – по аналогии с веб-сервисом GitHub или магазином приложений. Наконец, регуляторы могут перевести часть норм в формат программного кода, который просто подключается к системам участников рынка, так что его исполнение автоматически гарантирует соблюдение этих норм. Умение применять в свой деятельности облачные системы станет важным не только для новых и существующих участников рынка, но и для регуляторов.

План практического внедрения изменений. Если бы сегодня мы начинали с чистого листа, едва ли хоть кто-то захотел бы выстроить систему регулирования такой, какова она сегодня: с допущениями, задачами, технологиями и структурами из доцифровой эпохи. Но мы не начинаем с нуля. Если частный сектор меняется в процессе конкурентной борьбы, мир регулирования может меняться только по воле политиков. Однако, учитывая дилемму регулятора, это маловероятно: существующий порядок работает как иммунная система, атакующая вирус перемен.

Рисунок 3. Регулирование должно быть восприимчивым к новым технологиям и использовать автоматизированные методы контроля и профилактики рисков в реальном времени

Таким образом, принципиально важно видеть не только возможности, но и практические варианты их реализации; при этом традиционные методы перестройки государственного управления – принятие новых законов и норм, реорганизация регулирующих органов и т. п. – точно не входят в число таких вариантов.

С чего начать?

Есть три конкретных действия, с которых регуляторы должны начать – осторожно, но быстро ускоряясь.

Во-первых, регулятор должен использовать описанные выше экспериментальные площадки как небольшие лаборатории, где можно на практике убедиться, что предлагаемые изменения принесут пользу, а не вред и не создадут серьезных рисков (тесты покажут, какие меры следует предусмотреть, чтобы снизить риски). Имея практическое подтверждение, реформаторам будет проще заручиться поддержкой и убедить скептиков в преимуществах реформ, а процесс тестирования даст необходимое представление о дальнейших действиях.

Во-вторых, регулятор должен сделать лаборатории альтернативным каналом регулирования, который опирается на технологии сбора и обработки больших данных и искусственный интеллект. Опять же, начинать следует с малого. Более того, и это принципиально важно, использование данного канала нужно оставить на усмотрение участников рынка.

У поднадзорных организаций должна быть возможность выбора: они могут продолжать работать в рамках традиционного регулирования (ненавистного, но изученного вдоль и поперек) или перейти на новый RegTech-формат, основанный на данных, открыть свои процессы для тщательной оценки в реальном времени и освободиться от процессно-ориентированных требований по обеспечению нормативно-правового соответствия. Позиция государства должна быть такой: если организация может доказать (на реальных данных), что ее деятельность, оцениваемая по прозрачным и основанным на опыте стандартам, дает желаемый результат, то регулятору должно быть всё равно, за счет каких процессов это происходит.

Предлагая новый канал в качестве одного из вариантов, мы сумеем обойти главное препятствие на пути любой реформы регулирования – переключение разом всей системы на новые правила. Сегодня регуляторы даже не знают, какие именно изменения понадобятся (для этого и нужны экспериментальные площадки и другие методы тестирования); но даже если бы знали, очевидно, что масштабные перемены породят мощное политическое сопротивление, обусловленное опасениями из-за пересмотра существующих правил и предположением, что выгоды от реформы не оправдают расходов на ее реализацию. Если удастся побороть эти страхи, появится возможность внедрять новые нормы финансового регулирования постепенно, изучая накопленный опыт и внося корректировки на этапе испытаний перед масштабированием на всю отрасль.

Наконец, регулятор должен использовать новые инструменты и прежде всего перейти от норм, содержащих требования к политике и процессам, – к автоматизированному надзору и правилам, изначально разработанным именно для функционирования в цифровой среде. К 2030 году в обязанности регулятора не будет входить разработка нормативно-правовой базы и проверка соблюдения требований – он будет осуществлять практически полностью автоматизированный надзор и максимально оперативно, почти в реальном времени, реагировать и вносить поправки в рыночную практику. В масштабах времени, которое обычно требуется для изменения систем регулирования, эта эволюция произойдет быстро, всего за 10–15 лет.

Для таких перемен нужны политическая воля и решительность. К счастью, многие политические лидеры уже готовы решать эту задачу.