В рамках установленных правовых механизмов пользователем ядерных материалов считается лицо, которое хранит или использует ядерные материалы или дает разрешение на использование таких материалов на принадлежащей лицу площадке. Пользователи обязаны эксплуатировать площадки в соответствии с условиями выданных для данной площадки лицензий, включая определенные требования для лицензиата и пользователя в отношении ядерной безопасности. Эти требования являются дополнением к обязанностям, наложенным на работодателя в соответствии с Законом об охране труда и производственной безопасности 1974 г. (Health and Safety at Work Act 1974).

Наряду с лицензированием ядерных площадок NIA ввел в действие положения Парижской конвенции от 1960 г. об ответственности перед третьей стороной в области ядерной энергии и Брюссельской конвенции 1963 г., дополняющей Парижскую конвенцию. Эти положения устанавливают понятие ответственности лицензиата в результате проявления свойств радиоактивности ядерных материалов при их хранении, что может привести к причинению ущерба здоровью людей или объектам собственности.

В случае если ущерб вызван нарушением вышеуказанных положений, ответственность возлагается на лицензиата (при этом не требуется доказательства вины). При этом, с учетом определенных исключений, другие лица (например, владельцы материалов) не несут ответственности за причинение вреда. Согласно Парижской конвенции об ответственности за ядерный ущерб и Брюссельской дополнительной конвенции минимальный предельный уровень финансовой ответственности эксплуатирующей компании за тяжелую ядерную аварию установлен на уровне €700 млн.

Франция является государством, обладающим ядерным оружием, и стороной ДНЯО, а также участником соглашений о гарантиях Евратома и МАГАТЭ. Дополнительный протокол вступил в действие в 2005 г. Глава VII Договора о создании Евратома требует от Европейской комиссии подтверждения того, что использование уранового сырья, ядерных материалов и других делящихся материалов соответствует заявленным целям. Согласно постановлению Совета 302/2005 гарантии Евратома предполагают обязанность применять определенные механизмы учета и раскрытия информации в отношении эксплуатации ядерных установок. Это включает в себя информирование Еврокомиссии о соответствующих установках, различные отчеты о состоянии ядерных материалов и их транспортировке между государствами-участниками.

Вопросы ядерной безопасности регулируются во Франции Законом о ядерной безопасности 2006 г. (Statute of June 13, 2006 relating to Nuclear Safety and Transparency) и связанными указами и постановлениями. Наряду с другими положениями закон 2006 г. устанавливает всеобъемлющую систему эксплуатации «основных ядерных установок» (installations nucléaires de base), включая условиях их амортизации. Эти установки включают в себя площадки хранения урана, если его объем превышает определенный порог. Хранение любого количества урана, не превышающего данный порог, не подпадает под этот режим, однако является предметом регулирования законодательства в области охраны окружающей среды.

По закону 2006 г. эксплуатирующая организация основной ядерной установки должна получить государственную лицензию. Как условие выдачи подобной лицензии оператор принимает на себя обязательства в отношении различных аспектов ядерной безопасности и оповещения об авариях.

В соответствии с законом 2006 г. во Франции был создан новый орган по ядерному надзору (Nuclear Safety Authority, ASN), одной из функций которого является лицензирование и инспектирование основных ядерных установок. Правила регулирования в соответствии с законом 2006 г. включают в себя также разрешительные процедуры, которые необходимо пройти эксплуатирующей организации основной ядерной установки, в отношении радиационной защиты и охраны труда, а также для транспортировки ядерных материалов.

Франция также является участником Парижской конвенции от 1960 г. и Брюссельской конвенции от 1963 г. Закон 2006 г. и связанные с ним указы и распоряжения установили новые пороги ответственности за ядерный ущерб для эксплуатирующих организаций ядерных установок, которым необходимо поддерживать соответствующие уровни страховой суммы.

Российская Федерация является участником Договора о нераспространении ядерного оружия от 1968 г. и стороной Соглашения о применении гарантий МАГАТЭ от 1985 г., при этом некоторые разделительные предприятия не подпадают под систему гарантий МАГАТЭ в силу двойного назначения. В отношении Российской Федерации действуют квотирование и другие гласные и негласные торговые ограничения на экспорт ядерных материалов со стороны крупных государств — потребителей услуг ЯТЦ: США, стран ЕС (Евратом), Японии. Все это накладывает определенные ограничения на покупку и ввоз ядерных материалов в Россию, а также на их последующий вывоз.

Значительным шагом в преодолении ограничений в отношении российской ядерной продукции стало соглашение между РФ и США о сотрудничестве в области мирного использования атомной энергии (так называемое Соглашение 123), которое было подписано 6 мая 2008 г. в Москве, но отозвано администрацией Джорджа Буша из конгресса в качестве протеста против военных действий России в Грузии. Соглашение вступило в силу только в начале 2011 г., после повторного представления на рассмотрение конгресса США президентом Бараком Обамой.

Вскоре после этого, 23 марта 2011 г., ОАО «Техснабэкспорт» и USEC Inc. подписали долгосрочный контракт на поставки услуг по обогащению урана в период 2013–2022 гг. Контракт предусматривает поставки услуг по обогащению урана в объеме 21 млн единиц работы разделения (ЕРР) до 2022 г. общей стоимостью $2,8 млрд. Документ также предусматривает опцион, согласно которому USEC Inc. в случае необходимости сможет с 2015 до 2022 г. закупить еще 20 млн ЕРР.

С подписанием контракта вступает в силу меморандум о создании совместного предприятия на территории США для строительства завода по обогащению урана по российской технологии. Меморандум был подписан в январе 2010 г. с условием, что он вступит в силу после подписания контракта на поставки ЕРР с 2013 по 2022 г.

Руководители России и Австралии на встрече 11 ноября 2010 г. в Сеуле обменялись нотами о ратификации двустороннего соглашения о сотрудничестве в области использования атомной энергии в мирных целях. Соглашение было подписано в Сиднее в сентябре 2007 г. В соответствии с этим документом Россия сможет покупать в Австралии уран для обогащения на своих предприятиях и использования на своих атомных электростанциях. До этого стороны руководствовались подписанным в 1990 г. соглашением о гарантиях на «ограниченные поставки» ядерного топлива только для нужд третьих стран.

Согласно документу, «ядерный материал не передается за пределы территории стороны-получателя без предварительного письменного согласия стороны-поставщика». В соглашении предусмотрены и другие направления взаимодействия: научные исследования, разработка, строительство, эксплуатация исследовательских реакторов и АЭС, обращение с ОЯТ, ядерная безопасность. Первоначальный период действия соглашения — 30 лет. В дальнейшем, при отсутствии намерения одной из сторон прекратить его, документ останется в силе на неопределенный период.

Пилотная партия австралийского урана была доставлена в Россию, на Сибирский химический комбинат, в декабре 2012 г. — для обогащения и дальнейшей отправки конечному потребителю.

Третьего мая 2012 г. вступило в силу соглашение между правительствами РФ и Японии о сотрудничестве в области использовании атомной энергии в мирных целях. Соглашение, подписанное в Токио 12 мая 2009 г., предусматривает сотрудничество по таким направлениям, как разведка и добыча урана, проектирование и строительство АЭС, поставка ядерных материалов, обеспечение ядерной и радиационной безопасности. В России соглашение было ратифицировано в декабре 2010 г., в Японии — в декабре 2011 г. В начале апреля 2012 г. посольство РФ в Японии и МИД Японии обменялись нотами о завершении внутригосударственных процедур, необходимых для вступления соглашения в силу.

Таким образом, движение, хранение и переработка ядерных материалов, а также эксплуатация ядерных установок подлежат интенсивному регулированию на национальном и международном уровнях, что существенно ограничивает конкуренцию на рынках ядерного топлива и, в частности, на урановом рынке. Стоит отметить, что в последние годы наметился тренд постепенного преодоления гласных и негласных торговых ограничений среди ключевых ядерных стран. Особенно это касается исторически закрытого российского рынка.

Ценообразование на урановом рынке

Цены на уран оказывают огромное влияние на ядерно-топливный цикл, действия игроков на этом рынке, принятие решений о развитии тех или иных проектов и оценку урановых компаний. В этой связи необходимо подробно рассмотреть различные аспекты ценообразования на урановом рынке. На мировом урановом рынке не существует ликвидной общепринятой торговой площадки со стандартизированными условиями поставок, что является одной из характеристик современных «коммодитиз». Ключевыми индикаторами урановых цен и объема торгов являются данные, публикуемыми консалтинговыми агентствами, такими как TradeTech и Ux Consulting. В последние годы также активно развивались «альтернативные» ценовые индикаторы: урановые фьючерсные контракты, публикация цен урановых брокеров и создание на их основе электронных торговых платформ, создание синтетических ценовых индикаторов на основе более ликвидного фондового рынка и др. В совокупности данные инструменты обеспечивают транспарентность ценообразования на относительно неликвидном урановом рынке и способствуют более эффективному развитию уранодобывающей отрасли.

Рынок урана обычно подразделяют на два сегмента — спотовый и долгосрочный рынки. Большая часть урана реализуется на долгосрочном рынке в рамках контрактов, поставки по которым осуществляются в течение нескольких лет. Спотовый рынок урана с поставкой материала в течение года за счет меньшего объема рынка и большего количества участников, включая трейдеров и финансовые организации, более динамичен, а влияние различных факторов на изменение цены на этом рынке относительно велико.

После почти 20-летнего периода низких цен на уран в начале 2000-х гг. спотовые и долгосрочные цены начали активно расти в ожидании увеличения спроса и сокращения вторичных поставок. После достижения максимального значения в конце июня 2007 г. ($135–136/фунт U3O8) спотовая цена на уран снизилась на 70% в 2008–2012 гг., но в настоящее время она все равно почти в пять раз превышает уровень цен начала 2000-х гг. На графике 16 представлены средние спотовые и долгосрочные цены на природный уран (в форме U3O8) агентств TradeTech и UxC.

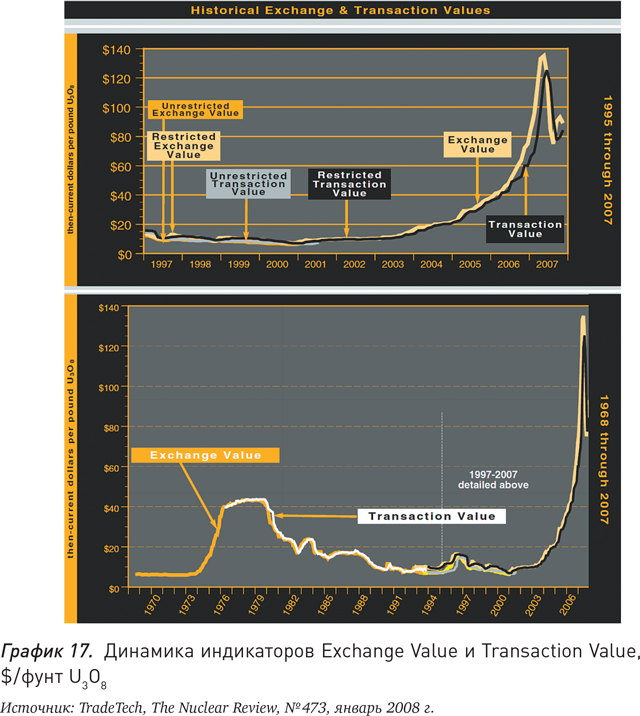

TradeTech LLC является правообладателем ежемесячных спотовых котировок Exchange Value уранового брокера Nuexco Trading Corporation (NUEXCO), которые публикуются с 1968 г. TradeTech определяет Exchange Value как суждение компании о цене, «по которой могут быть заключены спотовые (со сроком поставки до 12 месяцев) и краткосрочные (со сроком поставки от 12 месяцев до 1,5 лет от даты заключения контракта) сделки на поставку значимых количеств концентрата природного урана (U3O8) по состоянию на последний день каждого месяца».

С 1976 г. NUEXCO, а впоследствии TradeTech, начала публиковать котировку Transaction Value, которая представляет собой «средневзвешенную цену последних сделок по продаже природного урана», рассчитанную на основе: 1) заключенных за последние три месяца сделок со сроком поставки до одного года; 2) минимум 10 сделок; 3) сделок, объем которых в сумме превышает 2 млн фунтов U3O8. При этом и Exchange Value, и Transaction Value в период с 1993 по 2001 г. были разделены на две серии: Restricted Value (цена материала, не ограниченного в обращении) — для рынка стран, применяющих торговые ограничения на импорт урановой продукции из стран СНГ; и Unrestricted Value (цена материала, ограниченного в обращении) — для остальных стран (см. график 17).

После банкротства NUEXCO в 1995 г. TradeTech наряду с вышеуказанными индикаторами цен на уран начала публиковать новые серии ценовых индикаторов: еженедельная спотовая цена U3O8 (начало публикации — март 1996 г.), долгосрочная цена U3O8 (март 1996 г.), среднесрочная цена на U3O8 (июнь 2009 г.), ежедневный индикатор спотовой цены U3O8 (март 2011 г.). Данные индикаторы, как и Exchange Value, представляют собой суждение TradeTech о цене, по которой в конце дня, недели и месяца могут быть заключены спотовые, средне- и долгосрочные сделки на поставку U3O8.

Другим консалтинговым агентством, публикующим ценовую информацию об урановом рынке, является Ux Consulting Company (UxC). Образованная в 1994 г. как дочерняя компания Uranium Exchange Company, UxC к настоящему моменту заняла лидирующие позиции в сфере формирования цен на урановую продукцию. Ценовые индикаторы Ux (на урановый концентрат, услуги по конверсии, обогащению, ядерное топливо) включаются во многие контракты между энергокомпаниями и поставщиками ядерной продукции.

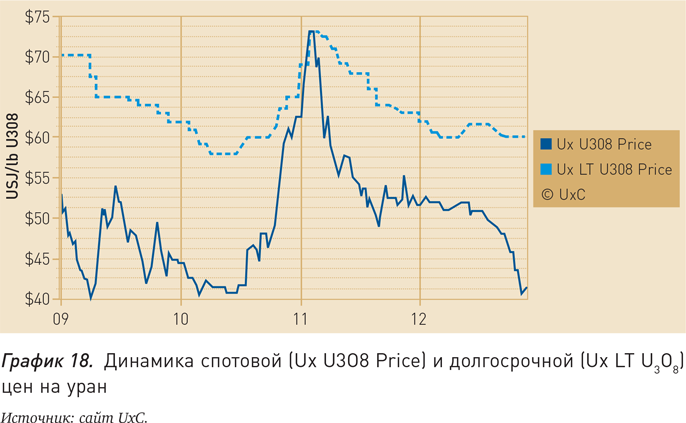

Индикатор спотовой цены Ux U3O8 Price публикуется данным консалтинговым агентством с 1987 г. Спотовый рынок урана понимается UxC как совокупность сделок, включающих поставку материала в срок до 12 месяцев. В то же время, согласно определению UxC, цена Ux U3O8 (спотовая цена) «включает условия времени поставки (≤ 3 месяца), объема поставки (≥100 000 фунтов), факторы происхождения и публикуется на еженедельной основе».

Исходя из определений различных показателей спотовой цены, можно утверждать, что индикатор спотовой цены UxC лучше отражает текущую ситуацию на спотовом рынке, чем показатель Transaction Value, который, в свою очередь, более стабилен и лучше отражает тренд движения спотовых цен. Спотовые цены Ux U3O8 Price, Exchange Value, еженедельный и ежедневный индикаторы спотовой цены TradeTech во многом схожи.

Цена Ux LT U3O8 (долгосрочная цена UxC) публикуется с мая 2004 г. и, согласно ее определению, «включает в себя условия эскалации (начиная с текущего квартала), времени поставки (≥ 24 месяцев), а также изменения объема поставки (до ±10%)». Долгосрочная цена TradeTech определяется как «суждение компании о базовой цене, по которой сделки на долгосрочную поставку U3O8 могут быть заключены по состоянию на конец каждого месяца; в рамках сделок цена в момент поставки является эскалацией базовой цены, установленной в прошлом».

Цены на долгосрочном рынке устанавливаются различными способами: определение фиксированной цены или серии фиксированных цен; определение базовой цены, корректируемой с учетом инфляции (или другой ставки); использование как спотовых, так и долгосрочных референтных цен, публикуемых консалтинговым агентством (иногда используется смешение индикаторов UxC и TradeTech); проведение ежегодных переговоров в отношении контрактных цен. Многие долгосрочные контракты содержат условия минимальной и максимальной цены («пола» и «потолка»), изменения объемов поставки и другие дополнительные условия. Ценовые параметры большинства долгосрочных контрактов, как и любых коммерческих контрактов, являются конфиденциальными.

Долгосрочные цены на уран обладают меньшей волатильностью по сравнению со спотовыми ценами, что стало особенно очевидным в 2007–2008 гг. (см. график 16). Во многом это объясняется характером сделок и временны́м горизонтом планирования. Основными участниками долгосрочного рынка являются производители урана, специализированные поставщики и энергокомпании, которые контрактуют существенные объемы урана для удовлетворения долгосрочных потребностей энергетических реакторов. Производителям урана такие контракты предоставляют возможность более точного планирования при разработке урановых проектов.

Исходя из объема сделок, долгосрочные цены U3O8 являются доминирующими ценами, на основе которых природный уран поставляется конечным потребителям (энергокомпаниям). В 2000–2012 гг. средняя доля долгосрочных контрактов в общем объеме сделок по покупке-продаже материала находилась на уровне 80%.

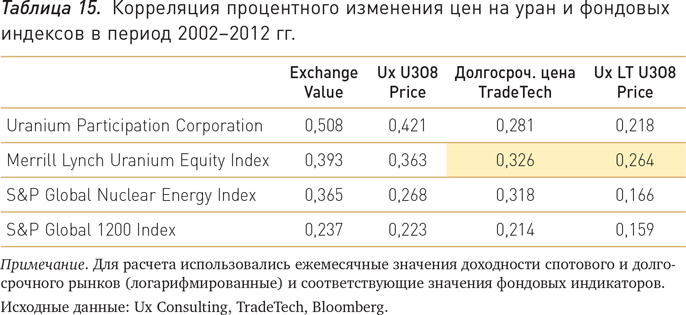

Тем не менее стоит отметить, что динамика спотовых цен на уран в большей степени соответствует ситуации на рынке акций и, вероятно, спотовые цены имеют большее значение для инвесторов при формировании рыночной оценки того или иного уранового актива. Как видно из таблицы 15, спотовые цены обладают лучшей корреляцией с доходностью различных секторов фондового рынка по сравнению с долгосрочными ценами на уран.

Как видно из таблицы, публикуемые консалтинговыми агентствами цены на уран обладают положительной корреляцией с инструментами фондового рынка. При этом спотовые цены на уран обладают более высокой корреляцией со всеми рассматриваемыми инструментами по сравнению с долгосрочными ценами. Наибольшая корреляция отмечена между спотовыми ценами и курсом акций Uranium Participation Corporation — закрытого фонда, инвестирующего средства в покупку природного урана. Индекс Merrill Lynch Uranium Equity, включающий в себя акции ведущих урановых компаний, обладает вторым по величине значением корреляции со спотовыми ценами и наибольшим значением — с долгосрочными ценами на уран. За ним следует S&P Global Nuclear Energy Index, включающий в себя акции 24 крупных публичных компаний атомной отрасли, причем до 15% портфеля приходится на урановые компании, а наиболее низкой корреляцией со спотовыми ценами обладает глобальный индекс акций S&P Global 1200.

Некоторые государственные агентства также публикуют на постоянной основе ежегодную статистику спотового и долгосрочного рынков урановой продукции своего региона, включая цены. Среди них можно выделить Управление энергетической информации Министерства энергетики США (EIA) и Агентство по поставкам Евратома (ESA). Оба агентства определяют спотовый контракт как контракт, поставка по которому осуществляется в течение 12 месяцев с момента подписания, а долгосрочный контракт — как поставку на более длительную перспективу. Динамика цен, публикуемых ESA и EIA, представлена в графиках 19 и 20.

Помимо спотовых и долгосрочных индикаторов уранового рынка, публикуемых TradeTech, UxC и государственными агентствами, в последние годы активно развивались «альтернативные» ценовые индикаторы, позволяющие получать больше информации о рынке и действиях его участников. Среди них можно выделить появление среднесрочной цены на уран, фьючерсные контракты, публикацию цен урановых брокеров, создание синтетических ценовых индикаторов на основе более ликвидного фондового рынка и др. Зачастую в развитии и продвижении этих индикаторов принимают активное участие как TradeTech, так и UxC.