Китай: амбиции в сфере экспорта капитала

Март 2019 г

Что бы ни говорили лидеры Китая о строительстве социализма с китайской спецификой, на деле эта страна движется по рельсам капитализма. При этом китайский капитализм, действительно, имеет большую специфику. Наиболее крупные компании и банки Китая являются государственными или полугосударственными, имеют все признаки монополий. Стало быть, перед нами ярко выраженный монополистический капитализм. А такой капитализм неизбежно становится империализмом. Третий признак империализма, согласно известной работе «Империализм, как высшая стадия капитализма», – преобладание вывоза капитала над вывозом товаров.

Имеется много признаков того, что нынешнее китайское руководство предпринимает большие усилия к тому, чтобы экспорт товаров постепенно замещался экспортом капитала. Экстенсивное освоение китайскими компаниями мировых товарных рынков близко к своему завершению. Доля Китая в мировом экспорте товаров менялась следующим образом (%): 1983 г. – 1,0; 1993 г. – 2,5; 2003 г. – 5,9; 2017 г. – 13,2. Интересно, что позиции США, наоборот, постепенно ослабевали (%): 1983 г. – 11,2; 1993 г. – 12,6; 2003 г. – 9,5; 2017 г. – 9,0. Уже в 2009 году Китай вышел на первое место в мире по объему товарного экспорта, обойдя США. В 2012 году Китай занял первое место по оборотам всей внешней торговли.

В 2018 году товарооборот Китая, согласно предварительным оценкам, достиг рекордной величины в 4,60 трлн долл. (против 4,10 трлн долл. в 2017 г.), при этом экспорт был равен 2,46 трлн долл. (против 2,26 трлн в 2017 г.), а импорт – 2,14 трлн долл. (против 1,84 трлн в 2017 г.). Очевидно, что возможности дальнейшего расширения товарного экспорта Китаем близки к своему пределу. Особенно учитывая давление на Пекин со стороны Вашингтона, добивающегося более сбалансированной двухсторонней торговли (сейчас у Америки громадный дефицит в этой торговле), а также принимая во внимание усиливающийся торговый протекционизм во всем мире. Не исключаю, что рекорды в области внешней торговли для Китая закончились в прошлом году.

Пекин еще задолго до начала торговой войны с Вашингтоном стал готовиться к возможной остановке своей торговой экспансии. При этом существуют два принципиальных подхода к решению проблемы возможной остановки китайского товарного экспорта. Один подход – замещение внешних рынков быстрым развитием внутреннего рынка. Второй подход – замещение (или дополнение) экспорта товаров экспортом капитала. Китайские власти пытаются загодя подготовить экономику страны, используя оба подхода.

Посмотрим, что происходит на втором направлении. Если все называть своими именами, то экспорт товаров предполагает захват рынков, а экспорт капитала – захват экономик других стран. Первые решения по стимулированию экспорта капитала были приняты руководством страны в начале нулевых годов. Динамика экспорта капитала из Китая в виде прямых инвестиций выглядела следующим образом (млрд долл.): 2002 г. – 2,7; 2005 г. – 12,3; 2010 г. – 68,8; 2012 г. – 87,8; 2013 г. – 107,8; 2014 г. – 123,1; 2015 г. – 145,7; 2016 г. – 196,2; 2017 г. – 124,6; 2018 г. – 129,8 (предварительная оценка).

А вот как выглядит картина по показателю накопленных прямых инвестиций Китая за рубежом в отдельные годы (на конец года, млрд долл.): 2000 г. – 27,8; 2002 г. – 29,9; 2005 г. – 57,2; 2010 г. – 317,2; 2017 г. – 1482,0.

Как видим, в период 2002–2016 гг. наблюдался непрерывный и очень стремительный рост вывоза капитала из Китая. За этот период он увеличился в 72,7 раза. Это несравненно более высокая динамика, чем рост вывоза товаров (за это время товарный экспорт вырос с 325,6 млрд до 2097 млрд долл., т. е. в 6,44 раза).

Следует принять во внимание, что одним из мощных средств стимулирования экспорта капитала из Китая стал запуск с конца 2013 года Пекином глобального проекта под названием «Новый шелковый путь», или «Один пояс – один путь» (ОПОП). Проект предусматривает создание глобальной транспортно-логистической инфраструктуры в десятках странах мира. Официально Пекин заявляет, что такая глобальная инфраструктура необходима для развития взаимной торговли и других форм сотрудничества стран-участниц проекта. На самом деле этот проект призван прежде всего способствовать продвижению по всему миру китайских товаров, а также китайских интересов в самых разных сферах. В том числе в продвижении китайских капиталов, за счет которых предполагается строительство объектов инфраструктуры и создание предприятий, которые будут обслуживать инфраструктуру.

Обратим внимание на то, что в 2017 году наблюдалось падение абсолютных объемов вывоза капитала, а в 2018 году, согласно предварительным оценкам, прирост был очень скромным. Возник какой-то сбой в набиравшей обороты инвестиционной экспансии Китая. Отчасти этот сбой можно объяснить тем, что во всем мире произошло замедление и даже абсолютное сокращение экспорта и импорта капитала в форме прямых инвестиций. В первой половине прошлого года вообще ЮНКТАД было зафиксировано сокращение объемов прямых трансграничных инвестиций на 41 % по сравнению с первой половиной 2017 года. А в целом по итогам 2018 года, согласно предварительным оценкам, падение инвестиций составило около 20 %.

Более серьезным фактором сдерживания китайской экспансии инвестиций стал усиливающийся инвестиционный протекционизм Запада. Особенно он явно проявился и проявляется со стороны США. Америка на протяжении нескольких десятилетий была абсолютным и недосягаемым лидером как по экспорту, так и импорту капитала. Выше мы привели цифру, согласно которой на конец 2017 года объем накопленных прямых инвестиций Китая за рубежом оценивался (округленно) в 1,5 трлн долл. Примерно таков же объем накопленных прямых инвестиций нерезидентов в китайской экономике. А вот данные по США на тот же момент времени (также согласно данным ЮНКТАД): американские накопленные прямые инвестиции за рубежом – 7,8 трлн долл.; накопленные прямые инвестиции иностранного происхождения в американской экономике – также (округленно) 7,8 трлн долл. Примечательно, что активы от экспорта капитала за рубежом и активы от импорта капитала в собственной экономике у обеих стран примерно одинаковы, экспорт и импорт капитала достаточно сбалансированы. На конец 2017 года Китая отставал по обеим международным инвестиционным позициям от США примерно в пять раз.

Но, тем не менее, Вашингтон нервничает, поскольку разрыв сокращается. И начинает вставлять Пекину палки в колеса. Прежде всего, Вашингтон стремится сдерживать приток китайских капиталов в экономику США. Власти США отклоняют заявки китайских инвесторов на покупку долей в компаниях США или даже целых компаний, ссылаясь на соображения национальной безопасности. Или, например, вспоминая об антимонопольном законодательстве, которое якобы может быть нарушено в случае сделок с участием китайских инвесторов.

Только что консультативно-юридическая компания Baker & McKenzie совместно с исследовательской компанией Rhodium Group завершила исследование, которое показало, что прямые иностранные инвестиции КНР в Европу и Северную Америку в прошлом году составили всего 30 млрд долл. А в 2016 году они были равны 94 млрд в 2017 году – 111 млрд долл. Падение за прошлый год по сравнению с позапрошлым составило 81 млрд долл. (на 73 %). Получается, что если в 2017 году из общего китайского экспорта капитала в виде прямых инвестиций на Европу и Северную Америку приходилось 89 %, то в 2018 году эта доля упала до 23 %. Особенно резким было падение в США. Вот данные по объему китайских прямых инвестиций в экономику США (млрд долл.):

2016 г. – 45,6; 2017 г. – 29,0; 2018 г. – 5,0.

Падение за 2016–2018 гг. в 9 с лишним раз! Доля США в экспорте капитала из Китая упала с 36,6 % в 2017 году до менее 4 %. В то время как все СМИ обсуждают проблему торговых противоречий двух стран, мы видим, что США проявляют гораздо более жесткий протекционизм в отношении китайских инвестиций (нежели китайских товаров).

Конечно, китайские инвестиции пытается сдерживать и Европа. Но здесь нет столь ярко выраженного протекционизма, как со стороны США. Прямые инвестиции Китая в Европу были равны (млрд долл.):

2016 г. – 46; 2017 г. – 80,0; 2018 г. – 22,5.

Основная часть инвестиций в 2017 г. пришлась на приобретение Syngenta (швейцарская компания, один из лидеров в области производства средств защиты растений и семеноводства) компанией ChemChina за 43 млрд долл. Без учета этой сделки китайские инвестиции в Европу в 2018 г. сократились лишь на 40 %. Примечательно, что в прошлом году выросли китайские инвестиции в экономику Франции, Германии, Испании, Швеции и ряда других европейских стран. Также следует отметить, что в 2017–2018 гг. увеличились китайские инвестиции в экономику Канады – с 1,5 млрд до 2,7 млрд долл.

Свои серьезные потери экспорта капитала на направлении США и некоторые потери на направлении Европы Китай стремится компенсировать за счет тех стран, которые он вовлекает в реализацию проекта ОПОП. В этом плане интересны оценки, изложенные Американским институтом предпринимательства (American Enterprise Institute – AEI) в докладе «Belt and Road Initiative gives boost to Chinese outbound investments» («Инициатива Пояса и Пути дает толчок китайским зарубежным инвестициям»).

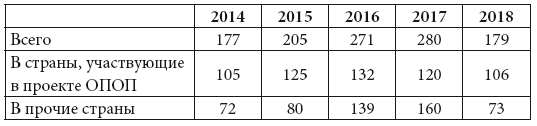

Цифры по китайским инвестициям, приводимые в указанном исследовании, не вполне совпадают с теми, которые, например, содержатся в докладах ЮНКТАД. Видимо, авторы включают в инвестиции не только прямые, но также портфельные и прочие (кредиты и займы), поэтому получаются более внушительные величины. Авторы исследования делят экспорт капитала на две части – та, которая была направлена в страны, участвующие в реализации ОПОП, и остальные страны (см. табл. 28).

Табл. 28. Экспорт капитала из Китая в страны, участвующие в реализации проекта ОПОП, и в прочие страны (млрд долл.)

В целом за период 2014–2018 гг. экспорт капитала в страны-участницы проекта ОПОП составил 588 млрд долл., в прочие страны – 524 млрд долл. Как видим, проект ОПОП оказывал мощное стимулирующее воздействие на экспорт капитала из Китая. Примечательно, что в предшествующее началу реализации проекта ОПОП пятилетие 2009–2013 гг., по оценкам AEI, экспорт капитала из Китая составил 582 млрд долл. Можно сказать, что проект ОПОП обеспечил удвоение экспорта капитала из Китая.

Американский институт предпринимательства составил список десяти ведущих по объемам полученных китайских инвестиций стран, участвующих в проекте ОПОП. Вот этот список (инвестиции за период 2014–2018 гг., млрд долл.): Пакистан – 40; Нигерия – 31; Малайзия – 30; Сингапур – 28; Индонезия – 26; Российская Федерация – 24; Бангладеш – 23; ОАЭ – 21; Лаос – 18; Египет – 16. Как видим, в топ‑10 оказалась Россия (шестое место).

А вот список ведущих получателей китайских инвестиций из тех стран, которые не участвуют в проекте ОПОП (инвестиции за период 2014–2018 гг., млрд долл.): США – 123; Великобритания – 62; Швейцария – 53; Австралия – 46; Германия – 36; Бразилия – 34; Италия – 21; Аргентина – 17; Финляндия – 16; Франция – 16.

Хотя на первом месте в списке топ‑10 пока находятся США, однако это за счет массированного притока китайского капитала в 2014–2016 гг. После прихода в Белый дом нового президента Дональда Трампа все изменилось, китайским инвестициям в Америке был дан красный свет. В связи с резким сокращением китайских инвестиций в эту страну лидерство может перейти к Великобритании, которая в последнее время активно ведет переговоры с КНР об увеличении масштабов взаимного инвестиционного сотрудничества (отчасти к этому Лондон подталкивают проблемы, создаваемые выходом страны из ЕС). Также не исключается, что некоторые из «прочих» стран могут перейти в категорию стран, участвующих в проекте ОПОП. В первую очередь, это Италия, с которой сейчас идут переговоры о ее подключении к проекту. Вице-премьер Италии Луиджи Ди Майо и председатель Госкомитета КНР по развитию и реформам Хэ Лифэн 23 марта в ходе официального визита председателя КНР Си Цзиньпина в Италию подписали меморандум о взаимопонимании в рамках китайской инициативы «Один пояс – один путь». Пекин также не скрывает, что в ближайшее время планирует распространить проект ОПОП на Латинскую Америку и рассчитывает на то, что такие страны, как Аргентина и Бразилия (фигурирующие в списке топ‑10 «прочих» стран), также к нему присоединятся.

Очевидно, что Пекину нужны гораздо большие масштабы экспорта капитала. В последние два года наращивание зарубежных инвестиций из Китая явно пробуксовывает. Это видно даже по цифрам ЮНКТАД. В 2017 году вывоз китайского капитала в виде прямых инвестиций, по данным этой организации, сократился, а в прошлом году прирост был крайне незначительный. По данным Американского института предпринимательства, в прошлом году было сокращение экспорта китайского капитала, и очень существенное – на 36 % (в том числе в страны, участвующие в проекте ОПОП, – на 12 %; в прочие страны – на 54 %). Еще раз подчеркнем, что сегодня в мире наряду с торговым протекционизмом нарастает протекционизм инвестиционный. И на примере Китая с его большими амбициями в области наращивания экспорта капитала проявления этого протекционизма становятся особенно явными. При этом в сфере противодействия китайским инвестициям Вашингтону удается добиваться большего, чем в сфере противодействия китайскому товарному экспорту.