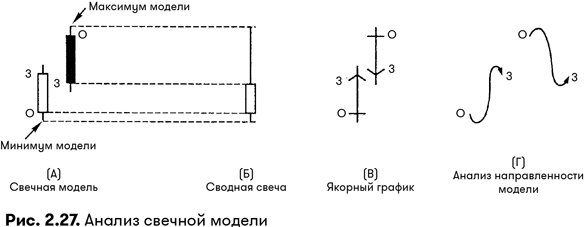

Рис. 2.27Б. Сводная свеча (blended candle). Если свечная модель состоит из двух и более свечей, то их можно скомбинировать в одну: я называю ее сводной свечой. В японской литературе по свечам этот метод используется иногда при необходимости более точной оценки бычьего или медвежьего характера модели. Сводная свеча учитывает основные ценовые уровни всех свечей модели: цену открытия, максимум, минимум и цену закрытия.

Как видно из рис. 2.27Б, при построении сводной свечи используются следующие ценовые параметры:

- За цену открытия сводной свечи берется цена открытия первой сессии свечной модели.

- За максимум сводной свечи берется максимум свечной модели (т.е. вершина самой высокой верхней тени).

- За минимум сводной свечи берется минимум свечной модели (т.е. основание самой низкой нижней тени).

- За цену закрытия сводной свечи берется цена закрытия последней сессии свечной модели.

По виду сводной свечи на рис. 2.27 можно заключить, что комбинация из двух свечей на рис. 2.27А — медвежья. Об этом говорят такие медвежьи признаки сводной свечи, как длинная верхняя тень и маленькое тело, расположенное у нижней границы диапазона.

Рис. 2.27В. Якорные графики. Тем, кто отслеживает много рынков или же ограничен во времени, построение свечных графиков вручную может показаться слишком трудоемким. Один из способов справиться с этой трудностью (помимо приобретения программного обеспечения) — перейти со свечных графиков на якорные. Как говорилось ранее, якорный график отражает цену открытия, максимум, минимум и цену закрытия. Если якорь направлен вверх — значит, цена закрытия выше цены открытия (стрелка якоря показывает цену закрытия). Если якорь направлен вниз — значит, цена закрытия ниже цены открытия.

Хотя якорный график уступает свечному в наглядности, он дает ту же информацию, а строится быстрее. Ему недостает контраста черных и белых тел, который выполняет важную сигнальную функцию на свечном графике. Правда, можно изображать восходящие и нисходящие якорные сессии разным цветом — например красным и зеленым (но при этом следует помнить, что при распечатке на черно-белом принтере все якоря будут черными).

Рис. 2.27Г. Анализ направленности модели (directional pattern analysis). Поведение рынка во время формирования модели я изображаю направленными кривыми (по одной на каждую сессию модели), соединяющими основные ценовые точки сессии. Я называю это анализом направленности модели. Направленные кривые можно использовать в качестве приближенной картины поведения рынка в ходе сессии. Однако следует иметь в виду, что, хотя кривая направленности и отражает движение цен в рамках сессии, она не передает фактический порядок достижения максимума и минимума.

Например, из соотношения тела и теней первой белой свечи на рис. 2.27А видно, что в какой-то момент сессии цены упали ниже уровня открытия. Но когда это произошло — неясно. Если судить по кривой на рис. 2.27Г, то может показаться, что рынок шагнул вниз сразу же после открытия, но в действительности все могло произойти иначе. Рынок мог, наоборот, сначала пойти вверх и лишь потом упасть ниже уровня открытия. Следовательно, важно не забывать, что анализ направленности модели дает лишь визуальный образ соотношения цены открытия, максимума, минимума и цены закрытия, но не показывает фактической траектории движения рынка.

Сопоставление цены открытия с предыдущим телом

Недостаток свечных графиков состоит в том, что построить свечу полностью можно только при наличии цены закрытия. Но есть несколько способов обойти это препятствие. Во-первых, можно обратиться к более короткому масштабу времени. Иначе говоря, при работе с дневным графиком иногда можно воспользоваться сигналом часового графика, не дожидаясь закрытия дневной сессии. Другой обходной маневр — на нем я хочу остановиться подробнее — основан на сопоставлении цены открытия с предыдущим телом.

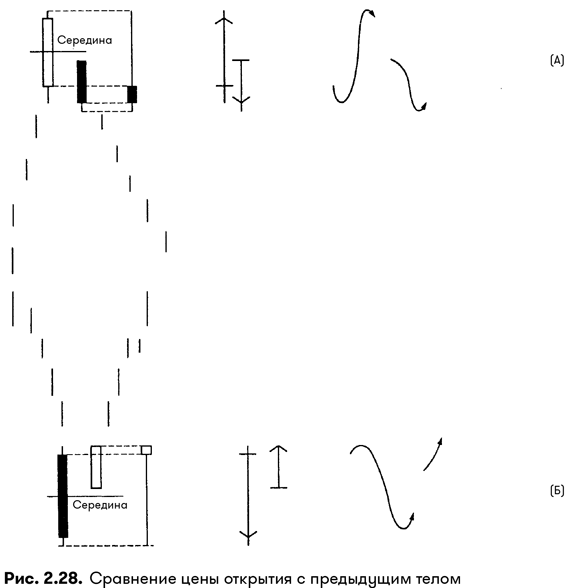

Как видно из рис. 2.28А, если сессия открывается ниже середины предыдущего белого тела, то возможно медвежье развитие событий. И наоборот: если цена открытия следующего дня выше середины черного тела (см. рис. 2.28Б), то это можно считать позитивным признаком. Данные рекомендации могут пригодиться тем, кто предпочитает наступательную и рискованную тактику и готов покупать или продавать при открытии, не дожидаясь цены закрытия.

Данный подход более эффективен при торговле акциями, чем фьючерсами. Это объясняется тем, что из-за более высокой волатильности фьючерсных рынков выше и вероятность их открытия с заметным отклонением от предыдущей цены закрытия (напомню, что открытие рынка выше или ниже середины предыдущего тела — это существенное отклонение от предыдущей цены закрытия). На рынке акций такая ситуация складывается реже, а потому и значимость ее выше.

В середине 1992 г. график акций Manville (рис. 2.29) трижды подал сигнал тревоги. Сначала возникла свеча с длинной верхней тенью, которая отмечена на графике стрелкой (подробно тени обсуждаются в следующем разделе). Это означало, что рынок отверг цену в 11 долл. Второй сигнал поступил, когда рынок открылся ниже середины предыдущего белого тела. Завершающий медвежий сигнал прозвучал на следующей неделе, когда рынок образовал нисходящий разрыв.

Сессия, отмеченная стрелкой на рис. 2.30, открылась выше середины предыдущего черного тела. Данный благоприятный признак был подкреплен высоким объемом торгов, сопутствовавшим образованию этой белой свечи. Столь значительный объем указал на рост давления покупателей.