ГЛОССАРИЙ

ТЕРМИНОЛОГИЯ С ИЛЛЮСТРАЦИЯМИ

Ниже приведен глоссарий моделей и новых методов графического анализа, представленных в данной книге. Поскольку в ней рассмотрены не все свечные модели, желающие иметь более полную картину могут обратиться к моей первой книге «Японские свечи: графический анализ финансовых рынков».

Термины, выделенные курсивом, объясняются в соответствующих статьях глоссария.

Базовая цена (base price) — начальная цена на графике «каги», графике «ренко» и графике трехлинейного прорыва.

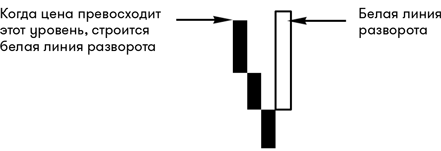

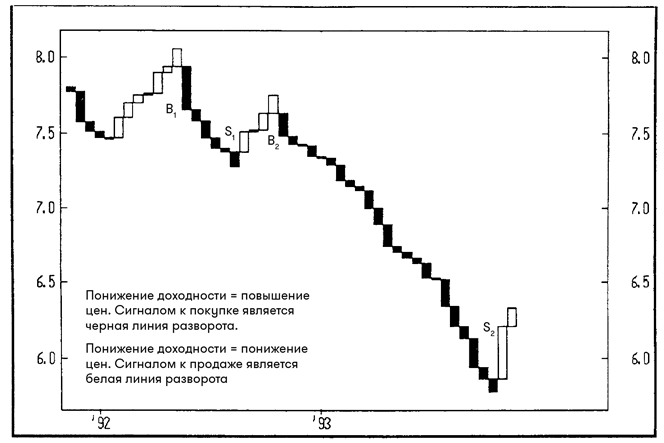

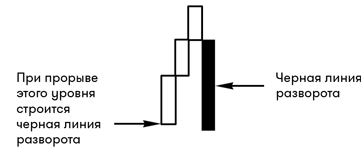

Белая линия разворота (white turnaround line) — белая линия на графике трехлинейного прорыва, которая превосходит максимум трех предыдущих последовательных черных линий. См. также черная линия разворота.

Белый костюм (white suit) — См. «покупай, когда шея высовывается из белого костюма с черными ботинками» и «продавай, когда черный ботинок высовывается из черного костюма после шеи».

Бычье поглощение (bullish engulfing pattern) — сигнал о развороте в основании, состоящий из двух свечей, черной и белой. Белое тело данной модели охватывает, или поглощает, предыдущее черное тело. Второе тело данной модели (т.е. белая свеча) должно быть намного больше первого (т.е. черного) тела. Бычье поглощение должно служить поддержкой.

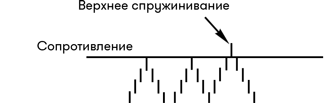

Верхнее спружинивание (upthrust) — медвежий сигнал, поступающий, если рынок прорывает важную зону сопротивления и, не удержавшись затем на новых максимумах, падает ниже этой зоны. См. также нижнее спружинивание.

Вершина «последнее поглощение» (last engulfing top) — эта медвежья свечная модель имеет ту же структуру, что и бычье поглощение (большая белая свеча, охватывающая маленькое черное тело). Однако вершина «последнее поглощение» появляется после подъема, а бычье поглощение — во время ценового спада. См. также основание «последнее поглощение».

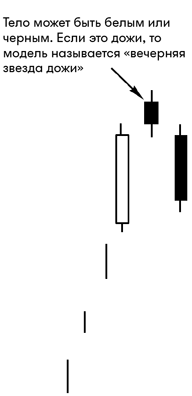

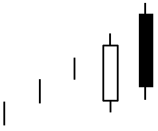

Вечерняя звезда (evening star) — модель разворота на вершине, состоящая из трех свечей. Критерии данной модели включают в себя восходящую тенденцию, при которой за длинной белой свечой следует маленькое тело (черное или белое), которое не должно пересекаться с телом первой свечи. Третья свеча модели представлена черным телом, которое не пресекается со второй свечой, а его уровень закрытия опускается ниже середины первой, белой, свечи этой модели. Если вторая свеча вечерней звезды — это дожи, а не маленькое тело, то данная модель называется «вечерняя звезда дожи».

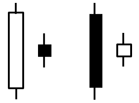

Волчок (spinning top) — свеча с маленьким телом. Она говорит о том, что предыдущее движение, возможно, теряет темп.

Высокая волна (high-wave candle) — свеча с необычно длинными верхней и нижней тенями. Длинная нижняя тень высокой волны показывает, что по мере понижения рынка покупатели входят в него (либо продавцы выходят из него), а длинная верхняя тень указывает на неприятие более высокого ценового уровня. Высокая волна означает переход к горизонтальному движению, так как она отражает рынок в состоянии сумятицы.

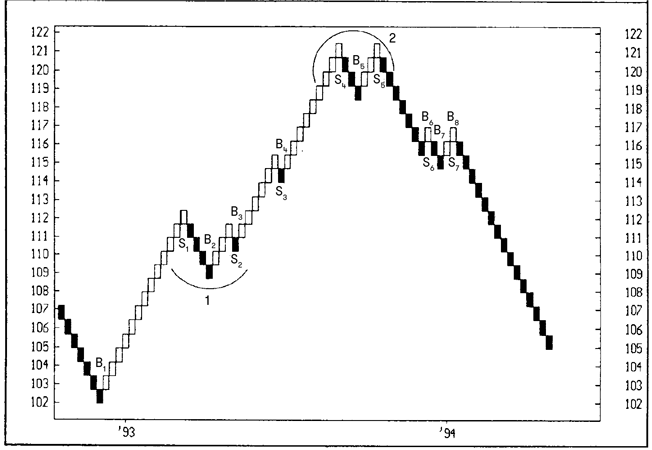

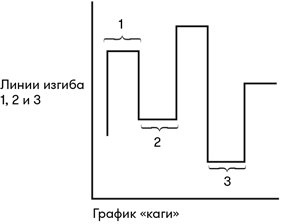

График «каги» (kagi chart) — один из трех типов японских графиков (см. также график «ренко» и график трехлинейного прорыва), не имеющий шкалу времени по горизонтали. Основной принцип графика «каги» — толщина и направление линий зависят от движения рынка. Если рынок продолжает двигаться в направлении предыдущей линии «каги», то эта линия продлевается. Однако если рынок разворачивается на заданную величину (порог), то новая линия «каги» наносится в следующем столбце в противоположном направлении. Когда цены прорывают предыдущий минимум или максимум, меняется толщина линии «каги». График «каги» можно строить с использованием фиксированного процентного либо фиксированного ценового порога. См. также линия изгиба, линия «янь» и линия «инь».

График «ренко» (renko chart) — один из трех типов японских графиков (см. также график «каги» и график трехлинейного прорыва), при построении которого время не учитывается. Каждая линия на графике «ренко» называется кирпичом. Восходящие кирпичи изображаются белыми, а нисходящие — черными. Новый белый (черный) кирпич наносится, когда подъем (спад) продолжается в том же направлении после превышения заданной величины (порога). На графиках «ренко» не показывается та часть подъема или спада, которая не превышает порога. Все кирпичи на графике «ренко» имеют одинаковый размер.

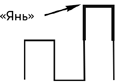

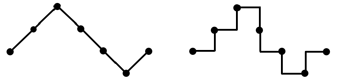

График трехлинейного прорыва (three-line break) — один из трех типов японских графиков (см. также график «ренко» и график «каги»), где время не учитывается, то есть временная шкала на горизонтальной оси отсутствует. Восходящие линии имеют белый цвет, а нисходящие — черный. В начале построения графика первая линия — это восходящая белая линия при подъеме, либо нисходящая черная линия при спаде. Затем, если цена превосходит первую линию, в следующем столбце строится новая белая линия. И наоборот: если цена падает ниже первой линии, то в следующем столбце строится черная линия. Новая линия строится только при достижении нового максимума или минимума. Критерий начала падения рынка таков: минимум последних трех восходящих линий должен быть прорван вниз. С другой стороны, критерий конца падения таков: максимум последних трех нисходящих линий должен быть прорван вверх. См. также белая и черная линии разворота.

Графики новой цены (new price charts) — графики, на которых новая линия наносится только при достижении новой цены — максимума или минимума. Японские графики новой цены включают в себя график «каги», график «ренко» и график трехлинейного прорыва.

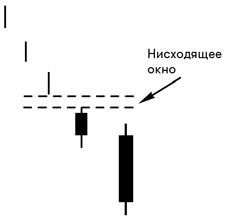

Две черные разрывающие свечи (two black gapping candles) — две свечи с черными телами, следующие за нисходящим окном.

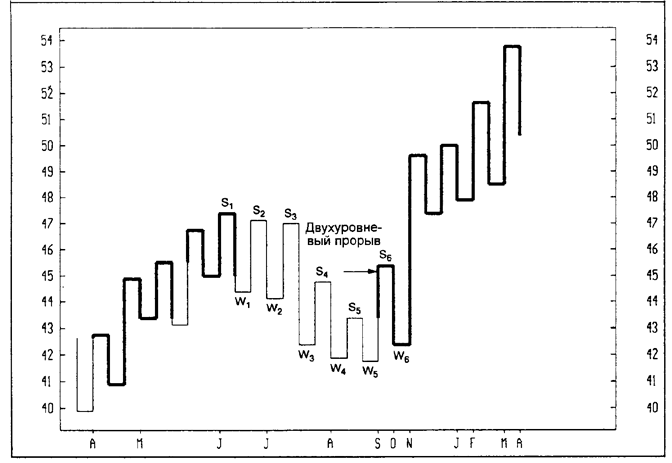

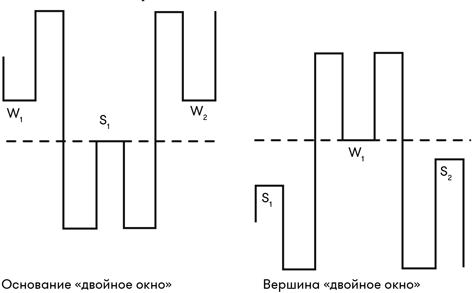

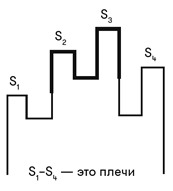

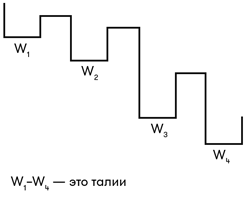

Двойное окно (double window) — модель на графике «каги». Двойные окна могут быть моделями разворота на вершине или в основании. Основание «двойное окно» строится, когда рынок образует левую талию (показана как W1), которая выше следующего плеча (S1), а следующая талия (W2) также выше плеча S1. Вершина «двойное окно» образуется, когда во время восходящей тенденции левое плечо (S2) находится ниже следующей талии (W1), а следующее плечо (S2) также ниже талии W1.

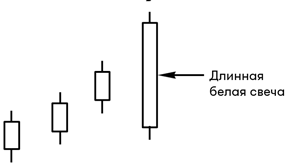

Длинная белая свеча (long white candle) — свеча с высоким белым телом, сессия которой открывается вблизи минимума, а закрывается вблизи максимума. Длина тела должна как минимум втрое превосходить длину предыдущих тел. Среди прочего длинные белые тела могут служить подтверждением поддержки и доказательством надежности прорыва зоны сопротивления. Длинную белую свечу можно также использовать как зону поддержки. Поддержка должна быть в диапазоне от середины до основания белой свечи (включая и минимум нижней тени). См. также длинная черная свеча.

Длинная черная свеча (long black candle) — свеча с удлиненным черным телом. Это означает, что рынок закрывается вблизи минимума сессии, открывшись вблизи максимума. Длинная черная свеча должна иметь тело как минимум втрое больше окружающих тел. Длинные черные свечи можно использовать как инструмент подтверждения зоны сопротивления и как доказательство надежности прорыва поддержки. Длинное черное тело можно также использовать как зону сопротивления. Зона сопротивления, установленная длинной черной свечой, должна быть в диапазоне от середины до вершины свечи (включая верхнюю тень). См. также длинная белая свеча.

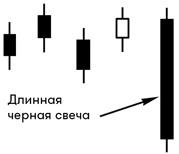

Дожи (doji) — сессия, цены открытия и закрытия которой одинаковы. Это отражает нерешительность участников рынка и говорит о том, что сила предшествующей тенденции, возможно, иссякает, особенно если дожи появляется после высокого белого тела или затяжного движения. Дожи также можно использовать как зону сопротивления.

Завеса из темных облаков (dark cloud cover) — при восходящей тенденции за высокой белой свечой следует сессия, открывающаяся с нового максимума. Но к концу этой сессии рынок закрывается, образуя черную свечу, причем цена закрытия находится глубоко в пределах тела предыдущей длинной белой свечи. Вторая сессия стандартной завесы из темных облаков должна закрыться ниже середины предыдущей белой свечи. Как правило, чем глубже цена закрытия второй сессии завесы из темных облаков опускается в пределы белой свечи, тем более медвежьим является сигнал. На рынке акций завесой из темных облаков может считаться и модель, у которой цена открытия второй сессии находится выше цены закрытия предыдущей сессии (а не максимума предыдущей сессии). Завеса из темных облаков также должна служить сопротивлением.

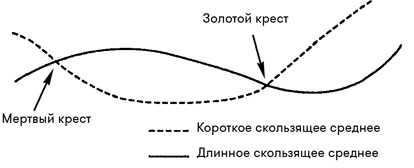

Золотой крест (golden cross) — японский термин для обозначения ситуации, когда короткое скользящее среднее пересекает длинное скользящее среднее снизу вверх. См. также мертвый крест.

Изменение полярности (change of polarity) — термин, используемый для описания технического принципа, по которому прежнее сопротивление должно перейти в новую поддержку, а прежняя поддержка — стать новым сопротивлением.

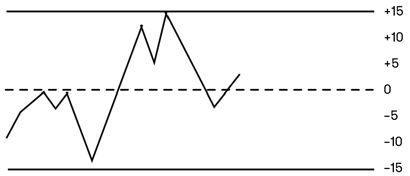

Индекс разницы (disparity index, или disparity ratio) — осциллятор, который сравнивает цену закрытия текущей сессии и скользящее среднее в процентном выражении. Например, если 25-дневный индекс разницы равен –10%, то это означает, что сегодняшняя цена на 10% ниже 25-дневного скользящего среднего. Среди прочего индекс разницы может использоваться как индикатор перекупленности/перепроданности, сигнал о направлении тенденции и как инструмент для выявления расхождений. См. также индекс расхождения.

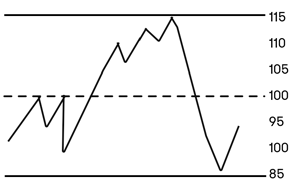

Индекс расхождения (divergence index) — процентный осциллятор, получаемый путем деления текущей цены на выбранное скользящее среднее. Так, если 25-дневный индекс расхождения равен 110%, то это означает, что цена закрытия сегодня составляет 110% 25-дневного скользящего среднего. Индекс расхождения аналогичен индексу разницы, у него лишь другая шкала. То есть 110%-ный 25-дневный индекс расхождения аналогичен +10%-ному 25-дневному индексу разницы.

Крест харами (harami cross) — если вторая свеча харами представлена дожи, а не маленьким телом, то модель называется «крест харами».

Линия изгиба (inflection line) — короткая горизонтальная линия на графике «каги».

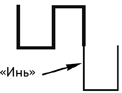

Линия «инь» (yin line) — еще одно обозначение тонкой части линии «каги». См. также линия «янь».

Линия разворота (turnaround line) — См. черная линия разворота и белая линия разворота.

Линия «янь» (yang line) — еще одно обозначение толстой части линии «каги». См. также линия «инь».

Медвежье поглощение (bearish engulfing pattern) — медвежья свечная модель, при которой во время подъема черное тело охватывает предыдущее белое тело. Чем больше вторая свеча по сравнению с первой, тем весомее модель. Медвежье поглощение должно служить сопротивлением.

Мертвый крест (dead cross) — медвежий сигнал, при котором короткое скользящее среднее пересекает длинное скользящее среднее сверху вниз. См. также золотой крест.

Модели поглощения (engulfing patterns) — см. медвежье поглощение, бычье поглощение, основание «последнее поглощение» и вершина «последнее поглощение».

Молот (hammer) — бычья свеча. У молота есть четыре критерия:

- Предыдущая тенденция должна быть нисходящей;

- Маленькое тело (черное или белое) расположено у верхней границы ценового диапазона сессии;

- Длинная нижняя тень обычно втрое или больше превосходит длину тела;

- Верхняя тень мала или отсутствует вовсе.

Повешенный и молот выглядят одинаково. Отличие состоит в том, что молот возникает после нисходящей тенденции, а повешенный — после восходящей.

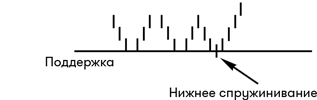

Нижнее спружинивание (spring) — бычий сигнал, при котором рынок прорывает важную зону поддержки, а затем «спружинивает» выше этой зоны. См. также верхнее спружинивание.

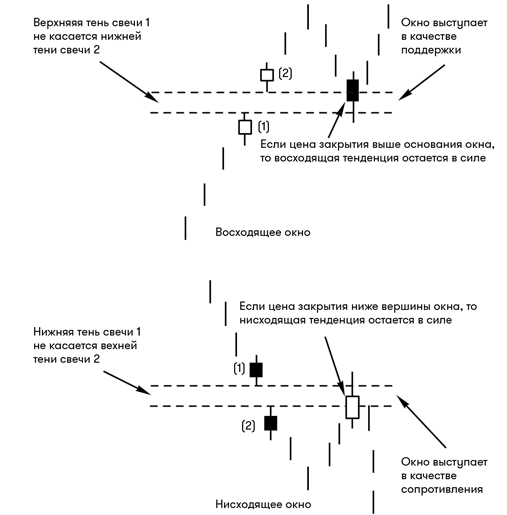

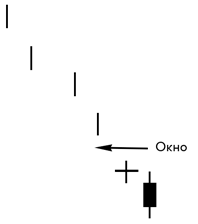

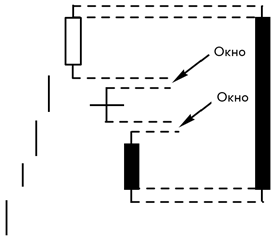

Окно (window) — модель продолжения тенденции на свечных графиках. В западной терминологии окно соответствует разрыву. Различают восходящие и нисходящие окна. Восходящее окно — это бычья модель продолжения тенденции, которая образуется, когда максимум вчерашней верхней тени находится ниже минимума сегодняшней нижней тени. Нисходящее окно открывается, когда минимум предыдущей сессии (т.е. основание нижней тени) находится выше вершины текущей верхней тени.

Основание «последнее поглощение» (last engulfing bottom) — бычья свечная модель, состоящая из тех же свечей, что и медвежье поглощение (большая черная свеча, охватывающая предыдущую белую свечу). Однако медвежье поглощение появляется после восходящей тенденции, а последнее поглощение — после нисходящей. См. также вершина «последнее поглощение».

Остановочный график (stopping chart) — график, построенный только на основе цен закрытия. Это был первый тип графика, который использовали японцы. См. также якорный график, столбиковый график, свечной график, шестовой график.

Падающая звезда (shooting star) — медвежья свеча с длинной верхней тенью и маленьким телом (черным или белым), расположенным вблизи нижнего края ценового диапазона сессии. Поскольку падающая звезда — это сигнал о развороте на вершине, она должна появляться после восходящей тенденции.

Плечо (shoulder) — предыдущий максимум на графике «каги».

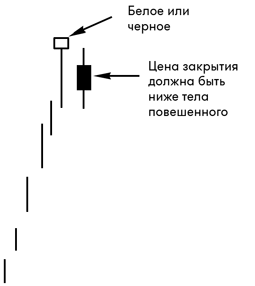

Повешенный (hanging man) — бычья свеча с подтверждением в следующей сессии. У повешенного пять критериев:

- Предыдущая тенденция должна быть восходящей;

- Маленькое тело (черное или белое) расположено у верхней границы ценового диапазона сессии;

- Длинная нижняя тень обычно втрое или больше превосходит длину тела;

- Верхняя тень мала или отсутствует вовсе;

- Медвежье подтверждение в следующей сессии с ценой закрытия ниже тела повешенного.

Повешенный и молот выглядят одинаково. Отличие состоит в том, что молот возникает после нисходящей тенденции, а повешенный — после восходящей.

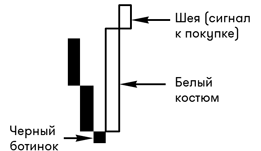

«Покупай, когда шея высовывается из белого костюма с черными ботинками» — этой фразой японские технические аналитики определяют бычью модель графика трехлинейного прорыва. Короткую черную линию иногда называют черным ботинком, белую линию разворота (белая линия, превосходящая предыдущие три черные линии) иногда сравнивают с белым костюмом, а короткую белую линию, следующую за белой линией разворота, называют шеей, так как она похожа на выглядывающую из белого костюма шею.

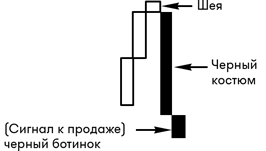

«Продавай, когда черный ботинок высовывается из черного костюма после шеи» — выражение, используемое японцами для обозначения медвежьей модели графика трехлинейного прорыва. Короткую черную линию иногда называют черным ботинком, черную линию разворота (эта черная линия перекрывает три предыдущие белые линии) иногда называют черным костюмом, а маленькую белую линию иногда называют шеей, поскольку она напоминает шею, высовывающуюся из белого костюма.

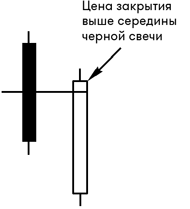

Просвет в облаках (piercing pattern) — двухсвечная модель, которая появляется после нисходящей тенденции. Первая часть модели — длинное черное тело. В следующей сессии рынок открывается на новом минимуме, но к закрытию сессии рынок образует белую свечу с уровнем закрытия на середине предыдущего черного тела или выше.

Разрывающий дожи (gapping doji) — дожи, который образует разрыв вниз при падающем рынке.

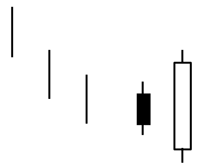

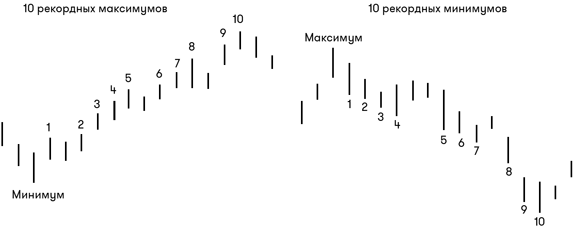

Рекордные сессии (record sessions) — в Японии новый максимум или новый минимум называют рекордной сессией. По свечной теории, если рынок достигает 8–10 новых максимумов или минимумов подряд (или почти подряд), то это указывает на его перекупленность или перепроданность.

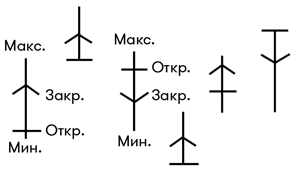

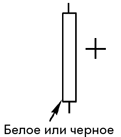

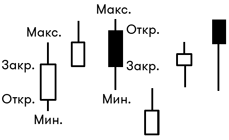

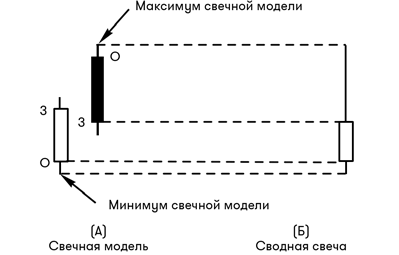

Свечной график (candlestick chart, или candle chart) — самый распространенный у японцев график. Свечной график применяется с XIX в. и оперирует теми же данными, что и столбиковый график (цена открытия, максимум, минимум и цена закрытия). Однако свечной график дает более наглядное представление о состоянии рынка, поскольку в каждой свече выделяется тело и тени.

Сводная свеча (blended candle) — свеча, скомбинированная из двух или более свечей свечной модели. Сводную свечу можно использовать для определения бычьего или медвежьего характера группы свечей. Условия построения смешанной свечи:

- Цена открытия сводной свечи — это цена открытия первой сессии свечной модели;

- Максимум верхней тени сводной свечи — это самый высокий максимум свечной модели (т.е. вершина самой высокой верхней тени);

- Минимум нижней тени сводной свечи — это самый низкий минимум всех сессий данной модели (т.е. основание самой низкой нижней тени);

- Цена закрытия сводной свечи — это цена закрытия последней сессии свечной модели.

Скатившаяся звезда дожи (collapsing doji star) — сигнал о развороте на вершине, состоящий из трех свечей. Первая — это высокая белая свеча, после которой рынок делает разрыв вниз посредством падающего дожи. Третья свеча модели — это черное тело, которая опускается с разрывом ниже сессии дожи. Составляющие эту модель три свечи — те же, что необходимы для вечерней звезды дожи (см. вечерняя звезда). Разница заключается в том, что у вечерней звезды этого типа дожи располагается выше высокого белого тела, а у скатившейся звезды дожи образует разрыв не выше, а ниже первой белой свечи.

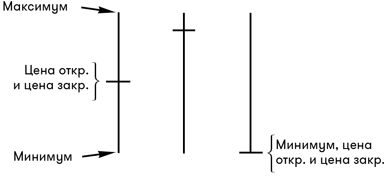

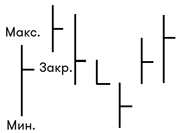

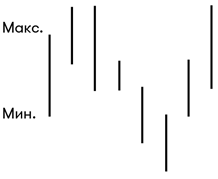

Столбиковый график (bar chart) — типичный график, используемый на Западе. Вершина и основание вертикальной линии обозначают максимум и минимум данной сессии. Горизонтальная черта справа от вертикальной линии — это цена закрытия, а горизонтальная черта слева — цена открытия. Японцы пользовались столбиковыми графиками до того, как их сменили более совершенные якорные графики и свечные графики. По сути, столбиковый график — это менее совершенная разновидность графика по сравнению со свечным графиком. См. также якорный график, шестовой график и остановочный график.

Талия (waist) — предыдущий минимум на графике «каги».

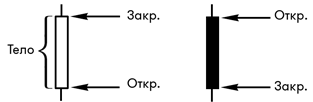

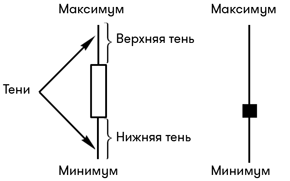

Тело (real body) — прямоугольная часть свечи. Вершина и основание тела представляют цены открытия и закрытия сессии. Если цена закрытия сессии ниже цены открытия, то тело черного цвета, причем его вершина — это цена открытия, а его основание — цена закрытия. Если цена закрытия сессии выше цены открытия, то тело белого цвета, причем его вершина — это цена закрытия, а его основание — цена открытия. Размер и цвет тела — это важные показатели состояния рынка. См. также свечной график, длинное черное тело, длинное белое тело и волчок.

Тенденция (trend) — большинство свечных сигналов — это сигналы о развороте, поэтому свечная модель или свеча приобретают значимость только при наличии предыдущей тенденции, которой предстоит развернуться. Так, дожи посреди торгового коридора не является важным торговым сигналом, поскольку разворачиваться нечему. Другой пример важности наличия тенденции — это свечи «молот» и «повешенный». Обе выглядят одинаково, но первая возникает после нисходящей тенденции и является бычьим молотом, а вторая образуется после восходящей тенденции и становится повешенным.

Тени (shadows) — линии выше и ниже тела. Вершина верхней тени — это максимум сессии, а основание нижней тени — это минимум сессии. Длинные верхние тени говорят о неприятии рынком более высоких цен. Длинные нижние тени показывают, что давление продаж спало (или быки подавили медведей) при более низких ценах. См. также свечной график и высокая волна.

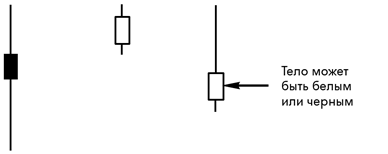

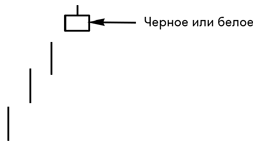

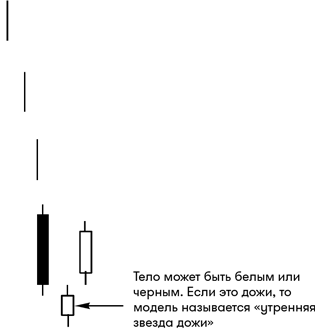

Утренняя звезда (morning star) — модель разворота в основании, состоящая из трех свечей. При нисходящей тенденции появляется черное тело. Это первая часть модели. Вторая сессия — свеча с маленьким телом, которая не пересекается с первым (т.е. черным) телом. Второе тело может быть белым или черным. Последняя сессия утренней звезды — длинное белое тело, которое в идеале не должно пересекаться со вторым телом. Это длинное белое тело, завершающее модель, должно иметь уровень закрытия выше середины черного тела первой свечи. Если вторая свеча модели представлена дожи, а не маленьким телом, то этот вариант модели — утренняя звезда дожи.

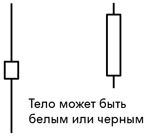

Харами (harami) — модель из двух свечей, имеющая необычно длинное тело (черное или белое), за которым следует очень маленькое тело (черное или белое), находящееся в пределах тела первой свечи. У стандартной модели «харами» тело второй сессии должно быть в середине первого тела. См. также крест харами, харами высокой цены и харами низкой цены.

Харами высокой цены (high price harami) — модель «харами», у которой второе тело находится вблизи верхнего края первого тела. См. также харами низкой цены.

Харами низкой цены (low price harami) — модель «харами», у которой второе тело находится вблизи нижнего края первого тела. См. также харами высокой цены.

Черная линия разворота (black turnaround line) — черная линия на графике трехлинейного прорыва, которая прорывает минимум трех предыдущих последовательных белых линий. См. также белая линия разворота.

Черный ботинок (black shoe) — см. «покупай, когда шея высовывается из белого костюма с черными ботинками» и «продавай, когда черный ботинок высовывается из черного костюма после шеи».

Черный костюм (black suit) — см. «продавай, когда черный ботинок высовывается из черного костюма после шеи».

Шестовой график (pole chart) — график, строящийся по максимумам и минимумам каждой сессии. Это второй тип графика, который использовали японцы. См. также якорный график, столбиковый график, свечной график и остановочный график.

Шея (neck) — см. «покупай, когда шея высовывается из белого костюма с черными ботинками» и «продавай, когда черный ботинок высовывается из черного костюма после шеи».

Якорный график (anchor chart) — это был, возможно, первый график, который наглядно демонстрировал значение связи между ценами открытия и закрытия. Вершина и основание вертикальной линии якоря — это максимум и минимум данной сессии. Горизонтальная черта якоря — это цена открытия. Стрелка якоря — это цена закрытия. Если цена закрытия выше цены открытия, стрелка показывает вверх. Если цена закрытия ниже цены открытия, стрелка показывает вниз.