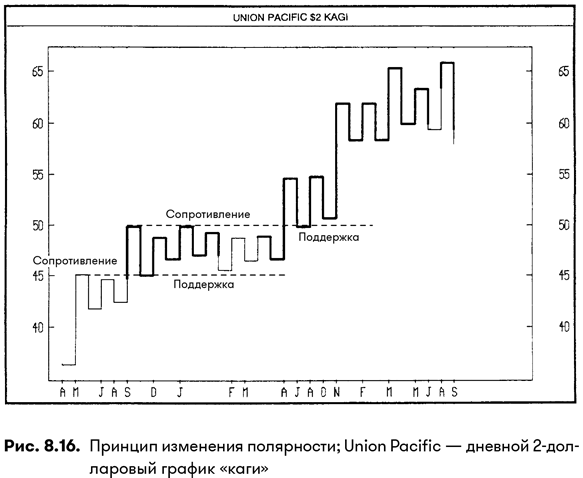

При работе с графиками «каги» можно опереться на принцип изменения полярности (по которому прежняя поддержка становится сопротивлением, и наоборот), поскольку на них ясно видны предыдущие области поддержки и сопротивления. Например, на рис. 8.16 видно, как области сопротивления около 45 долл. и 50 долл. стали областями поддержки.

Пинцет

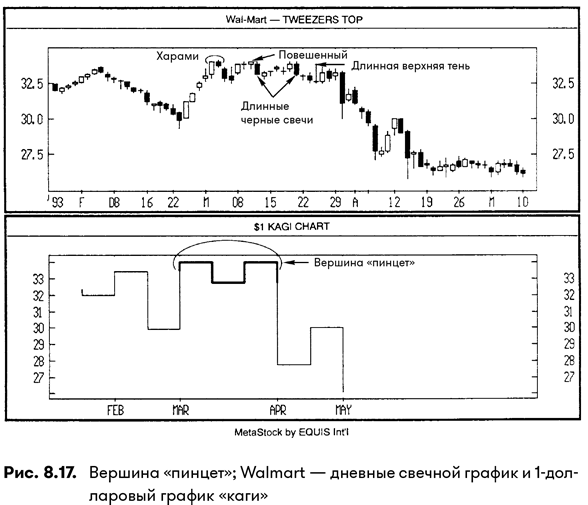

Как мы уже убедились, области поддержки и сопротивления часто очень хорошо заметны на графике «каги». На рис. 8.17 представлена двойная вершина, которую японцы называют вершиной «пинцет». Обратите внимание, что на соответствующем свечном графике курса акций Walmart также имелся ряд моделей разворота на вершине. Интересно, что подтверждение двойной вершины на графике «каги» произошло лишь в начале апреля, то есть позже, чем соответствующие сигналы появились на графике свечей. В этом проявляется недостаток графиков «каги», сигнализирующих о развороте уже в ходе развития новой тенденции. Графики «каги» (как и графики трехлинейного прорыва и «ренко») не предназначены для тех, кто пытается уловить самую вершину или основание. Они — для тех, кто старается ухватить сердцевину движения.

Модели «три Будды» и «перевернутые три Будды»

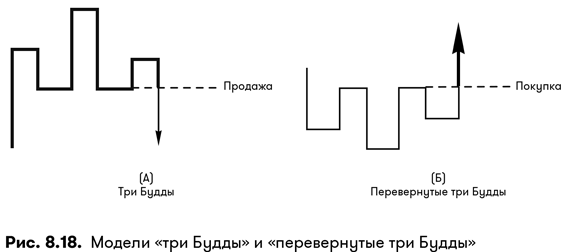

На рис. 8.18 представлены модель «три Будды» (three-Buddha) и модель «перевернутые три Будды» (inverted three-Buddha). Эти модели аналогичны западным моделям «голова и плечи» и «перевернутые голова и плечи». Сигнал к продаже поступает, когда цены прорывают «правое плечо» модели «три Будды».

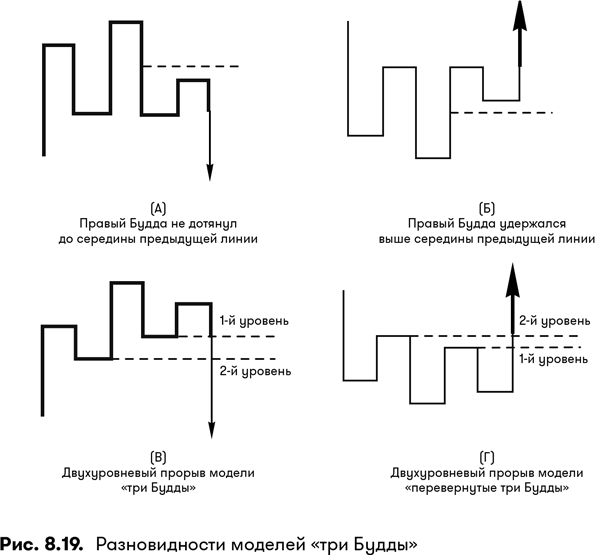

На рис. 8.19 показано несколько способов, с помощью которых можно определить степень выраженности медвежьего характера вершины «три Будды» и бычьего характера основания «перевернутые три Будды». Например, на рис. 8.19А показано, как подъем правого Будды остановился ниже середины предыдущей длинной линии «каги». Это свидетельствовало о недостаточной энергичности бычьего наступления. Рис. 8.19Б отражает внутреннюю силу рынка, проявившуюся в том, что спад удержался выше середины предыдущей длинной линии «каги». На рис. 8.19В и 8.19Г видно, что модель «три Будды» приобретает дополнительный вес, если она завершается двухуровневым прорывом.

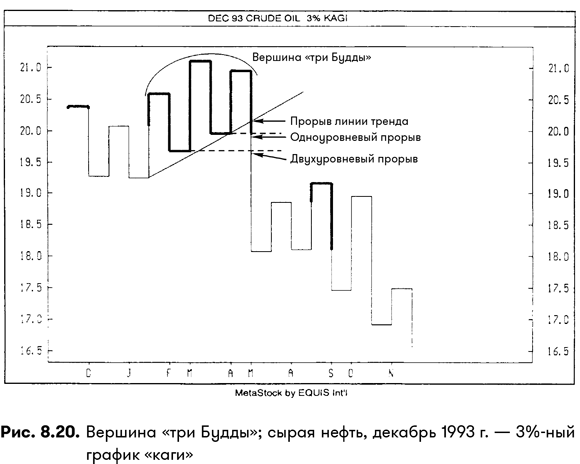

Обратите внимание на вершину «три Будды», которая показана на рис. 8.20. Первым медвежьим сигналом стал прорыв восходящей линии поддержки. Дополнительное подтверждение поступило при одноуровневом прорыве. Трейдеры, предпочитающие еще более сильное медвежье подтверждение, могли бы в качестве сигнала к продаже использовать следующий двухуровневый прорыв.

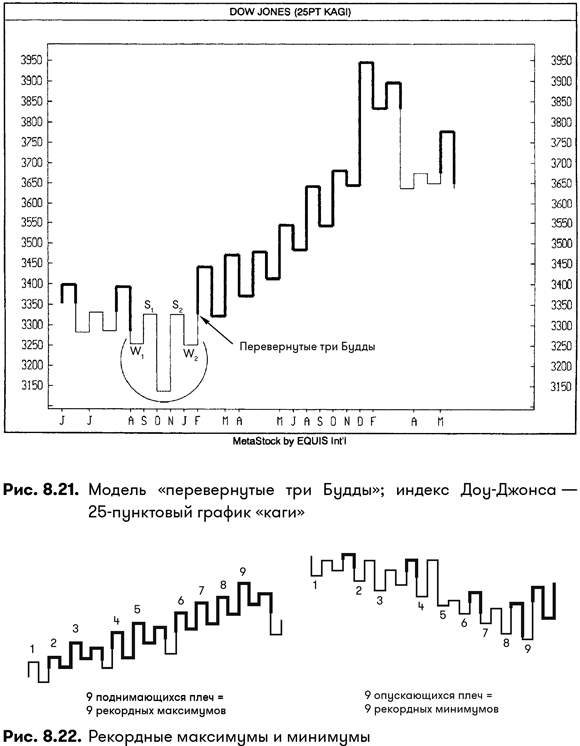

На рис. 8.21 изображена классическая модель «перевернутые три Будды», где две талии W1 и W2 расположены почти на одном ценовом уровне. Эта модель была подтверждена двухуровневым прорывом выше плеч S1 и S2 (отмечен стрелкой). Обратите внимание, что бывшая область сопротивления у плеч S1 и S2 стала поддержкой, и с этого уровня рынок продолжил подъем, образовав ряд последовательно возрастающих талий и плеч.

Рекордные сессии

Понятие рекордных сессий играет ключевую роль в методологии работы японских трейдеров с графиками «каги». Это те же рекордные сессии, о которых говорилось в главе 3 при обсуждении свечных моделей, с той лишь разницей, что на графиках «каги» подсчитывают количество плеч и талий. Как показано на рис. 8.22, ряд из девяти поднимающихся плеч (необязательно последовательных) называется девятью рекордными максимумами. Аналогично последовательность из девяти опускающихся талий называется девятью рекордными минимумами. Японцы полагают, что после того, как рынок образовал около девяти рекордных максимумов или минимумов, следует ждать разворота.

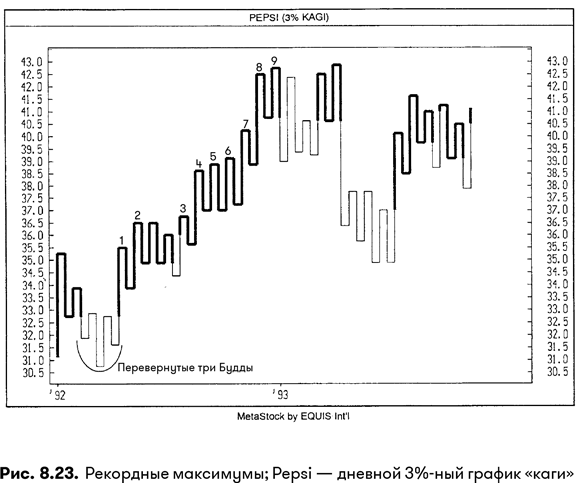

Как следует из рис. 8.23, в начале 1992 г. рынок образовал модель «перевернутые три Будды», вслед за чем быки подняли его из окрестности 30 долл. до 43 долл. В ходе этого подъема развернулась серия из девяти рекордных максимумов. После девятого рекордного максимума цены остановились и в начале 1993 г. образовали двойную вершину вблизи 43 долл.

Большинство японских трейдеров используют графики «каги», построенные на дневных или недельных ценах закрытия. Однако эти графики можно использовать и во внутридневном режиме — так же как пункто-цифровые графики используются и в дневном, и во внутридневном режимах. На рис. 8.24 представлен 5-минутный график «каги», для построения которого использовалась цена закрытия каждого 5-минутного отрезка торгового дня. Все правила построения графика «каги» и ранее упомянутые приемы торговли действуют и в случае внутридневного графика «каги». На данном графике отчетливо видно, что в конце апреля и начале мая цены столкнулись с сопротивлением у отметки 453. Восходящая линия поддержки была прорвана 6 мая. Непосредственно перед этим рынок достиг нового максимума подъема (X), а затем возникло девять последовательно убывающих минимумов. Образование этой серии из девяти рекордных минимумов означало, что вероятен подъем. Кроме того, минимумы 9 и 10 мая сформировали основание «двойное окно».

Рис. 8.25 иллюстрирует одно из главных преимуществ графиков «каги» — возможность более детального анализа рынков типа взаимных фондов, где известны только цены закрытия. На данном графике цен акций Magellen Fund иллюстрируются различные приемы из арсенала «каги», с помощью которых можно было выявить разворот восходящей тенденции в конце 1993 г.

- До тех пор пока коррекции останавливались выше середины длинных линий «каги» 1, 2 и 3, сила рынка не вызывала сомнений. Когда же медведи проявили достаточный напор и столкнули цены ниже середины длинной линии «каги» 3 (отмечено стрелкой), стало ясно, что ситуация на рынке изменилась.

- Ряд восходящих максимумов А–Е и минимумов A–F свидетельствовал об укреплении рынка. Сигнал об ослаблении восходящего движения поступил при образовании более низкого максимума F и более низкого минимума С.

- С конца 1992 г. до конца 1993 г. части «янь» линий «каги» были длиннее частей «инь», что говорило о перевесе в пользу быков. Однако у длинной линии «каги», которая прорвала середину линии 3, часть «инь» оказалась длиннее части «янь». Это означало, что контроль над рынком перешел к медведям.