ГЛАВА 8. ГРАФИКИ «КАГИ»

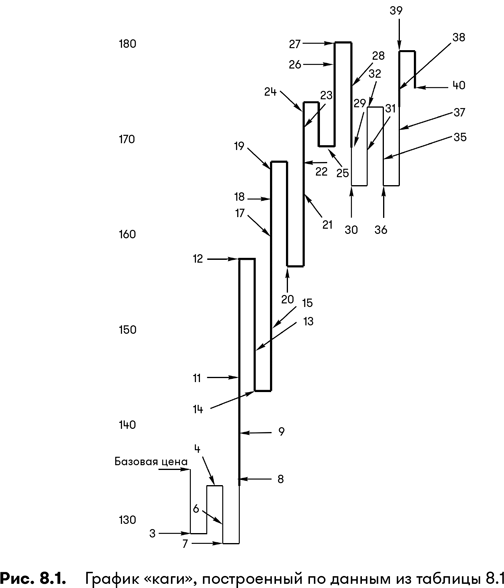

Считается, что изобретение графика «каги» примерно совпало с зарождением японского рынка акций в 1870-е гг. Пример графика «каги» приведен на рис. 8.1. Свое название он получил от японского слова «каги», означавшего ныне неиспользуемый ключ с головкой в виде буквы «L». Именно поэтому японцы иногда называют график этого типа ключевым. Также он известен как график диапазона цен, крючковый график, дельта-график, или цепной график.

В одной японской книге о графиках «каги» говорится: «…как свечные графики превосходят столбиковые, так же ключевые графики превосходят пункто-цифровые». Я не настолько разбираюсь в пункто-цифровых графиках, чтобы согласиться или не согласиться с этой точкой зрения, однако могу с уверенностью утверждать, что графики «каги» открывают новые эффективные методы анализа, которые недоступны при работе с другими графиками.

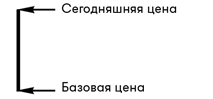

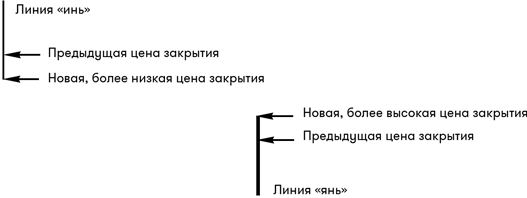

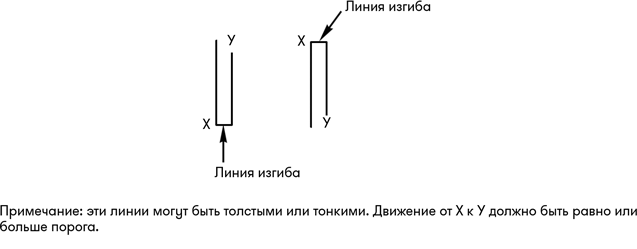

Отличительной чертой графика «каги» является то, что толщина и направление его линий зависят от поведения рынка. Если рынок продолжает двигаться в направлении предыдущей линии «каги», то она продлевается. Однако если рынок разворачивается на заданную величину, то в следующем столбце проводится новая линия «каги» в противоположном направлении. Любопытной особенностью графика «каги» является то, что с прорывом предыдущего минимума или максимума меняется толщина линии «каги». Толстая линия «каги» называется «янь» (yang), а тонкая — «инь» (yin). Подробнее о построении и интерпретации линий «янь» и «инь» будет рассказано ниже. Короткая горизонтальная линия на графике «каги» называется линией изгиба (inflection line).

ПОСТРОЕНИЕ ГРАФИКОВ «КАГИ»

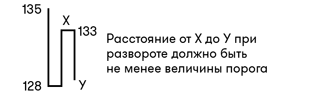

Графики «каги» обычно основаны на ценах закрытия. Перед началом построения графика «каги» следует выбрать пороговую величину разворота. Это минимальное движение цены, которое необходимо для построения в следующем столбце новой линии разворота. Например, если величина порога составляет 3 долл., то для разворота предыдущей восходящей линии (т.е. для нанесения следующей нисходящей линии) сегодняшняя цена закрытия должна опуститься как минимум на 3 долл. Это станет яснее при более подробном описании графика «каги». Для нанесения линии разворота на графике «каги» изменение цены должно быть равно величине порога или превосходить ее.

Наш пример

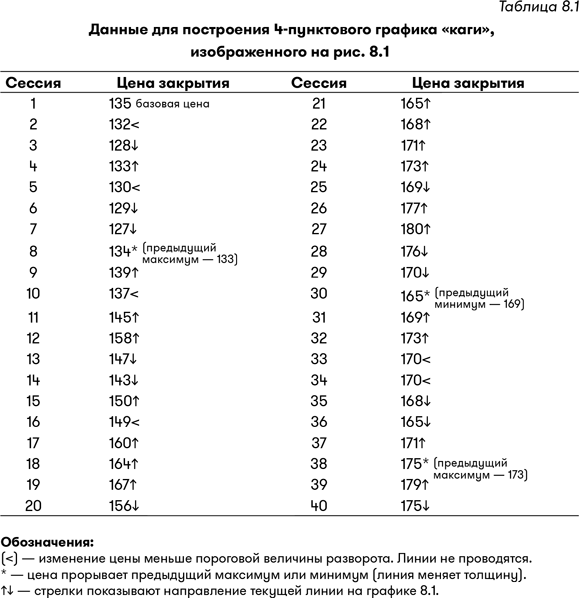

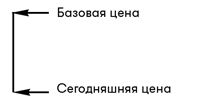

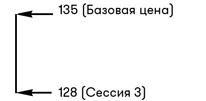

Базовая цена сессии 1, согласно таблице 8.1, составляет 135. Величина порога в данном примере принимается равной 4 пунктам.

Нанесение первой линии: сравните сегодняшнюю цену с базовой ценой.

Правило 1. Если сегодняшняя цена выше базовой цены на величину порога или более (в нашем примере это 4 или более пунктов от начальной цены), то от начальной цены к новой максимальной цене закрытия проводится толстая линия («янь»).

Примечание: для того чтобы можно было построить первую линию, изменение цены должно быть не меньше величины порога.

Правило 2. Если сегодняшняя цена ниже базовой цены на заданную величину порога или более, то от начальной цены к сегодняшней цене проводится тонкая линия («инь»).

Правило 3. Если разница между текущей ценой закрытия и базовой ценой меньше величины порога (в нашем случае это 4 пункта), то никакие линии не проводятся.

Наш пример

Базовая цена равна 135. Во время следующей сессии рынок опустился до 132. Это меньше заданной 4-пунктовой величины порога, поэтому пока линию нанести нельзя. Во время сессии 3 цена упала до 128. Теперь общая глубина падения рынка стала больше 4-х пунктов, необходимых для нанесения первой линии (от сессии 1 до сессии 3 цены упали на 7 пунктов). Поэтому на графике «каги» появляется первая тонкая линия «инь» (поскольку рынок сдвинулся вниз) в интервале от начальной цены 135 до 128.

Нанесение второй линии: сравните сегодняшнюю цену закрытия с концами (т.е. с основанием и вершиной) последней линии «каги». В нашем примере основание линии — 128, а вершина — 135, поэтому нам нужно сравнить текущую цену закрытия с ценами 135 и 128.

Правило 4. Если цена продолжает двигаться в направлении предыдущей линии, то эта линия продлевается, каким бы малым ни было изменение цены. Если бы в нашем примере цена упала до 127, то линия «инь» была бы продолжена вниз от 128 до 127. Если же первая линия — это толстая линия «янь» (вместо линии «инь»), то она будет продолжена вверх при наличии нового максимума цены закрытия.

Или

Правило 5. Если рынок меняет направление и продвигается на величину порога или более (для этого может потребоваться несколько сессий), то мы переходим в следующий столбец при помощи короткой горизонтальной линии (она называется линией изгиба) и проводим вертикальную линию в направлении движения рынка до новой цены закрытия. В нашем примере минимум последней линии был равен 128. Поскольку порог равен 4 пунктам, для нанесения новой линии в противоположном направлении нужно, чтобы рынок закрылся на отметке 132 или выше.

Или

Правило 6. Если рынок продвинулся против направления предыдущей тенденции меньше чем на величину порога, то эта сессия не принимается во внимание.

Наш пример

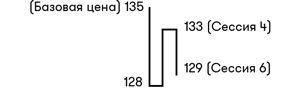

Основание последней линии «каги» (128) сравниваем с ценой сессии 4 (133). Получается, что цены поднялись на 5 пунктов (от 128 до 133). Этого достаточно (величина порога составляет 4 пункта) для нанесения новой линии в направлении, противоположном предыдущей линии. Поэтому мы смещаемся вправо путем нанесения короткой горизонтальной линии (линии изгиба), а затем проводим линию вверх от 128 до 133.

Нанесение третьей линии: вновь сравниваем последнюю линию «каги» с сегодняшней ценой. В нашем примере последняя линия «каги» остановилась на 133. Поэтому сегодняшнюю цену мы сравниваем со 133.

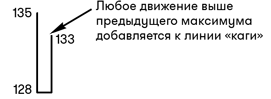

Правило 7. Поскольку в настоящий момент линия «каги» направлена вверх, то при любом дальнейшем росте цены эта линия продлевается до нового максимума цены.

Правило 8. Если цена падает на величину порога или более (в нашем случае — 4 пункта), то новая линия проводится вниз. В нашем примере, поскольку конец последней линии находится на отметке 133, для нанесения нисходящей линии в следующем столбце рынок должен упасть как минимум до 129.

Правило 9. Если падение рынка меньше заданной величины порога, то новая линия не проводится.

Наш пример

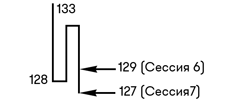

Конец последней линии «каги», образованный ценой сессии 4, находится на уровне 133. Сравниваем с ним цену закрытия сессии 5, равную 130. Получается, что, хотя цены развернулись в результате падения рынка от 133 до 130, этого спада было недостаточно для нанесения новой линии на нашем графике «каги» (глубина спада меньше порога). Таким образом, сессия 5 не учитывается. Следующая новая линия добавляется после сессии 6, когда цена опустилась до 129, то есть на 4 пункта ниже вершины предыдущей линии «каги» (133). Переходим к следующему столбцу и проводим линию разворота вниз от 133 до 129.

Во время сессии 7 цена падает до 127. Мы продолжаем линию далее от 129 к 127 (поскольку движение вниз от 129 к 127 было в направлении предыдущей линии «каги», нам не требуется 4-пунктовое движение, которое было бы необходимо для нанесения восходящей линии разворота).

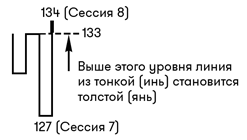

Во время сессии 8 цена выросла до 134, то есть на 7 пунктов по сравнению с минимумом (127) предыдущей линии «каги». Этого более чем достаточно для нанесения восходящей линии разворота. Следовательно, переходим к новому столбцу и проводим линию вверх от 127 до 134. Заметьте, что эта линия из тонкой стала толстой, как только цена превысила предыдущий максимум (133). В этом проявляется одно из основных свойств графиков «каги», а именно:

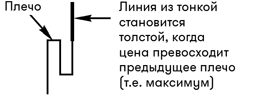

Правило 10. Если тонкая линия на графике «каги» превосходит предыдущий максимум, то с этого уровня она становится толстой. Предыдущий максимум называется плечом (shoulder).

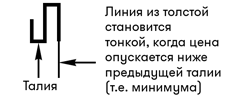

Правило 11. Если толстая линия «каги» прорывает предыдущий минимум, то с этого уровня она становится тонкой. Предыдущий минимум называется талией (waist).

Наш пример

В дальнейшем изложении мы будем ссылаться на данные таблицы 8.1 и рис. 8.1.

Согласно Правилу 11, при прорыве предыдущего минимума линия превращается из толстой в тонкую. Обратите внимание на рис. 8.1, что при разворотах, размах которых был недостаточен для прорыва предыдущего минимума (например, от 19-й до 20-й сессии), толщина линии не менялась. Но вот во время сессии 30 цена упала ниже предыдущего минимума 169 (сессия 25) до 165. По этой причине в момент прорыва предыдущего минимума линия «каги» для сессии 30 превратилась из толстой в тонкую (т.е. изменилась с «янь» на «инь»). Заметьте, что во время сессии 38 рынок прорвал предыдущий максимум и в результате этого перешел с тонкой линии «инь» на толстую линию «янь».

Использование процентных графиков «каги»

Проблема при использовании в качестве порога фиксированной ценовой величины состоит в необходимости ее согласования с меняющейся ценой акции. Например, порог величиной в 1 долл. может быть приемлем для акции стоимостью 20 или 30 долл., но та же самая величина будет чрезмерной для акции стоимостью 5 долл. или недостаточной для акции стоимостью 100 долл. График «каги» предоставляет уникальную возможность весьма эффективного решения этой проблемы — вместо фиксированного ценового порога можно использовать фиксированный процентный порог. Например, для 3%-ного графика «каги» с начальной ценой 50 долл. первым порогом будет 1,50 долл. (3% от 50 долл.). Если цена акции возрастет до 70 долл., порогом станет уже 2,10 долл. (3% от 70 долл.). То есть при повышении цены акции величина порога будет автоматически возрастать, а при снижении цены — уменьшаться.

В Японии процентные графики «каги» используются реже, чем графики «каги» с фиксированной ценой. Для многих японских трейдеров, которые предпочитают строить графики «каги» вручную, расчет переменных величин процентного порога оказывается неприемлем из-за относительно больших затрат времени. Однако теперь, с появлением программного обеспечения для построения графиков «каги», трейдеры могут легко использовать процентные пороги.

Каким бы порогом трейдер ни пользовался — постоянным или переменным (процентным) — выбор величины этого порога полностью зависит от индивидуальных предпочтений трейдера, определяемых стилем и временными рамками торговли. Специалист по графикам «каги» из Ассоциации технических аналитиков Японии рассказал мне, что для акций он обычно использует 3%-ный порог. Среди трейдеров, работающих в более длинных временных интервалах, популярен также и 5%-ный график «каги».

ТОРГОВЛЯ С ПОМОЩЬЮ ГРАФИКОВ «КАГИ»

Покупай при «янь», продавай при «инь»

Известно много способов применения графиков «каги», но основной и самый простой из них таков: покупать, когда линия «каги» меняется с тонкой на толстую, и продавать, когда линия «каги» меняется с толстой на тонкую. Напомню, что линия «каги» становится толстой (т.е. становится линией «янь») при превышении предыдущего максимума. Линия «каги» становится тонкой линией «инь» при прорыве предыдущего минимума.

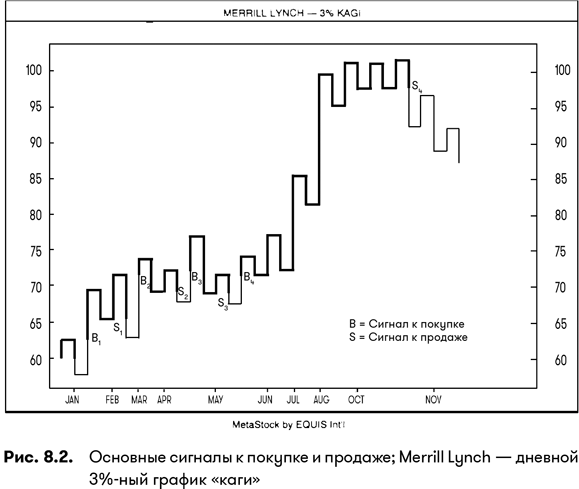

На рис. 8.2 показаны основные сигналы графика «каги» к покупке и продаже. Сигналом к покупке служит появление толстой линии «янь», а сигнал к продаже поступает, когда линия «каги» становится топкой линией «инь». Как легко заметить, во время горизонтального движения рынка сигналы к покупке и продаже могут привести к потерям (например, в промежутках от В2 до S2 и от ВЗ до S3). Это связано с тем, что графики «каги», как и графики «ренко» и трехлинейного прорыва, предназначены для использования на направленном рынке. А в отсутствии выраженной тенденции их сигналы могут вызвать слишком частое открытие и закрытие позиций. (Избежать этого можно, например, путем изменения чувствительности. Об этом будет сказано ниже.) Цель графика «каги» — уловить более длительные тенденции. Она была достигнута в интервале между покупкой в точке В4 и ликвидирующей продажей в точке S4. Обратите внимание, что с января на этом графике курса акции Merrill Lynch наблюдался ряд возрастающих максимумов и минимумов. Это бычий признак, свидетельствующий о внутренней силе рынка. Однако с точки S4 началась череда понижающихся максимумов и минимумов. (О сопоставлении последовательных максимумов и минимумов см. далее.)

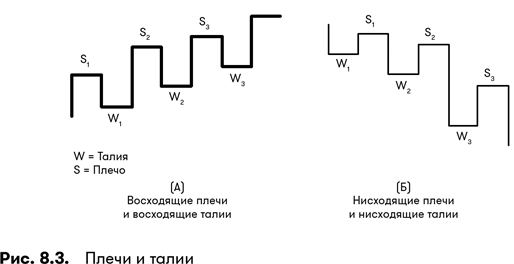

Плечи и талии

Плечо — это предыдущий максимум, а талия — это предыдущий минимум. Ряд плеч и талий с восходящими максимумами или нисходящими минимумами может дать обширную информацию о внутреннем тонусе рынка. Так, ряд восходящих плеч (SI, S2, S3) и талий (Wl, W2, W3) на рис. 8.ЗАподчеркивает жизнеспособность рынка, поскольку у быков хватает сил поддерживать последовательное повышение максимумов и минимумов. На рис. 8.3Б падающие плечи SI, S2, S3 и убывающие талии Wl, W2, W3 свидетельствуют о перевесе в пользу медведей.

На рис. 8.4 восходящая последовательность плеч (S1–S5) продемонстрировала силу быков. Здесь же видна и восходящая цепочка талий W1–W4. Развертывание этого сочетания возрастающих максимумов и минимумов на графике «каги» отражало устойчивое укрепление рынка. Предупреждением о том, что силы быков истощаются, стала талия 5 (W5). Она прервала предыдущий цикл повышающихся минимумов, опустившись ниже W4. С тех пор в долгосрочном плане на этом рынке преобладает нисходящая тенденция, о чем свидетельствует ряд понижающихся долгосрочных максимумов (6–9) и минимумов (A–D).

Публикуемые данные об акциях взаимных фондов содержат только цены закрытия. Поэтому для анализа этих акций нельзя использовать свечные графики, требующие цен открытия, максимумов, минимумов и цен закрытия. Однако для этого прекрасно подходят графики трехлинейного прорыва, «ренко» и «каги», так как их построение основано лишь на ценах закрытия. На рис. 8.5 показано, как сравнение высоты плеч и талий можно использовать для оценки силы акций взаимного фонда. На этом графике представлена группа восходящих плеч (от S1 до S5) и восходящих талий (от W1 до W5). Первый признак ослабления спроса появился, когда плечо S6 стало ниже предыдущего плеча, а талия W6 опустилась ниже предыдущей талии W5. После этого область S5 стала сопротивлением.