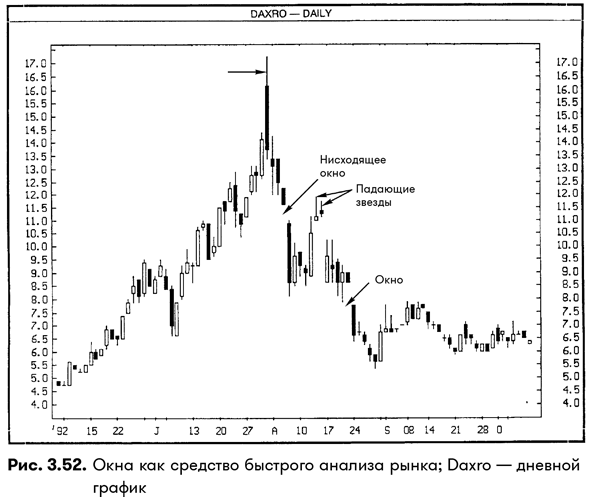

На рис. 3.52 показано, как с помощью свечей можно быстро оценить силу (или слабость) рынка. В данном случае рассматривается акция, которую купил один мой приятель. После распространения некой новости крайне бычьего толка акция мгновенно взлетела на новую высоту (см. стрелку). Но параллельно с этой бычьей новостью появилось и несколько зловещих признаков. Первое, в день нового максимума рынок закрылся ниже уровня закрытия предыдущего дня. В результате образовалась завеса из темных облаков.

Второй признак был еще серьезнее. Я объяснил своему приятелю, что если рынок не способен удержать новые высоты при предположительно бычьей новости, то покупать на нем опасно. Цена акции отражает сумму всех сведений независимо от того, располагают ими большинство или только избранные трейдеры. Число владельцев крупных пакетов этой акции было сравнительно невелико. Неудачная попытка удержать новые высоты означала, по-видимому, что эти немногие знали нечто, неизвестное всем остальным. Возможно, эти избранные расценили подъем как подходящий момент для выгодной продажи. Конечно, нельзя было исключать и возможность возврата к достигнутым ранее высотам. Но, увидев нисходящее окно, я сказал приятелю, что тенденция останется нисходящей, пока рынок не закроется выше вершины окна. Судя по двум падающим звездам, это окно стало сопротивлением. Обратите внимание, что в августе открылось еще одно нисходящее окно.

По мнению некоторых японских трейдеров, если окно не заполняется в течение трех сессий, это подтверждает, что рынок двинется в направлении окна. То есть, если образуется нисходящее окно и за три сессии ценам не удается его закрыть, это указывает на продолжение спада. В одной из переведенных мною книг сказано, что если окно не заполнено за три сессии, то рынок способен пройти еще 13 сессий в сторону разрыва. Я не согласен с чрезмерной, на мой взгляд, определенностью последней части этого утверждения. Однако тактика ожидания в течение трех сессий может быть вполне применима для подтверждения поддержки или сопротивления окна.

На рис. 3.53 представлено нисходящее окно, открывшееся в начале мая. Исходя из сказанного выше, нужно переждать три сессии: возможно, за это время рынок закроет окно. Если быки не смогут толкнуть цену закрытия выше вершины окна, то, согласно свечной теории, это должно увеличить шансы на продолжение нисходящей тенденции. Ведь у быков было целых три сессии, чтобы вытолкнуть цену из окна, но им это не удалось. Из данного примера видно, как нисходящее окно сыграло роль сопротивления, когда в третьей сессии быки безуспешно пытались поднять цены выше него. Майские попытки преодолеть сопротивление окна на уровне 62 центов потерпели неудачу, вылившуюся в появление завесы из темных облаков и свечи с длинной верхней тенью (см. стрелку), которая образовалась несколько сессий спустя.

Я бы не стал настаивать, чтобы количество сессий ожидания обязательно равнялось трем. Дело в том, что число 3 занимает особое место в японской культуре, и своеобразное преклонение перед ним, вероятно, отразилось и на техническом анализе. Смысл данного подхода в другом: необходимости внимательно следить за происходящим на рынке после образования окна. А сколько сессий ждать его подтверждения вместо традиционных трех — две, четыре или даже пять, — каждый может решить для себя самостоятельно.

Три окна

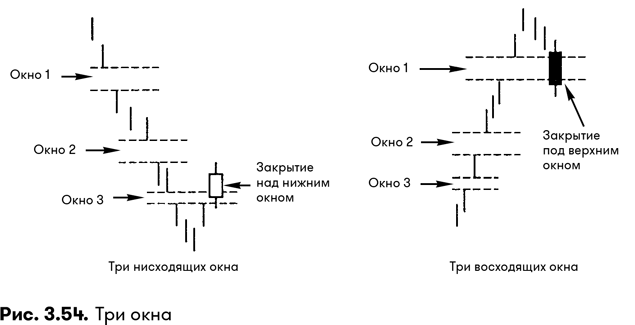

Как уже отмечалось, японцы придают особое значение числу 3. В частности, они полагают, что рынок, образовавший три восходящих или нисходящих окна подряд (см. рис. 3.54), достиг зрелости. Такой рынок считается чрезмерно растянутым, а потому на нем вероятна коррекция.

Рис. 3.55 интересен тем, что на нем показаны не только окна, но и множество свечных моделей. После январских моделей основания (высокая волна и утренняя звезда) рынок окончательно подтвердил бычий разворот посредством восходящего окна. Энергичный подъем от него продолжался до харами. Коррекция от этой харами остановилась в середине февраля, подтвердив поддержку январского окна. На отрезке от февральских минимумов до завесы из темных облаков начала марта появились три восходящих окна (отмечены 1, 2, 3). Затем рынок прорвался вниз, образовав нисходящее окно. Заметьте, что через несколько дней оно стало сопротивлением.

Как следует из вышеприведенного примера, когда после трех восходящих окон появляется медвежий свечной сигнал, нужно ликвидировать длинные позиции. Более агрессивные трейдеры, готовые, по выражению японцев, «принять на веру» сигнал трех окон, могут открыть короткие позиции, не дожидаясь дополнительного медвежьего подтверждения.

Мой опыт, однако, показывает, что даже при наличии трех окон не следует торговать в противоположном им направлении, пока не появятся дополнительные доказательства разворота. Я, например, предпочитаю дождаться, пока цена закрытия преодолеет последнее окно (см. рис. 3.54). Такое медвежье подтверждение на рис. 3.55 дает мартовская свеча X, закрывшаяся ниже восходящего окна 3.

Рис. 3.56 демонстрирует, насколько важно бывает дождаться закрытия самого верхнего окна, прежде чем продавать по сигналу трех восходящих окон. На этом графике рынка золота показано восходящее окно, которое появилось в апреле. Оно отмечено как окно 2, так как ему предшествовало другое восходящее окно, не показанное на графике. За окном 2 последовало еще одно восходящее окно — окно 3, а через несколько сессий после него, 3 мая, сформировалась завеса из темных облаков. Она просигналила об изменении тенденции, и рынок перешел от восходящего движения к горизонтальному. Однако изменение тенденции — это еще не разворот. Для подтверждения последнего медведям нужно было добиться закрытия рынка ниже верхнего окна 3. Но это окно осталось открытым, и рынок продолжил восхождение. Примечательно, что такой же расклад получился, когда вслед за окном 4 появилась еще одна завеса из темных облаков (завеса 2). После нее цены снова перешли от подъема к горизонтальному движению. Однако рынок золота так и не смог заполнить окно 4 ценой закрытия: быки успешно отбились с помощью молота. Обратите внимание, что во внутридневном режиме окно все же было заполнено, но цена закрытия сессии так и не упала ниже его основания. Значит, исходная восходящая тенденция осталась в силе. Учитывая возможность такого развития событий, я обычно рекомендую клиентам принимать защитные меры или ликвидировать имеющиеся позиции при появлении серии из трех или более восходящих (или нисходящих) окон, но ни в коем случае не торговать против тенденции, пока последнее окно не заполнено ценой закрытия.

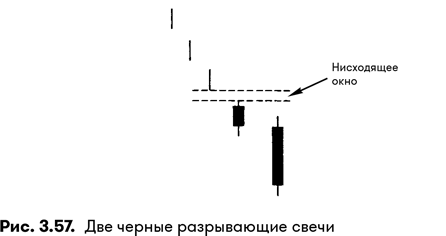

Две черные разрывающие свечи

Медвежий сигнал нисходящего окна значительно усиливается, если сразу после него идут две свечи с черными телами. Такая комбинация (см. рис. 3.57) называется «две черные разрывающие свечи» (two black gapping candles). Пара черных свечей подтверждает переход рынка от подъема к спаду. По выражению японцев, эта модель означает, что «быки обращены в бегство».

На рис. 3.58 представлен целый ряд сигналов о трудностях, переживаемых рынком акций Delta в зоне от 50 до 60 долл. О развороте на вершине сигнализировали:

- Медвежье поглощение;

- Харами;

- Вечерняя звезда;

- Медвежье поглощение;

- Медвежье поглощение;

- Завеса из темных облаков, а также длинные верхние тени образующих ее свечей. Знатоки свечных моделей увидят здесь еще и модель «три вороны», то есть три черные свечи после белой.

Завершающий удар нанесли две черные разрывающие свечи в середине ноября.

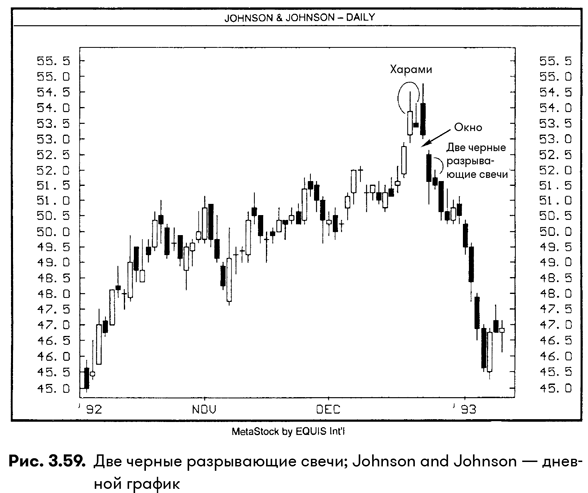

Обратимся к рис. 3.59. Серьезное предупреждение поступило от декабрьской харами, за которой последовало длинное черное тело. Заметьте также, что у всех трех свечей (т.е. двух из харами и одной после нее) были длинные верхние тени. За этой серией медвежьих сигналов последовало нисходящее окно с двумя черными свечами. Это сочетание дало модель «две черные разрывающие свечи».

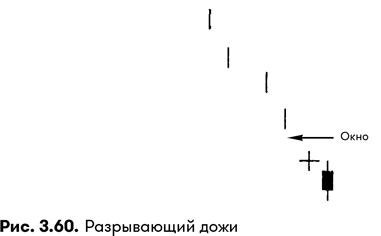

Разрывающий дожи

На рис. 3.60 показана сессия дожи, которая во время спада образовала разрыв вниз. В таких случаях говорят, что одна продажа влечет за собой другую, то есть возникает медвежий сигнал. Я бы посоветовал дождаться подтверждения этого сигнала в следующей после дожи сессии. Дело в том, что если во время этой сессии цены поднимутся и образуют длинную белую свечу, то мы получим бычью модель «утренняя звезда».

В японских источниках я встречал упоминания о разрывающем дожи только на падающем рынке. Но, по-моему, такую модель можно рассматривать и как бычий сигнал на растущем рынке (хотя бы из-за наличия в ней восходящего окна). В этом случае я тоже подождал бы следующей более высокой сессии. Ведь дожи после разрыва может быть признаком усталости рынка; если же за ним последует белая свеча, то это будет означать, что рынок «восстановил силы».

Как отмечалось в разделе о дожи, его появление после восходящей тенденции или высокой белой свечи может нести медвежий сигнал. Однако следует учитывать, что, когда дожи образует разрыв вверх, его медвежий потенциал частично сводится на нет восходящим окном, так как оно свидетельствует о силе рынка.

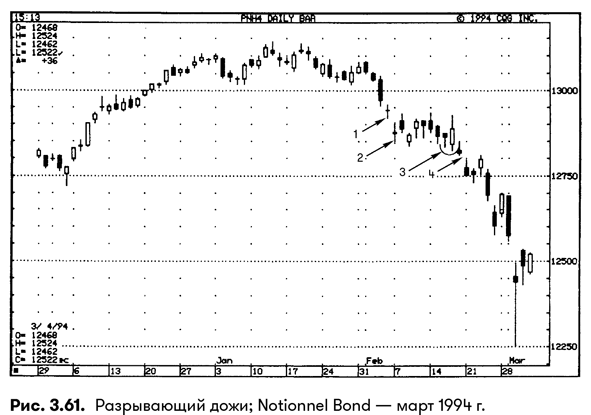

Как видно на рис. 3.61, дожи (1) не образовал разрыва вниз (т.е. его максимум был выше минимума предыдущей сессии). Но поскольку этот дожи был так близок к открытию нисходящего окна, я все равно расценил его как разрывающего дожи, пусть и нестандартного. Любопытно, что в следующую сессию рынок все же образовал разрывающего дожи (2). Признак дальнейшего ослабления рынка появился, когда молот и бычье поглощение (3) не смогли сдержать напор медведей и цена закрытия опустилась ниже зоны поддержки, установленной этой моделью. В точке 4 рынок подал важный медвежий сигнал в виде нисходящего окна.

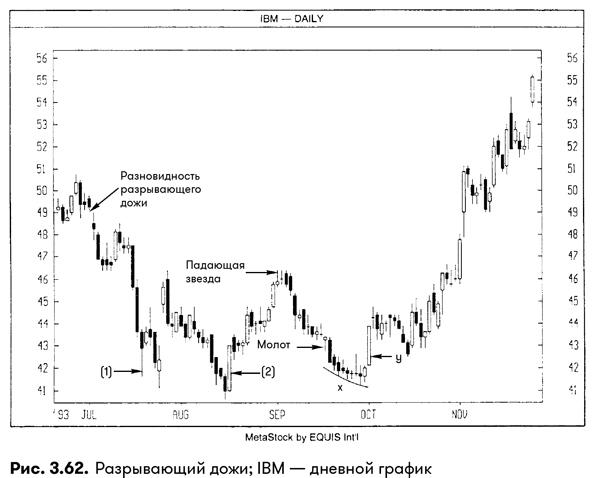

Модель «разрывающий дожи» в классическом варианте довольно редка, однако иногда аналитику приходится иметь дело с похожими на нее комбинациями. На рис. 3.62 отмечена падающая свеча с маленьким телом, которую можно считать разновидностью разрывающего дожи — ее маленькое, почти как у дожи, тело образовало разрыв ниже предыдущих минимумов. (Даже если не считать эту модель разрывающим дожи, ее можно рассматривать как две черные разрывающие свечи.) На графике также есть несколько интересных сигналов, которые свидетельствовали о том, что вблизи 40 долл. формируется основание рынка. К этим сигналам относятся длинная нижняя тень свечи 1 и высокое белое тело свечи 2. Падающая звезда в конце августа остановила подъем от свечи 2. На последовавшем спуске рынок прорвал минимумы молота середины сентября, но затем активность продаж пошла на убыль, что так наглядно иллюстрирует череда уменьшающихся черных тел (область X). Вскоре длинная белая свеча Y заявила, что власть перешла к быкам.

МОДЕЛИ ИЗ ТРЕХ И БОЛЕЕ СВЕЧЕЙ

Вечерняя звезда

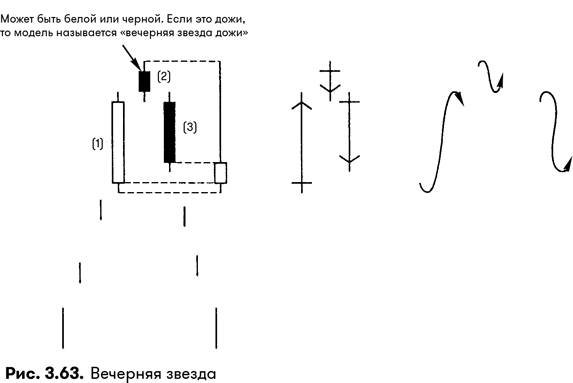

Как видно из рис. 3.63, модель «вечерняя звезда» (evening star) состоит из трех свечей. Модель предусматривает восходящий рынок, при котором за длинной белой свечой (1) должно идти маленькое тело (2). Маленькое тело второй свечи может быть черным или белым, но оно не должно пересекаться с телом свечи 1. Третья свеча этой модели — черное тело, которое обычно не пересекается с телом 2, а его уровень закрытия заходит глубоко в пределы первого белого тела модели. Если вторая свеча вечерней звезды — дожи, а не маленькое тело, то модель называется вечерняя звезда дожи (evening doji star).

В главе 2 я уже упоминал книгу «Золотая жила — как три обезьяны считали деньги», написанную в середине XVIII в. В ней, в частности, говорится о рынках «инь» и «янь». «Янь» означает принадлежность к бычьему рынку (белую свечу иногда называют свечой «янь»). Рынок «инь» — медвежий. Поэтому черную свечу можно называть свечой «инь». В одном из разделов книги сказано: «Когда движение “янь” достигает вершины, наступает затишье. Это затишье порождает свечу “инь”». А вот что стоит за этим образным описанием вечерней звезды:

- «Когда движение “янь” достигает вершины…» — это момент появления длинной белой свечи вечерней звезды.

- «…Наступает затишье» — это описание маленького тела. Оно отражает переходное состояние рынка, при котором подъем сменяется затишьем.

- «Это затишье порождает свечу “инь”» — это точное описание этапа, когда после затишья второй свечи появляется свеча «инь» (черная свеча).

Для окончательного подтверждения медвежьего характера вечерней звезды важно дождаться появления ее третьей свечи. Маленькое тело второй свечи означает лишь, что рынок перешел от восходящей тенденции к равновесию сил быков и медведей. И только когда длинная черная свеча проникает глубоко в пределы белого тела первой сессии, становится ясно, что верх одержали медведи.

На рис. 3.64 приведен пример вечерней звезды, подтвердившей зону сопротивления, установленную медвежьим поглощением. Поскольку и вечерняя звезда, и медвежье поглощение возникли примерно на одном уровне (вблизи 45 долл.), их сочетание можно было интерпретировать как потенциальную двойную вершину. В западном техническом анализе для подтверждения двойной вершины цены должны опуститься ниже минимума между двумя ее пиками. На рис. 3.64 этот минимум образовался в феврале у отметки 40,5 долл. Расстояние между максимумом и минимумом двойной вершины позволяет определить ценовой ориентир последующего спада. В данном случае это расстояние составляет около 5 долл. Ценовой ориентир, который получается при вычитании этой величины (5 долл.) из февральского минимума (40,5 долл.), равен приблизительно 35,5 долл. Следовательно, желающие использовать спады для покупок могут планировать их на уровне 35,5 долл. Из этого примера видно, насколько гармонично сочетаются свечные графики и западные методы графического анализа (в частности, модель «двойная вершина»).

Рис. 3.65 свидетельствует, что вечерняя звезда может стать сопротивлением. Из графика видно, что ноябрьская вечерняя звезда остановила декабрьский подъем. В качестве сопротивления я рассматриваю наивысший уровень трех свечей вечерней звезды, то есть конец самой высокой верхней тени. Трейдерам, готовым рискнуть и открыть короткие позиции, я бы посоветовал разместить стоп-приказ (основанный на цене закрытия, а не на внутрисессионном прорыве) выше максимума вечерней звезды. В данном примере подтверждением прорыва сопротивления вечерней звезды стал бы подъем недельной (т.е. пятничной) цены закрытия выше пунктирной линии.

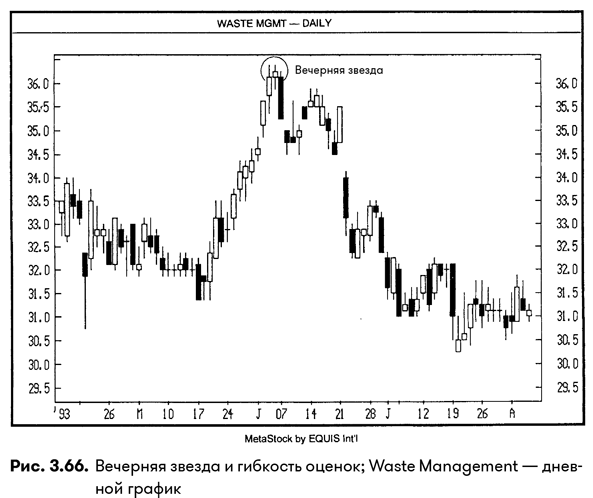

Ранее мы уже говорили о том, что оценка свечных моделей на графиках акций должна быть более гибкой, чем на графиках некоторых других рынков — например, фьючерсных. Как следует из рис. 3.63, в классическом варианте соседние тела вечерней звезды не должны пересекаться. Но на рынке акций цена открытия обычно мало отличается от цены закрытия накануне, поэтому здесь допускается пересечение тел. Так, на рис 3.66 средняя сессия модели открывается почти на уровне закрытия предыдущей сессии. И все же, допуская некоторую гибкость в оценке взаимного расположения тел вечерней звезды на графиках акций, не следует забывать, что чем ближе модель к стандарту, тем выше вероятность разворота на вершине.

Вечерняя звезда конца августа на рис. 3.67 отличается от стандартной конфигурации тем, что черное тело ее третьей свечи не большое, а маленькое. Тем не менее я считаю ее разновидностью вечерней звезды, подающей полноценный медвежий сигнал, и вот почему:

Хотя третья, черная свеча этой вечерней звезды была и не высокой, она все же свидетельствовала о силе медведей, так как они сумели опустить цены глубоко в пределы белого тела модели.

Эта разновидность вечерней звезды подтвердила прочность зоны сопротивления. В середине августа поступил ряд медвежьих сигналов, среди которых были падающая звезда, три высоких черных тела после нее и свеча от 24 августа с длинной верхней тенью. Заметьте, что все эти медвежьи свечные сигналы появились вблизи 2,50 долл. — уровня, на котором образовалась рассматриваемая разновидность вечерней звезды.

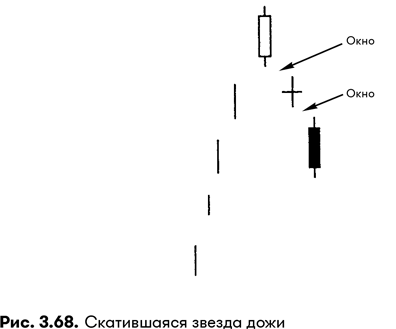

На рис. 3.68 изображена скатившаяся звезда дожи. Она возникает на высоком ценовом уровне: рынок сначала идет вверх, а затем падает с разрывом, образуя дожи. В этой точке продажа пересиливает покупку. Если следующая сессия дает черную свечу, образующую еще один разрыв вниз, то такая модель называется скатившейся звездой дожи (collapsing doji star). Эта модель состоит из тех же свечей, что и модель «вечерняя звезда дожи». Разница в том, что дожи из вечерней звезды расположен выше белого тела первой свечи, а дожи из скатившейся звезды — ниже. Данная модель считается «зловещей приметой крупного спада».

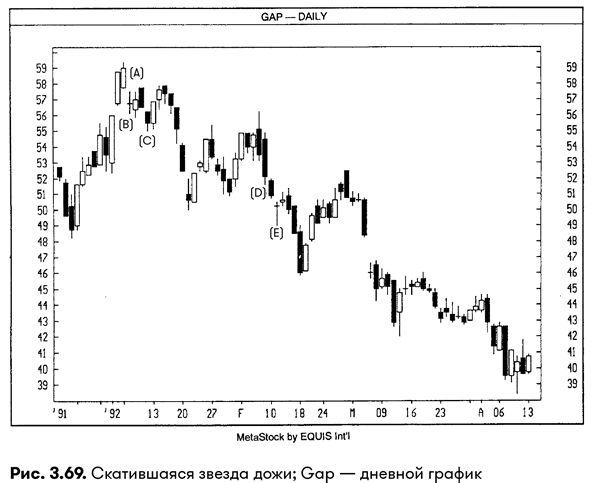

Комбинация свечей А, В и С на рис. 3.69, не будучи идеальной моделью «скатившаяся звезда дожи», все же может считаться ее разновидностью, ибо на графике для этого есть все три основных условия: 1) восходящая тенденция для разворота (белая свеча А); 2) сессия дожи с разрывом ниже предыдущей сессии (В); и 3) черная свеча, опустившаяся ниже сессии дожи (С).

Свечи D и Е формируют модель «разрывающий дожи» (о которой говорилось в разделе, посвященном окнам). Эта модель внешне схожа со скатившейся звездой дожи, но является медвежьей моделью продолжения тенденции. Это значит, что она образуется во время нисходящей тенденции — в отличие от скатившейся звезды дожи, которая является моделью разворота на вершине и возникает после восходящей тенденции.

Утренняя звезда

Как следует из рис. 3.70, соседние тела классической утренней звезды (morning star) не пересекаются. С помощью сводной свечи (рис. 3.70) можно убедиться, что чем выше тело 3 поднимается в пределы тела 1, тем длиннее нижняя тень сводной свечи, а значит, сильнее бычий характер модели.

На рис. 3.71 видно, что область поддержки, образованная августовским просветом в облаках, в октябре была подтверждена классической утренней звездой. Кроме того, средняя свеча этой утренней звезды была высокой волной.