Общедоступные приемы налогового планирования

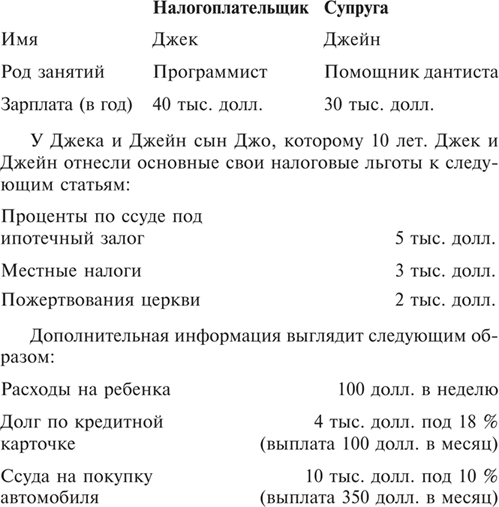

Как добиться минимального налогообложения? Как наперед планировать выигрыш при уплате налога? Я часто слышу, как люди говорят: «Мы с женой работаем оба. Живем от зарплаты до зарплаты. У нас просто нет денег, чтобы планировать свои налоги!» Ну, не знакомые ли слова? Каждому из вас следует усвоить одну простую, но важную вещь: практически любой человек в состоянии добиться некоторого снижения налогового бремени путем надлежащего налогового планирования. Чтобы доказать вам это, приведу пример с участием Джека и Джейн, наполнив его вполне реалистичными цифрами.

Джек и Джейн подумывают завести еще одного ребенка, но опасаются, что тогда расходы повысятся чрезмерно. Им нравится их дом, и в ближайшем будущем переезжать в другое место они не собираются.

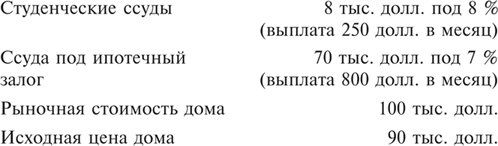

Схема 15.2. Выбор пенсионного плана для нанимателя

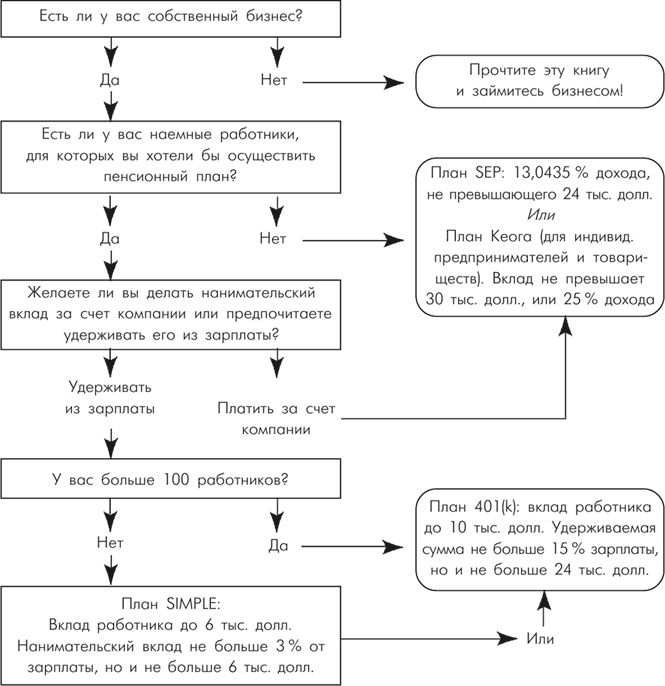

Рассмотрим их финансовую ситуацию более внимательно. Обязательства по налогам Джека и Джейн в текущем году можно рассчитать следующим образом:

Налоговые обязательства Джека и Джейн на текущий год составляют 8554 доллара. Кроме того, обязательные месячные выплаты по долгам разного рода составляют в сумме 1500 долларов.

Прием первый

Расходы на ребенка у Джека и Джейн составляют 5200 долларов в год. Они получают соответствующую кредитную льготу в размере 480 долларов в виде возврата части налога. Что было бы, воспользуйся Джек пособием на иждивенцев, предлагаемым своим сотрудникам его нанимателем? В этом случае он мог бы исключить ни много ни мало 5 тысяч долларов из своего с женой облагаемого дохода. Мы знаем, что доходы Джек и Джейн облагаются 28-процентной ставкой подоходного налога. Означенные 5 тысяч долларов при налоговой ставке 28 % означали бы 1400 долларов налоговых сбережений. Припомним также из ранее рассмотренного, что трудовой доход облагается налогами FI CA. Доля наемного работника в налогах FICA составляет половину, т. е. ставка для Джека и Джейн составит 7,65 %, или дополнительные 383 доллара в виде налоговых сбережений. Итого получается налоговых сбережений в размере 1783 доллара. Даже вычтя отсюда кредит в размере 480 долларов, который Джек и Джейн получили бы, приняв льготу на иждивенца от налоговых органов, все равно остается 1303 доллара чистого, по сути, дохода, который можно немедленно положить на банковский счет. С помощью простых подручных средств мы только что заткнули брешь величиной в 1303 доллара!

Прием второй

Джек и Джейн состоят в браке 15 лет и за это время накупили достаточно домашней утвари, предметов обихода, бытовых электроприборов и т. п. Для них не представило бы большой проблемы отдавать каждый год в виде пожертвований в благотворительные организации, такие как «Армия спасения» или «Добрая воля», различных вещей на сумму, скажем, 500 долларов. Подобное пожертвование на сумму 500 долларов подлежит налоговой льготе при 28 % подоходного налога. Таким образом, дополнительные налоговые сбережения составят 140 долларов.

Прием третий

У Джека и Джейн в настоящее время два вида выплат по процентам: проценты по ссуде под ипотечный залог и проценты по персональным долгам. Первые подлежат исключению из облагаемой суммы доходов. Вторые же – ни в коем случае. Персональный долг составляет у Джека и Джейн в сумме 22 тысячи долларов (овердрафт по кредитной карточке, ссуда на покупку автомобиля, студенческие ссуды). С другой стороны, значительная часть их дома является выкупленной, незаложенной собственностью (30 тысяч долларов), и им без труда удастся сохранить прежнюю ставку процента, даже увеличив размер залога. Таким образом, если они увеличат ипотечный залог до 92 тысяч долларов, годовой возврат по ссуде станет равен 7500 долларов, или на 2500 долларов больше, чем прежде. Для 28-процентной ставки подоходного налога это соответствует 700 долларам налоговых сбережений. Кроме того, месячные выплаты по ипотечному долгу увеличились у них всего на 50 долларов. Путем зачисления персонального долга в счет долга ипотечного Джек и Джейн добились того, что месячные выплаты по персональным долгам, равные прежде в сумме 700 долларов, ныне свелись к нулю. За счет того, что месячная выплата по ипотечному долгу увеличилась всего на 50 долларов, они прибавили 650 долларов к своим месячным наличным ресурсам.

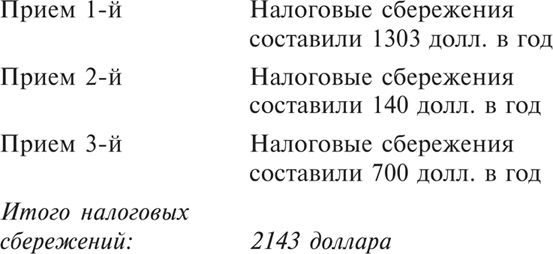

Если мы теперь взглянем на налоговые сбережения, обеспеченные с помощью означенных трех приемов, получается, что Джек и Джейн добились следующих результатов:

Все правильно. Используя три простые стратегии, Джеку и Джейн удалось заткнуть течь объемом 2143 доллара в своем финансовом бассейне в течение одного лишь года. При более подробном рассмотрении замечаем, что сумма 2143 доллара эквивалентна 179 долларам в месяц. Добавьте к этому 650 долларов, вырученных путем снижения персонального долга, и вы убедитесь, что Джек и Джейн увеличили свои наличные месячные ресурсы до 829 долларов. Этого должно хватить на расходы, которые потребуются в связи с появлением в их семье второго ребенка.

Джек и Джейн также могли бы завести счет по пенсионному плану типа 401 (k) у себя на работе или же обычный индивидуальный IRA-счет, пользуясь тем, что наличных средств у них стало больше. Это также позволило бы еще более уменьшить размеры налогов, которые Джек и Джейн обязаны в настоящее время платить. Не забывайте и о том, что во всем описанном примере не делается ни малейшей поправки на подоходный и другие налоги штата, в котором живут Джек и Джейн, а ведь означенные приемы позволили бы добиться сбережений и по этим налогам. Я сказал бы, что Джек и Джейн усвоили первоначальные приемы обороны против такого грозного противника, каким является 1R – Федеральное налоговое управление. Все, чего они добились, было достигнуто путем внесения простых поправок в сложившуюся финансовую ситуацию и применения некоторых несложных приемов, о которых слишком часто не догадывается налогоплательщик.

На самом же деле существуют десятки стратегий и приемов сбережения налоговых долларов. Они, как свидетельствует опыт, меняются из года в год. Если желаете ознакомиться со специальным материалом, посвященным десятке лучших в текущем году стратегий налогового планирования, отправляйтесь на и выберите ключевую фразу Tax Cut (снижение налогового бремени).

Налоги – это правда жизни. Какими бы ни были ваши доходы – высокими, средними или низкими, – вам нужно знать способы снижения налогового бремени. Если вы не будете над этим работать, ваше будущее благополучие под угрозой. Я призываю вас заделывать течи в вашем финансовом резервуаре и гарантирую, что благодаря этому у вас появится больше времени и денег, чтобы в полной мере наслаждаться жизнью.