Бюджет

Сценарии жизни: зависимость, забота, независимость

Помните школьные уроки математики? «Из пункта А в пункт Б выехал автобус…» Нет, скорость и длину пути мы высчитывать не будем. Нас интересуют пункты — начальный и конечный.

Конечная точка — это цели, в нашем случае финансовые. То, чего вы хотите достичь, что хотите купить. Про цели написано немало. Они обладают рядом параметров, и нас сейчас интересует вот что: цели должны быть измеримыми, четкими и осознанными.

Что касается начальной точки, то речь идет о верной оценке своего текущего финансового положения. Чтобы лодка поплыла, нужно как следует оттолкнуться от берега. А для этого необходимо знать, где этот берег находится.

Мой опыт финансового консультирования позволяет ответственно утверждать: 80% людей неверно оценивают не только свои расходы, но и доходы, что автоматически приводит к дефициту бюджета, кредитам и долгам. Связано это с тем, что мозг склонен приукрашать действительность, защищая нас от стрессов.

Поэтому первое, что нужно сделать на пути к финансовому успеху, — определить текущее положение дел. Вы должны понять, какой сценарий жизни проживаете сегодня, а к какому хотите прийти.

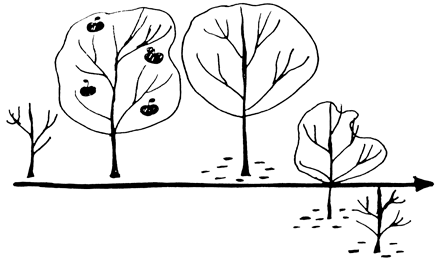

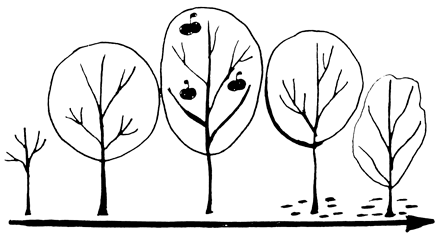

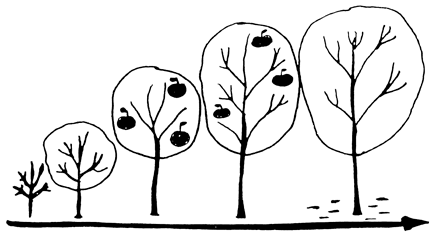

Существует три варианта: сценарий бедности, сценарий комфорта и сценарий богатства. Эта классификация популярна, но не слишком понятна. Слова «бедность» и «богатство» вводят людей в заблуждение. Тут речь идет не о том, сколько человек имеет средств, а о том, как ими распоряжается. Законы сохранения и накопления капитала работают одинаково для любых денежных объемов. Поэтому я переименовала эти сценарии, назвав их сценарий зависимости, сценарий заботы и сценарий независимости.

Сценарий зависимости

Сценарий зависимости (бедности) проживают семьи, в которых расходы равны доходам, а то и превышают их. То есть тратится все заработанное и, скорее всего, берутся кредиты.

Почему я переименовала сценарий бедности в сценарий зависимости? Все дело в том, что такую жизнь могут вести люди вовсе не бедные, а очень даже обеспеченные — владеющие дорогими машинами, недвижимостью, отдыхающие на фешенебельных курортах. Подвох в том, что зачастую все это куплено в кредит либо «на последнее».

Деньги приходят, деньги уходят. После вычета расходов от зарплаты (или иного источника дохода) остается в лучшем случае ноль, но чаще возникают долги. Переход за черту бедности — лишь вопрос времени, но в любом случае к моменту выхода на пенсию человека ожидает финансовый коллапс. Большинство семей в России живет именно по сценарию зависимости.

Сценарий заботы

Сценарий заботы (комфорта) заключается в том, что человек осознает необходимость создания накоплений. Он находит возможности и создает положительную разницу между доходами и расходами.

Постепенно накапливается капитал, необходимый для достойной жизни на пенсии.

Минус в том, что инвестиций хватает только на комфортную старость одного человека. В наследство детям финансовые активы, не считая недвижимость, не переходят, ведь их просто не остается.

Сценарий независимости

По сценарию независимости (богатства) живут семьи, которые на протяжении длительного времени инвестировали часть своих доходов. Для успешной реализации этого сценария необходима финансовая грамотность и постоянное реинвестирование средств.

В результате денег не просто хватает на жизнь и скромную пенсию, но и остаются средства, которые можно передать детям.

Удалось ли вам определить свою исходную точку? Узнали свой образ жизни? Конечно, неприятно, если оказалось, что это сценарий зависимости. Но главное, что теперь для вас определена точка А. Вы знаете, что будет, если продолжать в том же духе, и видите, какие альтернативы у вас есть.

Конечной точкой, пунктом Б, предлагаю выбрать третий вариант. Сценарий независимости, сценарий богатства — не важно, как его называть. Важно определить цель и постепенно к ней двигаться.

«Легко сказать, но трудно сделать», — скажете вы. Согласна, это непросто, но ничего невозможного тут нет. Однако прежде, чем мы пойдем дальше, расскажу о нюансах каждого сценария.

Почему большинство людей проживает сценарий зависимости? Не потому, что они чураются богатства. А потому, что этот вариант не требует никаких усилий. Можно жить как живется, плыть по течению. Это легко и удобно, никто ничего от вас не требует.

А вот со сценариями заботы и независимости дела обстоят иначе. «Забота» потребует как минимум изменения финансовых привычек. Нужно будет освоить пассивные инвестиции и основы управления деньгами. Звучит на первый взгляд устрашающе, но на практике все не так уж сложно. Вы осваиваете несколько основных финансовых инструментов и время от времени их применяете (об этом мы еще поговорим подробнее).

Сценарий независимости потребует от вас больше всего затрат — как материальных, так и умственных. Но формула успеха достаточно проста: учет доходов и расходов, финансовое планирование, инвестирование — как самостоятельно, так и с привлечением профессионалов.

Основные проблемы, которые могут возникнуть при реализации второго и третьего сценариев, — психологические: нужно менять привычный образ жизни, иначе сценарий зависимости примет вас с распростертыми объятиями.

К финансовому благополучию приводят не специальные знания и навыки, залог успеха — в ежедневном следовании намеченному плану. Выбирая сценарий, вы, по сути, выбираете образ жизни на многие годы вперед. Поэтому сценарии — это база, с которой стоит начать изучение финансовой азбуки.

Хотите, чтобы в будущем о вас заботилось государство или дети? Пожалуйста: выбирайте первый сценарий, никаких усилий прикладывать не нужно. Только вот устроит ли вас это? Хотите быть независимым и самостоятельным человеком? Тогда ваш выбор — сценарий комфорта. А если ваша сверхцель — забота о ближних, постарайтесь реализовать сценарий богатства. Все в ваших руках!

Резюме:

- Определите, какой сценарий вы проживаете сейчас.

- Подумайте, как достичь сценария независимости.

Текущая финансовая ситуация

Определиться с тем, какова ваша текущая финансовая ситуация, помогут наводящие вопросы. Важно отвечать честно, не поддаваясь на уловки мозга, пытающегося приукрасить ситуацию.

Всего этих вопросов пять:

- Сколько времени я смогу прожить на имеющиеся у меня накопления, если по каким-то причинам перестану получать доход?

- Могу ли я внезапно совершить покупку ценой в половину ежемесячного дохода?

- На какую статью расходов уходит больше всего средств? Сколько это в процентах от ежемесячных поступлений?

- Сколько денег я должен зарабатывать ежемесячно, чтобы жить комфортно? Из чего состоит эта сумма?

- Сколько денег я могу ежемесячно тратить на благотворительность?

Вооружившись бумагой и карандашом, ответьте на эти вопросы, после чего прочитайте следующие комментарии.

«Сколько времени я смогу прожить на имеющиеся у меня накопления, если по каким-то причинам перестану получать доход?»

Сегодня работа есть, а завтра ее может не быть. Сегодня мы здоровы, а завтра можем заболеть. В жизни порой случаются неприятные неожиданности.

Задача в том, чтобы быть готовыми к подобным сюрпризам. Иными словами, нам нужна подушка безопасности — разумеется, не та, что в автомобиле, а ее денежный эквивалент. Есть ли у вас такая подушка? Если да, то насколько она велика? И еще тут очень важен временной фактор — то есть сколько времени вы сможете протянуть на имеющиеся накопления.

«Могу ли я внезапно совершить покупку ценой в половину ежемесячного дохода?»

Помимо крупных неприятностей бывают мелкие. Например, сломалась стиральная машинка. Зарплата у вас 50 000, а машинка стоит 25 000. Потянете без кредита? А бывают и приятные события, которые тоже выбивают из финансовой колеи. Позвали на свадьбу или юбилей: с пустыми руками не придешь, нужен солидный подарок. Найдете свободные средства?

Я ни в коем случае не программирую вас на череду неудач. Наша задача — подготовиться к любым неожиданностям. Приятной ситуация будет или не очень, вы должны справиться с ней по возможности своими силами, не прибегая к заемным средствам.

И я абсолютно уверена в том, что это можно делать при любом уровне зарплаты. Я еще не раз напомню вам о том, что важно не количество денег, а то, как вы ими управляете. А еще очень важно быть честным перед самим собой.

«На какую статью расходов уходит больше всего средств? Сколько это в процентах от ежемесячных поступлений?»

Тут ваша цель — выявить самые расходные статьи семейного бюджета. Как правило, это продукты. Но бывает и по-другому. У девушек — косметика и одежда. У мужчин — игровые приставки, техника, отдых с друзьями. Кто-то любит дорогой алкоголь или сигареты. (Кстати, вы задумывались о том, что среднестатистический курильщик выкуривает за год стоимость своего летнего отдыха? Нет, я не Аллен Карр, но все же поразмыслите об этом.)

Итак, допустим, расходная статья бюджета найдена. Теперь нужно понять, почему на нее уходит так много денег и можно ли это исправить. Причем исправлять важно без ущерба для качества жизни. Иначе эта борьба вам рано или поздно надоест, и вы сорветесь. Чтобы не быть голословной, приведу пример.

Скажем, вы любите покупать кофе с собой по дороге на работу. Хорошо, мы не будем отказываться от этой привычки. Но заведем дебетовую карту с кешбэком. Совершая обычные покупки, вы будете получать обратно на карту 1–5% от их стоимости. (Только представьте: при цене за чашку кофе 150 рублей и пятидневной рабочей неделе за год вы тратите около 40 000 рублей! Пускай хотя бы 1–5% от этой суммы вам возвращаются).

«Сколько я должен зарабатывать ежемесячно, чтобы жить комфортно? Из чего состоит эта сумма?»

Миллион рублей? Нет, два миллиона! Или три? Или сразу миллион долларов? Все это прекрасные амбициозные цифры. И я искренне желаю вам столько зарабатывать. Однако есть одно но. Вы заметили у вопроса хвостик «Из чего состоит эта сумма?».

Вы должны четко объяснить самому себе, почему нужен именно миллион (ну или три). Наверняка вы слышали про карты желаний, дорожные карты жизни и всевозможные техники визуализации. Это не такая ерунда, как может показаться на первый взгляд.

Все дело в том, что наш мозг берется за работу только тогда, когда имеет четкую программу, алгоритм действий. Когда мы будем говорить о финансовых целях, я напомню вам, что они должны быть в первую очередь измеримыми. Так что это должен быть не абстрактный миллион, а миллион, четко разложенный по полочкам, точнее, по статьям расходов.

Когда вы начнете честный диалог с самим собой, вполне может выясниться, что для счастливой жизни вам нужна прибавка к семейному бюджету только на размер ипотечного платежа. А на остальное уже хватает, и все хорошо. Отлично, вот она измеримая сумма и понятная цель. Может быть и наоборот — вы увидите большую дыру в бюджете и ясно осознаете масштаб усилий, которые нужно приложить для улучшения ситуации. И это тоже хорошо.

Даже если вы потом закроете эту книгу и отправите ее на дальнюю полку, ваш мозг продолжит работать над идеями из нее. Даже когда вы спите. Даже когда вы совершенно не думаете о финансах. Мне вот, например, лучшие идеи приходят, когда я принимаю душ.

«Сколько денег я могу ежемесячно тратить на благотворительность?»

Как правило, при ответе на этот вопрос оценки колеблются в диапазоне от 1 до 10%. Иногда бывают ответы «ни копейки», иногда, наоборот, речь идет о крупных суммах. При этом я всегда задаю еще один вопрос: «А сколько вы ежемесячно откладываете для себя?» И тут самый популярный ответ — «нисколько».

Да, благотворительность — это социальная ответственность. Да, было бы замечательно, если бы вы могли помогать нуждающимся. Но так как в ваших руках сейчас книга об управлении личными финансами, помощь пока нужна вам самим. И это нормально. Мы же учимся водить машину или готовить, так же нужно учиться и управлению деньгами.

О чем говорит ваш ответ на этот вопрос? В первую очередь о том, что вы готовы расстаться с определенным процентом от своих денежных поступлений. Но раз вы можете отдать его безболезненно другим, почему бы не начать отдавать его себе? Так вы станете накапливать «подаяния» на банковском вкладе.

Возможно, вам сейчас хочется меня укорить за бесчувственность и эгоизм. Предлагаю вам не спешить и не быть максималистами. Мы обязательно подойдем к тому уровню, когда вы сможете помогать нуждающимся. Но сейчас, пожалуйста, помогите самим себе!

Резюме:

- Проанализируйте свои ответы на вопросы из начала главы.

- Примерно раз в год возвращайтесь к вопросам и пересматривайте ответы на них.

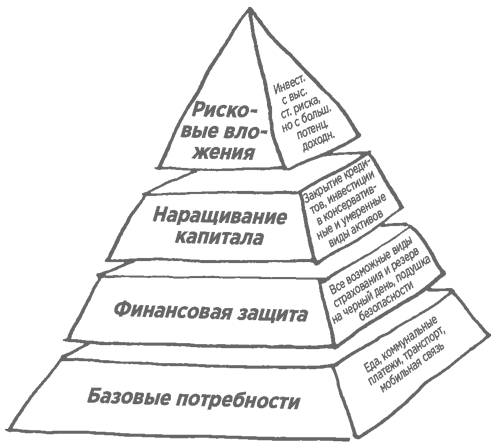

Пирамида личного бюджета

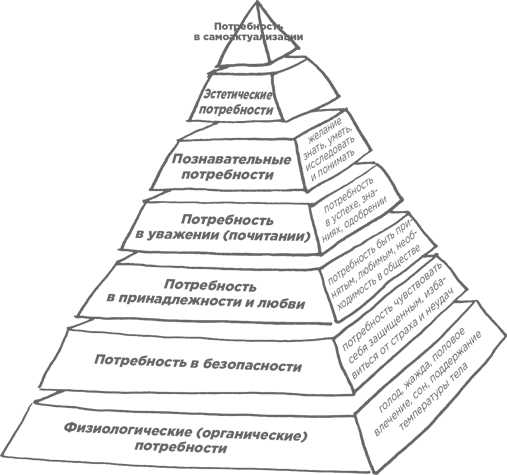

В середине XX века американский психолог Абрахам Маслоу построил модель иерархии потребностей, получившую название пирамиды потребностей. Наверняка вы о ней слышали, но я напомню основные положения этой теории.

Каждому человеку присущи желания и потребности. Их может быть великое множество, и Маслоу выделил основные категории. Более того, он расположил их в порядке важности, представив в виде пирамиды из семи ступеней, или уровней (перечисляются от низшего уровня к высшему).

Маслоу показал, что именно в такой последовательности человек реализует свои потребности и желания. Если вам нечего есть, едва ли вы будете думать о творчестве импрессионистов. Если вы не чувствуете себя в безопасности, то об образовании или самоактуализации (самовыражении) не может быть и речи. Конечно, из каждого правила бывают исключения, но большинство взрослых людей ведут себя именно в соответствии с иерархией удовлетворения потребностей.

Как же пирамида Маслоу соотносится с нашим разговором о личных финансах? Связь практически прямая. Гармоничный человек, как я уже сказала, живет согласно пирамиде потребностей. Если денежные потоки двигаются по уровням Маслоу, то наступает гармония и в финансовых вопросах. Вся наша жизнедеятельность связана с деньгами, нравится нам это или нет. Мы все время покупаем и продаем.

Для удовлетворения физиологических потребностей человеку нужны деньги. Мы покупаем воду и еду, жилье и одежду. И так как это базовая потребность, основание пирамиды, то сюда денежные потоки должны направляться в первую очередь. Ведь иначе мы никогда не перейдем к следующим ступеням.

Дальше — потребность в безопасности. «При чем тут финансы?» — спросите вы. А при том, что в современном мире, помимо крыши над головой, для чувства защищенности нужна еще та самая «подушка безопасности»: страховка на машину, страховка на квартиру и даже страховка на вас самих, на вашу жизнь и здоровье.

Любовь, уважение, образование. Зачем деньги тут? Это же сферы совершенно нематериальные. Однако и тут без финансов никак. Получится ли создать семью без денег? Можно попытаться. А заводить детей без средств? Практически невозможно. Почти половина разводов, увы, происходит на фоне скандалов из-за денег.

Круг общения человека тоже напрямую зависит от его достатка. И чем круг общения качественнее и интереснее, тем больше шансов для развития следующих ступеней пирамиды.

Многие люди, особенно наши с вами соотечественники, совершают ошибку, пытаясь перепрыгнуть через ступени пирамиды: покупают в кредит «мерседес» и потом не находят денег на зимнюю резину или даже на бензин; вступают в брак, заводят ребенка и только потом задумываются о том, где и на что семья будет жить. Примеров можно привести массу.

Чтобы никуда не перескакивать и двигаться по жизни последовательно, я предлагаю вам рассмотреть вариант пирамиды Маслоу, адаптированный к финансовой стороне жизни человека.

На мой взгляд, она должна выглядеть следующим образом:

И в этой пирамиде важно не прыгать через ступеньки. Пока вы не разобрались с потребностями первых двух уровней, не нужно направлять средства в наращивание капитала или, тем более, в рисковые вложения.

Частая ошибка: вложу сейчас деньги в супердоходный инструмент, быстренько заработаю, а потом на полученный доход закрою все свои кредиты. Действуя подобным образом, вы ходите по краю пропасти. И вероятность, что вы туда упадете, — 100%, вопрос только в том, как быстро это произойдет. Причины гарантированного падения две. Бесплатный сыр бывает только в мышеловке, то есть инструменты, сулящие быструю и легкую прибыль, очень рискованны. Вторая причина — нельзя переходить к инвестициям, не решив вопросы с долгами. Но об этом мы еще поговорим.

Пока важно понять принцип построения пирамиды личного бюджета и научиться соотносить ее со своей жизненной ситуацией.

Типы расходов: краткосрочные, среднесрочные, долгосрочные

Что происходит после того, как к вам приходят деньги, например зарплата, подарок, сосед вернул долг? Какие покупки вы совершаете первым делом? Пожалуйста, не торопитесь читать дальше. Представьте свои действия или еще лучше запишите стандартный сценарий.

Наверняка сначала вы покупаете продукты, оплачиваете коммунальные услуги, мобильную связь, вносите платежи по кредитам, если они есть. А еще есть любители пойти шикануть в ресторан, прикупить чего-нибудь эдакого себе любимому. Ну а что? Зарплата же!

Что происходит дальше? Рискну предположить, что вы покупаете обувь, одежду, ремонтируете то, что требует ремонта, а еще есть кафе, кино, у кого-то юбилей…

Дальше? А дальше деньги у большинства заканчиваются. И крупные цели вроде машины и квартиры отодвигаются на второй план, тем более что всегда можно купить это в кредит… Зачем напрягаться?

Да, есть у меня клиенты, у которых круговорот денег в семье происходит по-другому. Но у 95% людей — именно так, как я описала. А ведь жить иначе может человек с любым уровнем дохода. Как найти выход из замкнутого круга?

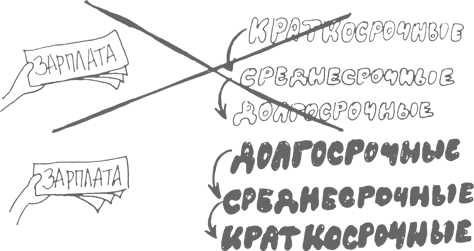

Решение лежит на расстоянии вытянутой руки — нужно запустить круговорот денег, поступающих к вам, в обратную сторону. Давайте поясню. Все расходы можно разделить на три типа: краткосрочные, среднесрочные и долгосрочные.

Краткосрочные расходы — все то, на что мы тратим деньги достаточно часто, в рамках одного месяца, может быть даже ежедневно или несколько раз в день. Продукты питания, расходы на транспорт, бензин, мобильная связь, питание ребенка в школе, ваши обеды на работе, коммунальные услуги, платежи по кредитам, оплата за обучение и так далее до бесконечности — у каждой семьи будут свои категории.

Среднесрочные расходы — все то, на что мы тратим деньги реже одного раза в месяц, но в рамках одного года. Это могут быть регулярные ежеквартальные, полугодовые или годовые платежи: страховки, абонементы фитнес-клубов, оплата учебы, расходы на отпуск, подарки на дни рождения и другие праздники, покупка одежды, мелкий ремонт в квартире.

К долгосрочным расходам относятся крупные покупки и достижение масштабных целей (реже одного раза в год). Отпуск, если вы ездите не ежегодно, покупка машины или квартиры, техника.

Так вот, если среднестатистическая семья распределяет свои расходы по схеме «краткосрочные — среднесрочные — дальше как получится», то для достижения баланса и положительных финансовых результатов нужно начинать с другого конца.

Первое, что вы должны сделать, получив зарплату, — заплатить себе. Звучит парадоксально, но это основополагающий и очень действенный подход, работающий на улучшение финансовой ситуации. Поясню, как это работает на практике.

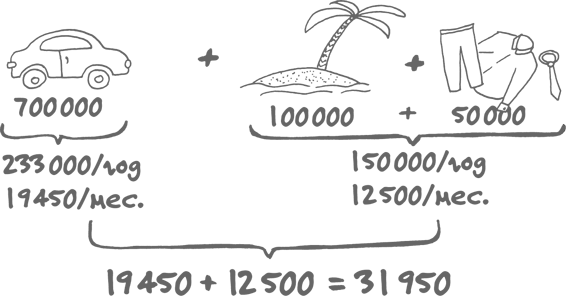

Вы характеризуете свои долгосрочные цели по трем параметрам — собственно цель, ее стоимость и момент времени, когда вы хотите ее достичь.

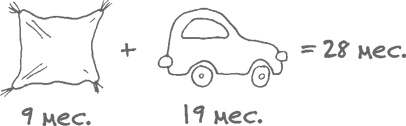

Например: покупка машины, 700 000 рублей, через три года. Сделаем нехитрый математический расчет: 700 000 разделим на 36 месяцев, получим округленно 19 450 рублей. Если будем ежемесячно откладывать эту сумму, то через три года купим машину, не прибегая к кредитам.

Из среднесрочных целей возьмем отдых (100 000 рублей на ежегодный отпуск) и покупка одежды (50 000 рублей в год). Аналогично предыдущему примеру: суммируем и делим на число месяцев. Так как это среднесрочные цели, то делить будем на 12: (100 000 + 50 000)/12 месяцев = 12 500 рублей — это та сумма, которую необходимо ежемесячно откладывать.

После поступления зарплаты вы сначала откладываете 19 450 рублей на машину, потом 12 500 рублей на среднесрочные расходы, а остаток средств оставляете на краткосрочные расходы. Цифры в примерах взяты с потолка: мне нужно просто продемонстрировать принцип, чтобы вы могли сделать перерасчет под свои вводные.

Важно понимать, что мы делаем расчет, не рассматривая возможность инвестирования средств. То есть, если бы мы клали 19 450 рублей на покупку машины не в кубышку, а хотя бы на банковский депозит под 8% годовых, то накопили бы на машину на три месяца раньше. Об ускорении достижения целей при помощи инвестиций мы поговорим в четвертой главе.

При описанном подходе в полной мере соблюдается принцип «сначала заплати себе». Ведь первое, куда вы направляете денежные потоки, — ваши цели. Безусловно, это не значит, что следует забыть про обязательные платежи и нужные покупки. Другое дело, что сумма на краткосрочные расходы теперь будет ограничена тем, что останется после «оплаты себе». И тут важно правильно эти расходы оптимизировать. И не бойтесь: все это проще и приятнее, чем вам кажется.

Резюме:

- Подумайте, в каком порядке вы тратите деньги.

- Определите, какие ваши расходы можно отнести к краткосрочным, среднесрочным и долгосрочным.

- Рассчитайте, сколько нужно откладывать ежемесячно для достижения ваших целей.

Подушка безопасности

Я уже упоминала о чуде экономической мысли под названием подушка безопасности, теперь давайте разберемся с этим подробнее.

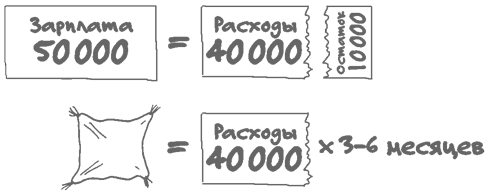

Подушка безопасности — это резервные средства. Заначка на черный день, если хотите. Формируется она в размере от 3 до 6 ваших ежемесячных расходов. То есть если зарплата у вас 50 000, а тратите вы ежемесячно 40 000, то подушку нужно формировать исходя из суммы 40 000.

Почему берется промежуток от 3 до 6 месяцев? Подушка безопасности — это НЗ, призванный помочь в кризисных ситуациях. А какие бывают ситуации? Самые распространенные варианты — потеря работы или болезнь. Как правило, и с той и с другой проблемой человек справляется максимум за полгода. Иными словами, вам нужно сформировать заначку, которая гарантированно прокормит вас в то время, пока вы будете сидеть без работы или лечиться.

Я от всей души желаю, чтобы подушка безопасности вам никогда не потребовалась. Но иметь ее крайне важно. Вспомните пирамиду личного бюджета, о которой мы говорили. Подушка находится на второй ступени после базовых потребностей. Это ваша защита, гарантия спокойного сна в любой ситуации.

Но будет несправедливо, если я не скажу о том, что подушка — это инструмент не только на случай кризисных событий. Подушка — это вообще для любых неожиданных трат. Внезапно позвали на свадьбу или юбилей? Ребенок потерял телефон? Прохудились зимние сапоги? Все это к подушке. Главное, потом не забыть возместить потраченную сумму.

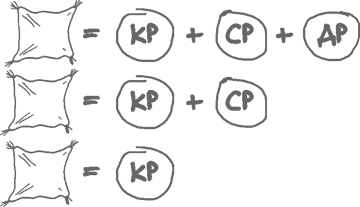

На что предназначены деньги из подушки? В идеале — на все типы расходов: и краткосрочные, и среднесрочные, и долгосрочные. Такой подход позволит вам не только обеспечить своей семье нормальный уровень жизни в кризисные периоды, но и продолжать двигаться к своим целям.

Но если ваши расходы достаточно велики, вам может потребоваться подушка весьма внушительных размеров. Создать такую с нуля не просто. Кроме того, замораживать значительную сумму денег на долгий срок не всегда рационально, тем более что хранить подушку мы в лучшем случае можем на банковском депозите с невысокой доходностью.

Есть вариант включить в подушку только краткосрочные и среднесрочные расходы. В таком случае вы обеспечите себе стабильность в плане необходимых трат и продолжите создавать резерв на ежегодные и ежеквартальные покупки. И уровень вашей жизни даже в кризисной ситуации не пострадает. Единственное, от чего вы откажетесь, — достижение долгосрочных целей.

При расчете подушки можно учитывать только краткосрочные цели. Этот вариант подойдет в нескольких случаях.

Во-первых, если у вас есть кредиты и вы стараетесь погасить их досрочно, но при этом хотите иметь и запас на черный день. Вам действительно будет логичнее сформировать для начала небольшую базовую подушку, например в размере трех ваших месячных краткосрочных расходов. А уже после выплаты кредитов вы определитесь, увеличивать размер заначки или нет.

Во-вторых, только краткосрочные расходы стоит включать в подушку, если ваши доходы сильно отличаются от среднестатистических. Причем как в меньшую, так и в большую сторону.

Если доход небольшой, на подушку большего объема, включающую еще и среднесрочные расходы, вы будете копить либо слишком долго, либо со значительным ущербом для качества жизни. Гораздо лучше сформировать посильный НЗ и двигаться дальше к своим целям.

Если же проблем с финансами вы не испытываете, то тут получится ситуация, о которой я уже писала выше, — подушка будет весьма велика. Плюс наверняка у вас будут дополнительные свободные средства и желание их выгодно вложить (об этом мы еще поговорим). В вашем случае гораздо правильнее будет сделать подушку минимальной, а упор делать именно на инвестиции.

Нет идеальной формулы! Выберите то, что подходит вам.

В любом случае важно понимать, что универсального рецепта нет. Вы найдете в этой книге только несколько формул. Мне не жалко делиться знаниями, но мы все — разные, и каждому потребуются собственные расчеты.

Мы едим разную еду, живем в разных домах, с разными людьми, растим разных детей, работаем в разных местах. И так как деньги — это лишь средство для комфортного существования, то у каждого будет свой способ это сделать. Как в случае с подушкой безопасности, так и во всех остальных финансовых аспектах. Поэтому я даю вам инструменты, отвечаю на вопрос «как?», а вы подстраиваете систему под себя. Только тогда результат будет тем, что надо.

Резюме:

- Посчитайте, сколько вы тратите в месяц.

- Подумайте, какие расходы вы хотите включить в подушку (краткосрочные, среднесрочные, долгосрочные).

- Определите, какого размера должна быть ваша подушка безопасности.

Примеры составления бюджета

Предлагаю потренироваться в расчетах и разобрать на конкретных цифрах все то, что мы с вами обсудили. В качестве примера давайте возьмем некого абстрактного Ивана.

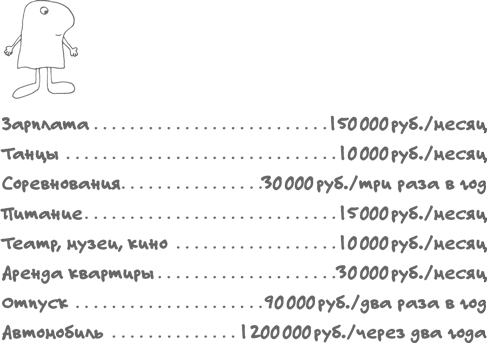

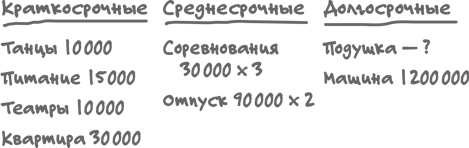

Иван зарабатывает 150 000 рублей в месяц. Он занимается танцами и платит за занятия 10 000 ежемесячно. Иван летает три раза в год на соревнования по танцам, каждая поездка обходится в 30 000. На питание у Ивана ежемесячно уходит 15 000 рублей, на походы в театры, кино и музеи — еще 10 000. Своей квартиры у нашего героя нет, аренда жилья обходится в 30 000. Два раза в год Иван ездит в отпуск, на каждое путешествие уходит 90 000 рублей. В планах покупка автомобиля стоимостью 1 200 000 рублей через два года.

Предлагаю вам попытаться разделить все расходы Ивана на краткосрочные, среднесрочные и долгосрочные. А также рассчитать размер его подушки безопасности и возможные варианты накопления средств на автомобиль. Попробуйте сначала раскидать самостоятельно, а потом возвращайтесь к тексту — сравним наши расчеты.

К краткосрочным расходам можно отнести: танцы, питание, деньги на развлечения и аренду квартиры. Ежемесячно на все это уходит 65 000 рублей.

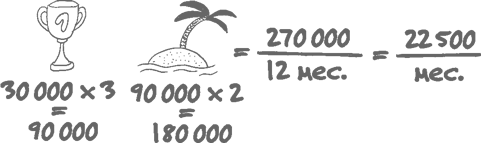

Среднесрочные расходы: соревнования и отпуск. Соревнования проходят три раза в год, соответственно мы 30 000 умножаем на 3. Получаем 90 000 рублей в год (7500 в месяц). Отпуск два раза в год, значит, это 180 000 рублей за год (15 000 ежемесячно).

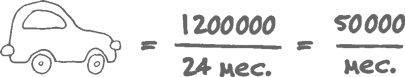

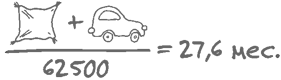

Из долгосрочных расходов у нас накопления на машину и подушку безопасности. Если стоимость машины просто поделить на 24 месяца, то каждый месяц Иван должен откладывать по 50 000 рублей.

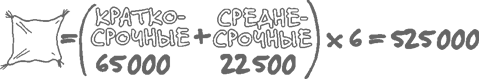

Подушку безопасности рассчитаем исходя из 6 месяцев и включим в нее краткосрочные и среднесрочные расходы. В итоге у нас получится 525 000 рублей.

Какие же есть варианты претворения планов Ивана в жизнь? Мы помним, что ежемесячно он зарабатывает 150 000. На краткосрочные расходы уходит 65 000, на среднесрочные ежемесячно нужно отложить 22 500. То есть каждый месяц свободных денег у Ивана остается 62 500 рублей. Как ими грамотно распорядиться?

На мой взгляд, есть как минимум четыре варианта развития событий:

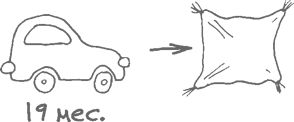

- Сначала Иван будет формировать подушку. На накопление всей суммы у него уйдет чуть менее 9 месяцев. Далее можно будет откладывать на машину. Но при такой схеме в желаемые два года он не уложится — автомобиль будет куплен явно позже.

- Сначала Иван купит автомобиль. На это уйдет 19 месяцев, далее можно будет формировать подушку. Такой вариант возможен, если Иван хочет поскорее приобрести машину. Но нужно понимать, что если произойдет какое-то ЧП, а подушки не будет, то придется залезть в заначку на машину, что отсрочит ее покупку. Не то чтобы этот вариант плох — главное, осознавать риски и быть к ним готовым.

- Иван может накопить на подушку в меньшем объеме. Например, рассчитать ее исходя из расходов за 3 месяца. Тогда сумма подушки получится 262 500 рублей. Иван сформирует ее за 4 месяца, а дальше начнет копить на машину. На это у него уйдет 19 месяцев. То есть и машина, и подушка будут через 2 года по плану.

- Есть и компромиссный вариант — суммировать цену автомобиля и размер подушки, откладывая на них в равных долях ежемесячно. На такой вариант достижения цели уйдет чуть больше 2 лет — 27,5 месяца, если точнее.

Мы все мыслим по-разному, и я уверена, к моим примерам вы сможете как минимум добавить различные игры с кредитными средствами. Без проблем — все это возможно. Ведь, как я говорила, нет универсальных рецептов. Есть подходы, гибко применимые именно к вашей ситуации.

У вашей семьи цифры будут свои. Здесь важно понять принцип распределения расходов по категориям, способ расчетов и основы личного финансового планирования. О том, как ускорить процессы при помощи инвестирования, читайте в следующих главах. Пока, как в начальных классах, учимся считать на палочках.

Ценности, потребности и цели

Давайте поговорим о ценностях и целях.

Ответьте на вопрос «Что для меня важно?», и вы начнете понимать свои ценности. Для меня важна семья, гармония со своим внутренним миром и здоровье. Что входит в эти понятия? Семья — это отношения и с родителями, и с супругом, и с детьми. Связь поколений, чувство ответственности, любовь — все это сюда. Гармония со своим внутренним миром — это про самореализацию, работу, хобби, баланс между «надо» и «нравится». Здоровье — это и спорт, и питание, и правильный ход мыслей, как ни странно. Ведь заботу о психическом здоровье никто не отменял.

Ценностей не бывает много. Как правило, их три-пять. Основополагающих и ясных. Это наши жизненные ориентиры, принципы, маяки, не позволяющие заблудиться в окружающем мире. Исходя из своих ценностей, мы заводим друзей, выбираем работу, находим партнера, словом, выстраиваем свою жизнь. Лишь то, что для человека действительно важно, определяет его поступки.

Как понять, каковы ваши ценности? Кто-то легко и уверенно ответит на этот вопрос, а кто-то надолго задумается. Примеры основных ценностей: любовь, карьера, радость, хорошие отношения с окружающими, творчество, здоровье, друзья. Если вам все еще сложно определиться, то вот достаточно длинный список:

- Безопасность, стремление к покою, к уверенности в исходе событий и своем окружении.

- Богатство, материальное благополучие, достаток.

- Власть, авторитет, возможность влиять на людей и/или события.

- Дружба, доверительные отношения, внимание, поддержка.

- Душевная гармония, потребность жить в ладу с самим собой.

- Здоровье, физическая форма, энергичность, отсутствие заболеваний.

- Индивидуальное развитие, самосовершенствование, реализация потенциала.

- Любовь к природе, забота об окружающей среде.

- Мудрость, стремление понять жизнь, получить ясное и объективное представление о ней.

- Независимость, расчет на свои силы, отсутствие внешнего контроля.

- Ответственность, готовность дать отчет за свои действия, надежность, зрелость.

- Порядок, организованность, подчинение нормам, стабильность.

- Признание, уважение, одобрение окружающих.

- Семейное благополучие, уважение, гармония.

- Слава, стремление к известности, жажда признания.

- Творчество, новые идеи, эксперименты.

- Удовольствие, веселье, наслаждение жизнью, счастье.

Присвойте каждой ценности от 1 до 5 баллов в зависимости о того, насколько она вам близка. Такая система оценок позволит увидеть направления, к которым вы стремитесь, к которым лежит душа.

Цели — это проекция наших ценностей. Ценности — ствол дерева, а цели — его ветви. Если цель не коррелируется ни с одним из элементов вашей сегодняшней жизни — 100% она не ваша, а навязанная.

Уже предполагаю ваше возмущение: «Чтобы кто-то мне что-то навязал?!» Но, как бы ни хотелось это признавать, цели нам часто навязывают. Маркетологи и всевозможные пиарщики с рекламщиками получают свои зарплаты за то, что мы покупаем их продукты. Социальные сети с картинками идеальных женщин и мужчин тоже скрывают нативную рекламу. А даже если и не рекламу, то общий посыл общества потребления: «Купи!»

В конце концов, просто общение с родственниками и знакомыми несет в себе определенные установки. У каждого поколения есть свои «хотелки» и своя мода, есть стереотипные представления о том, что должен иметь каждый человек и каким мерилом определяется успешность. От этого никуда не деться.

Другое дело, что можно четко определять по наличию связей с сегодняшней вашей жизнью и ценностями, какая цель ваша, а какая навязанная. Поверьте, когда вы это поймете, жить вам будет гораздо легче и проще.

Основные потребности и желания, которые могут стать продолжениями наших целей:

- Желание иметь отличное здоровье, прекрасно себя чувствовать и всегда быть в хорошем расположении духа.

- Возможность иметь крышу над головой, собственное жилье — дом или квартиру, а может быть, и то и другое.

- Желание заниматься тем, что нравится и от чего вы получаете удовольствие, — от выращивания цветов и до занятий экстремальным спортом.

- Иметь счастливую и дружную семью, жить в достатке и благополучии.

- Ездить на хорошем комфортном автомобиле, путешествовать по разным странам и континентам.

- Иметь возможность обеспечить своим детям отличное образование, дать им хороший старт для начала самостоятельной жизни.

- Сохранить все созданное в жизни, защитить от всевозможных рисков.

Проанализируйте свою жизнь. Сравните недавние покупки и планы на соответствие вашим ценностям. Сходится? Или не очень? Если вы уже ведете учет доходов и расходов, сделать это будет еще проще. Иногда бывает, что человек записывает в свои ценности «Здоровье», а программа учета расходов выдает ежедневные обеды в фастфуде.

Резюме:

- Подумайте, каковы ваши ценности.

- Поразмышляйте, соотносятся ли с ними ваши планы и покупки.

Как превратить желание в цель?

Определились с ценностями и желаниями? Если нет, то еще раз перечитайте предыдущий раздел. А если да, то давайте посмотрим, как желания превращаются в цели.

Есть такая популярная система SMART. Согласно ей цель должна быть конкретной, измеримой, достижимой, актуальной и ограниченной по времени. Наверняка вы об этом слышали. Как применить эту систему к финансам?

Да практически в том виде, в каком и для всех остальных целей. Правда, с ограниченным количеством параметров. Нас будет интересовать сама цель, ее цена и срок достижения. То есть пункты «конкретная», «измеримая» и «ограниченная по времени».

Актуальность цели мы определили еще при поиске ценностей и желаний. Если на том шаге вы все сделали верно, то этот пункт отпадает сам собой. И чем больше вы будете двигаться по жизни сообразно своим ценностям, тем актуальнее будут ваши цели.

О параметре «достижимая» мы поговорим в конце второй главы. Пока просто старайтесь писать адекватные цели, не замахиваясь на явно невыполнимые мечты.

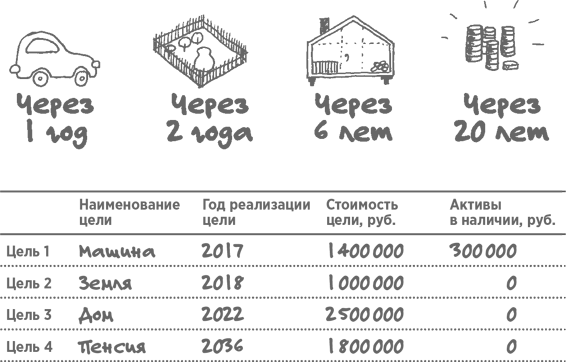

Итак, три параметра: сама цель, ее цена и срок достижения. Как это применить на практике?

Допустим, ваше желание — машина. Какой марки? Какого цвета? С каким объемом двигателя? Автомат или механика? Новая или подержанная? Сколько будет стоить именно такая модификация? Через какое время вы хотели бы купить машину?

Ответив на все эти вопросы, вы получите примерно следующее: машина такой-то марки такой-то модели, стоимость 600 000 рублей, купить через два года. Вот она — ваша цель. Конкретная, измеримая и ограниченная по времени. При желании можно добавить еще один параметр — активы, которые у вас уже есть, которые вы планируете потратить на данную цель.

По аналогии можно прописать и другие цели — отпуск, квартира, дача… да что угодно! Главное, не забыть о последней по хронологии цели — пенсии. О том, почему важно формировать пенсию самостоятельно и как это делать, мы еще с вами поговорим. Пока просто начните задумываться о пенсии, сколько бы лет вам ни было. Какой вы бы хотели видеть свою жизнь после ухода на покой? Сколько денег для этого понадобится?

Да, мы не можем загадывать, что будет через 20–30–40 лет. Да, даже цели с горизонтом планирования 2–5 лет вызывают затруднения. Постарайтесь смоделировать будущее, отталкиваясь от сегодняшнего дня. Пусть ваше воображение действует в сегодняшних реалиях.

Резюме:

- Определите цену и срок достижения ваших целей.

Будущая стоимость цели

Давайте введем понятие «будущая стоимость цели». Речь идет о том, сколько будет стоить, например, машина вашей мечты через 2–3 года. Даже если вы не слышали об инфляции и далеки от экономики в целом, не заметить факт регулярного повышения цен вы не могли. Например, когда я начала водить в 2010 году, бензин стоил 23 рубля за литр, а сейчас уже около 40 рублей. То же самое происходит с любыми другими товарами и активами.

Поэтому, прежде чем мы начнем двигаться к цели, нам нужно верно определить ее цену к моменту достижения. Чтобы не получилось так, что мы исправно копили на машину 2–3 года, а потом выяснилось, что цены выросли, и нам хватает только на 2/3 автомобиля. Безусловно, инвестирование накапливаемых средств поможет обогнать инфляцию и рост цен. Но первый помощник — именно верно рассчитанная будущая стоимость цели.

Формула эта не сложна:

Цена цели текущая × (1 + ставка инфляции)количество лет до цели

где 1 — это просто коэффициент, он остается без изменений.

500 000 рублей × (1+8,2%)10 = 1 099 619 рублей

Посчитайте действие в скобках, затем возведите полученное число в степень, а потом умножьте на изначальную цену цели.

Приведу пример. Допустим, вашей дочери 7 лет, через 10 лет ей поступать в институт. Стоимость обучения сегодня составляет 200 000 рублей. Какой будет цена вопроса через 10 лет?

Посчитаем:

200 000 × (1 + 0,082)10 = 439 847,

округленно 440 000. Такова примерная стоимость обучения вашей дочери через 10 лет.

Почему я пишу, что цена получится примерная? Очень просто. Во-первых, мы можем лишь предполагать, но не знать наверняка, что будет. А во-вторых, ставку инфляции мы берем приблизительную. Да, нам регулярно из телевизора сообщают официальные показатели инфляции. Так, например, за 2016 год она составила 5,4%. Но цифры на бумаге и цифры реальные все же отличаются.

Происходит это потому, что у разных семей разная потребительская корзина. Кто-то активно поддерживает местных производителей, кто-то, наоборот, покупает больше импортного. И в целом набор товаров будет отличаться. И дорожать все компоненты корзины будут неравномерно. Поэтому для одних семей инфляция будет колебаться в районе официальных 5%, а для других может быть в два-три раза выше.

Для расчетов вы вольны брать абсолютно любую цифру инфляции, которая кажется вам наиболее справедливой. Можете даже высчитать примерную инфляцию именно для вашей потребительской корзины: купить один и тот же набор продуктов с разницей в год и сравнить, насколько выросла цена. Я на основании своих наблюдений для расчетов беру удорожание на 8,2%.

Такой подход применим не только для потребительской корзины, но и для машины или недвижимости, но в этом случае применяются другие проценты.

Чтобы вам было проще сориентироваться в огромном количестве желаний и целей, вот топ-10 самых популярных среди наших соотечественников:

- Машина.

- Квартира.

- Рождение ребенка.

- Обучение ребенка или самообучение.

- Путешествие.

- Юбилей.

- Свадьба.

- Загородный дом, дача.

- Собственный бизнес.

- Недвижимость за границей.

- Финансовая независимость (возможность не работать).

- Пенсия.

Желаю вам продуктивно поработать над собственным списком. Помните, что цели — это ваш вектор в деле финансовой грамотности.

Резюме:

- Посчитайте показатель инфляции, актуальный для вашей семьи.

- Посчитайте, сколько примерно будут стоить ваши цели к моменту их достижения.