Графики и индикаторы

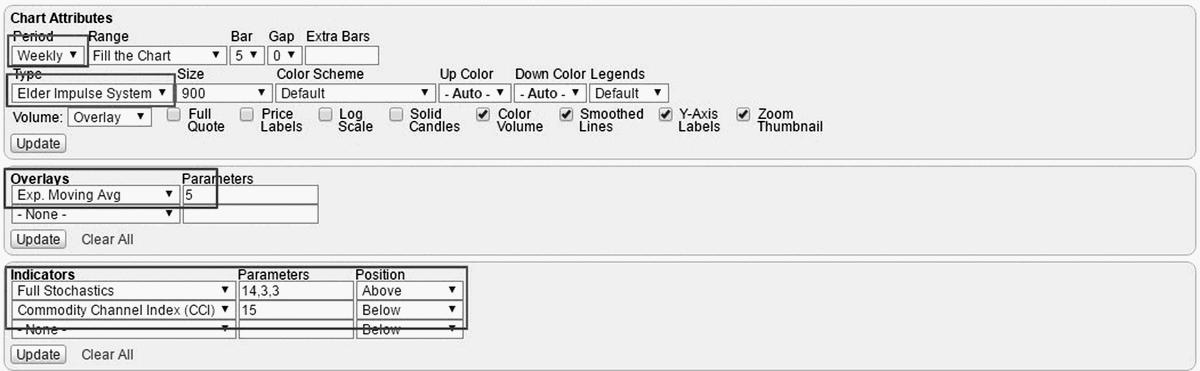

Начнем с первого, самого простого графика импульсной системы доктора Элдера (Elder Impulse System), того самого автора книг и множества торговых сигналов. Этот график состоит из баров (бары – почти то же, что и свечи, только без тела), но сигнальных цветов уже не 2, а 3. Зеленый бар показывает рост, красный – падение, синий – переходный период в рынке. Они не отражают саму свечу, они показывают импульс рынка, то есть вектор движения рынка в данный момент. На этом графике нас интересует цвет недельного бара.

Здесь и далее везде мы работаем только на недельном тайм-фрейме. Не стоит переносить эту стратегию на дневные и тем более на внутридневные графики – все это кончится плачевно. Торговлю внутри дня мы разбирали в торговых стратегиях, никаких индикаторов там нет и в помине.

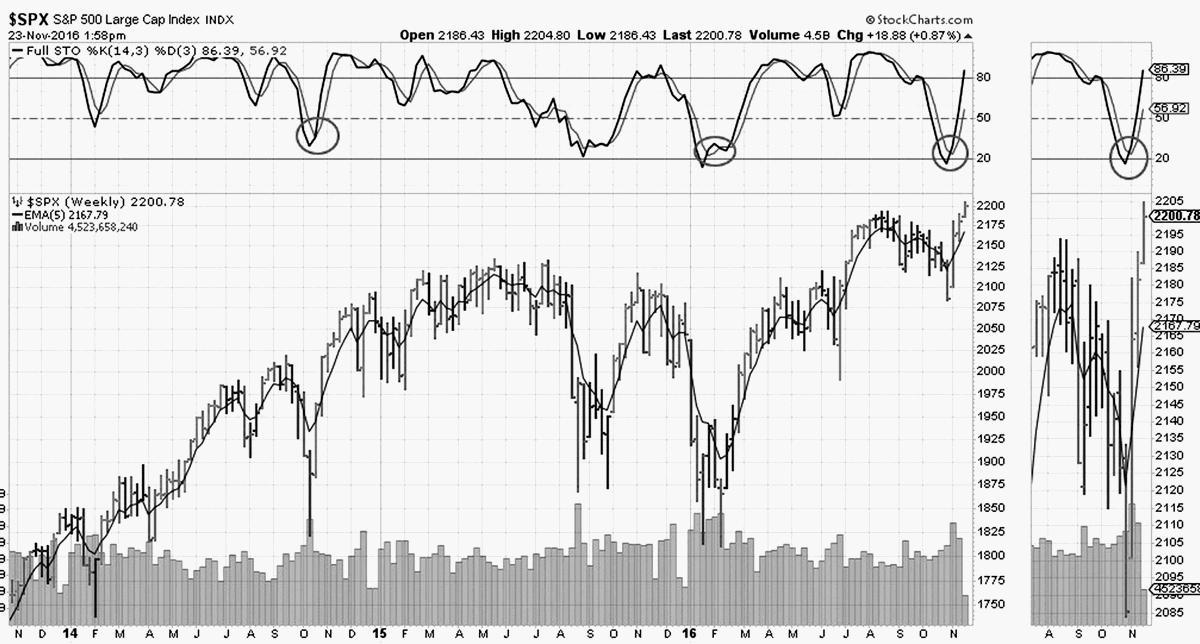

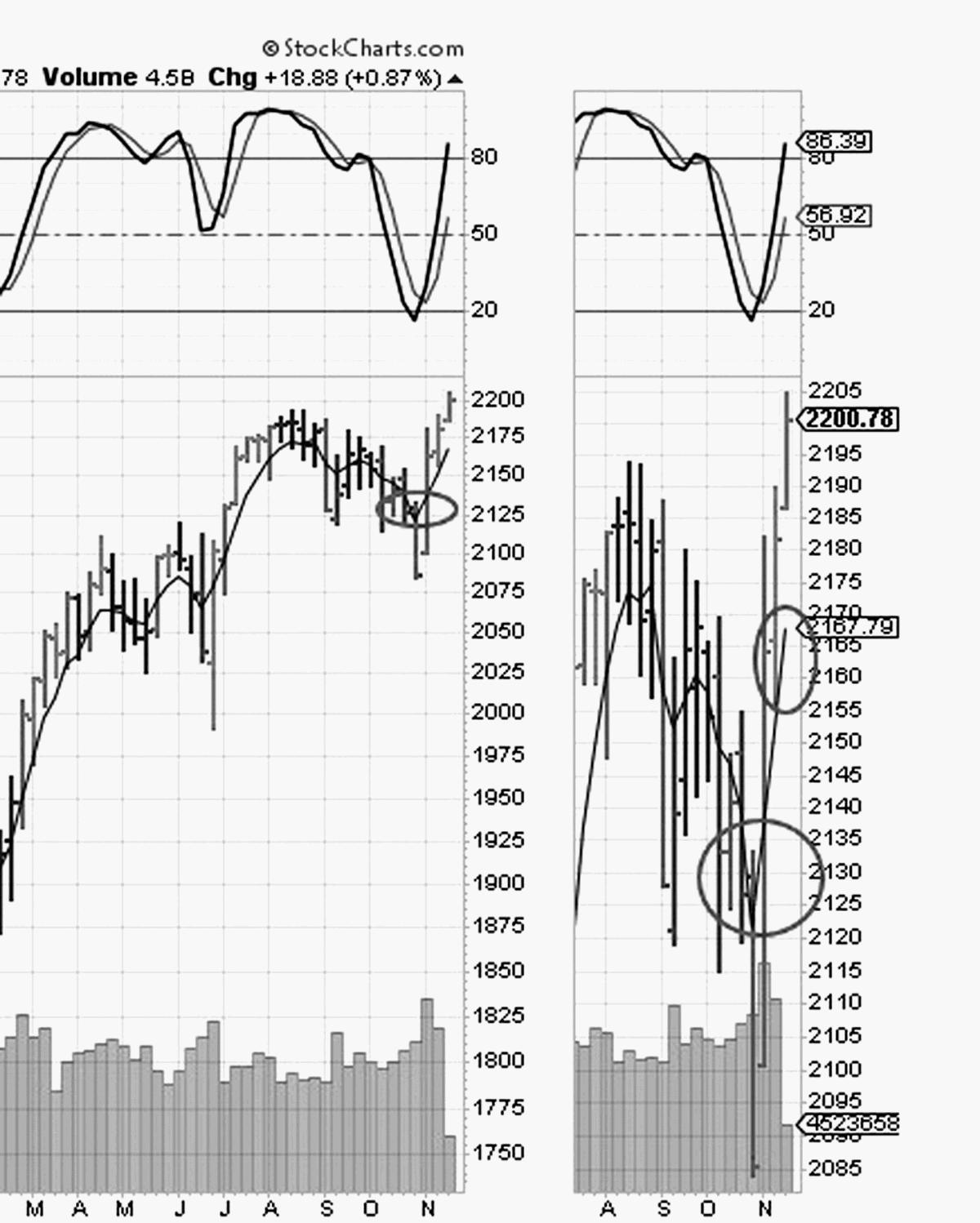

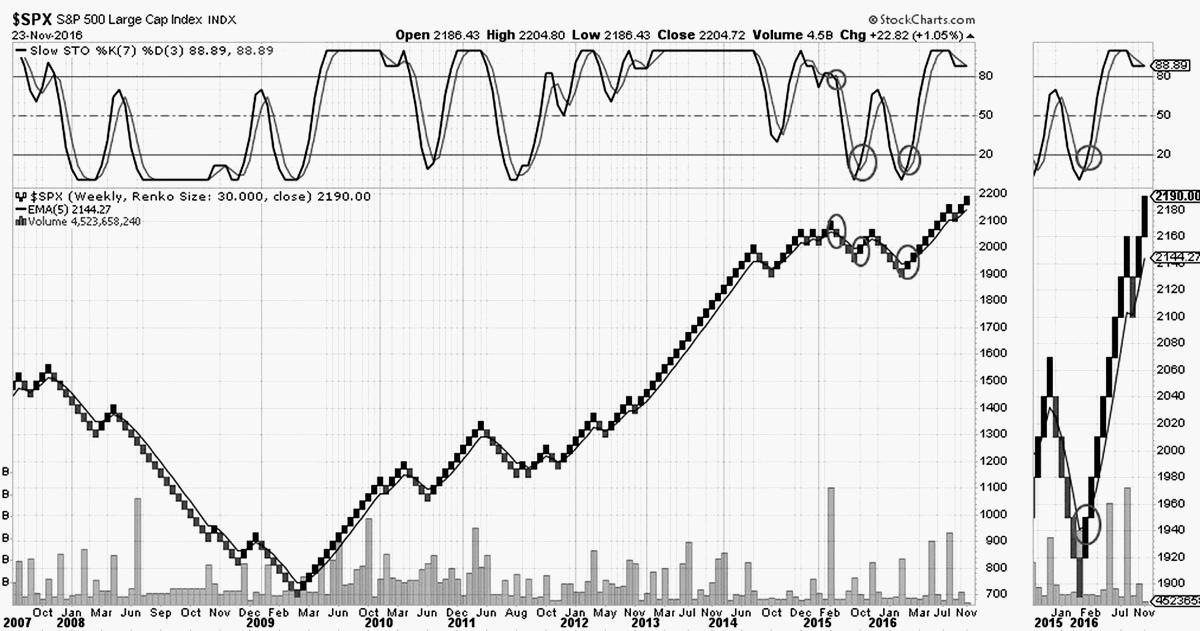

Теперь познакомимся с индикатором под названием «стохастический осциллятор». Ничего страшного в нем на самом деле нет, это один из самых простых и горячо любимых трейдерами индикаторов. На иллюстрации он изображен над графиком, где видны две линии – черная и красная, черная более быстрая, чем красная. Моменты, когда черная линия пересекает красную, свидетельствуют о готовности рынка к развороту. Мы должны искать такие сигналы.

У этого индикатора есть две зоны – перекупленности и перепроданности, выше значения 80 и ниже 20 соответственно. Особое внимание стоит уделять пересечениям линий именно в этих зонах и последующему выходу черной линии из зоны перепроданности или перекупленности.

Этот индикатор считается опережающим и показывает нам готовность рынка к движению. Его ни в коем случае нельзя использовать без системы, поскольку он часто может давать ложные сигналы. Так, в зоне перекупленности рынок может идти месяцами. Сейчас на рынке бычий тренд, и это совершенно нормально, но отскоки должны отрабатываться очень хорошо. Многие сейчас даже не успевают дойти до зоны перепроданности.

Следующий индикатор на том же графике – экспоненциальная скользящая средняя с периодом 5, т. е. за 5 недель. Здесь важен момент пересечения этой линии графиком. Если цена закрытия выше EMA 5, трактуем как рост, если ниже – как падение. В данном случае, как показано на картинке ниже, график растет, причем довольно быстро.

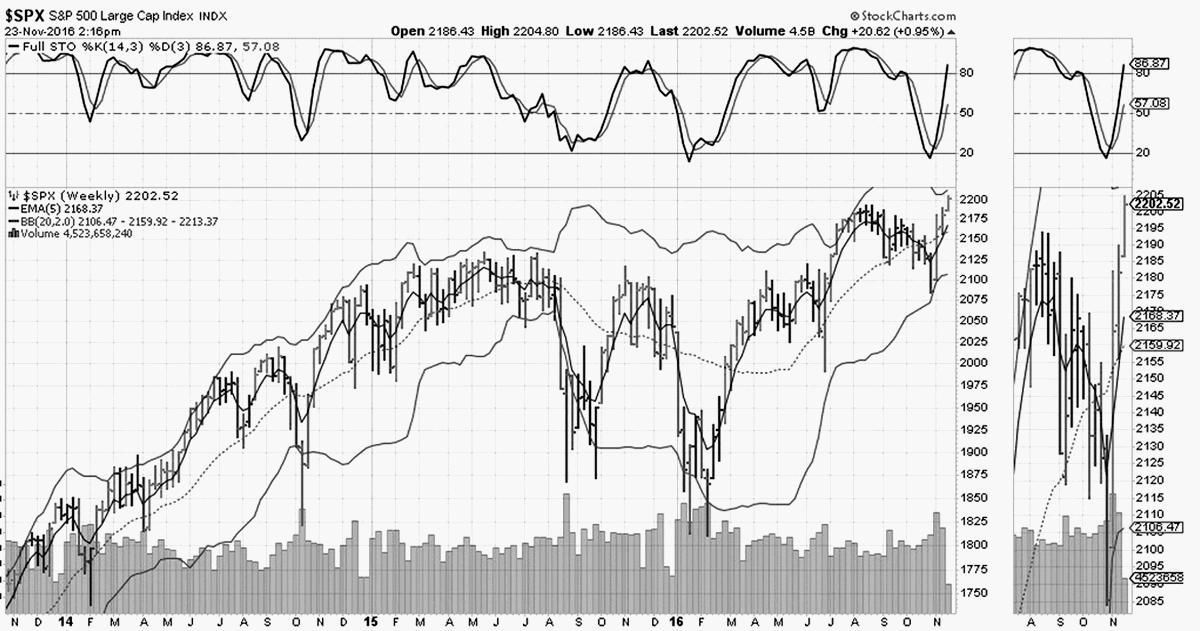

Теперь добавляем каналы Боллинджера, и первый график получает законченный вид. Сами каналы нам нужны как вспомогательный индикатор для закрытия позиции. Когда цена вылетает за границы канала – на рисунке это хорошо видно при падении цены, – стоит фиксировать прибыль.

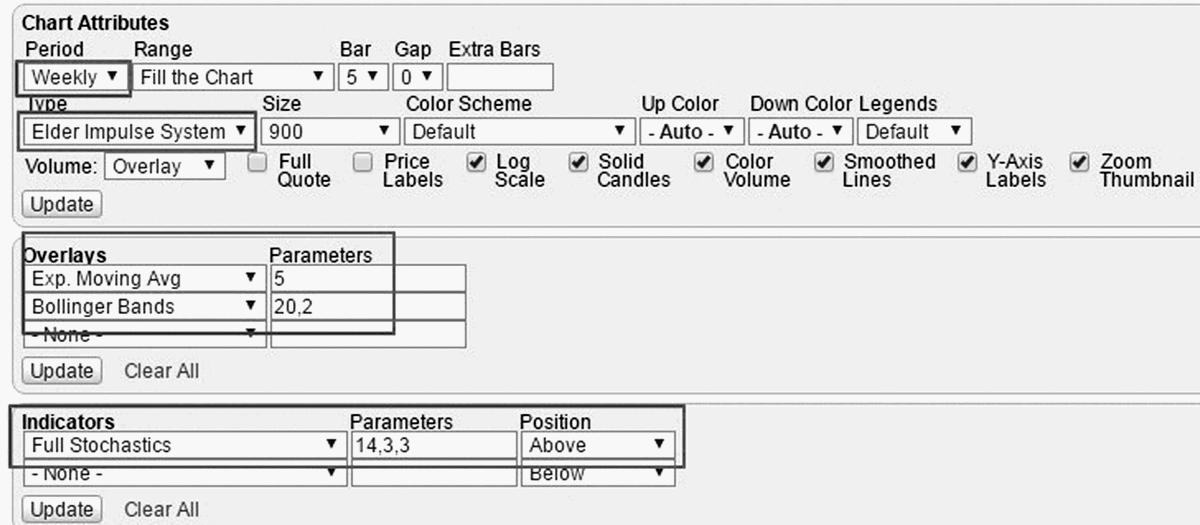

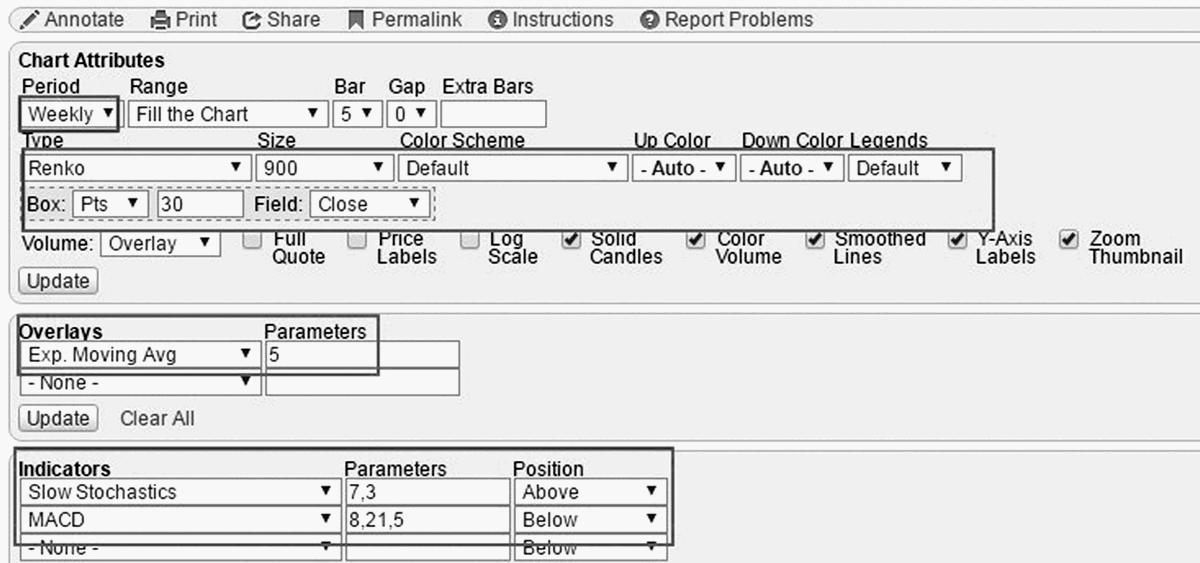

Сейчас цена приблизилась к верхней границе канала, но еще не вышла за нее, так что пока ситуация нормальная. А вот так в итоге будут выглядеть ваши настройки графика:

Не забываем делать перманентную ссылку и сохранять ее, чтобы впоследствии не настраивать график заново.

А теперь о том, как все это работает. На этом графике мы смотрим 3 индикатора:

1. Цвет бара в импульсной системе Элдера: зеленый – ставим «+», если красный, то «—». Синий – стоит внимательнее оценить другие сигналы, но в целом это негативный сигнал для текущего тренда, при голосовании считаем его со знаком, противоположным тренду.

2. Где находится цена закрытия последнего бара по отношению к EMA 5: выше «+», ниже «—».

3. В какой зоне стохастический осциллятор, есть ли пересечения линий. Если черная линия выше красной, то «+», если ниже – «—». Если цена в зоне перепроданности «+», в зоне перекупленности «—». Тут важнее сигнал, при котором черная линия пересекает красную и выходит из зоны, это будет сильным показателем. В остальном этот сигнал часто будет давать сбой, так как во время тренда он постоянно находится в одной из зон, но это всего лишь один голос против.

Мы будем проводить «выборы» среди индикаторов. Всего будет 9 голосов и вспомогательный сигнал каналов Боллинджера, где при сильном вылете цены за границы канала следует закрываться вне зависимости от сигналов и фиксировать прибыль. Голоса «+» будут работать на восходящий тренд, голоса «—» – за нисходящий. Так как число нечетное, мы всегда будем иметь точный ответ, что делать.

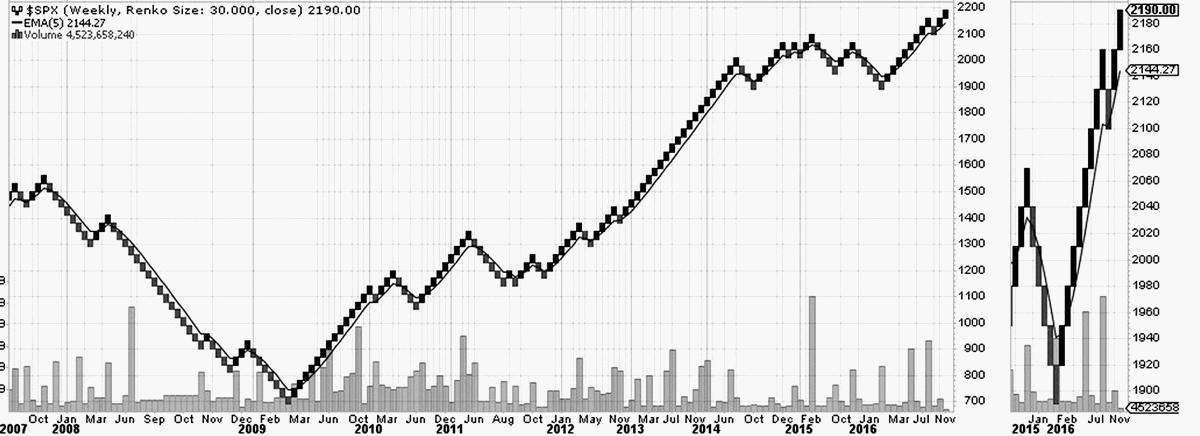

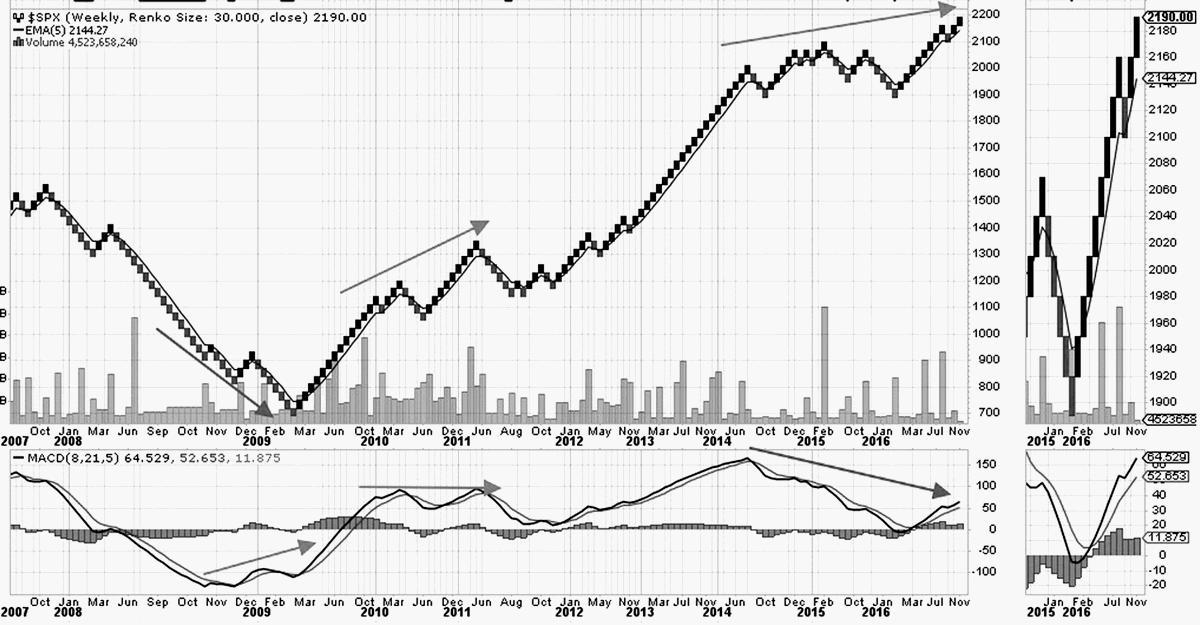

Следующий тип – график Ренко. Это весьма необычная структура показателей, раньше подобных мы не разбирали. Трейдеры такие используют редко, в этом наше преимущество. Дело в том, что график Ренко формируется не по временным координатам, как привычные уже графики, он привязан к движению цены. Так отсеивается рыночный шум, и мы сосредоточены именно на движении цены – и ее возможном изменении. Обратите внимание, график теперь с 2007 года.

Первый индикатор – наша старая знакомая EMA 5, принцип ее действия остается прежним. Смотрим пересечение и положение цены относительно экспоненциальной скользящей средней.

Следующий индикатор – медленный стохастический осциллятор. Обратите внимание, насколько четче тут стали сигналы – и графика, и осциллятора. Этот график вообще показывает более глобальные тренды, и по нему значительно удобнее определять развороты больших трендов. Но сигналы он дает реже. Фактически здесь он показывает преобладающий большой тренд и задает общий настрой для движения актива. Сигналы стохастика те же, что и раньше, но теперь они значительно сильнее и редко бывают ложными (выход из зоны).

Следующий индикатор – MACD, это больше трендовый индикатор. Черная и красная линии отвечают за долгосрочные тренды, а гистограмма (синие столбики) – за краткосрочные. Тут важно смотреть на дивергенции – расхождения между направлением последовательных максимумов и минимумов на индикаторе. И пока просматривается ситуация, как в 2011 году: вроде бы максимумы на графике растут, а на индикаторе снижаются. Еще одна серьезная причина, не позволяющая безоговорочно доверять индикаторам: в 2011 году падение произошло именно так: график медленно рос вместе с индикатором, пока тот не создал новую вершину.

Сейчас на линиях мы видим довольно серьезное расхождение, которое пока не реализовалось. Пока линия идет вверх, будем считать, что все хорошо. Но как только она развернется и образует следующий максимум, который будет ниже предыдущего по индикатору (а такое весьма вероятно), мы будем считать сигнал отрицательным. До следующего максимума еще очень далеко, поэтому на горизонте у нас в ближайшие несколько лет будет маячить эта перспектива разворота и ухода вниз.

Обратите внимание на настройки индикаторов, здесь они отличаются от обычных. А также не забываем сохранять ссылки на графики.

На этом графике голосование проходит так:

1. Где находится цена по отношению к цене закрытия последнего прямоугольника: сверху «+», снизу «—».

2. Медленный стохастик в зоне перекупленности/перепроданности по основному тренду, но сигнала к развороту нет – ставим знак в сторону тренда, если есть сигнал – ставим знак, противоположный тренду.

3. Линия на индикаторе MACD и график растут – ставим «+», линия и график падают – ставим «—», график и линия движутся в разном направлении – ставим знак в направлении движения индикатора.

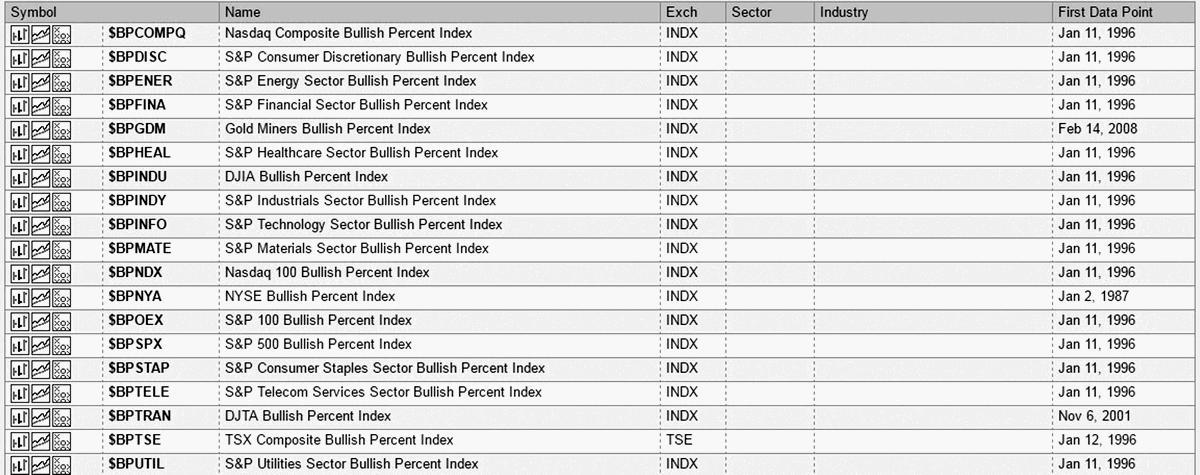

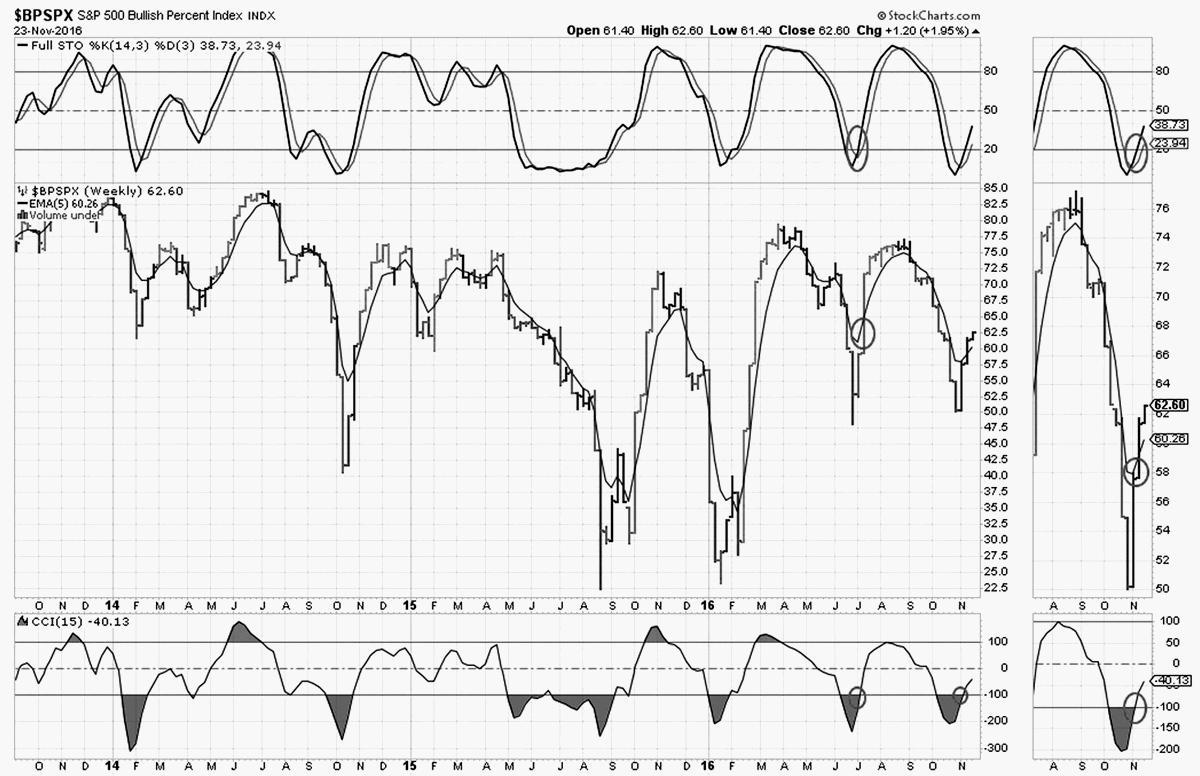

Третьим будет график бычьего процента $BPSPX – это очень важный график, он показывает настроение инвесторов. Жаль, что в Stockchart он строится не для всех активов, а для определенного списка. Он показывает процент людей, находящихся в длинной позиции на рынке, а как вы знаете, толпа всегда ошибается. Вот список активов:

Вот преимущественно из них, активов данного списка, вам стоит формировать портфель активных инвестиций на стартовом, начальном этапе. Разумеется, тут много индексов американского рынка, которые имеют очень высокую взаимную корреляцию. Но зато здесь представлены золото, сектора американской экономики и даже индекс биржи в Торонто.

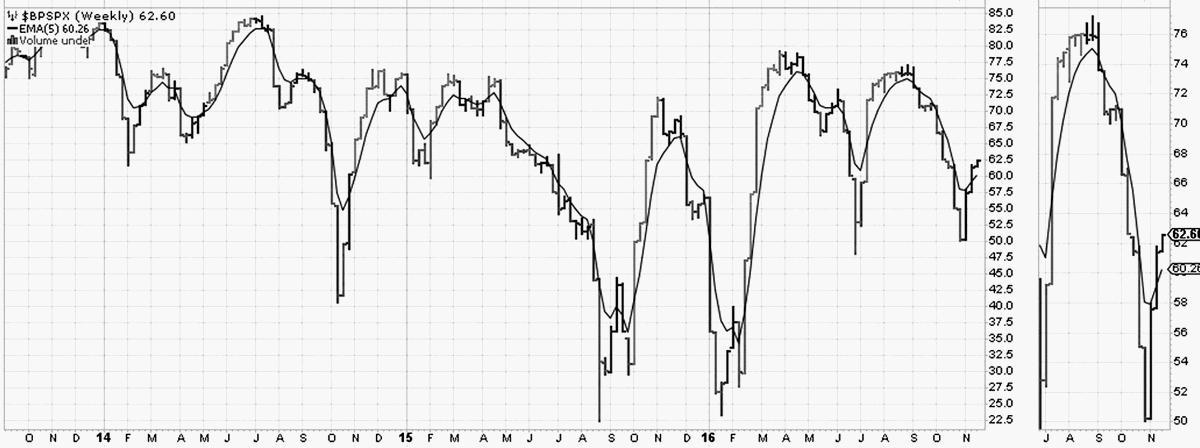

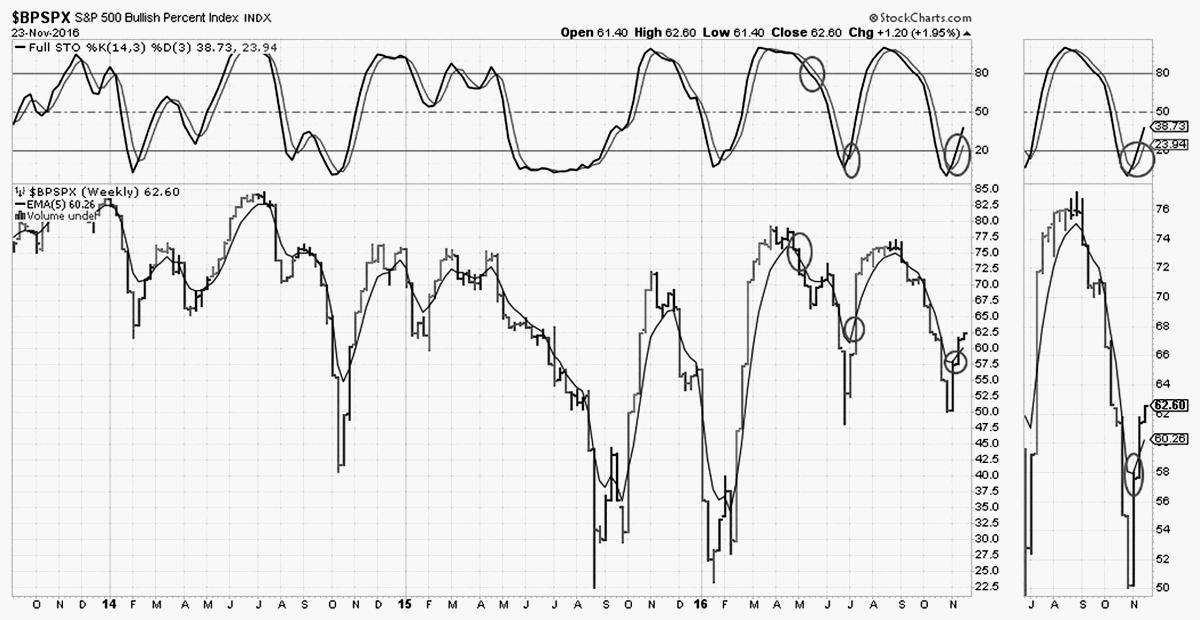

Я построил этот график в импульсной системе Элдера, которая вам уже знакома. Мы не будем тут ее учитывать как голосующий индекс, только как вспомогательный. Чем больше на рынке оптимистов, тем выше вероятность, что рынок развернется. На рынке не могут быть все правы, это просто неэффективно. Поэтому значение индекса редко поднимается выше 80 % и редко опускается ниже 20 % – как правило, это уже экстремальные точки, от которых он должен разворачиваться.

Здесь мы также будем смотреть на скользящую среднюю EMA 5, которая уже нанесена на график. Нас интересуют проявления господствующих эмоций толпы, перемены в ее устремлениях, и мы смотрим на пересечения этой линии графиком. Как обычно, выше – позитив, ниже – негатив.

Далее оценим стохастический осциллятор. Метод оценки тот же, но посмотрите, насколько красиво в последнее время они тут срабатывают, сигналы вполне четкие и синхронные. Здесь тоже смотрим, когда линии пересекаются и когда выходят из крайних зон.

Последний штрих в нашей системе – индикатор CCI (Commodity Channel Index). Аналогично смотрим зону перекупленности и перепроданности, а точнее, момент выхода из нее, ее границы от –100 до +100. Если график растет, все хорошо, если падает – плохо. В стандартном значении индекса хорошо, если индикатор быстро преодолевает значение от –100 до +100. Но в нашем случае это не совсем так, потому что мы оцениваем не график роста, а график настроений инвесторов. Когда толпа впадает в эйфорию, это нехорошо и предвещает глубокие провалы.

Еще один график готов. Напомню, не забывайте делать перманентные ссылки, чтобы не составлять их снова и быстрее проводить анализ графиков.

Голосование на этом графике проводим по следующим правилам:

1. Если цена закрытия бара выше EMA 5, ставим «+», если ниже – ставим «—».

2. Если стохастик растет, ставим «+», если падает – ставим «—», сигналы пересечения и выхода из зоны, как обычно.

3. По CCI учитываем сигналы смены тренда – выходы из зон –100 и +100. Если сигналов на этой неделе нет, считаем просто: индикатор растет – ставим «+», падает – ставим «—».