Сигналы VSA

В прошлой главе я начал вас знакомить с методом Вайкоффа и теорией VSA-анализа. Мы узнали, как делается свечной анализ, и определили, что он состоит из 4 параметров для каждой свечи: спред, объем, прогресс и результат. Сейчас мы рассмотрим основные сигналы VSA, после чего соединим все это в торговую систему.

Сигналы VSA – это свечные комбинации, которые помогают понять рынок и сделать предположения по его дальнейшему движению с определенной вероятностью. Мы определимся с характеристиками основных сигналов, причем в основном я покажу сигналы для восходящего движения. Сигналы для нисходящего движения абсолютно симметричны. Эти сигналы позволят нам находить лучшие точки входа и правильно выставлять ордера.

Сигналы бывают торговые и неторговые. После торговых уже можно выставлять ордер на открытие позиции, после неторговых – либо закрывать позицию, либо готовиться к определенному развитию событий в будущем и уже после него принимать решение об открытии позиции. В сочетании со свечным анализом сигналы VSA создают отличную стратегию для открытия и сопровождения позиций в свинг-трейдинге.

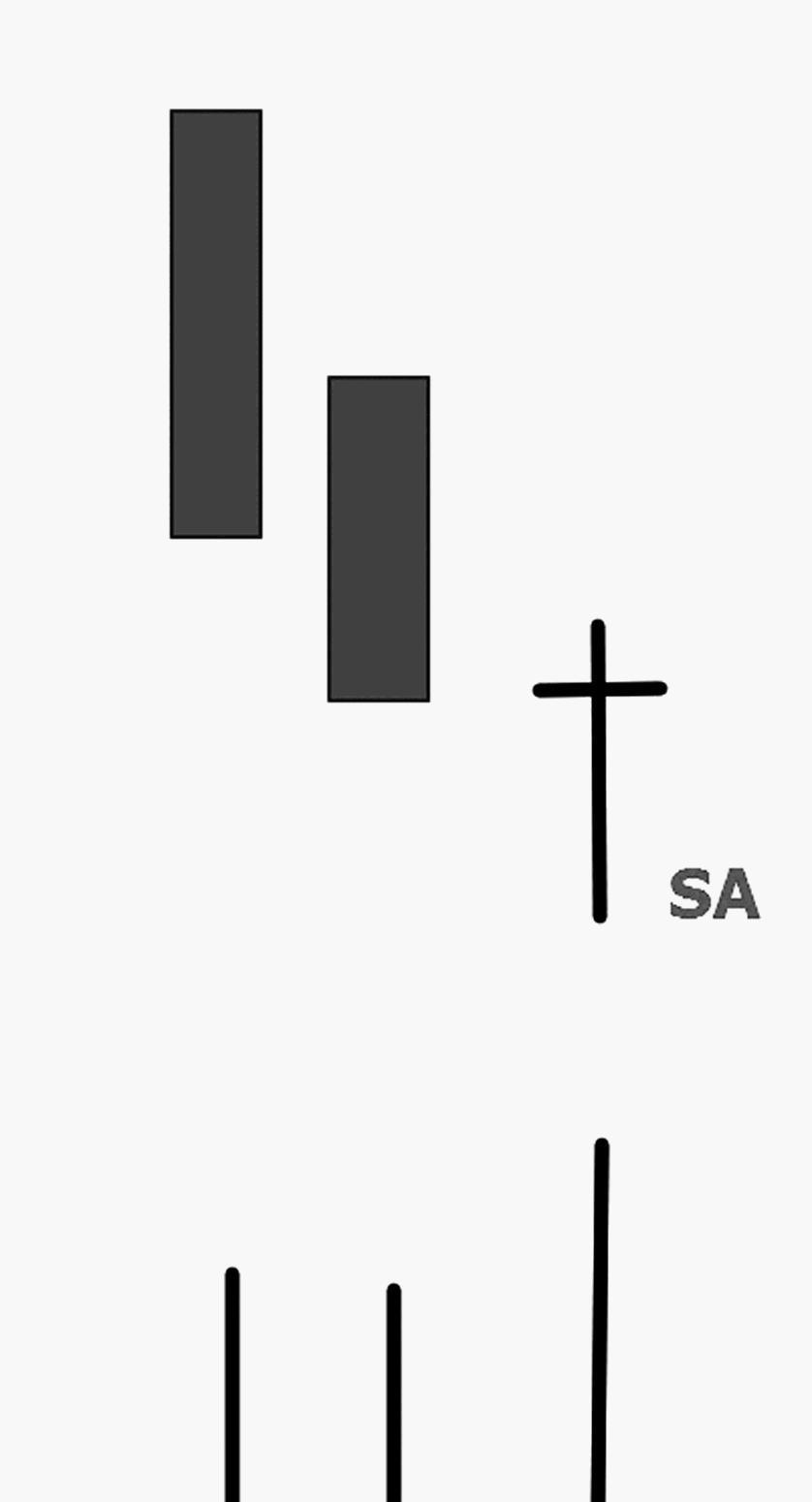

Первый тип сигнала – это Stopping Action (SA). Мы видим, что цена двигалась вниз, но была остановлена пин-баром – это такая свечка с длинным хвостом вниз и отсутствующим спредом, как показано на картинке сверху. Это неторговый сигнал, после него не стоит сразу открывать позиции, нужно получить его подтверждение.

Но в данном случае видно, что движение внизу было остановлено на объеме. Он у свечи должен быть повышенный, а значит, стоит ожидать новой зоны накопления, пусть даже небольшой, или прямого разворота тренда. Лучше все-таки дождаться поглощения продаж и формирования зоны покупок и только после этого входить в сделку. Поскольку в главе, посвященной техническому анализу, мы уже проходили свечные модели поглощения продаж, вам достаточно освежить их в памяти.

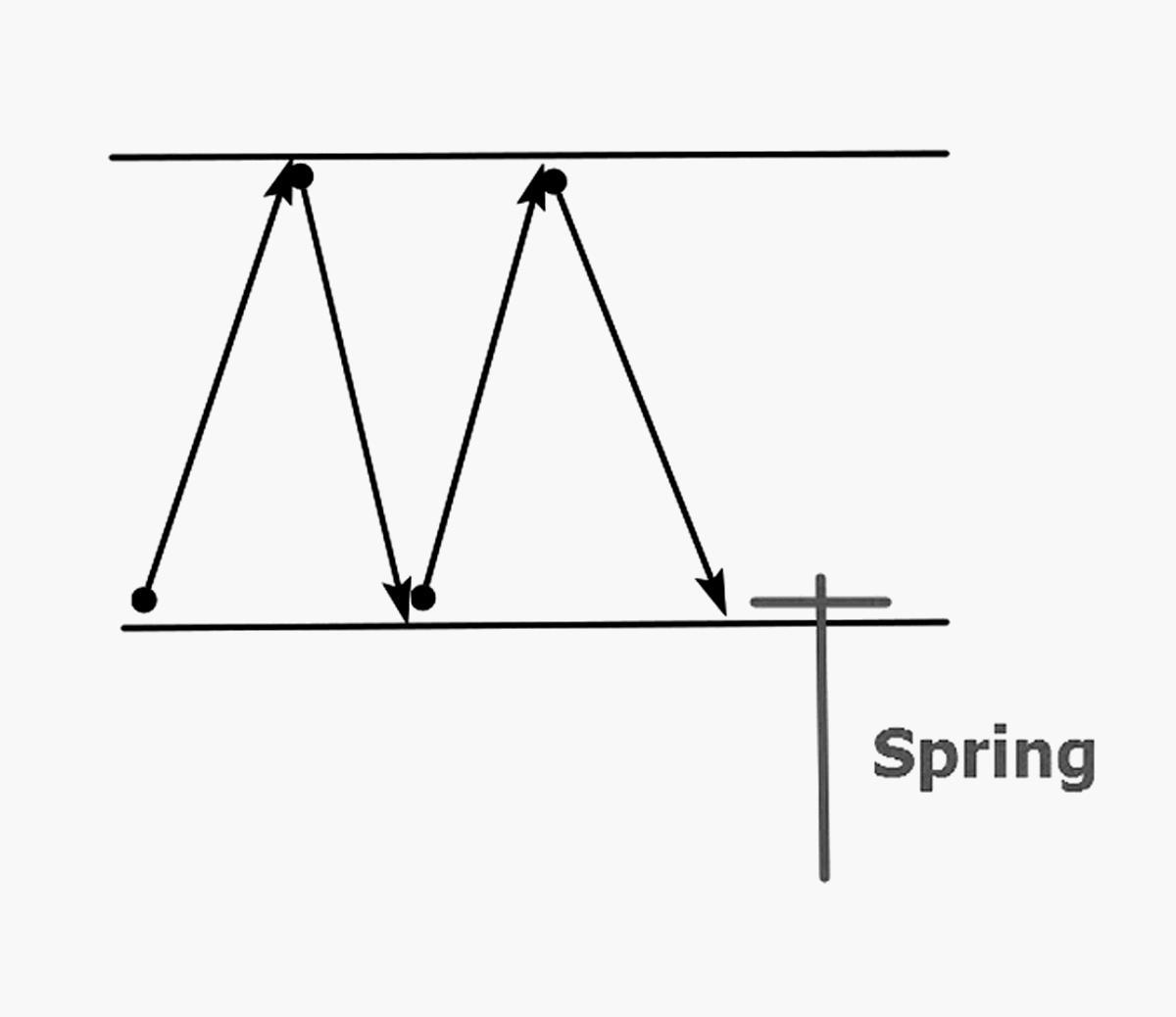

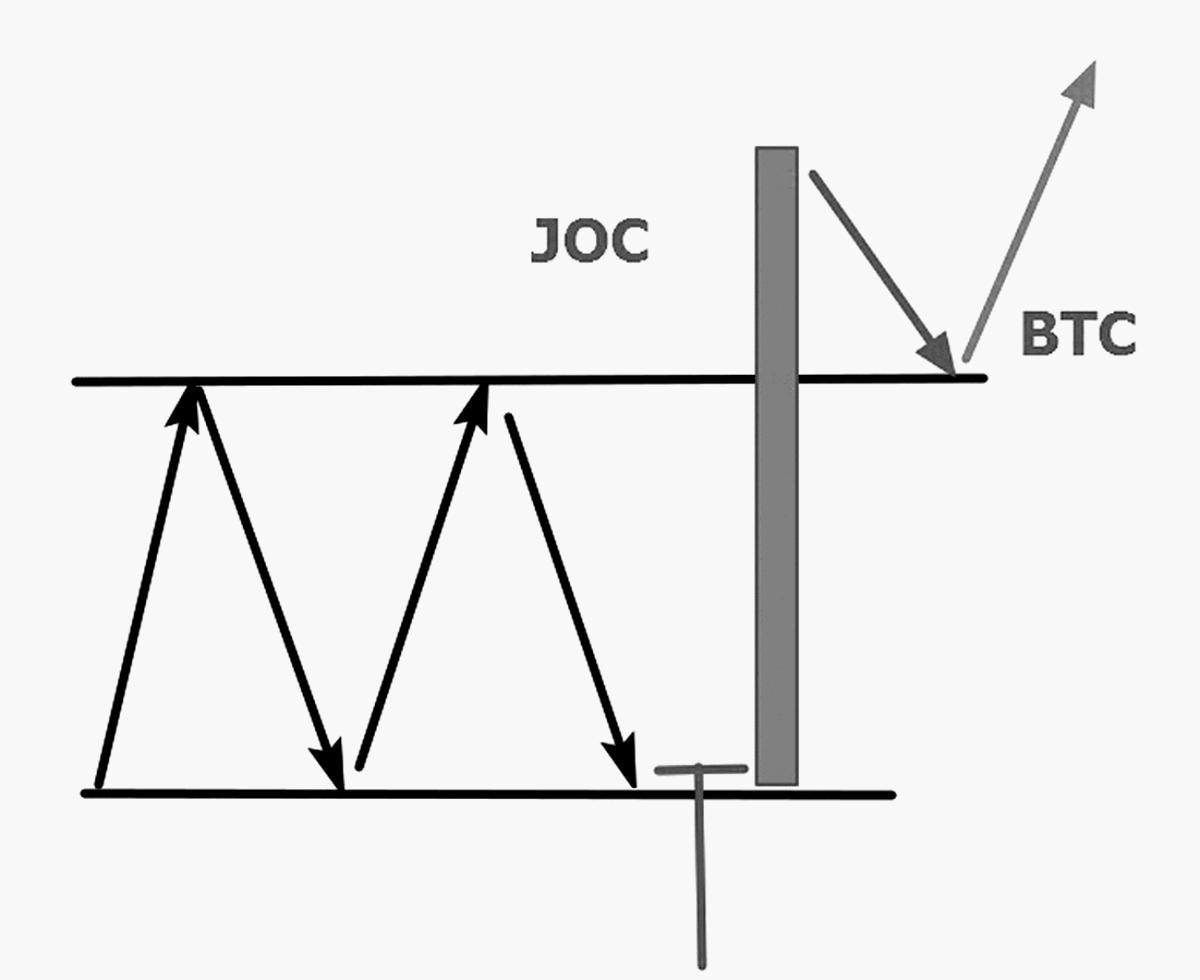

Второй сигнал – это Spring (спружинивание). Фактически это и есть снятие стопов, уже описанное в прошлой главе. Есть зона накопления, перед выходом из нее цена поначалу уходит вниз и резко возвращается обратно. Затем ожидается сильное движение вверх и пробитие верхнего уровня. Это уже торговый сигнал, и можно открывать позицию на пробое максимума этой свечи.

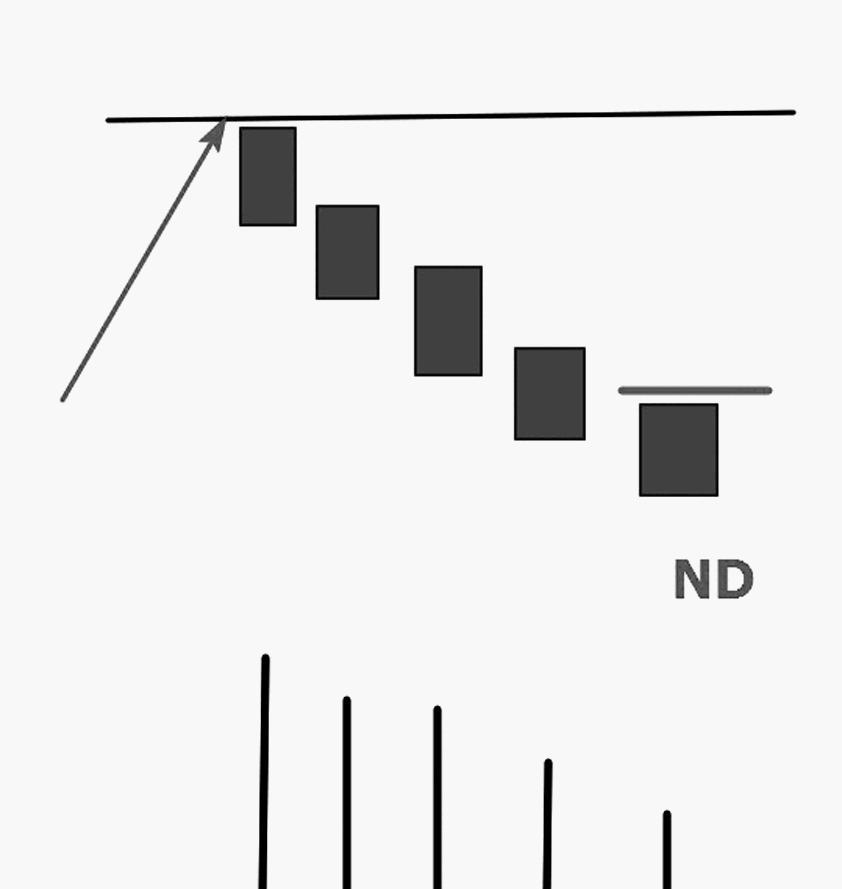

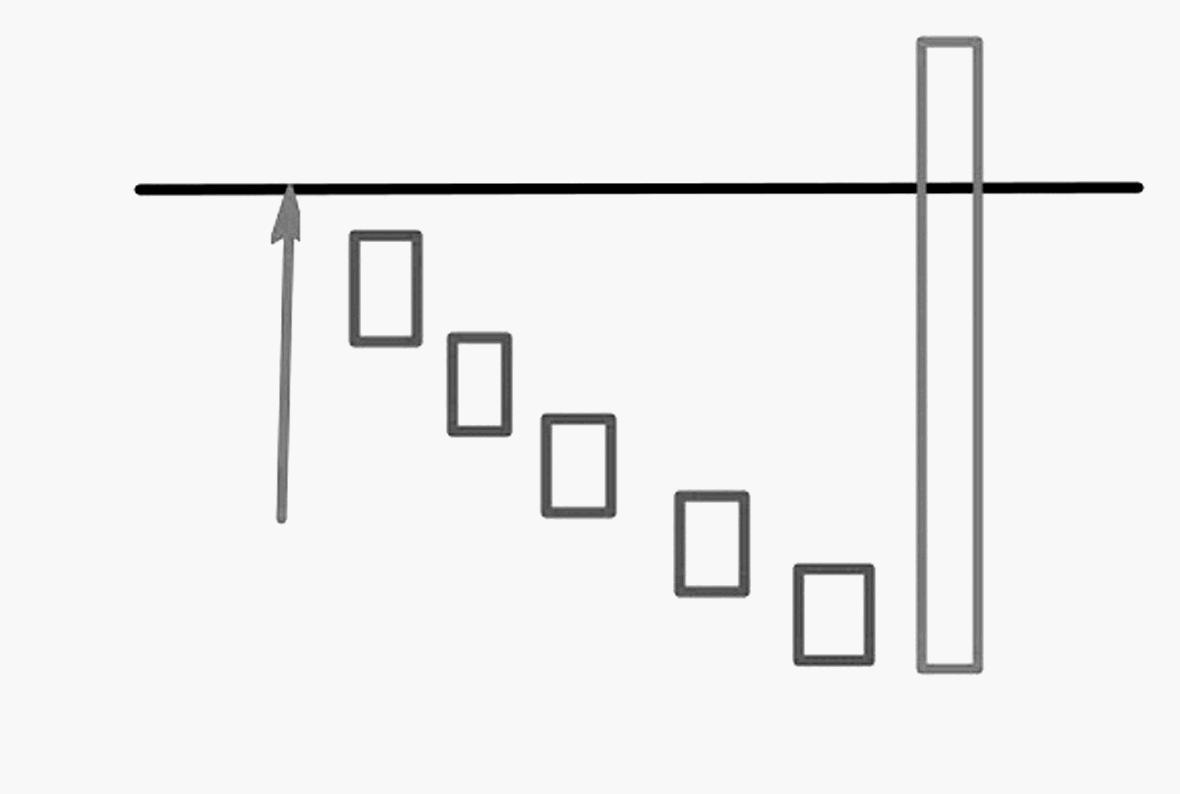

Следующий сигнал – No Demand (нет предложения, ND). Это один из лучших торговых сигналов, и его мы чаще всего будем использовать в свинг-трейдинге. Фактически происходит следующее: цена подошла к уровню сопротивления, там появился продавец.

Сколько-нибудь разумный крупный игрок никогда не станет пробивать непонятное ему сопротивление лобовым наскоком, примитивным напором. Если ему хотят продать интересующие его ценные бумаги, желательно выкупить их по минимальной цене. Поэтому он отступает – медленно! – предоставляя продавцам инициативу до тех пор, пока у продавцов не кончатся силы. Возможности продавцов мы видим по объему: как только объем падает, нужно готовиться открывать сделку.

В сделку мы будем входить только отложенным ордером. Красной линией отмечено место, где мы размещаем наш отложенный ордер на покупку – за максимум предыдущего торгового дня. Если цена пробьет этот уровень, то нас с вами откроет. Наша цель – войти в сделку вместе с крупным игроком и прокатиться на его движении. Стало быть, пока крупный игрок себя не проявит, входить в нее нет смысла.

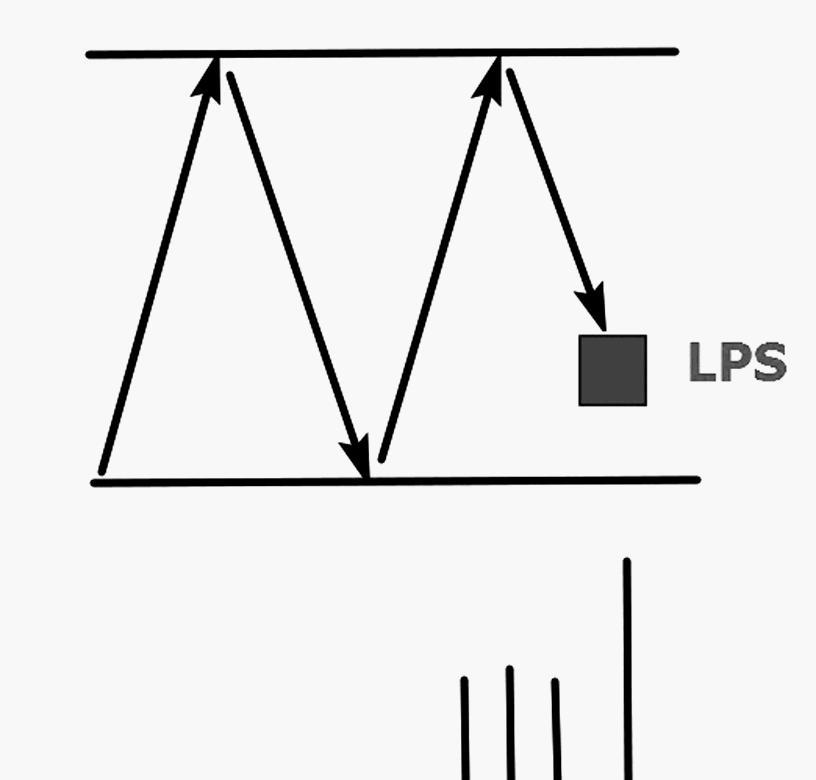

Следующий сигнал – LPS. Тоже своего рода манипуляция, как и Spring. С такого сигнала часто начинаются большие и сильные тренды, так как его сложнее поймать, чем снятие стопов. Он возникает как остановка цены в зоне накопления на большом объеме, не доходя до нижней границы канала.

Дело в том, что пассажиры, готовые сеть на хвост крупному игроку, ждут своей остановки у нижней границы канала. А тут цена просто до них не доходит и выстреливает раньше – и все пассажиры-прилипалы так и остаются на остановке. Те, кто не использует объем в своей торговле (а таких, как мы знаем, большинство), просто не в состоянии взять эту точку, да и нам еще придется ее поискать. Но это очень хороший торговый сигнал. Вход в позицию, как обычно, на пробитии максимума этой свечи.

Теперь рассмотрим следующую комбинацию сигналов. Допустим, вы пропустили точку для входа от нижней границы зоны накопления, такое случается довольно часто. И теперь нам все еще нужно зайти в сделку и продвинуться вместе с крупным игроком по тренду. Та самая большая свечка, пробивающая уровень сопротивления, называется Jump over Creek (JOC), в переводе «прыжок через реку». Откат к уровню сопротивления – Back to Creek (BTC), «возврат к реке». Это типичный возврат к уровню поддержки, он же ретест уровня. Тут входим в сделку на отбое цены от уровня поддержки. Обязательно дождитесь начала того самого движения вверх, не нужно покупать раньше времени. Цена может не пойти дальше вверх, а сформировать зону 21 (это такой мини-рейндж сразу над предыдущим рейнджем) или снова пойти вниз.

Это были основные типовые сигналы для работы на восходящем тренде, которые вам предстоит выучить и освоить. Теперь займемся рассмотрением принципов работы по методу Вайкоффа.

В его системе есть зоны покупок и зоны продаж, они выступают для нас зонами сопротивления и поддержки. Такие зоны образуются там, где раньше было накопление, или поглощение продаж, или продавливание покупок. Эти зоны обозначаются как река и лед. Река – это зона сопротивления, через которую должен перепрыгнуть покупатель, а лед – зона поддержки, которую должен пробить продавец. Зоны формируются по движению цены. На восходящем тренде рассматриваются реки и возврат к ним, на нисходящем – пробитие льда и возврат ко льду. Это позволяет определять направление и сформировать иерархию сигналов.

На восходящем движении отрабатываются все сигналы восходящего тренда, а сигналы нисходящего тренда, наоборот, не срабатывают. Если по какой-то причине начали отрабатываться сигналы нисходящего тренда, следует задуматься о закрытии позиции и возможном начале зоны консолидации, а то и смены тренда.

Сильные тренды почти всегда заканчиваются сигналами типа клайматик – это сигналы сверхобъема и очень большого спреда. Объем таких сигналов должен быть значительно больше всех объемов на протяжении всего тренда. Эти сигналы знаменуют панику или, наоборот, эйфорию участников рынка (в зависимости от направления тренда), а крупные игроки окончательно сбрасывают свои позиции.

Для лучшего понимания сути движения рынка и прохождения уровней сопротивления расскажу вам американскую мини-притчу про ковбоя.

Ковбой движется по прерии и на своем пути встречает глубокую полноводную реку. Шагом перейти реку страшно – унесет течением. Поэтому нужно перепрыгнуть через нее. Для этого ковбой отступает маленькими шажками, с разбегу перепрыгивает реку – и оказывается на другом берегу.

Эта притча имеет иллюстративный характер, она поможет вам запомнить принцип основного движения рынка. Ни один крупный игрок никогда не станет вслепую, без подготовки штурмовать уровни, находящиеся перед ним. Подобное возможно только в том случае, если располагаемая им инсайдерская информация верна на 100 % или же он знает, что скоро появится новость, которая решающим образом изменит цены на актив.

В обычной ситуации цель крупного игрока – довести цену до уровня продаж, правильно встретить начало продаж и оценить силу продавца. Если продавец слабый, можно двигаться вперед, а если он относительно силен, имеет смысл отдать инициативу продавцу и выкупить торгуемые бумаги по более низким ценам. Как правило, в роли подобных продавцов выступает толпа, которая любит продавать от уровней, где раньше были продажи. Когда желающие продать заканчиваются, цену снова двигают вверх рывком. Могут предварительно совершить манипуляцию, чтобы напугать, добить ею большую часть шортистов, тогда движение наверх будет еще проще. Поэтому еще раз напоминаю: входить в позицию можно только тогда, когда крупный игрок уже начал свои действия, иначе будете получать убытки.