Книга: Воспоминание о будущем

Назад: Глава 21 Один пример моделирования. Кризис-матрешка

Дальше: Глава 23 Кризисы падения эффективности капитала. Кризис четвертый. Последствия

Глава 22

Кризисы падения эффективности капитала. Кризис четвертый

Предыдущие три главы показали и те проблемы, которые возникают во время ПЭК-кризиса, и то, как можно эти проблемы промоделировать, и то, что проблемы эти были видны уже за 10 лет до, собственно, начала самого кризиса (в 2008 г.). И вот здесь возникает один достаточно интересный вопрос: а можно ли считать, что в 2008 г. начался именно четвертый ПЭК-кризис, может быть, это просто продолжение кризиса 70-х годов, который был приостановлен за счет политики «рейганомики»?

Разумеется, ответить на него можно по-разному, в зависимости от того, какая методологическая схема будет выбрана. Но мое личное мнение состоит в том, что третий кризис все-таки закончился в 1988-1991 гг., когда Американская технологическая зона существенно расширила свои рынки за счет разрушения Советской технологической зоны.

Описанная выше коллизия между подходами Буша-старшего и Клинтона показывает, что теоретически Американская технологическая зона, если бы она закрыла долги, созданные в процессе «рейганомики» за счет новых активов, могла бы войти в стадию нормального развития. Этого не было сделано, но причины этого носили не экономический, а проектный, элитный характер. Долги никто не ликвидировал, но теоретически такая возможность была, что и позволяет мне сегодня говорить о том, что нынешний кризис все-таки новый, четвертый, а не продолжение третьего.

Как понятно из вышесказанного, кризис начался в тот самый момент (осень 2008 г.), когда стало невозможно за счет снижения ставки рефинансировать накопившийся долг с поддержкой растущего потребления. И в этот момент ситуацию опять спасла ФРС – и вновь через эмиссию. ФРС США напечатала до середины 2014 г. 2,5 трлн долларов (что примерно в три раза превысило денежную базу на момент начала кризиса, которая в сентябре 2008 г. составляла 0,8 трлн долларов). Но возникают два взаимосвязанных вопроса: почему эта эмиссия не вызвала инфляцию и почему, если она так эффективно работала по поддержанию экономики, ее все-таки в 2014 г. прекратили?

Отметим, что в этом месте мы видим существенное отличие четвертого кризиса от второго, во время которого (в начале 30-х годов) никакой серьезной эмиссии не было. Почему же тогда денежные власти так боялись инфляции, а в современных условиях этот страх исчез? Как будет видно ниже, связано это как раз с тем, что в области кредитно-денежной политики ФРС показывает чрезвычайно высокую квалификацию, что позволяет использовать буквально самые тонкие ресурсы и эффекты для поддержания системы.

Ответы на эти вопросы достаточно просты, если вспомнить реальную конструкцию денежного обращения, которая, конечно, сложнее, чем пресловутая формула Фишера (ее я даже обсуждать не буду, поскольку она представляет собой такую абстракцию, которую ни к какой реальной жизни не применишь, а мы все-таки занимаемся именно реальностью). Итак, денежная масса описывается колоссальным количеством разных показателей (агрегатов): денежная база, М0, М1, М2 и т. д. Но если нас интересует нормальный денежный оборот (т. е. то, что используется в процессе хозяйственной деятельности субъектами экономики), то в нем участвует та часть денежной массы, которая (для США) наиболее адекватно описывается агрегатом М3.

Вообще говоря, правильная интерпретация денежной массы – отдельная большая проблема. В частности, для США, в которых очень велика доля в потреблении кредитных карт, – как описывать суммы, которые домохозяйства получили в рамках таких кредитов? Как наличные деньги? Или как кредитные? Вообще средства на депозитах до востребования по смыслу должны быть отнесены к наличным деньгам, но только если их может использовать банк. А в данном случае объем изымаемых денег практически не ограничен, но пока они не сняты, банк их использовать не может. И таких вопросов очень много, поэтому ограничимся официальными определениями и примем те агрегаты, которые определяет официальная статистика, даже отдавая себе отчет в том, что они не совсем адекватно отражают реальность.

Так вот, важнейшей характеристикой финансово-экономической системы является монетизация – отношение того объема денег, который участвует в обороте (т. е. для США это агрегат М3 денежной массы) к ВВП. В более или менее нормальных индустриальных экономиках этот показатель находится в районе 100 %, отклоняясь от него процентов на 10, в крайнем случае на 20. Если в экономике начинают преобладать чисто финансовые операции, этот показатель растет, если экономика чисто промышленная, немного снижается.

Если показатель монетизации опускается ниже уровня 80 %, то начинается эффект, который в России 90-х годов назывался кризисом неплатежей. Суть его состоит в том, что «нормальными» деньгами становится невозможно обеспечить денежный оборот, в результате чего экономика впадает в стагнацию, а все большую роль играют денежные суррогаты. Поскольку транзакционные издержки при обороне денежных суррогатов сильно выше, чем для денежного оборота, это ведет к росту инфляции и падению эффективности работы предприятий, зато начинают процветать финансовые спекулянты и посредники. Дополнительным негативом является то, что, поскольку с суррогатов трудно собирать налоги, бюджетная система становится хронически дефицитной.

Такая ситуация возникает, например, если, исходя из монетаристских догм (основанных на упомянутой выше формуле Фишера), начать для снижения инфляции сокращать объем денежной массы (чем, скажем, занималось либеральное правительство России перед дефолтом 1998 г. и после 2002 г.). Причем российские либералы не понимали, что сокращение наличной денежной массы (агрегат М0) можно компенсировать ростом кредитной эмиссии, и поэтому, вместо того чтобы стимулировать банковскую активность в реальном секторе, они ее только сокращали. В результате росла инфляция, только не монетарная, связанная с избытком денежной массы, а инфляция издержек, связанная с невозможностью для хозяйствующих субъектов нормально проводить платежи. Соответственно, реальный сектор проседал еще больше, рост инфляции и падение экономики выходили на новые рубежи.

Доказательством является уровень монетизации экономики России в 90-е годы: в 1991 г. она составляла, как это и должно было быть, около 100 %, в 1992 – 80 % (и это еще нормально, хотя уже на грани проблем), в 1993 г. – уже 40 %, в 1994 – 24 %, в 1995 – 12 %, в 1996 – 8 %. К лету 1998 г. она снизилась до 4 % и любая нормальная экономическая деятельность, в том числе и выплата налогов, практически прекратилась. После этого избежать массированной эмиссии было практически невозможно. Отметим, что либеральное правительство и здесь ухитрилось совершить выдающееся деяние, объявив дефолт в национальной валюте, но причина такого поведения явно выходила за рамки экономической целесообразности.

Если вспомнить описанные выше соображения, то логика команды Гайдара – Чубайса состояла в том, что они представляли собой дочернюю группу Западного ГП. Но на тот момент (лето 1998 г.) было еще не ясно, какие из элитных групп возьмут верх в России, поскольку в ней были как представители Красного проекта (они получили некоторую возможность после дефолта, но не использовали ее с точки зрения борьбы за власть), так и потенциальные сторонники проекта Капиталистического (которые хотели развития капиталистических отношений в России без контроля со стороны международного капитала). И двойной дефолт (суверенный и банковский), объявленный либеральной командой, был связан как раз с тем, что либеральная группа пыталась уничтожить ту часть новой, предпринимательской экономики, которая выросла независимо от них, находилась вне их контроля и серьезно конкурировала с частью элиты, образовавшейся в процессе приватизации.

Но возвращаемся к системе денежного обращения. Что такое объем денег, находящихся в обороте (для США, напомним, наиболее близкое приближение – агрегат М3)? Это тот объем денег, который возникает в финансовой системе за счет механизма кредитной мультипликации. Суть этого механизма может быть объяснена следующим образом. Пусть в нашей стране всего один банк, который имеет уставной капитал 1 рубль. Тогда его валюта баланса составляет ровно этот самый рубль, который находится и в активе (в виде денег в кассе) и в пассиве (обязательства перед владельцами). Но банк может выдать этот рубль строителю Пете, который получит кредит на строительство дома. В результате банк открывает Пете кредитный счет, на который переводит рубль (уже электронный). И баланс увеличивается: в активе уже два рубля (наличный рубль в кассе и рубль с процентами, который Петя обязался вернуть), как и в пассиве (обязательство перед владельцами и рубль, который нужно дать Пете на его строительство).

Дальше Петя открывает счета своим работникам и переводит на них часть кредитных денег. Еще часть он выплачивает своим поставщикам, у которых счета в этом же банке. В результате активы банка, как и пассивы, вырастают еще сильнее. А наличность как была, так и осталась, – рубль. Собственно, суть денежной политики со стороны надзорного органа состоит как раз в том, чтобы пирамида добавляемых таким образом денег (а соответствующий процесс как раз и носит название кредитной мультипликации или кредитной эмиссии) была ограничена.

Для этого используются два основных инструмента: ставка процента и резервирование. Суть резервирования состоит в том, что банки при любой операции по выдаче кредита должны переводить в Центробанк некий резервный депозит, объем которого зависит как от риска операции, так и от текущей экономической конъюнктуры. При этом денежная база – это как раз наличные деньги, которые центральный банк вбросил в экономическую систему (т. е. результат денежной эмиссии), находящиеся в банковской системе или на руках у населения, а денежный агрегат М3 как раз и описывает полный объем денег, возникший в результате кредитной эмиссии.

Отмечу принципиальную разницу между денежной эмиссией и кредитной: первая – это увеличение денежной базы центральным банком, вторая – рост денег в обороте за счет действий банковской системы при неизменной денежной базе. Теоретически, может иметь место сокращение денежной базы при кредитной эмиссии и наоборот. Так вот, второй ключевой показатель денежной системы государства – это кредитный мультипликатор, который мы для США будем считать равным отношению агрегата М3 к денежной базе.

В норме в сбалансированной экономике он должен находиться в пределах от 4 до 6, его превышение означает, что в экономической системе начинается избыточное кредитование финансового сектора, что обычно свидетельствует об образовании финансовых пузырей. Если он меньше, то банковская система работает не эффективно, с учетом описанной выше стратегической задачи банковской системы в части снижения рисков в экономике, это означает, что уровень рисков в системе выше, чем могло бы быть, т. е. система недополучает прибыль. В случае российской экономики это связано в тем, что прибыль выводится во внешний по отношению к рублю финансовый контур.

Отметим, что монетизация экономики и кредитный мультипликатор не совсем независимые показатели: рост одного обычно ведет к росту другого и наоборот. Так, в России 90-х годов, перед дефолтом, денежный мультипликатор опускался до уровня 1,2. Сегодня этот уровень, кстати, вырос, но до нормального значения так и не поднялся, находясь в интервале от 2 до 2,5. А теперь, поняв логику базовых моментов теории денежного обращения, мы можем вернуться назад и объяснить все тонкости политики ФРС США.

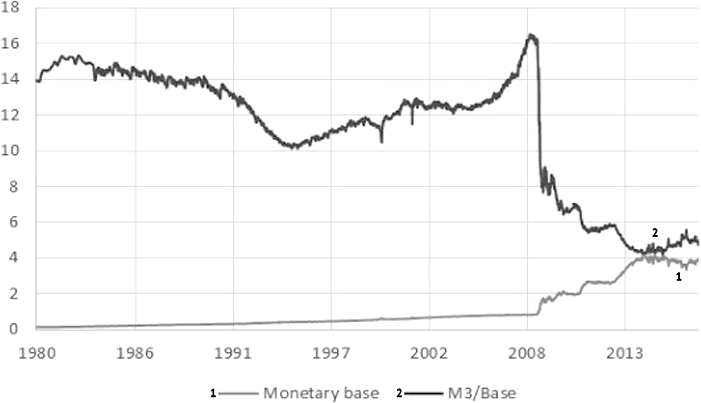

Поскольку в США перед началом кризиса 2008 г. в финансовом секторе образовались крупные финансовые пузыри (в недвижимости связанные с так называемой sub prime ипотекой и на фондовом рынке), то кредитный мультипликатор сильно вырос и достиг величины 17, при, в общем, крайне низкой для масштаба американской экономики денежной базе (напомним, что при этом в денежную базу входят только те наличные деньги, которые обращаются в экономике США, наличные доллары, которые вывозились за пределы США, тут не учитываются). В условиях кризиса и разрушения этих пузырей ФРС США начала денежную эмиссию (т. е. увеличение денежной базы), но кредитный мультипликатор падал, поскольку взаимное кредитование банками друг друга стало сокращаться, исчезал предмет для финансовых спекуляций. В результате наличная часть денежной массы росла, а кредитная – падала (рис. 43).

Рис. 43. Денежная база в США (денежная база: ; агрегат М3: ; ресурс NowAndFutures с 2016 г. – оценка)

К середине 2014 г. денежная база выросла до 3,5 трлн долларов (т. е. было напечатано около 2,7 трлн долларов), т. е. примерно в 4 раза, а кредитный мультипликатор упал до величины, чуть большей 4 (т. е. сократился в 4 раза). При этом сам агрегат М3 остался практически прежним, количество денег в обороте не изменилось! Из-за этого и инфляции не было! Отметим, что это только один вариант денежной эмиссии без инфляции, другой продемонстрировал В. Геращенко, который с конца 1998 по 2002 г. (когда он был вынужден покинуть пост руководителя российского Центробанка) увеличил уровень монетизации экономики России в 10 раз (с 4 до 40 %), при этом уровень инфляции непрерывно падал (с крайне высоких последефолтных показателей). Как мы сейчас понимаем, в связи с тем, что за счет нормализации денежных платежей резко падала инфляция издержек.

Здесь нужно отметить еще одно обстоятельство. Дело в том, что описанный в формуле Фишера показатель «скорость оборота» денежной массы не имеет численного выражения, никто не умеет его считать. Но тем не менее скорость оборота существует и можно делать относительные выводы о его темпах. Так, в условиях роста инфляции скорость оборота денег растет (владельцы денег стараются их как можно быстрее потратить), в стабильных условиях она падает. И если есть две условные экономические системы с одинаковым уровнем монетизации, но в одной мультипликатор высок (США до кризиса) и низок (после 2014 г.), то в них скорость оборота денег разная (поскольку в финансовом секторе деньги обращаются быстрее). Это создает определенные эффекты, но они выходят за рамки, которые я рассматриваю в этой книге. За одним исключением, о котором ниже.

Понимание того, что без эмиссии финансовая система находится в крайне сложном положении, в общем, было у финансистов всегда. Действительно, главные активы банков – это накопленные домохозяйствами и корпорациями долги, и если поддержка спроса упадет, то это неминуемо вызовет спираль спада, которая сделает невозможным обслуживание этих долгов и тем самым обрушит финансовую систему.

При этом обсуждение реальных проблем финансовой системы совершенно не поощрялось. Наказание за нарушение этого запрета было довольно жестким, классическим примером является история с губернатором штата Нью-Йорк Элиотом Спитцером. Бывший прокурор штата Нью-Йорк и гроза Уолл-стрита в марте 2008 г. объявил о том, что у страховых компаний недостаточный собственный капитал в преддверие кризиса и потребовал, чтобы акционеры или увеличили уставные капиталы своих компаний, или передали бы управление своими компаниями, зарегистрированными в штате, регулирующей комиссии штата. То есть фактически признали предбанкротное состояние.

Срок на это действие он дал две недели, но уже через несколько дней США потряс грандиозный скандал: одного из фаворитов в предстоящих президентских выборах Спитцера журналисты поймали в мотеле с девушкой по вызову. Поскольку Спитцер в бытность свою прокурором еще и с проституцией боролся, его заставили уйти в отставку. А тема со страховыми компаниями как-то затихла. А уже через полгода, только компания AIG получила из бюджета много десятков миллиардов долларов для покрытия дефицита…

Хотя публично обсуждать проблемы было запрещено, денежные власти, как и аналитики крупных банков, прекрасно понимали, что рано или поздно счастье должно закончиться. Просто потому, что, когда кредитный мультипликатор денежной системы США снизится до 4, необходимо будет принимать одно из двух жестких решений: либо останавливать эмиссию, либо продолжать ее, но в условиях начинающейся инфляции. И вот в этот момент встал уже упомянутый выше вопрос противоречия, возникший по итогам Бреттон-Вудской конференции в далеком 1944 г.

Дело в том, что практически все институты Бреттон-Вудской системы международные. За исключением регулятора и эмиссионного центра самого доллара, ФРС США, которая действует в соответствии с национальным законодательством конкретной страны, Соединенных Штатов Америки. Да, конечно, управляется ФРС элитой Западного ГП, которая носит вполне себе транснациональный характер, но это только до начала реально серьезного кризиса. А высокая инфляция такой кризис в экономике США вызовет безусловно, поскольку экономика с высоким уровнем разделения труда (т. е. со сложными технологическими цепочками) просто не может существовать при высоком уровне инфляции. Поскольку разрушается система прогнозирования и управления финансовыми и материальными потоками.

Иными словами, категорической задачей финансистов, элиты Западного проекта, было вывести эмиссионный центр мировой долларовой системы из-под юрисдикции США. Эта задача была не просто осознана, но и поставлена и даже принята к реализации. Поводом стало обсуждение антикризисной политики после начала острой стадии кризиса в рамках нового (точнее, обновленного) формата лидеров 20 крупнейших по экономике стран мира – G20.

Логика в этой схеме была та же самая, которая использовалась после острой стадии первого ПЭК-кризиса в 10-е годы прошлого века, только уже не в национальном масштабе, а в масштабе финансовой системы всего мира. Тогда для поддержания кредитной системы был создан инструмент рефинансирования (т. е. снятия части рисков) банков – Федеральная резервная система США. Сейчас было предложено создать над мировыми центробанками единый регулирующий орган, под условным названием «центробанк центробанков». С теми же самыми задачами: снятия рисков, но уже не с коммерческих банков, а с банков центральных.

На протяжение нескольких месяцев эта тема была доминирующей не только на страницах финансовых и экономических СМИ, но и в переписке ответственных исполнителей и глав стран – участников G20. Разумеется, описывалась она как единственно возможная конструкция, гарантирующая выход из кризиса (аналогии с ситуацией 1913 г., впрочем, не упоминались).

Уже было решено, что институционально центробанк центробанков будет создан на базе МВФ, что он будет эмитировать новую мировую валюту на базе специальных прав заимствований, что он будет выделять лимиты национальным центробанкам, в рамках которых они только и могут заниматься эмиссией национальных валют… Возможно, были достигнуты и другие договоренности, но они остались за кулисами.

Тема активно обсуждалась, и сторонники Западного проекта в аппарате госорганов США активно его поддерживали. С учетом имеющейся у меня инсайдерской информации (не думаю, что я открою тут большую тайну) могу сказать, что в конце 2010 – начале 2011 г. переписка глав государств в рамках G8 и G20 по большей частью была посвящена именно созданию центробанка центробанков. Это обстоятельство особо не афишировалось (публично озвучивались другие политические моменты), но тем не менее эта проблема и в СМИ занимала серьезное место.

В частности, стало известно, что базой для центробанка центробанков должен был стать МВФ, соответственно, очень серьезно обсуждалась тема перераспределения квот в уставном капитале этой организации. Самую большую активность, по понятной причине, проявлял Китай, и он даже что-то получил. «Что-то» – потому что переговоры до конца доведены не были, в мае произошло знаменитое дело Стросс-Кана.

Предшествовало, ему 3 апреля 2011 г. концептуальная речь на ежегодном заседании МВФ и Всемирного банка. В ней Доминик Стросс-Кан заявил, что «вашингтонский консенсус с его упрощенными экономическими представлениями и рецептами рухнул во время кризиса мировой экономики и остался позади». В Вашингтоне придание огласке причин кризиса и речь в целом расценили, как вызов. Стросс-Кан заявил, что именно выполнение правил Вашингтонского консенсуса, среди которых стремление к достижению низкого бюджетного дефицита, бурному экономическому росту, свободному, никем не контролируемому финансовому рынку и либеральным налогам привели к мировому финансово-экономическому кризису. С точки зрения Стросс-Кана, для преодоления неопределенности посткризисного мира необходимо создать новые принципы экономической и социальной политики как для мирового сообщества, так и для каждого отдельного государства.

Отметим, что эта речь вполне могла быть элементом публичной подготовки к созданию центробанка центробанков (т. е. к работе, к которой Стросс-Кан уже просто по должности должен был быть активно причастен). Но с точки зрения предыдущей пропагандистской модели (того самого «вашингтонского консенсуса»), в которой доминирующую роль играли как раз США, эта речь действительно стала серьезным нарушением устоев. А сам Стросс-Кан, в конце концов, был всего-навсего наемным менеджером, пусть и высокопоставленным.

Вскоре после своего выступления, 14 мая 2011 г., Стросс-Кан был снят с рейса и арестован в Нью-Йорке по обвинению в сексуальных домогательствах к служащей отеля, в котором он находился перед отлетом. При этом в попытке выпуска под залог до его отставки с поста руководителя МВФ ему было отказано. Зато сразу после отставки он был выпущен под залог и переведен под домашний арест. 2 июля 2011 г. нью-йоркский суд освободил Стросс-Кана из-под домашнего ареста в связи с новыми обстоятельствами дела, уголовное дело было прекращено. При этом тема центробанка центробанков в переписке глав государств исчезла сразу после ареста, уже в середине мая (здесь я ссылаюсь на ту же самую инсайдерскую информацию), и больше ни разу не поднималась.

Приведенная история вызвала массу различных объяснений, как достаточно логичных, так и конспирологических (например, желание Стросс-Кана поучаствовать в президентских выборах во Франции, где он мог создать серьезную конкуренцию другим кандидатам), которые активно педалируются в разных СМИ и аналитических материалах. Но с моей точки зрения, все они не выдерживают конкуренции с приведенной выше: создание мировой ФРС, безусловно, является куда более весомым фактором мировой истории, чем выборы во Франции. Особенно если сравнить их с той литературой, которая посвящена историческим основам создания ФРС в 1913 г. Здесь, кстати, тоже был создан колоссальный конспирологический слой, достаточно плотно прикрывающий реальную подоплеку событий.

Собственно, дело Стросс-Кана является первой и главной причиной, по которой, я считаю, Обама не представлял на своем посту президента США Западный ГП (в противном случае он бы попытался проект создания центробанка центробанков поддержать). Но к этому выводу есть еще несколько причин, о которых я расскажу позже. Пока же можно отметить, что с точки зрения реакции на кризисные процессы в 2011-2014 гг. установилось шаткое равновесие между элитой Западного проекта и альтернативными ему элитами, как представляющими другие глобальные проекты, так и чисто национальными.

Отмечу, кстати, одно важное обстоятельство: объяснить поведение Обамы (и, как мы увидим ниже, сменившего его на посту президента США Трампа) без использования теории глобальных проектов достаточно проблематично – приходится апеллировать к чисто конспирологическим теориям о тайных группах, которые отстаивают свои интересы, противоречащие базовым групповым интересам финансистов. В том числе возникает вопрос, почему был снят с политической сцены Элиот Спитцер (явно руками финансистов), почему проиграла целиком стоящая на стороне банкиров Хиллари Клинтон, откуда вообще взялся Обама и как он сумел пролезть на свой пост.

Сам Стросс-Кан был в деле организации центробанка центробанков чистым исполнителем, через два месяца после описываемых событий срок его полномочий заканчивался, а сам он хотел участвовать в президентских выборах во Франции. Но ключевой задачей было остановить сам проект, что очень хорошо было видно по прессе, которая практически навсегда про него забыла сразу после ареста главы МВФ. А если учесть, что, судя по всему, обвинения в его адрес были сфальсифицированы (а за несколько часов до ареста Стросс-Кана в аэропорту в Вашингтоне там была отключена мобильная связь), эта история, судя по всему, была первой крупной и публичной попыткой остановить экспансию Западного проекта.

Если сравнить дело Спитцера и дело Стросс-Кана, то видны яркие аналогии. Другое дело, что одно было направлено на поддержку банкиров, а другое против них. Но исполнители все равно были из одного инкубатора, других спецслужб в США нет. В любом случае уже тогда было понятно, что уровень напряжения в преддверии начала острой стадии очередного ПЭК-кризиса достиг того масштаба, когда схватка переходит к непосредственным столкновениям. И уже тогда было понятно, что дело Стросс-Кана показало, что элита Западного проекта уже не может решить принципиально важный для себе вопрос – что неминуемо приведет к дальнейшим политическим проблемам.

Как мы знаем, многочисленные попытки американских политиков не допустить создания частного центрального банка (ФРС) в начале ХХ в. не завершились успехом. С одной стороны, это сильно ударило по национальной элите США, с другой – после 1991 г. США стали в рамках экономической модели Западного ГП мировым экономическим и политическим лидером. Правда, за это пришлось заплатить дорогую цену.

И когда по итогам начала острой стадии четвертого ПЭК-кризиса, стало понятно, что США ждет серьезнейший экономический кризис, все поняли, что и на политическом уровне это неминуемо вызовет мощнейшее столкновение транснациональных финансовых элит (Западного ГП) и национальных элит США. Пока последние шаг за шагом отыгрывают свои позиции (один Трамп чего стоит!), однако окончательной победы пока ни одна сторона не достигла.

Когда к середине 2014 г. кредитный мультипликатор в США упал практически до 4, стало понятно, что продолжать процесс эмиссии дальше невозможно, поскольку он неминуемо вызвал бы серьезный рост инфляции издержек. Для американской экономики с ее очень высоким уровнем разделения труда (он превышал соответствующий уровень даже позднего СССР, а ведь его экономика очень сильно пострадала от кризиса неплатежей 90-х), который в результате расширения долларовой зоны после разрушения мировой системы социализма еще более вырос, такой процесс мог стать достаточно фатальным. И по этой причине президент США Обама и руководство ФРС остановили эмиссию.

Теоретически, можно предположить, что такое решение было принято руководством ФРС самостоятельно, формальные показатели денежной статистики давали для этого все основания. Однако после дела Стросс-Кана все руководители ФРС уже отлично понимали, что излишняя самостоятельность в принятии столь кардинальных решений может им лично стоить очень дорого. По этой причине я глубоко уверен, что руководство ФРС не просто держало Белый дом в известности о складывающейся ситуации, но обратилось с прямым запросом относительно своих действий в этой ситуации.

В этом месте нам категорически необходимо сделать принципиально важное отступление, поскольку решение Обамы от 2014 г., еще даже не принятое, породило целую серию политически важных последствий, которые повлекли за собой в том числе и базовые экономические решения, принципиально влияющие на нашу жизнь последних лет. Но говорить об этом преждевременно, пока не будут описаны принципиальные экономические особенности и закономерности кризиса 2008 г., который перевел в острую стадию последний ПЭК-кризис капитализма.

События сентября 2008 г. практически полностью совпадали по внутренней механике с кризисом весны 1930 г.: и тогда, и в наше время начался дефляционный шок (резкое падение частного спроса), связанный с разрушением незадолго до того обрушившихся финансовых пирамид, которые с помощью описанного выше механизма этот спрос стимулировал. Причины этого шока мы, в общем, тоже понимаем, и с точки зрения микроэкономики (описанная выше сказка), и с точки зрения управления экономическим ростом (т. е. с позиции макроэкономики).

Но каков масштаб этого, нынешнего, кризиса? Можем ли мы оценить, где остановится тот экономический спад, который практически неизбежен и в соответствии с историческим опытом, и в соответствии с приведенной выше моделью?

Для ответа на этот вопрос вспомним некоторые положения мэйнстримовской (неоклассической) теории.

Она утверждает, что нормальное состояние экономики – равновесное. Если какие-то внешние обстоятельства, политика государства, изменение природных условий или еще что выводят экономическую систему из равновесного состояния, то она начинает самопроизвольно в нее возвращаться и нужно все большее и большее усилие, чтобы приостановить или замедлить этот процесс. Я не буду утверждать, что это утверждение верно всегда и везде, не исключено, что равновесного состояния просто в природе не существует, но дело не в этом. Как мы знаем, в 1981 г. в США была принята экономическая программа, которая предполагала постоянное кредитное стимулирование частного спроса («рейганомика»).

До ее принятия равновесные макроэкономические параметры для американских домохозяйств выглядели примерно так: совокупный долг – не выше 60-65 % от годового дохода, сбережения – порядка 10 % от реально располагаемых доходов. К 2008 г. эти параметры изменились следующим образом: средний долг – выше 130 % от годового дохода, сбережения –5-7 %. Отметим, что последняя цифра, которая еще в 2008 г. не ставилась под сомнение, в последующие 5 лет была нивелирована за счет статистических ухищрений, так что в последних официальных данных она находится около нуля. Впрочем, к реальности это отношения не имеет. Возникает два вопроса. За счет чего был достигнут такой серьезный отход от положения равновесия и насколько сегодня спрос американских домохозяйств выше равновесного?

Мы уже отвечали на этот вопрос в рамках сказки про человека, который берет в банке кредит на стиральную машину. А соображения о масштабе структурных искажений экономики США объясняют, зачем нужно было обязательно повышать объем государственного долга – с целью сохранения экономического роста. Но сейчас я хотел бы их обсудить с более технологической точки зрения.

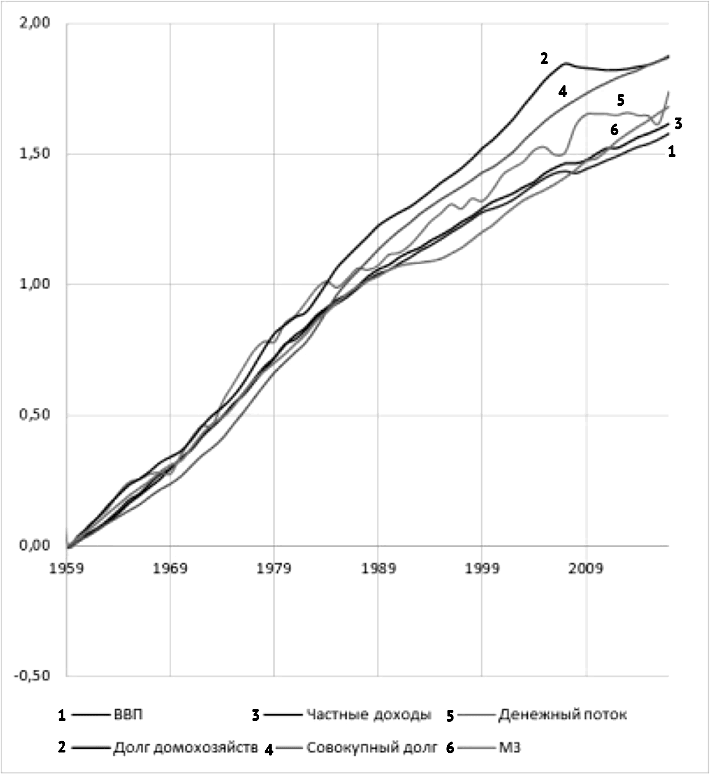

Первый момент, на который хотелось бы обратить внимание, – это то, что структурные искажения, во всяком случае, когда они превысят некоторые пороговые значения, должны быть заметны как-то достаточно просто. В начале 2000-х мы изучали межотраслевой баланс США, но это очень серьезная и квалифицированная работа. А нет ли более простого способа их увидеть? Выясняется, что есть (рис. 44).

Рис. 44. Динамика основных финансовых показателей экономики США в 1959-2017 гг. Логарифмическая шкала без учета влияния гедонистических индексов (ВВП: ; частные доходы: ; денежный поток: ; долг домохозяйств: ; совокупный долг: федеральный долг: , долг домохозяйств: , корпоративный долг: ; М3: )

На приведенной выше картинке размещены на одном графике показатели финансовой системы США (в логарифмической шкале). Поскольку все они отражают состояние единой экономической системы, то и изменяться, в общем, должны более или менее в унисон. В то же время мы видим, что эти показатели дважды разделились на две группы: в начале 80-х (как мы понимаем, с началом стимулирования частного спроса в 1983 г.) резко прибавили совокупный долг и долг домохозяйств, а после кризиса 2000-2001 гг. стали расти денежный агрегат М3 и денежный поток относительно ВВП и частных доходов.

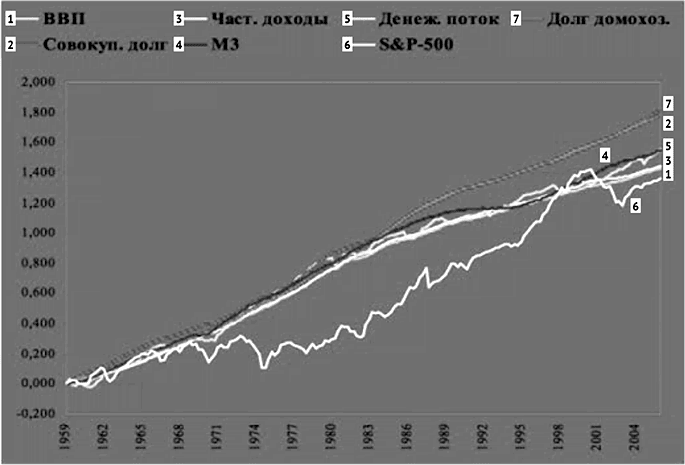

Еще более убедительно эта картинка выглядит на графике, который я взял из аналитических обзоров Сергея Егишянца (по данным на 2005 г.) (рис. 45).

Рис. 45. Показатели финансовой системы 1995-2004 гг.

Если смотреть на экономику как на организм, то такая ситуация выглядит примерно, как если бы у человека левая нога стала бы расти существенно быстрее правой руки. Или же печень стала бы по объему в три раза больше, чем обычно. То есть внутренние пропорции организма, в нашем случае экономического, стали радикально меняться.

Ситуация эта совершенно неестественная. Нет, это не значит, что ей нельзя найти объяснения, но сама по себе такая картинка очень убедительно объясняет наличие того самого структурного кризиса, который мы описываем. Разумеется, можно предположить, что радикально изменилась экономическая модель и в ней резко выросло значение финансового сектора, но проще все-таки сделать вывод, что модель осталась прежней, просто финансовый сектор использует эмиссию для перераспределения в свою пользу образующейся в экономике прибыли. И объяснение этому очень простое: конечный спрос, который и определяет масштаб воспроизводственного контура, рос самым медленным образом! А если рассматривать не спрос, а доходы домохозяйств, так они не выросли вообще и, по покупательной способности, находятся сегодня на уровне конца 1950-х годов!

Как был достигнут такой вариант мы уже, в общем, тоже объяснили: банковская система в начале 80-х годов прошлого века позволила домохозяйствам рефинансировать свои долги, т. е. стало возможным старые кредиты погашать за счет новых (это было частью политики «рейганомики»). А для того чтобы при этом не падал спрос, начали снижать стоимость кредита. В 1980 г. учетная ставка ФРС США была равна 19 % (Пол Волкер, тогдашний глава ФРС, боролся с инфляцией), к декабрю 2008 г. она стала фактически равной нулю. И экономическая система начала самопроизвольное движение к равновесному состоянию, т. е. снижать частный спрос, стимулирующийся почти 30 лет.

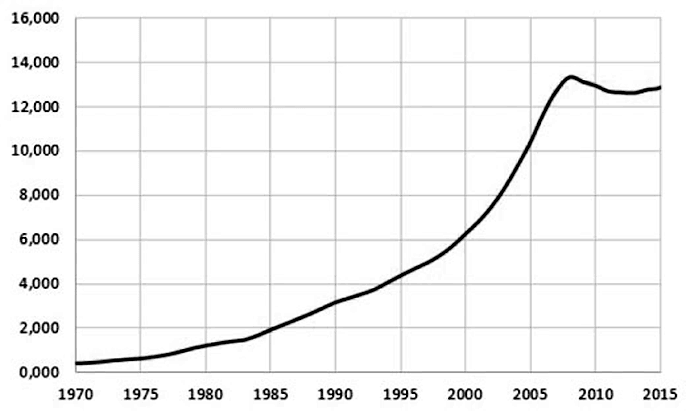

Сейчас США активнейшим образом стараются стимулировать частный спрос другими методами, к ним мы еще вернемся. Но тогда, в 2000-е годы, создалась крайне удобная для оценки масштаба ситуация: спрос домохозяйств стимулировался в основном за счет роста их долга и снижения сбережений, т. е. двух легко определяемых в статистике факторов. И на ее основании можно дать примерную оценку этого спада. Если на начало кризиса сбережения были 5 %, а должны быть 10 % (напомню, историческая норма для США), то всего спрос за счет роста сбережений сократится примерно на 15 % от реально располагаемых доходов населения на осень 2008 г. А это – 11 трлн долларов. То есть завышение спроса за счет снижения сбережений составило около 1,5 трлн долларов в год (рис. 46), что видно из уже приводимого выше графика.

Рис. 46. Рост долгов домохозяйств (потребительский кредит и ипотека) (потребительский кредит: ; ипотека: )

Далее, спрос стимулировался за счет роста долгов домохозяйств, на момент кризиса совокупный долг составлял около 15 трлн долларов, рос он на 10 % в год.

То есть и здесь масштаб стимулирования на момент кризиса около 1,5 трлн долларов в год. Кстати, совпадение этих цифр – косвенное свидетельство их достоверности, если задача состоит в увеличении спроса, то нужно все источники задействовать по полной программе; если один из этих источников стимулирования спроса сильно превышает второй, это значит, что меньший еще можно увеличивать. Итого получается 3 трлн долларов превышения спроса домохозяйств над их реально располагаемыми доходами с точки зрения равновесной ситуации.

Вот эти 3 трлн долларов превышения расходов над доходами и есть источник структурных искажений экономики США. И совершенно очевидно, как это подробно будет показано в следующей главе, что бесконечно находить новые источники их поддержания не получится. И если отрицательные сбережения граждан, которые получают доходы, могут игнорировать довольно долго, то с ростом долга ситуация иная. Собственно, кризис осенью 2008 г., с моей точки зрения, произошел как раз потому, что рефинансирование частного долга за счет снижения ставки стало невозможным.

Кстати, здесь нужно отметить, что учетную ставку, в отличие от ставки по депозитам, сделать отрицательной невозможно. Дело в том, что если банки начнут выделять деньги под отрицательный процент (ну или центробанки начнут выделять банкам кредиты аналогичным образом), то немедленно найдутся умники, которые возьмут утром кредит в «стопицот триллиардов» долларов, вечером их вернут и унесут из банка вполне себе полновесные доллары как отрицательную ставку банка. Депозиты другое дело, тут просто от концепции «банк платит за привлечение денег» происходит переход к концепции «клиент платит за сохранность своих средств».

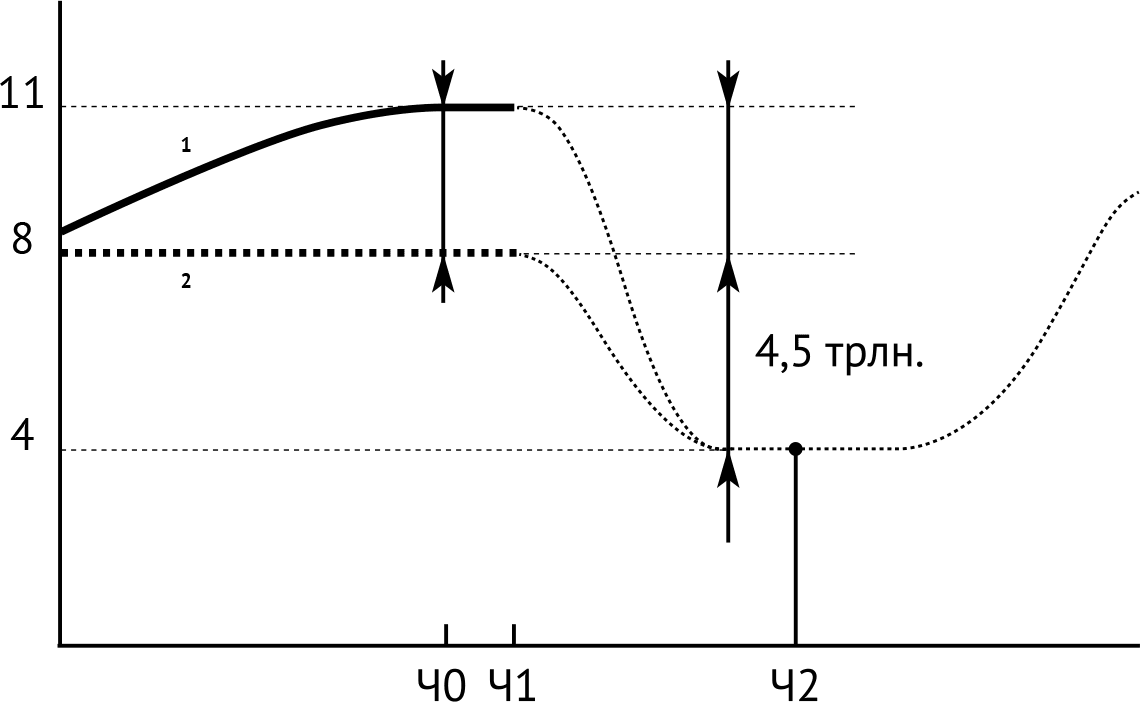

И теперь переходим к ключевой теме этой статьи, масштабу кризиса. Для его описания рассмотрим приводимый ниже рисунок. Все параметры даны в показателях 2008 г. (на момент начала кризиса), при этом мы и современный этап считаем по старым методикам, с учетом реальной инфляции, при которой роста ВВП с 2008 г. нет (рис. 47).

По горизонтальной оси – время, по вертикальной – масштаб в долларах. Линия 2 на этом графике – доходы американских домохозяйств. Они практически не менялись до начала кризиса. Линия 1 – расходы домохозяйств, они до момента Ч0 (это осень 2008 г.) росли, а потом расти перестали. Точка Ч1, нам пока неизвестная, – начало резкого спада, Ч2, тем более неизвестная, окончание спада. После нее может начаться рост, правда, пока не очень понятно, за счет какого механизма.

Рис. 47. Оценка масштаба предстоящего кризиса

Можно с большой долей достоверности сказать, что точка Ч2 будет достигнута после того, как линия 1 догонит линию 2, т. е. главная структурная диспропорция последних десятилетий будет нивелирована. Хотя теоретически, если доля частных расходов в ВВП упадет очень сильно, рост частных доходов может начаться и до того, как закончится спад ВВП; правда, на практике ПЭК-кризисов этого не происходило, дно кризиса всегда какое-то время было плоским, что и соответствует периоду продолжительных депрессий.

Собственно, процесс, который будет происходить между Ч1 и Ч2, это и есть нормальное движение экономики в полном соответствии с неоклассической теорией, движение в сторону равновесного состояния, баланса доходов и расходов. А вот нынешнее состояние экономики США неестественное, созданное искусственно, с целью любой ценой поддержать экономический рост в условиях начинающегося ПЭК-кризиса.

Соответствующий процесс очень хорошо заметен на примере второго ПЭК-кризиса, который произошел в начале 30-х годов прошлого века. Тогда спад продолжался два с половиной года (с весны 1930 до конца 1932 г.), причем темпы спада составляли чуть меньше, чем 1 % ВВП в месяц. При этом эмиссии не было, т. е. кризис носил чисто дефляционный характер (цены падали).

Точка равновесия была достигнута в тот момент, когда ВВП страны упал примерно на 25 % (в дальнейшем, за счет чисто деградационных процессов в экономике спад усилился еще процентов на 5 от исходного состояния), совокупное падение расходов граждан, т. е. уровня жизни, составило около 40 %. Для экономики в целом это падение частных расходов было частично компенсировано увеличением расходов государства.

При этом на первом этапе кризиса, когда темпы спада составляли около 10 % в год, ограниченное в условиях отказа от эмиссии участие государства в 2-3 % от ВВП было практически незаметно на фоне острого спада (что и стоило места президенту США Г. Гуверу, хотя сегодня его действия оцениваются как абсолютно адекватные), а вот аналогичные меры уже Рузвельта на фоне окончания быстрого спада оказались вполне заметны. Нужно учесть и активную работу министра внутренних дел Г. Икеса, который, создав систему американского ГУЛАГа, очень активно помогал экономике, не давая (точнее, остановив этот процесс) при этом населению умирать от голода. При этом эта поддержка была достаточно слабо монетизирована, и поэтому ее реальный вклад в ВВП явно занижен статистикой.

В результате, как я уже отметил, общий спад ВВП составил примерно 30-35 % от уровня 1928 г., а падение уровня жизни населения (т. е. средних расходов) – около 40 %. Но, еще раз повторю, это все происходило сразу после кризиса, поскольку ФРС не включало печатный станок. В нынешней ситуации все немножко иначе.

Понятно, почему нынешние денежные и политические власти текущее состояние хотят поддержать, я уже описал, за счет какого ресурса в это состояние систему ввели до осени 2008 г. (пока структурный разрыв увеличивался), частично описал, как остановили спад (до 2014 г., во всяком случае, остальные детали будут в следующей главе). Но после 2008 г. главный структурный разрыв, между доходами и расходами домохозяйств, уже не рос, оставаясь примерно в постоянных рамках. И именно по этой причине мы можем сегодня оценить масштаб кризиса, т. е. то значение, до которого может опуститься уровень ВВП.

Мы знаем максимальный разрыв между 1 и 2 линиями, он составляет на момент Ч0 примерно 3 трлн долларов, причем 1,5 трлн из них получены за счет постоянного роста частного долга (со скоростью примерно 10 % в год), а еще полтора – за счет снижения сбережений, которые в условиях острого кризиса неизбежно растут выше даже среднеисторических показателей. По мере развития кризиса расходы домохозяев будут падать, а это неминуемо повлечет за собой и падение доходов.

Поскольку снижение расходов распространяется по цепочке межотраслевого баланса, совокупное снижение доходов будет вызывать за собой падение доходов, которое вызывает дальнейшее падение спроса. И так далее, по снижающейся спирали, к равновесному состоянию между спросом и реально располагаемыми доходами. Это работает межотраслевой мультипликатор, который увеличивает общий уровень спада относительно базового структурного разрыва.

Как показывают эмпирические исследования различных кризисов и спадов, падение доходов до точки равновесия между ними и расходами домохозяйств, превышает первоначальный разрыв между доходами и расходами. Важную роль тут играет мультипликатор по межотраслевому балансу и составляет он, для различных экономик и стран, от 1,5 до 3 (т. е. точка равновесия между новыми доходами и расходами находится ниже старых доходов на величину в 1,5-3 раза больше, чем первоначальный разрыв между доходами и расходами).

При этом если разрыв изначально был мал (т. е. межотраслевые цепочки снижения потребления не наталкиваются друг на друга), то этот мультипликатор близок к максимуму, а вот если он составляет десятки процентов от ВВП, то приближается к минимуму. Поэтому в нашем случае можно предположить, что этот мультипликатор скорее ближе к полутора, чем к трем. Для примера можно привести исследования зависимости инфляции от роста тарифов в экономике России 2000-х годов, которые проводились в начале 2000-х группой консультантов под моим руководством, когда совокупный рост последних составлял порядка 2-4 %. Тут мультипликатор оказался равен примерно двум (т. е. при прямом повышении цен от роста тарифов на 2 % итоговая инфляция составляла около 4 %, и для ее достижения нужно было подождать несколько месяцев).

Если принять это правдоподобное предположение, то точка равновесия по частным доходам находится на уровне ниже нынешнего примерно на 4,5 трлн в год. Впрочем, тут нужно отметить еще одно очень важное обстоятельство. Дело в том, что 11 трлн, которые частный спрос вкладывал в ВВП, это уже значение после учета внеэкономического стимулирования. Но и доходы домохозяйств, по официальной статистике, составляли в 2008 г. 11 трлн. Совпадение этих цифр, конечно, случайность, но как так получилось, что домохозяйства получают столько же, сколько они потом, после стимулирования, вкладывают в ВВП?

А дело в том, что в американской статистике доходы домохозяйств даются до выплаты налогов. Вот и получается, что потери от выплаты налогов практически полностью компенсируются теми 3 трлн, которые пошли на стимулирование спроса. Три триллиона от 11 – это примерно от четверти до трети, что соответствует средней налоговой нагрузке на домохозяева в США.

А теперь посмотрим на масштаб кризиса. Падение уровня жизни составит 4,5 трлн – но от уровня доходов после выплаты налогов! Если он соответствовал 8 трлн долларов, то, соответственно, равновесное значение соответствует уровню 3,5 трлн. С учетом падения цен и снижения реального уровня налогов (которые всегда происходят во время тяжелых кризисов) этот уровень можно оценить в 4 трлн. Напомним, что все это, разумеется, в ценах и оценках 2008 г., сегодня картина в номинале будет выглядеть существенно иначе.

Если посмотреть на ВВП, картина выглядит еще более ярко. Доля частного спроса в ВВП в либеральной экономике велика, в США на момент кризиса она была на уровне 70-75 % (расходы государства малы). Снижение 11 трлн до 4 означает падение ВВП как минимум на 7 трлн, т. е. на 50 %. А вот расходы государства резко вырастут, т. е. 3 трлн других пунктов, за счет которых формируется ВВП, можно оставить (напомню, мы даем оценку, а не анализируем точную модель).

Иными словами, мы получаем следующую картинку. ВВП США падает до равновесного (с точки зрения баланса спроса и доходов) уровня и падение останавливается. ВВП снижается до уровня 4 трлн долларов (частный спрос) + 3 трлн долларов (другие статьи, главной из которых становится государственный спрос) = 7 трлн. То есть падение ВВП как минимум в два раза. А вот уровень жизни населения упадет с 11 трлн до 4, т. е. упадет более, чем на 60 %. В реальности падение будет меньше, поскольку богатые будут сокращать свои сбережения и переводить их в потребление, но цифра 60 %, безусловно, является критической, с точки зрения социальной стабильности.

Проверим теперь на аналогичной оценочной модели ситуацию 30-х годов прошлого века. Спад тогда продолжался с весны 30-го до конца 32-го года, т. е. чуть больше, чем 30 месяцев. Если исходить из падения ВВП примерно в 1 % в месяц, то падение составило около 30 %. Падение ВВП, как видно из предыдущего анализа, примерно в два раза выше, чем исходный структурный разрыв в 15 % между доходами и расходами домохозяйств, отмеченный выше. Отметим, что разрыв такого же масштаба мы отметили в 2001 г. по итогам исследований межотраслевого баланса 1998 г.

А вот по итогам 2008 г. (т. е. через 10 лет) он существенно вырос, до 25 % как минимум (3 трлн от 11 трлн расходов составляет чуть более 25 %, а от 8 трлн реально полученных доходов – уже около трети). Это естественно, поскольку темпы роста финансовых пузырей обычно растут со временем. Иными словами, темпы роста частного долга в 10 % существенно увеличили масштаб структурных диспропорций в экономике США. Теоретически, если бы в 2008 г. денежные власти США не начали бы активную эмиссию с целью поддержки частного спроса, экономика США должна была бы перейти к периоду устойчивого спада (сокращение ВВП было бы примерно 10 % в год) на протяжении примерно шести-семи лет. В реальности этого не произошло и связано это с активной политикой денежных властей.

Назад: Глава 21 Один пример моделирования. Кризис-матрешка

Дальше: Глава 23 Кризисы падения эффективности капитала. Кризис четвертый. Последствия