Книга: Воспоминание о будущем

Назад: Глава 15 История развития финансовой системы в период доминирования Западного глобального проекта

Дальше: Глава 17 Структурные особенности ПЭК-кризисов

Глава 16

О влиянии Бреттон-Вудской системы на структуру себестоимости

Прежде чем продолжить обсуждение истории развития мировой (на сегодня) финансовой системы капитализма, необходимо несколько слов сказать о влиянии этой системы на невидимую руку рынка или, иначе, на структуру себестоимости продукта.

На эту тему накопилось уже столько шуток, что поручик Ржевский, Василий Иванович и мальчик Вовочка нервно курят в сторонке, однако шутки шутками, но некоторые основания для ссылок на эту самую руку у Адама Смита были. Другое дело, что после усиления роли финансового сектора в экономике, вспомним картинку из предыдущей главы, эти основания существенно изменились.

Прежде всего посмотрим на классический свободный рынок.

У нас есть место, где стоит много лотков, куда селяне и селянки приносят продукты своего труда (огурцы, помидоры, картошку и т. д.), которые покупают дачники и отдыхающие. При этом жизнь в данном месте идиллическая, рэкетиров и прочих чиновников нет – так что цены устанавливаются стихийным образом. Так вот, как показывает опыт, в рамках такой модели рынка довольно быстро устанавливаются единые цены, которые учитывают разные обстоятельства (небольшую разницу в качестве продукции, желание тех или иных продавцов побыстрее продать остатки и уйти с рынка домой и т. д.). Это и есть невидимая рука.

Отметим, что если на такой рынок приедут люди с оптовыми объемами, которые начнут демпинговать (т. е. занижать стихийно установившиеся цены), то они довольно быстро разрушат всю структуру такого рынка и либо будут изгнаны, либо изгонят независимых продавцов. В рынок может вмешаться и государство; например, на рынке откроют государственный магазин (как в СССР), который будет держать некую низкую цену. Пусть продукция у него будет и не очень высокого качества, но слишком завышать цену он уже не даст. Ну, про ситуацию рэкетиров, которые не дают снижать цену и берут со всех продавцов дань, я даже не рассматриваю, тут уж точно рука, и даже для стороннего взгляда, может, и невидимая, но все-таки не рынка.

А вот теперь представим себе, что уровень разделения труда вырос. Тогда появляются принципиально новые проблемы, поскольку покупатели являются не конечными, а промежуточными. То есть при расчете цены они должны учитывать не только свои собственные соображения, но и соображения тех покупателей, которым будут продавать свою продукцию, и в нее то, что они покупают, включено в качестве составной части. Тут у невидимой руки рынка появляется еще одно поле деятельности.

Дело в том что когда на конечном рынке продается то или иное изделие (или услуга), то полученные в результате деньги делятся между всеми участниками производственной цепочки. То есть, конечно, поставщики физически обычно их получают до того, как товар ушел конечному покупателю, но так или иначе распределение все равно происходит. И возникает вопрос: а как они делятся? Так вот, при прочих равных условиях невидимая рука рынка должна сделать так, чтобы прибыль в каждом звене производственной цепочки была примерно одинакова. На всякий случай повторю – именно прибыль, а не доход! Это, собственно, и будет та самая картина, которая называется совершенной конкуренцией, я про нее уже писал.

Если прибыль в каком-то звене становится слишком маленькой, соответствующие производители уходят с рынка, товар становится дефицитным, его цена растет, как и прибыль. Если прибыль слишком большая – в соответствующий сектор устремляются новые производители, цена, а значит, и прибыль падают.

Обращаю внимание: практически никогда не бывает, чтобы цена на какую-то конкретную сделку была в точности равновесной, однако она так или иначе все время балансирует вокруг некоторого равновесного состояния, определяемого той самой невидимой рукой. Однако такая идиллическая картина держится только до тех пор, пока мы не учитываем некоторые другие факторы.

Главный из них – участие финансового сектора. Я уже упоминал о том, что за конечный продукт платят сильно после того, как комплектующие прошли по всей цепочке промежуточных рынков. Поскольку реальный производитель долго ждать не может, кто-то должен ему оплатить его товары или услуги. Обычно это банк, который дает кредит денежный, или покупатель, который дает аванс, или более ранний (по цепочке) производитель, который дает кредит товарный. А банк при определении стоимости исходит из своих собственных интересов. Например, если он много кредитовал какого-то производителя, то он заинтересован в том, чтобы покупатели того товара, который этот производитель продает, не испытывали проблем с деньгами. И наоборот, чтобы конкуренты этого производителя испытывали сложности.

Аналогично в процесс равномерного распределения прибыли вмешиваются крупные компании, которые оказываются на пути торговых цепочек. Классический пример – монополия посредника в сельском хозяйстве, который держит на голодном пайке реального производителя, завышает цену для торговли и тем самым перераспределяет прибыль по цепочке в свою пользу.

Но следствием такой ситуации является существенное повышение зависимости всей производственной системы от различного рода финансовых и экономических пертурбаций, поскольку реальное распределение себестоимости по производственной цепочке все дальше отходит от пресловутого равновесного состояния. Если вдруг стоимость кредита начинает расти (в связи с чисто внешними для производственной системы факторами), если вдруг падает конечный спрос – из системы начинают вываливаться самые слабые звенья, получающие минимальную прибыль. И дело даже не в том, что это приводит к увеличению безработицы, снижению спроса и т. д. Дело в том, что разрушается вся производственная цепочка, в которой начинают образовываться не просто узкие, а прямо-таки непроходимые места.

При этом рассчитывать на сознательность тех, кто на протяжении многих лет получал несправедливую (с точки зрения равномерного распределения) прибыль, достаточно наивно. Не говоря уже о том, что подчас они ничего и не могут изменить, поскольку сами связаны довольно жесткими обязательствами с лицами и структурами, находящимися вне производственной системы и тем самым имеющими о ней довольно абстрактное представление (желающие могут здесь обратиться к моей написанной совместно с Сергеем Щегловым книге «Лестница в небо»).

Но и это еще не все. Кредитное стимулирование конечного спроса (потребителей) приводит к еще одному специфическому эффекту – концентрации спроса в отдельных престижных сегментах. Сегменты эти разные для разного уровня потребления, но концентрация точно имеет место. И это тоже создает серьезную опасность.

Эти сегменты перераспределяют на себя значительную часть промежуточного спроса, причем именно в этой части поставщики получают обычно максимальную прибыль. Соответственно, резкое сокращение этого объема может привести к снижению прибыли ниже критического уровня даже в том случае, если другие покупатели вообще не снижают своих покупок. И в результате мы опять-таки попадаем в ситуацию высокого риска распада всей производственной системы.

Все приведенные рассуждения, которые, конечно, можно дополнять и дополнять, приведены с одной-единственной целью: показать, что современные экономические механизмы имеют очень мало общего с той конструкцией, которую Адам Смит называл невидимой рукой рынка. Ну или, точнее, продемонстрировать, что невидимая рука рынка сегодня больше основана не на собственно производственных и торговых отношениях, а на совсем других механизмах, которые к процессу производства и продажи конкретного товара могут вообще не иметь никакого отношения. А также показать, что современный кризис рушит именно те конструкции, которые обеспечивали устойчивость этой модели, далеко отстоящей от равновесных схем, описанных классиками экономики (по неизвестной причине они считаются действующими и сегодня).

А ведь есть еще одно обстоятельство, которое, как я уже упоминал выше, проявилось после создания ФРС США, а особую актуальность получило после принятия Бреттон-Вудских соглашений и затем появления «рейганомики». Дело в том, что расширение сферы долларового оборота за пределы собственно США (со второй половины 40-х годов прошлого века) и увеличение внутреннего спроса (как мы увидим чуть ниже, главного механизма «рейганомики») означает, что все большее и большее количество активов монетизировалось, капитализировалось и оборачивалось в долларах. Но увеличение активов неминуемо ведет к необходимости эмиссии долларов, которая резко выросла с 1945 г. по сравнению с предыдущим периодом.

Новые активы, которые появлялись либо внутри долларовой системы (например, в результате монетизации и капитализации услуг), либо вовне (например, включение в долларовый оборот таких активов, как производственные активы или недвижимость, находящиеся за пределами изначальной сферы оборота долларов, т. е. не в США), имели своих владельцев (бенефициаров). И вся система Бреттон-Вудских институтов, включая эмиссионный центр – ФРС США, которая с 1944 г. работает не только как национальный, но и как международный институт, решала в том числе крайне важную задачу: как справедливо поделить образующиеся эмиссионные доллары между владельцами новых активов и собственно США. Забегая вперед, в более понятные для читателя времена, для России этот вопрос сводился к определению системы приватизации и капитализации сырьевых компаний, распределению собственности на них.

Отметим, что именно возможность получения такой доли от эмиссии и стала главным привлекательным фактором для элит многих стран по вхождению в долларовую зону. Именно за счет распределения этих эмиссионных долларов и появились миллиардеры во всех странах Восточной Европы и бывшего СССР – другого источника просто не было. И, кстати, отсюда сразу следует, что рассчитывать на то, что эти люди вдруг станут патриотами своих стран, достаточно наивно – поскольку в рамках получения своей доли от эмиссии они взяли на себя серьезные обязательства (широкой публике, разумеется, неизвестные). Многие искренне не понимают, почему руководство Евросоюза столь пошло лежит под США. А ответ очевиден, он как раз в том, как была поделена собственность (и создана ее капитализация) в рамках Бреттон-Вудской системы и как она поддерживается за счет эмиссионных механизмов и контроля за капитализацией этих активов.

Это, конечно, очень увлекательная тема, но она все-таки не совсем макроэкономическая, и поэтому ее я в этой книге обсуждать не буду. Для нас принципиально другое обстоятельство: в результате расширения долларовой зоны в ней все время образуется избыток эмиссионных долларов, которые в процессе легализации в экономической системе создают эмиссионный доход. Суть его в том, что попытка проследить возникновение этого дохода за счет поворота финансовых потоков назад, в прошлое, ни к чему не приведет, – он получился не в результате чьей-то хозяйственной деятельности, а в результате денежной (долларовой) эмиссии. Причем, в отличие от нормальных колебаний денежной массы, которые приводят как к появлению, так и к уменьшению объема денег, здесь имеет место постоянный и, как будет видно в дальнейшем, немаленький поток.

Я специально не проводил исследований по величине этой прибыли. Задача это сложная, поскольку нужно научиться отделять денежную эмиссию от кредитной (связанной с деятельностью банков по мультипликации наличных денег) и четко определить переход капитала в доход всей экономической системы.

Ни та, ни другая задача не имеют общепринятой методики расчета, и любые попытки предложить такие методики и сделать на их основании выводы будут крайне уязвимы для критики, в том числе носящей далеко не конструктивный характер. Кроме того, ФРС никогда не давала в публичное поле реальной информации об объемах долларовой массы за пределами США. Но, с точки зрения общеэкономических рассуждений, вывод тут совсем простой и однозначный – в экономической системе все время появлялся дополнительный доход.

Впрочем, один пример, который показывает не только масштаб явления, но и сложность с его оценкой, привести можно. Дело в том, что любая мощная институциональная структура (в нашем случае система транснациональных банков, созданная для обслуживания международного долларового оборота), довольно быстро включает любой постоянный доход во внутреннюю структуру. Или, точнее, формирует под него соответствующую внутреннюю инфраструктуру. По этой причине исчезновение такого источника ведет к тому, что эта институциональная структура начинает требовать альтернативные и сравнимые по порядку источники дохода. И чем больше был этот доход, чем мощнее была создана инфраструктура, тем сложнее ее ликвидировать, тем более сложную задачу поиска новых источников дохода приходится искать, в случае, если оскудеют старые.

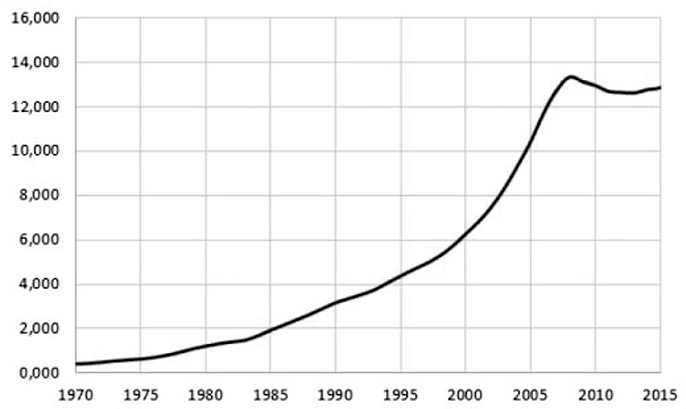

После кризиса доткомов в 2000 г. и повторного обвала биржи в сентябре 2001 г., которые, в общем, оформили закрытие процесса появления в (уже) мировой экономической системе новых материальных активов, главным источником таковых стал будущий частный спрос. Именно он, кстати, позволил увеличить стоимость недвижимости в США и обеспечил пузырь, который рухнул в 2007-2008 гг. Оформлялся этот спрос в росте долга американских домохозяйств, который набирал 10 % в год и непосредственно перед кризисом 2008 г. увеличился примерно на 1,5 трлн долларов за год, что, к слову, превышало 10 % ВВП США на тот момент. Фактически это означает, что домохозяйства тратили на свои расходы существенно больше, чем могли себе позволить в соответствии с реально получаемыми доходами. Как будет видно ниже, картина во всей своей полноте еще интереснее, но, с точки зрения поставленного вопроса, мы получаем вполне адекватную картину, рост объема частного долга (т. е. активов банков) на 10 % от его общего объема. Или постоянное превышение расходов домохозяйств (к началу кризиса – на 1,5 трлн долларов) сверх нормальных каждый год (рис. 21).

Рис. 21. Рост долгов домохозяйств (потребительский кредит и ипотека) (потребительский кредит: ; ипотека: )

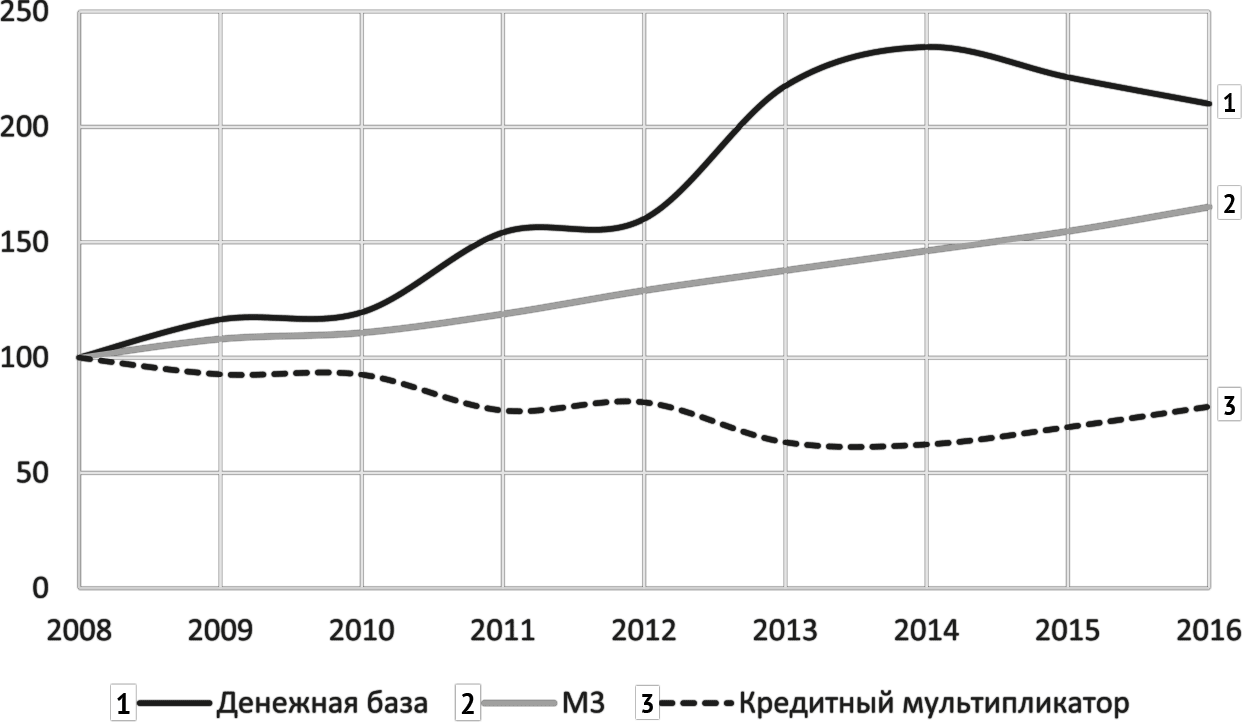

При этом денежной эмиссии вообще практически не происходило, денежная база в США почти все 2000-е была меньше триллионов долларов (800 млрд на момент начала кризиса в 2008 г.), весь оборот новых активов (долгов домохозяйств) обеспечивался за счет кредитной эмиссии, кредитный мультипликатор вырос до 17 (рис. 22).

Разумеется, это ничего не говорит о количестве долларов, которые были эмитированы для вывоза за пределы США, но можно предположить, что и этот объем был не очень велик (с учетом экономической ситуации эти деньги были бы быстро ввезены в США и там так или иначе себя бы обнаружили).

Рис. 22. Денежная база, М3 и кредитный мультипликатор. Относительные показатели, на 2008 г. – 100 %. (денежная база: ; агрегат М3: )

Поскольку массовой денежной эмиссии не было, то масштаб роста денежной массы за счет роста долга и кредитной эмиссии как раз говорит о том, каких потенциальных масштабов может достигать соответствующий процесс. Разумеется, в 40-50-е годы он был меньше, с учетом меньшего объема экономики, однако относительная его величина (в 10 % от ВВП США) вполне может соответствовать реальности.

Возникает вопрос, а нельзя ли проблему эмиссионного дохода просто свести к проблеме превышения частного спроса над реально располагаемыми доходами домохозяйств. К сожалению, это не так. Поскольку эмиссионный доход поступает в экономику через банки, они имеют достаточно много дополнительных инструментов для его доведения до хозяйствующих субъектов. Это и сокращение ставки кредитования, и изменение условий выдачи кредитов, и регулирование доходности разного рода ценных бумаг, и оценка рисков, и рейтинги, и еще многое другое. Все это, формально, на объем расходов потребителей не влияет, однако масштаб цен затрагивает очень серьезно.

Таким образом, главный вывод, который можно сделать из вышесказанного: эмиссионный доход, достигавший последние десятилетия вполне приличных на общем экономическом фоне масштабов, больше в современной экономической системе не образуется. Но что это означает с точки зрения конкретного субъекта хозяйственной деятельности? Он находится в рамках сложных и длинных технологических цепочек, в которых перераспределяется доход, образующийся от продажи конечного продукта. Если эмиссионных денег в экономике становится меньше, то начинается конкуренция внутри технологической цепочки за перераспределение сокращающегося дохода.

При этом возникает ряд очень интересных вопросов. В частности, можно отметить следующие. Во-первых, не получится ли так, что сокращение эмиссионного дохода будет настолько велико, что съест всю образующуюся в экономике прибыль? Или, иначе, не получится ли так, что совокупные расходы экономики, созданной в период роста инфраструктуры, станут больше, чем тот объем прибыли, который она генерирует? Поскольку это место важное, попытаюсь его сформулировать более точно.

Для того чтобы расширить экономическую систему (технологическую зону, самодостаточную систему разделения труда, имеющую собственный воспроизводственный контур), необходимо создать под нее инфраструктуру. Но такая же инфраструктура нужна, если в фиксированной экономической системе происходит переход к модели с более высоким уровнем разделения труда. Для последнего такого перехода, который получил название информационной революции, соответствующий процесс можно назвать цифровизацией. Но инфраструктура всегда стоит денег, причем чем она более сложная, тем более дорогая. И если масштаб экономической системы не меняется, а инфраструктура усложняется, то теоретически с учетом логики Адама Смита в некоторый момент увеличение себестоимости новой инфраструктуры станет больше, чем та дополнительная прибыль, которая образуется в этой системе за счет углубления разделения труда. Просто потому, что эта дополнительная прибыль на каждом следующем шаге углубления разделения труда быстро уменьшается.

Поскольку основная прибыль в мировой (с 1991 г.) экономической системе образуется за счет эмиссии (так как именно она гарантирует увеличение частного спроса), фактически это означает, что эмиссия должна превышать тот реальный рост мировой экономики, который имеет место последние годы.

Разумеется, это вопрос куда более сложный, чем просто оценка масштаба объема эмиссионного дохода, поскольку в процессе кризиса будут сильно меняться все цепочки и структура издержек и доходов. Но с учетом уже фактически начавшегося в 2008 г. нового ПЭК-кризиса (см. ниже), вопрос вполне правомочный.

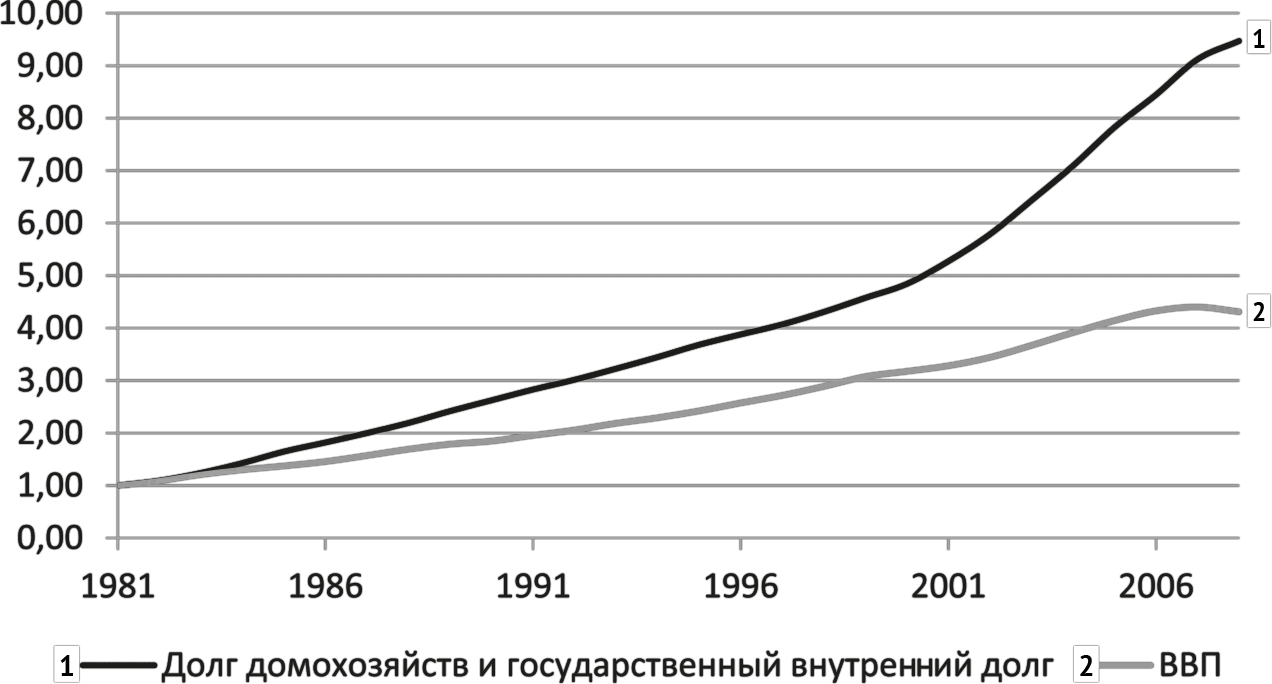

Ответ на этот вопрос, кстати, существует. Можно привести картинку, на которой изображены два графика: объем долга конечных потребителей (т. е. государства и домохозяйств) и рост ВВП для США. Причем картинка выглядит одинаково убедительно как в номинальных цифрах, так и с учетом (реальной) инфляции. Отметим, что здесь описан только прямой долг, а, скажем, обязательства частных пенсионных фондов не учтены (рис. 23).

Во-вторых, не может ли так получиться, что объем расходов станет критическим для отдельных отраслей, в которых вообще исчезнет возможность получать прибыль? Как это, например, было в авиаперевозках после 11 сентября 2001 г. И тогда вся современная авиация попадет в ловушку «Конкорда» (ну или «Ту-144»), который, конечно, был самолет отличный, но вот только на рентабельность так и не вышел. Как будут существовать конкретные отрасли, в которых созданная под высокий спрос инфраструктура не будет окупаться в процессе снижения частного спроса в условиях кризиса? Причем это будет не локальное явление, как это было в 2001 г., тут падение будет на многие десятилетия.

Рис. 23. ВВП США и рост долга конечных потребителей (ВВП США: ; долги домохозяйств: ; государственный долг: )

Еще один вопрос: если для какой-то отрасли вопрос встанет настолько критически, как она сможет выйти из ситуации, если ее существование является принципиально важным? Возможно ли перераспределение дохода внутри технологической цепочки (чтобы более богатые и успешные поделились бы со своими более бедными поставщиками), или же отрасли будут закрываться по экономическим причинам? Насколько тут возможно вмешательство государства? Тогда, в 2001 г., помощь пришла как раз от государства, точнее, от денежных властей (к которым относится и ФРС как эмиссионный центр). А если вопрос встанет, скажем, о системе жилищно-коммунального хозяйства? Хорошо было в начале 30-х, когда значительная часть населения жила в сельской местности (и то, несколько миллионов человек в США в начале Великой депрессии умерли от голода), а как сейчас поддерживать такую систему в крупных городах?

Отметим, что одной из причин вывода производств за пределы США (т. е. размывание воспроизводственного контура за их границы) была как раз необходимость резко сократить издержки для таких критических производств. В результате прибыль во всей цепочке резко вырастала, а внутреннее производство заменялось на импорт. Проблема только в том, что если менять модель хозяйствования с Бреттон-Вудской на иную (как это сейчас пытается сделать Трамп), то проблемы возникнут вновь, причем в более серьезном масштабе.

Не исключены и процессы конкуренции между отраслями.

Поскольку многие поставщики товаров и услуг работают на множество отраслей, сокращение базового дохода в рамках продажи конечного продукта приведет к тому, что все будут пытаться переложить издержки на тех поставщиков, у которых есть доходы от продаж в других, более успешных отраслях. Фактически речь идет о том, что поставщики различного рода комплектующих будут вынуждены разрушать единые рынки и продавать свои товары и услуги по разным ценам на разных отраслевых рынках. При этом те отрасли, которые на первом этапе кризиса будут выживать, довольно быстро обнаружат, что их издержки (относительно продажной цены) стремительно растут, поскольку поставщики вынуждены перекладывать свои собственные расходы на тех, кто способен платить.

Не то что точных, но и даже самых предварительных ответов на эти вопросы сегодня не существует. Но абсолютно очевидно, что в достаточно обозримом будущем они станут весьма актуальны. И чуть ниже я отдельно остановлюсь на проблемах структурного кризиса, связанного с описанными выше процессами.

Назад: Глава 15 История развития финансовой системы в период доминирования Западного глобального проекта

Дальше: Глава 17 Структурные особенности ПЭК-кризисов