Бюджет на год

Я составляю план помесячно, напротив каждого месяца указываю доходы, которые в этом месяце планируются, а также расходы. Ежегодные крупные расходы я вношу в тот месяц, когда они осуществляются, например, страховки я плачу в июле. Ежемесячные и ежегодные расходы я вношу с учетом инфляции, а исхожу я из инфляции 8 % годовых. Я не закладываю рост по доходам, т. к. у меня все равно уже заложены сценарии, когда доход может оказаться выше моих минимальных предположений. Отчисления на цели и ежегодные расходы я не увеличиваю из-за инфляции, т. к. размещаю эти накопления на депозитах с уровнем дохода примерно равным инфляции, а накопления на финцели – в инвестиционные инструменты соответствующих риска и доходности.

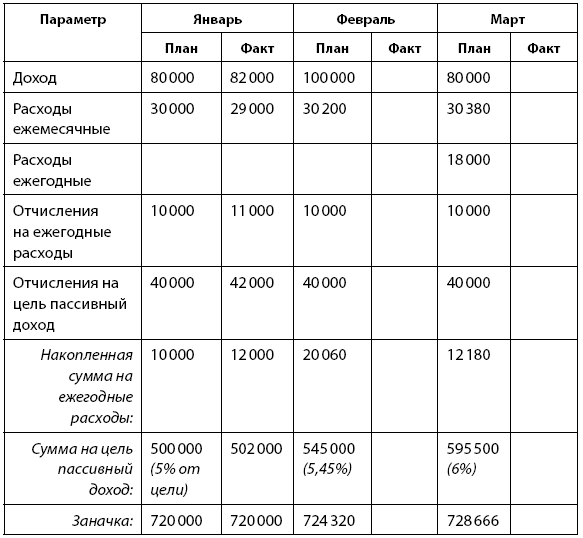

В табличку для отслеживания я включаю динамику заначки, чтобы ее сумма не опускалась слишком низко, динамику накоплений на ежегодные цели, чтобы понимать, что я успеваю накопить к нужному сроку требуемую сумму, а также все свои финансовые цели, а именно их плановую стоимость на сегодня и фактические накопления на каждую цель на сегодня. Чтобы ежемесячно мониторить приближение к заветным суммам, можно в скобках указывать % накопления на каждую цель.

В каждом месяце по каждому параметру у меня есть плановое значение, а также фактическое значение по итогам месяца. Так я ориентируюсь в том, сколько могу себе позволить потратить, исходя из моих доходов, либо понимаю, что мне нужно срочно что-то предпринять, если фактический доход не дотягивает даже до минимума. Бюджетов у меня три: под сценарий-минимум, норма и максимум. С их помощью еще на старте года я вижу, какой существует самый худший вариант, и, если он меня не устраивает, я могу спланировать, где и что мне поменять.

Обычно я ориентируюсь на план-минимум, заполняя его с течением времени фактическими значениями напротив плановых, для того чтобы, если фактические значения будут хуже даже самого плохого сценария, я это сразу увидела и начала действовать. Вот так выглядит фрагмент бюджета на год, где «План» – значения по сценарию «Минимум» (см. табл. 15.3):

Таблица 15.3

Бюджет на год

Таким образом, у меня есть четкая система сигналов о том, отклоняюсь ли я от бюджета, иду ли в нужном темпе по накоплению на цели, вовремя ли аккумулирую средства на ежегодные траты, а также не снижается ли моя заначка ниже критичной отметки. Эта система довольно гибкая, а запаса прочности хватает примерно на год. За это время, если вдруг что-то случится, всегда можно успеть «вырулить» из затруднительной финансовой ситуации.

Заметьте, что я не детализирую все расходы, особенно ежемесячные, т. к., если бюджетировать вплоть до категорий «Картошка» и «Морковка», то расхождения будут всегда, времени на учет уйдет много, а толку от этого не будет. Я залезаю в детали только в том случае, если вижу постоянное невыполнение плана по какой-либо категории и отклонение в худшую сторону даже от самого плохого сценария.

Ну а отчисления на финцели производятся в выбранные финансовые инструменты. Если цели короткие (до 1–2 лет), а также крайне важные, я использую депозиты и облигации. Если же цели более долгосрочные (свыше 1,5–2 лет), а также если есть готовность рискнуть некоторой суммой, то я создаю для них инвестиционный портфель из соответствующих инструментов. В таком случае по итогам каждого месяца я оцениваю не только размер отчислений, но и динамику портфеля и корректирую его при необходимости.

Как видите, даже если высока неопределенность, можно за счет 3 сценариев и ежемесячного мониторинга плана-факта расходов и доходов, а также динамики накоплений на ежегодные траты и финцели спланировать стратегию на грядущий год.

Вместо заключения: рассчитываем капитал для пассивного дохода

Прочитав эту книгу, вы возможно, скажете, что все это слишком сложно. Зачем заморачиваться, не проще ли жить сегодняшним днем? Однако я уверена, мало кто откажется иметь пассивный доход, который не будет зависеть ни от работы, ни от бизнеса, ни от госпенсии и на который можно будет рассчитывать до конца жизни.

Каким должен быть капитал для пассивного дохода? Самая простая формула такова: берете ту сумму, которую хотели бы иметь в месяц, пусть это будет 50 тыс. руб., и умножаете ее на 12 месяцев, получаете годовой доход – 600 тыс. руб. Это и есть сумма, которую вы должны быть в состоянии ежегодно изымать из прибыли, которую будет приносить ваш капитал. Однако это не может быть всей прибылью: что-то надо оставить на реинвестирование, чтобы капитал не терял свою покупательную способность из-за инфляции. Официальная инфляция в нашей стране около 4 %, значит, прирост минимум в 4 % годовых надо реинвестировать, а остальное можно забирать. Портфель, разрабатываемый для пассивного дохода, обычно размещается в достаточно консервативных инструментах, чтобы не возникло риска просадки 15–20 % и более в самый ответственный момент. Консервативный портфель может приносить до 10 % годовых, из которых 4 % мы реинвестируем, а 6 % можем изъять. Значит, тот самый требуемый для вас годовой доход – это 6 %. Сам же капитал, который нужно накопить, равняется 100 %. В нашем примере 600 тыс. руб. – это 6 %, значит, накопить нужно 10 млн руб.

Увидев такую сумму, вы можете решить, что это нереально, что проще не копить вообще. Однако уверяю, что это вам только кажется и, если у вас до пенсии еще лет 20, то данная цель абсолютно реальна. Для начала – открываете индивидуальный инвестиционный счет. Мы про него говорили: это особый вид брокерского счета или счета в управляющей компании, который доступен с 1.01.2015. Он бывает 2 видов: ИИС типа А позволяет ежегодно получать налоговый вычет в размере вашего взноса на счет, но не более 400 тыс. руб., то есть государство гарантированно возвращает вам 13 % от вложенной на счет суммы, а это, по сути, гарантированная доходность в 13 % годовых; ИИС типа Б позволяет уйти от 13 %-ного налога на прибыль, которую вы получите в итоге от инвестиций на этом счете. Чтобы налоговые льготы действовали, ИИС открывается минимум на 3 года. Вы можете переводить на него от 0 до 1 млн руб. в год. Новичкам я бы рекомендовала тип А, так как по нему вы увидите результат в виде вычета практически через год. Кроме того, он более выгоден для консервативных и умеренных стратегий.

Если вы хотите сами решать, какие инструменты включать в портфель, выбирайте счет у брокера. Если хотите, чтобы вашими счетами занимался профессионал, тогда – в управляющей компании. Недовольны брокером или управляющим – можете их сменить в любое время, не закрывая счет.

Если вы готовы к риску, выбирайте агрессивную стратегию в управляющей компании либо самостоятельно формируйте агрессивный портфель из акций или фондов акций ETF/биржевых фондов. На нашем рынке есть акции как российских, так и зарубежных компаний (в долларах США), есть фонды как на российские акции, так и на американские, китайские, немецкие, британские и др.

Не готовы к риску – выбирайте консервативную стратегию управления либо государственные облигации ОФЗ + корпоративные облигации крупнейших компаний + ETF, биржевые фонды облигаций (на нашем рынке они есть как в рублях, так и в валюте) на своем брокерском счете. А если хотите получить и то, и другое, пусть это будет умеренная стратегия в управляющей компании. Если же это брокерский счет, то формируйте портфель из 50 % акций (и фондов акций) и 50 % облигаций (и фондов облигаций).

К чему таким образом можно прийти? Зависит от выбранной стратегии: для консервативной ожидаемая доходность будет около 10 %, для умеренной – около 15–17 %, для агрессивной – около 20–25 %, но с соответствующими для каждой стратегии рисками. Вот что вы можете получить лет через 20, если начнете сейчас. Чтобы быть сопоставимыми, все суммы указаны в пересчете на сегодняшние деньги (см. табл. 1):

Таблица 1

Соотношение ожидаемого пассивного дохода и ежемесячных инвестиций при разных инвестиционных стратегиях

Я намеренно не даю варианты для инвестиций свыше 30 тыс. в месяц, чтобы не превышать лимит вычета в 400 тыс. руб. в год по индивидуальному инвестиционному счету.

Как видите, чем раньше начнете, тем интереснее будет результат. Более того, агрессивную и умеренную стратегии как раз идеально выбирать на срок от 5 лет, чтобы все успело восстановиться, если в это время случится, например, кризис наподобие 2008 года.

Вы можете возразить, мол, да кто ж его знает, что там будет через эти 20–25 лет! Может, рубль вообще обесценится. Однако описанные выше инструменты доступны и в иностранной валюте.

Кто знает, что будет с компаниями, в которые вы вложитесь? Однако мы вели речь об инвестициях в акции и облигации крупнейших компаний, которые существуют десятилетия и дольше, особенно если говорить про зарубежные акции. Кроме того, в рамках портфеля вы инвестируете не в одну-единственную, а в сотни компаний. Что же такое должно произойти, чтобы все в мире компании обанкротились, если даже во время Великой депрессии, войны и обвала 2008 года этого не случилось?

Вдруг с управляющей компанией или брокером что-то случится? Не беда: все купленные ценные бумаги – это ваша, а не их собственность, так что вы просто переведете портфель к другому брокеру или управляющей компании.

Так что дерзайте, и все у вас непременно получится! Нужно только захотеть. И сделать. ☺