Книга: Дилемма инноватора: Как из-за новых технологий погибают сильные компании

Назад: Глава 3 «Подрывные» технологические инновации в производстве механических экскаваторов

Дальше: Часть вторая Управление «подрывными» технологическими изменениями

Глава 4

Лестница, ведущая только наверх

Из истории отрасли жестких дисков и производства экскаваторов ясно, что сети создания стоимости не держат компании в жестком плену: они могут продвигаться в верхние секторы рынка, но эти сети не пускают их вниз, на рынки «подрывных» технологий. В этой главе мы поговорим о том, почему ведущие компании с готовностью завоевывают более высокие рынки и с таким трудом выходят на более низкие. Как мы увидим, практичные руководители редко находят убедительные аргументы в пользу выхода на небольшие, плохо изученные, обещающие невысокую прибыль рынки. Продвижение в более высокие секторы рынка открывает гораздо более заманчивые перспективы административного и экономического роста, чем своя сеть создания стоимости, поэтому часто компании оставляют своих потребителей (или перестают бороться за них с конкурентами) и ищут новых – с более высокими запросами. Хорошие компании готовы тратить ресурсы и энергию на завоевание рынков более качественных продуктов, обещающих более высокие прибыли.

Несомненно, перспективы улучшить свои финансовые показатели при переходе в более высокие секторы рынка настолько привлекательны, что, как мощный магнит, тянут компании в верхний правый угол – в северо-восточном направлении – графика траекторий усовершенствования и жестких дисков, и экскаваторов. В этой главе исследуется сила этого «притяжения к северо-востоку» на примерах из истории отрасли жестких дисков, а затем выводы обобщаются на примере борьбы сталелитейных мини-заводов и комбинатов с полным технологически циклом.

Продвижение компаний – производителей жестких дисков в верхние секторы рынка

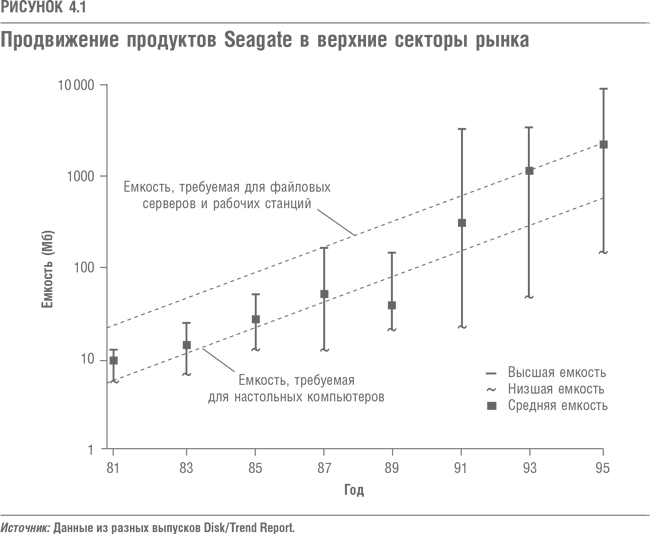

На рис. 4.1 подробно показано продвижение Seagate Technology в более высокий сектор рынка – стратегия этой компании типична для большинства производителей жестких дисков. Вспомним, что Seagate развивалась на рынке настольных персональных компьютеров и стала его лидером. Соответствие емкости ее дисков требованиям рынка отражено за каждый год вертикальными линиями, которые начинаются в точке низшей емкости и заканчиваются в высшей. Черные прямоугольники на этих линиях отмечают среднюю емкость дисков Seagate, выпущенных в соответствующем году.

В 1983–1985 гг. продукты Seagate были рассчитаны на среднюю емкость, необходимую рынку настольных компьютеров. Но в 1987–1989 гг. «подрывная» технология 3,5-дюймовых дисков атаковала снизу этот сектор. Seagate ответила на нашествие, но не вступая в бой с новой технологией, а отступив в более высокий сектор рынка. Она продолжала производить модели, емкость которых устраивала рынок настольных ПК, но к 1993 г. сосредоточилась на рынке файловых серверов и рабочих станций.

На самом деле, разрушающее воздействие «подрывных» технологий объясняется тем, что компании, которые первыми успешно выводили на рынок каждое новое поколение жестких дисков, сами не желали оставаться в своих сетях создания стоимости. Они предпочитали наращивать емкость своих дисков до тех пор, пока она не удовлетворит требованиям более высоких сетей создания стоимости. Это стремление вверх и делает «подрывные» технологии такими опасными для признанных фирм – и такими привлекательными для новичков.

Сети создания стоимости и особенности структуры финансирования

Что же лежит в основе такой асимметрии? Как мы уже видели, ее создает процесс распределения ресурсов: ресурсы выделяются на инновации, которые обещают более высокую прибыль и более обширные рынки. Эти характеристики почти всегда выше в верхней правой части графика траектории усовершенствований (см. схемы на рис. 1.7 и 3.3), чем в нижней левой. Производители жестких дисков продвигались в северо-восточный угол схемы рынка продуктов потому, что туда их повели процедуры распределения ресурсов.

Как мы видели во второй главе, каждая сеть создания стоимости характеризуется особой структурой затрат, которая обеспечивает приоритет при выделении ресурсов продуктам, соответствующим требованиям потребителей. Как только производители жестких дисков завоевывают прочное положение в своей сети создания стоимости, они разрабатывают специфическую систему финансирования, направляя все усилия и расходы на всех уровнях – исследования, конструирование, продажи, маркетинг и управление – в соответствии с требованиями потребителей и обеспечения конкурентоспособности. Рентабельность в каждой сети создания стоимости принимает такое значение, при котором производители лучших жестких дисков имеют возможность зарабатывать деньги с учетом издержек производства.

В свою очередь, из-за этого у таких компаний формируется специфическая модель повышения прибыльности. Обычно довольно сложно повышать прибыльность снижением расходов и сохранять при этом прочное положение на основном рынке: без расходов на исследования, конструирование, маркетинг и управление компанией нельзя оставаться конкурентоспособными. Движение вверх к более качественным продуктам, которые обещают более высокие прибыли, – обычно самый прямой путь к повышению доходности. В этом смысле движение вниз равноценно самоубийству.

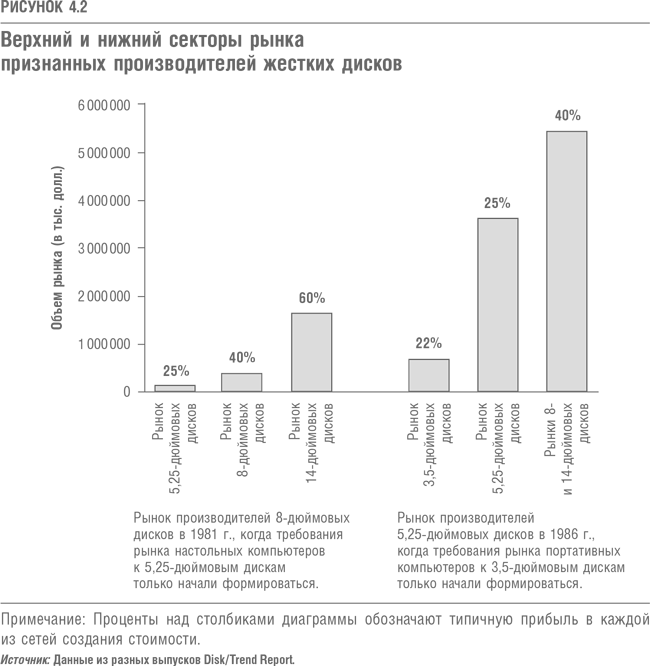

Очевидность такого пути к повышению прибыли подтверждает схема на рис. 4.2. Три столбика слева соответствуют объему сетей создания стоимости рынка настольных компьютеров, мини-компьютеров и мейнфреймов в 1981 г., проценты над ними показывают рентабельность компаний – производителей жестких дисков в каждой из этих сетей. Рентабельность выше в верхних секторах рынка, и она компенсирует производителям более высокий уровень затрат.

Из-за разных объемов этих рынков и структур затрат в данных сетях создания стоимости компании оказываются в неравном положении. К примеру, структуры затрат компаний, производивших 8-дюймовые диски для рынка мини-компьютеров, рассчитаны на 40 % рентабельности. Агрессивное наступление на нижние секторы привело бы их к схватке с конкурентами, структура затрат которых позволяла получать прибыль при рентабельности 25 %. С другой стороны, движение вверх позволило им выйти с относительно низкой структурой затрат на рынок, для которого характерна рентабельность 60 %. В каком же направлении имело смысл двигаться? С такой же асимметричностью столкнулись производители 5,25-дюймовых дисков в 1986 г., когда они принимали решение, тратить ли средства на завоевание только что появившегося рынка портативных компьютеров для 3,5-дюймовых дисков или двигаться вверх – к рынкам мини-компьютеров и мейнфреймов.

Выделение ресурсов на разработку высококачественных продуктов, обещающих более высокую прибыль, обычно обеспечивает более высокий доход и вызывает меньше проблем. Когда руководители утверждают тот или иной проект, ресурсы всегда получают проекты разработки продуктов для более прибыльных рынков, расположенных над основным. Другими словами, стремление компаний, производящих жесткие диски, в более высокие секторы и невозможность спускаться ниже своих сетей ценности диктуется чувствительным процессом распределения ресурсов.

Описанный во второй главе метод гедонистического регрессионного анализа показал, что верхние секторы рынка всегда готовы хорошо платить за приращение емкости. Кто же предпочтет дешево продавать мегабайт, если за него можно получить больше? С этой точки зрения движение компаний – производителей жестких дисков «в северо-восточном направлении» представляется весьма разумным.

Некоторые исследователи нашли в других отраслях доказательства того, что как только компании отрываются от своей «подрывной» технологии и пытаются в поисках более высоких прибылей проникнуть на рынок, расположенный выше их основного, они постепенно усваивают структуру затрат, которая может обеспечить им конкурентоспособность в более высоких секторах. Это углубляет проблему невозможности движения вниз.

Распределение ресурсов и движение вверх

Для дальнейшего изучения асимметричности движения по сетям создания стоимости сравним две модели описания процесса распределения ресурсов. Первая модель описывает распределение ресурсов как рациональный нисходящий процесс принятия решений, в котором старшие менеджеры взвешивают альтернативные предложения об инвестировании в инновации и выделяют средства на те проекты, которые, на их взгляд, соответствуют стратегии компании и обещают самый высокий возврат инвестиций. Предложения, которые не отвечают этим требованиям, отвергаются.

Вторая модель распределения ресурсов, впервые сформулированная Джозефом Бауэром, иначе характеризует процесс принятия решений. Бауэр заметил, что большинство предложений об инновациях не подается сверху, а формируется на нижних ступенях иерархии компании. Поскольку эти идеи «всплывают со дна», менеджеры среднего звена играют ключевую, хотя и незаметную роль в отсеивании этих проектов. Менеджеры не могут поддерживать каждую идею, которая проходит через них: им приходится отбирать лучшее, решать, что будет поддержано «наверху», учитывая финансовое положение и стратегию компании, а также ее отношения с конкурентами.

В большинстве организаций перед менеджером открываются хорошие карьерные перспективы, если он поддерживает успешный проект, и его карьера рушится, если он в результате неправильного решения или невезения участвовал в провалившемся проекте. Конечно, не во всех неудачах винят менеджеров среднего звена. К примеру, проекты, потерпевшие неудачу из-за того, что конструкторы не справились с выпуском продукта, часто вообще не расцениваются как неудачи, поскольку в процессе исследований многое удается узнать и все понимают, что технологические исследования – процесс непредсказуемый. Однако если проект проваливается из-за отсутствия спроса на рынке, то карьера менеджера может серьезно пострадать. Это, как правило, самые дорогие и очевидные провалы. Неудаче на рынке обычно предшествует полный цикл выпуска продукта: исследования, конструирование, производство, маркетинг и распространение. Таким образом, менеджер среднего звена, действующий как в своих интересах, так и в интересах компании, стремится поддерживать только те проекты, в рыночном успехе которых он уверен. Затем он оформляет бизнес-заявку на проект таким образом, чтобы его одобрили старшие менеджеры. Следовательно, хотя старшие менеджеры могут считать, что именно они принимают решения о распределении ресурсов, многие действительно важные решения предопределены задолго до того, как в процесс включится «высокое начальство»: менеджеры среднего звена принимают решения о том, какие проекты они поддержат и передадут на рассмотрение старшему руководству, а какие будут отвергнуты еще раньше.

Рассмотрим влияние этого процесса на успешное движение компании вниз и вверх от своей сети создания стоимости на гипотетическом примере. На одной и той же неделе два уважаемых сотрудника – один из отдела маркетинга, другой из конструкторского отдела – пришли с разными предложениями о новых продуктах к своему менеджеру, стоящему в организационной иерархии на два уровня выше. Первым пришел маркетолог с идеей выпустить более емкую и высокоскоростную модель. Менеджер начал свои расспросы:

– Кто будет это покупать?

– Ну, существует сектор отрасли рабочих станций – они каждый год покупают диски больше чем на 600 млн. долларов, но мы никогда не могли попасть на этот рынок, потому что пока у наших дисков недостаточно высокая емкость. Думаю, что с этим продуктом у нас появится шанс выйти на него.

– Вы обсуждали свою идею с кем-нибудь из наших потенциальных потребителей?

– Да, я был на прошлой неделе в Калифорнии. Меня просили как можно скорее показать образец. Их новый продукт должен быть готов через девять месяцев. Они работали со своим поставщиком [конкурент Х], чтобы получить готовые комплектующие, но один наш новый сотрудник – он раньше работал у Х – сказал, что у них большие проблемы и они вряд ли выйдут на нужные показатели. Я уверен, что у нас это получится.

– А что думают наши конструкторы? Мы сможем это сделать?

– Они говорят, что все это очень сложно, но вы же их знаете – они всегда так говорят.

– А какую прибыль мы получим?

– Это мне как раз больше всего и нравится. Если мы выпустим новый диск на нашем заводе, то, учитывая, сколько получает Х за мегабайт, наша прибыль будет не меньше 35 %.

Сравните этот разговор с диалогом менеджера и конструктора, который предлагает выпускать более дешевый и медленный жесткий диск меньших габаритов, основанный на «подрывной» технологии.

– Кто будет это покупать?

– Ну, я не уверен, но где-то должен быть рынок для этих штук. Всегда кому-то нужны диски поменьше и подешевле. Наверняка их можно использовать в факс-машинах или, может, в принтерах.

– Вы обсуждали свою идею с кем-нибудь из наших потенциальных потребителей?

– Да. Когда я был на последней торговой ярмарке, я рассказал о своей идее одному из наших заказчиков. Он сказал, что это очень интересно, но он не знает, как можно использовать такие диски. На самом деле, сегодня нужна емкость 270 Мб, но мы никак не обеспечим ее на этой штуке – по крайней мере не сразу. Вообще-то, меня его ответ не удивил.

– А как насчет ребят, выпускающих факс-машины? Что они думают?

– Ну, они сказали, что не знают. Что это интересная идея, но у них есть утвержденный план выпуска и на их продуктах жесткие диски не предусмотрены.

– А мы получим прибыль на этом проекте?

– Думаю, получим, но, конечно, все зависит от того, за сколько мы будем их продавать.

Какой из двух проектов поддержит менеджер? В борьбе за ресурсы всегда победят проекты, нацеленные на известные требования основных потребителей или конкретных пользователей, которые поставщик раньше не мог удовлетворить, а проекты, предлагающие разрабатывать продукты для несуществующих рынков, будут отвергнуты. Это происходит потому, что лучшие системы распределения ресурсов предназначены специально для отсеивания идей, не обещающих выхода на крупные прибыльные рынки с высоким спросом. Любую компанию, в которой нет надежной системы направления ресурсов на производство продуктов, соответствующих нуждам потребителей, ждет неудача.

Самое неприятное в проблеме асимметрии (а она заключается в том, что прибыльный рост надежнее всего обеспечивает продвижение в верхние секторы рынка, а самые опасные атаки осуществляются из нижних), что «хорошее» управление – с его постулатами работать усерднее, быть умнее и смотреть вперед – не решает проблемы. Когда идет процесс распределения ресурсов, сотни людей принимают тысячи решений – иногда невнятных, иногда ясных и точных – о том, как дóлжно использовать их время и деньги компании. Даже если кто-то из старших менеджеров поддержит «подрывную» технологию, сотрудники организации, скорее всего, не согласятся с ним или, в лучшем случае, будут неохотно участвовать в проекте, если он не соответствует их представлениям о том, что приведет к успеху компанию и ее служащих. В хорошо управляемых компаниях обычно не принято поддакивать начальству и слепо выполнять все его решения. Наоборот, от сотрудников ждут, что они будут всегда учитывать интересы компании и стараться сделать в ней успешную карьеру. Сотрудники в хороших компаниях сами решают, как лучше обслуживать клиентов и обеспечивать запланированные объем продаж и прибыль. Менеджеру очень сложно убедить специалистов энергично и настойчиво работать над проектом, который, по их мнению, не имеет смысла. Пример из истории отрасли жестких дисков показывает, как много зависит от такого поведения сотрудников.

Примеры из жизни: 1,8-дюймовые жесткие диски

Проводить описанное здесь исследование мне любезно помогали менеджеры компаний, производящих жесткие диски. С 1992 г. я публиковал работы, в которых суммировал полученные результаты, и постоянно получал на них отклики. Особенно мне хотелось узнать, могли бы графики, представленные на рис. 1.7, повлиять на решения менеджеров относительно выпуска 1,8-дюймовых жестких дисков – а эта новейшая «подрывная» технология как раз тогда и появилась. Люди, не работавшие в отрасли, считали, что все и так очевидно: «Когда же менеджеры чему-нибудь научатся? Конечно, это нужно было делать». Менеджеры на самом деле научились. К концу 1993 г. все ведущие производители жестких дисков разработали 1,8-дюймовые модели и были готовы запустить их в производство, как только появится новый рынок.

В августе 1994 г. я при встрече с генеральным директором одной из крупнейших компаний, производивших жесткие диски, спросил о стратегии его компании в отношении 1,8-дюймовых дисков. Он показал на полку в своем кабинете с образцами таких дисков. «Видите? – спросил он. – Это четвертое поколение 1,8-дюймовых дисков – у каждого следующего больше емкость, чем у предыдущего. Но мы не продали ни одного. Мы готовимся к тому моменту, когда появится рынок для этих дисков, но такого рынка пока нет».

Я возразил ему, сказав, что Disk/Trend Report, авторитетный ежегодный отчет о состоянии рынка, данными которого я в основном и пользовался в своих исследованиях, оценивает рынок 1993 г. в 40 млн. долл., прогнозирует объем продаж 80 млн. долл. в 1994 г. и 140 млн. долл. в 1995-м.

«Я знаю, что они так считают, – ответил генеральный директор. – Но они ошибаются. Рынка пока нет. Мы предлагаем эти диски в своем каталоге уже полтора года. Все знают, что они у нас есть, но никому они не нужны. Нет никакого спроса. Мы просто опережаем рынок на шаг». Я не нашел других убедительных доводов для этого топ-менеджера, одного из самых талантливых, которых я знал. Мы сменили тему разговора.

Примерно через месяц я вел в Гарварде семинар по управлению технологиями и бизнес-процессами по программе МБА. Семинар был посвящен новому автомобилю фирмы Honda. Один из студентов раньше работал в конструкторском отделе Honda, и я попросил его кратко рассказать о своей работе в компании. Оказалось, что он занимался системами навигации. Я не удержался и спросил:

– Как же вы хранили данные для карт?

Студент ответил:

– Мы нашли маленькие 1,8-дюймовые диски и встроили их в систему. Получилось удачно: это очень прочное устройство, в нем мало движущихся частей. Очень надежное.

– А у кого вы их покупали? – продолжал я.

– Это довольно забавно, – ответил он. – Их невозможно купить ни у одной крупной компании, которые выпускают жесткие диски. Мы нашли их в маленькой начинающей фирме из Колорадо… забыл, как она называется.

Тогда я задумался: почему генеральный директор так уверенно утверждал, что рынка для 1,8-дюймовых дисков нет, хотя он существует, и почему мой студент сказал, что крупные компании не продают эти диски, хотя они пытались их продавать. Все дело в феномене «продвижения в северо-восточном направлении» и роли сотен сотрудников, которые в хорошей компании принимают решения о выделении ресурсов проектам, обещающим компании в перспективе прибыльный рост. Генеральный директор, с которым я беседовал, решил, что его компания преждевременно занялась «подрывной» технологией, и заморозил проект до более благоприятной экономической ситуации. Но в действительности причина была в другом: его сотрудники не видели смысла в завоевании более низкого по отношению к основному рынка объемом 80 млн. долл., – это не решало проблемы роста и рентабельности фирмы с оборотом в несколько миллиардов, тем более что конкуренты изо всех сил старались переманить тех самых потребителей, которые обеспечивали столь высокий уровень продаж. (Цифры изменены.) И менеджеры среднего звена не собирались распространять образцы дисков по автомобильным компаниям, которые и делали 80 млн. нового рынка 1,8-дюймовых дисков и пытались купить их у компаний, занимающих солидное положение в компьютерной отрасли.

Чтобы организация могла решить сложную задачу выпуска нового продукта, должно соединиться все: логика внутренних ценностей, энергия и мощный стимул. Таким образом, мы видим: дело не только в том, что солидные компании оказываются в плену у потребителей. Они также в плену у своих финансовых структур и бизнес-культуры – вот что удерживает эти компании в сети создания стоимости, в которой они ведут конкурентную борьбу, и блокирует любую разумную возможность вовремя вложить средства в очередную «подрывную» технологию.

Сеть создания стоимости и обзор рынка

Особенно мощный стимул продвигаться в более высокие секторы рынка появляется, когда туда же устремляются основные потребители. В таких условиях производители компонентов, например жестких дисков, могут даже не догадываться о своем перемещении, потому что они «зажаты» между конкурентами и потребителями, осуществляющими такой же переход.

С этой точки зрения понятно, как легко было ведущим производителям 8-дюймовых дисков – компаниям Priam, Quantrum и Shugart – пропустить новое поколение 5,25-дюймовых моделей. Никто из их основных потребителей, а это были Digital Equipment, Prime Computer, Data General, Wang Laboratories и Nixdorf, не выпустил коммерчески успешную модель настольного компьютера. Вместо этого они сами ушли в более высокие секторы своего рынка, пытаясь завоевать традиционных потребителей мейнфреймов. Точно так же никто из потребителей 14-дюймовых дисков, а это были компании – производители мейнфреймов, такие как Univac, Burroughs, NCR, ICL, Siemens и Amdahl, не смог занять прочные позиции в более низком секторе мини-компьютеров.

Три фактора – надежда на более высокие доходы в верхних секторах рынка, одновременное движение вверх основных потребителей и проблема сокращения издержек, без решения которой невозможно вести бизнес в нижних секторах, – препятствуют движению вниз. Именно поэтому в дебатах о выделении ресурсов «подрывные» проекты обычно проигрывают проектам, позволяющим перейти в более высокие секторы. Четко работающая процедура отсечения инициатив по разработке новых низкоприбыльных продуктов – одно из главных достижений любой хорошо управляемой компании.

Важным стратегическим следствием этой рациональной схемы движения наверх оказывается появление бреши в нижних сетях создания стоимости, и их начинают заполнять новички, технологии и структуры издержек которых больше подходят для этого уровня. Одна такая большая брешь в нижнем секторе рынка образовалась в сталелитейной индустрии, и новички со своими «подрывными» мини-заводами атаковали рынок снизу и с неослабевающим упорством продолжают атаку на верхние секторы.

Продвижение сталелитейных комбинатов в верхние сектора рынка

Технология сталелитейных мини-заводов стала коммерчески оправданной в середине 1960-х. Мини-заводы, используя широко известные и доступные технологию и оборудование, расплавляют металлолом в электродуговых печах, превращают его в промежуточные формы – заготовки, а затем прокатывают их, получая арматурные стержни, балки или листовое железо. Их назвали мини-заводами потому, что произведенная ими из металлолома сталь стоит в десять раз дешевле стали, выпущенной металлургическими комбинатами из железной руды в доменной печи или кислородном конвертере. (На комбинатах с полным технологическим циклом процесс производства проходит все стадии: от самой первой, когда в доменной печи происходит химическая реакция кокса, руды и известняка, до последней – проката стали.) Процессы литья и проката на комбинатах и мини-заводах очень похожи. Единственное отличие в масштабе: производительность доменных печей комбинатов намного выше, чем электродуговых печей мини-заводов.

Сталелитейные мини-заводы в Северной Америке – самые эффективные и рентабельные производители стали в мире. В 1995 г. на самом эффективном мини-заводе тонну стали выплавляли в четыре раза быстрее, чем на комбинате (0,6 часа против 2,3 часа). Продукты среднего мини-завода примерно на 15 % дешевле продукции того же качества среднего комбината. В 1995 г. строительство сталелитейного мини-завода стоило 400 млн. долл., а комбината – 6 млрд. Если рассчитывать объем капиталовложений на тонну стали, получается, что строить металлургические комбинаты в четыре раза дороже, чем мини-заводы. Поэтому доля мини-заводов в Северной Америке выросла от нуля в 1965 г. до 19 % в 1975-м, до 32 % в 1985-м и до 40 % в 1995 г. Эксперты предсказывают, что к концу века они будут производить половину всей продукции. Мини-заводы, по существу, захватили рынки арматурного железа, строительных балок и бруса Северной Америки.

Однако до сегодняшнего дня ни одна глобальная металлургическая компания не построила мини-завод. Почему? Чаще всего в деловой печати, особенно в США, приводятся следующие объяснения: менеджеры металлургических комбинатов консервативны, недальновидны, некомпетентны, боятся рисковать.

«В прошлом году U.S. Steel Corp. закрыла пятнадцать своих заводов, объявив их неконкурентоспособными. Три года назад Bethlehem Steel Corp. остановила работу большей части своих предприятий в Джонстауне, штат Пенсильвания, и в Лакавонне, штат Нью-Йорк… Закрытие крупнейших металлургических комбинатов – красноречивое признание нынешних руководителей компаний в том, что менеджмент не выполняет свою работу. Они, не думая о завтрашнем дне, десятилетиями максимизировали доходы, заботясь только о том, чтобы хорошо выглядеть в настоящий момент».«Если бы в сталелитейной промышленности США на производство тонны стали тратили столько же времени и сил, сколько на обсуждение любой проблемы, ей не было бы равных по производительности».

Безусловно, эти обвинения не совсем незаслуженны. Однако только некомпетентностью руководства нельзя объяснить, почему американские металлургические комбинаты позволили мини-заводам отобрать у них огромную долю рынка. Ни один из самых успешных и хорошо управляемых, по мнению экспертов, глобальных металлургических гигантов, включая Nippon, Kawasaki и NKK в Японии, British Steel и Hoogovens в Европе и Pohang Steel в Корее, не стали бы инвестировать в мини-заводы, даже если бы знали, что это самая дешевая технология в мире.

В то же время последние десять лет руководство комбинатов настойчиво добивалось повышения продуктивности своих предприятий. К примеру, USX повысила эффективность технологических процессов: если в 1980 г. на тонну стали уходило более девяти человеко-часов, то в 1991-м – менее трех. Это было достигнуто за счет снижения количества рабочих с 93 тысяч в 1980 г. до 23 тысяч в 1991-м и за счет вложения более 2 млрд. долл. в модернизацию завода и оборудования. Однако все усилия компании были направлены на традиционные процессы выплавки стали. Как это могло случиться?

Сталелитейные мини-заводы – «подрывная» технология. Появилась она 1960-х годах, и тогда, поскольку в качестве сырья использовался металлолом, мини-заводы производили сталь самого низкого качества. Качество продуктов варьировалось в зависимости от состава сплава и примесей в металлоломе. Из их продукции можно было делать только арматурное железо, которым укрепляют цементную кладку, поэтому они могли занять лишь самый нижний по качеству, цене и прибыльности сектор сталелитейного рынка. Для солидных компаний этот рынок был самым непривлекательным. И дело было не только в низкой прибыли: потребители на этом рынке не отличались лояльностью, они часто меняли поставщиков, работая с теми, у кого на данный момент оказывались самые низкие цены. Металлургические комбинаты с готовностью покинули этот рынок.

Однако мини-заводы воспринимали рынок арматурного железа иначе. Их структура издержек существенно отличалась от структуры издержек комбинатов: у мини-заводов низкие амортизационные расходы, маркетинговые издержки (только телефонные счета) и общие накладные расходы; они не инвестируют в исследования и разработки. Они могли продать по телефону практически всю выплавленную сталь – и продать с прибылью.

Когда мини-заводы укрепились на рынке арматурного железа, большинство из них, особенно Nucor и Chaparral, в целом оценивали рынок стали иначе, чем металлургические комбинаты. Нижний сектор – рынок арматурного железа – был совершенно неинтересен металлургическим комбинатам, зато мини-заводам казались очень заманчивыми более высокие секторы, сулившие бóльшие прибыли и объемы продаж. Это заставило их улучшать качество сплавов и инвестировать в оборудование для выплавки других продуктов.

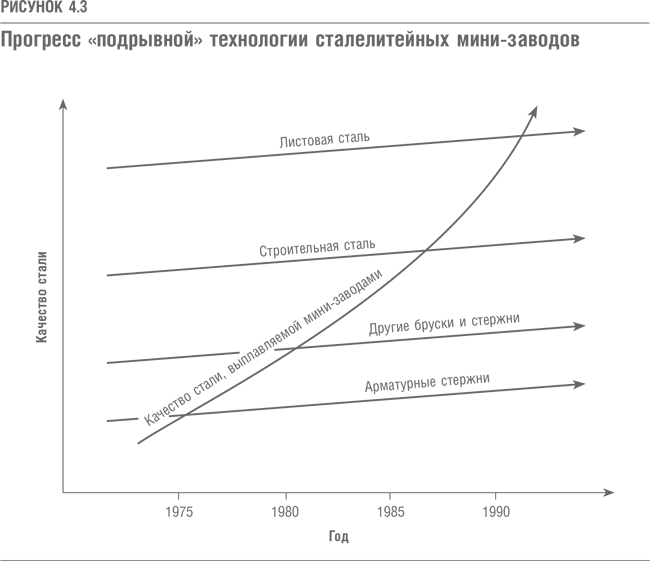

Как показано на рис. 4.3, мини-заводы атаковали более высокий сектор – рынок толстых балок и стержней и углового железа. К 1980 г. они захватили 90 % рынка арматурных стержней и 30 % рынка углового железа, толстых стержней, брусков и углового железа. К моменту атаки мини-заводов толстые стержни, бруски и угловое железо приносили комбинатам минимальную прибыль. Поэтому крупные металлургические компании снова не слишком горевали о потере этих рынков, которые к середине 1980-х перешли к мини-заводам.

Как только мини-заводы укрепились на рынках толстых стержней, брусков и углового железа, они продолжили движение вверх, на этот раз пытаясь захватить рынок строительных балок. Nucor стала производить их на новом заводе в Арканзасе, а Chaparral – на новом заводе, построенном рядом с ее первым заводом в Техасе. В результате металлургические комбинаты были вытеснены и с этого рынка. В 1992 г. USX закрыла на юге Чикаго завод строительных балок, и Bethlehem Steel осталась единственным производителем строительных балок из числа крупных комбинатов в Северной Америке. Bethlehem закрыла свой последний завод по производству строительных балок в 1995 г., оставив этот рынок мини-заводам.

Следует отметить одну важную деталь. В 1980-е годы, когда комбинаты уступали рынок брусков и балок мини-заводам, у них резко подскочили прибыли. Эти компании не только снизили расходы – они уступили продукты, приносящие минимальную прибыль, и сосредоточились на высококачественной прокатной листовой стали, за качество сплава и отсутствие дефектов в которой производители консервных банок, автомобилей и бытовых приборов хорошо платили. В самом деле, львиная доля капиталовложений металлургических комбинатов в 1980-х шла на разработки, благодаря которым они могли бы удовлетворить самых требовательных потребителей на этих трех рынках и получить высокую прибыль. Рынки листовой стали привлекали комбинаты отчасти еще и потому, что там им не грозила конкуренция мини-заводов. Строительство современного конкурентоспособного прокатного стана стоило 2 млрд. долл. Такое капиталовложение было непосильным даже для самых крупных компаний, владевших мини-заводами.

Инвесторы горячо поддерживали стремление металлургических заводов занять высокие секторы рынка. К примеру, рыночная стоимость Bethlehem Steel со 175 млн. долл. в 1986 г. подскочила к 2,4 млрд. долл. в 1989-м. Это очень выгодный возврат 1,3 млрд. долл. инвестиций, вложенных за этот период в исследовательские разработки, производство и оборудование. Деловая печать превозносила такие крупные обдуманные капиталовложения:

«Уолтер Уильямс (генеральный директор Bethlehem) творит чудеса. Последние три года он лично возглавляет кампанию, направленную на повышение качества и производительности сталелитейного бизнеса Bethlehem. Масштабом преобразований эта компания превзошла даже своих основных конкурентов в США, которые в целом добились более низких по сравнению с японскими комбинатами производственных издержек и быстро сокращают разрыв в качестве. Потребители замечают разницу. «Это почти чудо», – заявляет основной потребитель листовой стали из Campbell Soup (Курсив автора)».

Другой аналитик делает похожие выводы:

«Хотя почти никто не обратил на это внимания, произошло едва ли не чудо: сталелитейные компании снова занимают ведущее место в промышленности. Гари Уоркс (US Steel) снова на коне… производя по 3 млн. тонн в год жидкого металла – рекорд для Северной Америки… Вместо того чтобы выпускать продукты разных форм и размеров, Гари сосредоточился в основном на высококачественных листовых заготовках (Курсив автора)».

Почти все мы согласились бы с тем, что эти замечательные достижения были достигнуты в результате хорошего руководства. Но куда заведет компании это хорошее руководство?

Литье тонких слябов для листовой стали на мини-заводах

Пока металлургические комбинаты готовились к своему возрождению, на горизонте начали сгущаться тучи. В 1987 г. немецкий поставщик оборудования для сталелитейной промышленности фирма Schloemann-Siemag AG объявила о разработке новой технологии – непрерывного литья тонких слябов: расплавленную сталь непрерывно разливают в длинные тонкие слябы, которые можно транспортировать сразу, без охлаждения, на прокатный стан. Процесс проката горячих, уже тонких слябов стали в свернутые листы нужной толщины был намного проще применяемого на металлургических комбинатах, при котором, прежде чем прокатывать толстые бруски или слябы, приходилось повторно их нагревать. И что особенно важно, строительство рентабельного предприятия для непрерывного литья тонких слябов с прокатным станом стоило около 250 млн. долл. – в десять раз меньше традиционного завода, выпускающего листовую сталь. Такая сумма вполне по карману мини-заводам, а электродуговые печи могли легко обеспечить нужное количество расплавленного металла. Кроме того, технология непрерывного литья тонких слябов обещала удешевление общей стоимости производства листовой стали не меньше чем на 20 %.

Соблазнившись столь радужными перспективами, все крупные сталелитейные компании тщательно изучали технологию непрерывного литья тонких слябов. Некоторые комбинаты, например USX, очень старались оправдать установку оборудования для литья тонких слябов. Но в конце концов резко перешла на эту технологию компания мини-заводов Nucor Steel, а не металлургический комбинат. Почему так случилось?

Технология литья тонких слябов не могла обеспечить идеальную поверхность листов, нужную основным потребителям комбинатов – производителям консервных банок, автомобилей и бытовых приборов. Такая сталь годилась только для строительных настилов и гофрированных листов для водопроводных труб, трубопроводов и сборных бараков – на этих рынках потребители гораздо чувствительнее к цене, чем к качеству. Литье тонких слябов было «подрывной» технологией. Кроме того, крупные комбинаты с их огромными возможностями и стремлением к большим прибылям были заняты борьбой друг с другом за самые прибыльные рынки – за производителей консервных банок, автомобилей и бытовых приборов. Им не имело смысла инвестировать в технологию непрерывного литья тонких слябов, поскольку рынок бытовых товаров был менее прибыльным и отличался высокой ценовой конкуренцией. В самом деле, серьезно рассмотрев в 1987–1988 гг. перспективы приобретения за 150 млн. долл. технологии литья тонких слябов, обе компании – и Bethlehem, и USX – предпочли инвестировать 250 млн. долл. в традиционные разливщики для толстых слябов, чтобы защитить и повысить прибыльность своего бизнеса на основном рынке.

Не удивительно, что Nucor иначе оценивала ситуацию. Над Nucor в отличие от металлургических комбинатов, выпускающих листовую сталь, не довлели требования выгодных потребителей, и она имела преимущество в структуре издержек, характерной для низких секторов рынка. Поэтому именно Nucor в 1989 г. построила в Кроуфордсвилле (штат Индиана) первый в мире завод, основанный на технологии литья тонких слябов, а в 1992 г. запустила второй в Хикмане (штат Арканзас). В 1995 г. компания на 80 % нарастила производственные мощности обоих заводов. Аналитики считают, что Nucor к 1996 г. захватила 7 % огромного североамериканского рынка листовой стали, но вряд ли это может вызвать беспокойство металлургических комбинатов, поскольку Nucor действует только на невыгодном для них рынке бытовых товаров. Однако, совершенствуя свои продукты, чтобы завоевывать более прибыльный рынок, Nucor уже основательно улучшила качество поверхности листовой стали.

Таким образом, переход металлургических комбинатов в прибыльный «Северо-восточный угол» отрасли – это история агрессивного инвестирования, рационального принятия решений, постоянного внимания к нуждам основных потребителей и рекордных доходов. Это та же инноваторская дилемма, которая завела в тупик ведущих производителей жестких дисков и механических экскаваторов: из-за правильных решений руководства они утратили лидирующие позиции в отрасли.

Назад: Глава 3 «Подрывные» технологические инновации в производстве механических экскаваторов

Дальше: Часть вторая Управление «подрывными» технологическими изменениями