10.2. Вертикальный прайс-менеджмент

Предыдущие виды анализа, рассмотренные в этой книге, были основаны на допущении, что производители напрямую продают продукты конечным пользователям и сами устанавливают итоговую цену продаж. Это допущение соответствует действительности во многих отраслях. В большинстве случаев это справедливо для промышленных товаров, секторов квалифицированного труда, банковского дела и страхования. В других отраслях существуют компании, которые продают товары напрямую и/или не напрямую, к примеру, автомобили, мебель, товары длительного пользования для дома и обувь. Для потребительских товаров продажа через ритейлеров – это обычная, если не единственная, форма продаж, которую следует принимать в расчет. Так продаются, к примеру, продукты питания и бакалейные товары, одежда, бытовая электроника и книги. Такие рынки, где имеется посредник между производителем и конечным пользователем, называются многоуровневыми.

В этой главе мы поговорим о производителях потребительских товаров, которые не продают товары конечным пользователям напрямую. Эти компании должны разбираться в том, как продажа через посредников (например, ритейлеров или других торговых партнеров) влияет на их собственную стратегию и тактику. Факторы, определяющие характер и степень этого влияния, включают:

• влияние конечной (потребительской) цены на объем продаж;

• ценовое поведение ритейлеров;

• относительный баланс сил между производителем и ритейлером.

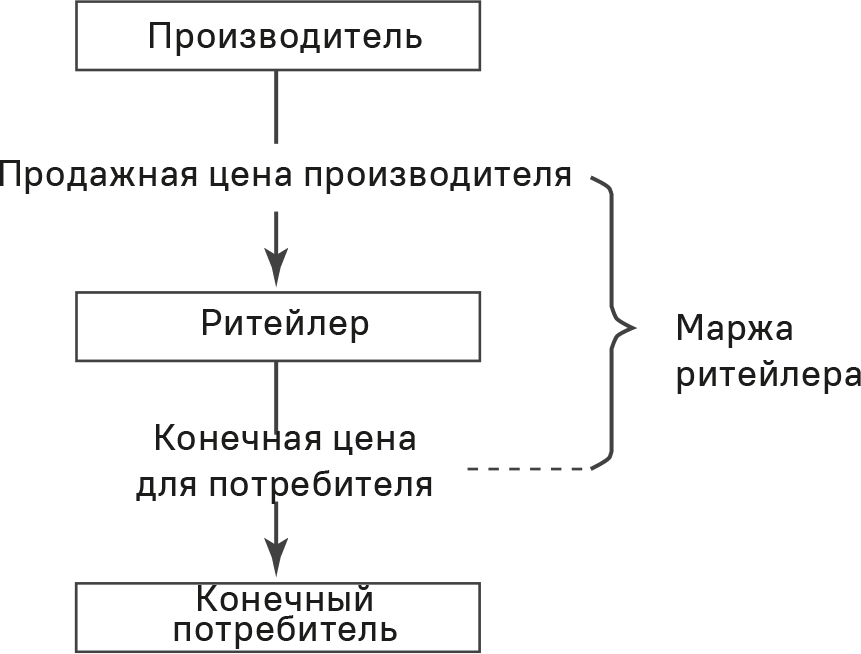

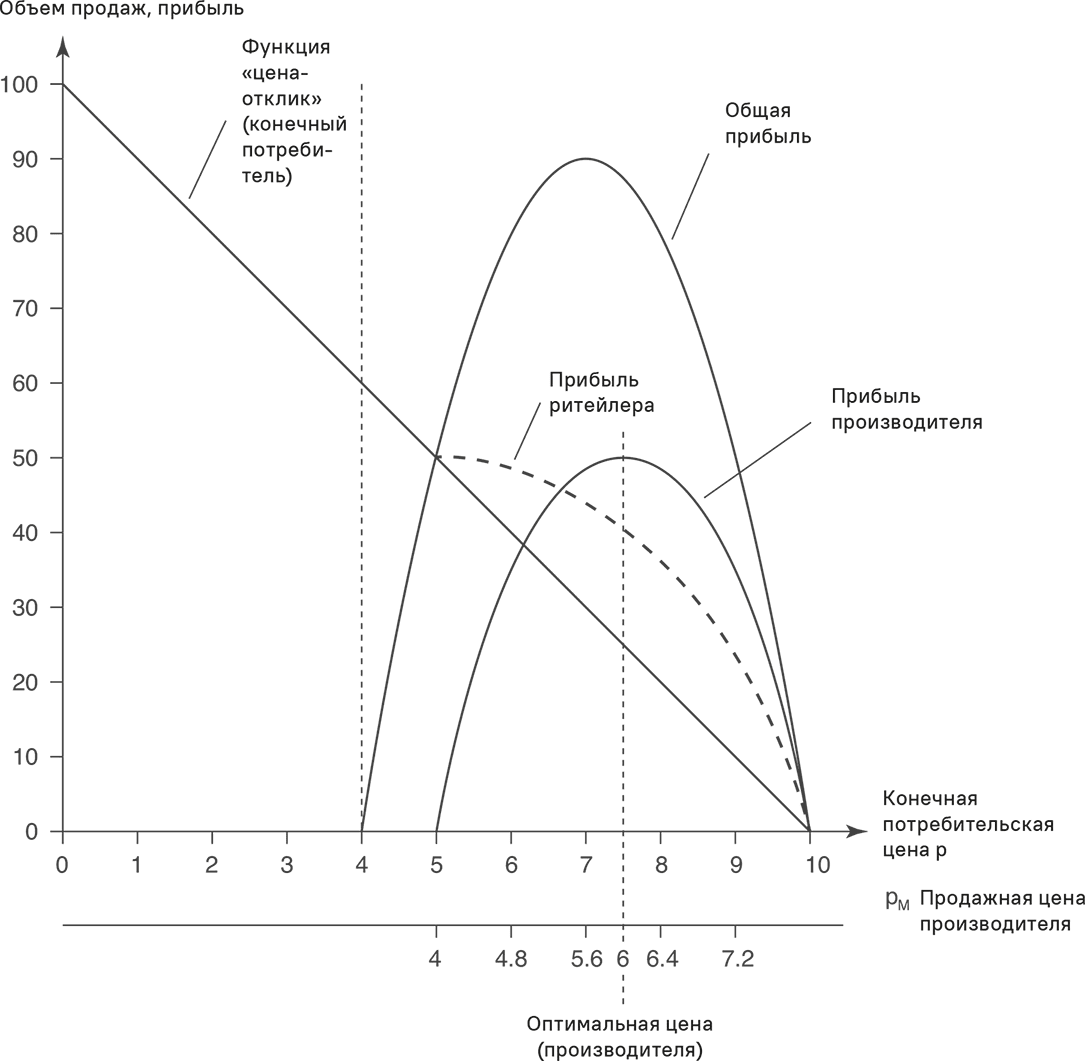

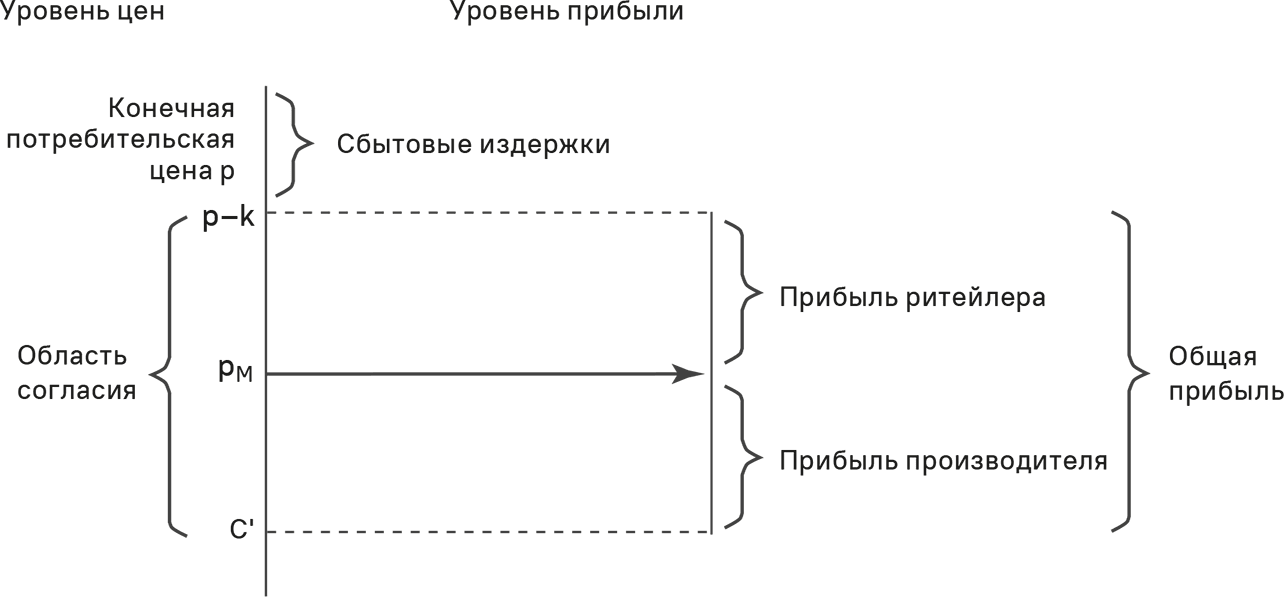

Рис. 10.1. Взаимозависимости при продаже товара производителем через посредника

На рис. 10.1 представлен краткий обзор взаимозависимостей в данной системе. Интерес представляют следующие сценарии.

1. Производитель определяет как собственную продажную цену, так и конечную цену для потребителей и, следовательно, маржу ритейлера. Идеальным выражением этого сценария является классический вертикальный ценовой картель. Эта форма вертикального поддержания (розничных) цен сегодня легально разрешена только в нескольких секторах. Обычно это запрещено антимонопольными законами во многих юрисдикциях. Данной модели (если она реализуется в строгой форме) соответствует рекомендованная ритейлерам цена производителя.

2. Производитель устанавливает только собственную цену продаж, но не влияет на цену для конечного пользователя. Эту цену назначает ритейлер.

3. Ритейлер устанавливает продажную цену для производителя, а производитель может выбирать, принимать эту цену или нет. Это происходит при транзакциях между мелкими производителями и крупными ритейлерами. Однако сила, которую в розничной торговле имеет спрос, означает, что даже крупные производители могут столкнуться с подобной ситуацией. В этом случае у производителя нет независимой ценовой политики. «Ценовой мандат» ритейлера оставляет производителю только право сказать да или нет. В этом случае производитель определенно не влияет на конечную цену потребителя.

4. Производители и ритейлеры осуществляют совместную максимизацию прибыли. Распределение прибыли происходит за счет продажной цены производителя, которая является предметом переговоров на следующем этапе.

Баланс сил между этими двумя сторонами может меняться в зависимости от ритейлера, при этом для одного и того же продукта одного и того же производителя могут применяться одновременно несколько сценариев. Управление потребителями и ключевыми клиентами пытается учесть вытекающую отсюда потребность в дифференциации. Баланс сил между производителем и ритейлером зависит не только от размера (экономика масштабов), но и от широты ассортимента (экономика расширения охвата). Производитель с широким ассортиментом в целом имеет более прочную переговорную позицию, чем компания, которая предлагает небольшое количество товаров и в силу этого сильнее зависит от посредника. Philip Kotler [1] отмечает в этой связи, что «Procter & Gamble, продающая более сотни различных продуктов P&G в супермаркетах, обладает явным преимуществом в силе перед компаниями, представляющими только один продукт».

Далее мы поговорим о ценовой оптимизации для производителя, который продает продукцию конечному пользователю не напрямую, а через посредников. Для производителей потребительских товаров таким посредником, или торговым партнером, обычно является ритейлер. Мы будем рассматривать только те случаи, когда у производителя есть возможность проводить активную ценовую стратегию.

• Производитель определяет как собственную цену продажи, так и цену для конечных потребителей.

• Производитель определяет только собственную цену продажи для ритейлеров.

• Производитель и ритейлер нацелены на совместную максимизацию прибыли, при этом цена продажи производителя является предметом переговоров как средство распределения общей прибыли.

Мы ограничимся статичной ситуацией: есть только один уровень сбыта между производителем и конечным потребителем. Но анализ здесь фундаментально не отличается от анализа варианта с множественными уровнями сбыта. Ценообразование на многоуровневых рынках много раз освещалось в литературе, например, в работах [2–8].

10.2.1. Производитель устанавливает и собственную цену продаж, и цену для конечного потребителя

В этой ситуации производитель имеет в своем распоряжении два действенных инструмента: цену продажи производителя pM и цену для конечного потребителя p. Установление этих цен также определяет маржу ритейлера согласно уравнению s = p – pM.

Для принятия решения как такового значение имеет только фактическая возможность реализовать желаемую цену потребителя. Законность этой цены на самом деле значения не имеет. В действительности в большинстве стран воспрещена жесткая практика вертикальных ценовых картелей. Аналогичное отношение к вертикальному (розничному) ценовому картелю имеет необязывающая предлагаемая розничная цена, которая является рекомендацией для розничной торговли. В некоторых секторах посредник в системе продаж действует как агент производителя или осуществляет продажи на комиссионной основе. Такие системы можно оценивать аналогичным образом, поскольку посредник не имеет полномочий принятия ценовых решений. Это применимо, например, к автозаправкам, которые часто осуществляют продажи как агенты.

В последнее время активизировались дискуссии по вопросу поддержания розничных цен [9–11], поскольку производители брендовых продуктов стараются защититься от практики, когда ритейлеры пользуются их продуктами как товарами-приманками, которые продаются в убыток. Они опасаются, что такая практика подрывает имидж бренда. Это стало причиной как минимум одного судебного процесса (Leegin Creative Leather Products, Inc. против PSKS, Inc.) в Верховном суде США. Решение было принято в пользу производителя Leegin.

Такой сценарий соответствует практике, поскольку производители (в частности, крупные) и ритейлеры (особенно мелкие) придают большое значение рекомендуемой розничной цене производителя (РРЦП). В особенности это проявляется в розничной торговле специализированными товарами, где в агрессивных каналах сбыта назначаются цены ниже РРЦП. Этот эффект обостряют интернет-продажи.

Есть два вида ценовых рекомендаций. Один вариант – это рекомендуемая ритейлеру цена, другой – рекомендованная цена для потребителя. Рекомендуемая ритейлеру цена, которая известна только ритейлеру, но не конечному пользователю, встречается чаще, чем рекомендованная цена для потребителя, известная последнему. Мелкие ритейлеры оценивают рекомендованную цену как основу для назначения собственной цены. Напротив, крупные ритейлеры рассматривают снижение рекомендованной цены как возможность приобрести дополнительных клиентов («ценовой эффект луны»). Различие в поведении ритейлеров (с точки зрения конкуренции) обеспечивает ценовые рекомендации, которые редко помогают предотвратить конкуренцию на уровне розницы. Сегодня эта цель эффективнее достигается за счет избирательного сбыта, то есть отказа от поставок в каналы с агрессивной ценовой политикой. Многие производители активно стараются стабилизировать и гармонизировать цены у разных ритейлеров, то есть реализовывать свои желаемые или рекомендованные цены.

В целом можно сказать, что сценарии, при которых и продажная цена производителя, и конечная цена для потребителя (потребительская цена) эффективно назначаются производителем, по-прежнему важны с точки зрения практики.

10.2.1.1. Оптимизация конечной цены и маржи

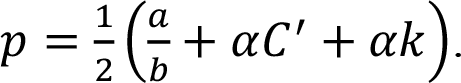

С учетом принятых выше допущений функция «цена-маржа-отклик» для производителя имеет следующий вид:

q = q(p, s),

где p – конечная цена потребителя, а s – маржа ритейлера.

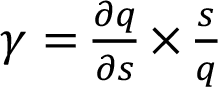

Уровень конечных цен является драйвером реакции потребителей, так что ценовая эластичность с учетом конечной цены отрицательная, как обычно. Уровень маржи определяет усилия, приложенные ритейлером к реализации продукта. Чем выше маржа, тем интенсивнее должны быть усилия. Влияние этих усилий на объем продаж положительное. Как и для ценовой эластичности, можно определить эластичность маржи:

Данная формула выражает процентное изменение объема продаж (с учетом постоянной конечной потребительской цены p), где маржа ритейлера меняется на 1 %.

Маржа и конечная потребительская цена оказывают взаимно компенсирующий эффект. Повышение конечной потребительской цены вызывает негативный отклик потребителей, но одновременно приводит к росту маржи ритейлера, если продажная цена производителя остается постоянной. Это в свою очередь стимулирует действия ритейлера, которые ослаб-ляют негативный отклик потребителей. Интуитивно понятно, что оптимальная комбинация конечной потребительской цены и маржи ритейлера находится точно в той точке, где два противодействующих эффекта взаимно компенсируют друг друга. Нижеследующие соображения можно аналогичным образом применять к оптимизации комиссий дилеров, агентов или представителей производителя.

Чтобы получить комбинацию конечной потребительской цены и маржи ритейлера, максимизирующую прибыль, нужно дифференцировать функцию прибыли производителя:

относительно p и s. После нескольких шагов получаем

где C' – это, как обычно, маржинальные затраты, а ε и γ – эластичности цены и маржи. Поскольку продажная цена производителя – это разница между конечной ценой p и маржой s, получаем

Оптимальные условия одновременной оптимизации потребительской цены и маржи можно, таким образом, сформулировать аналогично формуле Аморозо – Робинсона (5.2).

Из этих условий выводим следующие утверждения при прочих равных.

• Чем меньше ценовая эластичность ε в абсолютном выражении, тем выше конечная потребительская цена p*, маржа s* и продажная цена производителя p*M.

• Чем выше эластичность маржи γ, тем выше конечная потребительская цена p*, маржа s* и продажная цена производителя p*M. Относительно конечной цены p* эластичность маржи имеет тот же эффект, что и снижение ценовой эластичности.

• Продажа через ритейлеров или посредников дает повышенную конечную цену по сравнению с ценой через прямые продажи, когда производитель устанавливает и конечную потребительскую цену p, и маржу дилера s, при этом эластичность маржи положительная. Однако, согласно данному утверждению, здесь нет переменных сбытовых издержек. Они могут быть выше в прямых продажах, чем в непрямых.

• По мере снижения ценовой эластичности ε маржа s* растет сильнее, чем продажная цена производителя p*M и удельная маржинальная прибыль, если эластичность маржи выше 1. Для γ < 1 справедливо противоположное.

• По мере роста эластичности маржи γ маржа s* растет быстрее, чем продажная цена производителя p*M, если ценовая эластичность больше 2 (абсолютное значение).

Если у ритейлера переменные сбытовые издержки k на единицу продукции, то в производном выше можно заменить валовую маржу (p – pM) чистой маржой (p – pM – k). Далее выполняются аналогичные производные, и утверждения о влиянии эластичности цены и маржи не меняются.

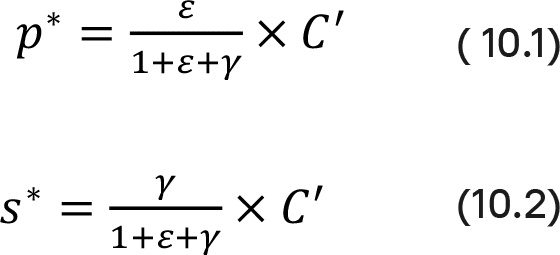

В табл. 10.1 обобщаются качественные рекомендации для политики конечных цен маржей, если мы будем рассматривать категории «высокая» и «низкая» для эластичности цены и маржи.

Чтобы это проиллюстрировать, возьмем постоянные значения эластичности, выведенные по следующей формуле «цена-отклик»:

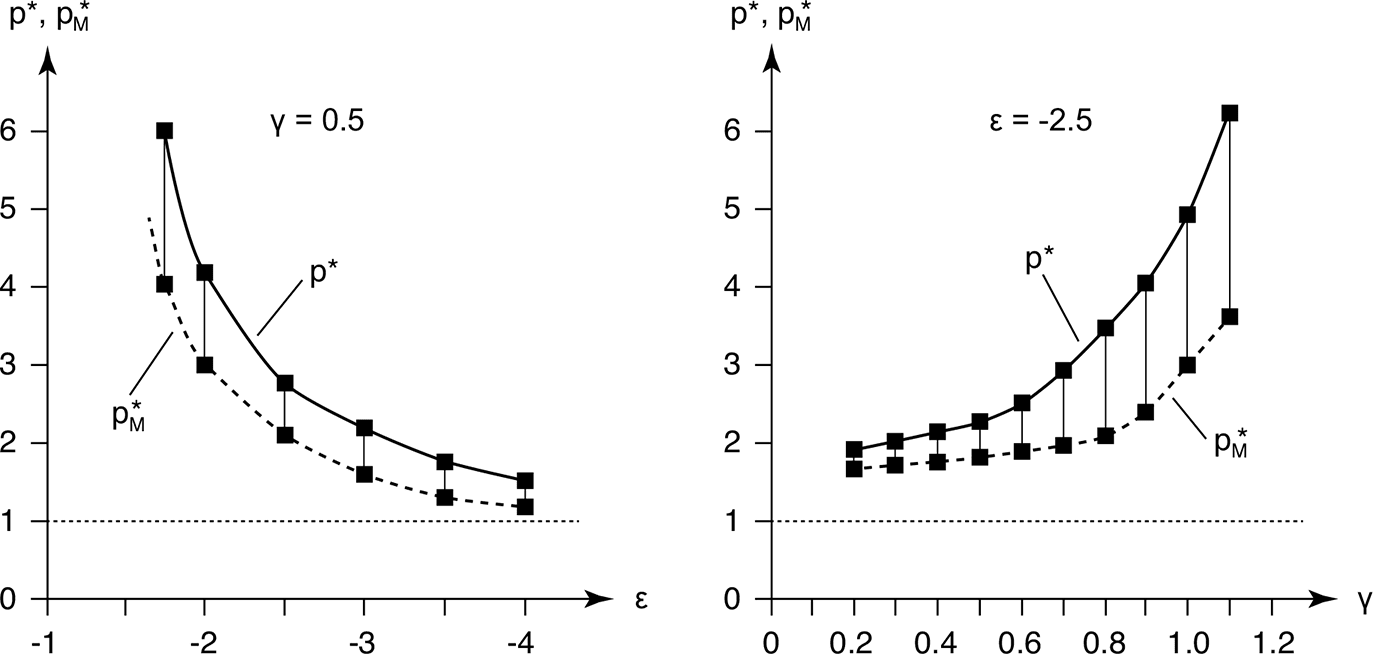

С учетом постоянных маржинальных затрат С правила решения (10.1) и (10.2) можно применять напрямую. На рис. 10.2 показаны оптимальная цена для конечных пользователей и продажная цена производителя как функция ценовой эластичности ε и эластичности маржи γ, разница между двумя кривыми соответствует марже s*. С помощью этого рисунка можно легко верифицировать вышеприведенные утверждения.

Таблица 10.1. Качественные рекомендации по политике конечных цен и маржей производителя

Рис. 10.2. Эффекты изменений эластичности для оптимальных цен и маржей

10.2.1.2. Доля производителя и ритейлера

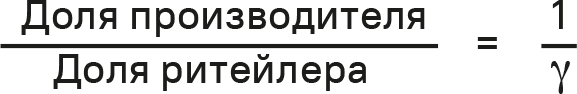

Вопрос о том, как делится оптимальная общая маржа (p* – C') между производителем и ритейлером, весьма интересен. Доля производителя в общей марже = (p*M – C') / (p* – C'). Если вставить p*M и p* из (10.3) и (10.1) и упростить, получим выражения:

1 / (1 + γ) как долю производителя

и γ / (1 + γ) как долю ритейлера.

Соотношение долей производителя и ритейлера:

Данное соотношение не зависит от ценовой эластичности. Маржа производителя и маржа ритейлера идентичны, если эластичность маржи равна 1. При γ > 1 ритейлер имеет большую долю в общей марже (p* – C'), а при γ < 1 – производитель. Данный результат имеет смысл, поскольку при γ > 1 предельное снижение маржи производителя избыточно компенсируется объемом дополнительных продаж за счет повышения эластичности маржи.

10.2.1.3. Маржа как инструмент конкуренции

Маржа ритейлера может стать важным инструментом конкуренции в типовой ситуации, когда много продуктов конкурируют на уровне розницы за место на полках и спрос конечных потребителей.

Это особенно важно в ситуациях, когда потребитель уже принял в основном решение о покупке, но до сих пор не определился с брендом, и ритейлер может влиять на его выбор.

Если цена и качество конкурирующих продуктов примерно одинаковы (и в последнем случае покупатель часто не уверен в своем суждении), ритейлер порекомендует продукт, обеспечивающий высокую маржу. Все виды вышеприведенного анализа можно применить к конкуренции. Теория олигополии в отношении цены также применима к марже. Это значит, что можно определять перекрестные эластичности так же, как и функции отклика. Так как это предусматривает инверсию выводов по цене, перенести выводы по цене на маржу относительно несложно. Поэтому не будем здесь приводить подробных разъяснений.

На практике магазинные бренды, дженерики и товары без брендового имени в процентном (и иногда в абсолютном) выражении имеют более высокую маржу, чем классические брендовые товары. С точки зрения конкуренции стратегия маржи отличается от (открытой) ценовой стратегии с точки зрения прозрачности. Поскольку маржой можно управлять с помощью индивидуальных и, следовательно, не раскрываемых уступок (зачастую в виде неких бонусов), использование этого инструмента менее прозрачно для конкурентов, чем открытые, то есть публичные, изменения цен. Поэтому маржа – это выгодная отправная точка для завуалированных или обособленных мер увеличения рыночной доли.

10.2.1.4. Эмпирические аспекты эластичности маржи

Изложенные нами до сих пор теоретические соображения дают полезную информацию относительно связей между эластичностью маржи и оптимальными ценами и торговыми наценками. Но с практической точки зрения здесь требуются численные значения эффектов маржи. Если известна конкретная функция «цена-отклик», измерить соответствующие параметры влияния маржи в принципе несложно. Так же, как и для ценовых эффектов, для измерения можно воспользоваться эконометрическими методами или экспертными суждениями. Опросы потребителей здесь не принесут пользы.

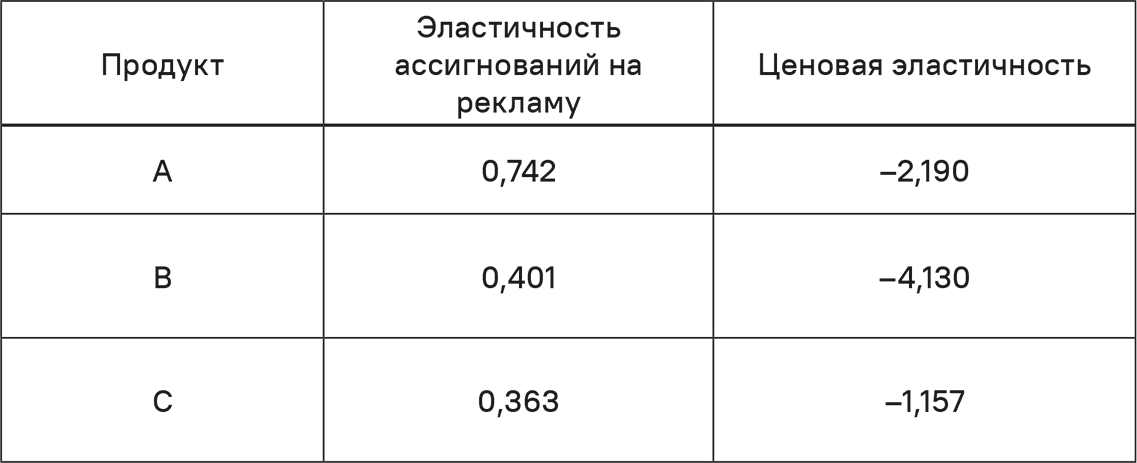

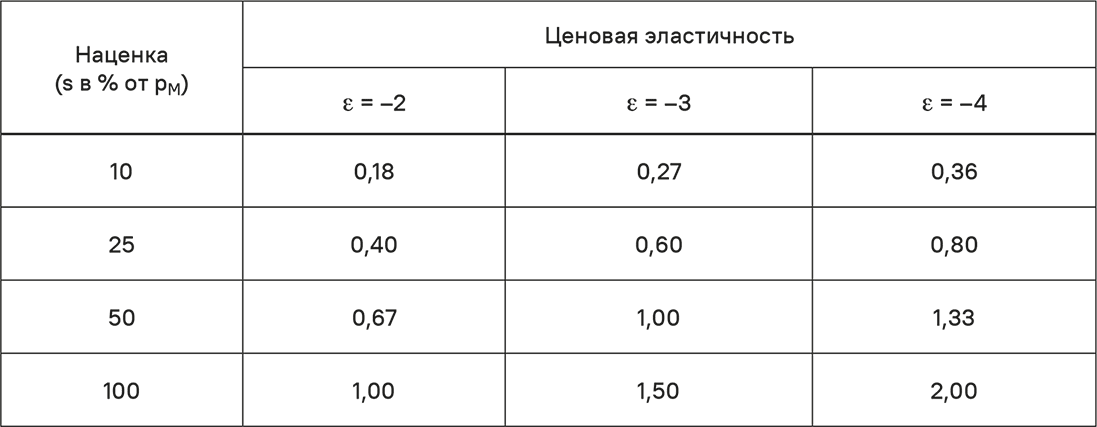

Однако эконометрическое измерение часто сопряжено с трудностями, поскольку устанавливаемые производителями маржи редко бывают достаточно вариативными для анализа. Один из способов обходного решения проблемы – прогноз эластичностей для ассигнований на рекламу. Производитель может предложить добавочные денежные поощрения, эффект которых будет идентичен повышению маржи. Следовательно, можно ожидать, что эластичность таких ассигнований будет сходна с эластичностью маржи. В торговой практике вполне обычно использовать такие ассигнования на рекламу так же, как и скидки, в том смысле, что они эффективно работают как «маржа». Ассигнования на рекламу обладают дополнительным преимуществом, а именно – большой вариативностью. Это способствует измерению эффектов. Но краткосрочный характер рекламных эффектов может создать проблемы. В табл. 10.2 представлен прогноз эластичности цен и рекламы для трех потребительских товаров.

Если мы выразим оптимальную маржу s* в виде функции продажной цены производителя, наценки к продажной цене производителя p*M, ценовые и торговые эластичности следующие.

Продукт A: 51,2 %

Продукт B: 29,3 %

Продукт C: 45,7 %

Данные наценки в процентах реалистичны, из чего следует, что прогнозные эластичности в табл. 10.2 достоверны.

Из наших теоретических соображений можно вывести определенные заключения об эмпирических значениях эластичности маржи. Исходя из наших условий оптимальности, различные ценовые эластичности и надбавки на продажную цену производителя pM дают предполагаемые эластичности маржи, показанные в табл. 10.3. Они рассчитываются путем выражения торговой маржи в виде процентной доли продажной цены производителя, s = – γpM/(ε + γ), а затем решения для γ.

В соответствии с этим можно ожидать, что на практике эластичность маржи будет находиться в диапазоне от 0,2 и до 1,5. Значения в табл. 10.3 попадают в этот диапазон.

Таблица 10.2. Эконометрически спрогнозированные эластичности ассигнования на рекламу (в виде аппроксимации эластичности маржи) и ценовые эластичности

Таблица 10.3. Неявные значения эластичности маржи для различных ценовых эластичностей и наценок

Обзор

Если цена для конечного потребителя и маржа ритейлера – это реализуемые параметры для производителя (ситуация, которая по-прежнему соответствует действительности на некоторых рынках, несмотря на запрет вертикальных ценовых картелей), можно сформулировать простые условия для одновременной оптимизации обоих параметров. Оптимальные значения цены и маржи зависят от эластичностей цены и маржи. Разделение общей маржи между конечной потребительской ценой и маржинальными затратами производителя определяется исключительно эластичностью маржи.Маржа в качестве инструмента конкуренции имеет пониженную прозрачность по сравнению с конечной ценой, что влияет на реакцию конкурентов. Измерить эластичность маржи сложно, а эмпирические выводы ненадежны. Разные исследователи отмечают, что реалистичные значения должны быть не меньше 0,2 и не больше 1,5.

10.2.2. Производитель устанавливает только собственную продажную цену

Вследствие запрета вертикальных ценовых картелей производитель, как гласит закон, может устанавливать только обязывающую его самого продажную цену. После этого торговые партнеры могут независимым образом определять собственную маржу и продажные цены для конечных пользователей.

10.2.2.1. Поведение торговых партнеров

Чтобы назначать продажную цену в целях максимизации прибыли, производителю нужна информация о:

• функции «цена-отклик» для спроса конечных пользователей;

• поведении торговых партнеров при назначении ими цен для конечных потребителей (в виде функции от продажной цены производителя).

Рассуждая логически, здесь принятие решения происходит так же, как в случае олигопольного рынка, поскольку производитель назначает свою цену, исходя из определенной «предположительной реакции» торговых партнеров и их поведения. Внимания заслуживает следующая «предположительная реакция».

• Торговый партнер назначает конечную потребительскую цену на основе проверенных правил, то есть применяет надбавку в виде фиксированного процента к продажной цене производителя (метод «издержки плюс»).

• Торговый партнер ориентирован на максимизацию прибыли, то есть назначает конечную потребительскую цену как функцию продажной цены производителя pM и функцию «цена-отклик» конечного потребителя.

В свете широкого распространения метода «издержки плюс» в торговле первый подход наиболее типичен. Однако чем выше степень профессионализма торгового партнера, тем вероятнее второй вариант.

10.2.2.2. Оптимизация продажной цены производителя, если торговый партнер использует метод «издержки плюс»

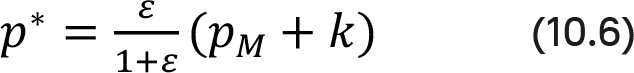

Если торговый партнер использует метод «издержки плюс», цена конечного потребителя определяется согласно следующему выражению, где α – коэффициент надбавки, а k – переменные издержки торгового партнера:

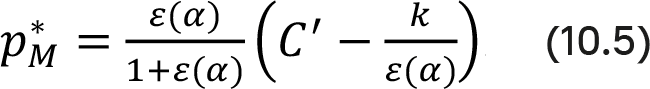

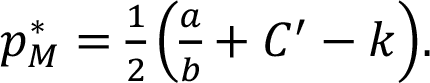

Рис. 10.3. Ситуация с прибылью и разбивка прибыли, если ритейлер действует по методу «издержки плюс»

Если вставить функцию «конечная цена-отклик» q = q(p) в выражение (10.4) для p, функция максимизации прибыли производителя примет вид:

После обычных действий получаем условие оптимальности для продажной цены производителя:

Для сбытовых издержек k = 0 данная формула соответствует знакомому соотношению Аморозо – Робинсона. Но ценовая эластичность, которую мы выразили как ε(α), может зависеть от коэффициента надбавки α. В специальном случае изоэластичной функции «цена-отклик» q = apb получаем ε(α) = ε = b, а оптимальная продажная цена производителя не зависит от того, продает ли он товары напрямую или через торговых партнеров. Однако это утверждение не применяется к другим видам функции «конечная цена-отклик».

Если мы применим правило наценки (10.4) к оптимальной продажной цене производителя в выражении (10.5), то получим следующую конечную цену потребителей:

Для изоэластичной функции «цена-отклик» конечная потребительская цена выше, чем при прямых продажах, при условии таких же маржинальных затрат на дистрибуцию и если α > 1.

Для линейных функций «цена-отклик» можно сформулировать особые утверждения. Оптимальные значения будут следующие:

и

pM меньше, p больше оптимальной цены при прямых продажах при условии одинаковых сбытовых издержек. Чем выше коэффициент надбавки, тем ниже продажная цена производителя и тем выше конечная потребительская цена.

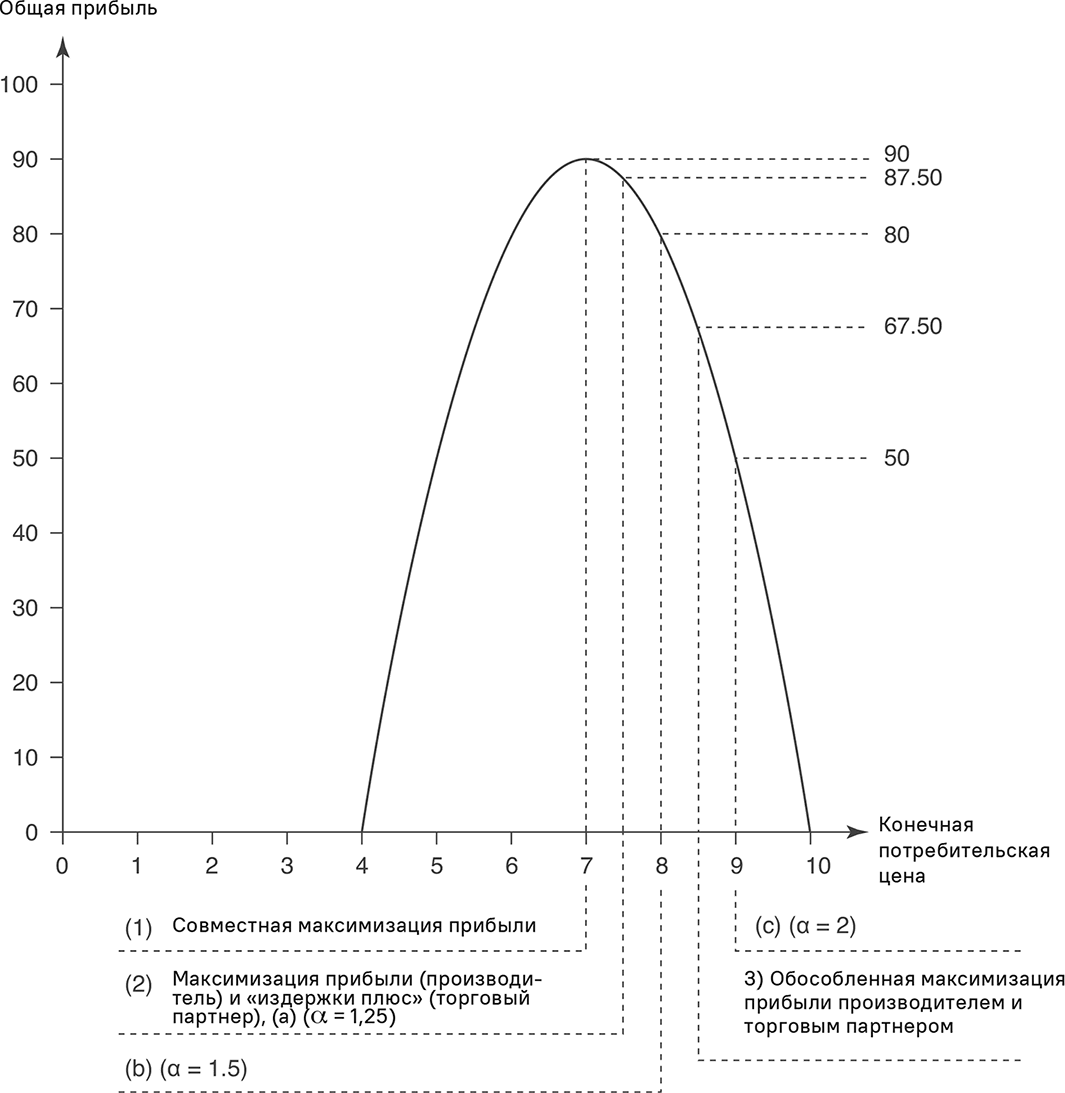

На рис. 10.3 показана ситуация с прибылью и разбивка прибыли между производителем и торговым партнером для линейной функции «цена-отклик». Результаты основаны на функции «конечная цена-отклик» q = 100 – 10p, постоянных маржинальных затратах C' = 4 и переменных сбытовых издержках k = 0. Мы исходим из торговой наценки в 25 % (α = 1,25).

Оптимальная конечная потребительская цена p* = $7,50, оптимальная продажная цена производителя p*M = $6. Прибыль производителя – $50, прибыль торгового партнера – $37,50. Ни одной из сторон не удается выйти на максимально возможную прибыль.

Графики прибыли обеих сторон показывают, что существуют серьезные конфликты интересов. Справа от p = $7,50 обе стороны заинтересованы снижать цены, слева интересы обеих сторон противоречат друг другу. Торговому партнеру нужна возможно более низкая конечная потребительская цена, но это, благодаря используемому им методу «издержки плюс», возможно только при наиболее низкой продажной цене производителя. В таких ситуациях торговый партнер оказывает сильное давление на производителя.

Противодействующие влияния на прибыль производителей и торговых партнеров в низкоценовой области объясняются тем фактом, что значения удельной маржинальной прибыли (относительно объемов) меняются для производителей совсем по-другому, чем для торговых партнеров. При конечной потребительской цене p = $7 (продажная цена для потребителя pM = $5,60) торговый партнер и производитель получают удельную маржинальную прибыль $1,60 и $1,40 соответственно.

Если p снижается до $6, а pM до $4,80, удельная маржинальная прибыль торгового партнера падает на $0,40 до $1,20 (–25 %), а этот показатель для производителя падает на $0,60 до $0,80 (–42,8 %). Объем продаж за счет снижения цены на $1 растет на 30–40 единиц, то есть на +33,3 %. В процентном выражении увеличение объема выше, чем падение удельной маржинальной прибыли торгового партнера, которому при этом выгоднее сниженная цена. Но для производителя справедливо обратное, поскольку его удельная маржинальная прибыль падает быстрее, чем растет объем продаж. Это снижает прибыль производителя. Данный вывод совпадает с эмпирическими наблюдениями, подтверждающими, что торговые партнеры сильно заинтересованы в высоких объемах продаж.

10.2.2.3. Оптимизация продажной цены производителя, если торговый партнер ориентирован на максимизацию прибыли

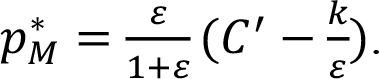

Торговый партнер определяет конечную цену для потребителей при условии, что удельные сбытовые издержки = k, так, что его прибыль

достигает максимума. Это значит, что применимая в данном случае формула Аморозо – Робинсона

выполняется.

Производитель оптимизирует свою продажную цену за счет дифференцирования функции прибыли относительно pM, поскольку формула (10.6) вставлена для p:

Это условие соответствует по формуле условию (10.5) для оптимальной продажной цены производителя, если торговый партнер применяет метод «издержки плюс». Для k = 0 и ε – константа производитель устанавливает продажную цену без учета торгового партнера, если цель последнего – максимизировать прибыль. Если сбытовые издержки положительные и ε – константа, продажная цена производителя выше.

Применив выражение (10.6), получаем следующую конечную цену для потребителя:

Эта цена выше оптимальной при прямых продажах, если сбытовые издержки равны. Наличие промежуточного звена в виде торгового партнера с ориентацией на максимизацию прибыли повышает конечную потребительскую цену. Мы используем линейную функцию «цена-отклик» для получения легко интерпретируемых результатов.

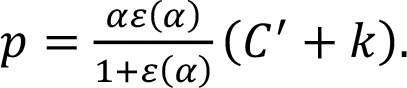

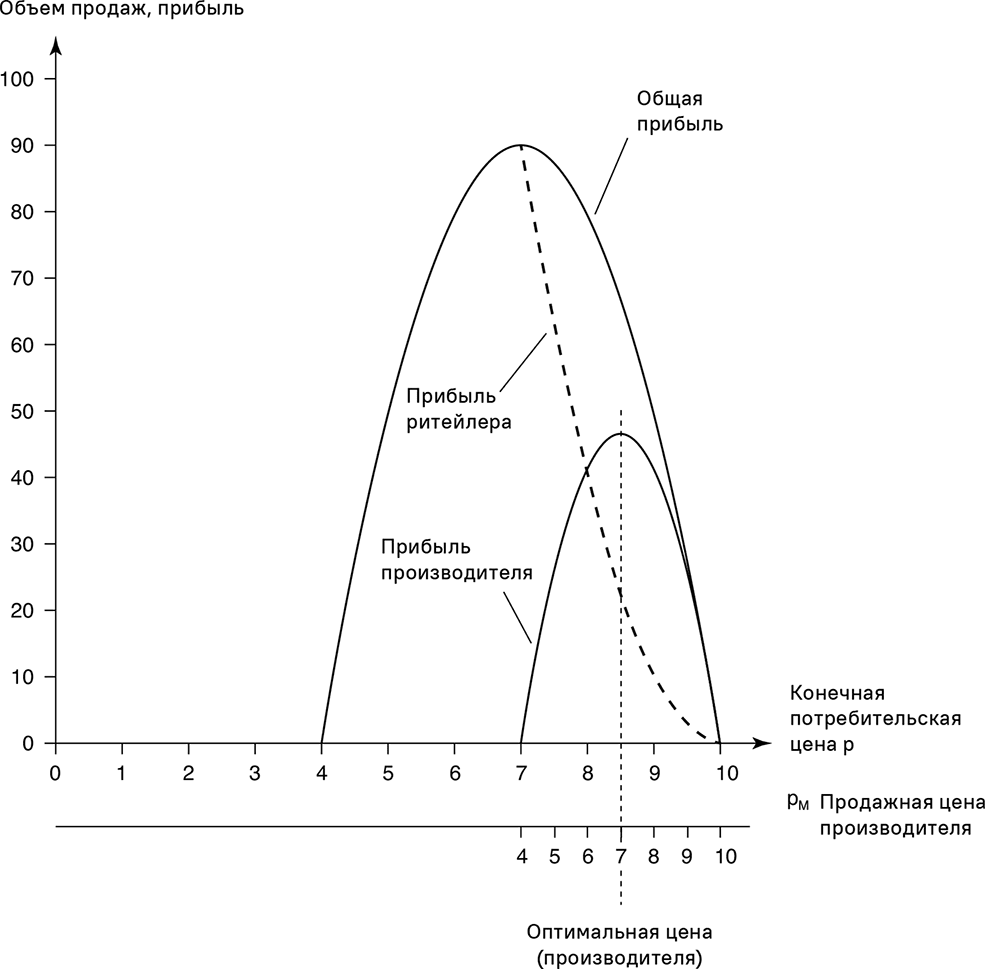

Оптимальная продажная цена производителя такова:

Рис. 10.4. Ситуация с прибылью и разбивка прибыли, если ритейлер максимизирует прибыль

Для k = 0, p*M идентична оптимальной цене прямых продаж, так что при этих условиях производитель может назначать свою цену с учетом торгового партнера. Если сбытовые издержки положительные, итоговая оптимальная конечная потребительская цена выше оптимальной цены при прямых продажах при одинаковых сбытовых издержках.

На рис. 10.4 показана ситуация для линейной функции q = 100 – 10p, постоянных маржинальных затрат C' = 4 и переменных сбытовых издержек k = 0.

С точки зрения производителя оптимальная конечная потребительская цена – p* = $8,50 (при оптимальной продажной цене производителя p*M = $7). Производитель получает прибыль $45, а его торговый партнер должен обходиться показателем $22,50.

Существует конфликт интересов между производителем и торговым партнером, если взглянуть налево от оптимальной конечной потребительской цены p*. Причины здесь те же, что и при методе «издержки плюс», но при сравнении двух численных примеров конфликт больше выражен в примере для торгового партнера, максимизирующего прибыль. Производитель должен снизить продажную цену на $2, чтобы оказать влияние на снижение конечной потребительской цены на $1. Производитель «жертвует» вдвое большим размером удельной маржинальной прибыли от снижения цены, чем торговый партнер.

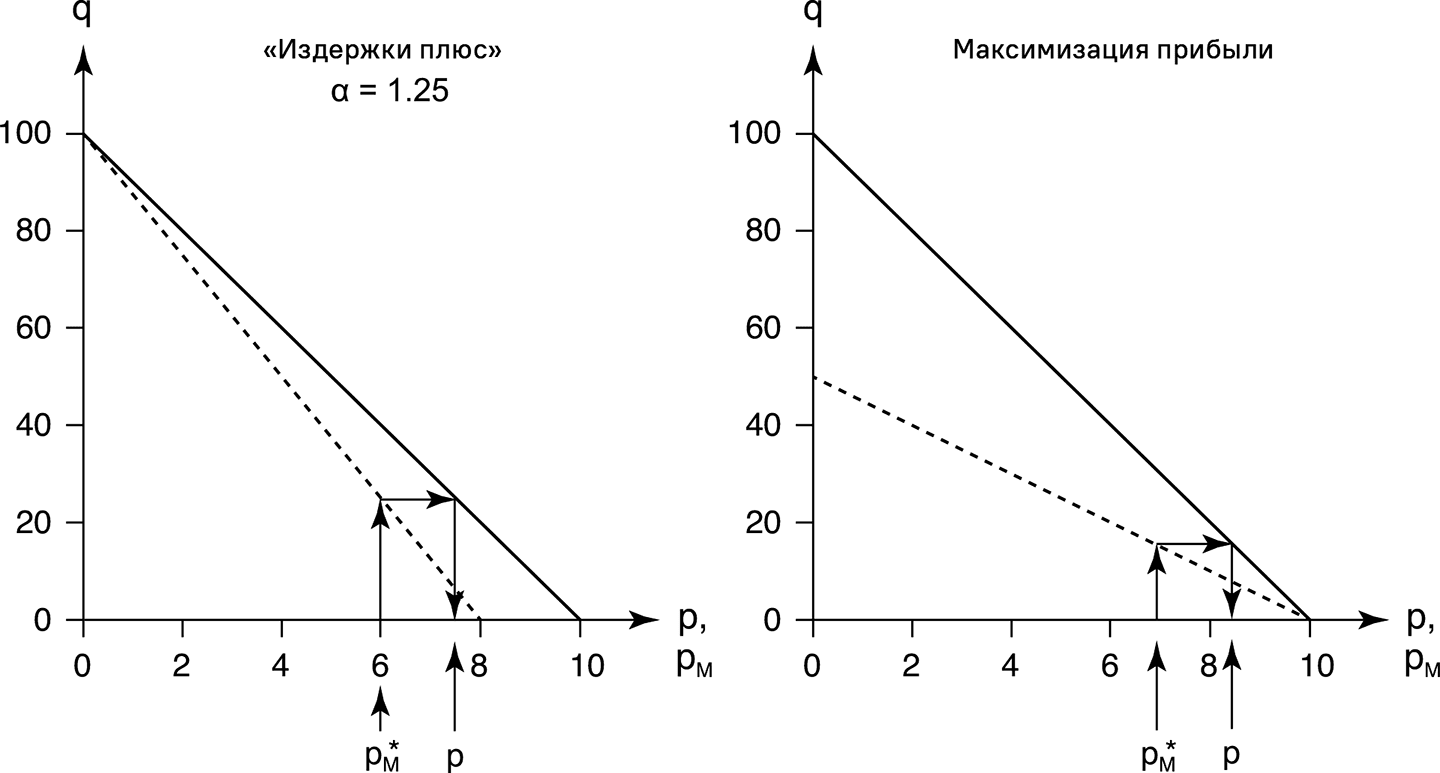

10.2.2.4. Сравнение двух ситуаций

Используя линейные функции «цена-отклик», можно сравнивать следствия двух вариантов поведения торгового партнера. На рис. 10.5 показаны две ситуации. Сплошная линия обозначает соответствующую функцию «цена-отклик» с учетом конечной потребительской цены, а пунктирная – с учетом продажной цены производителя.

Параметры a = 100 и b = 10, коэффициент наценки α = 1,25. Стрелками указано, как конечные потребительские цены выводятся из продажных цен производителя (C' = 4).

При определенном упрощении расчет «издержки плюс» означает, что торговый партнер использует низкую наценку, если pM низкая, и высокую, если pM высокая. Если торговый партнер ориентирован на максимизацию прибыли, он будет вести себя обратным образом.

Иными словами, торговый партнер извлекает оптимальную выгоду из разницы между ценой, которую назначает производитель, и готовностью платить конечных потребителей. В табл. 10.4 представлены оптимальные цены и показатели прибыли для переменных сбытовых издержек k = 0 и k = 1.

В обоих примерах торговый партнер и производитель получают лучшие результаты, если торговый партнер использует метод «издержки плюс», а не максимизацию прибыли. Хотя это утверждение не универсально. При высоких коэффициентах надбавки (например, α = 2), расчет «издержки плюс» дает худшие результаты. Но в целом можно сказать, что наличие посредника (торгового партнера) дает более высокие конечные потребительские цены и снижает общую прибыль, чем при прямых продажах со стороны производителя. Это утверждение истинно, независимо от того, что использует торговый партнер: расчет «издержки плюс» или максимизацию прибыли.

Обзор

Чтобы назначить оптимальные продажные цены, производителю нужна информация о ценовой эластичности конечного потребителя и о том, каким методом пользуется торговый партнер для установления конечной цены для потребителя («функция реакции» торгового партнера). Торговый партнер может пользоваться методом «издержки плюс» или максимизировать прибыль. В обоих случаях активность торгового партнера дает более высокий уровень конечной цены для потребителя, чем если бы производитель торговал напрямую, при условии равных сбытовых издержек. Бывают ситуации (постоянная ценовая эластичность, переменные сбытовые издержки равны нулю), когда производителю не нужно учитывать поведение торгового партнера при назначении своих продажных цен.

Рис. 10.5. Сравнение двух методов ценообразования в розничной торговле («издержки плюс» и максимизация прибыли)

Таблица 10.4. Цены и прибыли при разном поведении торгового партнера и при прямых продажах

10.2.3. Производитель и торговый партнер осуществляют совместную максимизацию прибыли

В свете взаимозависимостей между производителем и торговым партнером очевидно, что обе стороны должны объединить усилия, нацелившись на совместную максимизацию прибыли. Тогда процесс принятия решений разбивается на два этапа, отражающие разные интересы соответствующих партнеров.

Первый этап – это назначить конечную потребительскую цену, которая отвечает задаче максимизации прибыли.

Интересы двух сторон взаимно корректируются, поскольку нужна мотивация для выхода на возможно большую общую прибыль. На втором этапе общую прибыль нужно поделить между производителем и торговым партнером. На данном этапе интересы сторон диаметрально противоположны. Поскольку объем прибыли, которую нужно распределить, фиксированный, распределение – это игра с нулевой суммой. Чем больше получит одна сторона, тем меньше получит другая. Практически распределение становится результатом переговоров по поводу продажной цены производителя.

Совместная максимизация прибыли – это наиболее осмысленный подход и, что удивительно, он даже работает в пользу конечного потребителя. Но его практическую релевантность измерить непросто, а реализация наталкивается на ряд проблем.

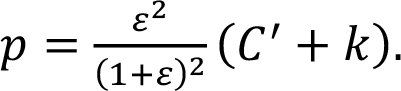

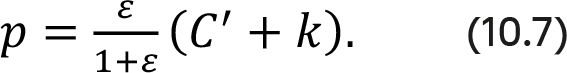

Оптимизация цен

В этом сценарии мы не учитываем влияние конкуренции. Поэтому определение оптимальной цены (первый этап) не вызывает затруднений. Доход производителя pM × q указан в функции общей прибыли πG:

дважды с противоположными знаками, так что два члена уравнения взаимно отменяют друг друга. Общая прибыль πG, таким образом, зависит только от конечной потребительской цены p. Это простая ценовая оптимизация, для которой можно применить формулу Аморозо – Робинсона (включая сбытовые издержки k), а именно:

По логике p* должна быть равна оптимальной цене прямых продаж при условии одинаковых сбытовых издержек. Оптимальная конечная потребительская цена в рамках стратегии совместной максимизации прибыли, таким образом, ниже, чем при двух вариантах поведения торгового партнера, которые мы рассматривали ранее.

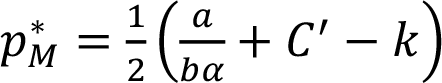

На рис. 10.6 показаны соотношения на примере линейной функции «конечная цена-отклик» q = 100 – 10p, постоянных маржинальных затрат C' = 4 и сбытовых издержек k = 0.

В рамках стратегии совместной максимизации прибыли итоговая конечная потребительская цена равна $7, а совместная прибыль равна $90. При обособленной максимизации прибыли производителем и торговым партнером оптимальная конечная потребительская цена равна $8,50, а прибыль значительно ниже – $67,50 (см. табл. 10.4). Цена также выше, а прибыль ниже при расчетах «издержки плюс» торговым партнером и максимизации прибыли производителем. Цена растет, а общая прибыль снижается при повышенной торговой наценке. Сотрудничество в духе совместной максимизации прибыли производителем и торговым партнером при подобных предпосылках дает лучший результат для обеих торгующих сторон (хотя не обязательно по отдельности) и для конечного потребителя, чем когда партнеры действуют обособленно.

10.2.4. Распределение прибыли

Даже если интересы производителя и торгового партнера на первом этапе приведены в соответствие, то они диаметрально противоположны в части распределения прибыли. Оптимальная цена ничего не говорит о том, как будет делиться прибыль, поскольку при оптимизации общей прибыли продажная цена производителя – это всего лишь проходное понятие. Как правило, распределение прибыли регулируется в процессе переговоров по поводу продажной цены производителя. Она определяет то, насколько хорошо действует каждая из сторон транзакции в части обеспечения прибыли. Переговоры проходят в рамках структуры, представленной на рис. 10.7. Каждый из партнеров способен получить выгоду только за счет другого, который получит меньше на такую же сумму. Это игра с нулевой суммой.

Общее заключение можно вывести только по поводу области потенциального согласия. Границы этой области определяются точками, где производитель или торговый партнер несет убыток и, следовательно, теряет интерес к сделке. Нижняя граница – это маржинальные затраты производителя в краткосрочном масштабе (и полные затраты в долгосрочном). Верхняя граница – это чистый доход торгового партнера (p – k). Эти границы называются «точками эксплуатации» [12].

Относительный баланс сил между производителем и торговым партнером, а также их персональные свойства (например, талант переговорщика или готовность идти на уступки) определяет, какая именно цена станет предметом переговоров двух сторон в области согласия.

Рис. 10.6. Конечные потребительские цены и общая прибыль при различных ценовых стратегиях [5]

10.2.4.1. О взаимоотношениях между производителем и торговым партнером

В ходе наших рассуждений проявились фундаментальные и практически непреодолимые конфликты интересов между производителем и торговым партнером. Данное явление имеет место не только при совместной максимизации прибыли, но и всегда, когда известен размер прибыли и нужно решить единственный вопрос – как ее поделить.

В этом скрываются корни основополагающего конфликта между производителем и торговым партнером. Меняющийся баланс сил в ущерб производителям потребительских товаров стал причиной недовольства многих компаний. Утрата производителями рычагов влияния и соответствующее преимущество ритейлеров – это результат действия двух факторов. Первый – это растущая концентрация розничной торговли (читай: влияние спроса) и тот факт, что продажа, а не производство, становится узким местом на многих высокоразвитых рынках с интенсивной конкуренцией.

Если производитель желает добиться лучшего исхода этого «естественного» конфликта, необходимо сместить баланс сил в свою пользу (например, за счет лучшего позиционирования бренда, инноваций или более эффективной коммуникации и рекламы). В конечном итоге торговый партнер зависит от привлекательности продукции в глазах конечных потребителей. Чем она сильнее, тем выше шансы производителя, что торговый партнер примет его цены.

Рис. 10.7. Структура распределения прибыли

На практике основная форма переговоров – это годовой контракт, устанавливающий цены и объемы продаж. Переговоры часто ведет высшее руководство производителя – это отлично показывает, что поставлено на карту. Еще недавно «единственной темой обсуждения были цены и условия дисконтирования, и постоянно приходилось заново обсуждать условия с ритейлерами, требующими неразумные скидки…» [13], а разные абсурдные условия эффективно становились ценовыми компонентами. Как сообщалось [13], ритейлеры требовали «свадебных бонусов» при слиянии торговых сетей, инвестиций при открытии новых магазинов и даже «молодежных бонусов», когда в компанию приходили молодые менеджеры. «Они требуют денег, не предлагая взамен ничего существенного».

Торговля за скидки и дисконты порой велась так грубо, что один консультант по бренду [14] назвал это «психологической рубкой», некой смесью грубого напора и унижения. Следующие высказывания подчеркивают напряженность между производителями и торговыми партнерами в битвах за цены.

«Менеджеры не успели занять свои места, как жалюзи опустились. На передней стене начал демонстрироваться фильм, прославляющий невероятную мощь торговой сети бакалейных товаров. Бравурная музыка, бой барабанов, а в конце диктор возглашает: „Мы задаем тон“» [14]. Только производители, обладающие мощными брендами, смогут устоять против столь бесцеремонных переговорных методов, потому что «ни один ритейлер не может себе позволить «вычеркнуть из ассортимента Nutella или Tide», по словам одного эксперта по ритейлу [13]. «Годовые контракты» – это не просто переговоры, а скорее «интенсивная борьба за миллионы, поставленные на кон, – слабым или чувствительным в ней не победить» [15].

В действительности все эти баталии в конечном итоге ведутся за распределение прибыли. С экономической точки зрения неважно, как это распределение увязано с ценами и условиями дисконтирования. Значимость последних лучше объясняется психологически, с перспективы переговорной тактики или олигопольной мотивации (непрозрачность, завуалированные цены).

10.2.4.2. Практические аспекты совместной максимизации прибыли

При условии, что совместная максимизация прибыли ставит и производителя, и торгового партнера в целом в лучшее положение и одновременно благоприятствует конечному потребителю, стоит уделить внимание реализации этой стратегии на практике.

Одновременное согласие по вопросам цен и объемов продаж на ежегодных переговорах указывает на то, что подобная поведенческая модель не сильно отходит от реальности. Но в то же время представленный нами идеализированный подход наталкивается на ряд следующих препятствий.

1. Распределение времени и ресурсов. Здесь требуется интенсивный и совместный подход к соответствующим специфическим проблемам ценообразования. Так как у производителя имеется много клиентов, он имеет возможность налаживать сотрудничество только с ключевыми заказчиками. В то же время торговый партнер имеет широкий и всеобъемлющий ассортимент товаров, а это значит, что время, которое он может уделить отдельному продукту или товарной категории, ограничено.

2. Данные. Основное условие совместной максимизации прибыли состоит в том, что производитель и торговый партнер одинаково оценивают ценовые эластичности. Однако эластичности могут сильно варьироваться, и оценка локальных различий может оказаться затруднительной.

3. Цели. Интересы могут различаться, к примеру, когда стратегия торгового партнера требует использовать продукт как товар-приманку, в то время как производитель хочет удержать цену на высоком уровне из соображений имиджа.

4. Доверие. Совместная максимизация прибыли требует высокой степени доверия к данным об издержках, представленным другой стороной. Всегда велико искушение преувеличить эти цифры в попытке представить свои усилия по оптимизации с лучшей стороны.

Последнее можно проиллюстрировать на примере. Предположим, что функция «цена-отклик» равна q = 100 – 10p, маржинальные затраты производителя C' = 4, а сбытовые издержки торгового партнера k = 1. Согласованное распределение прибыли 50:50. Согласно формуле (10.7), оптимальная конечная потребительская цена p* = $7,50. Получаем общую прибыль $62,50, каждая сторона получает по $31,25. Если производитель не раскрывает свои истинные маржинальные затраты C' = 4 и вместо этого заявляет цифру затрат $5, оптимальная цена p* = $8, а официальная совместная прибыль – $40.

Доля производителя при этом равна $20, однако он получает дополнительную «скрытую» прибыль $20. Это ставит производителя явно в лучшее положение, чем в случае если бы он раскрыл истинные маржинальные затраты. То же справедливо и для торгового партнера и его сбытовых издержек. Ему выгоднее заявить повышенные издержки. Несмотря на потенциальную выгоду для обеих сторон, совместная максимизация прибыли не всегда удовлетворяет всем обязательным предпосылкам. Тем не менее эта стратегия не сильно отклоняется от реальной модели поведения крупных производителей и торговых партнеров.

Обзор

Первые два этапа совместной максимизации прибыли производителем и торговым партнером посвящены тому, чтобы определить оптимальную конечную цену для потребителя. Распределение прибыли проходит на втором этапе и реализуется посредством переговоров о продажной цене производителя. Оптимальная конечная цена для потребителя в рамках стратегии совместной оптимизации прибыли ниже, чем при обособленном назначении цен сторонами или при поддержании розничных цен производителем. В целом можно определить только границы потенциальной области согласия, когда стороны договариваются о разделении прибыли. Нижняя граница – это маржинальные затраты производителя, а верхняя – это чистый доход торгового партнера. В пределах этой области решение зависит от баланса сил между двумя сторонами, а также их переговорных талантов. Основными предпосылками совместной максимизации прибыли являются высокая степень раскрытия информации и взаимное доверие. Результат будет выгоден всем участникам (производителю, торговому партнеру и конечному потребителю). На практике производитель и торговый партнер обычно более склонны постепенно сближать позиции, чем обозначать их в чистом виде.

Назад: 10.1. Введение

Дальше: 10.3. Многоканальный прайс-менеджмент