9.5. Контроль цен

Контроль цен осуществляется на каждом этапе процесса прайс-менеджмента. В этом контексте говорят также о мониторинге цен. Основным условием контроля цен является необходимость формулировать планы и цели в отношении цен явным и измеримым образом. В повседневных деловых операциях необходим контроль достижения целей и выполнения планов. В случае отклонений или расхождений необходимо выявить причины и принять контрмеры или поставить на будущее более реалистичные цели.

Под термином «контроль цен» люди понимают самые разнообразные вещи. В самом широком смысле контроль предполагает полную ответственность за деятельность по контролю и мониторингу. Более узкое определение сводит контроль к анализу или аудиту результатов. В этом разделе мы сосредоточимся главным образом на последнем определении, хотя мы признаем, что контроль играет свою роль и на других стадиях прайс-менеджмента. Это применимо и к содержанию, и к процессу. Можно даже утверждать, что контроль особенно важен именно в прайс-менеджменте, поскольку подразделения компании, работающие на рынке, не всегда гармонично сотрудничают с функциональными подразделениями, занятыми ценообразованием.

9.5.1. Группа контроля цен

Группа контроля цен должна в деталях знать ответы на следующие вопросы.

• Достигнуты ли запланированные показатели по ценам и объемам?

• Как велики отклонения между ценами прайс-листа и транзакционными ценами, чем они объясняются?

• Удалось ли реализовать запланированное повышение цен?

• Почему мы не заключили сделку? Какую роль в этом сыграла цена и другие факторы?

• Была ли доступна необходимая на каждом этапе информация?

• Дают ли ценовые акции и скидки желаемый эффект?

• Используются ли извлеченные уроки на последующих этапах ценообразования?

• Соблюдались ли согласованные цели и условия?

• Эффективны ли системы поощрений, или ими злоупотребляют?

• Есть ли трения по поводу цен между операционными подразделениями, сегментами рынка или странами?

Этот список вопросов не является исчерпывающим. Каждая компания должна иметь свой собственный и время от времени его корректировать, отражая все соответствующие проблемы.

9.5.2. Требования к информационным технологиям

Сложность контроля цен очень сильно зависит от конкретной бизнес-модели. Во многих компаниях сложность и соответствующие требования к ИТ очень высоки. Тут могут сыграть свою роль следующие факторы.

• Ассортимент, который предлагают ритейлеры, поставщики запчастей или сервисные провайдеры, может включать в себя сотни тысяч, если не миллионы позиций. Авиалинии в течение года по миллиону раз меняют цены. Агентства путешествий и туроператоры должны устанавливать цены и проводить их мониторинг не только по каждой гостинице и каждой категории номеров ежедневно, или еженедельно, или даже по критерию города отправления, но и по дополнительным продуктам и услугам, аренде автомобилей и т. д.

• Дифференциация цен, переговоры по отдельным ценам и сложные ценовые структуры означают, что де факто каждая транзакция проходит по собственной цене.

• Скидки и ценовые условия являются причиной крупных расхождений между заявленными и транзакционными ценами.

Ясно, что эффективный контроль цен при таких обстоятельствах может давать результаты только в том случае, если соблюдаются соответствующие требования к ИТ. Информационная система компании должна обеспечивать всеобъемлющие данные по вопросам, относящимся к ценообразованию. Для этого нужна база данных, соответствующее ПО и квалифицированная команда специалистов. В стандартном ПО от SAP и других разработчиков уже есть много данных по ценообразованию. Еще больше информации есть в системах CRM.

Специализированное ПО по ценообразованию генерирует всю значимую информацию относительно стандартизированных сделок и транзакций.

Следующие примеры демонстрируют, как можно добиться необходимой прозрачности на практике.

У изготовителя материалов есть два канала сбыта. Направление «под проект» продавало материалы напрямую крупным подрядчикам. Оставшуюся часть рынка компания обслуживала через специализированные магазины. Заявленные цены для каждого канала дифференцировались, для магазинов они были существенно выше. Условия дисконтирования играли важную роль в продажах, и группа продаж практически имела полную свободу творчества, чтобы изобретать и скрывать возможности для скидок. Чтобы выявить истинные транзакционные цены по каждому каналу и определить базу для их сравнения, группе из трех сотрудников понадобилось 6 недель. Руководство компании очень удивилось, узнав, что прибыли по специализированным магазинам были ниже, чем в проектном бизнесе.

Банк пожелал проанализировать расхождения между заявленными и транзакционными ценами, а также специальные условия и положения по каждому своему филиалу. Собрать воедино необходимые данные оказалось так сложно, что группа из двух сотрудников проработала 3 месяца, чтобы получить цифры для сравнения. Показатель лучшего филиала был всего на 15 базисных пунктов (0,15 %) ниже заявленной цены (базовой процентной ставки), а худшего – на 35 пунктов. Это было полной неожиданностью для руководства банка.

Сравнение доходности и прибыли, обеспеченных группой продаж, которое представлено в табл. 9.4, стало возможным лишь после того, как компания санитарных технологий (данные которой взяты за основу в таблице) внедрила новое программное обеспечение. До этого компания не могла провести разбивку показателей контрибуционной маржи по отдельным продажникам.

В идеале вся информация, упоминавшаяся в данных примерах и в остальной части раздела, должна быть доступна в любой момент. Реальность же в большинстве компаний далека от идеала, хотя ситуация неуклонно улучшается.

9.5.3. Инструменты ценового контроля

Вследствие большого количества и разнообразия аспектов ценового контроля компании нуждаются в определенных методиках и инструментарии. В этом разделе мы поговорим о выборе инструментов, проверенных на практике.

9.5.3.1. Реализация цен

Самый простой и основополагающий вопрос ценового контроля – это реализация цен. Каких транзакционных цен удалось добиться на практике? Здесь можно провести разбивку по продуктам, клиентам, сегментам, каналам сбыта или регионам. В зависимости от ситуации далее анализируются отклонения между транзакционными ценами и ценами заявленными, целевыми, средними или прочими. Предметом анализа также могут быть расхождения с ценами конкурентов. Можно провести такой же анализ и сравнение для показателей маржи.

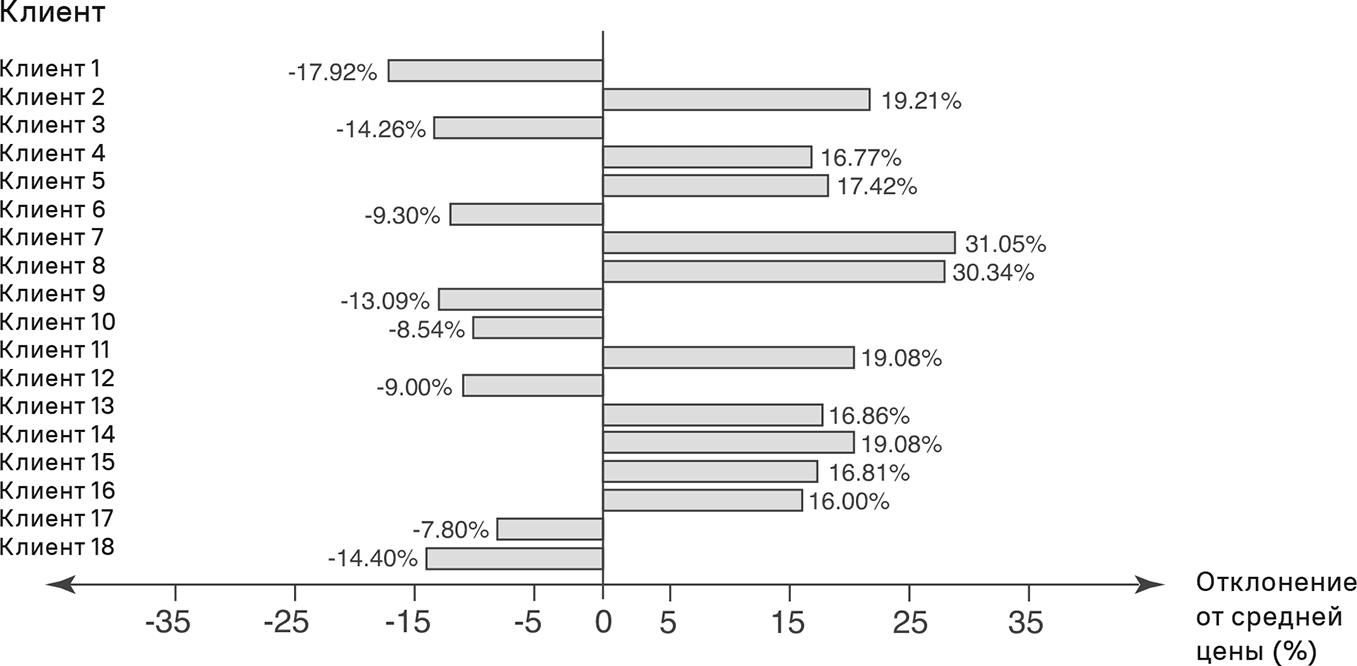

На рис. 9.11 показана реализация цен по клиентам технологической компании. Базой для сравнения в этом случае является средняя цена. Полоски обозначают отклонение от средней цены.

Расхождения между средней ценой и ценами, которые платят отдельные клиенты, громадные. Клиент 1 платит на 17,92 % меньше средней цены, а клиенты 7 и 8 – более чем на 30 % выше средней. И подобные расхождения в цене – дело вполне обычное на практике.

Первый шаг – это выявление расхождений и обеспечение их прозрачности. Второй шаг – это анализ причин. Сам факт существования такой огромной разницы в ценах должен стать предметом пристального внимания ответственного руководства, потому что из этого не следует, имеет ли такая разница под собой основания или нет. Следуя аргументации, изложенной в этой книге, необходимо задаться вопросом: соответствуют ли расхождения в ценах принципам дифференциации.

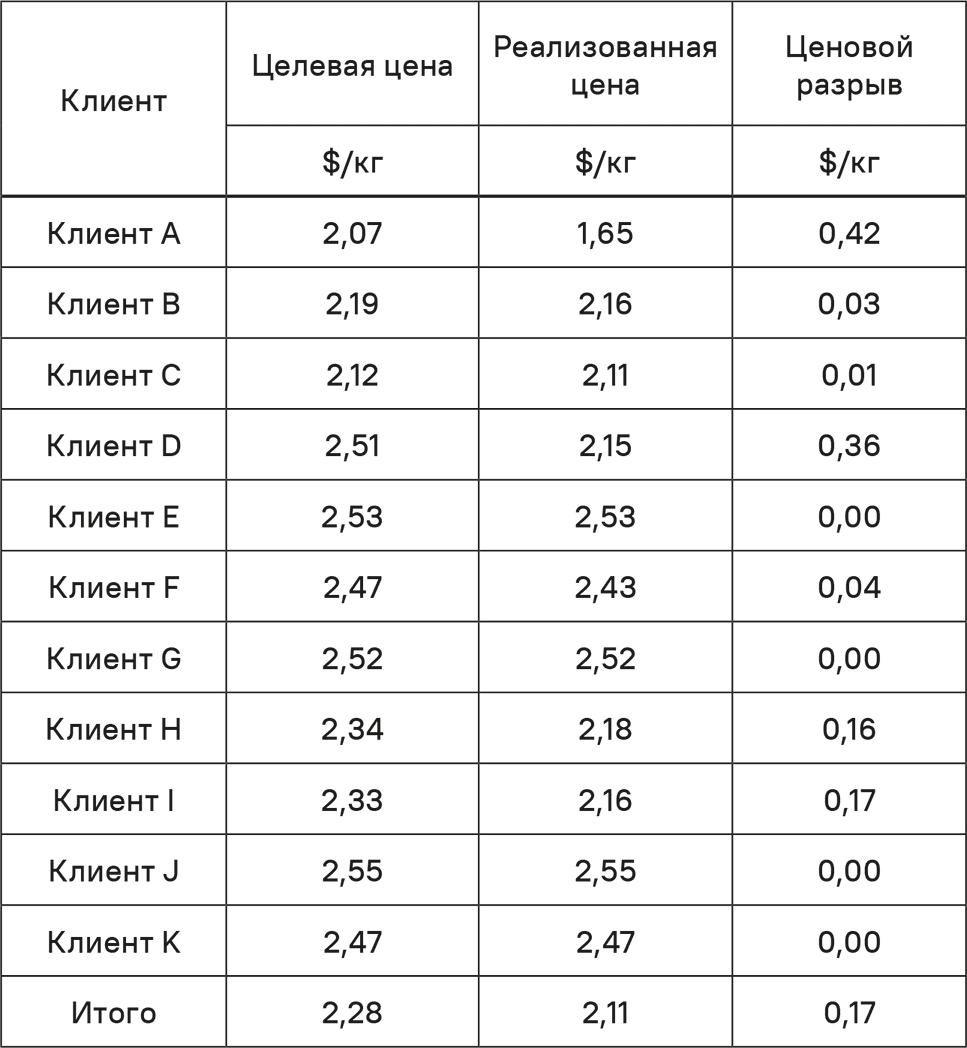

В табл. 9.6 представлена реализация цен для отдельных ключевых клиентов химической компании. Базой для сравнения в этом примере является предустановленная целевая цена. С 4 из 11 клиентов удалось выйти на целевую цену. Для двух клиентов фактически реализованная цена была ниже целевой: $0,42 и $0,36 за 1 килограмм соответственно. В среднем компании не хватило $0,17, или 7,5 %, до целевого уровня. При целевой марже 18 % это очень большое отклонение. В данном случае руководство сочло, что реализация цен идет очень эффективно. Понадобилось отказаться всего от нескольких вариантов с огромными разрывами в цене, чтобы значительно улучшить общий показатель маржи.

Рис. 9.11. Реализация цен по клиентам технологической компании (Simon-Kucher & Partners)

Таблица 9.6. Реализация цен по ключевым клиентам химической компании (отклонения от целевой цены) (Simon-Kucher & Partners)

Детализация и анализ реализации цен вручную, как в двух предыдущих примерах, возможны только в том случае, если клиентов мало.

В ситуациях с широким ассортиментом, большим количеством клиентов или многочисленными ценовыми параметрами такой анализ требует либо агрегирования ценовых индикаторов, либо автоматизации процессов.

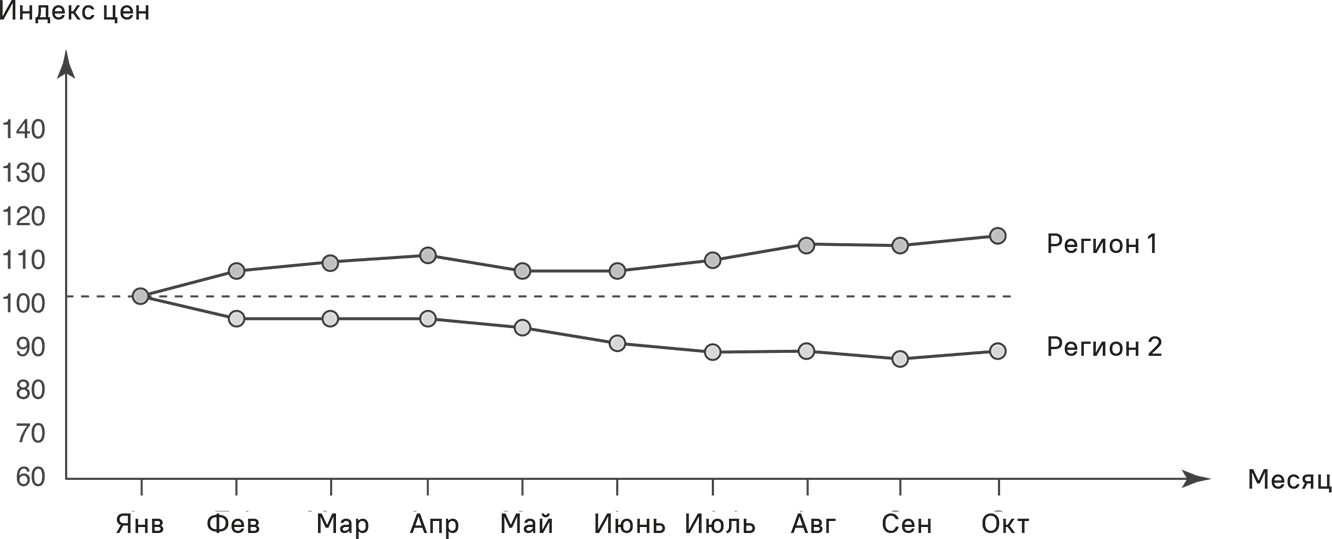

На рис. 9.12 представлен анализ реализации агрегированных цен в двух регионах для компании, занимающейся упаковкой. В данном случае обобщаются данные по всем клиентам и продуктам в двух регионах. На графике показан тренд реализации цен с течением времени. Цены представлены на основе индекса, взят индекс 100 за первый месяц в обоих регионах.

Реализация цен в двух регионах шла кардинально разными путями. Если цена в регионе 1 выросла примерно на 10 %, то цена в регионе 2 снизилась примерно на столько же. В этом случае компании также необходимо исследовать причины и принять соответствующие меры. Влияние на маржу было радикальным.

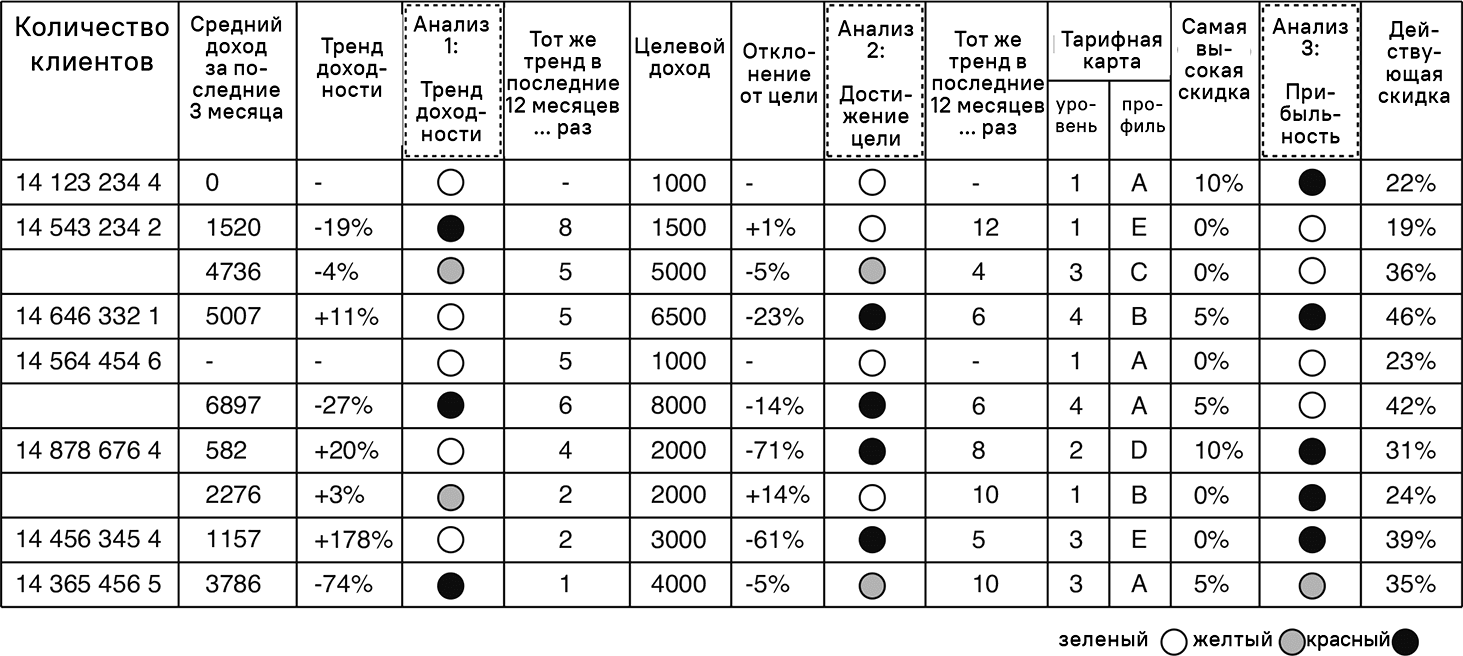

Автоматизированная система рекомендована в том случае, если анализ реализации цен охватывает несколько ценовых параметров. Цветовая схема «светофор» оказалась эффективным методом получения от автоматизированной системы результатов, которые легко воспринять визуально. Зеленый обозначает, что ситуация в порядке, желтый – «необходим мониторинг», а красный – что необходимо принять меры, возможно, заново обговорить цены. На рис. 9.13 представлен пример такого ценового светофора. Постоянный мониторинг тенденций доходности по каждому клиенту, отклонения от целевых показателей и перекрестный анализ прибылей помогают компании обезопасить и поддерживать свою прибыльность.

9.5.3.2. Каскад цен

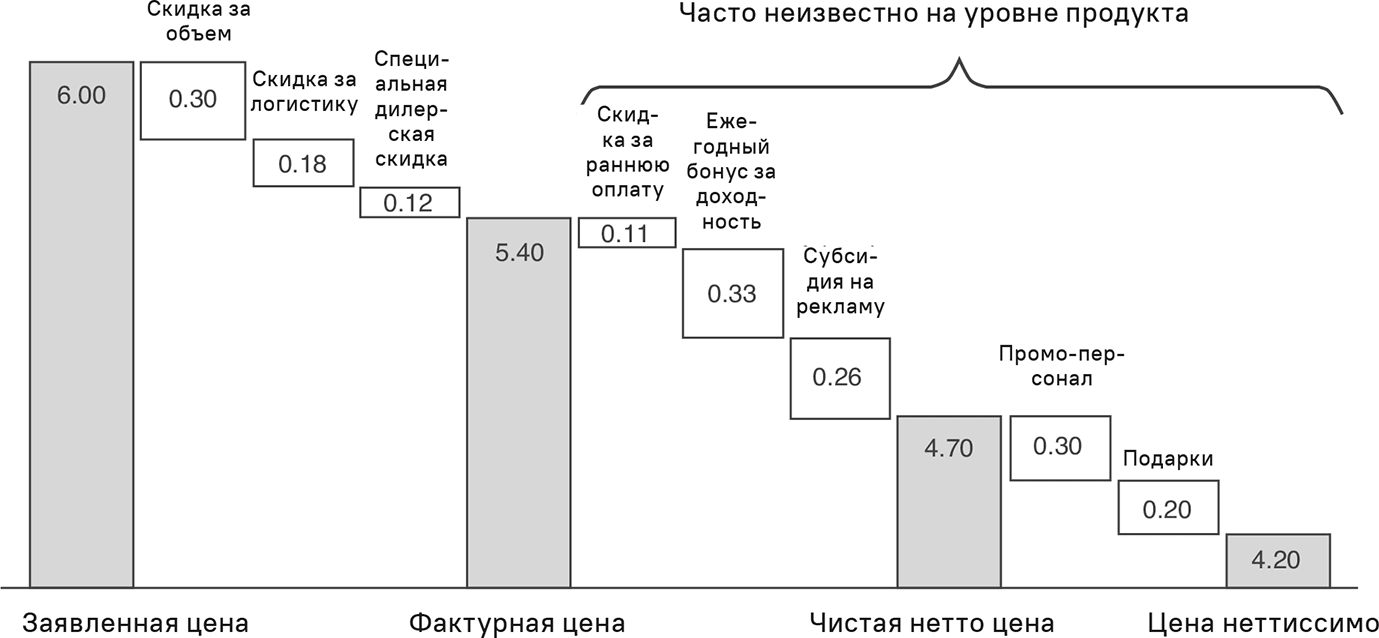

Виды анализов, описанные в предыдущем разделе, не дают информации о том, как реализовывались цены, то есть какие параметры отвечают за расхождения между реализованными ценами и заявленными или целевыми ценами. Если проследовать весь путь от заявленной цены до конечной транзакционной цены, то кривая будет напоминать нисходящую лестницу или каскадный водопад. Подобная картинка обычно напоминает последний. На рис. 9.14 показан каскад цен для производителя потребительских товаров, который продает их через магазины продуктов и бакалейных товаров.

Концепция каскада цен проясняет некоторые аспекты. Во-первых, визуально становятся видны масштабы условий дисконтирования, снижающих цену и маржу, их количество и величина. По нашему опыту, почти во всех случаях общее количество таких факторов, снижающих цену и маржу (или «утечек прибыли»), неизвестно и, разумеется, непрозрачно. В представленном примере эти эффекты доходили до 30 % – тревожная величина. Во-вторых, каскад цен указывает на возможности снижения утечек прибыли. Как мы указывали относительно систем дисконтирования, принцип «плати за эффективность» следует применять более жестко. Превалирующие условия или положения, которые изначально применялись одноразово, необходимо отменить, если клиенты больше не осуществляют деятельности или функций, которые давали им право на скидки или особые условия.

9.5.3.3. «Скидочные джунгли»

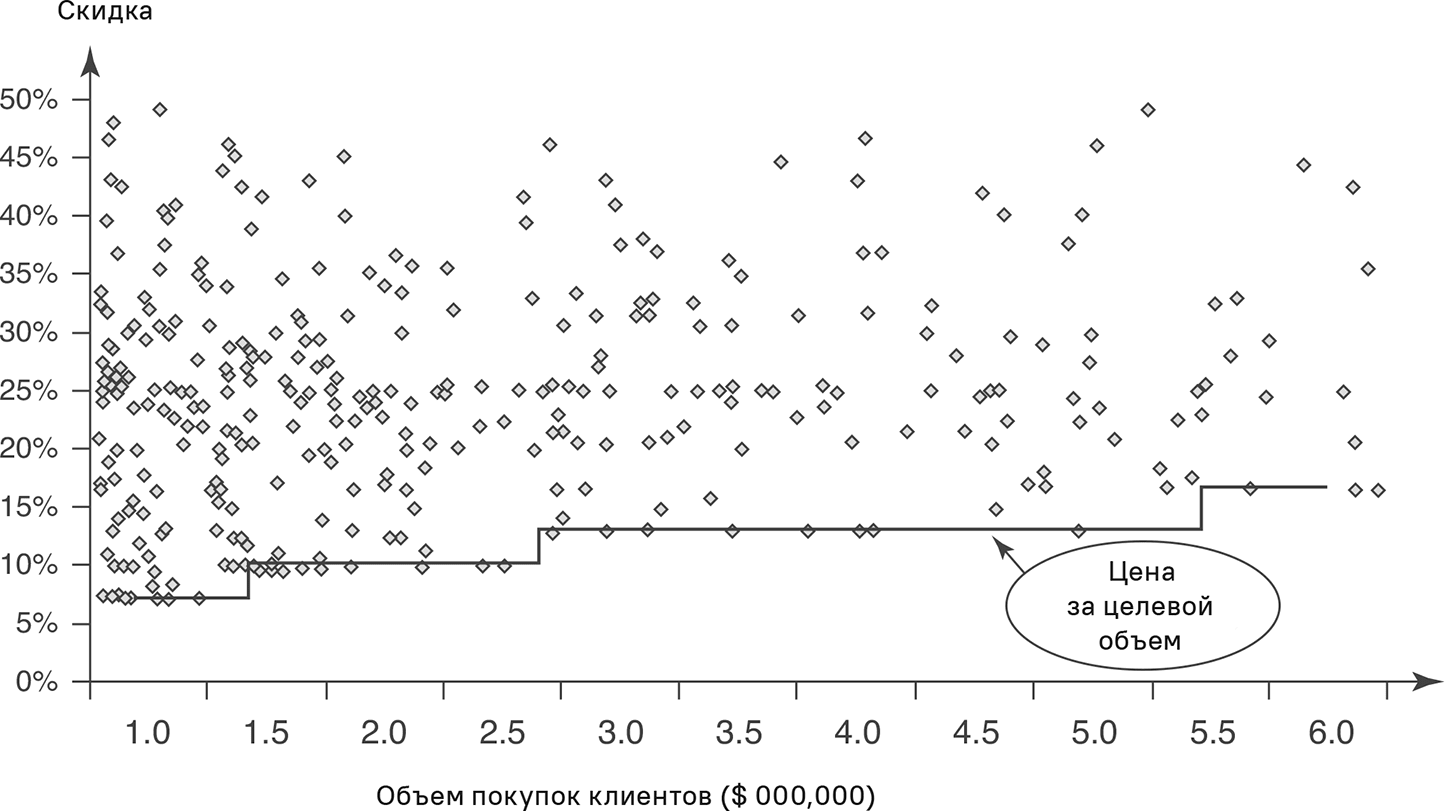

Анализ взаимоотношений между масштабом клиента, или транзакции, или уровнем скидки обычно дает показательные результаты. Все системы дисконтирования предусматривают какую-либо форму скидки исходя из размеров или объема. Однако действительность часто выглядит иначе. На рис. 9.15 показан пример компании – разработчика ПО. Существуют четко определенные указания насчет скидок за объемы, как показывает ступенчатая сплошная линия. На деле предоставление скидок не соответствовало этим указаниям. Во-первых, почти все скидки превышали предписанные размеры.

Во-вторых, похоже, не существует корреляции между объемом покупок клиентов и полученными ими скидками. Можно с полным правом говорить о «скидочных джунглях». Мы наблюдаем подобную ситуацию в большинстве компаний, хотя и не столь экстремальную.

Рис. 9.12. Тренды реализации цен в двух регионах

Рис. 9.13. Ценовой светофор (Simon-Kucher & Partners)

Рис. 9.14. Каскад цен (Simon-Kucher & Partners)

Рис. 9.15. «Скидочные джунгли» компании – разработчика ПО

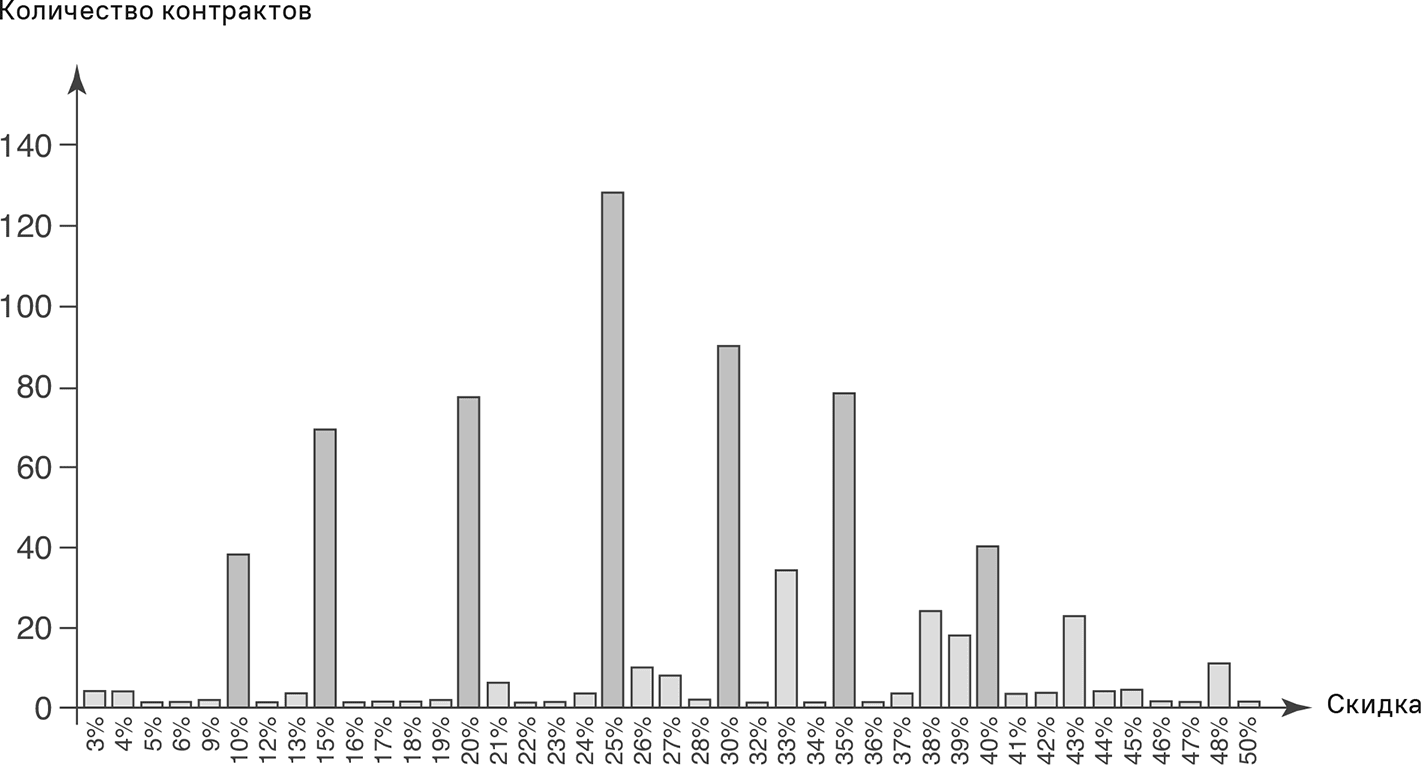

Рис. 9.16. Скидки, снижающие маржу, как результат округления до 0 или 5 (Simon-Kucher & Partners)

Однако сам по себе этот вывод ничего не говорит о том, в какой мере скидки обоснованы.

Теоретически каждая из данных скидок может иметь реальное оправдание. Но это маловероятно. Выводы подобного рода дают компании возможность разработать конкретные меры для усовершенствования реализации цен. При нормальных условиях самые мелкие клиенты не должны получать самые большие скидки. Компании часто выходят на значительное повышение маржи, просто снизив уровни дисконтирования для мелких клиентов.

На рис. 9.16 показан типовой паттерн дисконтирования, а именно тенденция к округлению скидок. В качестве примера взят промышленный сервисный провайдер. Почти все скидки – это круглые цифры, то есть 10 %, 15 % или 25 %. Диапазон скидок очень велик. Если пытаться выставить целевые уровни дисконтирования всего на несколько процентных пунктов ниже круглых чисел, влияние на прибыль окажется очень сильным. Точно так же компания может сократить количество шагов между скидками в рамках переговоров. Мы часто видим, что скидки изменяются в удобных интервалах от 5 до 10 %. Если компании удается сократить эти интервалы, это в целом помогает снижать уровень дисконтирования. Контроль цен может и должен выводить на свет подобные контрпродуктивные практики, чтобы дать компании возможность внести улучшения.

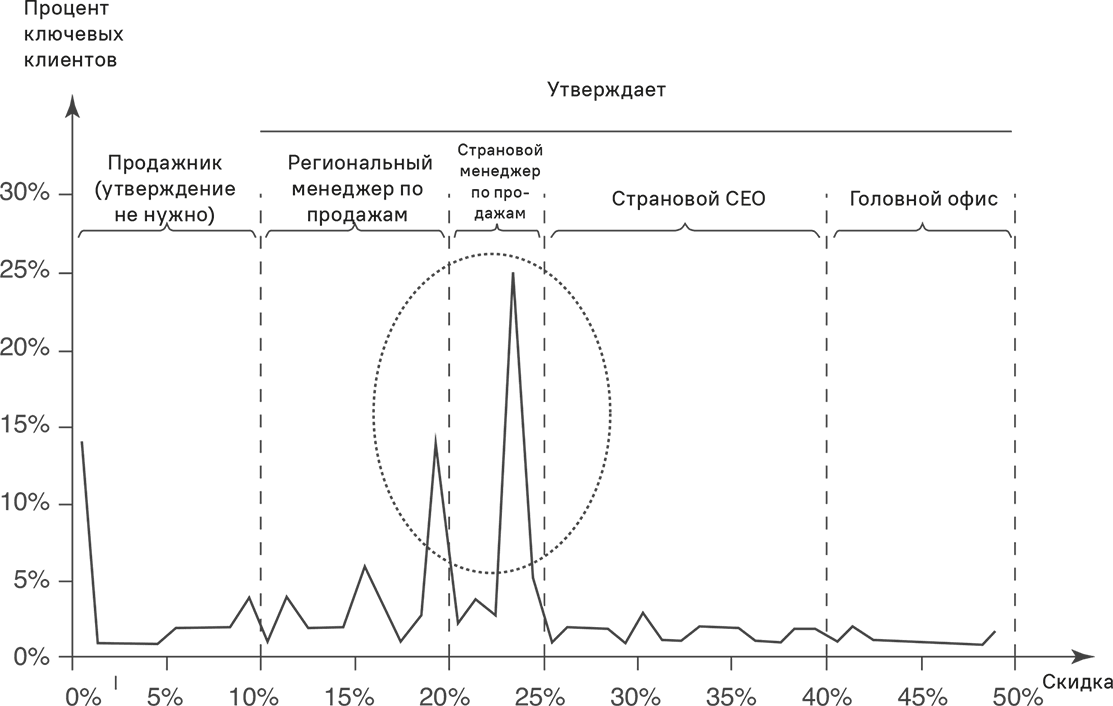

9.5.3.4. Анализ ответственности

Приведенный анализ различных примеров дает представление о реализации цен и дисконтировании (об их структурах и распределении) на уровне клиентов и регионов. Не менее интересен анализ, придающий прозрачность ответственности за решения по реализации цен. На рис. 9.17 показана такая разбивка для американской промышленной компании. Данные относятся к рынку США. Здесь присутствует четкое понимание, у кого есть какие полномочия назначать скидки на определенном уровне или ниже. Например, полномочия давать скидки у группы продаж ограничиваются 10 % заявленной цены. За этими пределами существует ряд последовательных ступеней, вплоть до головного офиса. Анализ показывает, что большинство скидок даются (то есть одобряются) региональными или страновыми менеджерами по продажам. Собственно специалисты по продажам дают относительно мало скидок. Интерпретировать этот вывод не так просто.

Рис. 9.17. Разделение полномочий (по должностям) по назначению скидок (Simon-Kucher & Partners)

Рис. 9.18. Анализ проигранных сделок

Действительно ли продажники делегируют большинство решений вверх по иерархической лестнице, потому что их собственные границы ответственности слишком узкие? Или менеджеры по продажам слишком снисходительны и не следят за тем, чтобы продажники реализовали свои полномочия? Нужно ли проявлять больше твердости и отвергать просьбы о повышенных скидках и от клиентов, и от продажников? Поскольку страновой генеральный директор и головной офис сами назначают не так много скидок, нужно ли им вообще участвовать в этой деятельности? Или лучше будет отдать страновому менеджеру по продажам решающее слово и всеобъемлющие полномочия по ценам? Основное условие для ответа на подобные квалифицированные вопросы – это способность ценового контроля обеспечивать четкую, детальную и фактическую картину текущей ситуации.

9.5.3.5. Проигранные сделки

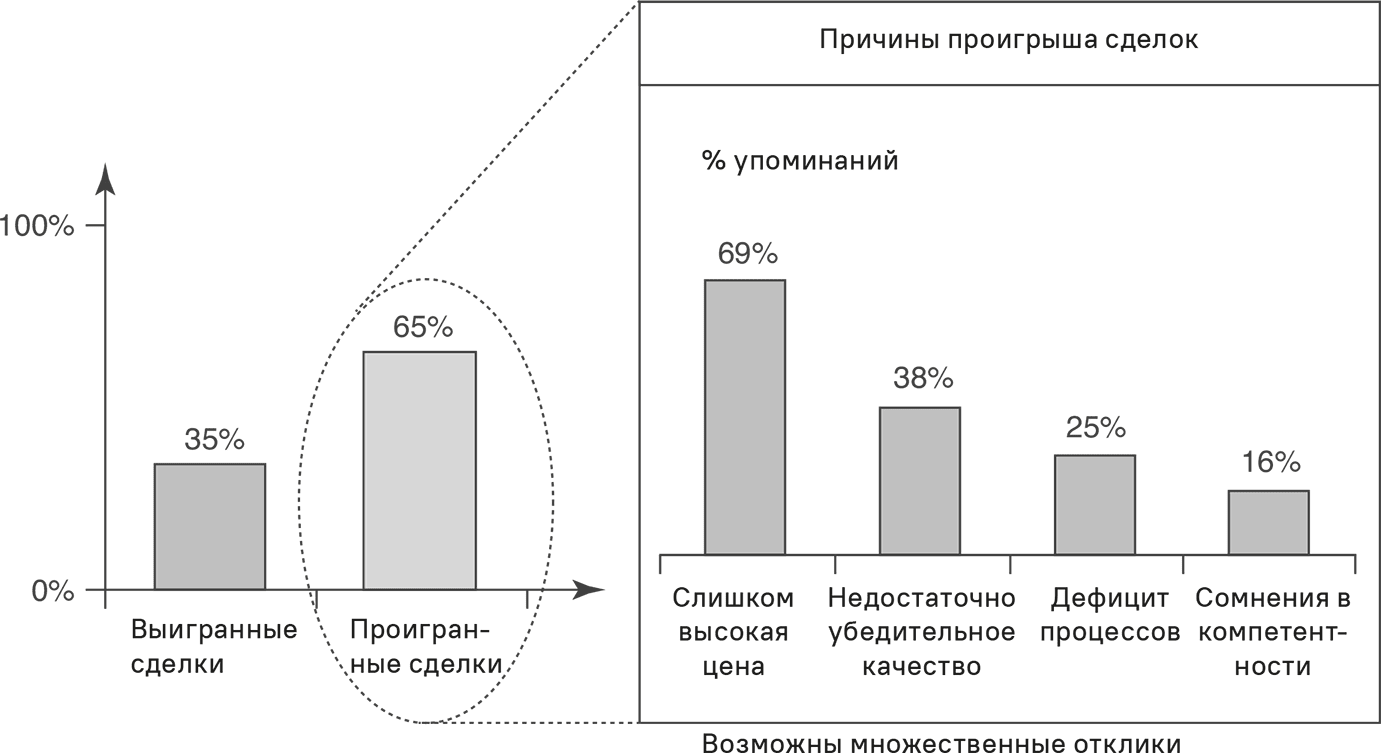

Очень показательный, хотя и проблематичный источник выводов в области контроля цен – это анализ проигранных сделок. Конечно, этот анализ не ограничивается ценой, однако она играет ключевую роль почти в любой проигранной сделке. На рис. 9.18 показан случай инжиниринговой компании, которая проанализировала целый ряд таких сделок. У компании был «рейтинг побед» 35 %, а 65 % сделок, за которые соперничала, она проиграла.

В этом случае причины проигрыша определялись на основе внутреннего и внешнего (клиентского) опросов. Цена стояла первой в списке причин проигрыша сделок с большим отрывом от конкурентов. Это выяснилось в ходе опросов и должно приниматься в расчет. Но для того, чтобы определить, приемлема ли такая ситуация, нужны дальнейшие оценки. Компания может согласиться с подобной ситуацией, если она по-прежнему выигрывает большое количество сделок, даже если многие потенциальные клиенты считают ее цены слишком высокими.

Можно с самого начала исключить из рассмотрения чувствительных к ценам клиентов и тем самым избежать расходов и усилий, связанных с подачей заявок с невысокими шансами на успех. Можно также поставить под сомнение достоверность подобных опросов. И во внутренних, и во внешних опросах респонденты называют цену причиной проигранных сделок. В подобных случаях рекомендуется в деталях проанализировать, что кроется под спудом проигранных сделок.

9.5.3.6. Комплексный дисперсионный анализ

Неявное допущение из вышеприведенного анализа: прайс-лист целевых цен «оптимален», и его следует придерживаться. Компании не нужны отклонения вниз, но именно это и происходит на практике. Однако контроль цен способен поставить под сомнение предположение об оптимальности заявленных цен. Для этого нужно проанализировать функцию «цена-отклик» или ценовую эластичность. Простого дисперсионного анализа («как есть» по сравнению с «как следует») более недостаточно. Подобные вопросы требуют комплексного анализа фактических комбинаций «цена – объемы», которых удалось добиться компании. Но способно ли подразделение контроля цен осуществлять такой анализ – большой вопрос.

Кратко проиллюстрируем ситуацию на двух примерах. Первый – отель «Хилтон» в Чикаго. Подробнее мы рассмотрим этот случай в главе 12 в контексте управления доходами. В один вечер 13 из 1600 номеров остались незанятыми. Контроль цен должен ответить на вопрос: что лучше – назначать высокую цену и мириться с большим количеством незанятых мест или слегка снизить цены, чтобы заполнить оставшиеся номера?

Во втором примере автопроизводитель вывел на рынок новую модель, спрос на которую в первый год намного превысил производственные возможности. Компания смогла назначить повышенную цену внедрения и всё же добилась полной загрузки мощностей. Может и должен ли контроль цен подсчитать, насколько выше может быть цена внедрения и какой частью прибыли приходится жертвовать при более низкой цене?

Аналогичные проблемы возникают, когда меняется рынок и конкурентная среда или когда другие внешние факторы вынуждают компанию корректировать цены.

То же применимо и к внутренним операционным факторам. Изменения маркетингового комплекса могут влиять на ценовой отклик таким образом, что компания сможет поддерживать постоянные объемы продаж, несмотря на высокие цены (и наоборот). В таких ситуациях контроль цен не может брать на себя задачу маркетинга и управления сбытом. Несмотря на это, рекомендуется привлекать контролеров на самых ранних стадиях процесса прайс-менеджмента, чтобы за счет их экспертности повысить качество процесса. Хорошо управляемые компании это делают. Задача контроля цен не должна сводиться к ретроспективному анализу с целью выявить недочеты политики ценообразования. С самого начала процесса ценообразования контролеры могут участвовать в назначении и реализации оптимальных цен.

Назад: 9.4. Ценовая коммуникация

Дальше: Заключение