Книга: Прайс-менеджмент

Назад: 7.1. Детерминанты долгосрочных оптимальных цен

Дальше: 7.3. Долгосрочные ценовые решения и маркетинг отношений

7.2. Долгосрочная оптимизация цен

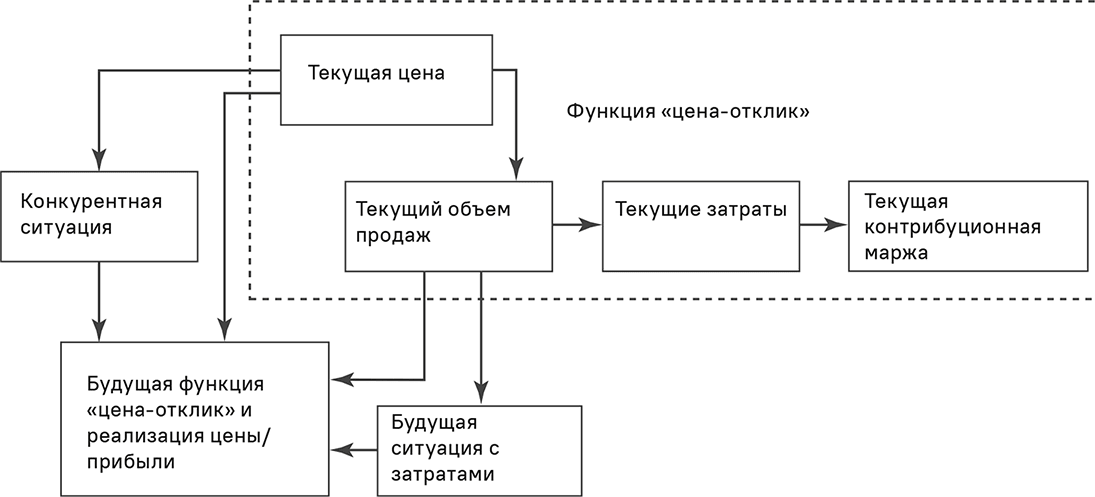

Мы рассмотрели детерминанты и теперь переходим к вопросу о том, как данные соотношения влияют на долгосрочные оптимальные цены. На рис. 7.7 показана сложная сеть взаимодействий.

Здесь сложность намного выше, чем в принятии решений по одномерным ценам. Поэтому мы рассмотрим только случай без реакции конкурентов; в противном случае сложность возрастет еще сильнее. Сложность обусловлена тем фактом, что текущая цена pt может оказывать различное воздействие на будущие объемы продаж, доходы, издержки и прибыли. Категорически необходимо учитывать эти эффекты при оптимизации pt. Точнее сказать, необходимо оптимизировать все цены (на текущие и будущие периоды) одновременно. Однако, как мы указывали ранее, только цена pt является обязывающей и внедряется немедленно. Все будущие цены ориентировочны, их можно скорректировать позже в случае отклонений в прогнозируемых или фактических процессах. На практике одновременная оптимизация всех будущих цен значения не имеет. Поэтому мы ограничимся долгосрочной оптимальной ценой на период t. В особенности нас будет интересовать степень отклонения цены от краткосрочного оптимального значения, которая учитывает только текущий период. При каких обстоятельствах она будет выше, а при каких наоборот?

Во-первых, рассмотрим базовые качественные правила долгосрочной оптимизации цен. Затем исследуем влияние детерминант динамических функций «цена-отклик» и затрат на долгосрочные оптимальные цены.

7.2.1. Базовые правила долгосрочных ценовых решений

Для ценообразования на протяжении жизненного цикла продуктов предлагаются разнообразные базовые правила. Они учитывают детерминанты долгосрочной ценовой оптимизации только качественно, но тем не менее содержат полезные практические рекомендации.

7.2.1.1. Ценовые решения в фазах запуска и роста

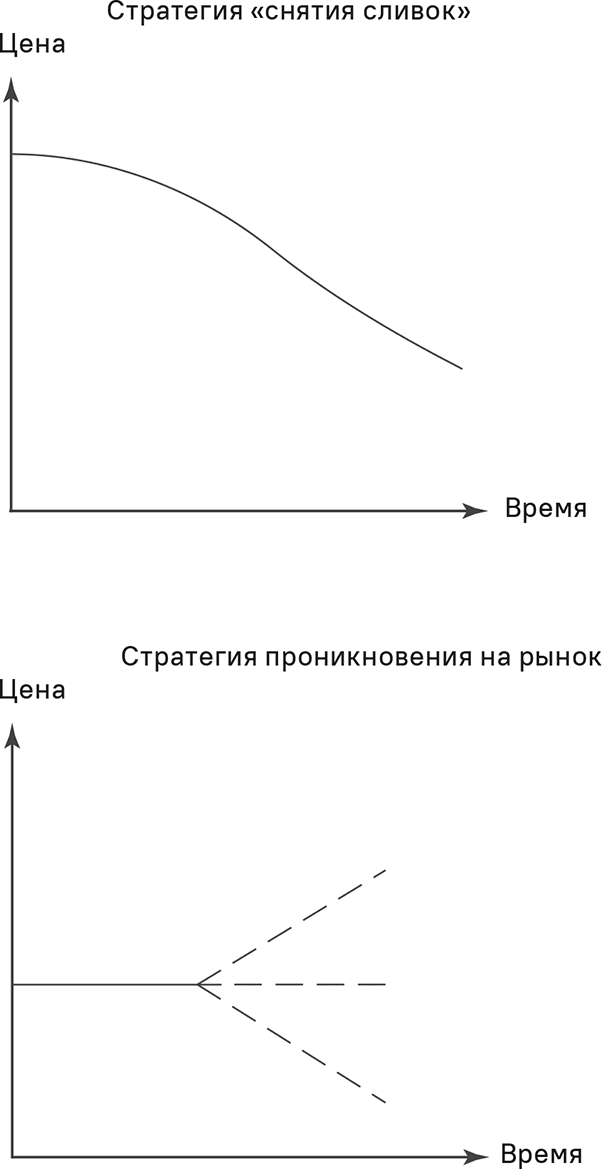

Существуют две основные рекомендации по долгосрочно-ориентированному ценообразованию для новых продуктов в фазах запуска и роста. Это стратегии «снятия сливок» и проникновения на рынок. В идеализированном виде они представлены на рис. 7.8.

Стратегия «снятия сливок»

Согласно данной стратегии, цена на новый продукт устанавливается на сравнительно высоком уровне. Обычно она не держится долгое время, а снижается последовательно. Вопрос о том, что в точности означает «высокая» цена запуска, в качественной дискуссии остается открытым. В интересах точности и последовательности мы будем называть ценой «снятия сливок» такую цену, которая стоит заметно выше краткосрочного значения максимизации прибыли в период запуска продукта.

Яркий пример стратегии «снятия сливок» – запуск оригинального айфона Apple. На рис. 7.9 показаны в развитии цены на версию айфона с памятью 8 Гб.

Цена запуска $599 была очень высокой. Всего 3 месяца спустя Apple резко снизила цену до $399. В чем же крылись резоны такой высокой цены внедрения? Цена в $599 была сигналом высочайшего технического уровня и качества, а также престижности.

Несмотря на высокую цену, у магазинов Apple выстроились длинные очереди в ожидании начала продаж. Резкое снижение цены до $399 привело к сильному повышению спроса. Будем исходить из того, что начальная цена запуска – $399. Иными словами, наблюдался значительный эффект изменения цены. В духе теории перспектив скажем, что само по себе снижение цены представляет добавочную полезность от приобретения. Но есть и обратная сторона медали: скидка спровоцировала гнев и протесты «ранних последователей», которые заплатили за продукт $599. Apple отреагировала, предложив им купоны на $100.

В последующие годы компания и дальше снижала цену. Стратегия «снятия сливок» Apple, четко выстроенная в целях реализации различий в готовности клиентов платить со временем, не полностью инициировалась спросом.

Рис. 7.7. Системные взаимозависимости при долгосрочной ценовой оптимизации

Рис. 7.8. Стратегии «снятия сливок» и проникновения на рынок

Рис. 7.9. Стратегия «снятия сливок» для айфона с памятью 8 Гб

Затраты также резко упали благодаря технологическим разработкам и взрывному объему продаж. В 2013/2014 финансовом году Apple продала 169 млн айфонов. Это дало доход в $101,9 млрд, что составило примерно 55 % общих доходов компании [17].

Если поделить доход на количество проданных единиц, средняя цена айфона составит $603. Напротив, интересно выглядит картина данных по затратам. Согласно IHS Technology, издержки производства в 2014 году варьировались от $200 для iPhone 6 и до $216 для iPhone 6 Plus [18]. Последующие поколения айфонов также стали успешными. В первые 10 лет было продано 1,2 млрд айфонов с совокупным доходом $768 млрд и общей прибылью более $100 млрд. В конце 2017 года рыночная капитализация Apple составила $898 млрд, выведя компанию по этому показателю на первое место в мире. Средняя цена всех проданных айфонов – $640, что примерно вдвое превышает цену всех других смартфонов. С такой выдающейся ценовой позицией айфон обеспечил себе примерно 80 % всей прибыли на мировом рынке смартфонов [19]. И основной вклад в подобный успех обеспечила стратегия ценообразования.

Стратегия проникновения на рынок

Стратегия проникновения предусматривает примечательно низкую цену при внедрении продукта на рынок. Цена проникновения должна быть заметно ниже краткосрочной цены максимизации прибыли в период запуска продукта. Не существует, однако, общего правила относительно того, что будет происходить с ценой со временем после момента запуска.

Toyota следовала классической стратегии проникновения, запуская в США свой новый премиальный бренд Lexus. Lexus был тогда новым, неизвестным брендом, а реклама не обозначала связи между Lexus и Toyota. Тем не менее всем было известно, что модель Lexus производит компания Toyota, которая продавала в США свыше миллиона автомобилей ежегодно. Toyota вышла на топовые продажи своих моделей Corolla и Camry, которые завоевали выдающуюся репутацию за счет надежности и высокой остаточной стоимости. Но было сложно на этом основании делать вывод, что Toyota может внедрить на рынок модель в премиальной ценовой категории. Lexus вышел на рынок с ценой $35 000, и в первый год было продано 16 000 автомобилей.

Затем цена выросла на 48 % в следующие 6 лет. Во второй год объем продаж подскочил до 63 000 единиц. Первые покупатели Lexus LS400 обеспечили ему позитивное «сарафанное радио». В ежегодном выпуске Consumer Reports Lexus LS400 получил следующий отзыв: «LS400 сочетает в себе продвинутую технологию и почти все возможные формы комфорта, безопасности и аксессуаров, которые делают его самым высокорейтинговым автомобилем, который нам приходилось тестировать». LS400 стал эталоном выгодного соотношения цены и ценности в своем сегменте, прочно удерживаясь на вершине рейтинга удовлетворенности потребителей. Изначальная неопределенность относительно способности Toyota создать премиальную модель исчезла. Toyota постоянно поднимала цены на модели Lexus. Низкая цена внедрения способствовала вводу Lexus на рынок, помогла привлечь к нему внимание и положила начало завидной репутации этой модели. Перед нами – классический пример стратегии проникновения. Первичная цена $35 000 была, разумеется, слишком низкой, чтобы максимизировать краткосрочные прибыли Toyota, однако она заложила основу для долгосрочного успеха бренда. Но, в отличие от успеха на американском рынке, Lexus так и не закрепился в Германии.

Одной из причин этого могло быть то, что премиальные и люксовые цены на автомобили в Германии служат более сильным индикатором качества и статуса, чем в США. При таких обстоятельствах стратегия проникновения не работает.

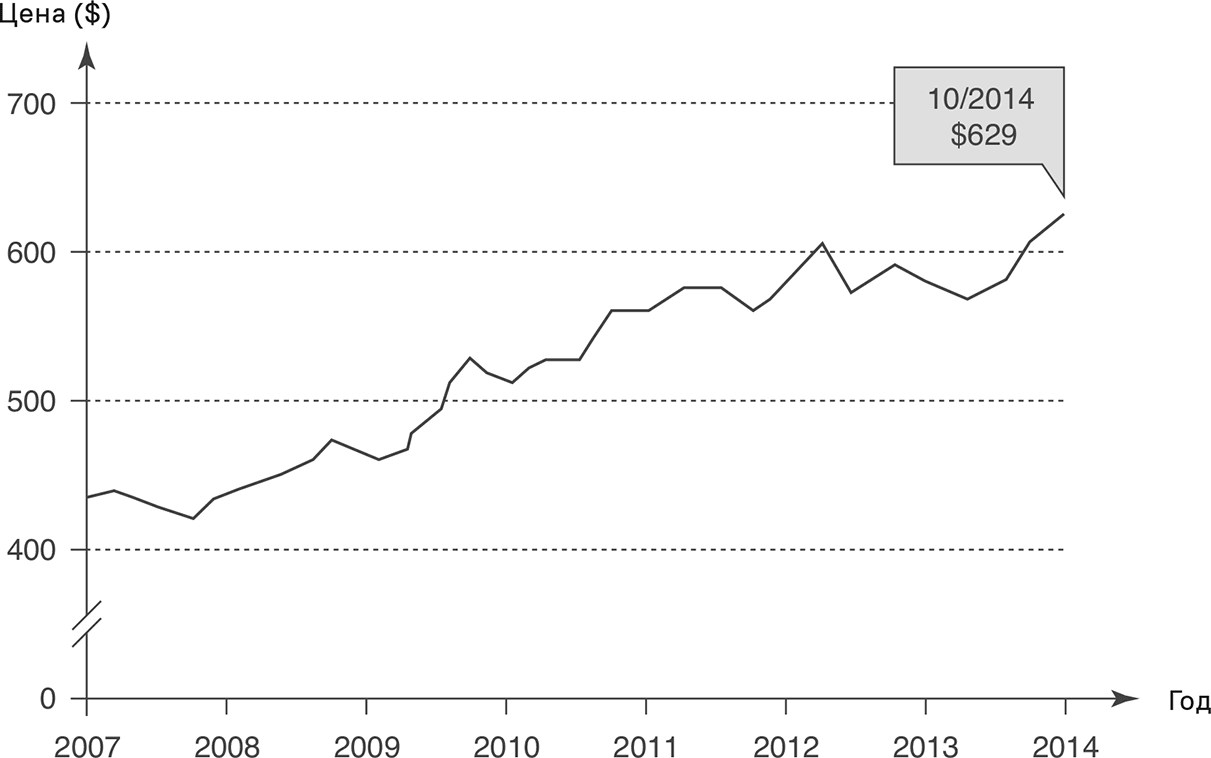

Производитель микрочипов Intel предлагает другой пример успешной стратегии проникновения. В 2007 году компания Intel вывела на рынок чип x86 для серверных систем по $429 за штуку. Низкая цена помогла Intel завоевать лидерство в данном сегменте рынка. В течение 2014 года компания в несколько этапов подняла цену на чип x86 до $629. Но на других рынках упали даже цены Intel. Например, чипы для ноутбуков испытали массированное снижение на 33 %. На рис. 7.10 представлена стратегия проникновения Intel на американский рынок микрочипов для серверов.

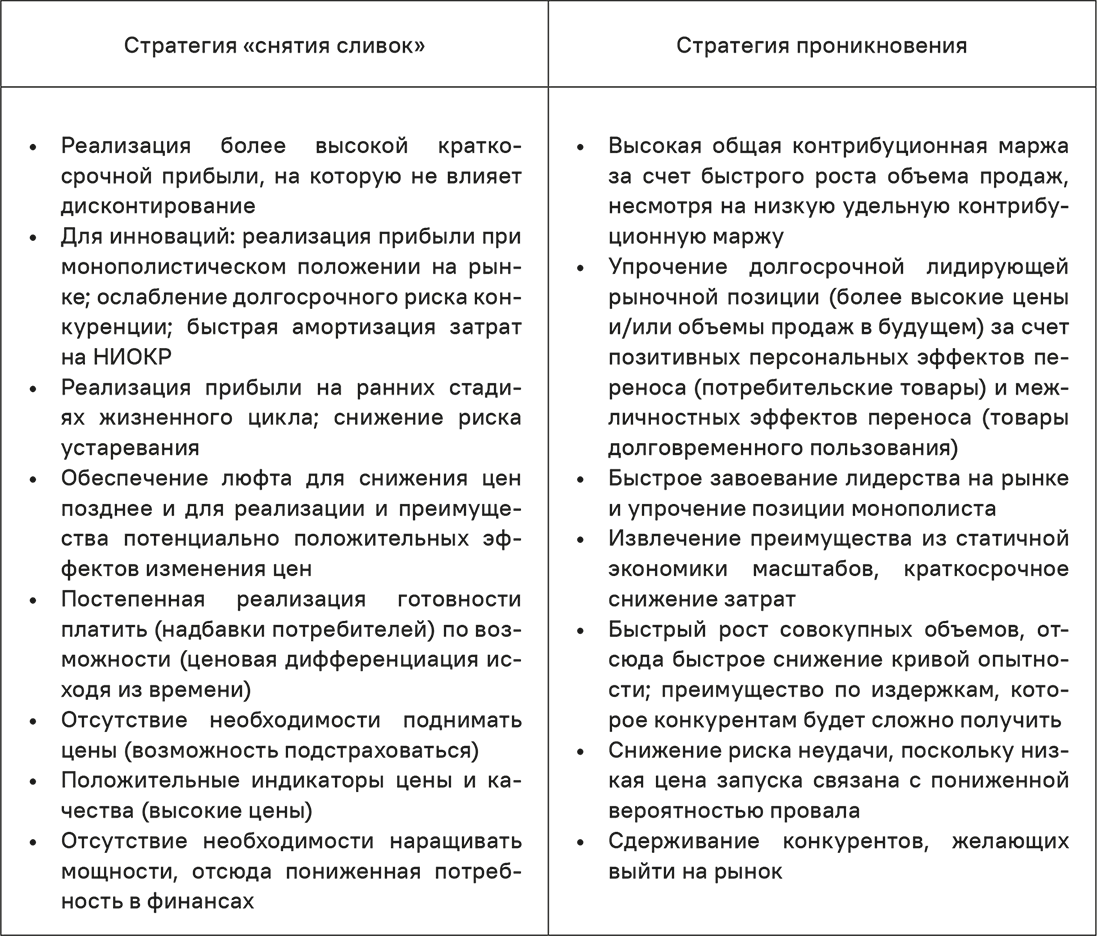

Оба варианта стратегий касаются целого ряда аспектов, которые перечислены в табл. 7.3.

Аргументы в пользу каждой стратегии говорят сами за себя и не требуют дальнейших пояснений. Поскольку обе стратегии диаметрально противоположны, аргумент в пользу одной свидетельствует против другой. По сути, решение сводится к тому, как именно компания рассматривает стратегические альтернативы в свете классической проблемы: выбор в пользу либо относительно определенного уровня прибыльности в краткосрочном масштабе, либо долгосрочных относительно неопределенных перспектив.

Стратегия «снятия сливок» с самого начала дает прибыль. Стратегия проникновения, как ожидается, должна дать более высокие прибыли, но на длинном горизонте. Выбор одной или другой стратегии также зависит от финансовой мощи компании. Если компании нужна ликвидность на коротком горизонте, стоит выбрать стратегию «снятия сливок», потому что она более способствует краткосрочным прибылям и денежным потокам.

Это рекомендуется, когда не существует долгосрочных эффектов или в данный момент нельзя оценить возврат на инвестиции в долгосрочном масштабе либо из-за большой неопределенности, либо из-за слишкой высокой ставки дисконтирования. Стратегия проникновения, напротив, оправдана на более длинном временном горизонте и требует дальновидного планирования. Здесь могут понадобиться готовность нести краткосрочные потери, повышенная финансовая устойчивость и высокая толерантность к риску.

Рис. 7.10. Стратегия проникновения Intel [20]

Таблица 7.3. Аргументы в пользу стратегий «снятия сливок» и проникновения на рынок

В секторах электронной коммерции и программного обеспечения имеются примеры стратегий проникновения на уровне компаний, которые существуют годами. Amazon была основана в 1994 году, и вплоть до 2015 года только один финансовый год оказался прибыльным [21]. Но в конце 2017 года компания показала рыночную капитализацию в $571 млрд. Этот показатель вдвое превосходит рыночную капитализацию Walmart ($288 млрд), несмотря на то, что доход Walmart более чем в 3 раза выше, чем у Amazon. Та же тенденция свойственна компании Salesforce с момента ее основания в 1999 году: этот производитель ПО ни разу не показывал прибыли за полный год. Тем не менее рыночная капитализация компании в конце 2017 года составила $77 млрд. Обе компании проводят ярко выраженную, долговременную корпоративную стратегию проникновения, которая временами требовала назначать цены, не окупающие издержек. Цель этой стратегии – создать возможно большую клиентскую базу и доходность в надежде, что эта база в итоге принесет высокие прибыли и акционерную стоимость. Фондовые биржи подали явные сигналы в поддержку подобной стратегии.

Исследование рынка цифровых камер, проведенное Spann et al. [22], показало, что большинство компаний не осуществляют осознанно ни стратегии «снятия сливок», ни стратегии проникновения. Вместо этого, назначая цены запуска, они ориентируются на конкурентов. По нашему опыту, это также применимо к политике дисконтирования.

Даже инновационные продукты продаются с большими скидками на ранних стадиях жизненного цикла. Согласно классификации, которую мы ввели в главе 5, производители камер практикуют конкурентно-ориентированное ценообразование. Это указывает на относительно слабую дифференциацию продуктов, а также на краткосрочный прайс-менеджмент на этом высококонкурентном рынке.

7.2.1.2. Ценовые решения в поздних фазах

С началом фазы зрелости, иногда во время фазы роста (границы между фазами всегда размыты), на рынок приходят новые конкуренты. Второй момент связан с тем, что в фазе рыночной зрелости конкуренция превращается в игру с нулевой суммой. Иными словами, рост возможен только за счет конкуренции: один конкурент отнимает долю рынка у других. Этот сдвиг может сильно повлиять на прайс-менеджмент.

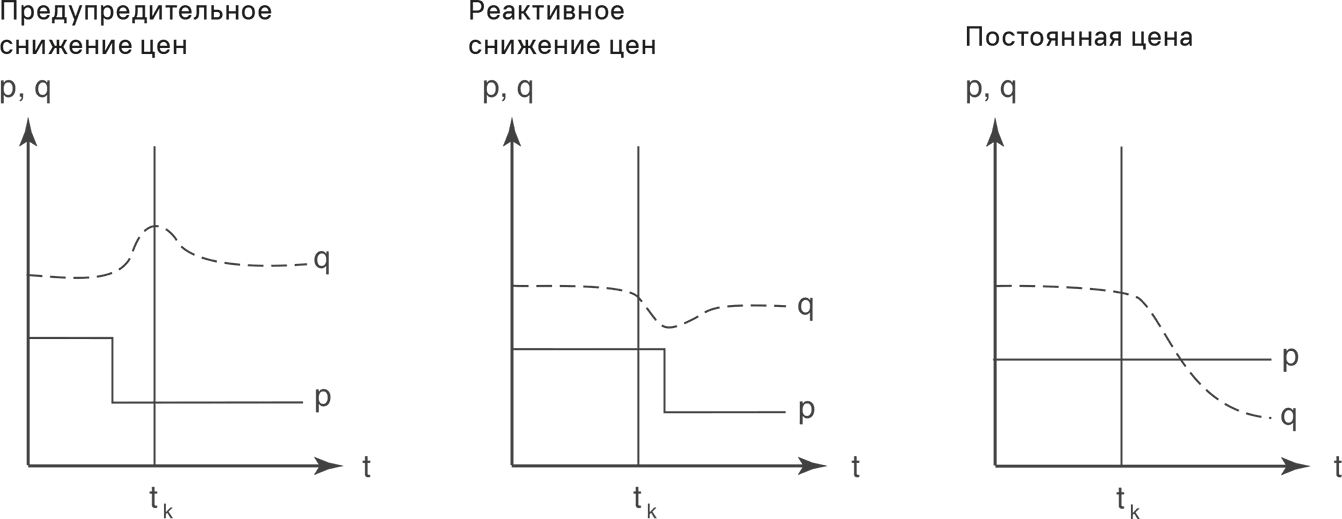

Если компании предвидят приход на рынок конкурентов, у них есть выбор из вариантов, представленных на рис. 7.11. Предупредительное снижение цен означает, что «первопроходец» снижает цены прежде, чем конкурент фактически выходит на рынок. Предупредительное снижение цен – это компромисс между краткосрочной и долгосрочной максимизацией прибыли. На коротком горизонте компания жертвует частью прибыли, но эффективнее обороняет долговременную рыночную позицию. Данная стратегия также помогает избежать недовольства существующих клиентов, когда компания вынуждена снижать цены под сильным давлением новых конкурентов. Несмотря на потенциальные преимущества, предупредительное снижение цен – это скорее исключение из правил. Компании редко это делают, если нет конкуренции. Другой аргумент состоит в том, что сниженная цена препятствует вхождению на рынок конкурентов. Это называется «сдерживающее ценообразование». На деле, однако, этот метод вряд ли удержит конкурентов от выхода на действительно привлекательный рынок.

Поэтому «первопроходцы» обычно склоняются ко второму варианту. Здесь предусматривается снижение цены после выхода на рынок конкурентов. Мы называем это «реактивным снижением цен». Конкурент-первопроходец снижает цену только после того, как новый конкурент выходит на рынок и угрожает отвоевать рыночную долю. Примером может послужить торговля бакалейными товарами в Германии. Когда ADLI включает в ассортимент новый брендированный продукт по цене на уровне или несколько ниже конкурентного, LIDL отвечает значительным снижением повседневных цен.

Рис. 7.11. Альтернативные стратегии при выходе на рынок конкурентов

ALDI реагирует на это снижение, и в некоторых ситуациях в борьбу вступают другие дискаунтеры, пока цена не устанавливается на уровне существенно ниже предыдущего. В 2015 году ADLI продавала баночку напитка Red Bull объемом 250 мл за €0,95. Сети супермаркетов EDEKA и REWE снизили цены до такого же уровня, так что можно было купить банку 250 мл в их магазинах за €0,95 [23].

А компания бритвенных принадлежностей Gillette избрала другой подход. Когда французская BIC указала, что планирует выйти на рынок одноразовых бритв, Gillette в предупредительном порядке снизила цены. За несколько месяцев до выхода BIC на рынок Gillette внедрила новую модель на 31 % дешевле предыдущего продукта. Так Gillette защитила свою рыночную позицию и оградила себя от атаки BIC. Очевидно, компания усвоила уроки предыдущих нападок BIC на рынках шариковых ручек и зажигалок. На этих рынках Gillette снизила цены только после того, как BIC уже отвоевала значительную рыночную долю. На обоих рынках Gillette утратила лидерство.

При варианте постоянных цен рыночный лидер сохраняет свою (высокую) цену даже после прихода конкурента, сознательно идя на потерю определенной доли рынка. Эта стратегия может оказаться чувствительной и прибыльной, если компания-лидер планирует уйти с рынка или внедрить новое поколение продукта. Старые модели могут по-прежнему генерировать прибыли долгое время, если у компании есть база очень лояльных клиентов.

Выход на рынок конкурентного продукта в фазе спада – это новая ситуация, требующая внимательного подхода к ценообразованию. Если мы ограничимся исключительно продуктом, жизненный цикл которого подходит к концу, то в целом будет оптимальным снизить цену, если и когда растет ценовая эластичность (в абсолютных терминах). Эта мера не может целиком компенсировать спад, однако может его ослабить по сравнению с удержанием постоянных цен. Ценообразование может практически не дать эффекта в плане предотвращения или замедления спада, если речь идет о продуктах устаревших или утративших конкурентоспособность.

Альтернативой снижения цен является стратегия «сбора урожая», при которой компания поддерживает высокие цены в фазе спада. Это может дать определенный эффект: компания соглашается на снижение объема продаж за счет получения высокой маржи. Высокие цены также показывают, что компания планирует ввести на рынок новый продукт на замену старому. Таким образом, можно избежать необходимости сильно поднимать цену нового продукта относительно старого. Далее, сравнительно высокая цена на старый продукт способствует каннибализации и, следовательно, плавной его замене. Можно не предпринимать активных мер по его выводу с рынка, рискуя расстроить существующих клиентов. Вместо этого клиенты по собственной воле переходят на новый продукт из-за высокой цены старого.

7.2.2. Количественная оптимизация долгосрочных цен

В этом разделе мы поговорим о взаимозависимости между долгосрочной оптимальной ценой и ее детерминантами и об отличиях от краткосрочной оптимальной цены. Начнем с анализа всего одной детерминанты (динамической функции «цена-отклик» или функции затрат) и рассмотрим соответствующие эффекты по отдельности.

7.2.2.1. Долгосрочная оптимальная цена с динамической функцией «цена-отклик»

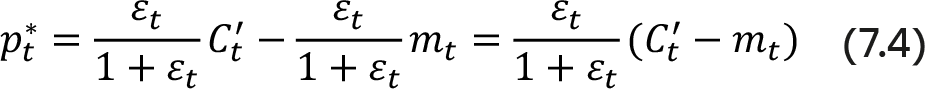

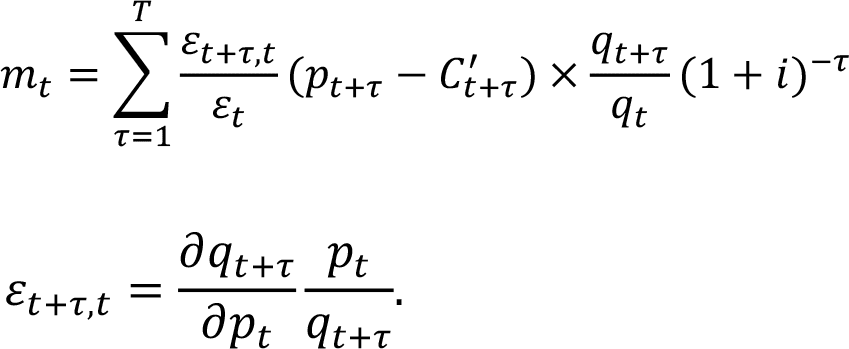

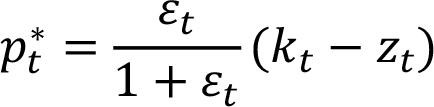

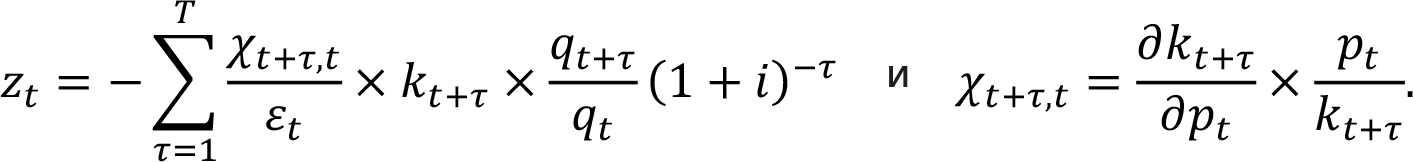

Максимизируем долгосрочную прибыль согласно целевой функции (7.1). Используем динамическую функцию «цена-отклик» qt = f(pt…., pt-T). Проведя реформулирование, получим условие для долгосрочной оптимальной цены [24]:

где pt* – долгосрочная оптимальная цена;

εt – краткосрочная ценовая эластичность;

εt+τ,t – динамическая ценовая эластичность, которая учитывает влияние ценовых мер, предпринятых в период t, на объем продаж в период t + τ. Согласно обычным обозначениям, qt – это объем продаж, pt – цена, Ct' – маржинальные затраты, а i – ставка дисконтирования.

Условие (7.4) в этом виде хорошо подходит для интуитивно привлекательной интерпретации. Условие для долгосрочной оптимальной цены отличается от краткосрочного варианта – формулы Аморозо – Робинсона (5.2) – дополнительным членом mt. Этот член соответствует дисконтированной денежной стоимости будущих контрибуционных маржей, полученных за счет изменения цены в период t. Данные эффекты, которые будут происходить позднее, следует отнести на счет ценовых мер, предпринятых в период t, поэтому они (в зависимости от знака) будут действовать как снижение или повышение маржинальных затрат в сумме, равной их денежной стоимости. Отклонение долгосрочной оптимальной цены от краткосрочного значения означает, что компания упускает краткосрочную прибыль в обмен на долгосрочную.

Долгосрочная оптимальная цена ниже краткосрочной, если поправочный член mt положительный. В этом случае все динамические ценовые эластичности отрицательные, то есть низкая цена сегодня обеспечит высокие объемы продаж в будущем. Очевидно, что это истинно для позитивных эффектов переноса. С другой стороны, долгосрочная оптимальная цена выше краткосрочной, когда все динамические ценовые эластичности положительны. Это всё равно что сказать: низкая цена сейчас снижает объемы продаж в будущем. Такое имеет место, когда добавочные продажи сейчас «заимствуются» у будущих продаж (эффект «притягивания»). Наличие эффекта изменения цены ведет к отрицательному mt и, таким образом, к повышению долгосрочной оптимальной цены.

Если знаки динамических ценовых эластичностей одинаковы, можно вывести при прочих равных следующие заключения. Отклонение долгосрочной оптимальной цены от краткосрочной выражено тем сильнее, чем:

• больше соотношение εt+τ,t/εt динамических и краткосрочных эластичностей (в абсолютном выражении);

• больше будущие контрибуционные маржи;

• ниже ставка дисконтирования;

• длиннее планируемый горизонт T;

• больше соотношение qt+τ/qt. Поскольку данное соотношение больше в восходящей части, части роста кривой жизненного цикла, чем на последующих фазах (при прочих равных), отклонение между ценами будет больше в начале жизненного цикла.

Общим знаменателем в этих утверждениях является то, что соответствующее отклонение больше усиливает будущие эффекты прибыли от текущих ценовых мер. Чем больше mt в абсолютных терминах, тем больше изменятся маржинальные затраты в результате динамической коррекции.

Отказ от краткосрочной прибыли, связанный с долгосрочной ценовой оптимизацией, можно рассматривать как вложение в маркетинг ради долгосрочной прибыли.

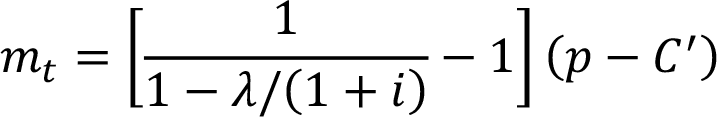

Долгосрочная оптимальная цена с переносом

Если имеет место эффект переноса согласно формуле (7.2), можно выразить поправочный член mt в очень простом виде. Исходим из того, что будущие удельные контрибуционные маржи p – C' постоянны:

Проиллюстрируем это на числовом примере с коэффициентом переноса λ = 0,45. Как нам известно из табл. 7.1, данная величина типична для потребительских товаров. Период времени равен 2 месяцам, ставка дисконтирования i = 2 % (что соответствует 12,6 % годовых).

Другие параметры линейной динамической функции «цена-отклик» согласно формуле (7.2): a = 100, b = 10, C' = 5, q0 = 40.

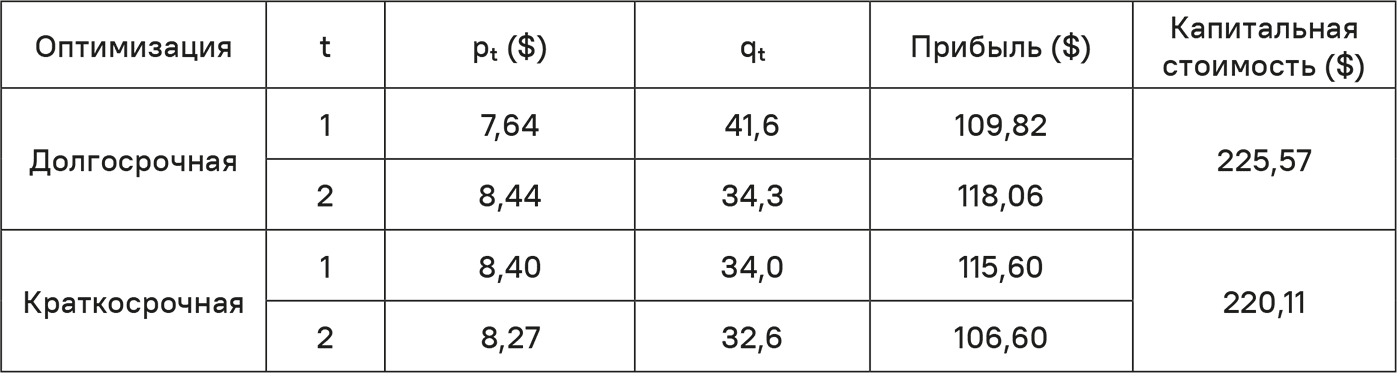

Оптимальные цены, объемы продаж и прибыли для долгосрочной и краткосрочной оптимизации приведены в табл. 7.4. Долгосрочная оптимальная цена в период 1 на 9 % ниже краткосрочной. Для периода 2 справедливо обратное, хотя разница цен меньше. При долгосрочной оптимизации компания следует стратегии проникновения, поэтому в период 1 объем продаж выше, но прибыль меньше. В период 2 более сильная стартовая ситуация (благодаря эффекту переноса) используется для достижения повышенной прибыли. Потеря прибыли в период 1 составляет $5,78.

Эта инвестиция в маркетинг обеспечивает общую прибыль $227,88, которая на $5,68 больше, чем при краткосрочной оптимизации. Эта разница тем больше, чем сильнее эффект переноса.

Долгосрочная оптимальная цена с эффектами ценовых изменений

Теперь рассмотрим симметричный эффект изменения цен, который состоит в том, что равновеликое повышение или понижение цены оказывает на объем продаж одинаковый эффект. Эффект такого рода дает долгосрочную оптимальную цену ниже краткосрочной. За счет повышенной начальной цены компания создает люфт будущих ценовых снижений, реализация которых стимулирует объем продаж за счет эффекта изменения цены. В начале жизненного цикла эффекты ценовых изменений благоприятствуют стратегии «снятия сливок» с последующим снижением цен.

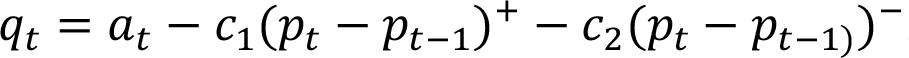

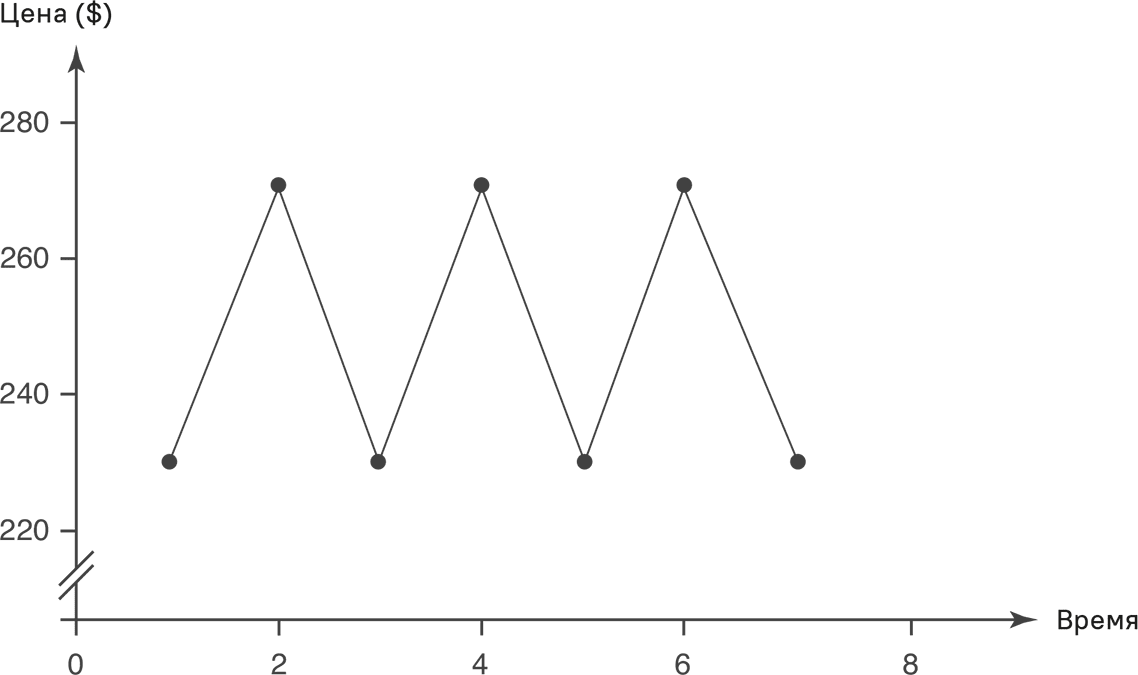

Асимметричные эффекты изменения цен (когда снижение цен сильнее влияет на объем продаж, чем их повышение) способствуют долгосрочной оптимальной ценовой стратегии под названием «стратегия пульсации». Оптимальная цена «пульсирует» между верхним и нижним порогами. На рис. 7.12 представлена стратегия пульсации с последующей динамической функцией «цена-отклик» (плюс означает повышение цены, минус означает понижение):

Эту стратегию иллюстрирует эмпирический пример потребительского товара долговременного пользования. Поскольку в этом случае важную роль играет реклама, мы включили логарифмическую переменную рекламы lnAt и вывели следующую функцию:

Таблица 7.4. Результаты долгосрочной и краткосрочной оптимизации

Рис. 7.12. Ценовая стратегия пульсации с асимметричным изменением цены

Все параметры были значимыми на уровне 5 %. Повышения и снижения цен оказывают асимметричные эффекты.

При маржинальных затратах C' = $180 и ставке дисконтирования 0 % нижняя оптимальная цена равна $233,40, а верхняя оптимальная цена равна $269,48. Средняя прибыль за период на основе стратегии пульсации равна $176,15.

Оптимальная единая цена будет равна $242,26 и принесет прибыль $153,39. Прибыль при пульсации цен на 14,8 % выше. Так называемая стратегия дисконтирования Hi-Lo следует подобной модели пульсации [25]. Высокие и низкие цены чередуются в относительно регулярном режиме. Асимметричные эффекты ценовых изменений дают логическое объяснение этой схеме ценообразования.

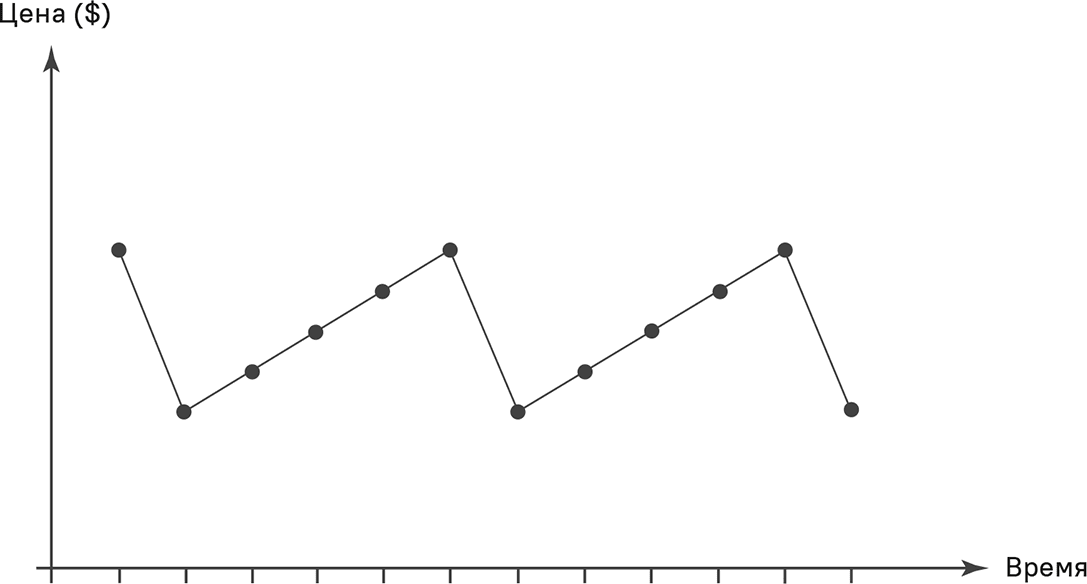

Что касается непропорциональных эффектов изменения цен, то, согласно модели Гутенберга, эффект изменения цен непропорционально слабый, если изменения незначительные, и непропорционально сильный, если изменения значительные. Подобная тенденция отклика говорит в пользу повторных массированных ценовых снижений с последующим повышением в несколько этапов. Данная асимметричная пульсация показана в графическом виде на рис. 7.13.

Рис. 7.13. Эффект пульсации при стратегии непропорционального изменения цены

В действительности можно наблюдать, что корректировка цен в сторону повышения проходит в несколько этапов. В нашей консультационной практике мы иногда советуем клиентам эту тактику. При повышении цен на товар повседневного спроса после повышения налогов девиз был таков: «два умеренных повышения цены, согласно нашему опыту, окажут менее негативное влияние на долю рынка, чем одно крупное» [26].

В ходе анализа совместных измерений для промышленного респиратора выяснилось, что продукт обладал превосходной ценностью, что и позволило производителю поднять цены на 25 %. Вместо того чтобы использовать этот люфт в один шаг, компания провела три повышения по 7 % каждое, практически не потеряв ни в объеме продаж, ни в клиентах.

Следует, однако, проявлять осторожность при массированном снижении цен, поскольку есть риск, что не удастся вернуть их на прежний уровень. Законы о конкуренции в некоторых странах воспрещают практику повышения цен с намерением позднее существенно их снизить в рамках компании дисконтирования или продвижения. Это означает завлечь клиентов крупным снижением цен, если высокая цена (по сравнению со скидкой) существовала очень краткое время. Поскольку подобные ситуации зависят от того, каковы были прежние цены и сколько они действовали, бремя доказательств лежит на продавце.

Обзор

За счет эффектов изменения цен (то есть когда снижение цен дает дополнительный импульс объемам продаж) долгосрочная оптимальная цена стоит выше краткосрочной. В этом сценарии используется стратегия «снятия сливок» с последующим снижением цен. Высокая начальная цена создает потенциал для снижения, которое может послужить драйвером высоких объемов продаж на последующих этапах. Если эффекты изменения цен асимметричны, то есть снижение цены оказывает более сильный эффект, чем повышение, оптимальной будет стратегия пульсации. Если эффекты диспропорциональны, рекомендации будут асимметричными. Повышать цены следует в несколько этапов, а снижать крупными шагами. Если имеют место эффекты ожидания, оптимальное ценообразование будет разным, в зависимости от ценовых ожиданий.

7.2.2.2. Долгосрочная оптимальная цена с динамическими функциями затрат

В этом разделе будем исходить из того, что имеет место динамическая функция затрат. Это значит, что затраты зависят от предыдущих объемов продаж (и, следовательно, предыдущих цен) и что текущие цены влияют на текущие объемы продаж и, следовательно, будущие затраты. Что касается продаж, мы не предполагаем динамических взаимосвязей.

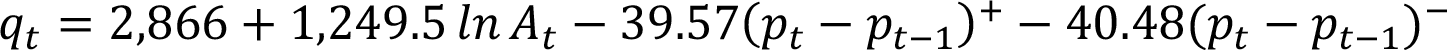

Вставляем динамическую функцию затрат kt+τ = k(pt….,pt+τ-1) в целевую функцию (7.1) для долгосрочной прибыли и дифференцируем по отношению к pt. Удельные затраты kt в период t постоянны. После ряда упрощений можно записать условие для долгосрочной оптимальной цены [24]:

где

Если удельная эластичность затрат χt+τ,t положительна (нормальная ситуация), долгосрочная оптимальная цена будет ниже краткосрочной. Разрыв между двумя ценами будет тем больше, чем:

• больше эластичность удельных затрат χt+τ,t;

• больше удельные затраты kt+τ;

• больше соотношение qt+τ/qt. Данное соотношение может быть особенно высоким в начале жизненного цикла, поэтому «инвестиции» в опытность в этой фазе особенно хорошо работают;

• ниже ставка дисконтирования i.

В данном случае аналогичным образом использована приведенная ранее интерпретация динамической оптимизации цен в качестве «инвестиции». Здесь стоит пожертвовать краткосрочной прибылью, поскольку с течением времени можно добиться более выгодной позиции по затратам, что в свою очередь принесет повышенную долгосрочную прибыль.

Подводя итоги, можно утверждать по поводу динамики затрат следующее: если снижение цены в текущий период и соответствующее повышение объема продаж приведут к снижению удельных затрат в последующие периоды, долгосрочная оптимальная цена ниже краткосрочной. Уровень цены ниже краткосрочной оптимальной означает, что компания жертвует краткосрочной прибылью ради более высокой прибыли на длинном горизонте.

Анализ динамики может привести к ситуации, когда долгосрочная оптимальная цена будет ниже текущих удельных затрат (и общих, и маржинальных). В динамических условиях нельзя определять фиксированный нижний ценовой порог в общем. Эффекты переноса и кривой опытности могут обусловить значительное снижение долгосрочной оптимальной цены. Долгосрочная оптимальная цена будет тем ниже маржинальных затрат, чем:

• меньше разница между краткосрочной оптимальной ценой и краткосрочным нижним ценовым порогом, то есть маржинальными затратами;

• выше коэффициент переноса;

• выше скорость научения на кривой опытности.

Цены ниже затрат эмпирически соответствуют прежде всего новым продуктам, поскольку эффект переноса и скорость научения в этом случае обычно высокие. Если маржинальные затраты стремятся к нулю, что справедливо для многих цифровых продуктов, долгосрочная оптимальная цена может быть даже отрицательной (см. главу 14).

7.2.2.3. Долгосрочная ценовая оптимизация. Резюме

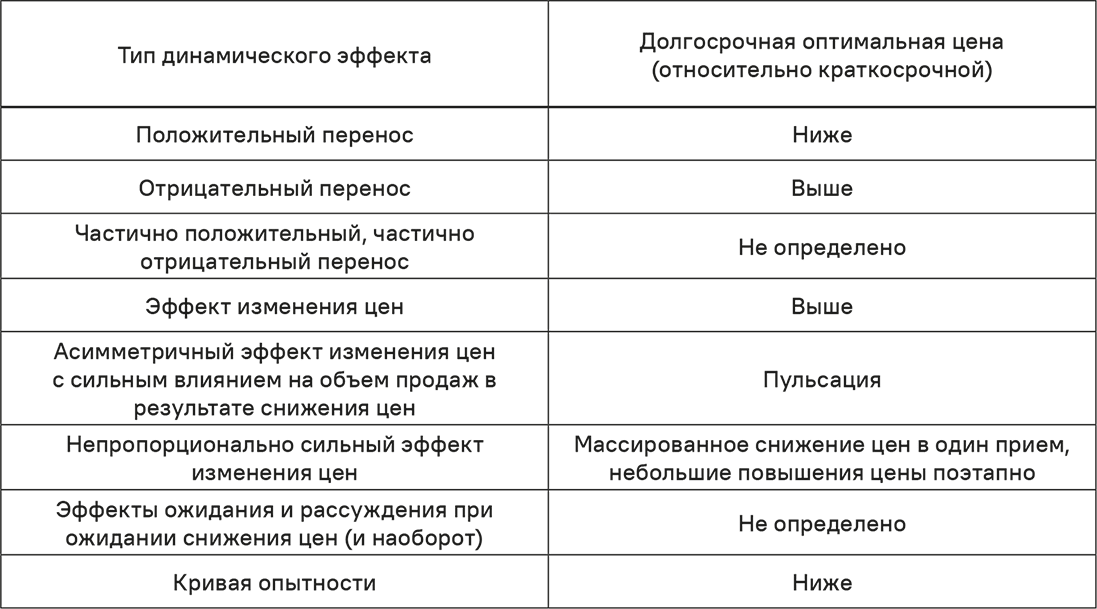

В предыдущих разделах мы показали, как динамические взаимоотношения спроса и затрат влияют на долгосрочные оптимальные цены. Условия оптимальности были сформулированы таким образом, что долгосрочная оптимальная цена выражается через сравнение с краткосрочной оптимальной ценой. Подобный подход облегчает понимание долгосрочной ценовой оптимизации и позволяет сделать четкие выводы о направленности эффектов исходя из динамики. На практике для определения долгосрочной оптимальной цены рекомендуется поэтапный подход, при котором сначала определяется краткосрочная оптимальная цена, а потом знак и величина динамического отклонения от нее. Рекомендации на основе соответствующих изолированных динамических эффектов приведены в табл. 7.5.

Таблица 7.5. Динамические эффекты и их влияние на долгосрочную оптимальную цену

Каждый из названных эффектов исследовался по отдельности, следовательно, выводы из табл. 7.5 применимы только к соответствующим изолированным эффектам. В действительности эти эффекты могут происходить одновременно и либо усиливать, либо нивелировать друг друга. Таким образом, если имеет место положительный эффект переноса и противоречащий ему эффект кривой опытности, долгосрочная оптимальная цена резко снижается. Два этих эффекта вместе говорят в пользу стратегии проникновения. В то же время одновременные эффекты переноса и изменения цен не позволяют дать четких рекомендаций, поскольку нивелируют друг друга.

Возможность сосуществования противоположных динамических эффектов цен и затрат очень важна с точки зрения долгосрочной ценовой оптимизации. Нельзя давать общие рекомендации об уровне и динамике развития долгосрочной оптимальной цены. Какие будут действовать динамические эффекты (и насколько сильными они будут относительно друг друга, и в какие временные периоды будут развертываться), зависит от продукта и рыночной ситуации.

Назад: 7.1. Детерминанты долгосрочных оптимальных цен

Дальше: 7.3. Долгосрочные ценовые решения и маркетинг отношений