Книга: Деньги без дураков. Почему инвестировать сложнее, чем кажется, и как это делать правильно

Назад: Часть II ПРАВИЛА СПЕКУЛЯЦИЙ: СЧИТАЙ, А НЕ ВЫДУМЫВАЙ

Дальше: Глава 7. Ликбез по МТС

Глава 6. Чего не знают алхимики

6.1. Не верьте рекламным сайтам. — 700 % прибыли за 10 минут. — Правило дерзкой обезьяны. — Операция по наращиванию хвоста. — Где мой 2005 год? — Рецепт успешного жулика. — Тьма в конце туннеля: статистика счетов

В великом вопросе «Можно ли заработать трейдингом?» есть два полюса. На одном ГЭР — гипотеза эффективного рынка. ГЭР считает, что либо нельзя, либо очень сложно. Именно это преподают в Гарварде. На втором полюсе сайт вашего брокера и 99 % ресурсов интернета, где упоминается слово «трейдинг». Там пишут, что зарабатывать можно, нужно, и даже знают, как именно. Истина находится между полюсов, но ближе к тому, где Гарвард и ГЭР.

Большинство желающих заработать трейдингом потеряет, а меньшинство получит меньше, чем ожидало.

Это «меньше» может быть выражено по-разному. Например, доход меньше, чем ожидалось. Или это потребовало больше времени и сил. Или все прекрасно заработало, но через несколько лет почти все системы сломались и нет желания делать новые. Или уперся в предел ликвидности и понял, что на реально больших деньгах методы не работают, поэтому твои большие деньги никогда не станут очень большими.

Напомню, последние годы я жил с трейдинга (потому что Гарвард прав, но не до конца). Самое смешное, что оппонировать мне, мол, трейдинг — это легко и просто и мы знаем, как именно, станут в основном люди, с трейдинга никогда не жившие. Либо жулики, либо их прихожане, честно верующие в трейдинг и служившие кормовой базой таким, как жулики и как я. Такой вот парадокс.

Если на одном полюсе профессура ведущих университетов мира, а на другом инфобизнесмен Вася, кому вы по умолчанию больше доверяете, даже еще не зная, о чем спор? Где в среднем чаще пишут правду, в интернете или в учебнике?

Но дело даже не в том, какая сторона образованнее, умнее и корректнее проводит исследования, хотя понятно какая. Инфобизнесмен Василий заинтересован, чтобы одна из полярных версий была правдой. Иная версия отрицает его бизнес. То есть он по постановке вопроса не исследователь, он пиарщик. А нашему профессору в общем-то все равно, какая из двух версий правдива. Это роскошь, которую может себе позволить только чистый исследователь.

Ну а как же подтверждающие примеры? Клиенты с сотнями годовых, которых так любят выносить на публику брокеры?

То, что люди принимают за сильный трейдинг, обычно всего лишь удача.

Для нее даже не надо биржи, достаточно казино. Три раза подряд поставьте все свои деньги на красное. С вероятностью 12,5 % у вас будет 700 % прибыли. Не такая уж малая вероятность. Не за год, за несколько минут. Почти все истории биржевых успехов — это истории того, как игрок использовал биржу в качестве обычной рулетки. А если повторять процедуру, будет 6300 % прибыли с вероятностью 1,56 %. Из ста случайных обезьян у одной-двух получится. Потом все берут у нее уроки, несут деньги в управление, обезьяна выступает по ТВ и пишет мемуары, как она победила рынок. Сотни новичков идут в рынок, чтобы повторить ее подвиг. Если бы таких обезьян не было, в торгах участвовало бы куда меньше народа. И это, собственно, главная тайна рынка: в психике человека есть мощный блок, мешающий понять, что обезьяна всего лишь обезьяна. Средний спекулянт будет обезьянничать до тех пор, пока позволяет ресурс.

Из примера с рулеткой следует правило, оно прозвучит дико, но тем не менее…

Если плечи достаточно велики, сделать 100 % прибыли за торговый месяц проще, чем 100 % за торговый год. Еще сложнее сделать 100 % за три года.

Проще всего, вероятно, сделать 100 % за неделю, на Forex совсем легко. Притом что практически нет людей, имеющих с Forex какой-то постоянный доход. Здесь нет противоречия. Лучший способ прослыть сильным управляющим: случайно сделать 100 % за неделю и вовремя остановиться. Но для этого обезьяне не хватает критического мышления.

Лучшие результаты дня, недели, месяца, года показывают на бирже случайные люди. У профессионала почти нет возможности обыграть их в игру «покажи рекорд».

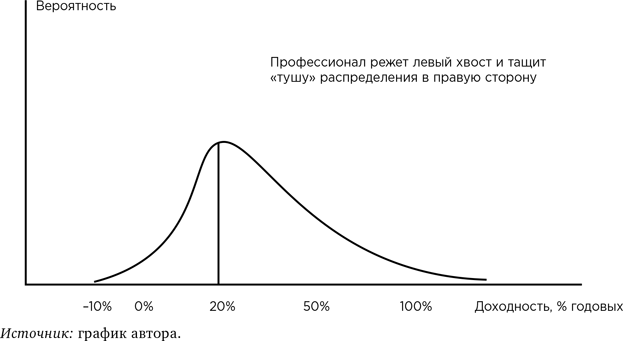

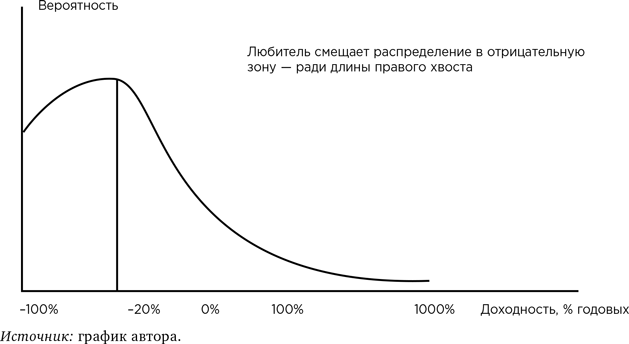

Что делает дурак? Он удлиняет правый хвост распределения вероятности любой ценой. Цена обычно очень высока: брать максимальное плечо, лезть в игру, когда лезть в игру не надо, плевать на «стоп» и т. д. Даже если у вас было положительное матожидание, в этой игре оно растает. Левый хвост будет сильно толще правого: этим объясняется, почему в любом биржевом конкурсе «на рекорд» в совокупности проигрывается денег больше, чем выигрывается. Профессионал никогда не заплатит такую цену: ему важно положительное матожидание и обрезание левого хвоста (например, просадка не более 10 %), а не удлинение правого. Мериться, у кого длиннее правый хвост, он оставляет жуликам и фанатикам.

Парадокс, который трудно принять, на то он и парадокс: на коротком промежутке (месяц, год) сверхдоходность (сотни и тысячи процентов) чаще показывает слабый игрок. Но это правило. Серьезные люди все понимают и никогда не дадут ему в управление денег.

Большая доходность — это повод первым делом включить не восхищение, а подозрение. Как именно она возникла и какова роль случайности?

Давайте, чтобы никого не обидеть, возьму в качестве примерного профана себя. Это был еще бессознательный период инвестирования, не было трейдинга, не было биржевого счета, но потрясающие результаты уже были. Я начал с того, что заработал около 100 % за год. А потом столько же за следующий.

Это были 2005 и 2006 годы. Просто я купил паи ПИФов, а фондовый рынок в те годы сильно рос. А потом упал на 80 %, и молодой дурачок потерял все, что получил на халяву. А если бы я взял кредит и вложил в акции, то мог заработать и 500 %. Но таким дураком я не был даже тогда.

А вот другая история. 2014 год, когда акции немного упали, доллар сильно вырос к рублю, а я уже пришел в сознание. Мой робот на бирже совершает десятки сделок в день, тысячи за год. И те же 100 % прибыли на вложенный капитал. Мой знакомый при этом считает, что круче меня, там история, как у меня девять лет назад. «Жена сказала летом купить долларов на все деньги, у меня тоже 100 % прибыли и я, в отличие от тебя, не работал». Понятно, что это разная прибыль? Тому повезло, а он считает, что умный. У него никогда не будет такой доходности. Мне тоже повезло, впрочем. На следующий год на том счете было всего лишь +70 %, потом еще меньше. Могло и их не быть.

Если вы посвятите спекуляциям часть своей жизни, у вас будет смещение вероятности в вашу пользу, и все. То есть вы сядете за карточный стол, имея некое преимущество, но карта может прийти любая. Даже будучи за столом самым умным, вы можете проиграть. Это раз: спекулянт всегда может проиграть. Два: этому посвящают часть жизни.

Вернемся к нашим хвостам. Мы выяснили, что у профессионала и дилетанта разные представления о прекрасном. Новичок обычно ничего не понимает, правый хвост распределения вероятностей — его божество. Он пришел на рынок специально, чтобы поклоняться этому идолу. Как только кто-то показал толпе такой хвост, он может набрать сотни клиентов. Мы же помним, что серьезный человек не даст ему серьезных денег? Но с дилетантов набирается в совокупности даже больше. Договор управления обычно составлен так, что всегда обогатит управляющего независимо от хода игры. Отсюда вытекает стратегия: любой ценой показать хвост той длины, которая возбуждает толпу, для организации денежного потока. Ради этого можно слить десять депозитов, не жалко. На одиннадцатый поведется толпа и отобьет все издержки.

Со временем даже слабый трейдер может превратиться в сильного прохиндея. Это своего рода карьера. На всякий случай добавим, что здесь мы на стороне жертвы и пишем про этот фокус ради нее.

6.2. Бизнес по разведке и добыче неэффективности. — В свете когнитивной иллюзии. — Идеальная система «градусник». — Сам себе казино. — Уроки на истории

Повторимся, это важно.

Заработать на трейдинге, как и на финрынке вообще, можно лишь эксплуатацией преимущества.

Из общего принципа следует и правильная классификация.

Виды трейдинга — это виды используемых преимуществ.

Неэффективность рынка, в отличие от вашей неэффективности, — это хорошо. На идеально эффективном рынке нет преимуществ ни у кого. К счастью инвестора, реальный мир не идеален. Рынки постоянно стремятся к эффективности, но никогда не достигают ее на 100 %. Иначе на них не было бы игроков, которые могли бы заработать закономерно. Сидели бы и бесконечно делили бесконечно убывающий призовой фонд посредством случайных розыгрышей, как игроки в рулетку. И хотя основная часть участников торгов извлекает из них не больше пользы, чем из посещения казино, кто-то все-таки приходит не за игрой, а за добыванием неэффективности. Собственно, это и есть промысел трейдера, как и активного инвестора, впрочем. Кто-то добывает нефть, кто-то соболя, а трейдер добывает неэффективность.

Давайте повторим жестокую правду.

Основной источник прибыли на бирже — дурак.

Могут говорить, что все дело в росте экономики, эффективности компании и т. д. Рост экономики позволяет сыграть на ничью. Если вы претендуете на то, чтобы унести с биржи только рост экономики, купите индекс или безрисковую ставку. Много не унесете, а с индексом еще и понервничаете. Если надо больше, то ваш источник прибыли — только дурак. Ладно, давайте скажем то же самое корректно: одни могут заработать не больше, чем потерять другие. Призовой фонд формируется только из проигранных ставок. Лучший способ откусить от фонда — понять, чьи ставки вы сгребете и почему.

Важно договориться о терминах. Если «трейдинг» — это «извлечение закономерной прибыли с рынка в серии однотипных сделок», то это профессия. Сложная. Часто основанная на навыках, полученных в иных профессиях. Большинство торгующих, судя по их результатам и представлениям, ею не владеют.

Но если трейдинг — это «торговля на финансовом рынке», то чаще всего это вредная привычка человека. Самый простой вариант — игромания. В сложном варианте — хобби типа алхимии: исследовательский инстинкт, ушедший не в то русло. «Еще немного, и будет философский камень». То, чего нет, можно искать годами, если поиск увлекателен. И лудомания, и алхимия отвечают инстинктам человека и активно поддерживаются индустрией.

В игре со средней нулевой доходностью выиграть может лишь участник сильнее среднего. Но само продолжение игры основано на когнитивной иллюзии, повторимся. Интенсивные торги возможны лишь потому, что средний участник считает себя компетентнее среднего участника.

Эта убежденность, во-первых, соответствует априорным установкам нормального человека. Например, большая часть водителей считает себя опытнее среднего, большая часть студентов — талантливее среднего и т. д. Во-вторых, она же продвигается на всех уровнях индустрии — биржей, брокерами, медиа, поставщиками программного обеспечения. При этом, по разным оценкам, не менее 80–95 % спекулятивных участников торгов, если им дать время, проигрывает. Чтобы меньшинство могло оставаться в игре годами, ротируемое большинство должно отдавать свои деньги. Там, где козыри те же, дураки должны быть свежи.

С дураками понятно, а что в этой игре козыри? Как правильно? Трейдинг — это совершение большой массы однотипных сделок, каждая из которых заключает в себе положительное матожидание. Его можно заранее смоделировать — раз. Протестировать на истории цен в специальной программе так, как было смоделировано, — два. И воплотить, как было протестировано, — три.

То есть это МТС — механическая торговая система. Все сделки по четким, формальным, заранее известным правилам, основанным на единой логике. Невозможно изменение правил в процессе торгов — «внезапно понял, что рынок развернется». Нельзя совершать сделки из разной логики, купив один раз, потому что «сигнал на пробой канала», другой, потому что «сильная новость», третий, потому что «хедж портфеля».

Поясним, о чем речь. Идеальной торговой системой было бы ежедневное заключение пари с 15 июля до 31 декабря о том, что каждый следующий день будет холоднее предыдущего. Разница в градусах считается разницей в пунктах, которую ты отдаешь или забираешь. По итогу дня результат практически случаен. В масштабах недели у системы уже будет перевес, хотя первая неделя сентября может оказаться теплее последней недели августа. Спустя месяц станет очевидно, что система непобедима. Увы, такие неэффективности на рынке давно кончились, но мы понимаем, к чему стремимся.

Мы стремимся смастерить себе нечто вроде рулетки, в которую играли бы за казино. Мы никогда не совершаем одну сделку, но всегда серию однотипных сделок, чем длиннее серия — тем меньше случайность и больше определенность, работающая на нас. Понятно, что казино может быть в убытке на данную минуту, на данный час. Чем больше интервал, тем выше вероятность, что все вернется к норме: казино как бизнес заработает, совокупность игроков проиграет как совокупность. Правильно организованный трейдинг — это бизнес, в идеале приближенный к рулетке, работающей на своего владельца, но лишь приближенный. В реале нам сложнее.

Шансы в идеальной рулетке, где игрок не считает скорость шарика и дефекты колеса, а заведение честно довольствуется наличием сектора «зеро», известны заранее. Это примерно 2,7 цента прибыли с каждого доллара, который игрок поставит неважно даже на что. Вроде бы звучит скромно, но это гарантировано на бесконечном ряде. В трейдинге всегда лишь гипотеза, более или менее обоснованная. Допустим, мы узнаем, что на некоем рынке у крупнейших фондов есть правила, обязывающие продавать бумагу, если она падает на 5 % с начала торгов. Одного этого факта достаточно, чтобы иметь торговую систему, построенную на простых шансах, что наши позиции будут драйвить понятно кто, куда и почему. Ждем, когда акция упадет на 5 %, и шортим, стоп и профит ставим по тестам. Скорее всего, профит-фактор здесь будет поболее, чем в рулетке. Но мы все равно рискуем.

Во-первых, правила могут измениться. Во-вторых, достаточно появления одного фонда-триллионнера с противоположной привычкой, чтобы он задавил тенденцию, идущую от фондов-миллиардеров. Енотам не сломать бегемота. В-третьих, сама манера игры может стать общим местом и, если какой-нибудь бегемот скопирует наши повадки, нам тоже конец — не хватит ликвидности. Начиная игру, мы не знаем, когда она кончится и почему, можно быть уверенным лишь в одном — рано или поздно она кончится (иначе бы любой игрок мог собрать все деньги мира, нуждаясь лишь в достаточном времени). Более того, у нас нет гарантии, что игра уже не кончилась к моменту нашего в нее вступления. Бегемот, возможно, уже наступил, просто мы не в курсе. И в этом смысле спекуляции, увы, не казино. Причем сейчас мы рассмотрели проблемы, которыми чревато обращение с системой, заведомо рабочей как минимум в прошлом времени. Мы нашли закономерность, на тестере видим ее математику, понимаем причины, видим ее физику. Но есть риск найти закономерность, которой никогда не существовало.

Создание системы более всего напоминает работу ученого, сводимую к конкуренции гипотез внутри его головы. Пространство эксперимента — история цен. Первое просветление трейдера наступит, когда он поймет, что…

Без моделирования на истории успех лишь случаен, а слив закономерен.

Второе просветление связано с осознанием основной проблемы: дело не в том, что на истории заработать сложно, наоборот…

На истории заработать слишком легко, и эта обманчивая легкость — наш враг.

Сумасшедший алгоритм вроде «Покупай алюминий, если никель дорожает быстрее золота, и продавай после дождя в Лондоне» может при удаче принести десятки годовых. Большая часть систем, основанных на теханализе, мало чем отлична от примера с лондонским дождиком: это лишь гипотезы, которым повезло в некий период на некоем активе, а трейдер поспешил придать им статус закономерностей.

Таким образом, работа сводима к тому, чтобы, во-первых, отделить случайность от неслучайности в тестах, а во-вторых, систему, основанную на неслучайности, обезопасить от тех случайностей, которые еще не случились, но могут случиться в будущем. Математика здесь проверяется физикой процесса, и наоборот. Например: почему именно в этот час торговой сессии мы верим именно этому индикатору? Или: если в период типа А это работало на инструменте типа Б, это должно худо-бедно работать на всех инструментах типа Б в периоды типа А, а если не работает, то пусть по этой системе торгуют наши враги.

6.3. Внешкольные занятия. — Как не стать триллионером. — Кто успел, тот и съел. — Чем жирнее, тем призрачней. — Зарисовки единорогов. — Не стой на пути цены. — Эта синтетика легко рвется

Есть и ложные школы. Если вы в нормальной школе, например, системного алготрейдинга, это еще не значит, что у вас все получится. Можно быть в ней двоечником и терять деньги. Но шанс есть. Поступление в ложную школу означает расставание с шансом уже на пороге. Например, такая популярная школа: почитал новости и все понял. Или: глянул график и все понял. Или: послушал эксперта и все понял. Или вот еще: подумал об экономике и все понял. При этом некоторые графики несут в себе информацию, годную к работе, но их мало глянуть. На новости заработать можно, но обычно до того, как вы о ней узнали. Ложная школа отличается тем, что не требует или почти не требует нормального обучения. Глянули и все поняли. Лучше быть троечником в нормальной школе, чем отличником в алхимическом кружке.

Важная особенность неправильных школ — они индуктивные. Каждый трейд играется как неповторимый.

Такой способ нельзя корректно оттестить на истории, а это важно.

Правильные школы трейдинга — дедуктивные. Каждая сделка — лишь однотипный элемент серии, и вся серия нормально тестится.

Если перечислять правильные виды трейдинга, то это: игра на тренде, на паттернах, на инфраструктурных неэффективностях. Раз, два, три — и нормальные школы кончились. В любом случае по форме это будут алготрейдинг и МТС. Однотипные сделки, вход по жестким формальным правилам, эксперименты на истории цен.

Говорят, еще есть инсайд. Узнать что-то важное раньше всех и отыграть, пока никто не знает. Инсайд есть, он прибылен, но вряд ли это школа. В некоторых странах считается, что это преступление. Точнее, почти во всех отыгрыш такого информационного преимущества считается использованием служебного положения, но в некоторых он еще расследуется и наказывается. Нам неважно, преступление инсайд или не преступление, важно, что это случайность, которой нельзя научить, поэтому и не будем. Или у вас есть такое служебное положение, которое делает вас инсайдером, или нет. И в любом случае это обычно разовое приключение: нельзя устроиться «работать инсайдером» на несколько лет вперед.

Касательно тренда пояснений будет много, но суть понятна и без них: растет — покупай, падает — продавай. Паттерн — это отыгрыш конкретной рыночной ситуации, когда по недавней истории цен можно примерно сказать, что происходит: какая группа участников что делает и почему. Из этого следует, что сейчас лучше делать и как долго. Инфраструктурная неэффективность — это обычно игра на скорость, и весь вопрос в том, кто успеет первым.

Например, утренний гэп на любом ликвидном инструменте. Простейшая система: смотрим первую утреннюю сделку и сравниваем с последней вчерашней ценой. Так мы узнаем направление. Далее, посмотрев первую сделку, мы лишь должны совершить вторую по счету в том же направлении. Выход через несколько минут. Это называется «взять первую свечку». Поскольку в рынке проводишь мало времени и направление почти всегда угадываешь верно, риск невелик. Даже если все пойдет не так, как надо, за 10 минут от тебя не убудет. Можно взять хорошие плечи и войти, например, на 1000 % капитала.

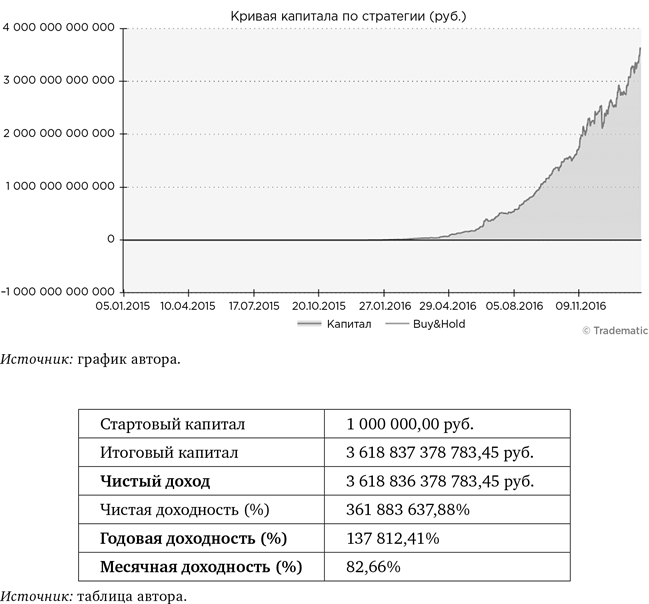

Эта система программируется за пять минут. Можете ради забавы прогнать ее в любом тестере, вы получите удивительную картинку. Например, вот такую (рабочий инструмент — фьючерсный контракт «рубль/доллар» на Московской бирже, 2015–2016 годы).

За пару лет миллион рублей превращается в 3,5 триллиона. Еще один год, и к вам перейдут все деньги мира. Что здесь не так?

Две проблемы, обе видны сразу. Очевидно, что вы не успеете быть вторым по счету, будет парень быстрее вас, счет идет на миллисекунды (или уже микро). Но триллионы не светят и ему. Чтобы сделка прошла, у нее должен быть контрагент. Если вы хотите купить, кто-то должен вам продать, и наоборот. Предложение ограничено. Не факт, что эту систему можно играть на капитал в миллион рублей, но несколько десятков контрактов вам, вероятно, «нальют». И даже если вы будете не вторым на раздаче, наверное, вам что-то достанется. Так я думал, когда был маленьким, и решил поиграть в эту игру. Обе главные проблемы были понятны, таким наивным я не был даже тогда. Но мало ли, думал я, что-нибудь да достанется. Стоял 2012 год. Я купил более быструю связь с биржей (жалкие тысячи рублей не цена для будущего мультимиллионера!) и пошел на дело. Вы, вероятно, уже поняли, чем закончилось — я играл в ноль, а с учетом платы за терминал — в минус. Со своей быстрой связью я все равно был ужасно медленным. За пару дней все понял и расстался с детской мечтой. Хотя мог упереться и поискать канал связи еще побыстрее… Кто-то же имеет нужный канал. Но, видимо, это не мое.

История рассказана с целью показать на простом примере, что такое неэффективность данного типа. Ее очень легко обнаружить как идею и очень сложно реализовать как проект. Из той же серии, например, арбитраж. Там сделка может держаться секунды, это тоже можно ставить на плечи, это тоже дикая прибыль — на тестере. Но как говорится, в реальности различие между планом и реальностью больше, чем по плану.

Фронтраннинг и маркетмейкинг — тоже «инфраструктурка». Когда говорят три волшебные буквы HFT, обычно тоже оно. Дело не в скорости самой по себе и «высокочастотности», это лишь средства. Цель — забрать деньги с видного места, где они лежат. Но проблема, что они лежат там очень недолгое время, миллисекунды, и место отлично просматривается всеми, вы тут не самый умный. Здесь умный не тот, кто увидел, а кто успел.

Если вы не команда и у вас нет нескольких тысяч долларов на обустройство рабочего процесса (или нескольких сотен тысяч, смотря что за процесс), вы, скорее всего, не сможете играть «инфраструктурку». Я вот не могу. Могу только предостеречь. Рассказать могу лишь о том, что можно торговать из дома в трусах. Как физическое лицо — физическому лицу.

Вообще, чем прибыльней какой-то метод, тем он, увы, призрачней.

Как правило, прибыльность стратегии обратно пропорциональна ее долговечности и ликвидности.

В ассет алокейшн можно поместить все деньги мира, и стратегия будет жить, пока Землю не захватят коммунисты или инопланетные разумные пауки (хотя с пауками, может, договоримся). В вэлью-инвестирование влезет несколько миллиардов долларов в США и несколько миллиардов рублей в России. Стратегия будет жить, пока хорошие бумаги хоть чем-то отличаются от плохих, то есть, вероятно, довольно долго.

Спекуляция по тренду переварит меньше, чем инвестирование. Везде по-разному, но везде меньше. При этом трендовость, бывшая на инструменте десять лет, может там присутствовать еще десять, а может кончиться завтра и навсегда. В стратегии, основанные на инфраструктурных неэффективностях, влезает не так уж много денег, и живут они недолго. Там именно тот случай, когда «нужно очень быстро бежать, чтобы оставаться на месте». Зато по доходности пассивная стратегия возьмет бенчмарк, вэлью-стратегия премию к бенчмарку в 10 %, трендовушка, в зависимости от года, от 0 до 100 % годовых, «инфраструктурка» хоть до 1000 % годовых. Но только на сумме в пять копеек — раз, и ей еще надо прожить этот год — два. Здесь ответ на детский вопрос «Почему трейдеры еще не купили весь мир, если такие умные?».

В каком-то смысле можно сказать, что трейдинга на 100 % годовых не существует по законам природы, чисто логически. Иначе в списке Forbes были бы только трейдеры. А 20 лет разумно прожитой жизни превращали бы среднюю зарплату в миллиард долларов. Мы жили бы в другом мире, но мы в нем не живем. С другой стороны, мы эмпирически знаем, что 100 % годовых случаются. Кто-то знает Васю, у которого было так, кто-то видел стейтмент самого Пети. Я сам себя вижу в зеркало каждый день, а у меня так было в иные годы. В общем, вы поняли: 100 % годовых случаются, несмотря на то, что их не бывает. И то, что их не бывает, закономерно куда важнее того, что они случаются.

Следующая по симпатичности на тестах после торговли быстротой — торговля паттернов. Надеюсь, мы уже с иронией воспринимаем «симпатичность на тестах»?

Торговля паттернов — в худшем случае лишь иной язык для описания трендовости. Вместо индикаторов и линий используются, например, свечные фигуры, но сообщают они то же самое: началось движение от отбоя, началось движение от пробоя, успейте в движение.

В лучшем и более интересном случае паттерн — это всегда немного инсайд, но добытый легально, своим умом.

Правильный паттерн не просто описание ценовой динамики, но расклад по участникам торгов: кто ведет цену, куда и почему.

Например, в вышеприведенном примере с «распродажей фондов при 5 % вниз по акции» продавать следовало не потому, что такая длинная свечка, а потому, что заведомо подключался новый сильный игрок, намеренный драйвить ваши шортовые позиции. Или когда на акции идет обвал, а потом отскок до уровня начала обвала, в некий момент можно сказать, что это «шортокрыл». Из двух партий у шортистов заведомо меньше терпения, их игра краткосрочна. То есть понятно, кто давит цену и почему. Но отсюда понятно и то, в какую сторону роют, чтобы откопать паттерн. И это интереснее, чем трендовушка. Это другой профит-фактор, другой фактор восстановления, это лучшая эквити, и это не страшно ставить на плечи. Проблема там примерно та же, что с единорогом: это прекрасное животное с одним минусом, что его никто никогда не видел. То есть паттерн в таком смысле бывает, но его очень трудно найти (много самообманок) и легко потерять (дичь, на которую вы охотитесь, недолговечна). Вряд ли стоит включать единорогов в школьный учебник по биологии.

Что еще надо упомянуть?

Контртренд, если это не паттерн, скорее не существует, чем существует.

Дело во взгляде на природу вещей. Тренд обоснован физически. Можно обосновать, почему цена, двигаясь в некоем направлении, имеет бо́льшие шансы двигаться в нем, нежели против него. Можно также обосновать, почему цена, двигаясь в некоем направлении, имеет равные шансы двигаться как туда, так и обратно. Это неопределенность — самое нормальное состояние на рынках, близких к эффективным, а сейчас такие почти все. Но нельзя обосновать, почему цена, двигаясь в некоем направлении, вдруг в произвольной точке движения имеет большие шансы начать двигаться обратно. Этот третий случай необъясним, ведь если у цены такой хороший потенциал развернуться — почему она не сделала этого раньше? А если этот потенциал растет по мере движения — почему надо входить здесь, а не подождать? А если подождать, то докуда? Если до видимого разворота — не будет ли это уже игра по движению? Напомним, речь о произвольной точке с произвольными условиями — если условия не произвольны, то, возможно, перед нами паттерн и, возможно, стоит постоять против толпы.

Если под «парным трейдингом» понимать контртренд на синтетическом инструменте, то он скорее не существует, чем существует.

Давайте разделять понятия «арбитраж» и «парный трейдинг», это сильно разные вещи, лишь внешне похожие. Арбитраж — безриск, если мы продали и купили по тем ценам, по каким хотели. Потому что мы продали и купили одно и то же. Например, один и тот же фьючерс на золото, торгуемый на разных площадках. Если разница между покупкой и продажей 0,1 %, то этот 0,1 % уже наш, как только у позиции отрастает «вторая нога». Или у нас 1 %, если ноги растут от десятых плеч. Понятно, что такая игра — самая сладость рынка. Понятно, что это халява. Также понятно, что халявы нет. Значит, такие возможности, если появляются, то существуют миллисекунды. Все сводится к технике броска и захвата… По типу трейдинга это типовая «инфраструктурка».

Парный трейдинг уже основан на некоей гипотезе, в худшем случае переходящей в фантазию. Мы замечаем, что два инструмента ходят скоррелированно. Например, золото и серебро. Годами на российской бирже также считалось, например, что скоррелированно ходят акции Сбербанка и ВТБ, «Газпрома» и «Лукойла», «Лукойла» и «Роснефти». И если Икс дорожает быстрее, чем Игрек, то нужно продать Икс и купить Игрек. Аналогично, если Икс быстрее падает, то его купить, а Игрек продать. А уж если одно растет, а другое падает… Ну, понятно. Мы всегда продаем расширяющийся спред, полагая, что он будет сужаться. Ключевое слово — «полагая». Если так уже было десять раз, в одиннадцатый может порваться навсегда. Это значит, что у нас продана улетающая ракета, зато куплена тонущая баржа. И с каждым днем убыток растет.

Есть версия, что разрыв любой необязательной корреляции — лишь вопрос времени. То есть если вам нужна катастрофа, то можно просто сесть у реки и подождать, когда по ней поплывет ваш собственный труп. Терпение будет вознаграждено.

Сомнительна сама игра, где прибыль на сделку ограничена спредом, а убыток не ограничен ничем. Иллюзия успешности здесь может быть оттого, что выигрышных сделок по числу больше, чем проигрышных, и в мирный период прибыль может капать месяцами. Когда же спокойствие сменяется даже неважно чем — бурным ростом рынка, его крахом, сильным событием в одной из фишек — заработанное за месяц отдается за считаные дни, если не часы.

Забавно, но в свое время я играл парный трейдинг наоборот. Не на схождение спреда, а на дальнейшее расхождение, если он начинал расходиться. Инструмент — та же синтетика. Например, спред между фьючерсами на акции Сбербанка и «Газпрома». Вообще подходил почти любой спред, кроме совсем уж родственных фишек нефтегаза. Фьючерс предпочтительнее акции из-за комиссии, проскальзывание снималось техникой входа. Так вот, без плеч в 2014–2015 годах это давало где-то 30–40 % годовых, просадка в пределах 10 %. В 2016 году система принесла легкий минус (в пределах 5 %) и была отложена до лучших времен. Мораль сей басни: не стой на пути паровоза, отдай контртренд врагу.

6.4. Тренд не каждому френд. — Мало поймать, надо приготовить. — Окончание эры черепах. — Нас спасают идиоты. — Наше солнце тоже погаснет. — Когда все поумнеют, это конец

Наконец, трендовость. Она существует, это главное. Не на всех инструментах — раз. Не на всех таймфреймах — два. Иногда по нескольку месяцев ее нет даже там, где она есть — три. Если «раз», «два», «три» не смущают, добро пожаловать в клуб. Но помните, если вы ее нашли, у вас нет никакой гарантии, что вы обнаружите ее там впоследствии.

Мало найти, надо еще суметь приготовить. Мой любимый инструмент на Мосбирже — фьючерсный контракт на американский доллар. По всем системам там была трендовость не только в 2014–2015 годах, но и в 2016–2017 годах. Не такая очевидная, труднее извлекаемая, но была. Не 50–150 % годовых, но 20–30 %, просадка в пределах 10–20 %.

На этом инструменте, как правило, все играют тренд, а что еще? Так вот: в 2016–2017 годах сотни игроков слили сотни миллионов, играя тренд на трендовом инструменте в трендовый период. Включая очень уважаемых людей. Было все, чтобы заработать. Но у них чего-то не было.

Трендовость — самая простая неэффективность рынков, самая очевидная для наживы.

Со временем, подчиняясь естественному отбору, биржевые деньги умнеют и трендовость испаряется.

Сравните американский рынок до 1990 года и после. Или российский рынок до 2010-го и после. «Мы пришли на рынок, когда это солнце почти погасло, но все же погрелись на закате». Трендовость — свойство молодых, глупых, диких рынков. Если вам ее надо, идите туда. В 2017 году многие, например, пошли за ней на криптобиржи. Несмотря на неторговые риски, маргинальность, криминальность. Чем старее, крупнее и умнее рынок, тем меньше там будет трендовости. Я несовершенен, особо не старался и потому, возможно, не прав, но так и не нашел ее в США. В России во втором десятилетии XXI века нашел. Как будет дальше, не знаю. Никто не знает. Но основания ставить на это деньги все еще есть.

О природе трендов написано достаточно, начиная с соросовской «рефлексивности». Главное, есть оно или нет. Меряется просто: берется любая скользящая средняя с любым таймфреймом, достаточным для того, чтобы исключить шум. Вход по пересечению цены со скользящей, стоп следящий, транзакционные издержки считаем равными нулю. Если период достаточный, хотя бы несколько лет, стратегия вряд ли будет четко убыточной на большинстве инструментов. Будет либо колебание вокруг нуля, либо положительное матожидание, от слабого до существенного. Там, где оно есть, можно думать на предмет трендовости. Так, в нулевые годы она была почти на всех инструментах российского рынка. Сейчас на большинстве из них ее нет либо свойство мерцает на грани исчезновения.

На американских акциях оно уже мерцает за гранью. Насчет основных мировых комодов (металлы, топливо, еда) идет полемика. Одни полагают, что свойство кончилось. Другие полагают, что из этого колодца еще можно пить — если зачерпывать только в лонг и терпеть просадки годами. Почти все согласны, что раньше было лучше. Классические системы вроде «черепашьей», скорее, работали раньше и, скорее, перестали сейчас. «Раньше» обычно датируют временами до 1990 года, если речь о рынке США. Перелом связывают с разным, например с появлением интернета, массовизацией торгов, убыстрением биржевого времени и резким поумнением денег на резко постаревших рынках.

Увы, трендовость — слишком простая неэффективность. Идея покупать то, что растет, и продавать то, что падает, получая простейшей оптимизацией параметры на вход и выход, — слишком проста, чтобы не стать общим достоянием, а общее достояние по определению работает плохо. Трендовику трудно отнять деньги у другого трендовика, хотя и возможно. Но если трендовиками будут все, трудно будет всем. Где-то этот ресурс еще сохранился, где-то на грани исчезновения, где-то исчез давно.

Когда трендовые системы перестают работать, трендовик из охотника сам становится дичью — на него начинают охотиться арбитражники и паттерналисты. Это не вершина пищевой цепочки, не абсолютный хищник, но довольно простое создание с линейной логикой. Надо быть готовым к защите и помимо атакующего деньгоруба в своем алго стоит прихватить на биржу какой-то щит. Утешением служит лишь, что другие классы правильных игроков также бывают в роли дичи, а неправильные бывают только в ней.

Необходимые условия для наличия трендовости: волатильность и идиоты.

Одного без другого мало. В товарных фьючерсах волатильности много, но со временем кончаются идиоты. В облигациях их хватает, но нет волатильности. Под «идиотом» (не путать с «дураком») понимается не только глупый игрок, но и умный, в силу разных причин не играющий на выигрыш. Например, на рынке, где меняют доллары на рубли, это: Центробанк, импортеры, экспортеры. Они просто не спекулянты, а значит, спекулянты могут на них заработать. Кроме того, есть обычное население, ведущее себя как спекулянт, но очень плохой (момент для покупки и продажи валюты средний человек в среднем выбирает хуже среднего).

На фондовом рынке таким полезным идиотом для спекулянта выступает массовый инвестор, с его волнами притока и оттока на рынок. В среднем инвесторы фондов зарабатывают на рынке меньше, чем дает это сделать рынок. Причины — ошибки входа и выхода, то есть потенциальная премия спекулянтов. Трендовику сложно отобрать у трендовика: оба вошли в начале движения, но кто будет его драйвить?

Чтобы спекулянту было хорошо на рынке, на нем должны быть не только спекулянты.

Иначе это клинч, где в пределе не зарабатывает уже никто, ибо не у кого: спекуляция — это всегда вопрос отъема чьих-то денег, и успешность охоты сводима к наличию кормовой базы. Мелкие обычно наживаются за счет крупных: трендовики подъедают за инвестором, ХФТ-шники за трендовиком.

Нет стратегии, работающей всегда, везде, на любом инструменте. Найти такую стратегию означает примерно то же самое, что создать вечный двигатель: это не патентуется, это лечится.

Мы помним, на рынке можно заработать, пока там светит солнце неэффективности. Как любое солнце, оно стремится к тому, чтобы погаснуть. На наш век, вероятно, его хватит. Можно даже сказать: мы сами гасим это солнце, греясь в его лучах. На первый взгляд, это поэтическая чушь, но… вообще-то довольно точное определение того, что происходит с рынком на большом фрейме.

Любому следующему поколению заработать на бирже сложнее, чем предыдущему.

Какие-то крошки с этого стола, вероятно, можно будет смести всегда. Вопрос, оправдают ли эти крошки усилия по их добыче?

Отсюда, кстати, следует бесполезность почти любых классических учебников XX века. Они писались при свете другого солнца. Когда-то, возможно, книжки Ларри Вильямса вполне хватало, чтобы заработать. Но у нас нет машины времени для путешествия в этот благословенный палеозой. Честно говоря, под сомнением — по крайней мере для крупнейших развитых рынков — уже и Грэм с Баффеттом. Хотя там, конечно, более вечные ценности.

Но что значит «на рынке стало сложнее заработать»? Это означает, что упал размер призового фонда за скилл. И это касается не только спекуляций, но и активного инвестирования. Увиденное с другой стороны, то же самое означает: на рынках стали меньше терять. Ведь чья-то прибыль — это всегда чья-то убыль, по-другому никак.

Конечно, при желании потерять у вас это получится всегда, на любом рынке, в любом масштабе. Но в целом рынки стали умнее. На них стало больше знания. Например, из практики США: не имеющие никакого знания усвоили единственное, что могли, — знание о своем незнании. Это повысило их шансы, они массово ушли в индексные пассивные фонды. Выбрав игру на ничью, они снизили размер призового фонда. Можешь играть в вэлью-стиле, можешь в тренд-стиле — у них ты уже не заберешь ничего.

Как выглядел бы рынок, на котором остались только профессионалы? Как рынок, на котором, сверх самого рынка, не может заработать никто и никак. Все встали в оборонительную позицию, прикрыли риски. Кто-то хочет заработать, переходит в атаку, открывается — облом. Он ничего не выиграл, в худшем случае даже подставился. Можно сдавать роботов в музей и расходиться по домам. Точнее, по пассивным фондам.

6.5. Танцы с числами. — Проценты, а не рубли. — Умножение на риск. — Дайте время. — Жестче, чем бокс. — Какая зарплата у картежника?

Вопрос «сколько можно заработать трейдингом?» бессмысленный и беспощадный. В тех контекстах, где мне его задавали, разумного и удовлетворяющего ожидания собеседника ответа не было. Здесь дело именно в ожиданиях. Спрашивали люди, далекие от темы. Они ждали услышать некое число. Затем они, вероятно, сравнили бы это число с какими-то другими доходами. Своими, некими средними, идеальными. На основании сравнения у них возникло бы некое представление, стоит ли этим заниматься и как к этому относиться.

В таком ожидании неправильно все. Чтобы получить хоть какой-то осмысленный ответ, нужно внести коррективы в вопрос.

Вот форма, в какой его как-то задали. «Ну, сколько в месяц на карточку-то капает?» Спрашивал человек неглупый, но далекий от темы настолько, насколько от нее может быть далек неглупый человек. Что-то капает на карточку, непременно раз в месяц и заранее примерно понятно, сколько. Вот столько в среднем получает учитель, столько стоматолог, столько трейдер. Как будто у трейдеров все как у людей.

Во-первых, нет дохода как такового. Есть прошлая доходность на капитал и на ее основании какая-то (лишь прогнозная) доходность на будущее. При этом абсолютная цифра больше зависит от размера капитала, чем от твоего мастерства. Давайте назовем цифру, близкую сегодня к средним доходам по стране. 500 000 в год. Успешный ли игрок за этим стоит? А черт его знает. Если это доходность на 1 млн, то это крепкий, сильный игрок. Если же на 10 млн, то лучше бы обычная бабушка положила эти деньги в обычный банк. Если там было 100 млн, то это выпирающая отрицательная доходность, и на ее фоне рейтинг УК «Бабушка-Финанс» взлетает до небес.

Скажите, а 50 млн за год — это хорошая доходность? Ну вот, правильный ответ очевиден сразу. «Хрен его знает». Если это доходность на миллиард, то так себе. А 100 000 рублей за год — это как? Если это доходность на изначальные 50 000, то это 200 % годовых. Но если результат требовал каждодневного усилия, возможно, стоило заняться чем-то другим. То есть как управляющий активами человек гениален, а как управляющий самим собой — нет. Отсюда, кстати, следует грустное правило, что трейдинг — это джентльменский клуб с пороговым входом. Чтобы им заниматься не только интересно, но и экономически интересно, нужен миллион рублей. Хотя бы. Иначе хождение на обычную работу принесет, наверное, больше денег (впрочем, всегда можно заниматься биржей как хобби, причем обычное хобби отнимает деньги, а здесь наоборот).

Итак, первая корректировка вопроса: не «сколько рублей?», а «какой процент на капитал?».

Во-вторых, одна и та же игра может принести в разы больше, если подвинтить сайз. Здесь все зависит от того, что считается допустимым риском. Для фьючерсного трейдера 90 % доходности с 30 % просадки то же самое, что 30 % доходности и 10 % просадки. Это одно и то же. Далекие от темы не сразу понимают, что это так.

Вторая корректировка: важна не сама по себе доходность, а доходность при заданном уровне риска.

Все доходности надо приводить к одному знаменателю, к одному риску. И тогда уже сравнивать.

В-третьих, сравнение уместно только на длинном периоде. Желательно лет двадцать, или хотя бы два года. Но двадцать лучше: через двухгодовой фильтр часть рисковых идиотов обязательно просочится. А если начать устраивать чемпионаты квартала, месяца, недели — шансы идиотов будут стремительно расти. Устройте конкурс «Лучший частный инвестор в понедельник до обеда», и на пьедестале будут лишь сумасшедшие.

Отсюда третья корректировка: спрашивать про доходность на длинном периоде или про среднюю ожидаемую доходность (а не эмпирическую здесь и сейчас).

Но если долгого периода нет, а доходность есть и надо к ней как-то отнестись? Тогда важно смотреть, что делается и как. Профессионал, если ему показать все данные по торговле, вероятно, определит роль случайности в результате. И сможет отсеять тех, кому повезло. Обычный человек — вряд ли. То есть информация типа «50 % годовых с 20 %-ной просадкой» для него, скорее всего, не будет полезной. Вдруг игрок десять раз сходил на биржу как в казино? Если вы не отличаете такие заходы, лучше даже не спрашивать.

Наконец, в-четвертых, главное. Когда далекие от темы люди спрашивают «сколько капает на карточку?», они подразумевают какие-то гарантии. Настолько подразумевают, что даже не уточняют. А чего уточнять? Сделал работу — получил деньги. У нормальных людей так, а здесь нет. Можно сделать все как обычно (и в прошлом году это приносило деньги!) и не получить ничего. Или даже получить убыток. Важно не то, что ты сделал и как старался, а был ли ты лучше других.

Мало хорошо играть в футбол, чтобы выиграть, надо играть лучше соперника. На бирже точно так же. Но есть нюанс. Даже проигравшая в футбол команда не останется без дохода. Профессиональный спортсмен, выиграл он или проиграл, все равно получит деньги, разве что поменьше. А теперь представьте, что проигравшие спортсмены оплачивают гонорар победителей. Вот это и есть биржа.

То есть вопрос «сколько зарабатывает трейдер?» не из того ряда, где стоматолог и нянечка. Скорее он похож на вопрос «сколько обычно выигрывают в карты?». Вопрос слегка дикий, не так ли? Он зависит от того, с какой суммой ты пришел (наша первая корректировка), какие риски брал (корректировка № 2), насколько тебе везло (корректировка № 3), и, главное, а как хорошо ты играешь (корректировка № 4). Нет средней по стране «зарплаты картежника». А спрашивают так, как будто бы есть.

Не надо множить иллюзии без нужды. Пожалуйста, не задавайте бессмысленные вопросы. И не пытайтесь на них ответить.