Книга: Деньги без дураков. Почему инвестировать сложнее, чем кажется, и как это делать правильно

Назад: Глава 6. Чего не знают алхимики

Дальше: Часть III ПРАВИЛА СРЕДЫ: ПРЕЗУМПЦИЯ ВИНОВНОСТИ

Глава 7. Ликбез по МТС

7.1. Компьютер — друг спекулянта. — Компьютера мало. — Дети кроманьонцев и перепроизводство гипотез. — «Пусть теории умирают вместо нас». — Козыри свежи, дураки те же. — Физика важнее математики. — Наши ставки на марсиан

Если у вас нет бэк-тестера и вы спекулянт, в долгосроке вы проиграете.

А в краткосроке может происходить что угодно — это неважно. В долгосроке выживают МТС, механические торговые системы, алгошки. Касательно тестера, не так важно какой, важно — чтобы был. Сегодня есть простые российские варианты, не требующие навыка программирования («Трейдматик», «ТСлаб»), есть посложнее импортные (WealthLab, Omega TradeStation, MultiCharts). Но этого мало.

Если у вас есть бэк-тестер и вы спекулянт, в долгосроке вы все равно скорее проиграете, чем выиграете.

Само наличие тестера не дает критического преимущества, нужного для победы. Потому что у большинства он тоже есть, прямо или косвенно (через покупку услуг тех, у кого он есть, например). Если у кого-то есть МТС, ну и что? Наличие МТС — условие необходимое, но недостаточное. Ребенок с мечом на войне — еще не воин, а ребенок, которого быстрее убьют.

Можно ли заработать, играя не алгоритм, как играл бы компьютер, а «по позиции», глядя на график, как играет человек-шахматист, глядя на доску? В принципе? Возможно, хотя биржа сложнее шахмат. Но здесь такой парадокс: играть по позиции я бы доверил только бывалому алготрейдеру. Тому, кто уже перебрал в уме и жизни десятки алгошек. То есть интуиция прокачивается как скилл, но интуиция, стоящая у нас по умолчанию, никуда не годится. Научитесь играть «как компьютер» и сможете играть «как человек». Вы будете играть субъективное видение рынка, но, вероятно, ваше «вью» будет качественно иным, чем у среднего игрока — сложным, неформализуемым смешением тех же «алгошек», ушедших в подсознание. Будете действовать умно, но не сможете сказать почему. Так часто бывает в жизни.

Главный навык работы с тестером сводится к азам критического мышления. Как говорил Карл Поппер, «пусть теории умирают вместо нас».

Выдвинув гипотезу о рынке, вы должны работать на ее опровержение, а не на подтверждение.

Честно, от всей души. Против своей милой гипотезы. Если вы ее опровергнете, надо радоваться — вы хорошо поработали. Если вы ее так и не опровергли, возможно, вы поработали плохо, попытайтесь еще. Но если вы так и не смогли, возможно, вы поработали очень хорошо. На всякий случай…

Большая часть гипотез не должна выживать на стадии проверки.

Когда вы это увидите, то поймете, насколько обречен человек, идущий в рыночные бои без тестера. Чтобы получить пяток примитивных (но работающих!) систем, мне пришлось… Короче, прибираясь недавно в компе, убил пару сотен лишних файлов. Это были стратегии, умершие при родах и во младенчестве. Так и должно быть. Возможно, вы талантливее и процент брака будет поменьше. Но не настолько, чтобы получилось с первого раза.

Наша психика устроена так, чтобы видеть закономерностей больше, чем их есть на самом деле. Лучше принять ветерок за приближение саблезубого тигра, чем наоборот. Наш предок сто раз ошибался, видя паттерн там, где его не было, и поэтому выживал. Мы его наследники и теперь обречены фантазировать по поводу ветерка. На этой черте нашей психики основаны мистика, конспирология и 99 % технического анализа ценового ряда.

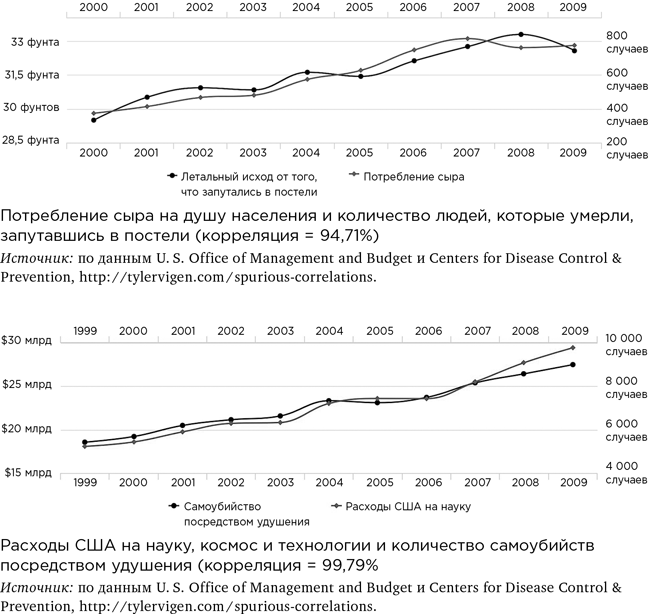

Допустим, мы нашли сильную корреляцию. Можно ли ставить на это деньги?

Курвафиттинг, как известно, это подгон плохой стратегии под хороший результат на тестере, при этом сама стратегия остается плохой. В реале, где не будет подгона, она сломается. Лучше смириться с тем, что какой-то курвафиттинг будет всегда. Даже если сделать все, чтобы его не было. То есть изначально согласиться на то, что реал окажется хуже теста, и более-менее управлять лишь тем, насколько хуже. Отсюда уже следуют основные правила безопасности: по просадке, плечам и т. д.

С чего можно начать? Что именно тестить? Откуда берутся гипотезы? Это немного напоминает вопрос писателю, откуда у него берутся сюжеты произведений. Для писателя сюжеты не вопрос. Их в голове, возможно, десятки. Вопрос в том, что из этой кучи выбрать и как довести до конца. Ну а если сюжет — уже проблема, то человек, скорее всего, даже не начнет писать: зачем себя мучить? С рынком так же. Если у вас нет гипотез, где заработать на рынке, что вы на нем вообще делаете? Но обычно в гипотезах недостатка нет. Проблема обратная: их слишком много, и большинство — плохие.

Например, «сезонность рынков» — возможно, самая простая гипотеза. Проверьте сами распространенные поверья. «Sell in May and go away». Действительно ли фондовые рынки падают в мае? Правда ли, что растут с ноября по апрель? Растут ли в первый день и в первую неделю месяца? А понедельник и пятница — особые дни?

Вероятно, какая-то сезонность есть. Попробуйте, проверьте. Но сильная сезонность (очевидная неэффективность, дающая возможность зарабатывать много и долго) почти невозможна логически. Достигнув угрожающего масштаба, неэффективность бы схлопнулась.

Представьте, что есть волшебная неделя или месяц, когда рынок с большой вероятностью что-то делает, неважно — падает или растет. Стратегия по определению масштабируемая, окна входа-выхода — не пять минут, а несколько дней. В такое окно пролезут все деньги рынка. То есть получается, сколько бы мы туда ни положили, нам вернется с отдачей, и так годами? Но это опять «формула вечного двигателя».

Предположим, нам нечто известно про июль (как раз про него особых поверий нет, так что возьмем его для примера). Допустим, известно — в июле рынок растет. Тогда все, кто обратил на это внимание, будут покупать его в конце июня. В пределе в конце июня на покупку столпятся все, а в июле покупать будет уже некому. Очевидная неэффективность соберет под себя толпу, и эта толпа, когда станет глобальной, заработать не сможет. А на ком? Заработают только на этой толпе, например, купившие в начале июня и продавшие в начале июля. Эти единицы как раз прокатятся не вместе с толпой, а на ней. Тогда закономерностью будет уже рост в июне, а не в июле. Толпа начнет сбиваться туда, но как только она собьется, все волшебство переедет в май и т. д. Система может быть только динамичной. «Козыри свежи, дураки те же». Если козыри будут одни и те же много лет, дураки перестанут быть дураками, они адаптируются, и получится парадоксальная ситуация, что заработать сможет любой дурак. А так быть не может.

Это хорошая картинка на тему ГЭР. Если неэффективность сильная, надежная и очевидная всем — она обречена испариться. И да, мы не имели в виду «сезонность не работает». Она не может работать совсем как в сказке, но поискать — можно.

К вопросу заработка на тренде: если нет персистентности ценового ряда, то ее нет. Говоря русским языком, должна работать закономерность: если выросло — то, скорее всего, продолжит расти, если упало — продолжит падать. Это математическое свойство, но оно обусловлено некой природой вещей. И оно или есть, или нет.

Если свойства нет, вы не заработаете, что бы вы ни делали. Бросьте эту штуку, возьмите другую. В случае, когда свойство есть, вы заработаете, если все сделаете правильно. Так что сначала решите, стоит ли браться.

За любой «математикой» на рынке всегда стоит его «физика».

В конечном счете деньги ставятся не на то, что «пересеклись скользящие средние», а на некие стоящие за этим процессы. Если за математикой не видна физика, то это повод, во-первых, поискать физику, а во-вторых, усомниться в математике. Отличительная черта племени «алхимиков» в трейдинге: излишнее доверие к математике с презрением к физике. Они ищут своего рода волшебную формулу. Но волшебных формул не бывает. Они лишь обладают большей или меньшей полезностью в работе с физикой рынка.

Что значит «физика рынка»? Для этого вернемся к вопросу «почему торговые системы работают и почему перестают?». У вас есть знакомый Василий, вы десять раз назначали с ним встречу, и он опаздывал десять раз. Мы с вами ждем Василия, и вы предлагаете спор на 1000 рублей, что он опоздает. Далее, вы хотите превратить Василия в источник постоянного дохода, вы честный, вы даже ничего не говорите ему, а просто с каждым новым человеком спорите, что Вася сейчас опоздает. Пока Василий не изменит свои привычки, вы в плюсе. Или вы знаете многолетнюю статистику средних температур за январь в Москве. Знаете интервал, в который эта температура попадала с вероятностью 90 %. И ставите на этот интервал каждый новый год. Аналогично с февралем, мартом и далее. Так даже лучше: природа подведет вас с меньшей вероятностью, чем Василий.

Это называется эксплуатацией статистической закономерности. Если нечто имело причину повторяться в прошлом, какое-то время оно будет повторяться в будущем. Так работают все правильные трейдинговые системы. Увы, такую роскошь, как «ставка на январь», биржа вряд ли предложит, но ставок типа «на опоздание Васи» хватает. Например, вы обнаружили, что нефть обычно в 11:00 всегда дешевле, чем в 18:00. Этого нет, но, допустим, есть. И у вас есть инсайд, почему это так (наличие объяснения здесь важно): с утра обычно продает мировое правительство, а к вечеру просыпаются марсиане и у них, как только они просыпаются, привычка докупиться нашей нефтью. И вот вы торгуете вместе с марсианами и мировым правительством. И пока они не изменят своим привычкам, все хорошо.

И пусть не существует марсиан, мирового правительства и понятной нефти — смысл трейдинга отсюда понятен. На вопрос, откуда уверенность, мы ответили. Если закономерность имеет причину (привычки Василия, повторяемость погоды, паттерны в поведении марсиан), ее можно торговать. Не стоит торговать то, что закономерностью только кажется; например, вытащив три красные карты из колоды, не стоит ставить на то, что четвертая карта тоже будет красной, если всех мастей там поровну (но если вытащенные карты не вернулись в обычную колоду, есть смысл ставить на черное). Отсюда следуют и границы применимости модели: Василий может исправиться, климат — измениться, марсиане перестанут торговать в 18:00.

Кроме того, возможен кризис ликвидности: система, которая успешно торговала на миллион, может не переварить миллиард. Чтобы что-то купить, нужно, чтобы кто-то нам это продал. Заявок на продажу может не быть, или они будут по такой цене, что покупать уже не стоит. Это ответ на вопрос, можно ли заработать системой все деньги мира. Нет, она обязательно упрется в этот предел.

Когда система перестанет работать? Когда угодно, никто не знает. Возможно, ее только собрались торговать, а она уже при смерти. Но если все сделано правильно на этапе тестов — то вряд ли. Это единственно возможный честный ответ, и лучше остерегаться тех, кто представляет свою систему как-то иначе.

Все сводится к весомости этого «вряд ли». А также к тому, что будет, когда система сломается. Скорее всего, ничего страшного. Матожидание перестанет быть положительным, но не станет отрицательным. В минус вели бы плечи, будь они больше, и транзакционные издержки, если бы торговали чаще. По мере угасания системы входы и выходы будут стремиться к рандомным, а профит-фактор к единице. Профит-фактор, равный единице, означает, что входы и выходы можно с тем же успехом доверить бросанию монетки. Нет причин, по каким система станет хуже монетки, даже если перестанет работать.

7.2. Думай как робот. — Дебри алхимии. — Пробой анфас и в профиль. — Зарежь их бритвой Оккама

Торговая система — это вход, выход и сайз. Иногда фильтр. Иногда выход не один. Все.

Чем меньше параметров в торговой системе, тем лучше.

Чем меньше параметров, тем меньше мест, где может сломаться. Уменьшая число параметров, мы снижаем хрупкость системы и повышаем ее устойчивость или, как говорят, робастность. Робастность — главное в системе.

Есть грубый анекдот про главное. Бывалый танкист подзывает молодых и спрашивает, что главное в танке. Наверное, пушка, говорит один. Да нет, броня. Кто-то про гусеницы. Нет, говорит бывалый, главное в танке — не обделаться. Заменим слово «танк» словом «система» и получим ту же историю. Один новичок говорит, что главное в системе — доходность, другой — что просадка. Третий вспомнит про коэффициент Шарпа. Но бывалый системщик знает, главное в системе — не… то есть робастность. То есть чтобы кораблик, бодро плавающий в тестовой ванночке, не затонул в рыночном море.

По сути, все «индикаторы» есть лишь способ формализовать собственное мышление и, если надо, отдать приказ торговому роботу на понятном ему языке. Нельзя же сказать ему: «Когда ломанет, влезай», но можно сказать: «Когда быстрая скользящая с периодом Х пересечет скользящую с периодом Y, отправь ордер на покупку по рынку».

Все индикаторы теханализа показывают почти одно и то же.

Не бывает так, что рынок отдает деньги, если его торговать, например, «параболиком», и забирает, если к нему приложить «стохастик». По большому счету весь этот огород создан для увлечения и развлечения новичков и убежденных «алхимиков». Из этого, впрочем, не следует, что индикаторы не работают. Если трендовость есть и вы умеете с ней работать, вы возьмете ее практически любым индикатором. Короче, ищите не индикатор, лучший на все времена, а рынок, подходящий сегодня.

Все индикаторы так или иначе преобразуют ряд прошлых цен, приводят его к какой-то цифре или нескольким цифрам, интерпретируя их как сигнал на покупку или продажу. Основная информация уже содержится в том, что подается на вход. Все, что с ней можно сделать дальше, обычно сильно переоценивается. Можно искать самый лучший индикатор, но это примерно как искать лучшие часы, чтобы знать по ним самое лучшее время.

Если развивать метафору с часами, то наши часы все-таки показывают не одно и то же: одни спешат, другие отстают, третьи немного искажают (в их понимании — «улучшают») результат, ориентируясь на лондонское время или на время года или слегка корректируясь в зависимости от температуры и уровня атмосферных осадков. «Если на улице –20 градусов, то между 14:00 и 15:00 проходит не один час, а два». Примерно так же можно считать индикаторы на курс рубля, ориентируясь на объемы, старший тайм фрейм, курс нефти, новостной фон и т. д.

В некоторых случаях это оправданно, в некоторых — наоборот, но все такие методы отягощены общим грехом: техническая система с их помощью становится менее технической, обилие параметров делает ее менее тестируемой, менее робастной, более хрупкой. Умножение сущностей без нужды — едва ли не худшее, что можно предпринять в алготрейдинге. Лучше считать, что между 14:00 и 15:00 проходит один час независимо от силы ветра и влажности. Нужны очень веские основания, чтобы начать учитывать эту влажность.

Из двух индикаторов обычно лучше тот, что проще.

Исключения бывают, но они обусловлены физическим смыслом. При прочих равных — не надо усложнять. Простой канал ничем не хуже усложненной ленты Боллинджера.

Линия на графике — тоже индикатор. При этом горизонтальная линия проще диагональной. И строже. Диагональный канал дает простор излишней фантазии, а горизонтальный канал ее ограничивает, что хорошо, ибо фантазия на рынке вредит.

Какой бы индикатор мы ни взяли, речь идет о получении из ряда цен четкого сигнала.

Из континуальности времени мы должны выбить дискретность как ее правдивые показания. Сигнал — это когда одно число стало больше или меньше другого. Цена стала больше/меньше, чем индикатор А, полученный усреднением, обобщением или какой угодно редукцией из ряда прошлых цен, например сравнением с самым выдающимся числом ряда. Или индикатор Б стал больше, чем индикатор В.

Собственно, все. Можно прикрутить фильтр и стоп. Можно не прикручивать. Главный вопрос: какие два числа сравнивать, чтобы получить исходный сигнал? Больше в техническом анализе ничего нет. И не появится. Любая трендовая система, таким образом, пробойная. Цена или ее производная должны пробить какое-то значение.

Какие возможны вариации? Во-первых, что пробивать. Самое простое — горизонтальный канал. Канал образуется тогда, когда у цены нет причин выходить за пределы диапазона, на нее ничто особо не действует, кроме массового чувства «поддержки» или «сопротивления». Если уровень пройден, значит, что-то стало действовать, нарушив статус-кво. Возможно, оно подействует еще какое-то время. Возможно, стоит поставить на это деньги. Диагональный же канал — не канал, а наше субъективное представление о том, где он есть. Субъективные представления лучше не активировать лишний раз.

Столь же просто скользящее среднее. Что лучше: прямая линия канала или кривая мувинга? Прямая лучше тем, что ее все видят. То есть «пробой» он как бы точно пробой, а не наша о нем фантазия. Кривая лучше тем, что ее не все видят. Эффект толпы создает большое проскальзывание в моменте, массовый вынос на стопы и прочее. Если все видят, что входить надо в точке X, каким образом все, делая одно и то же, могут зарабатывать? Мувинг у каждого свой, а пробой дневного хая или лоя един для всех разумных существ Вселенной. Мы не верим, что все разумные существа Вселенной смогут зарабатывать дружно и вместе, но это не смертельный довод против линии.

Во-первых, в случае пробоя канала реальное проскальзывание может быть больше того, каким кажется. Во-вторых, чем больше очевидности, тем хуже. Если точка входа — самая явная точка дня, такая система при прочих равных не переживет конкурентов. Если персистентность исчезнет, умрут все. Но если она сохранится, менее очевидная точка входа имеет лучшие шансы на выживание.

А как же сотни других индикаторов? Это вариации. Стохастик — тот же пробой канала только до того, как канал пробит. Сигнал неоднозначный и, может быть, преждевременный, что плохо, но менее очевидный, что хорошо. Там, где работает пробой канала, работает и стохастик.

Типов мувингов много. Конверты — те же мувинги, только после того, как скользящая пробита. Сигнал тоже неоднозначный и, может быть, запаздывающий, что плохо, но менее очевидный, что хорошо. Там, где работает мувинг, работает и конверт.

Вообще, какой бы индикатор ни был взят, новое всегда можно редуцировать к старому. Так или иначе, это будет число — либо некое усредненное, либо некий привилегированный экстремум. Возможно, это число будет как-то немного изменено или дополнено («при измерении времени учтите осадки»). Дополнения на каком-то периоде будут оправданны, на каком-то нет. Брокеры и поставщики ПО всегда будут за них, бритва Оккама — против.

Но правила будут всегда сводиться к «растет — покупай» и «падает — продавай». Сложная трендовая система, если ей дать достаточно времени, покажет тот же результат, что и простая. В худшем случае умрет под тяжестью своих переоптимизаций раньше.

Это не значит, что нельзя получить лучшие точки входа. Можно, если при этом подключить соображения о физике рынка, составе участников, их правилах и привычках. Это и будет паттерновая торговля. Но это в любом случае не «теханализ». Даже если он говорит «о, тут начали покупать», он не говорит, кто именно начал, почему и до каких пор будет это делать. Пока мы на территории теханализа, мы имеем самую простую биржевую математику, слабо отягощенную знанием биржевой физики. И она не даст нам больше, чем может дать. Иными словами: из всех алгоритмов выбираем самый простой, усложнение оправданно, лишь если за «математикой» стоит «физика». Иначе мы тратим время на оптимизацию, которая ничего не оптимизирует.

Что отсюда следует? Допустим, мы провели тесты на прошлых данных. И обнаружили, что в энном году на энной фишке индикатор SMA дал нам 30 % годовых с просадкой 30 %, а параболик дал 40 % прибыли и просадку 20 %. Значит ли это, что параболик в два раза лучше и надо играть его? Нет, это значит, что нам померещилось. Странное утверждение, но оно согласуется как с теорией вероятностей, так и с реальной практикой торгов. Не верите — проверьте.

7.3. Как оттуда выйти? — Кран, который не закрывают. — Дышите свободнее. — Таймфрейм между Сциллой и Харибдой

Что такое спекуляция? Это цена входа, цена выхода и разница между ними в вашу пользу. Самый простой выход — временной. Держим позицию Х дней (часов, минут, секунд). Тестер и здравый смысл скажут, сколько держать. Это будет самая первая, нулевая версия выхода. Плохая, но для теста на истории сойдет. Если с ним плохо, то и без него ничего особого хорошего. Преимущество входа, если оно есть, должно быть заметно уже на этой стадии.

Иногда говорят, что стопы строго необходимы. Под «стопом» понимается выход при движении цены против тебя. Если она доходит до некоей отметки, ты выходишь. Но если бы у трейдеров было свое священное писание с его догмой, там было бы «контролируй риски», а не «ставь стопы».

Стопы — лишь один из вариантов контроля рисков, более всего уместный, например, в работе по паттернам.

Во-первых, если после паттернового входа вынесло на обоснованный стоп, то, скорее всего, положительный сценарий отменен и вход более не имеет смысла. Во-вторых, если паттерн интрадейный, стоп действительно ограничивает максимальный риск сделки. Но что толку обманывать себя 1–2 %-ным стопом, если гэп может быть 5–10 %?

Контролировать риски правильнее всего объемом позиции. Оговоримся: если сигнал на выход совпадает с самой логикой системы, это другое. Мы сейчас про начальный фиксированный стоп в деньгах или процентах.

Если фиксированные стоп-лоссы часто сомнительны, то фиксированные тейк-профиты обычно вредны.

Прибыли, как это ни банально, надо давать течь. Пока течет, мы не знаем, когда этот кран иссякнет. Закрывая его раньше времени, мы убиваем лучшие сделки года.

Уже сказано, что чем больше параметров в торговой системе — тем хуже. Если параметр ничего не добавляет в улучшение риск/доходности, он лишний. Если добавляет, но немного, то, скорее всего, тоже лишний. И параметров не только должно быть мало, они должны свободно «дышать».

Если система работает с узким набором значений параметров, она, скорее всего, не работает.

Допустим, период вашего индикатора 50. Если он станет 100, система может ухудшиться, но не стать убыточной. А если ваше лучшее значение параметра 60, а при 80 все ломается, вы гений переподгона. Обычно советуют перед торговлей проводить оптимизацию, ища «лучшие» параметры. Но это путь в никуда. Ценовой ряд не обладает свойством периодичности, поэтому, если кто-то скажет, что цифры 78 и 1567 лучше, чем 100 и 1000, и дают в два раза лучшее соотношение прибыли и просадки, — наше сочувствие: все это бессмысленный подгон на истории. В идеале все нужно умножить или разделить на полтора, и система должна остаться рабочей. Если вы умножили-разделили, а система сломалась, не жалейте ее: она уже родилась сломанной.

Определите таймфрейм, из него ставьте значения параметров и не страдайте оптимизацией. Таймфрейм для трендовух выбирается в диапазоне между Сциллой и Харибдой. Раздвигая горизонт, упираешься в то, что трендовость исчезает. Тренд — это положительная обратная связь, контртренд — отрицательная. В глобальном смысле отрицательные связи доминируют над положительными, иначе мир пошел бы вразнос. Когда мы играем ассет алокейшн на пассивном портфеле, мы играем возврат к среднему на самом старшем таймфрейме с легким, еле уловимым, но положительным ожиданием.

За ловлей импульса мы спускаемся на младшие фреймы. Когда трендовость рынка умирает, она сначала умирает на старших фреймах. Но когда мы упираемся в интрадей, трендовость, во-первых, начинает сменяться шумом. Во-вторых, мы уменьшаем среднюю прибыль на сделку, а это делает игру хрупкой. В-третьих, растут транзакционные издержки. Любого из трех факторов хватит, чтобы убить игру.

Кстати, о таймфрейме. Почти одно и то же можно сыграть на различных свечках. Стопериодный индикатор на 5-минутках — почти то же, что и 500-периодный на минутках. Корректнее говорить о среднем времени удержания позиции.

7.4. Страх важнее жадности. — Нассим Талеб против Ральфа Винса. — Не опирайтесь на эти плечи. — Сценарий для фильма ужасов. — Психология как болезнь. — Выживут ненормальные. — Нюансы развода с механическими партнерами

К вопросу рисков вообще и сайзов позиции в частности — играйте от обороны. В конечном счете важна доходность системы. Но именно потому важны максимальный дродаун и период безубыточности.

История — это история, реал — это реал, там будет по-другому.

Что именно будет не так? Тесты на истории вряд ли скажут, а реальность скажет, но будет поздно.

Если просадка слишком плоха, она убьет любую доходность, несмотря на ее величину.

Мы никогда не знаем, какое плечо оптимально взять. Жадность шепчет, что чем больше — тем лучше. Страх советует наоборот. В данном случае прав страх.

Если мы недоберем плечо, мы всего лишь возьмем меньше прибыли. Но если переберем, то рискуем получить убыток. При той же самой системе.

Здесь заведомо лучше ошибаться в меньшую сторону.

До определенного момента на тесте максимальная доходность и просадка растут почти пропорционально. В момент X видно, что дальнейший рост просадки уже съедает доходность, а не дает ей расти, как раньше. Можно подумать, что именно здесь просадка оптимальна — остановленная в моменте X. Так думают почти все новички и даже известные биржевые математики, скажем Ральф Винс.

Но жизнь — не совсем математика. Винс посчитал верно, но он неправ. В жизни все пойдет по-другому, и просадку надо урезать не в точке X, а сильно раньше, в точке Y, когда она растет пропорционально доходности. Наивный человек или честный математик будет оптимизировать сайз по финальной доходности системы. При этом саму cистему он воспринимает как Систему, как верующий догму, это видно по книжке Винса. Однако «догма» — лишь намек на сценарий, который скорее благоприятен, чем нет.

Нормальный биржевик, выбирая сайз, будет оптимизировать не доходность, а доходность при заданном уровне риска. Со стороны это будет смотреться дико. У вас есть ожидаемая доходность в 30 % годовых и есть кнопка, простым нажатием превращающая 30 % в 100 %. Это регулятор сайза. Вы можете ее нажать, но никогда не нажмете. И будете правы. Один из вернейших способов слить деньги — выкрутить эту ручку до предела. Независимо от матожидания. Хотя бы только поэтому никто не сможет выиграть на Forex. Имеется в виду на том Forex, где клиентам предлагают сотое плечо и они считают это услугой, а не капканом.

Биржевая игра — это не шахматы. Для профессионала это в лучшем случае покер, для большинства непрофессионалов — рулетка. Случайность не устранима до конца, но до конца и не надо. Профи — тот, кто видит, где кончается покер и начинается рулетка. И в рулетку уже не играет. Лучше подождать, пока раздадут карты для покера. Так вот…

Плечи — это то, что постепенно превращает покер в рулетку, параллельно повышая ставки.

Способ превратить неслучайную игру по маленьким ставкам в случайную игру по большим. Оно вам надо?

Максимально возможная просадка всегда хуже, чем на истории. Ведь из всех возможных историй, рисуемых тестером, вы выбирали те, где черные лебеди летали в вашу пользу, и считали это в порядке вещей.

Доходность вы еще можете доверить тестеру, но потенциальная просадка — слишком сложно для железяки, вы справитесь с этим лучше.

Вообразите худший возможный сценарий. Если непонятно, с чего начать, вообразите худший гэп против вашей максимальной позиции.

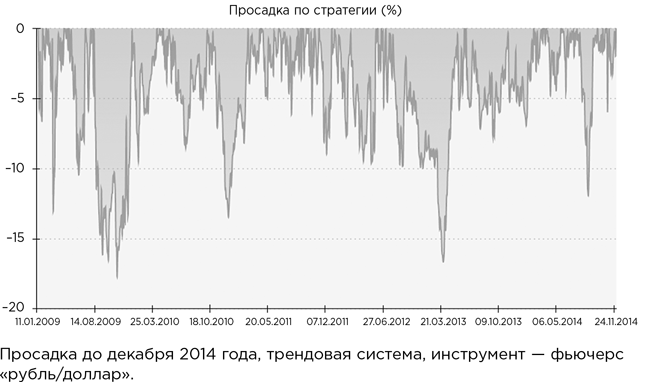

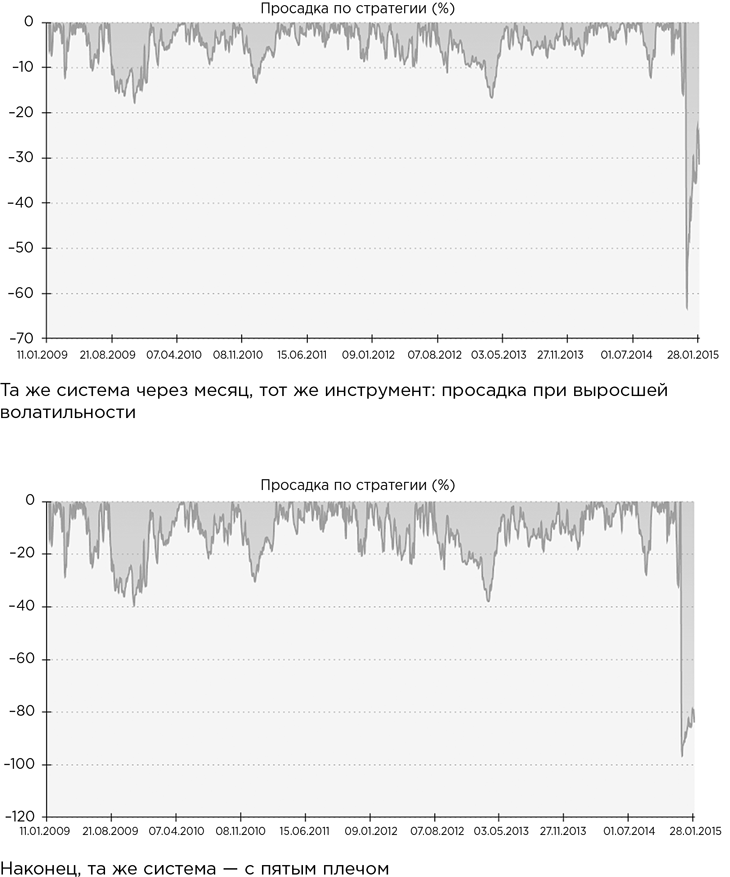

Не обязательно ждать катастрофы. Вот обычная плохая осень в целом неплохого года. Торгует прибыльная система, без плеч дававшая мне в среднем от 20 до 50 % годовых. Пара плохих месяцев — так бывает. Без плеч это не больно. А с пятым плечом — это вот так…

Не стесняйтесь. Представьте, что пишете сценарий фильма ужасов на биржевую аудиторию. Вспомните, как нечто похожее уже было — может быть, на других инструментах, в другие времена. Если с воображением все нормально, должно стать страшно. Вероятно, утро нельзя встречать с широко разведенными плечами. Плечи уместны там, где заведомо не бывает гэпов.

Но трендовушка не развернется в интрадее, ей не хватит места: слишком маленький профит-фактор, половина или больше сделок в убыток, все спасают несколько длинных сделок. Убирать позицию на ночь в шкаф слишком дорого. Во-первых, дорого по издержкам. Во-вторых, уже из личного опыта, утренний гэп обычно в нашу пользу, и это довольно большой вклад в общую прибыль, чтоб его выбросить. Остается делать это без плеч.

Гэп, кстати, бывает не только утренним. Резкий скачок возможен в любой момент дня. Ловить катастрофу автоматическим стопом, как правило, не сильно выгодно. Чтобы спасти депозит один раз в десять лет, придется согласиться раз в несколько месяцев платить смешную дань — высаживаться на ложном проколе. Я пробовал и отказался. Можно позволить себе играть без стопа вообще, функционально заменив его отсутствием плеч или хотя бы нормировкой сайза по волатильности.

Скажем более, плечи страшны даже без максимальной просадки. Даже без просадки как таковой. Допустим, вялый сезон, боковик. Сигнал на выход в среднем поступает на той же цене, где и вход. В идеальном мире без транзакционных издержек это игра в ноль. В реальном мире, где за каждую ставку надо платить независимо от исхода, рынок начинает пить вашу кровь по капле. Чтобы она кончилась, не обязательно бить кинжалом в сердце. По капле оно даже больнее. Кстати, вы точно знаете, сколько годовых стоит нахождение в игре при заданном сайзе? При игре в ноль сколько вы платите комиссий и проскальзываний? Это плата за билет в игорное заведение, и она взимается независимо от успехов игры.

При моем нормальном сайзе, например, «годовой абонемент» стоит не более 5 %, ближе к 2–3 %. Имеется в виду абонемент на занятие трейдингом, инвестирование стоит дешевле на порядок. На срочном рынке Мосбиржи даже 5 % с лихвой покрывались купоном по облигациям, где спокойно могла лежать большая часть депозита, пока меньшая лежит гарантийным обеспечением под фьючи. Если бы там было не 5, а 25 %, это был бы запланированный крах на ровном месте.

А как принято у людей? У плечевых интрадейщиков, кстати, даже не 25 %, а больше. Обычно они про это не знают. Некогда же считать, трейдить надо.

Если от математики перейти к более человечным материям: не играйте систем с просадкой, которую не сможете выдержать психологически. Когда ставишь без плеч, то период плохой карты рано или поздно покажет просадку в 10 %. Вынести ее может любой человек, пришедший на рынок. Если ставишь как жадный игрок, тот же самый период означает просадку, положим, в 50 %, она длится уже три месяца и завтра может быть 60 %, почему нет? Это уже аттракцион, катание на котором нельзя предсказать заранее — многие спрыгнут в худший момент. Получится, что они входили в систему, только чтобы прокатиться под горку на 50 % своих денег.

Далее уже не психологическое. Допустим, с аттракциона никто не спрыгнет при –50 %. Они поступят правильно, но, возможно, лучше бы спрыгнули. Иногда (для нормальной системы нескоро, но все равно) просадка — это не просадка, а конец. Для простейших трендовых систем по фьючерсу РТС и российским акциям, исправно работавших все нулевые годы, такой конец наступил в 2011–2012 годах. Дело даже не в том, конец это или не конец, но если система (именно спекулятивная, не инвестиционная) без прибыли более пары лет, лучше считать ее умершей, чем уснувшей. Это значит окончательное принятие убытка, а не временное. Но раз уж мы не можем контролировать сверхприбыль лучшего сценария, то контролируем хотя бы сверхубыток худшего.

И раз уж заговорили о психологии, давайте закроем приоткрытую тему. Математика важнее психологии. «Психология» — это не «самое важное в трейдинге», как учат некоторые, а болезнь, которая трейдеру мешает и которую надо лечить. Важно, по большому счету, именно ее отсутствие. Если она неизлечима — в трейдинге делать нечего. Правда жестока. В утешение можем сказать, что эта болезнь часто проходит сама собой со временем. В том месте, где болело, перестает болеть.

Из личного опыта: в какой-то момент у меня почти перестало болеть в том месте, где «биржевые убытки». При этом выронить из кармана и потерять 100 рублей — больно. Потерять в 100 раз больше за минуту торгов — нет. Деньги, внесенные в игру, стали восприниматься как игровые жетоны, а не то, на что покупают колбасу или квартиру.

Если такой трансформации не происходит, дело плохо. Нельзя играть на квартиру и даже на колбасу. Нормальная психика, согласно Даниэлю Канеману, в 2–3 раза сильнее грустит по поводу проигрыша, чем радуется выигрышу того же размера. Можно понять, чем это вызвано, — все мы потомки выживших и наследуем их эвристики выживания. А они простые: если еды стало больше на 70 %, можно обожраться, это было приятно нашему предку, но не сильно повышало качество его жизни. А вот если еды становится на 70 % меньше, то это голод. Поэтому, конечно, потерять мешок картошки — большее событие, чем получить его на халяву. Аналогично с денежными ресурсами. Падение дохода на 50 % большее событие, чем его рост на 50 %. Аналогично с любым ресурсом! Мозг знает, что потеря важнее приобретения, и, в общем, он прав. В нормальной жизни, но не здесь! Серия однотипных сделок (если это трейдинг) или долгий горизонт (если это инвестирование) вытащит любые убытки, по факту они временные. Но мозг про это не знает, он будет грустить, как будто кусок мамонта унесли навсегда.

Допустим, наш игрок профессионал и каждый год закрывает в плюс. Но, к несчастью, у него нормальная здоровая психика. Если смотреть на финансовый результат каждый день, то грусти больше, чем радости. Основная прибыль возникает в редкие дни, а большая часть времени — это вялое барахтание, игра в ноль, сегодня 100 баллов счастья, завтра 250 баллов боли, и так полгода. В сумме — жизнь несчастного человека.

Выход только один — иметь ненормальную психику, которая так или иначе выключит старые, проверенные веками эвристики выживания. Это не так сложно, как кажется. Просто подождать, и вас спасет профессиональная деформация…

Но вернемся к математике.

Любую трендовую систему можно рассматривать как купленный опцион на сохранение трендовости.

Сохранится или нет, мы точно не знаем, на нашей стороне только шансы. Но если все сделано правильно, в худшем случае на долгом промежутке времени цена покажет случайное блуждание. А ставки будут рандомными, как если бы ставили на выпадение орла или решки в долгой серии бросков. Чем дольше серия, тем сильнее рандомные ставки стремятся к нулевому итогу. Если бы на рынке вдруг появился «контртренд» как устойчивая тенденция, на которую можно ставить деньги, ваша игра со временем все больше заходила бы в минус. Но с подавляющей вероятностью контртренд не появится в качестве нового закона рынка. Стало быть, вопрос безубытка в худшем сценарии — всего лишь вопрос времени? Нет! Со временем будете все дальше уходить в минус. Потому что есть транзакционные издержки. Это своего рода премия, уплаченная вами за опцион.

Контролировать срабатывание ставки вы не можете, единственное, что вы решаете точно, — размер премии, отдаваемой рынку. Повторим совет: играть от обороны и не инвестировать в эту премию сильно много. Помните, что это деньги, которые вы теряете при любом исходе. Как вариант, игровой капитал, вложенный в стратегию, большей частью лежит под безрисковой ставкой, покрывающей эту премию, а меньшая блокирована как ГО (возможности любого срочного рынка это легко позволяют). Тогда, можно сказать, вы собрали свой собственный структурный продукт, реальный «безубыток». И если вы верно поняли про трендовость, продукт будет лучше любой структурки от брокера.

И наконец, о самом грустном. Любая система рано или поздно сломается. Отрицать это — значит состоять в секте, допускающей существование вечного двигателя. Хорошая система умирает не как взрыв, а как всхлип. Она не сжирает на прощание 50 % ваших денег, а начинает болтаться в диапазоне от –10 % до +10 %. Вы не можете рассчитать срок жизни вашей системы, но можете решить, как она умрет, громко или тихо. Все мои системы умирали тихо. Пока, во всяком случае.

Вот метафора: заключая с системой брачный контракт, вы уже прописываете, как пострадает ваше имущество при разводе с ней. Неважно, осознаете вы наличие этого пункта или нет, но он есть. И если вы своими руками вписали, например, «50 %», держитесь. Развод неизбежен, это раз. И система может подать на него когда угодно. Может быть, в первый день совместной жизни с вашим счетом. И вы ей сразу — держи, родная, 50 % моих денег, пойду, поищу другую стратегию для совместной жизни. Может быть, она возьмет с меня 50 % не сразу.

Еще возможно такое:

• Первый год: +100%

• Второй год: +100%

• Третий год: –80%

• Итог: –20 % за три года (а не +120 %!)

Вывод: оно вам надо?

Кстати, как вы поймете, что система сломалась? Дела идут очень плохо, да — но это еще рабочая просадка или все, приехали? Стискиваем зубы и ставим дальше или стоп-торги? Если не решить вопрос заранее, по уму, решать его придется в моменте, а значит, довериться эмоциям. И, скорее всего, они дадут скверный ответ.

Плечевик вообще не поймет, что система сломалась, пока не сгинет половина выделенных лимитов. Потому что у него 40 % — это рабочая просадка. Не надо иметь такую.

Еще один непраздный вопрос: как лучше — сгрузить все системы на один счет (будем надеяться, что их у вас хотя бы две) или раскидать игру по разным счетам? На одном счете — будет красивее. Просадка одних систем будет гасить просадку других, а доходности будут суммироваться. Если эквити не имеют корреляции, в сумме там будет даже больше, чем просто сумма. Такой результат очень хорошо показывать, не говоря уже о том, как радуется собственный глаз.

С другой стороны, несколько счетов — безопаснее. Если что-то сломается, оно сломается в одном месте, никак не тронув другие. Опять-таки, неторговые риски требуют разноса по разным корзинам. Так что, пожалуйста, хотя бы два счета. Или столько, сколько можете себе позволить.

7.5. Размер имеет значение. — С нормировкой не все нормально. — Плохая цена сейчас или хорошая никогда? — Черный лебедь в мешке. — Механическое не значит автоматическое. — Встаньте в длинную позу

Дьявол, как обычно, в нюансах. Например, возьмем управление капиталом. Про накладные плечи речь уже шла, но остается вопрос, какой долей капитала играть — пропорциональной или фиксированной? Например, у нас миллион рублей, играем без плеч. Если сайз фиксированный, мы будем входить на миллион, даже когда на счете станет 1 200 000. Или 900 000, неважно. Под риск по-прежнему идет миллион. Если система управления капиталом пропорциональная, в первом случае под риск встанет 1 200 000, во втором — 900 000.

Как лучше? Тестер и жадность под видом здравого смысла шепчут, что, конечно, пропорциональная система — наше все. Именно она дает геометрическую прогрессию. А геометрическую прогрессию мы все очень любим. За год при умеренной игре это разница в несколько процентов, за годы капитал будет отличаться в разы.

Еще одно преимущество пропорциональной системы — она «неубивашка».

Если мы начинаем проигрывать, мы начинаем меньше рисковать. Сколько бы мы ни потеряли, у нас всегда останется что-то. Разориться в ноль при такой системе практически невозможно, любители плеч и суперрисков такое ценят. Всегда остается какой-то шанс отыграться. Или хотя бы деньги, чтобы напиться, забыться и начать новую жизнь не совсем с нуля. Фиксированный сайз может вас теоретически оставить с нулем. Даже если у вас останется 100 000, вы будете брать фьючерсов на миллион, пока гарантийка позволяет брать на миллион, и однажды ставка может оказаться последней. Без плеч вы вряд ли сольете 900 000, но с плечами легко.

Про эти два достоинства пропорциональной системы и так все знают. Если все идет очень хорошо, с ней пойдет лучше — раз. Если все идет катастрофически, с ней будет не так жутко — два.

Меньше знают про ее недостаток. С пропорциональной системой будет хуже, если профит-фактор стремится к нулю. Предположим, транзакционные издержки равны нулю, ставки рандомны, на один выигранный рубль — один проигранный (это и есть профит-фактор как отношение выигранных ставок к проигранным). Видно, что при фиксированном сайзе наш начальный миллион стремится к самосохранению.

При пропорциональной системе управления капиталом и профит-факторе 1 начнется тихий слив денег.

Все просто. Если проиграть 1 %, а потом выиграть 1 %, у вас останется не миллион, а 999 900 тысяч. Кажется, ерунда. Но предположим, ставки растут. Первой ставкой вы проигрываете 10 %, второй выигрываете 10 %, и у вас 990 000. От перестановок выигрыша и проигрыша в очередности итог не меняется. Нагляднее всего видно на примере «выиграть 50 %, потом проиграть 50 %». Останется 750 000. Вряд ли вам будет обеспечена такая наглядность, скорее, это будет процент вверх, процент вниз и дань, выжимаемая из вас по капле с этих горок. По итогам года пропорциональная система даст на несколько процентов меньше фиксированной. При этом результат фиксированной стремится к нулю, плюс-минус 10 % за случайное блуждание. А у вас тот же результат, но смещенный вниз. При игре с плечами — сильно смещенный. То есть при случайной игре вы поставили на плечи, по сути, только это отрицательное смещение (здесь мы подбираемся к важной теме, как в принципе можно проиграть на бирже).

Но именно этот период — наихудший и самый важный в жизни вашей системы. По его итогам будет принято решение, расставаться или еще помучиться вместе. И именно здесь, казалось бы, лучший метод управления капиталом подкладывает свинью. Во-первых, можно расстаться раньше времени: вы будете думать, что алгоритм теряет деньги, но на самом деле их теряет управление капиталом. Во-вторых, это плата за развод, если все-таки развод. Развод обойдется заметно дороже.

Думайте сами, решайте сами — вы в курсе этой свиньи. Мы не знаем, как будет, но заранее решаем, где потерять. Потерять часть прибыли при лучшем сценарии или увеличить свой убыток при худшем.

Возможны компромиссные варианты. Например, в течение фиксированных периодов играть фиксированный сайз, чтобы не платить дань за болтанку эквити. Но раз в квартал или в год подтягивать ставку, если капитал вырос. И потом снова — фиксированный сайз. Таким образом, если играть вдолгую, радость геометрической прогрессии все-таки испытаешь.

Еще одна неочевидная тема — нормировка сайза по волатильности. Возьмем фьючерс на курс доллара к рублю. В спокойное время дневное колебание инструмента бывает в пределах 0,5 %, в неспокойное — 5 %. Должен ли наш сайз как-то это учитывать? Если мы берем в эти периоды одинаковое число контрактов, получается, мы начали рисковать в десять раз больше, не обратив на это внимания? Кажется, это не лучшая идея: в наш покер вносится слишком большой элемент рулетки. Если мы хорошие игроки, то берем свою премию в серии однотипных сделок примерно с одинаковым риском, чем длиннее серия — тем надежнее игра. Но если пару недель в году мы начинаем играть по десятерным ставкам, это несколько разрушает однотипность ряда, не так ли? Может получиться так, что две недели сделают нам большую часть прибыли года? Да, скорее всего. Но если не повезет, за пару недель можно будет отдать прибыль пары лет.

Первое решение — ввести коэффициент. Чем больше волатильность, тем больше цифра, на которую делим сайз. В сонное время ставим 300 % капитала, в буйное бросаем в бой 30 %. Но это тоже разрушение однотипности ряда, только по-другому. Если сайз пляшет, какая там однотипность? Более того, он пляшет против нас.

Трендовики обычно зарабатывают в период большой волатильности и отдают в периоды, когда она падает. Допустим, мы с вами трендовики. Получается, нормируя по волатильности, мы трендовики-самоубийцы. В лучший для себя период мы снижаем ставки, а в худший — повышаем.

Вообще не нормируем? Но бывают периоды, когда даже без плеч два плохих дня убьют вам 20 % счета. Причем это будут два плохих дня в хорошем периоде. Возьмем легендарный для валютных курсов декабрь 2014 года. 16 декабря курс плясал в диапазоне от 60 до 80 рублей за доллар: сначала упал, потом вырос, потом опять упал. Можете прикинуть, какой это дневной диапазон в процентах. Несколько дней после этого буйство продолжалось: волатильность чуть упала, но трендовость исчезла. И кем бы ты ни был, в какой-то момент ты начнешь терять. И сильно терять. Так нормируем сайз или нет?

Полагаю, слишком личный вопрос, чтобы давать на него публичный ответ. Главная польза в том, чтобы испортить настроение, обрисовав Сциллу и Харибду там, где их не все видят. В качестве утешения скажем, что возможен компромисс. Необязательно, чтобы сайз плясал вслед за волатильностью с 10-кратным размахом. Достаточно, чтобы мысленный стресс-тест показал просадку не больше X (вам виднее, какую просадку вам надо) на заданный сайз. Ну а как именно считать волатильность и как часто пересматривать риск-параметры — уже тактика. Лучшего способа все равно не существует, достаточно делать это как-нибудь.

Если перечислять других детальных демонов… Вопросы экзекьюшн важнее, чем кажутся. Как именно входить и выходить из позиции? Рыночной заявкой или лимитной? То есть немедленно, но по худшей цене (цене продавца, если ты покупатель, и цене покупателя — если продавец), или по указанной тобой цене, но с вероятностью, что сделки вообще не будет? Если указать цену поблизости от текущей, например, поместив заявку со своей стороны спреда, то вероятность сильно более 50 % процентов, что сделка пройдет по твоей цене.

Достаточно ли это, чтобы всегда работать лимитником? Давайте прикинем. Допустим, вероятность исполнения по статистике на данном инструменте за энный срок — 83 %. В 83 % случаев вы экономите на спреде, но чуть-чуть. В 17 % вы теряете, но значительно больше. Заявка поставлена. Заявка не исполнилась. Если это заявка на выход, вы все равно должны выйти. Но, допустим, цена хуже уже на 1 %. А на спреде вы экономили всего 0,1 %. Посчитайте сами, 17 % перевесят 83 %. Если это заявка на вход, можно просто не входить. Но скорее всего, если цену так вынесло за малое время, ее понесет и дальше: вы пропустите лучшие сделки года.

Вход по рынку можно корректно оттестить: примерно понятно, насколько хуже торговля, если платишь эту дань. Просто добавляешь цифру в графу «Транзакционные издержки» и смотришь — совсем плохо или терпимо? В случае входа лимиткой потери непонятны заранее. Обычно все будет хорошо, иногда будет сильно хуже, но как часто и насколько? Лишняя неопределенность — это плохо. Вы как бы подписались на маленького черного лебедя и в самый ответственный момент (например, в день биржевого краха) его вам доставят на дом.

Вообще, универсального совета нет, но…

Обычно в каждом конкретном случае оптимальный тип заявки — по маркету или лимиткой — можно прикинуть.

Например, на спекулятивных гиперликвидах у меня вход по рынку: спред столь мал, что значения не имеет, но важна определенность. Если нужно взять в портфель не самую ликвидную акцию, это будет лимитная заявка — спред в 1 % требует к себе уважительного отношения. Чтобы сэкономить настолько, можно подождать не пять минут, а пять часов — риск убегания цены компенсируется самой ценой вопроса. Бывают и такие спреды, ради которых выжидают пять дней. И черт с ним, с лебедем.

Какие еще черные лебеди летают над алготрейдером? Несколько систем на счете, конечно, лучше одной системы. Но опасность есть. По тестам видите, что системы не коррелируют. То есть их доходности складываются, а просадки нет. Это волшебно. Счет становится резиновым — вы пихаете туда системы без снижения сайза, а они отлично впихиваются. Плановая доходность уже давно перевалила за 100 %. А затем однажды утром вылезает тотальная корреляция. Между всем, что есть. «Никогда такого не было, и вот опять». У вас уже слито 25 % всех денег, и, кажется, вы еще летите в заданном направлении на энном плече. К обеду, возможно, будет 50 %. Подождем? Или рванем стоп-кран, примем 25 % как штраф и пойдем думать о корреляциях?

Если не заиграться с корреляцией, то диверсификация — всегда хорошо. Немного изменив условия на вход системы или на выход, вместо одной системы получим семейство схожих алгошек без ухудшения риска или доходности — лучше играть семейством. Можно создать такую семью, раскидав игру по схожим инструментам. Но если ожидание ухудшается, размножаться этим способом вредно. Например, мы играем фьючерс на рубль/доллар и решили диверсифицировать, часть игры перенеся на фьючерс «рубль/евро». Это обычно неверно. Второй инструмент сильно менее ликвиден, чем первый, мы больше теряем на входе-выходе, иногда — критически больше, к тому же вся динамика инструмента № 2 производна от динамики № 1. Нам незачем играть кросс-курс за такую высокую цену.

Вот еще вопрос: а робот обязателен?

Торговать строго механически — обязательно. Торговать ли при этом автоматически — решается по обстоятельствам.

Если в системе много сделок в день в непонятное заранее время — конечно, только робот. Если для исполнения алгоритма достаточно подойти раз в день в известное заранее время, глянуть в терминал и принять решение — лучше дойти ногами и сделать руками, чем использовать робота.

При всех достоинствах робот — звено в цепи, которое может порваться. Чем меньше звеньев, тем лучше.

Как оно порвется, заранее непонятно. Вы стопроцентно уверены в своем коде? В брокере? В бирже? Вдруг там все перевернется с ног на голову, пойдет поток диких котировок? Робот начнет, принимая дикие данные, делать адекватные им дикие вещи — и все на ваших деньгах. Вы сами бы так не сделали, и здесь вы умнее его.

Но если вы беретесь торговать вместо робота, вы сами должны торговать как робот: в типовых условиях принимать заранее известные типовые решения.

Не включайте здесь человечность — она погубит. Мы не берем очевидный случай «сломались котировки, не лезем». Здесь как раз и робот, будь он умнее, остановил бы торги. Имеются в виду типовые условия на вход, а вам хочется творчества. Не войти в сделку, где надо, потому что «будет как вчера». Или войти без формальных условий, потому что «все уже понятно и так». Иногда такая самодеятельность кончается добром, иногда — нет. Чаще нет, чем да: формальный алгоритм знает про финансы больше, чем интуиция.

Но включив творчество, вы потеряете не только немного денег. Во-первых, это затраты времени: начать думать там, где можно не думать. Во-вторых, как их называют, «нервы». Вмешиваясь в алго, начинаешь волноваться больше. В-третьих, вы своими руками вносите хаос в статистику. Вы видите на счете прирост всего лишь 5 % за год. Это сделала система или творческое вмешательство?

Чтобы принимать решение по системе, нужно ясно видеть результат ее работы. Вмешиваясь в ее работу, мы мутим статистику.

В завершение разговора о нюансах: есть оптимальные инструменты для каждой задачи. Вероятно, можно выстроить инвестиционную стратегию через фьючерсы, запустить трейдинг на фондовой секции, правой ногой чесать левое ухо. Нельзя сказать, что заведомо плохо. Но для такой модели должны быть веские основания. Спекулятивно гонять акции вместо фьючерсов означает платить за плечо и переплачивать комиссию, а ради чего?

Кстати, даже для спекулянта базовая стойка, из которой начинается поединок с рынком, — долгосрочные лонги по тому, что имеет положительное ожидание: акции, облигации. Для начала загрузить 80–90 % счета в такие лонги. Остаток — гарантийка на срочный рынок. Это позволит поддерживать спекулятивные позиции в пределах от 50 до 200 % капитала. Для небыстрого трейдинга больше и не надо. Осторожнее с шортами по тому, что имеет общее положительное ожидание в лонг. Шортисты на акциях иногда зарабатывают красиво и много. Эффект умножается тем, что это пир во время чумы. Не надо переоценивать — обычно там пирует ошибка выжившего. Теряют они как класс игроков некрасиво, но именно этим заняты большую часть времени.

То есть это обывательское представление, что есть быки и медведи и это равномощные партии. Во-первых, нет таких партий. Сегодня — лонг, завтра — шорт, а «клянусь вечно служить делу Медведя» — нет таких клятв. Во-вторых, там не равномощность: совокупный капитал планеты стоит, в общем-то, всегда в лонг. И правильно делает. Если уж приносить вечную клятву верности, то Быку.

Осторожнее следует быть с идеями класса «лонг — шорт»: давайте самые хорошие акции купим, а самые плохие продадим, уберем рыночный риск и останемся с чистой премией. С премией — до времени. Незримо добавится риск, куда более коварный, чем риск падения рынка. Шортовая часть портфеля может подложить свинью в любой момент: плохая бумажка взяла и воскресла из умирающих, показав рост 100 %. Это свинья особая — она может запомниться навсегда.

7.6. Не верьте китайским вазам. — Фактор профит-фактора. — Люди не подлодки. — Даже лузер не знает тайны. — Ноль плюс ноль равно минус

Как оценивать систему? Есть важные показатели стратегии, есть не очень. Прибыльность, максимальный дродаун, максимальный период просадки — это всем понятно. Менее очевидны, но важны средняя прибыль на сделку и профит-фактор. Если тестер показал меньше определенных значений, торговая система не работает. И неважно, какая там прибыль, хоть 500 % годовых.

Средняя прибыль на сделку важна, потому что это показатель хрупкости системы.

Если у вас на стадии теста средняя прибыль вышла 0,02 % на сделку, это, весьма вероятно, приговор. В конкретных цифрах это, например, средняя прибыль в 10 единиц с контракта ценой 50 000 единиц. Такая прибыль висит на соплях. Подует ветерок — повысятся комиссии, спреды, чуть изменится рынок — и она опрокинется. При этом тестер может нарисовать вам любую прибыль, но вы должны быть умнее его. Начиная от 0,1 % уже терпимо для гиперликвидов (на Московской бирже в 2010-х годах это фьючерсные контракты на доллар и индекс РТС). Проверял — терпимо, работает. На менее ликвидных инструментах показатель должен быть сильно больше.

Среднее время в позиции связано со средней прибылью на сделку. Осторожно, если времени мало. В трендовой стратегии, не в ХФТ и паттерне, поза держится минимум 5–10 часов, лучше больше. При меньшем времени трендовуха не работает или чудом работает, но быстро умрет.

Если прибыльность сильно зависит от транзакционных издержек, стратегия, скорее всего, не работает.

Что значит «сильно зависит»? Если издержки стоят вам 10 % прибыли, то это нормально. Если 50 %, вы играете что-то очень хрупкое. Дайте время — ваша китайская ваза разлетится вдребезги.

Профит-фактор показывает соотношение выигранных денег к проигранным. Это тоже показатель хрупкости. Можно представить, что тестер нарисует вам систему с прибылью, но профит-фактором, например, 1,2. На истории, может быть, вы и вышли в прибыль за счет того, что выигрыши и проигрыши встали не как попало, а в некий очень удачный ряд. В реале ничего хорошего не будет. Скорее потеряете деньги, чем заработаете. Стремитесь к профит-фактору 2. Если не получается, ладно: система с профит-фактором около 1,5 уже позволяет зарабатывать (личный опыт, пара лет реальных торгов). Но стремитесь к 2. В жанре охотничьих баек трейдеров приходилось слышать: «А вот у моей торговли профит-фактор 10 на евро-долларе». Если это трендовая торговля, то не верю. С такой цифрой на такой паре рассказчик стал бы долларовым миллиардером. Если нет миллиарда, то это байки. Так что стремимся к 2. Не соглашаемся на меньше, чем 1,5.

Продолжительность просадки даже важнее, чем ее глубина.

Речь о допустимом лимите. Сколько времени живой человек готов торговать в убыток? Дело не столько в ощущении дискомфорта (хотя комфорт, наверное, лучше), сколько в прагматике. Рано или поздно любая система сломается. Нельзя торговать сломанные системы. Но если у вас плановая просадка полтора года, как вы поймете: система уже умерла или просто уснула и плохо пахнет? Вот год прошел, у вас минус. Два года. Проснется ли? А если не проснется, вы готовы принять, что два года раздавали на бирже свое имущество неустановленным лицам, считая это своей профессией? Лучше окунуться глубоко и быстро вынырнуть, чем месяцы и годы проводить под водой. Мы не подлодки, чтобы залегать на дно надолго.

Разбирая стратегии, хочется затронуть главное.

Это небанальный вопрос — как вообще можно проиграть на бирже?

Большинство проигрывает, но как это возможно? Они что, все совершают сделки тупо наоборот? Тогда если поменять местами их входы и выходы, мы получим рабочую систему, осталось снять с лузеров мерку, выведать их драгоценный секрет? Это было бы прекрасно, но мир жестче. Никакого секрета здесь нет. В среднем проигравший торгует с профит-фактором, стремящимся к 1, принимая его за что-то другое.

Перевернутый Грааль лузера будет точно так же сливать.

Как это объясняется? Если большинство играет на бирже с профит-фактором, стремящимся к 1, откуда минус?

а. Транзакционные издержки, и это не только комиссии. Проскальзывание опаснее тем, что менее очевидно.

б. Асимметрия проигрыша и выигрыша: если иметь миллион, выиграть 50 %, потом проиграть 50 %, то будет не миллион, а 750 000.

в. Назовем это «ловушка эквити»: обычно для входа и выхода выбираются плохие моменты. Это фундаментальное свойство, встроенное в природу человека и рынка. Помимо свойств самой стратегии, в ее эквити есть случайность. Когда все хорошо — хочется взять стратегию себе, когда все плохо — бросить. Проблема, что в это «все хорошо» входит и случайность. Купив эквити в самый симпатичный момент, мы, скорее всего, покупаем и его перекупленность. Статистически там должен быть откат. И мы как бы его купили. И наоборот, когда эквити хочется продать — обычно не только потому, что система сломалась, ей еще не повезло. Расставаясь с ней в самый тяжкий момент, мы как бы продаем перепроданность. Это такая дань, уплачиваемая на входе и на выходе. И она обычно больше, чем кажется. Стратегия должна быть действительно хороша, чтобы соглашаться два раза платить за нее этот выкуп.

Вот вам три демона. Легко увидеть, что увеличение игрового сайза на руку всем трем.