Книга: Деньги без дураков. Почему инвестировать сложнее, чем кажется, и как это делать правильно

Назад: Глава 4. Способы потерять деньги (все способы, какие есть)

Дальше: Часть II ПРАВИЛА СПЕКУЛЯЦИЙ: СЧИТАЙ, А НЕ ВЫДУМЫВАЙ

Глава 5. Больше, чем ничья. Факторный анализ акций

5.1. Ленитесь почаще. — В худшем случае вы кот. — Чего не знают нормальные люди. — Правый хвост длиннее и тоньше. — Меньшинство тянет воз. — Как быстро кончается родина

Поговорим про один из способов игры на выигрыш — отборе акций в портфель. Его называют активным инвестированием. Далее будет еще один способ — тот самый трейдинг, о котором все говорят, но который (в доходной его версии) мало кто видел. Народных сказок про трейдинг много, и о нем отдельная часть книги. С активным инвестированием обстоит честнее. Процент токсичных источников информации здесь меньше, вменяемых ресурсов больше. Что именно читать, понимаешь довольно быстро независимо от того, с какой точки начал. Поэтому ограничимся конспектом.

Трейдинг потенциально доходнее, но активное инвестирование имеет свои преимущества. Как минимум два. Первое очевидно — это занимает меньше времени.

Рано или поздно вы соберете портфель и пойдете по своим делам. Через год вспомните про него. Чаще и не надо.

Если этот омут затянет, будете вспоминать раз в месяц, тоже не беда. Спекуляция же рискует оказаться той бездной, куда легко засмотреться всерьез и надолго. «Ой, что я делал последние три года?» Особенно пикантен вопрос, если три года терял деньги.

Второе преимущество менее очевидно, но элегантно.

Выбирая стратегию, играйте от обороны. А что будет, если стратегия не сработает?

Если не сработает трейдинг, вы влетите на кучу рисков. Забегая вперед, откроем страшную тайну: нулевое матожидание — это не нулевая прибыль, а убытки.

Отбирая акции в портфель, без плеч и шортов, вы в худшем случае соберете всего лишь рандомный портфель. Рандомный портфель обычно не хуже индексного.

Именно его собирает экспериментальная кошка или обезьяна, обыгрывая обычный ПИФ. Худшее, что может случиться с активным инвестором, то, что он окажется кисою и, скорее всего, обыграет средний ПИФ. Можем рискнуть. Именно потому, что ничем особо не рискуем.

Мы говорим именно о портфеле.

Инвестируя в акции, никогда не инвестируйте в одну. И в две не инвестируйте.

Потому что важно максимально устранить элемент случайности, оттащить игру от рулетки хотя бы в сторону покера.

Всегда должно быть понимание, что мы покупаем лишь некую вероятность. И что бы мы ни купили, с покупкой может произойти что угодно.

Но если мы купили десять акций, которые смотрятся лучше среднего, что угодно не может произойти со всеми десятью. Больше вероятность того, что сработает та вероятность, которую мы купили.

Ограничив выбор парой акций, мы не только увеличиваем риск (это очевидно), но и урезаем потенциальную доходность (это менее очевидно).

Считается, что, снижая риск, мы снижаем и доходность. Это скучная закономерность, к ней привыкли. Трава зеленая, небо голубое, риск и доходность — обратно пропорциональны. Ради интереса я спрашивал, где людям видится ожидаемая доходность выше — в портфеле из 20 акций с весом каждой 5 % или из 2 акций с весом по 50 %? Про доходность у нас нет бытовой интуиции, зато она есть про риск. Очевидно, что портфель из 20 акций менее рискован. А значит, он менее доходен, быстро соображает инвестор и выдает неправильный ответ. В портфеле из 2 акций доходность будет зависеть от удачи и, если повезет, окажется выше. Конечно, если это будут две самые лучшие акции на всей бирже, другие 18 только испортят дело. Но я не спрашивал, где будет экстремальнее распределение. Не спрашивал, есть ли у вас экстрасенсорные способности, чтобы найти эти две акции. Вопрос был, где выше вероятность получить большую доходность. И вероятность, как это ни удивительно, будет за портфель, набитый двадцатью бумагами.

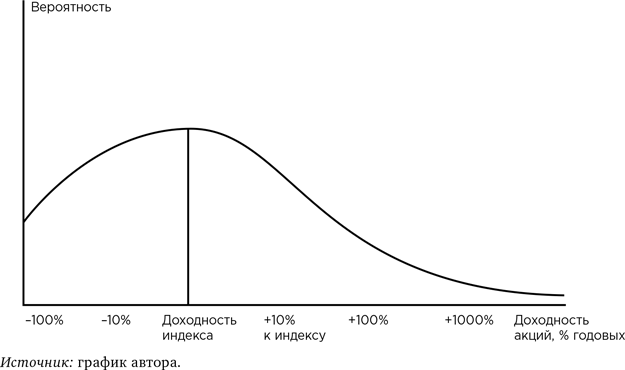

Нюанс в том, на какой стороне распределения доходности акций длиннее хвост. Из чего складывается доходность индекса? Из доходности отдельных бумаг. Одни будут лучше индекса, другие хуже. Половина будет лучше, а половина будет хуже, и примерно на одинаковую величину — шепчет интуиция и шепчет неправильно. Ей кажется, что дело обстоит так, симметрично:

На самом деле вот так:

Потерять в цене акция может только 100 %, а вырасти и на 200 %, и на 1000 %. Проще откладывать доходность акций даже не от нуля, а от доходности индекса. Возьмем его доходность за ноль. С правой стороны, где положительная доходность, хвосты всегда длиннее. Но в сумме длинные положительные хвосты и короткие отрицательные должны свестись к нулю (доходности индекса). Фигура должна стремиться к равенству площадей справа и слева от центральной линии. Это значит, что длинные правые хвосты будут сравнительно тощими, а короткие левые — толстыми. То есть большая часть акций должна отставать от индекса, как это ни странно для необученной интуиции.

Факты подтверждают теорию. Компания Blackstar Funds изучила все 8000 акций, входивших в широкий индекс Russell 3000 с 1983 по 2007 год. Это был долгий период сильного бычьего рынка в США. Индекс вырос в 9 раз. При этом примерно 75 % акций уступили индексу, 40 % показали отрицательную доходность, а 20 % потеряли более 75 % стоимости. И это на образцовом бычьем рынке!

Доходность индекса обеспечивается доходностью немногих, но лучших акций.

Там, где индекс рос на сотни процентов, они выросли на тысячи.

Чем больше исследований, тем больше таких фактов. В Университете штата Аризона пошли еще дальше и сравнили доходность почти 26 000 акций за 90 лет. 58 % акций проиграли доходности казначейских векселей, притом что акции — наиболее доходный класс активов, а векселя — наименее. В среднем, без поправки на инфляцию, комиссии и налоги, акции давали доходность 1,13 % в месяц, а векселя Казначейства 0,38 %. Но большая часть акций давала доходность менее 0,38 %. В конечном счете менее 4 % акций создали за этот период богатства на сумму более чем 30 трлн долларов. Почти половина этого роста создана лишь 86 компаниями. Если ухитриться составить портфель так, что эти 86 акций туда бы не попали, инвестиции в лучший фондовый рынок планеты за лучший век теряют смысл. При этом угадать эти 86 компаний заранее нельзя. Вывод? Скупайте всего понемногу. Индекс — это и есть «всего понемногу». А если составлять портфель избранных, пусть он будет побольше.

Не так рискованно положить в портфель шлак, как упустить что-то действительно ценное.

Если из двух акций одна даст нам –50 %, а другая +500 % и их можно взять только парой — думать нечего, надо брать. То есть диверсифицировать надо не только из осторожности. Жадность дает тот же совет.

Сколько акций должно быть в портфеле? Вряд ли есть магическое число, скорее можно говорить о нижней границе и верхней. Нижняя граница зависит от представлений о риске. Теоретики спорят о корреляции. Одни полагают, что минимально достаточно 7 акций, другие считают, что даже 15 мало. Я же полагаю, что корреляция — вообще не самая считаемая вещь. Можно посчитать, как это было за десять лет, и обнаружить, что в одиннадцатом году все сломалось.

Проще говоря, в любую полночь любая акция может превратиться на 50 % в тыкву. Ничто не будет предвещать этого события. Позднее скажут, что это был присущий данной акции политический риск. Или макроэкономический. Или корпоративный. Но это будет знание задним числом. Конечно, мы пошутили насчет полночи — беда может произойти на утреннем гэпе или растянуться на несколько месяцев. Насчет потери половины стоимости без видимых накануне причин — не пошутили. Может быть и больше, чем 50 %. Может быть, такая акция не одна. Из сравнительно недавних историй российского рынка — акции «Системы». Причем в эту воронку снаряд падает дважды, акции «Системы» уже проделывали подобное. Подробности опустим: все описано до нас — раз, будут новые истории — два, мы здесь про теорию — три.

Итак, любая акция может стать тыквой на 50 %. Тогда, если у вас в портфеле 5 акций, вы теряете без всякого кризиса, на ровном месте 10 % портфеля. Если акций 10, теряете только 5 %. Если акций 20, теряете 2,5 %, и вот здесь уже цифры, с которыми можно жить. Еще раз — это даже не прикидка, а страшилка. Принципиально не будем считать то, что невозможно посчитать. Любители расчетов — к Нассиму Талебу. Надеемся, что страшилка окажется функциональной и создаст правильное ощущение, что акций должно быть скорее 25, нежели 5.

Увы, в случае российского рынка мы быстро подойдем к пределу. Важно, где именно вы собираете портфель. Если ограничиться Московской биржей и в портфель надо упихать миллиард рублей, подойдут лишь несколько десятков акций на выбор. Ликвидность, сами понимаете. А если портфель на несколько миллионов рублей? Здесь не будет прямой пропорции между суммой и числом акций. Если миллиард подразумевает не более 100 акций, 100 000 рублей не расширят выбор в 10 000 раз. Максимум — в два, если вы не готовы лезть в конченые неликвиды. Про конченые неликвиды будет отдельно, лезть в них означает ждать продавца и покупателя неделями (такого же чудака, как вы) и зачастую переплачивать по 5–10 % на каждой сделке. Честно, туда не надо. А из 150 акций, которые останутся, вы никак не отберете 200.

Даже 70 не отберете. Допустим, у вас есть волшебная программа — она точно предсказывает потенциал будущего роста. Но мы помним, что за рост отвечает обычно меньшинство? Значит, 75-я по счету акция из 150 вряд ли будет лучше, чем общий индекс, рассчитанный на всю совокупность. Волшебной программы у нас нет, но суть понятна. Отбирать все равно придется меньшинство. Вот мы и очерчиваем размер портфеля из русских акций здесь и сейчас. Меньше 10 — страшно, больше 30 — бессмысленно. Вот в этих границах и можно думать.

Если портфель собирается в США, верхняя граница может быть расширена. Впрочем, вопрос верхней границы — дело вкуса. По Уоррену Баффетту, это скорее 30 акций, по Питеру Линчу — 300. Кто прав? Оба правы. Но никто не скажет, что в портфеле должно быть три акции.

Доли акций равные или у них могут быть какие-то веса? Могут быть и веса, но в рамках здравого смысла. Если акция весит 50 % портфеля, вы сильно рискуете (помните про полночь и тыкву). Если акция весит 0,5 %, вы ничем не рискуете, в том числе не рискуете на ней заработать. Любая акция требует минимальных издержек: чтобы она попала в портфель, о ней все равно придется подумать. 0,5 % портфеля, вероятно, не стоят того, чтобы о них думать. Выкиньте такую акцию или докупите. Здравый смысл разрешает оба поступка, ему лишь невыносима цифра 0,5 %.

5.2. Кому школьное сочинение? — 7 % ни о чем. — Жадность — это не стратегия. — Тейки, стопы и 250 грамм водки. — Цифры на потолке

Теперь вопрос, как отбирать бумаги. Давайте начнем с вопроса попроще — как отбирать не надо. Мы уже сказали, что думаем про литературное творчество, раздаваемое как аналитика рынка. «Общее давление на экспортеров, вызванное дальнейшим укреплением курса рубля на фоне сохранение политики Центробанка по поддержанию учетной ставки, обусловленное, во-первых…»

Ну, вы поняли. Это даже не сочинение «Как я, мальчик Вася, провел лето». Это сочинение «Как я проведу лето, если бабушка помирится с мамой, пройдет аллергия, папа найдет денег, а мне понравится волейбол». Вероятно, такое сочинение можно написать увлекательно. Но вы готовы зашортить на основании этого сочинения, например, гантели или взять в лонг шахматы? Ну вот, гантели нельзя. А акции металлургов-экспортеров почему-то можно. Назовем это «сценарный анализ».

Сценарный анализ при отборе акций скорее не работает, чем работает.

Весь этот набор конструкций «если это, тогда то, потому что» — чрезвычайно хрупок. Подход плох хотя бы тем, что его нельзя оттестить на истории. Не включайте «аналитика», анализируя для себя. Оставьте эту работу околорыночным копирайтерам. Если их прогноз не сбудется, они не потеряют ни рубля. Им платят не за точность, а за килобайты.

Еще одна игра, в которую не стоит заигрываться, — игра на новостях.

На новостях обычно зарабатывают либо в первую секунду, либо никак.

Про первую секунду мы, возможно, преувеличили, часто счет идет на миллисекунды. Это называется «трейдинг на инфраструктурной неэффективности» и имеет слабое отношение к сегодняшней теме. К ней имеет отношение другое: в середине торговой сессии наш Дурак подходит к монитору и видит, что акции ОАО «Белочка» с утра подорожали на 7 %. Ничто так не подорожало с утра, как «Белочка». Инвестор не спеша (или спеша, это уже неважно) изучает ленту новостей. Каждая пятая новость сегодня про эту фишку. Акции подорожали, потому что случилось важное событие. Менеджмент намекнул на большие дивиденды. Правительство сделало заявление. Объявлена большая сделка. Объявлено, что большая сделка сорвалась (не все большие сделки полезны). И вот рынок отреагировал. Большая белая свеча смотрит на вас с монитора.

Надо ли срочно покупать эти акции, «сыграв на новостях»? Любители терминологической строгости заметят, что это уже не инвестиции, а голимая спекуляция. Так и есть, но мы сейчас не о терминах, а о том, что делать — покупать или нет? Точный ответ на этот точно поставленный вопрос звучит так: «Черт его знает». Да, положение компании стало лучше. Да, это отразилось на котировках. Возможно, все уже и отразилось. Положение стало лучше, цена это учла, и мы снова имеем ту самую справедливую, все в себе отразившую цену. А возможно, цена еще учла не все. Проснутся институциональные инвесторы (они медленные) и добавят к цене еще 8 %. А возможно, цена переоценила событие. Факт на копейку, а движение на рубль. Одни спекулянты толкнули цену, потом другие, потом третьи ударили по стопам, потом еще и еще. Когда большие инвесторы на это посмотрят, они погонят цену вниз. Хотя бы просто проигнорируют движение. Тогда одни спекулянты пойдут фиксить профит, вторые поддержат, третьи добавят ставку на разворот. И цена завтра будет меньше на 5 %.

Невозможно сказать, стала эта компания лучше на 5 % или на 10 %. Правильный разговор — куда пойдет цена. А пойти она может куда угодно. Истории по аналогии не спасают. Когда на похожей новости рванули акции «Зайчика», они потом росли еще неделю и в сумме выросли на 25 %. А акции «Медвежонка» в схожей ситуации развернулись и через неделю стоили дешевле, чем до прорыва.

Что делает нормальный трейдер? Он абстрагируется от конкретной «Белочки». Он смотрит на факт в обобщенном ряду. «Пробой волатильности, величина Икс, инструмент класса Игрек». Обобщив данные по сотням случаев, он может получить представление о том, что, скорее всего, будет дальше: рост, падение, боковик, неопределенность. Отсюда следует действие (лонг, шорт) или его отсутствие (вне игры). К конкретной «Белочке» у него при этом нет никакой эмоции, он бы точно так же играл и акции «Орешка», и акции «Яблочка», и фьючерсный контракт на голубиный помет, если бы такой существовал. На то и система, что ей все равно. И конечно, сигнал здесь не «я подошел к монитору и увидел». Сигнал будет там, где оптимально быть сигналу.

Неизвестно, заработает ли трейдер, но если все сделает правильно, у него есть хороший шанс. А у нашего Дурака вряд ли. Он может считать, что играет «по новостям» или «по тренду», но поскольку у него нет рабочего знания о том, что происходит и чего ждать (а у трейдера-системщика есть), правильнее сказать, что он играет по жадности. Как правило, это случайная ставка. Может, сыграет, может быть — нет. Если везет, за игрой по жадности можно разглядеть прибыльную систему, но время все расставляет на свои места. Иначе бы все деньги мира принадлежали обычным людям, всего лишь достаточно жадным.

Что еще звучит дико — из популярного? Или, наоборот, популярно — из дикого?

«Тейк-профиты» и «стоп-лоссы» в инвестиционных стратегиях вряд ли уместны.

В инвестиционных. В трейдинге это нормальный рабочий инструментарий, с ним можно. Но можно и без него. Мне, например, чужда сама идея заранее понятного «профита». Пока дают — бери. Из-за этого стола не встают до окончания подачи еды. Но если кто-то посчитал, что еда скоро кончится, — его дело.

Что стоит за этими понятиями там, где они работают? Статистические массивы и тесты. В типовой ситуации бывает уместно выйти из игры в некий, рассчитанный на массиве, типовой момент. Если каждый раз, когда Иван выпивал больше 250 грамм водки, он наутро жалел о вчерашнем — не поставить ли здесь стоп, а? Что значит «каждый раз»? Скажем, девять раз из десяти. При этом ни 100, ни 200 грамм ни разу не давали такого эффекта. Это и есть статистически рассчитанный стоп для организма Ивана. Можете называть это хоть тейк-профитом, хоть стоп-лоссом, идея понятна.

Например, мы оттестили на большом массиве, что если после покупки цена падает на Х%, то дальше не происходит ничего хорошего, можно выходить после — Х%. Статистически нам все равно ничего не светит. Нет шанса — нет игры. Но, чтобы понять про шансы, нам нужен массив однотипных историй. Например, 500 сделок на одном инструменте в одних и тех же условиях ценовой динамики.

А теперь другая история. «Покупаем акцию по 77 рублей, целевая цена — 110, стоп — 72». Все это придумал околорынок, когда ему нечем было заняться. Почему 110? Откуда 72? В лучшем случае вам покажут график и скажут: «Это технический анализ». Линии, проведенные под особым углом, пересеклись в точке 72. Поэтому, если цена достигнет этой особой точки, надо продать. В худшем случае на ваш вопрос не ответят. Радуйтесь, что у вас появились хоть какие-то ориентиры.

Это все равно как если бы вас спросили: «Хряники будете? Наша местная кухня». Вы, не зная, что такое хряники, киваете. Тогда вам говорят, что хряники — вещь с изюминкой. Не все их понимают с первого укуса. Иногда плюются. Но потом вкусно. Поэтому пять хряников надо съесть даже через силу. Так возникает стоп-лосс — цифра пять. Это как бы предел мучений. Если съесть их много, можно объесться. Больше 20 хряников, наверное, будет жирно. Так возникает тейк-профит — цифра 20. Почему 5, а не 3? Почему 20, а не 30? А черт его знает. Знаток местной кухни взял это с потолка. Почувствуйте разницу с реальным знанием про 250 грамм.

Если непонятно, откуда биржевые аналитики берут целевые цены и стопы, вспомните хряники.

5.3. Полет по параметрам. — Репликация индекса: доплата за неточность. — Дерево стоит, саженец растет. — Саженцы бывают разные. — Приключения в неликвиде. — Кому нужна твоя бумажка? — Большое падает, но не бьется. — 100 дней одиночества

Как же отобрать акции по их реальному преимуществу? Сначала смотрим, чем одни бумаги в принципе отличаются от других. Допустим, есть параметр А, дискретно принимающий два значения: «да» или «нет». Делим все бумаги на две совокупности исключительно по параметру А. Смотрим, как они вели себя десять лет. И если кучка, где ответ «да», дает на 3 % больше годовых, чем та, где ответ «нет», вероятно, мы нашли какие-то основания для отбора.

Далее, смотрим параметр Б. Положим, это некая цифра, варьируемая от значения 1,5 до значения 175. Делим по этому параметру акции на пять групп, от меньшего значения к большему. Понятно, что акций должно быть не десять, а порядка ста и более. Две акции — это не группа, а кусок случайности. Если доходность в верхней группе на 17 % годовых больше, нежели в нижней, мы опять, скорее всего, наткнулись на нечто реальное. Особенно если есть закономерность: в четвертой группе доходность выше, чем в пятой, в третьей выше, чем в четвертой, и т. д. Но если верхняя группа лучше нижней на 3 %, при этом три первые группы дают почти одинаковый результат, а четвертая группа лучше, чем пятая, — видимо, в наши сети попалось ничего. Параметр не дает оснований для игры.

Простой дискретный параметр: компания может быть частной или государственной. Дальше можно уточнить, что мы понимаем под словом «частный», еще одно дискретное разбиение: либо почти все акции в одних руках и компания относится к типу «семейный бизнес», либо пакет размыт и это образцовое «публичное ОАО». Вот три группы, на какую ставим? Вопрос простой, статистики на планете по нему достаточно.

Акции частных компаний в среднем чуть-чуть доходнее, чем государственных.

Можно также добавить, что «семейный бизнес», где главный менеджер совпадает с главным собственником, — в среднем лучше того, где роли разделены. Согласитесь, что такой результат можно было предугадать? В плане роста капитализации компании частный собственник более мотивирован, чем государство; и уже только это должно отразиться на доходности. Также, если собственник управляет сам, он мотивирован больше, чем любой, кого он мог бы нанять. Логично, что это обстоятельство влияет на результат.

Это не призыв выкинуть из портфеля акции государственных корпораций. Это лишь один, и довольно слабый, фактор. Но уже фактор, на который можно ставить, а не фантазия вида «цена пойдет на 120, потому что».

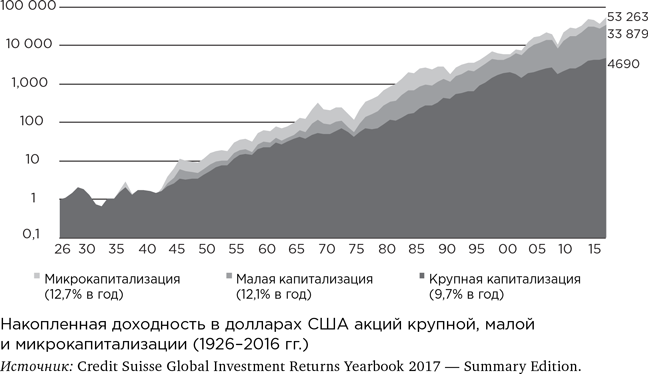

Меньшая капитализация компании, при прочих равных, — небольшое преимущество.

Впрочем, за годы небольшой плюс может превратиться в большую разницу. Вот график из бюллетеня Credit Suisse по США.

Именно этим объясняется факт, почему наивный портфель, где всех акций поровну, имеет чуть лучшие шансы, чем индекс, где акции те же, но взвешенные по капитализации. В случае наивного портфеля больше удельный вес компаний средней и малой капитализации. Самому большому тяжелее расти. Логичнее ставить на рост саженца, нежели старого дерева, хотя оно и больше: дерево уже выросло.

Хотя бы поэтому, ставя на индексное инвестирование, не стоит делать фетиша из того, чтобы скопировать индекс «максимально точно». Скопируйте его максимально неточно и получите за свою ошибку премию в 1–2 % годовых.

Но будем осторожны. Принцип «чем меньше, тем лучше» опасно линейно экстраполировать. Например, лучше избегать акций третьего эшелона. Не будем забывать, что «акции малой капитализации» с графика выше — это все-таки ликвиды, входящие в национальный индекс либо на подступах к нему. Эти компании стоят миллиарды, сделки по ним совершаются каждый день.

Совсем малая капитализация компании — большой риск.

Почему? Давайте рассмотрим абсурдную, но метафорически полезную историю. Допустим, в вашем городе есть ресторанчик. Допустим (так не бывает, но мы сказали «допустим»), это по форме ОАО и его акции вы можете купить. Вы знаете, что ресторанчик — весьма прибыльный. Прибыль там, например, 3 млн рублей в год. Владелец предлагает вам купить у него 10 % ресторана за миллион. Вы быстро считаете и думаете, что сейчас поместите деньги под 30 % доходности. По рукам.

Через год вам хочется потрогать свою прибыль. Вы слышали, что бывают дивиденды. Но владелец говорит: «Нет, дивидендов не будет. Мы инвестируем все в развитие. Давай на следующий год». Черт с ним, думаете вы и приходите через год, но история повторяется. Вы топаете ногой и кричите: «Где мои дивиденды?!» Да ладно, успокаивают вас, нет уже никакой прибыли. При этом в денежных потоках ничего не изменилось, клиент идет, выручка растет, издержки те же. Но выясняется, что решено повысить фонд оплаты труда: владелец нанял свою жену советником по глобальному потеплению и геополитике, ее зарплата — половина всей прибыли. Вторая половина ушла по контракту дизайнерской фирме, расставившей столики по фэншую. Фирма принадлежит другу детства основного акционера. Вы все понимаете.

Но, возможно, акции можно продать! Ресторан же никуда не делся. И выручка растет. И клиент знает и любит место. Но никто почему-то не хочет купить ваш пакет акций за два миллиона, чтобы вы вышли с прибылью. И за миллион не хочет. Не нужен и все. Предположим, что в вашем городке есть даже биржа (все гипотетическое, напоминаю), где пара нищих котирует фьючерс на стеклотару. Вы видите, что раз в месяц там продают или покупают одну-две акции ресторанчика. Год назад акция шла по цене бутылки коньяка, сейчас упала и вышла, как сказали бы специалисты по теханализу, на уровень поддержки, равный цене дешевой бутылки водки. Если вы начнете продавать по рынку, вы обрушите цену! Пробьете линию поддержки и быстро выйдете на уровень пива.

На этом этапе приходит понимание, что такое неликвид. Единственное, что вам предложат за ваш пакет, — обмен по бартеру: корову и б/у мопед. Владелец коровы, вероятно, все еще верит в дивидендную политику предприятия, но не переоценивает ее перспективы.

Тут к вам приходит владелец дизайнерской фирмы, той, которая ставит столики по фэншую. Вы его, конечно, ненавидите. А он хочет вам помочь. Так и быть, говорит, возьму ваш пакет за 500 000. У вас выбор: либо сидеть до смерти с бумажкой, либо взять коровой с мопедом, либо полмиллиона. Что делать, выбираем меньшее зло. Остаемся с убытком 50 % и опытом инвестиций в акции пятого эшелона.

На деле акций пятого эшелона не существует, но во втором часто случаются похожие истории. Каким образом могут вернуться деньги, вложенные в акцию? Двумя путями: либо через дивиденд, либо через продажу по более высокой цене. Третьего не дано.

Теперь представьте — неликвид. Не ресторанчик, конечно, но заводик в далекой провинции. Прибыль есть. Но зачем основному акционеру отдавать ее кому-то через дивиденд? Всегда же проще вывести ее через друга детства и расстановку столиков по фэншую. Ну не столиков — станков. И не по фэншую, быть может. Но принцип понятен.

Что мешает проделать то же самое с дивидендами голубых фишек? Теоретически — ничего. Практически — много чего. Если дивидендная история уже есть, она дорогого стоит. Капитализация таких компаний рыночная. Она стоит столько, сколько за нее дают, владелец всегда играет на повышение котировок, это правила игры. Конечно, можно зажать 5 % на дивидендах за прошлый год и смотреть, как котировки обвалятся на 25 %. Мажоритарий не святой и не влюблен в миноритариев. Но он умеет считать, и если цифра потерь ожидаемо больше, чем цифра навара, все будет хорошо.

Далее, в нормальных компаниях — нормальный аудит. В том смысле, что нанять жену советником по геополитике не получится. И вообще, вывести несколько миллиардов долларов сложнее, чем несколько миллионов рублей. И если мажоритарию нужно вывести денег (например, чтобы купить себе новый замок во Франции), возможно, это проще сделать через общую кассу на общих основаниях со всеми — через дивиденды.

Когда мы сказали «компания стоит столько, сколько за нее дают», то подошли ко второму пункту возврата на инвестиции. Акции могут просто подорожать. Но почему они дорожают? Потому что на всякого олигарха А, владеющего компанией, всегда найдется олигарх Б, который готов ее купить по сходной цене. Вопрос, какая именно цена покажется ему сходной, но потенциальный маркетмейкер на любую сумму в таких бумагах есть всегда. Наличие потенциального глобального маркетмейкера делает осмысленным наличие актуальных локальных маркетмейкеров — фондов, поддерживающих ликвидность в биржевом стакане. Если дела у компании идут хорошо, они будут драйвить цену и вы можете смело на них положиться. Но надо понимать правила.

Ликвидность создается положительной обратной связью: фонды покупают акцию потому, что ее можно продать.

Если непонятно, кому продать потом, — непонятно, кто ее купит сейчас.

Если непонятно, кому продать бумаг на миллиард, в биржевом стакане не будет заявок даже на миллион. Пусть у заводика дела идут отлично, но если нет перспектив быстрой и успешной перепродажи его бумаг, крупные игроки не войдут в игру. Нет крупных игроков — нет драйва цены. Игра на перепродажу буксует.

Мы не говорим, что перепродать не получится. Возможно, получится, и в разы дороже, чем купили. Но элемент случайности здесь будет куда больше. На хорошую акцию еще нужно найти хорошего покупателя. А если компания крупная, будет достаточно всего лишь хорошей акции. Одно условие лучше, нежели два, не так ли?

Если сказанного мало, добавим. Чем меньше компания, тем меньше устойчивость. Растет волатильность (это пережить можно), растет вероятность краха (а вот это можно не пережить). Есть такое выражение: «Слишком большой, чтобы упасть». Точнее, сказать, большое может упасть, но ему подстелют соломку.

Правительство найдет триллион, чтобы спасти системно значимый банк, но не миллион, чтобы спасти чебуречную.

Помимо честных рисков, есть риски того, что с вами поступят не очень честно. Чем меньше компания, тем вероятность выше. Легче подделать отчетность, проще игнорировать миноритарных акционеров без всяких подделок.

Покупая отсутствие ликвидности, вы не только заказываете риск на первое. На второе там будут дополнительные издержки. Ниже ликвидность — выше спред. Есть разница, сколько терять на спреде: 0,05 %, 0,5 % или 5 % от цены. Что такое спред, знают даже те, кто не знает. Проходя мимо банка, все замечают, что валюта там продается дороже, чем покупается. На бирже должно быть еще заметнее. Допустим, нашли неплохую акцию, выросшую на 10 % лучше индекса. Купили по аску (цена продажи), продали по биду (цена покупки). Если это голубая фишка, то мы обогнали индекс на 10 % — 0,05 % (заплатили при покупке) –0,05 % (заплатили при продаже) = 9,9 %. Мы молодцы. Но в случае с неликвидом мы будем лучше индекса на 10 % — 5 % — 5 % = 0 %. А смысл?

На десерт могут принести просто неудобство. Мало того, что риск. Мало того, что издержки. Стакан со спредом 10 % между бидом и аском еще не самое страшное. Большая часть биржевых стаканов, честно говоря, выглядят значительно хуже. Там вообще нет спреда, потому что нет заявок. Раз в квартал происходит одинокая сделка, но и пингвин может найти себе пингвиниху в Африке. А может и не найти.

Так вот, если мы имеем акцию, которую никто не хочет у нас купить, то сколько она стоит? Почти дзен. «Как звучит хлопок одной ладони?» Впрочем, на рынке это решают без философии. Если пингвин не нашел в Сахаре ничего подходящего, он ждет дальше. Подает заявку через брокера на специальную секцию таких же отчаянных пингвинов. Или пишет на форуме, вдруг кому надо. Рано или поздно обычно удовлетворяются все желания. Просто некоторые с меньшими приключениями.

5.4. Учимся у домохозяек. — Лучше 50 раз по 20 %, чем 2 по 200 %. — Чемодан для триллиона. — Как измерить «справедливость»? — Призраки на балансе. — Экономика нематериального. — Вечный двигатель снова не работает

Итак, мы подошли к главному. До этого были простые и наглядные признаки. Но обычно, отбирая акции, смотрят, как текущая цена соотносится с их справедливой стоимостью. Цена меньше — покупаем, больше — продаем. Не шортим, конечно, а просто выкидываем из портфеля. Если кто-то говорит, что собрал портфель хороших акций, — вероятно, он делал или пытался сделать именно это.

Бывает также «дивидендная» или, если угодно, «доходная» стратегия — но она отличается ненамного. Ракурс другой, смысл почти тот же. Как одна стратегия превращается в другую через работу с понятиями, расскажем дальше.

Про это написано много дельных книг, начиная с Бенджамина Грэма и заканчивая Асватом Дамодараном. Поэтому ограничимся конспектом и критикой. Критика означает, что есть нюансы.

Главное правило сформулировано давно: покупай по низкой цене хорошие бумаги.

Это правило должно быть интуитивно близко любой экономной домохозяйке. Ходи по распродажам и покупай. Если вещь хорошая и обычно стоит 1000, а сегодня почему-то 500, думать нечего — надо брать. Собственно, в этом и есть вся стоимостная стратегия. Купил, сиди и жди. Рано или поздно к тебе придут и предложат выкупить эту вещь за 2000. Ты подумаешь, прикинешь «справедливую» стоимость и продашь. Или не продашь. Тогда со временем тебе, наверное, предложат еще больше. Осечки тоже бывают, но чаще ставка играет, чем не играет. И главное, что ставка может вырасти в разы и десятки раз, а сгореть только на 100 %, да и то вряд ли. Мы купили прочную вещь, ей трудно сгореть, утонуть, рассыпаться.

На этой стратегии в мире заработаны сотни миллиардов долларов. Ни одна спекулятивная стратегия не собрала такой урожай.

Успех стоимостного инвестирования главным образом обеспечен устойчивостью и масштабируемостью.

«Устойчивость» означает, что принцип без особых изменений работал десятилетия. Баффетт делал свои 20–25 % годовых примерно полвека (сейчас уже не делает). 20 % и 50 лет — этого достаточно, чтобы стать иконой этого стиля и богатейшим инвестором планеты. И вторая цифра — 50 лет — здесь важнее, чем первая. Иные спекулянты находили сильные паттерны, заходили с плечом, два года делали по 200 %, после чего все ломалось.

«Масштабируемость» означает, что в стратегию поместятся миллиарды рублей в России и миллиарды долларов в США. В пределе в этот чемодан влезет, вероятно, и триллион. На таком фоне трейдинг выглядит ограниченным по обороту. За редчайшим исключением, вроде Renaissance Technologies с их фондом Medallion, это малый и средний бизнес.

Осталось понять, что такое низкая цена и справедливая стоимость применительно к акциям. Впрочем, с ценой и так понятно — она меньше справедливой стоимости. А вот со справедливой стоимостью не все так просто. Иначе любая домохозяйка могла бы использовать стратегию экономных домохозяек, но что-то ей мешает.

Есть три главных способа поиска недооцененных компаний:

1. Балансовый метод.

2. Метод дисконтирования денежного потока.

3. Сравнительный метод.

За каждым методом стоят свои успешные истории и умные люди. Самые успешные из них там, где работали все методы сразу, но первый и второй по определенным причинам мне чужды. Посредством третьего получалось несколько лет опережать индекс.

Сначала о том, что чуждо. Балансовый метод подразумевает, что в балансе любой компании написано, сколько она стоит. Там, где графа «Активы» и суммирующая циферка внизу. Или где графа «Пассивы», неважно. Эти две циферки всегда совпадают, таковы правила бухгалтерского баланса. «Активы» — это то, что у компании есть: заводы, газеты, пароходы, оборотные деньги на счете. Это то, что можно увидеть, потрогать и измерить. Помимо офисных кресел и оборотных средств у любой компании, например, есть еще репутация, она тоже вроде бы ценна, но как это записать? Поэтому про репутацию в графе «Активы» писать не принято. Пассивы объясняют, откуда взялись активы. На что, собственно говоря, куплены офисные кресла. Вариантов не так уж и много. Либо это изначальный акционерный капитал, либо долги, долгосрочные (выпустили облигаций на 10 лет) и краткосрочные (заняли у банка на год), либо накопленная прибыль.

Так вот, в балансе есть число, которое и есть балансовая стоимость компании. Сложили все, что имеем, и получили это число. И есть второе число, оно берется с биржи. Смотрим, почем там сегодня торгуется одна акция. Умножаем на число акций. Получаем рыночную цену компании. Балансовая цена, или BV (Book value), меняется мало и неохотно. Рыночная цена, или P (Price), скачет каждый день, главным образом потому, что на бирже людям надо чем-то заняться. Казалось бы, метод прост: сравниваешь два числа, если рыночная стоимость меньше балансовой — компания недооценена. Вот формула:

P/BV < 1.

Срезаешь этот ценный гриб и кладешь в лукошко. Это очень просто. Полагаю, слишком просто, чтобы быть правдой.

Бизнес — это не кресла, заводы и трубы. Все это лишь компоненты, которые могут работать, а могут и не работать. При этом из описания самих компонентов непонятно, работает это как должно или нет.

Бизнес — это машинка по деланию денег и стоит столько, сколько стоит ожидаемый денежный поток с учетом всех рисков. Какое отношение это имеет к закопанным в былое затратам?

Все купленные офисные компьютеры и возведенные заводские корпуса — это лишь отражение понесенных в прошлом затрат. Станки и компьютеры купили не затем, чтобы завтра выгодно продать. В будущем они точно подешевеют. Но пока они дешевеют, машинка работает: бизнес что-то делает, и нам капает прибыль. Или не капает. Деятельность бывает убыточной. Мы собрали машинку ради синергии ее компонентов, а никакой синергии нет. Бизнес-план был изначально плох. Или хорош, но мир поменялся. И ничто в графе «Активы» не говорит нам о том, что они сейчас генерят: прибыль или убыток.

Поклонники балансового подхода, вероятно, здесь не сдадутся. Если бизнес убыточный, его же можно закрыть. И продать активы по частям, выйдя на означенную сумму. Если BV больше P, мы все равно положим в карман эту разницу, даже не ведя бизнес. Но. Хотелось бы посмотреть, какой дурак купит по ценам, указанным в бухгалтерии.

Почему в балансе та цифра, а не иная? Неважно, напротив чего — «ноутбук», «станок», «корпус предприятия». Ее посчитали затратным методом. Сколько за ноут заплатили, столько и записали. Потом можно уменьшать на величину амортизации. Сколько-то заплатили и за станок, и за корпус. Но корпус построили не для красоты, а чтобы в нем что-то производить. И производить опять-таки не ради красоты, а чтобы продать. И продать не ради красоты, а чтобы после всех затрат была прибыль. А если прибыли нет и не предвидится, то никому не нужен этот корпус по балансовой цене. Ни вам самим, ни потенциальному покупателю. Дураки на свете есть, но все-таки не настолько.

Почему может не быть прибыли? Потому что, например, вы построили молл в неудобном для покупателя месте. Покупатели не ходят за покупками, продавцы не арендуют площади, а владелец площадей платит за свет, воду, отопление, охрану, не считая налогов и кредитов. Он построил себе антибизнес — машинку по расходованию средств. И он полагает, что машинку можно продать за ту сумму, что ушла на ее возведение? Ее либо нельзя продать вообще, либо можно, но за сумму в разы меньшую. И вокруг нас полно таких антибизнесов.

Можно иметь крупный антибизнес. Например, производство того, что стало людям не нужно. Цена на конечную продукцию упала в три раза. Акции упали в пять раз. Перспективы страшные, но какой замечательный при этом мультипликатор P/BV. Таким образом…

Мультипликатор P/BV — сомнительный. Согласно ему, лучшим бизнесом был бы каток в Антарктиде, молл в тайге, луна-парк на Луне.

Никто специально не строит моллы в тайге, но часть инвестиций превращаются именно в такие моллы. Возьмите российское машиностроение конца XX — начала XXI века, почти вся отрасль — такой пример.

Это не значит, что P/BV — вредный и бессмысленный показатель. Иногда он говорит что-то дельное. Но иногда бывает как мы сказали. Вопрос, как бывает чаще. Успешных инвесторов школы Грэма, где очень серьезно относятся к P/BV, слишком много, чтобы отрицать очевидное — это действительно работало в XX веке в США. Подчеркнем место и время: XX век, США.

Давайте сначала разберемся со временем. Все три подхода, не только чисто балансовый, опираются на финансовую отчетность, потому что все они так или иначе опираются на цифры. Вопрос, насколько отчетность отражает реальность.

Бизнесы типа «угля и стали», заглядывая в зеркало финотчетности, видят там более-менее адекватное отражение. Все основные активы материальны, сравнительно измеримы, затратный метод работает. Твоя прибыль обычно соответствует мощности твоего завода, и нельзя построить такой же завод, что у конкурента, затратив в два раза меньше средств. Если есть «гудвилл», то непонятно, как его считать, зато можно пренебречь. Пока можно. Ключевое слово — «пока».

Но вот наступает столетие Facebook, Amazon, Apple, Netflix, Google. Какой здесь затратный метод? Прибыль все еще отлично отражается в балансе, но что там с «основными активами»? У стартапа, ставшего успешной компанией, может вообще не быть материальной собственности как таковой. Ни заводов, ни пароходов, ни торговых площадей. Только репутация бренда, интеллектуальная собственность, функции, удачно розданные на аутсорс, пачка контрактов и арендуемый офис, где сидят программисты и маркетологи. Что считать здесь классическими активами? Офисные столы?

При этом машинка либо уже производит отличную прибыль, либо производит впечатление, что отличная прибыль неизбежна. Мультипликатор P/BV может быть каким угодно. Хоть 10, хоть 100. А как точно посчитать стоимость бренда и пачки удачных контрактов? Прикинем на глазок? «Пожалуй, это стоит два миллиарда долларов». — «Давай запишем, что десять. Десять-то лучше». — «Пусть будет компромиссный вариант — шесть?» Вся такая отчетность расходится по швам. Мы же помним, что активы равны пассивам. Правильно, нечто не берется из ниоткуда, двойная бухгалтерия — великое изобретение. Но здесь, кажется, активы зарождаются сами собой. Вроде как мыши, которые, согласно представлениям ученых-виталистов, самозарождались от грязи. Здесь «гудвилл», как виталистская мышь, самозарождается от креативности. Или оттого, что кому-то повезло.

В постиндустриале главное зачастую находится вне баланса. В «новую экономику» можно верить или не верить, но остается непонятным, как это посчитать.

А если непонятно — не лезь. Уоррен Баффетт, например, никогда не увлекается модными технологическими компаниями. Потому что он понимает, что он понимает, а чего не понимает (это отличительная черта умного человека). Не понимает он потому, что классическими методами это вообще нельзя понять.

Чем развитее экономика, тем меньше там работает классический фундаментальный анализ.

Уоррен Баффетт не стал глупее, он делает то же, что делал всегда. Просто в новом мире это хуже работает.

Кстати, по-другому и не могло быть.

На финансовом рынке нельзя зарабатывать вечно одним и тем же способом.

Это очень важное правило. Давайте рассмотрим на примере. Не будем брать спекулянтов — они упрутся в ликвидность. Возьмем предельно масштабируемую стратегию — стоимостное инвестирование. То, что делал Баффетт и другие ученики Грэма. Допустим, этот метод, если все делать правильно, дает перевес над индексом в 10 % годовых. Допустим, есть группа игроков, которая умеет это делать и обладает каким-то процентом капитализации рынка. Небольшим. Например, 1 %. Но этот 1 % растет со скоростью на 10 % больше рынка, отбирая капитал других участников. Теперь предположим, что стратегия не сломается. Нескольких десятилетий хватит, чтобы весь капитал перешел к этой группе.

Этого не может быть потому, что этого не может быть. Еще на подступах к доминированию группа столкнется с проблемой: у кого отбирать деньги с той же скоростью? Это чисто умозрительное заключение, но эмпирия ничего не сделает против логики. Мы видим, что логически стоимостное инвестирование должно начать портиться.

5.5. Прорицатели на потоке. — Если ты не Нострадамус. — Купи деньги подешевле. — От 1 до 100. — Неужели так просто? — Посчитали и прослезились

Мы говорили о трех методах стоимостного подхода. Увы, кризис отчетности касается всех трех. С балансовым методом это просто нагляднее.

Дисконтирование денежных потоков имеет в основе более здоровую концепцию того, что такое бизнес. Это не куча всего хорошего, сваленного на баланс, а машинка для добывания денег в будущем. Все верно. Проблема в том, что будущие потоки невозможно посчитать точно. И даже приблизительно. Небольшие поправки в расчетах могут привести к изменению итоговой цифры в два раза, а это слишком большое искажение для принятия решений. «Компания А принесет в будущем в два раза больше денег, чем Б. Или не принесет, смотря как считать. Инвестируем?»

Теоретически компания существует бесконечно и возвращает акционеру его вложение дивидендами. Если дивидендов нет, это означает, что прибыль реинвестируется, чтобы в будущем дивидендов было еще больше. Практически же никто не собирается жить вечно. Более того, если взять среднее физическое лицо и среднее юридическое лицо — человек переживет фирму. Невозможно сказать, что именно с ней случится, но фирмы в среднем живут дольше, чем хомячки, и меньше, чем люди. Хотя бы поэтому прибыль будущих периодов дешевле прибыли нынешнего года. Но теоретически учитывается вся будущая прибыль. Как?

Вот есть нынешняя прибыль, это число, оно известно. Есть представления о том, насколько она нормальна в этом году. Может быть, она обусловлена резким скачком валютного курса или удачной продажей непрофильного актива. Есть представление о том, как привести реальную прибыль к ее нормальному виду. Далее, есть представление, что может повлиять на нее в будущем. Может быть, у нас циклическая компания на вершине цикла или в низине. Учитываем и это. Затем смотрим, насколько прибыль следующих лет менее важна, чем сейчас. На выходе получаем некое число для компании А. Сравниваем число с текущей ценой акции и с аналогичными числами компаний Б, В, Г. Выбираем лучшие.

В этом алгоритме расчета теоретически все может быть безупречно, а практически может сломаться в десяти местах. Тем более если возьмемся считать российские компании. Ради эксперимента можно взять десять компаний и десять лет. Задача в том, чтобы получить десять чисел. Через десять лет можно посмотреть, насколько мы были правы. Выше сказано, что ошибиться в два раза очень легко. Не так уж трудно ошибиться и в десять раз: слишком много факторов. Синоптики не берутся предсказать погоду на год вперед, мы же беремся предсказывать экономику на десятилетия — не слишком ли большая самоуверенность?

Остается сравнительный метод. Он тоже не так прекрасен, как в старые добрые времена, и, честно говоря, немного удивляет, что он до сих пор приносит какие-то деньги. Может быть, везет, но слишком долгое везение означает, что метод еще работает. Главное, что играть в эту игру безопасно. Сложно сыграть хуже, чем кот (Орландо и Лукерья теперь всегда с нами). А на портфель кота мы уже согласны.

В каком-то смысле два других подхода тоже сравнительные. Мы же всегда делаем одно и то же: вычленяем некий фактор, смотрим его силу для разных акций, принимаем решение.

Тот сравнительный метод, который прямо называется этим словом, не пытается заглянуть в будущее. Мы не знаем денежный поток компании в следующие годы, утешая себя лишь тем, что этого не знает никто. Если будущее неизвестно, то прошлое ненадежно. Можно посмотреть активы компании, оцененные в прошлом затратным методом, и как они соотносимы с ее рыночной ценой, но зачем? Мы сравниваем только сегодняшний день с сегодняшним днем у разных компаний.

Например, если мы покупаем будущую прибыль компании, можно не пытаться ее угадать. Будем считать, что все компании подвержены случайности в равной мере: где-то дела ухудшатся, где-то улучшатся. Но у всех есть цена сегодняшней прибыли. Это простейший мультипликатор P/E. Рыночная стоимость, деленная на прибыль.

Чем дешевле стоит прибыль, тем лучше.

Мультипликатор может принимать самые любопытные значения: от 1 (удивительная дешевизна) до 100 (поразительная дороговизна). Бывают и отрицательные значения (когда вместо прибыли убыток), но эпизодично, и нам они не интересны. Цифра 1 означает, что компанию можно купить за одну ее годовую прибыль. Цифра 100 означает, что компания стоит сто своих прибылей. Обычно такая цена оправдывается лишь тем, что «бизнес только выходит на прибыль» или «это был очень плохой год». В общем, когда прибыль покупают за сто прибылей, покупают всегда надежду на ее рост, иначе покупка бессмысленна.

Если мы посмотрим на США и другие развитые рынки, средний исторический P/E там в районе 15–20. Нормально, если компания стоит 20 своих годовых прибылей, или, что то же самое, дает возврат на капитал в 5 %. Когда средний P/E японской биржи поднялся в 1990 году до 100, это событие вошло в историю. Оно означало очень переоцененный рынок. Дальше — только вниз. Рынок упал и до сих пор стоит дешевле, чем тогда.

Российские компании исторически стоят дешево, средний P/E здесь в диапазоне 5–10. Когда в начале 2008 года он был в районе 12–13, это вошло в историю как пузырь. Почему российские компании дешевле американских в среднем в 2–3 раза, всем примерно понятно и обычно называется «страновые риски».

Иногда вместо показателя P/E используют EV/EBITDA. EV (enterprise value) правильнее, чем P, будучи суммой рыночной капитализации и долга компании. Учитывать долг — логично. Допустим, есть две компании с одинаковой прибылью и одинаковой ценой на рынке. Но одна компания должна кредиторам, а вторая нет. Понятно, что вторая компания лучше, а если долг большой, то сильно лучше. Значит, долг имеет значение.

Что такое EBITDA (Earnings before Interest, Taxes, Depreciation and Amortization) и что в ней интересного, кроме забавного звучания для русского уха?

Формула EBITDA:Чистая прибыль + Расходы по налогу на прибыль + Проценты уплаченные — Проценты полученные = EBIT;EBIT + Амортизационные отчисления по материальным и нематериальным активам — Переоценка активов = EBITDA.

То есть это штука, которую можно получить из прибыли, проделав ряд арифметических действий. Все цифры есть в отчетности, в крупных компаниях ей можно более-менее верить.

Мы бы, кстати, не доводили прибыль до состояния EBITDA. Можно остановиться на EBIT. По крайней мере Уоррен Баффетт и Джоэл Гринблатт учитывают это и нам советуют.

Впрочем, можно использовать P/E. Смысл один и тот же — заплатить сегодня как можно меньше, купив завтрашний денежный поток. Мы не пытаемся угадать, какой именно, просто полагаем, что если десять раз купить товар с вероятным кешбэком, какой-то из них сработает. В общем, почти как в трейдинге, ставка на большие статистические массивы.

И что, вот так все просто? Загнал все 125 российских акций в скринер (или все 55, смотря какая нужна ликвидность), нажал кнопочку «рассортировать по P/E», сложил в мешок те десять, у которых самая маленькая циферка, — и все? Профит?

Нет, все только начинается. Если ограничиться тем, что нажать кнопочку и сразу пойти за мешком, то прибыль не светит. На эту тему существуют полезные исследования, при желании их может повторить любой, вся нужная информация — в открытом доступе.

Вкратце, что делал исследователь? Смотрел, какая доходность была бы в прошлом, играй он простейший вариант. Отбирал 15 лучших российских компаний по тому или иному классическому мультипликатору, причем циклическому, как часто советуют учебники. Это как? Смотрится, например, P/E. Однако берется не только текущий год (слишком велика роль случайности), но усредненные значения прибыли за три, пять, десять лет. С поправкой на инфляцию. Также для индекса и для портфеля учитываются дивиденды. Это трудоемко, но выполнимо. Аналогично с другими мультипликаторами.

Составленный 30 июня гипотетический портфель удерживается год, потом пересмотр и снова на год. Брались данные с 2010 года. Выяснилось, что от периода усреднения — два года, три, пять, восемь — зависит не так уж много. С любым усреднением портфель, оптимизированный по P/E, проигрывал индексу! Не много, в среднем 3–4 % годовых, но проигрывал.

Впрочем, это еще не самое грустное. Помните, мы ругали балансовые замеры, а именно P/BV? Там еще хуже: средний проигрыш 5–10 % годовых. При этом на западных данных методика худо-бедно работает. Как так?

Кажется, сделано почти невозможное: найдено средство, как создать портфель заметно хуже индекса. И это уже половина успеха — мы знаем, что именно выкинуть из портфеля. Остаток обыграет индекс.

А как же учебники, мировая практика? Согласно им фишки должны быть как минимум не хуже случайных и доходность как минимум в районе индекса. Но мы видим явный минус. Как же так? За что и почему?

Для начала, потому что дело в России…

5.6. Бесплатный сыр без мышеловки. — Инвестирование в стиле антигламур. — Миноритарий против всех. — Русский стиль: деньги на бочку! — Завтра как вчера. — Слова против цифр

Низкий мультипликатор P/E (или EV/EBIT, неважно, они сейчас об одном) имеет какое-то объяснение. Если вещь стоит дешево, причина есть всегда. Например, эта вещь бракованная. Если брак нам кажется незначительным, а скидка существенной, то можно брать. Но брак браку рознь. Одно дело часы, у которых слегка поцарапан корпус, и другое — часы, которые показывают неточное время. Компании с низким P/E — в чем-то бракованные компании. Вопрос, допустим ли для инвестора этот брак.

Прежде чем купить акцию с низким мультипликатором, спроси, чем он вызван. Можно покупать, только если ответ устраивает.

Пример допустимого брака — двукратное снижение рынка на общей панике. Тогда все компании начинают торговаться как брак. Отлично, это называется распродажа. Приходим и берем.

Локальная паника, связанная с отдельной компанией, тоже может быть распродажей, если новость не подрывает будущие прибыли компании. Сначала акции продали «на новости», падение 2 %, ничего страшного. Часть спекулянтов подключилась к «импульсу», падение уже 5 %. Кто-то разглядел в этом «тренд» — и вот просадка уже 10 %. Часть инвесторов не выдержала и пошла закрывать позиции. Никто не покупает, все продают. В этой медвежьей яме цена меньше уже на 20 %. Позже всех проснулись аналитики и крупные фонды. Как-то обосновали происходящую глупость и подключились к ней. Цена в падении уже на 30 %. На событии, которое изначально не стоило более 2 %. Но теперь «у компании понижательный тренд», «подорванная репутация» и «рынок в нее не верит». Рынок не верит, а инвестору можно. Это пример «нормального» брака. Если новость, повторим, не подрывает будущую прибыль компании.

Другой пример подходящей недооцененной компании: она просто скучная. Производит что-то неинтересное, вроде моющих средств, животного корма, туалетной бумаги. «Я тут инвестировал в производителя туалетной бумаги». Как-то не звучит. То ли дело «купить на IPO акции нового мессенджера». Из-за того, что инвестировать в программное обеспечение модно, а в чистящий порошок не очень, инвестиция в чистящий порошок получает преимущество. В конечном счете мы покупаем не ту или иную вещь, мы покупаем перспективу будущего денежного потока. И если он завернут очень красиво, то есть высокая вероятность переплатить. А если покупка выглядит некрасиво — наоборот, сэкономить. Вроде как купить одну и ту же банку маслин в модном гастрономе и унылом дискаунтере. Любая домохозяйка, если она не в режиме «гулять так гулять», согласится, что лучше потерпеть немного унылости, но сэкономить 30 % суммы.

А теперь — о реальном браке. Это если в банке маслин есть шанс обнаружить таракана. Скорее всего, вам захочется ее выкинуть, и уже неважно, какой там дисконт, — такой товар просто не нужен. Аналогично с акциями.

Например, если компания дает понять, что интересы мелких акционеров — не ее интересы. При этом мелким акционерам не так уж важно, из каких соображений ими жертвуют. Возможно, прибыль разворовывается менеджментом, возможно, идет на социальные нужды. Главное, что она идет мимо нас.

Из наличия прибыли еще не следует, что миноритарный акционер имеет к ней отношение.

В России это частая ситуация, особенно применительно к госкомпаниям. Прибыль есть, но как вы до нее доберетесь? Вспомним: наша прибыль либо отдается дивидендами, либо берется из роста акций, если большим деньгам есть смысл туда заходить. А есть ли смысл? Если компания точно не будет приватизирована, контрольный пакет остается у государства, то как владелец, например, 1 % акций заберется в денежный поток? Государство может дать вам дивиденд, может не дать — что там делать крупному капиталу? Ну а если он не драйвит цену, цена лежит, не интересная уже никому, включая мелких частных инвесторов. Пример: история котировок акций «Газпрома» с 2006 по 2018 год, динамика с 350 до 150 рублей. С учетом выплаченных дивидендов и инфляции — это потеря большей части вложенных средств.

Частный инвестор в российские акции пребывает между Сциллой «государственных интересов» и Харибдой «менеджерских манипуляций». Общее место, что в англосаксонском мире меньше как первого, так и второго. Отсюда, кстати, и разница в соотношении P/E всего рынка.

Пример первой напасти: правительство вызывает руководство компании. «Вы должны учесть интересы населения и национальных товаропроизводителей». Отсюда, например, следует регуляция тарифов. Если она оптимизируется «в интересах общества в целом», согласитесь, что это не вполне бизнес? Как только цена на колбасу начнет директивно устанавливаться в интересах малоимущих, вероятно, это будет началом конца колбасного бизнеса. А есть целые отрасли, где это встроено в правила игры изначально. Многие считают, что это даже не беда, а социально значимое достижение. Значит, беда всерьез и надолго.

Пример второй проблемы: искусственное завышение капекса, инвестиций в основные фонды. Завысить цену строительства в два раза, чтобы половину разницы получить откатом. Итого с каждых 10 млрд, выделенных на стройку, менеджмент имеет 2,5 млрд. Но если придумать ненужную стройку на 100 млрд, можно переписать на себя целых 25. Теперь вопрос, сколько украли у акционеров, развернув вместо честной и нужной стройки на 5 млрд нечестную и ненужную на 100?

Вторую беду, в отличие от первой, никто не считает социально значимым достижением. Несмотря на это, она есть. Отсюда следует много чего. Например…

Разное отношение к дивидендной политике на Западе и в России обоснованно.

Если на Западе прибыль не идет на дивиденды, то все думают, что она идет на развитие бизнеса. В целом думают правильно. Возьмем такой параметр отбора акций, как высокие дивиденды. На статистических массивах параметр работал, но не лучше, чем классический низкий P/E, даже чуть похуже.

Параметр логически обязан работать, если работает параметр «низкий мультипликатор», ведь это в какой-то мере его разновидность. Чем дешевле акция, чем больше ее дивидендный доход. Это не совсем синонимы, но «дешевые акции» и «высокие дивиденды» — корреляты. Поскольку чистый P/E работает не хуже, чем дивидендный возврат, это означает, что прибыль можно отдавать дивидендами, а можно не отдавать. Если ее не отдают, то она все равно остается акционерам, но они получат ее в другой форме. Вернувшись в капитал компании, она работает на ее развитие, котировки акций растут, и акционеры получают свое из курсовой разницы.

В России — иное дело. Сам по себе низкий мультипликатор так часто бывает токсичен, что отбор только по этому параметру, без анализа причин, легко уступает индексу. То есть если прибыль не возвращается дивидендами, то, она, возможно, пойдет на развитие компании, на социально значимые, но бессмысленные для акционеров проекты или просто перейдет менеджменту. В среднем лучше, когда заработанное выдают на руки, а не оставляют в компании, потому что во втором случае — риск, угадайка и излишнее доверие к незнакомым людям.

А вот статистика из того же источника, что разоблачал российский P/E. Что будет, если десять лет отбирать компании в портфель только по величине прошлых дивидендов? Лучше бы, конечно, по будущим дивам — но их никто не знает и нам достаточно, что будущее часто похоже на прошлое. Условия при этом меняются: лучшие дивиденды за прошлый год, три года, десять лет и т. д. И вот здесь все получается. На разных периодах усреднения успехи разные, но везде лучше индекса. В среднем это 5–6 % годовых.

Еще одно исследование того, что дивидендный портфель лучше индексного и случайного, провел алготрейдер Сергей Павлов. Частный инвестор Олег Клоченок посвятил этому целый сайт. Мой опыт говорит то же самое.

В России дивидендные акции предпочтительнее, чем недивидендные.

Иными словами, если вы отбирали акции только по величине их прошлых дивидендов, вы уже обыграли российский индекс полной доходности. То есть…

Дивидендная доходность у нас как индикатор показывает то же, что на Западе низкий мультипликатор, очищенный от токсичности и случайности.

Теперь вопрос, как ее посчитать. Возьмите все акции, которые позволит ваша ликвидность. Выпишите в тетрадку или файл. Напротив каждой выпишите дивиденд. Можете взять за прошлый год. Можете взять средний за три, пять, десять лет. Если забираетесь в прошлое, не забудьте перевести те деньги на нынешние, учтите инфляцию.

Где брать цифры? В интернете много скринеров на эту тему. Мы не будем советовать какой-то конкретный — сегодня он есть, завтра нет, — но какой-то будет всегда. Не пытайтесь найти «самую точную» статистику. Ошибки будут везде. Чтобы их отсеять, возьмите три-четыре сервиса. Цифры везде должны быть одинаковые. Если где-то они другие, там и ошибка.

Это очень легко, но это работает. То есть вы уже обыграли индексный фонд. Вы уже обыграли кота и обезьяну, а это очень, очень немало. Редкий ПИФ в России обыграет кота, но вы взяли эту планку. Результат можно улучшить, но если лень, то можно не улучшать: просто экстраполируйте прошлое в будущее.

Тупой алгоритм, построенный на экстраполяции, предскажет будущие дивиденды не хуже среднего аналитика.

Точнее, так. Алгоритм говорит, какие акции лучше брать исходя из их прошлых дивидендов. Почти неважно, кстати, каков массив данных. Любой массив от одного года до десяти годится к работе, можно брать средний вывод по всем массивам. Понятно, что будут проколы, но в среднем это будет устойчивая альфа к рынку, по крайней мере к российскому.

Для аналитика это слишком просто. Аналитик будет пытаться высчитать точную цифру дивидендов ближайшего года, чтобы плясать от нее. Но его альфа будет не лучше, а возни со «сценарным анализом» в разы больше.

Помните мальчика Васю, который пишет сочинение про то, как он может провести лето? Алгоритм ограничится предсказанием: следующее лето пройдет так же, как предыдущее. Будет съедено примерно столько же шоколадок, пройдено столько же километров, прочитано столько же килобайт и т. д. Вася, считая будущие мороженое и километры, исходит из некоего представления. Например, что он активнее займется спортом. Или станет больше читать. А компьютер не верит и ставит на возврат к среднему. Иногда Вася будет совершать прорыв и уделывать алгоритм. Такие истории запоминаются, но они исключение. В среднем возврат к среднему предсказывает скорое будущее лучше, чем представления о нем среднего человека. Люди слишком увлекаются.

При чем здесь километры и шоколадки, мы же про дивиденды? Простая программа дает надбавку к индексу, а аналитики думают и почему-то не могут, иначе бы давно существовал успешный дивидендный ПИФ. Слишком много думают, потому и не могут. «В свете мировой динамики сырьевых цен прогнозируем прибыль по второму полугодию, далее корректируем на фоне заявлений правительства о норме дивидендных отчислений от прибыли по МСФО…» и т. д. Не надо прогнозировать и корректировать. Поступайте как разумные, адекватные трейдеры (таких, правда, мало). Обычно им хватает прошлой статистики и нужны очень веские основания, чтобы начать верить чему-то, кроме нее.

То есть базовый метод: простая экстраполяция. Завтра будет как вчера. Понятно, что в 20 случаях из 100 может быть и сильно по-другому, но 80 нам хватит, чтобы выиграть и у индекса, и у Васи с его фантазиями о лете. Но иногда прогнозировать можно и даже нужно.

Например, если в прошлых данных есть явная, различимая на глаз аномалия. Например, средняя дивдоходность годами была по 5 %, а в прошлом году вдруг 15 %. С чего бы? Если вы будете отбирать фишки по цифре прошлого года, вы не сможете пройти мимо этих 15 %. Но это явная аномалия — не в привычках компании иметь такие отчисления. Вероятно, у особого случая была особая причина. Возможно, она повторится, но скорее всего — нет. На тему «повторится или нет» можно «включить аналитика», хуже не будет, ибо «включать статистика» все равно бессмысленно, аномалия не его предмет. Аналогично в случае, если средняя дивдоходность компании годами была в 2 раза больше средней по рынку, а в прошлом году оказалась нулевой. Вероятно, у этого были свои причины. Они также либо повторятся, либо нет.

Вообще, если в массиве за несколько лет есть такие выбросы, вероятно, их лучше не учитывать. У компании десятого эшелона может внезапно оказаться 50 % дивдоходности три года назад, одна эта цифра выведет акции в лидеры рейтинга. Но если это случайное разовое событие, давайте не осквернять им рейтинг.

Скринеру доверяй, но проверяй. Скринер знает лучше, чем ты, но если ты с этим априори согласен, то знаешь чуть лучше, чем он.

Также стоит верить заявлениям менеджмента самой компании на этот счет. Если сказали, что дивидендов не будет, — значит, точно не будет, какими бы раньше ни были. Если сказали, что будут и какие именно, — весьма вероятно, что вам не врут. Просто заранее обычно не говорят хотя бы потому, что сами не знают. Но если уже озвучено, то озвучено. Это редкий случай, когда слова важнее цифр.

Еще бывают акции, про которые непонятно — то ли дивиденды будут, то ли нет. Например, это зависит от некоего неопределенного события. Общий совет: если не уверены — играйте от обороны. Скажут, что дивов не будет, — и чуткий к этому рынок обвалит котировки на 20–30 %. А вы ввязались в историю ради 5 %. Зачем? Ради экстрима?

Вообще отклоняться от советов, которые дает статистика, можно. При условии, что вы начали с нее. То есть нулевая гипотеза — не чистый лист, а «завтра будет как вчера». Далее смотрим, есть ли сильные свидетельства против этой гипотезы. Например, если точно известно, что в этом году у компании нет прибыли, можно сделать вывод, что не будет и дивидендов. Свидетельство сильное, его принимаем. Какой-то деятель обмолвился, что хорошо бы поднять норму дивидендов с 25 % прибыли по МСФО до 50 %. Если это не президент страны и не владелец компании, свидетельство слабое, его не принимаем. Таких заявлений могут быть десятки. Если каждое будет менять наши взгляды, придется вертеться юлой. Не надо. Нулевая гипотеза слишком хороша, чтобы изменять ей по пустякам.

5.7. Теханализ: не везде, не всегда, не всем. — Вопрос сохранения импульса. — Мечты пойдут на три буквы «ГЭР». — Самый умный, что ли? — Волки, зайцы и капуста. — Импульс сохраняется. — 3 часа 3 раза в год

На что еще стоит обратить внимание?

Технический анализ на акциях скорее не работает, чем работает.

Корректнее этот тезис звучит так: большая часть того, что понимается под техническим анализом, не работает на большинстве акций. Понимается разное: уровни поддержки-сопротивления, линии трендов, графические фигуры на любой, даже самый взыскательный, вкус. Чем сложнее методика — тем для нее хуже.

а. Работают либо очень простые вещи (скользящие средние, пробой канала), либо сложные, но обоснованные (паттерны).

б. Ничто не работает везде.

Вообще, вопрос «Есть ли тренды на российских акциях?» — некорректный. На акциях Сбербанка есть, на акциях «Лукойла» — нет. И даже на Сбербанке не всегда, хотя это уже спекулятивный интерес.

Но есть тема, пограничная между территориями «инвесторов» и «спекулянтов». Называется моментум. Сводится к вопросу: «Можно ли ожидать, что акции, которые были лучше рынка некоторый период, будут лучше него какой-то период в будущем?» Понятно, почему это территория спекулянтов, — вопрос игнорирует фундаментальные факторы. Есть только цена, ее прошлое и будущее. Когда есть «только цена», фундаменталисты молчат. «Если я знаю только цену и ничего про компанию, я не знаю ничего», — позиция нормального классического инвестора.

Трейдеру, кроме ценового ряда, ничего и не надо. Дополнительную информацию он сочтет вредной. И все-таки вопрос не только к трейдерам. Когда говорят про моментум, обычно имеют в виду отнюдь не трейдерский горизонт позиции: не день и даже не месяц. «Будет ли такая акция лучше рынка в следующем году?» По сути вопрос к трейдерам, а по горизонту — к инвесторам, и поэтому его могут обсуждать на форумах и те и другие.

Совсем упертым фундаменталистам советуем набрать в поисковике что-то вроде «факторная модель Фамы — Френча». Давайте отвлечемся в эту сторону, там важно. В классической модели моментума, правда, еще не будет, его раскопают чуть позже, но те же авторы. Сначала будет сказано, что рынок эффективный и обыграть его скорее нельзя, чем можно. Собственно, Юджин Фама — один из главных теоретиков ГЭР (гипотезы эффективного рынка). Гипотеза про то, что «цена учитывает все» и «всегда справедлива». А если она все учла и справедлива, то прогнозы о будущей цене — это всегда 50/50. Может вверх, может вниз, ставки принимаются, ставок больше нет. Если так, то лучше не ставить.

Почему они считают, что цена «учла все»? Потому что любой, кто хочет заработать на рынке, — не самый умный. Он хочет использовать в свою пользу некую информацию, но вряд ли она эксклюзивна и принадлежит только ему. Допустим, технический анализ работает. Можно посмотреть на график и определить, куда, скорее всего, пойдет цена — вверх или вниз. Возможно, для этого надо будет немного заняться геометрией, провести какие-то линии. Или алгеброй на уровне скользящих средних.

Что здесь сложного? Ничего. Это информация в доступе у тысяч людей, они могут и хотят ее использовать. То же самое с фундаментальным анализом. Данные доступны всем. Точно так же с новостями. Если все знают всё, то парадоксальным образом никто не знает ничего действительно важного. Если у вас инсайд и это реальное преимущество (оно по определению эксклюзивно), то значит, вокруг не самый развитый рынок. В развитых странах игра по инсайду, если повезет, ведет к успеху, а если не повезет — в тюрьму. Тоже так себе игра.

Еще одно соображение в пользу ГЭР: вечный двигатель не может быть собран. Допустим, вы нашли рабочий алгоритм. Чудо-алгоритм делает вам 30–40 % годовых, игра хорошо масштабируемая, вы их реинвестируете. Через несколько лет вы очень крупный игрок. Через несколько десятилетий вы невозможно крупный игрок. Ваша игра сломается хотя бы только на том, что на рынке кончатся деньги. Вы не можете собрать в мешок «все деньги мира». Всегда должны быть те, у кого деньги забираются, и денег у них должно быть больше, чем у вас. Поголовье зайцев не может упасть ниже поголовья волков. Кроме того, все, кому надо, видят, что вы делаете. И начинают делать то же самое, а это значит, что поголовье волков растет быстрее, чем ваш капитал. Вы не можете запретить им быть. А определенный капитал, собранный у ваших адептов, сломает игру и вам, и им. Как это произойдет технически — второй вопрос. Самое простое мы сформулировали как «истощение кормовой базы». Далее можно добавить «изменение экосистемы рынка». Вы могли заработать на рынке, где вас еще не было. Или вы были очень маленький (под словом «вы» правильнее понимать «совокупность капиталов, управляемых стратегиями данного типа»). Но как только в экосистему вступает стая новых крупных зверей, экосистема меняется. И не факт, что в новой экосистеме для них будет корм. Даже не обязательно «волки съели всех зайцев». Могут быть десятки причин. Волки рассердили медведя, он сдуру обложил налогом капусту и морковку, зайцы обиделись и ушли в тропики, где у льва хороший маркетинг (это не бред, а нормальная метафора для регулируемых рынков).

Разделять ли это воззрение? Оно ближе к правде, чем 90 % ресурсов в интернете, где вас обещают научить инвестициям и трейдингу, но все-таки не сама правда. Особенно интересен второй тезис. Первый про то, почему неэффективность не может появиться. Мы видим, что она иногда появляется. Второй про то, почему любая неэффективность должна со временем умереть. Или хотя бы попасть в цикл «расцвет — умирание — воскресение» и пульсировать в нем, периодически генеря убытки на капитал. И вот здесь, кажется, уже без исключений. Вечный двигатель нельзя собрать ни в гараже, ни в суперлаборатории.

Но все-таки ГЭР — это идеальная картинка. Все дело в нюансах. Например, такой важный нюанс, который не учитывается…

Не все люди рациональны. Хотя бы поэтому ГЭР не может быть до конца верна.

Дуракам подчас так приятно быть дураками, что они готовы не пользоваться данными (которые всегда под рукой), не извлекать опыт (который очевиден) и не включать критическое мышление (доступное даже школьнику). Иногда им становится неприятно быть дураками, но устройство психики мешает изменить некое вредное представление, даже правильно поставить вопрос, не говоря уже об ответе. Не будем вдаваться в эту интересную, но грустную тему. Просто согласимся: не все люди рациональны. Поэтому рынки все еще неэффективны. К тому же есть нюансы, связанные с коррупцией и мошенничеством, — это тоже источник ряда неэффективностей.

Согласно идеальной картинке, заработать на рынке нельзя, но миллионы игроков (активные инвесторы а-ля Баффетт) все-таки немного заработали, тысячи игроков (системные трейдеры) заработали много, если смотреть в процентах на капитал (в абсолютной сумме инвесторы, впрочем, обыграли спекулянтов). Все благодаря тому, что неэффективности скорее пульсируют, чем умирают навсегда. Периодически появляются новые и живут от нескольких дней до нескольких лет, но для заработка хватает.

С тем, что заработать иногда можно, согласны даже отцы самой ГЭР. Та же факторная модель Юджина Фамы выделяет три главных фактора премии, которая капает поверх безрисковой доходности: премия за рыночный риск, премия за размер, премия за недооценку. Про все мы уже сказали. Рыночная премия означает, что акции волатильнее облигаций и за это слегка доплачивают. Премия за размер: акции мелких компаний растут быстрее, чем самых крупных. Потому что в них тоже больше риска и меньше комфорта. В премии за недооценку стоимостные инвесторы узнают то, на чем делают деньги они. Недооцененная компания более рискованна и менее комфортна, чем индекс. Вдруг так и останется недооцененной?

Все три премии Фамы — Френча легко сводятся к одной: премии за знание.

Да, акции потенциально доходнее облигаций, малые компании — крупных, дешевые — дорогих. Но если пойти за обещанной доходностью и ошибиться, вместо прибыли легко получить убытки. Самое простое: акции можно не в то время купить и не в то время продать. Оптимизируя по размеру, можно забрести в чащу неликвидов и сгинуть там. Ища недооценку, можно было в конце 2010 года купить дешевые акции «Газпрома» в районе 200 рублей и спустя семь лет обнаружить их за 120–150. Нам возразят: купите паи фонда малой капитализации или недооценки. Если это паи российского фонда, то дело, извините, опять сведется к знанию. Можно купить себе паи фонда, где будет нужное слово, но не будет нужного фактора. Будет только индексная доходность минус 3–4 % за управление. То есть даже это нужно знать.

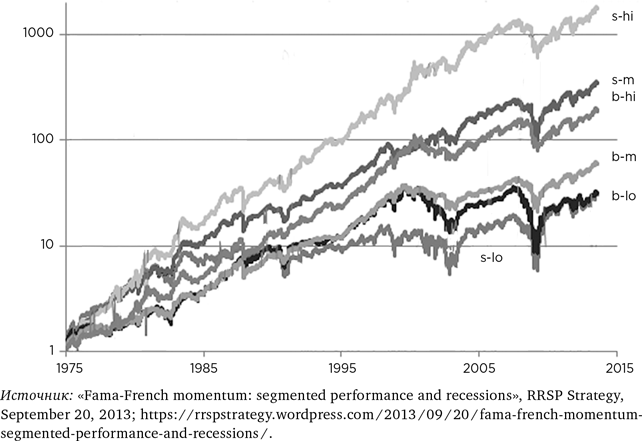

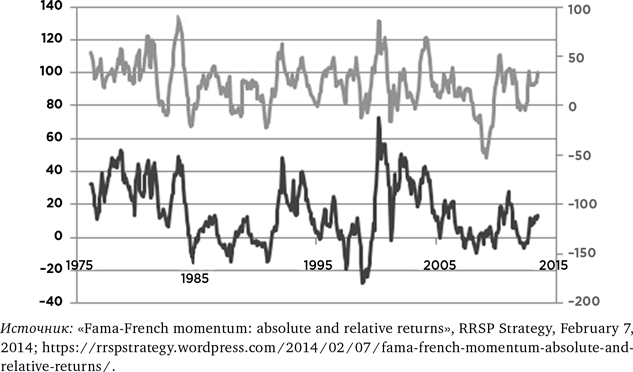

Вернемся к моментуму. Этот фактор выявлен настолько, что он признан даже теоретиками «эффективного рынка». Вот данные Кеннета Френча, второго профессора Чикагского университета, работавшего вместе с Юджином Фамой. На графике выше шесть типов акций, сортированных по капитализации и моментуму. Первый фактор делит все надвое (small/big), второй разбивает на три сорта (hi/med/low momentum).

Ниже обобщенная модель, где доходность акций с высоким моментумом берется два раза. В абсолютном выражении (верхний график, % по годам), затем в сравнении с индексом (нижний график). Данные по годам для американского рынка. И черный, и серый график говорят, что фактор работает, хотя и неравномерно. Особенно важна черная линия: именно она показывает, какую годовую доходность фактор добавляет к индексу (или отнимает). Главное, что на большом интервале график в среднем заметно выше нуля, хотя в отдельные годы может подложить свинью размером –20 %.

А что с российским рынком, здесь есть моментум? Общее мнение, что российский рынок более трендовый, странно, если бы фактор испарился.

Моментум на российском фондовом рынке присутствует.

Существуют академические исследования профессора Е. В. Тепловой и аналитика Е. С. Миковой из Высшей школы экономики на данную тему. При наличии тестера вы сможете удостовериться в том же самом за несколько часов.

Иногда противопоставляют акции стоимости и акции роста. Что понимать под первыми, понятно всем: акции, недооцененные по главным мультипликаторам. Спор лишь, какие мультипликаторы более правильные. Сложнее с тем, что такое акции роста.

Одно из определений: это акции стоимости наоборот. Те же самые мультипликаторы, только смотрим, где они выше. Что ж, будут года, где такая группа смотрится лучше среднего. Но сам подход странный. Взять фактор, про который точно известно, что он работает, и сделать ставку против него — это что?

К счастью, есть другие определения. Например, самое простое: акция роста — это акция, в прошлом растущая лучше среднего. Это и есть моментум.

Другой вариант определения акций роста: это акции компаний с растущей прибылью. Это также годный, правильный фактор. Такие компании в среднем будут лучше среднего.

Еще можно наложить эти факторы друг на друга, чтобы был своего рода фильтр. Если котировки растут, но при этом непонятно, что именно в компании стало лучше. Причиной роста может быть что угодно. Например, манипуляция. Или массовая истерия. В обоих случаях спорно ставить на продолжение процесса, если мы берем большие временные горизонты. Если в этом году манипулятор или толпа тащили акцию вверх, то из чего следует, что они продолжат делать это в следующем году? Манипулятор может теперь не тащить акцию, а рушить, у толпы может смениться настроение. Другое дело, если акция растет и параллельно растет качество бизнеса. Тогда это, возможно, новый растущий рынок. Или сильный менеджмент. Или восстановление циклической компании вместе с рынком. Во всех случаях ставить на продолжение можно.

Если бы у меня был выбор: играть только акции стоимости или только акции роста, я, вероятно, предпочел бы акции роста. Более формальная и простая модель. Меньше исключений, опровергающих правило. В XXI веке работает так же, как и в XX. В США вообще непонятно, где последние 10–20 лет фактор стоимости. Судя по доходности Berkshire Hathaway за эти годы, Баффетт тоже его не находит, так что не мы такие — мир теперь такой.

При этом большая часть литературы учит искать именно акции стоимости, а не акции роста. Но вот, например, исключение: книга Уильяма О’Нила «Как делать деньги на фондовом рынке: Стратегия торговли на росте и падении». Не все в ней вызывает доверие, да и написана она человеком, который продает свой инвестиционный бюллетень, так что, как говорится, доверяй, но проверяй. Но там сказано, почему растущая прибыль важнее хороших мультипликаторов.

Как именно посчитать моментум? У нас не практический семинар, чтобы углубляться в тему. Тем более углубляться особо некуда. Берем несколько месяцев истории (от квартала до года), индекс с дивидендами (это первое число), суммарную доходность роста котировок и дивидендов, которую принесла каждая акция (это второе число). Сто чисел сравниваются с первым. Отбираются 10–20 самых лучших. Даже если нет тестера — работы на вечер. Сделали, получили «моментум-портфель». Обогнали как минимум 90 % всех ПИФов. Возможно, обогнали их все. Через год (как вариант — 3 или 6 месяцев) процедуру повторили.

Вам тоже странно, чем занимаются управляющие?

5.8. Рвы и другие важные вещи. — Фильтруем базар. — Нам поможет лень. — Выбирайте покер, а не рулетку. — Когда незнание — сила

Можно найти десятки факторов, влияющих на перспективы акции. Ответом на одни вопросы будет число, как в случае анализа по мультипликаторам, на другие — дискретное «да/нет» или «скорее да / скорее нет». Иногда можно выстроить рейтинг, присвоив акции ранг от 1 до 10. По каким параметрам?

1. Есть ли у компании то, что Баффетт называет «защитные рвы»? Нечто важное, мешающее ее догнать и перегнать? Иногда это монополия, естественная или не очень: единственный порт в регионе, единственная биржа в стране и т. д. Иногда это уникальный бренд. Например, в химическом составе кока-колы нет ничего волшебного. Можно легко сделать нечто похожее, но дело не в содержимом стакана. За десятилетия никто не свалил The Coca-Cola Company, хотя пытались. Вот он, ров. Нечто подобное, вероятно, есть в компании Apple, имеющей свое фанатское ядро. Дело не столько в качестве смартфона или во вкусе колы. Также, если интернет-поисковик или социальная сеть стали главными среди подобных, — это уже неплохие рвы. Аккаунт заводят, чтобы общаться с другими людьми: есть разница, сколько их там уже.