Книга: Деньги без дураков. Почему инвестировать сложнее, чем кажется, и как это делать правильно

Назад: Часть III ПРАВИЛА СРЕДЫ: ПРЕЗУМПЦИЯ ВИНОВНОСТИ

Дальше: Глава 9. Тонкости темной стороны

Глава 8. Ваша кошка умнее эксперта

8.1. Боевые приоры теоремы Байеса. — Покажите миллион. — Чем слаще, тем хуже. — Честные люди не обещают. — Чемпионы долго не живут. — Графики ни о чем. — Торчащие уши скрытого риска

Допустим, кто-то уверяет вас, что разбирается в финансовых рынках и может за разумную плату вам помочь. Не важно как: обучить, продать биржевого робота, продать сигналы, взять деньги в ДУ. Первый вопрос: а он точно разбирается? Иными словами, он успешный биржевой игрок или всего лишь хитрый маркетолог? Маркетолог в самом широком смысле, сюда входят рекламщики, пиарщики, инфобизнесмены, продажники и т. д.

Первое, что надо сделать, вспомнить теорему Байеса. Сколько в мире успешных и общительных биржевых игроков и сколько маркетологов? Число вторых куда больше числа первых. Навскидку предположим, что на одного биржевика-профи приходятся сто таких человек. Поздравляю, вы получили априорные вероятности согласно Байесу: если вы еще ничего не знаете о человеке, кроме того, что он представляется трейдером, перед вами с вероятностью 1 % трейдер и с вероятностью 99 % дурак или шарлатан. Следующий шаг — оценить апостериорные свидетельства в пользу обоих версий.

С апостериорными свидетельствами будет сложнее.

Чтобы отличить профессионала от дилетанта, надо быть профессионалом самому.

Эта задача требует квалификации. Уровень ядерного физика оценит только ядерный физик, это не то же, что оценить спортсмена или певца. Но если ты сам специалист, тебе не нужны услуги специалиста! А если они тебе нужны, у тебя почти нет шансов их найти. Исключения бывают, но правило таково, что лучше исходить из голой априорной вероятности. Увы, она грустная. В этой сфере должна работать презумпция виновности.

И все-таки: по каким признакам искать профи, если ты не профи?

У трейдера, как это ни банально, должны быть деньги.

Допустим, он не так давно начал, у него не было начального капитала, он пьющий, он лентяй, он аскет, которому почти не нужны деньги, — это может объяснить, почему у него нет миллиона долларов. Почему у него нет даже миллиона рублей, нельзя объяснить ничем. К сожалению, это условие необходимое, но недостаточное. У околорыночной публики денег может оказаться даже больше. На лохов производят впечатление тем, что собрали с предыдущих лохов.

«Сколько у вас денег?» — вопрос хамский, в приличном обществе его не задают и на него не отвечают. Но по косвенным признакам это видно. Если человек работает на модельном счете в 100 000 рублей или готов взять в ДУ ваши 100 000, это уже улика (на момент написания 100 000 — средняя зарплата в РФ примерно за квартал).

Если человек позиционируется в области «инвестиций» и «трейдинга», его основные деньги должны лежать на брокерском счете.

Именно основные деньги. Ведь там выгоднее всего, если умеешь. Не верьте человеку, если узнаете, что основной капитал он хранит как обычный человек: наличкой, на депозите, в недвижимости (если он только не позиционирован как инвестор в недвижимость). Какие бы стратегии он ни продавал, очевидно, что он сам в них не верит.

Смотрите на стаж. Хотя бы два-три года успешности в этом деле, меньше не бывает.

Лучше пять или десять. Еще лучше пятьдесят. Большая часть суперуспешных «частных трейдеров» и «инвесторов» стала таковой на удаче, поймав сильный бычий рынок для инвестора или трендовый рынок для спекулянта. Это может продлиться год, два и больше, но время обычно лечит такую суперуспешность.

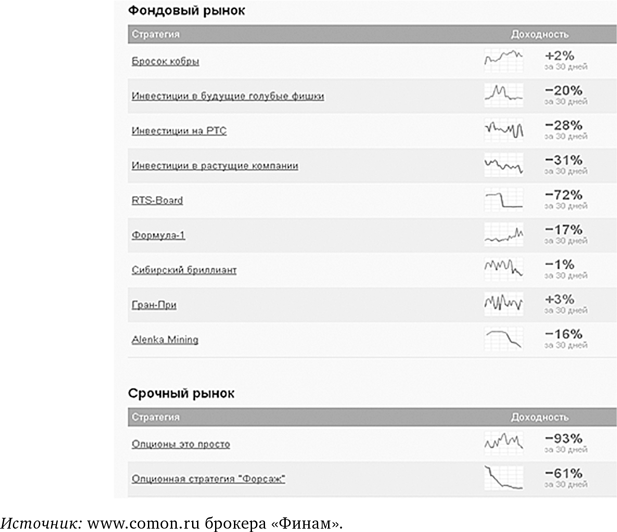

Это хорошо видно там, где брокер устраивает хит-парад своих клиентов-чемпионов, например, в виде сервиса автоследования. Впервые я увидел такой сервис от брокера «Финам» в 2010 году, называется Comon. К 2014 году там полностью обновился топ, все «герои-2010» полегли. Сейчас 2019 год, какие-то герои опять в наличии. Героев-2014 среди них нет. 300 % годовых и стаж стратегии один год — это ничего не гарантирует. Новичок не поверит, но, скорее всего, это стратегия с отрицательным ожиданием. 30 % годовых и десять лет стажа — вот это впечатляет. Первых вариантов «300 % и 1 год» будет много. Вторые почти не встречаются.

Чем слаще гуру поет, тем больше врет.

Если сладость пения зашкаливает — у нас сильный индикатор вранья. Врут обычно по всем направлениям. Проверяйте три основных.

Во-первых, доходность. Чудеса случаются, и десять раз подряд выпадает красное в казино. «Маркетологи» живут с подлога, они выдают чудо за норму. Короче, если вам рассказывают о сотнях годовых как о норме — бегите, пока целы.

Во-вторых, сложность. Халявы нет, не ищите. Если «после нашего недельного курса вы начнете уверенно зарабатывать» — снова бегите. Это почти то же самое, что изготовить врача за десять вебинаров. Но какое-то знание о здоровье можно передать и путем вебинаров. Это может улучшить жизнь, но вот чтобы положить в ящик профессию и ее оттуда распаковать… Максимум, что может курс: направить на путь истинный, выбить самые вредные предрассудки, дать простые правила для начала.

Третье — риски. Самый большой риск: поверить тому, кто вообще не упоминает о рисках. Беря деньги в управление, например, вас должны задолбать тем, что «доходность не гарантирована». Профи на том конце не уймется, пока не поймет, что вы это тоже поняли. Аналогично честный наставник не скажет вам, сколько вы станете зарабатывать. Вероятно, станете. А вот если точно и с гарантией, «50 % годовых на рынке акций с нашим сервисом» — это лоховозка. Сама природа финрынков исключает гарантии прибыли и отсутствия убытков.

На открытом рынке обычно гарантируют только жулики.

При прочих равных, чем пессимистичнее профессионал, тем больше шансов, что он профессионал — раз, и что он с вами честен — два. Вот эта книга, например, страшно пессимистичная. Просто платиноиридиевый эталон пессимизма. Сами видите. Смайл.

Хотя нет. Я допускаю, что могу ошибаться. Если меня спросить, в какую сторону я вероятнее ошибся — сгустил краски или приукрасил, — я, скорее, приукрасил. Как и большинство нормальных людей, я пришел на рынок наивным, слепо верящим кому попало. Путь опыта был путем пессимизма. Оказывается, не работает вот это и вон то, и почти все. Изначально я полагал, что нельзя верить, наверное, половине того, что тебе скажут. Сейчас полагаю, если брать обозначенный контент, что нельзя верить 99 %. У меня нет уверенности, что этот путь уже закончен. И вряд ли движение развернется и пойдет вспять. «О, я недооценивал кое-какие вещи». Вряд ли. Нет, я еще на старте заранее переоценил все, отчасти по наивности, отчасти это было стратегией. Чтобы случайно не упустить возможность. То есть дураком был, но не совсем. «Давайте я сейчас поверю всему и потом проверю». В общем, если вам кажется, что это жесткая книга, учтите, что это не истина в последней инстанции. Жизнь может оказаться жестче.

Как косвенное свидетельство, смотрите на бэкграунд человека. Инвестиции и трейдинг — это рациональная сложная деятельность. «80 % ученого и 20 % пирата», не наоборот. И если человек производит общее впечатление гопника или глупца, пусть он производит впечатление на кого-то другого. В околорынке гопников и глупцов хватает. Чтобы достичь успеха в этой области, тоже нужны достоинства, но немного иные. Как сказано — включайте теорему Байеса и толкуйте все как улику. Вы должны оценить общую разумность человека. Все что угодно может быть истолковано как свидетельство. Манера речи. Общая эрудиция. Не исповедует ли он каких-то учений, однозначно воспринимаемых как неразумные.

Смотрите на конфликт интересов. Человек говорит от себя или от индустрии?

В финансовой индустрии у вас нет друзей.

Есть носители непримиримо антагонистических интересов. Forex-брокер, например. Все, что говорит сотрудник Forex-брокера, должно восприниматься как пропаганда противника. С биржевым брокером ваш интерес уже примирим. Все, что говорят сотрудники, должно как минимум проверяться. Аналогично в случае банков, фондов, страховых компаний.

Когда вы приходите в магазин или ресторан, ваши отношения с продавцом обычно честнее, чем в заведении финансовой индустрии.

Отсюда следует, например…

Если лишнего контакта с финансовой индустрией можно избежать, его лучше избежать.

Брокер нужен только потому, что без него не пустят на биржу, а не потому, что у него 100 советов, как вам разбогатеть. Это строго необходимый посредник. Без него нельзя, а вот с его советами — осторожнее. Если рядовой сотрудник компании рассказывает вам про сотни годовых и при этом сидит на обычном стуле за обычную зарплату, то вы уже поняли, что мы хотели сказать.

Вернемся к охоте на специалиста.

Смотрите статистику реального биржевого счета. Само наличие реального счета еще ничего не доказывает, но его отсутствие доказывает, что перед вами жулик или дурак.

Но одного счета мало.

Смотрите на статистику всех счетов проверяемого человека и за максимальное время. Один счет не информативен.

Конечно, вам никто этого не покажет. Но если есть возможность подглядеть, надо обязательно подглядеть. Иногда компромат лежит на видном месте. Например, если на сервисе автоследования есть раздел «архив», где лежат графики списанных стратегий, не проходите мимо. Там самое интересное!

Вот архив стратегий популярного публичного инвестора Элвиса Марламова. Помимо успехов было и минус 93 % за 30 дней.

Как работать с этой информацией?

Если счетов несколько, худший из них скажет об инвесторе или трейдере довольно много, а лучший не скажет почти ничего.

Увы, нет такой плохой игры, которая иногда не показывает отличного результата. У публики нет способа определить в моменте, кто перед ней — везунчик или сильный игрок. Зато есть потребность верить в сильных игроков, благосклонных к ней. Но это потребность глупой публики. Давайте будем умной публикой, исходящей из того, что событие «удачный год плохого игрока» встречается чаще, чем «хороший игрок». Это сразу аннулирует всю магию. Увы, самое яркое положительное свидетельство — огромная цифра доходности — само по себе почти не информативно. Зато отрицательное на первый взгляд свидетельство может быть положительным.

Если самый плохой счет не так плох, это лучше, чем если самый лучший счет запредельно хорош.

В правильном понимании профессионал — это не тот, кто может выиграть много, потому что это может любой дурак, которому повезло.

Профессионал — это тот, кто не может много проиграть.

Вот реальное отличие его от профана, потому что крупный проигрыш последнего — дело времени. Если видите слитые счета, то это, в отличие от успешных историй, уже свидетельство. Также свидетельством было бы точное знание, что таких счетов нет (правда, не очень понятно, откуда оно возьмется — всегда может оказаться, что это не заслуга подозреваемого, а ваша недоработка). Успешным историям не надо верить, но с ними можно работать.

Если эквити идет бурно вверх, задайте пару вопросов: какова в этом роль случайности и какова роль скрытого риска?

Простейший пример случайности и скрытого риска: работа с плечом на растущем рынке, выдаваемая за «успешные инвестиции». Из этой же серии простейшие торговые системки, с плечом попавшие на трендовый период. В менее трендовом периоде те же самые системки несут разорение.

Если по уму и по совести, то информацию о том, чем обусловлен результат, вы не должны выискивать и догадываться — вам должны ее поднести в удобном для усвоения виде.

Человек, доказывающий успешность, должен не только показать эквити, но и обосновать свое преимущество перед рынком.

Вам должны объяснить, почему стратегия зарабатывает, и объяснение должно быть хорошим.

В среднем лучше купить экспертность без эквити, чем эквити без экспертности.

Хотя нормальная продающая себя экспертность всегда имеет реальное эквити под рукой.

Если вы исследуете более-менее известную персону, спросите интернет, но помните…

Положительные отзывы об эксперте не имеют значения.

Совсем не имеют. Принцип тот же. Нет такой глупости, которой бы однажды не повезло, — это раз. Если долго не везет, результат можно подделать — два. Любой дурак или жулик, если он хорошо известен, обязательно будет иметь кучу положительных отзывов. По большому счету, это не свидетельства, иначе лучшие свидетельства были бы у тоталитарных сект и режимов. Смотрите только на отрицательные отзывы и вникайте в суть. Что за история произошла, кто был прав, как реагировала персона? Если персону ругают, но по сути конфликта она права, то вот это — нормальное положительное свидетельство.

Все проверили, все хорошо? Но помните, нет стратегий, которые гарантированно заработают. Зато есть те, что гарантированно сольют, и все, что вы можете, — держаться от них подальше.

8.2. Не лезьте под риск целиком. — Бесплатный сыр без мышеловки. — Самый странный рынок на свете. — Обойдемся без хиромантов

Если хотите кому-то поверить, особенно в первый раз, играйте от риска.

Доверьтесь не там, где можете много выиграть, а там, где не можете много потерять.

Покупая образовательный контент, вы рискуете только суммой, которую сейчас заплатили. Она не очень большая и известна заранее. Отдавая в доверительное управление накопления, вы рискуете куда большим. Начните терять с малого!

Начать можете с самой простой безрисковой операции.

Перед тем как взять в некоем месте платный контент, возьмите там же бесплатный.

Если его там нет или он вам бесполезен — платный лучше не брать. Если человек может и хочет нанести вам пользу, он уже немного ее нанесет на этапе маркетинга.

Кстати, все, что вам могут рассказать за деньги, вы и сами можете найти в интернете без всяких денег.

Или прийти к этому из опыта. Вопрос, сколько сил и времени это займет. И сколько лажи пропустит дилетантский фильтр здравого смысла. По сути, покупая любой контент, вы платите за фильтр и дайджест. Повторим…

Вы покупаете не сборник «Великие тайны мира», а фильтр и дайджест.

Это лишь экономия времени и сил, ничего сакрального: можете убраться дома сами, можете нанять уборщицу, здесь почти та же логика. Честный продавец не будет скрывать этого факта. Разве что ставки выше, чем в случае клининговой компании. То есть экономия времени и сил, если вы отыскали не шарлатана, сильно больше. «Расскажу за пять дней то, к чему вы сами придете через пять лет». Этого достаточно. А если в рекламе «уникальные секреты», «тайные техники», «непобедимое оружие» — это от лукавого.

Чем секретнее тайны, тем больше в этом от хиромантии.

Ключевые слова «если вы отыскали не шарлатана». Это главная особенность рынка «расскажу про биржу». Если вы покупаете курс английского языка, с вероятностью 100 % его автор знает английский.

Если вы покупаете курс «как заработать на бирже», с вероятностью 90 % его автор зарабатывать на бирже не умеет.

А умеет зарабатывать только на этом курсе. Конечно, я ошибся с цифрой 90 %. Точность здесь невозможна, но вероятнее все еще хуже. Настолько нечестных рынков в мире немного. Вот представьте рынок водки, где большая часть товара — разлитая в бутылки вода из крана. При этом рынок как-то продолжает функционировать. Воду в бутылках берут, разливают на вечеринках, новички хвалят крепость и отменный вкус.

Вопрос, сколько это могло бы стоить. С одной стороны, учиться на биржевика самому — очень долго и дорого. Обычный человек верит в себя и заносит на биржу все свои сбережения. Теряет половину. После этого кое-что начинает понимать. При этом он еще теряет несколько месяцев или лет. Цена такого обучения настолько дикая, что цена короткого пути с личным ментором будет в любом случае ниже. Но с другой стороны, вспомним оговорку — «если вы отыскали не шарлатана». Кто-то производит лучшее впечатление, кто-то худшее, но полная уверенность недоступна. Риски должны ронять цену. А важность вопроса — взвинчивать. Справедливая цена находится где-то между.

Иногда, чтобы образование принесло пользу, за него желательно заплатить, а не взять бесплатно.

Просто потому, что оплаченное сложнее игнорировать. Многие именно поэтому берут абонемент на фитнес. В принципе, могли бы заниматься дома. Но если не оплачено, то они достаточно слабовольны, чтобы соскочить. И достаточно умны, чтобы это знать. Аналогично с умными советами. Эта книжка полезна куче людей, но если бы они заплатили за то же самое по 100 долларов, польза была бы больше, с учетом потери этой сотки.

8.3. Правила жизни двойного агента. — Накрутка на обертку. — Почем сеансы ясновидения? — Эмир умрет, ишак сдохнет. — Напишите ваше кредо. — Основной вопрос финансового консалтинга

Есть специальная профессия, чтобы давать финансовые советы. Она так и называется — финансовый советник.

Первый вопрос к финансовому советнику: на кого работаешь?

Тест простой: откуда советник собирается получать свой доход? Честный советник — только от вас. Это может быть либо почасовая оплата, либо фиксированный процент от вашего капитала, подлежащего его советам (вряд ли более 1 % в год, кстати). Такому советнику все равно, через какую компанию вы будете инвестировать. Главное, чтобы по уму.

Двойной агент будет вам предлагать конкретные продукты конкретных компаний. Это почти всегда вам будет невыгодно. Нет таких продуктов, которые были бы лучше чистых вещей — депозитов, облигаций, акций, фьючерсов, опционов.

Любой сложный «продукт», будь то структурная нота или инвестиционное страхование, делается путем заворачивания в обертку простых изначальных вещей.

Обертка может быть красивой, но она не создает стоимость для инвестора. Она нужна тем, кто в нее заворачивает. Первый резон — навязать вам комиссию за этот лишний сервис. Простейший пример — ПИФ. Второй резон — навязать клиенту под видом услуги пари, заключенное в пользу компании. Например, любой договор страховки — это пари, просчитанное так, чтобы клиенту было невыгодно. Любой структурный продукт — такое пари. По сути, это та же комиссия, но спрятанная в матстатистику. Чем выше комиссия и чем жестче пари для клиента, тем больше доход компании.

Советуя продукты, такой советник получает процент от того процента, на который компания обрекает клиента. Ваша убыль — его прибыль. С моральной точки зрения это лучше, чем быть убийцей, но хуже, чем вором-карманником. Во-первых, карманник никогда не заберет у вас столько денег. Во-вторых, он не называет себя при этом вашим другом. В-третьих, он честно рискует и довольно быстро сядет в тюрьму. Люди по трем пунктам хуже карманников, но при этом, не скрывая своего занятия, собирают конференции и обмениваются опытом.

Даже если ваш финансовый советник честный, это еще не значит, что он полезный.

Их важнейшая ритуальная процедура — составление Личного Финансового Плана. Обычно ЛФП прописывают надолго и довольно точно. Каждый месяц вы будете получать вот такую сумму, инвестировать вот сюда, инвестиции дадут вам энный процент. Вот к такому-то году возьмете ипотеку по такой ставке. Вот к такому году оплатите ребенку образование. Распланировать вообще можно все, вплоть до собственных похорон.

Но это именно тот случай, когда эмир обязательно умрет, а ишак сдохнет. На пару с советником вы заигрываетесь, приписывая себе компетенции Бога: вы знаете все о будущем. Вы знаете, где будет фондовый индекс через десять лет. Если в плане есть доллары, вы знаете, какие будут курсы валют. Вы ясновидите на 10, 20, 30 лет вперед. Вы точно знаете все, чего не ведают смертные: цены на недвижимость, ставки ипотеки, ставки аренды, размер инфляции.

Простите, но человек не знает даже о себе, ни доход, ни расход. Чтобы точно знать, сколько вы будете зарабатывать и сколько тратить через 10 лет, вы должны жить очень скучной жизнью в очень стабильной стране. Даже пенсионер не знает, как ему проиндексируют пенсию, как он будет болеть, сколько будут стоить лекарства.

Через несколько месяцев вы заметите, что в ЛФП что-то пошло не так… Через несколько лет вы поймете, что на пару с советником писали фантастический рассказ.

А главным смыслом был гонорар, который один из соавторов передал другому. Правда, ЛФП можно повесить на стену, если это украсит интерьер. Наверное, некоторые так и делают, чтобы показывать себе и знакомым, мол, все как у людей.

Но если сама жизнь исключает ЛФП, что может быть взамен? Скорее, декларация о намерениях. Кредо. «Буду делать примерно так в надежде на примерно это». Делаю что должен, и будь что будет. Например, так: 10 % плановых доходов и 50 % внеплановых перевожу на брокерский счет, покупая в равной доле крупнейшие компании и ближайшие ОФЗ, деньги снимаю в крайнем случае, крайний случай определяю по обстоятельствам. Все!

Но при этом понятия не имею, сколько будет денег через три года. Во-первых, я не знаю курс акций. Во-вторых, понятия не имею, какие будут внеплановые доходы. В-третьих, ничего не знаю о крайнем случае. Это куцый план. Даже не план, а… Его может легко составить любой имеющий минимальные знания. Но в отличие от плана на 5 страниц текста и 15 лет вперед, он выполним и поэтому полезен. Вам, а не вашему советнику. За несколько фраз он не сможет взять много денег. Чем больше страниц, тем больше денег! Таким образом, выступая как рациональный агент, максимизирующий свою выгоду, советник превращается в генератор галиматьи. Он просто вынужден умножать сущности без нужды.

Но если не продавать услуги, которые не нужны, и план, который провалится, что тогда? Если советник все-таки может продавать пользу, то какую? По сути, там один ядерный вопрос и куча периферийных. Главный вопрос: как не потерять деньги? Еще лучше — как приумножить? Но не будем переоценивать людей, требуя от консультанта то, чего не знает большинство управляющих.

Вопрос «куда деть накопления?» важен любому клиенту, все остальное важно по ситуации. Как оптимизировать налоги? Как пройти процедуру банкротства? Как взять ипотеку? Как вывести деньги за рубеж? В идеале на разные вопросы должны отвечать разные люди. Нельзя быть специалистом во всем. Поэтому про портфель на бирже должен рассказывать один, про недвижимость — второй, про иностранные банки — третий. А про ЛФП, структурки и страховки — никто.

8.4. Снова играем от обороны. — Вероятный урон от вероятных союзников. — Сколько стали в ваших нервах? — Потеря денег с максимальным комфортом. — Курочка склюет вас по зернышку. — Черный ящик хуже картонного. — Еще один способ у вас украсть

Допустим, вы отчаянный оптимист и таки решились заработать чужим умом. Вероятно, дать денег и получить что-то взамен. Способов много. Это могут быть «информационные материалы на нашем сайте», портфель акций, инвестиционные идеи, торговые сигналы, автоследование, биржевой робот, нелегальное ДУ, легальное ДУ, паевый фонд.

Ввязываясь в игру, играйте от худшего сценария. Вероятно, вам показали некую «историю успеха» и вы примеряете его на себя. Но нужно зайти в другую примерочную. Правильный вопрос: «Что будет в случае худшего сценария?» Не «сколько можно максимально выиграть?», а «сколько можно максимально потерять?». Интересно, что, в отличие от выигрыша, это действительно можно прикинуть заранее.

Безопаснее всего «информационные материалы». Они не оживут и не сольют счет без вашего ведома. Но если вы в той или иной форме покупаете стратегию, то какую и где? Худший сценарий с Forex и мутной инвестиционной компанией (не ПИФом) — риск потерять 100 %. Любая стратегия на бирже с большими плечами — риск более 50 %. Спекулятивная стратегия без особых плеч — вероятный выход с лоссом 10–30 % (но здесь смотрите, какие издержки).

А если просто выбирать портфель акций — что будет в худшем случае?

Вряд ли ваш агент обладает даром выбирать наихудшие акции из возможных. Это ваша «защита от дурака».

В худшем случае он ткнет пальцем в рандомные фишки. Если не набирать плечо и не торговать часто, в долгосроке доходность рандомного портфеля будет стремиться к доходности индекса. Потеряете 5 % к бенчмарку. Или заработаете 5 %. Если дождетесь худшего момента для портфеля, отдадите 15 %. Но зачем вам худший момент? Спрыгните с поезда чуть раньше, не получилось раньше — подождите и сойдите позже. Транзакционные издержки при спекуляции могут быть какими угодно. При ленивом портфеле — выложите несколько процентов за медвежью услугу, не больше. После такой неудачи обычно сохраняют и капитал, и здоровье, и даже иногда оптимизм. Танцуйте от безопасности.

Кстати, если все-таки выбирать ПИФ. О том, почему их лучше обходить стороной, речь уже шла. Комиссии выше, чем при покупке акций через брокерский счет, — раз, отбор акций худший, чем проведет ваш домашний кот, — два.

Сложнее найти плюсы фондов. Первый касается налогообложения. Каждый год у вас берется 13 % НДФЛ, если на брокерском счете есть зафиксированная прибыль. Если акции просто выросли, это еще не прибыль. Но если они выросли и вы их продали, прибыль фиксится и с нее уже считается налог. Каждый год. А с продажи паев ПИФа налог только один раз, в момент продажи. Вроде бы мелочь, но за 20 лет разница ощутима.

Второй резон. Вам нужен, допустим, совсем диверсифицированный портфель. Вы хотите, чтобы там были акции Австралии, Японии, Англии, Германии, Китая. Без фондов обычный человек до Австралии не доберется.

Третий резон, если фонд дает доходность выше индекса. Точнее, если он дает основания полагать, что в дальнейшем эта доходность будет. Поэтому одного прошлого результата мало. Он, скорее всего, случаен. Нужно некоторое обоснование. То есть фонд рассказывает свою идеологию, она кажется вам реально сильной, «да, эти парни могут». Плюс к этому статистика за 10 или хотя бы 5 последних лет. Таких фондов мало, но несколько наберется.

Что важно при выборе фонда?

1. Комиссии и другие издержки должны быть ближе к 1 %, а не 5 % годовых.

2. Статистика устраивающей вас доходности хотя бы за пять лет.

3. Масштаб. Мало денег в фонде — много риска.

4. Если фонд вдруг показывает победу над рынком, нужно раскрытие стратегии, за счет чего эта победа была.

5. Если фонд не обыгрывает индекс, он должен быть только индексным и никаким другим.

Главный вопрос при выборе консультанта: что будет, если будет предельно плохо?

Кстати, вам же нужен трек-рекорд стратегии? Не рисованный, на реальном счете? В случае «торговых идей» или «робота» вам дадут реальную статистику счета за год, максимум за два (хотя большинство в этом зоопарке не живет и столько). Но года мало. В случае «портфеля акций» возможен трек-рекорд за 10 лет. Кстати, если некто утверждает, что 10 лет успешен в рынке, алгоритм общения с ним простой: требуете историю за 10 лет — получаете отказ — уходите с чистой совестью и своими деньгами.

Если вы собрались покупать «торговые сигналы», прикиньте заранее свою дисциплину. Даже хорошая стратегия может на несколько месяцев уйти в минус. Немного больно, но терпимо, если это пассивный портфель или родная, понятная вам стратегия. Но если это чужая непонятная стратегия, которую вы активно торгуете каждый день, то это сильно больнее. Вы согласны на боль заранее? Если заранее не согласны, то вы просто подписались под тем, чтобы выйти на первой просадке, зафиксив убыток. Такая установка, скорее всего, даст минус даже на стратегии, дающей плюс.

И еще. Трейдеры торгуют ботами, инвесторы набирают портфель. И те и другие свободные люди. С утра проснулся — уже свободен. По крайней мере от рынка. Подписываясь на то, что вы будете торговать чьи-то сигналы, вы готовы посвящать этому время? Какое? Весь день? Час? Пять минут в любое, заранее непонятное время дня? Это точно самое лучшее, чему вы можете посвятить свое время?

Учтите, что большая часть «торговых сигналов» теряет деньги.

Просто потому, что сливает большая часть торгующих. Это априорная вероятность по теореме Байеса. Какие ваши доказательства, что выбранные вами сигналы лучше массива в среднем? Если на сайте продавца о них написано хорошо, то хорошо написано на любом сайте любого продавца. Мы не отрицаем, что сигналы, возможно, отличные, уже озолотившие клиентов, — но как вы их отличите-то? А если ваша компетенция столь высока, что отличите, — может быть, стоит уже продавать сигналы, а не покупать?

Автоследование — это услуга брокера. Вы выбираете торговый счет некоего игрока, который вам нравится. Подключаетесь. На вашем счете начинают копироваться его сделки. Профит?

Автоследование несет те же риски, что и сигналы, исполняемые вручную, плюс как минимум два дополнительных. Первый из них, как ни странно, упирается в повышенную комфортность. Если вы начали сливать капитал своими руками, по крайней мере, вы знаете, сколько на сегодня слито. И можете остановиться там, где у вас болевой порог. Автоследование работает без вас. Спите спокойно. Чем спокойнее спится, тем больше риска. Однажды глянув, как идут дела, можете обнаружить, что слито сколько угодно.

Автоследователи обычно считают, что у них будет та же доходность, что и на мастер-счете. Той же — не будет.

Комиссию видно сразу, но дьявол глубже. Проскальзывание. Если за стратегией идет капитал в миллионы рублей, оно неизбежно. Допустим, оно 0,1 % от сделки. Стратегия на третьем плече. Позиции держатся в среднем неделю. Итого 0,1 % × 2 (вход и выход) × 3 (плечо) × 50 (округленно недель в году) = 30 % годовых. Этих денег даже никто не присвоил. Комиссию снял дьявол, сидящий в автоследовании по определению. И это еще умеренный дьявол, с понятием. Представьте, сколько вы переплатили бы на интрадейной торговле.

Если уж собрались чему-то автоследовать, рассчитайте издержки заранее.

Точно знайте, какие инструменты, какое плечо и как часты сделки. Инструменты должны быть гиперликвидными, плечо небольшим, сделки нечастыми. Что значит «небольшое» и «нечастые», точно сказать нельзя. Факторы важны в их совокупности. Как считать проскальзывание, примерно понятно. Если вы знаете, какой сайз, и смотрите в стакан, вы можете прикинуть, каким примерно будет разовое проскальзывание. Дальше просто перемножаете.

Если есть возможность узнать, как дела у тех отчаянных ребят, что уже подписались, узнайте обязательно. При этом вам нет дела до их эмоций, не важно даже, в плюсе они или в минусе. Цифра, которую надо узнать, это размер транзакционных издержек. Если у стратегии по итогам года 50 % прибыли и было бы даже больше, если бы издержки не съедали по 5 % в месяц, ее подписчик будет рад. Но радоваться нечему. 50 % ему дал случай, а 5 % он платит в любом случае — почувствуйте эту разницу.

А если купить не подключение к стратегии, а саму стратегию?

Никогда не инвестируйте в черный ящик: покупая торгового робота, требуйте алгоритм.

Давайте усилим эту мысль.

Можно купить торговую систему без робота, но не робота без торговой системы.Робот, если вы не знаете его принцип, скорее всего, обладает отрицательной полезностью.

Дурацкий фетишизм в том, чтобы ценить вещи дороже знания, и вот робот — это как бы «ценная вещь», а система — всего лишь какое-то бла-бла-бла. Ведь продать систему означает продать несколько абзацев текста. Новичок не понимает, как несколько абзацев текста могут стоить несколько тысяч долларов, но абзацы как раз могут. А вот программа, которая делает неизвестно что и почему, не стоит ничего. Биржевой черный ящик со временем непременно станет картонной коробкой для сбора милостыни.

И не покупайте системы, которые умнее, чем вы сами. Например, я бы никогда не купил код какой-нибудь ХФТ-шки — я не знаю толком, что с этим делать. В идеале надо покупать то, что могли бы придумать сами, если бы знали, где копать, копали бы чуть упорнее или не жалели времени.

Если же хотите, чтобы вашими деньгами управляли напрямую, главное правило звучит очень просто.

Не протягивайте деньги так, чтобы их можно было взять и не отдать.

Ни ПИФ, ни ETF не могут сбежать с деньгами. Они, может быть, и хотели бы, но, строго говоря, ваше имущество будет лежать не у них. Они могут выбирать между разными акциями, но не между акциями для вас и виллой в Италии для себя. «Инвестиционная компания», зарегистрированная невесть где, всегда стоит именно перед этим выбором: акции для вас и вилла в Италии для себя.

Тем более не протягивайте пачку денег частным лицам. Если у вас есть очень весомые основания доверять такому лицу, пусть управляет, но средства лежат на вашем счете. У вас биржевой счет, у управляющего пароль к терминалу. Вывести деньги с вашего счета напрямую он не может, но любой профессионал все равно знает, как украсть. Перелив в неликвидных стаканах, конечно. Справится любой школьник.

Поэтому перед стартом задайте управляющему вопрос, есть ли у него возможность украсть деньги? Намерения-то, понятно, нет, а вот возможность? Если он скажет, что нет, одно из двух: либо совсем новичок, который не знает даже таких азов, а зачем вам новичок? Либо знает, но почему-то нечестен с вами. А зачем вам обманщик? То есть правильный ответ на вопрос: «Да, я в любой момент могу украсть ваши деньги». Вот с этим человеком можно работать. Если не страшно.

8.5. Правила удаления. — Семь раз отмерь, чтобы не порезаться. — Баффетт терпел и нам велел. — Виды в окне

Входя в стратегию, четко знайте, когда и почему будете выходить.

Неважно, своя стратегия или взятая у кого-то. Не иметь ответа заранее означает метаться по стратегиям, собирая лоссы. Пока все хорошо, вопросов нет, а потом будет поздно думать. Точнее, думать никогда не поздно, но придется это делать в обстановке, когда думаться будет плохо.

Ключевой вопрос: если стратегия теряет деньги — это время такое или алгоритм такой?

От ответа зависит, терпеть или бежать. Если стратегия нормальная, с ней, скорее всего, все нормально и сейчас. Но! Очень тщательно отбирайте. Лучше лишний месяц подумайте, посчитайте, рынок никуда не денется. Изучая стратегию, работайте не ее адвокатом, а сыщиком и прокурором.

Представьте, что вам платят за любой компромат на нее или ее автора. Ройте, и вам нароется. Заклеймили стратегию — молодец, переходите к следующей. Не грустите, вы заняты серьезным делом. Вам с ней жить. И вы должны ей доверять так, как люди доверяют жене или мужу. То есть больше, чем просто знакомому, коллеге, собеседнику. Вы бы доверили случайному знакомому свои деньги? А здесь придется.

Но если выбор сделан, считайте, что подписали брачный контракт, по которому ранний развод для вас наказуем. Ранний развод — это истерия и собирание лоссов на лоях случайного колебания эквити. Основания для развода должны быть веские, а не жалкие «я уже три месяца в минусе». Можно и год быть в минусе, не усомнясь в стратегии. Баффетт, что ли, в нем не был?

И все-таки, когда стратегия ломается?

Уход в минус еще ничего не значит. Приговор, когда стратегия не делает того, что должна по своему определению.

Например, не реализует преимущество к бенчмарку в нормальных условиях, не ловит волатильность при наличии волатильности и т. д. Если индекс упал на 20 % за год, а ваш портфель, целиком состоящий из акций, всего лишь на 10 %, у вас отличная стратегия. Вот если рынок вырос за год на 50 %, а вы всего на 40 %, это хуже. Но еще не приговор. Тот же Баффетт специально оговаривал для своих инвесторов, что есть тип рынка, на котором он может отставать от рынка: истерично бычий. Когда все растет безумно, плохое может расти быстрее хорошего.

Приговор стратегии выносится в широком окне. Для каждой стратегии — своя ширина.

Если за два-три года вялого роста или боковика портфель акций дал то же самое, что и индекс, пора пересмотреть его принципы. Или не мудрить и купить, наконец, индекс. Небольшая вероятность выкинуть хорошую вещь здесь будет (вдруг это худшие три года за столетие?), но в целом теория вероятностей будет за вас. Для спекулятивной стратегии окно у́же. Год в минусе — это уже знак. Особенно если год волатильный, а стратегия трендовая. А вот итоги квартала — ни о чем. Но это для небыстрых систем. Если вы играете ХФТ, ее слом поймется быстрее. И это одна из фишек, за которые ХФТ-шники так любят свои поделки.

Вообще, стремление заработать на бирже сразу и много — путь в никуда.

«Желающий разбогатеть в течение дня будет повешен в течение года». Почти все, кто предлагает вам «сразу и много», подталкивают к виселице. Особенно стоит остеречься новичку, когда ему дали понять, что сейчас он заработает «на лохах». Не важно, на бирже или на улице. Например, «выкупим у лоха вещь, подлинной цены которой он не знает». Антиквариат или недвижимость. Или акцию дальнего эшелона, по которой у нас якобы инсайд.

Это стандартный способ разводки, рассчитанный на нюансы психики. «Раз в схеме уже означена жертва и это не я, значит, я на выигрышной стороне, пусть с плохими парнями». Но откуда следует, что с вами поделились реальной схемой, а не приманкой? Обычно вероятность того, что конечным лохом в схеме окажетесь именно вы, достаточна, чтобы отказаться от этой идеи. Быть плохим, но успешным обычно не так легко, как кажется новичку, и требует большего проявления самостоятельности.

Заметьте, чтобы потерять деньги в такой игре, надо быть одновременно плохим и глупым. Умный жулик откажется играть не в свою игру. Кристально честный человек просто откажется. В результате честность выгоднее, чем может показаться на первый взгляд.