Почему страхование вкладов – не лучшая идея

Статья опубликована в издании Slon 6 июня 2016 года.

В колониальной Индии в свое время (лет сто назад) англичане крайне озаботились опасностью, которую представляли для местных жителей змеи. Количество смертельных случаев показалось английским колонизаторам недопустимым. Надежды на самоорганизацию жителей не было, разве что на жадность, и британская администрация объявила о готовности платить за каждую убитую змею. Индусы немедленно начали сдавать мертвых пресмыкающихся в промышленных масштабах – к удовольствию белых сахибов. Шли годы. Сдача убитых змей била рекорды, по логике их уже давно не должно было остаться в природе, а количество укушенных змеей и умерших от укуса не убывало. В конце концов высокая комиссия учинила разбирательство этого загадочного явления и быстро выяснила, что сообразительные и алчные местные жители стали разводить ядовитых змей специально, чтобы потом сдавать их трупы за деньги, дикие же змеи фактически не страдали.

Эта поучительная история – наглядный пример того, насколько бессмысленно лезть с киркой и лопатой административных мер в тонкую ткань экономики, – экономические агенты никогда не слушаются указов, а уровень их изобретательности по части минимизации своих рисков и максимизации доходов настолько же высок, насколько низок уровень общественной сознательности.

Особенно печально бывает наблюдать за слоном государства в посудной лавке рынка в ситуациях, когда мотивации государства выглядят в целом гуманитарно и направлены на улучшение жизни или защиту граждан. Область применения благих намерений ничем не ограничена – это может быть спасение от змей или, например, защита вкладов граждан в банках.

В идеальной экономической модели банки становятся мостом между непрофессиональными инвесторами и заемщиками из бизнеса. Банки абсорбируют риск невозврата кредита, гарантируя вкладчикам возвратность и доход, и выдают кредиты из средств вкладчиков под более высокую ставку. В реальной жизни все, конечно, намного сложнее – банками владеют акционеры, у которых есть свой интерес; управляют менеджеры, и у них есть свой интерес; конкуренция заставляет банки принимать на себя далеко не только кредитные риски – в частности, риски ликвидности (для вложений используются и средства со счетов до востребования, отток которых может сделать банк неплатежеспособным); центральные банки, уверенные в своей способности регулировать рынок финансовых услуг, навязывают банкам свои правила оценки рисков и давят их расходами на сдачу гор отчетности; наконец, точный просчет рисков просто невозможен, и банки часто ошибаются. Поэтому вложения в банки также рискованны. Этот факт (опять же в теории) отражается в процентной ставке, которую предлагают банки по вкладам. В современных банковских системах (все в той же теории) отчетность банков достаточно прозрачна, и вкладчики могут сделать свои выводы о рисках депозитов, поэтому вложения в более рискованные банки приносят больший доход – в ряду других рискованных вложений.

На практике банки научаются обманывать вкладчиков и регуляторов быстрее, чем регулятор научается раскрывать обманы, а рыночные реалии меняются быстрее, чем политика банков. Поэтому то тут, то там банки неожиданно разоряются. И поскольку вклады в банки – наиболее доступная форма инвестиций, в которую вовлечены широкие массы избирателей, практически все государства мира озаботились защитой интересов вкладчиков. Неудивительно, что в последние 30 лет в условиях бюрократизации власти в большинстве стран практически все правительства избрали путь не рыночного балансирования проблемы, а административного регулирования, введя системы государственного гарантирования возврата вкладов в банках. Поскольку избираемые большинством правительства волнуют большинство избирателей (а меньшинство волнуют в значительно меньшей степени), то и гарантирование вкладов покрыло вклады большинства, то есть только сравнительно невеликие по размеру. На конец 2013 года в мире было 112 стран, которые ввели систему государственного гарантирования вкладов (на 2003 год их было 84). На рост сильно повлиял кризис 2008 года – Международный валютный фонд активно рекомендовал эту меру и даже делал ее условием помощи странам, пострадавшим от кризиса. Тем не менее не все успешные страны имеют такую систему – ярким исключением является Израиль.

Практически все схемы защиты клиентов банков работают по принципу нерыночного страхования вкладов через государственную структуру: банки, являющиеся частью системы, отчисляют в фонд страхования некоторые суммы (как правило, фиксированную долю депозитов, одинаковую для каждого банка), которые затем идут на компенсации вкладчикам банкротящихся банков. Почти 90 % таких схем предполагают взносы, никак не зависящие от реальных банкротств, но около 10 % стран собирают взносы конкретно на покрытие расходов такого фонда при банкротстве банка. Среди тех, кто придерживается последней модели, – Чили, Нидерланды, Великобритания, Швейцария, Австрия – страны со стабильной и эффективной банковской системой. Примерно в трети стран фонды в полном соответствии с теорией развития бюрократических систем, раз создавшись, разрослись и захватили смежные функции – вплоть до лицензирования банков, расчета рисков и тому подобного.

Мировая теория

Мы не можем точно оценить эффект от такого тотального вмешательства в рыночные отношения – финансовые рынки слишком многофакторны. Тем не менее мы легко можем предположить последствия в теории и посмотреть, насколько на практике заметны теоретически полученные явления.

Гарантирование депозитов за счет отчислений банков должно прежде всего увеличивать стоимость денег для добросовестных банков и существенно снижать риски для вкладчиков. Оба эти эффекта должны вести к снижению ставок депозита в добросовестных банках, без снижения стоимости кредита. Теоретически ставка депозита должна упасть почти на уровень безрисковой ставки. Следствием этого должен стать отток средств частных клиентов из добросовестных банков. Ушедшие средства пойдут на рынок капитала (где клиенты ничем не защищены), но не только – очевидно, найдутся недобросовестные банки, которые будут привлекать клиентов повышенными ставками, а клиенты, зная, что их депозиты застрахованы, будут нести им деньги в надежде успеть получить и высокие проценты, и компенсацию основной суммы от государства. Добросовестные банки же будут искать способы альтернативного привлечения и встретятся с теми же вкладчиками, но уже на рынках капитала. Доля банковского сектора на рынке облигаций должна существенно вырасти. На рынках капитала появление большего числа неквалифицированных частных инвесторов, слишком эмоционально реагирующих на новости и не делающих различий между разными инструментами, должно вызывать рост волатильности. Рост количества банков-мошенников должен приводить как к росту количества банкротств, так и к активному вмешательству государства в проблемы разоряющихся банков тогда, когда средств фонда будет не хватать (не хватать не только на частных вкладчиков – корпоративные будут лоббировать и свое спасение). Мы должны увидеть нарастающий объем выкупов (bailouts) за счет бюджетов государств, то есть за счет налогов, которые платят те же вкладчики.

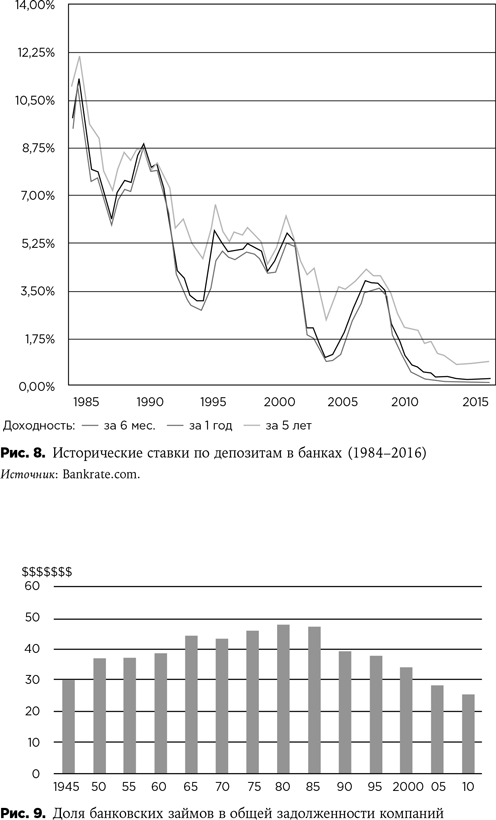

Практика нас не подводит. По данным Bankrate, средние банковские процентные ставки в США в последние 30 лет вели себя так, как показано на рис. 8.

Вряд ли теперь нас удивит и тот факт, что с 1985 года неуклонно снижалась доля банковских кредитов в общем долговом финансировании экономик – с 48 % в 1985 году до 24 % в 2010 году – банкам стало просто неоткуда брать деньги, вкладчики пошли на рынки капитала прямиком.

C того же 1985 года волатильность Nikkei 225 выросла примерно в 2 раза, волатильность FTSE All выросла в 2 раза к 2010 году, но, правда, потом сократилась примерно на треть, волатильность NASDAQ претерпевала сильные колебания, но в целом выросла с 1985 года – если до 1989 года она была почти всегда ниже 10 %, то после почти всегда выше 10 %. Правда, волатильность S&P выросла с 1985 года незначительно.

Интересно также, как менялось количество крупных банковских банкротств в тех же США. За 10 лет в 1970-е годы в США обанкротились 2 крупных банка. За следующие 10 лет таких было уже 7, столько же и за 1990-е годы. В 2000-е США потеряли 35 крупных банков, а за последние 5 лет – еще 28. И эти цифры не учитывают спасенные от банкротства банки, в то время как практика спасения банков появилась только в конце прошлого века и стала массовой в последние годы! Аналогичная ситуация сейчас и в Европе, с той разницей, что там вся банковская система выглядит ненадежной – обусловленные облигации даже такого гранда индустрии, как Deutsche Bank (условие списания – падение капитала ниже 5 % активов), торгуются на уровне облигаций Армении или Намибии.

Российская практика

За частным опытом можно обратиться к истории страхования вкладов в России. АСВ (Агентство по страхованию вкладов) было создано в 2004 году – когда кризис 1998 года уже прошел, банковская система стабилизировалась, а российский рынок развивался достаточно активно. Сайт АСВ говорит о 332 страховых случаях с 2004 года. Из системы страхования за этот период было исключено 175 банков, то есть их последующее банкротство не учтено в статистике. На сегодня в АСВ всего 832 участника, из них только 573 пока кажутся здоровыми, 252 уже находятся в процессе ликвидации. Всего же в России сегодня действует 654 банка, то есть в АСВ не входят только около 80 работающих банков (а всего в России более 950 зарегистрированных банков, но почти 300 – трупы, лежачие больные без лицензии или мертворожденные организации).

Несмотря на такую печальную статистику (более 40 % банков, когда-либо участвовавших в АСВ, не смогли выполнить обязательства перед вкладчиками), самое интересное в истории АСВ только начинается – в системе явно катастрофически не хватает средств, а увеличение взносов грозит остановить банковскую систему – себестоимость денег, и так немаленькая, будет слишком высока. На сегодня в России вклады частных лиц составляют почти 24 трлн рублей. В банках в Москве сосредоточено 75 % этих вкладов. Даже по Москве отношение застрахованных объемов к общим объемам депозитов составляет 64 %, в регионах – в среднем больше, полный объем ответственности АСВ, таким образом, – 15,4 трлн рублей – больше годового бюджета РФ. Для учета всех факторов, конечно, надо вспомнить, что в десятке крупнейших банков, которые вроде бы меньше рискуют оказаться банкротами, сосредоточено около 55 % всех депозитов. Но даже 7 трлн рублей – огромная сумма. Кроме того, кто сказал, что в десятке крупнейших банков нет ни одного потенциального банкрота? Банк Москвы в десятку входил. Ресурсы же у АСВ несравнимо скромнее: объем фонда страхования вкладов – 40 млрд рублей (0,26 % от застрахованной суммы), плюс 110 млрд рублей – это кредитная линия ЦБ (ЦБ, как государственный орган, из воздуха денег взять не может – выдача этих 110 млрд происходит за счет налогов – прямых или инфляционного). Пока АСВ были произведены выплаты на сумму 0,9 трлн рублей, еще около 100 млрд рублей – это требования в процессе исполнения, но нет сомнений, что процесс банкротств продолжится – разные расчеты и прогнозы (основанные на рейтингах банков и, безусловно, спекулятивные по сути, но с ходу отвергать их не стоит) говорят об ожидаемом дефолте примерно 15 % всей банковской системы, сокращении количества банков в ближайшие годы еще на 200–250 и высокой вероятности необходимости спасения (или банкротства) до трети банков из первой сотни и каждого пятого – из первой двадцатки. Если последнее верно, то только на компенсации вкладчикам этих неназванных 4 банков потребуется не менее 600 млрд рублей.

С другой стороны, мы отлично знаем, какой эффект имело страхование вкладов в России. Оно было среди главных факторов неуспеха инвестиционного ретейл-рынка (наряду с нулевым налогом на проценты по депозитам). Несомненно, если бы не было АСВ, судьба большинства банков, которые сегодня санируют или ликвидируют, была бы иной. Без гарантий вкладов мелкие и неуспешные банки не получали бы от вкладчиков деньги даже под большие проценты, и им пришлось бы уже давно продаться более сильным и удачливым коллегам или закрыться. Консолидация прошла бы намного менее болезненно – без таких потерь для корпоративных клиентов и рынков, без таких скандалов и уголовных дел.

А создание АСВ принесло не столько облегчение добросовестным вкладчикам (которые без АСВ просто были бы осторожнее), сколько потерю ощущения риска у инвесторов и возможности для зарабатывания нечестными способами у банкиров. Совсем как в индийской истории, страхование вкладов вызвало к жизни не только банальное дробление больших вкладов на части (увеличение бумажной работы для банков и траты времени для клиентов), но и бизнес «серийного вкладчика» – тысячи людей стали искать банки, заведомо готовящиеся к банкротству и предлагающие неадекватно высокие ставки, получать их в период до банкротства, а затем возвращать свой вклад из средств АСВ, тут же перекладывая деньги в новый полубанкротный банк. Владельцы и менеджеры умирающих банков тоже повели себя адекватно щедрому предложению государства – они стали набирать депозиты, выводить активы и убегать с ними. Есть подозрение, что уже появилась и схема сговора – богатый клиент через подставных лиц вкладывает в банк десятки (если не сотни) депозитов максимально защищенного размера под высокий процент. Владельцы банка выводят средства и исчезают, в офшоре делясь с клиентом частью средств. Клиент же в России получает компенсацию и делится уже с подставными вкладчиками.

Государство вынуждено вступать в игру и спасать банки. И дело не только в необходимости отвечать по взятым обязательствам и не разочаровывать избирателей. Есть еще и мощное лобби банков-санаторов. Эти банки сделали из естественных последствий схемы по гарантированию вкладов (и требования корпоративных клиентов спасать по возможности и их тоже) выгоднейший бизнес: они заведомо получают больше средств, чем требуется для спасения.

Но возможности государства по взятию на себя рисков банковской системы не безграничны, а главное – государство не любит платить. Уже сейчас видно, что АСВ начинает действовать в стиле страховой компании – старается найти причины и предлоги не платить компенсации. Пока это происходит только «с помощью» банков-банкротов: у тех обнаруживаются неточности в оформлении документов (а точнее, массовое мошенничество со средствами вкладчиков, неоформление вкладов, поддельные документы о выдаче вкладов наличными и так далее), и АСВ отказывает в выплатах во всех спорных случаях. Но наверняка и требования АСВ к предъявляемым документам будут ужесточаться – а большинство банков не дает, а вкладчики не просят полного комплекта удостоверяющих документов, особенно если вклады сделаны переводом, пополнялись и так далее. Более того, уже вовсю идет разговор об отказе в выплатах в случае обоснованного подозрения в том, что вкладчик намеренно разбивал средства на несколько депозитов; о возможности заявить, что вкладчик сознательно рассчитывал на банкротство банка и последующую компенсацию (очевидно, любой вкладчик банка, дававшего высокие проценты, может быть обвинен в такой тактике). На поверхности это противозаконно, так как вкладчик ничего не нарушал. Но в рамках российской манеры трактовки законов уже появилась версия, что действия такого вкладчика – это фактически сговор с банком с целью хищения государственного имущества.

Экстренная мера

Очевидно, что, несмотря на понятную социальную функцию и поддержку действующих правительств голосами благодарного большинства, гарантирование вкладов несет в себе в основном негативные экономические последствия, в том числе для вкладчиков. Такие гарантии могут быть хороши для коротких периодов кризиса, как это было в США во времена Рузвельта, когда введение системы защиты вкладов поддерживает доверие к банкам и на фоне недоверия к остальным инвестициям дает банкам возможность избежать иссушения баланса. Но как постоянная мера такая защита вкладчиков нарушает естественный рыночный баланс – в конечном итоге в пользу мошенников банковского рынка и рискованных инвестиций, депрессивно действуя на банковский сектор.

Вместо гарантий вкладчикам мировым надзорным органам стоило бы сосредоточиться на совершенствовании функции банковского надзора (особенно это касается России, где ЦБ показал себя совершенно не способным выявлять проблемы у банков) и создании частной системы страхования вкладов за счет самих вкладчиков, с дифференцированным размером премии для разных банков, устанавливаемым самим рынком. Как и в других областях экономики, гармоничное развитие банковской сферы и реальная защита интересов инвесторов возможны только при условии отказа государства от вмешательства в ценообразование и структуру рисков и ограничения его роли разработкой правил и контролем за их исполнением.

Назад: Пособия на детей

Дальше: Памяти российских банков