Книга: Человек цифровой

Назад: Web 5.0. Познакомьтесь с Самантой

Дальше: Создание нового финансового рынка

Глава 3. Расцвет платформ и рынков

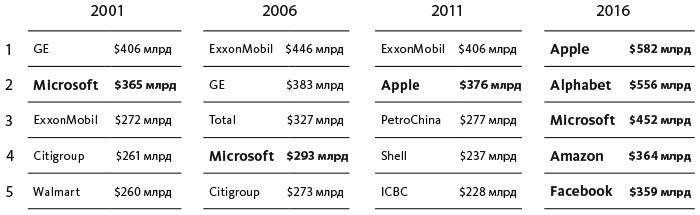

Как уже упоминалось, сегодня мы переживаем бурный рост открытого банкинга и открытых рынков. Это и начало расцвета платформ. Следующая таблица наглядно демонстрирует, как изменился перечень крупнейших компаний мира за последние 15 лет.

ТОП-5 КОМПАНИЙ, АКЦИИ КОТОРЫХ ПУБЛИЧНО ТОРГУЮТСЯ НА БИРЖЕ (ПО РЫНОЧНОЙ КАПИТАЛИЗАЦИИ) (IT-компании выделены)

Источник: Visual Capitalist

Как видите, компании, работающие в интернете и предоставляющие площадки, где люди могут взаимодействовать друг с другом, сегодня ценятся гораздо выше, чем их предшественники из индустриальной эры. Эти перемены наглядно показаны в книге Джеффри Паркера, Маршалла ван Альстина и Санджита Пола Чаудари. Недавно на конференции я видел Джеффри, выступавшего с презентацией этой книги, и вот этот слайд меня особенно поразил.

Источник: Geoffrey Parker, September 2016

Картина однозначная: в индустриальную эпоху правили фирмы-монолиты, в цифровую – компании-платформы. Также четко видно, как изменился фокус. Компании индустриальной эпохи – это тяжеловесные физические активы; компании-платформы предоставляют открытые рынки. Вот почему в индустриальную эпоху в крупных компаниях для создания высокой рыночной стоимости работали сотни тысяч людей, а онлайн-платформы генерируют сопоставимую капитализацию, имея всего несколько тысяч сотрудников. В конце концов, на открытом рынке тысячи людей заняты куплей-продажей – и именно на вашей платформе. Напротив, компании-монолиты всю работу делают сами.

Меня поражает мысль, что банки – это те же компании-монолиты. Они создавались в индустриальную эру и должны были жестко контролировать всю свою деятельность. Все делать сами. Банки – это диктатуры среди диктатур. Идея открыться для всех и каждого на рыночной платформе претит им, но пойти на это придется, иначе не выжить в цифровую эпоху.

Сегодня один PayPal стоит столько же, сколько три Deutsche Bank.

Источник: NasdaqGS; Xetra

Ant Financial – одна из крупнейших финансовых компаний в мире (оценивается в $60 млрд, да и Stripe выросла с нуля в серьезного игрока). Резкий контраст заметен на схеме Джеффри Паркера.

ДАННЫЕ О РЫНОЧНОЙ КАПИТАЛИЗАЦИИ НА 14 ОКТЯБРЯ 2016 ГОДА

Источник: Geoffrey Parker

В этой компании выделяется всего один банк – JPMorgan Chase, самый дорогой банк в мире. Его рыночная капитализация в $245 млрд очень впечатляет. Но давайте сравним его со Stripe (на момент публикации книги этой компании было семь лет). В 2015 году Stripe оценивалась в $5 млрд, но с тех пор ее стоимость значительно возросла. Она вышла на азиатские рынки и привлекла инвестиции от Sumitomo Mitsui, одного из крупнейших японских банков. Благодаря этому ее рыночная стоимость практически удвоилась, достигнув $9,2 млрд. Спустя пять лет штат Stripe вырос до 400 человек, на каждого сотрудника приходилось по $22 млн добавленной стоимости. JPMorgan – 219 лет (основан в 1799 году), в этом самом дорогом банке мира трудится 235 000 человек, но он генерирует всего около $1 млн добавленной стоимости в пересчете на одного работника.

Какой-нибудь циник, возможно, читает это и думает: «Крис приводит страшно завышенные цифры о миллиардных стартапах, пытаясь показать, что с банками покончено». Нет, это не так. Я не считаю, что банки мертвы. Просто указываю, что положение изменилось и, если банки не смогут превратиться в открытые рынки, они не выживут. Вышеприведенные таблицы это подтверждают. Если генеральный директор какого-либо банка будет упираться, считая, что монолитным структурам по-прежнему гарантированы головокружительные успехи, пусть посмотрит на эти диаграммы.