Книга: Управляя рисками. Клиринг с участием центральных контрагентов на глобальных финансовых рынках

Назад: 4. Ранняя история клиринговых операций

Дальше: 6. Лондонская продуктовая клиринговая палата

5. Европейские новшества

5.1. Гаврский прорыв

В ноябре 1882 года в Гавре была основана так называемая Товарная ликвидационная касса (Caisse de Liquidation des Affaires en Marchandises, Caisse), ознаменовавшая собой решительный отход от прежних методов осуществления и управления клиринговыми операциями.

Будучи учрежденной в целях поддержки недавно появившихся городских рынков товарных фьючерсов, гаврская Caisse гордо опередила всех своих европейских соперниц, предоставляя гарантии на регистрируемые ею контракты. Через десять лет другие ведущие коммерческие центры северо-запада Европы были принуждены последовать примеру Гавра и учредить у себя клиринговые палаты в поддержку операций на фьючерсных биржах, которые выполняли функции гарантов, часто преодолевая яростное сопротивление со стороны групп, имевших давно сложившие интересы.

В 1880-е годы мир вступил в эпоху развития, которая весьма сильно напоминала ситуацию, имевшую место веком ранее. Ведущие мировые экономики вступили в раннюю фазу глобализации, побудительными причинами которой послужили индустриализация, развитие международной торговли, а также все более быстрые и эффективные каналы связи. Способствовало этому и отсутствие крупных войн в Европе в период между 1871 и 1914 годами.

Гавр стал быстрорастущим, оживленным портом1. От него вглубь страны тянулся Парижский бассейн, а кроме того, город имел хорошие торговые контакты с обеими Америками и Тихоокеанским регионом. Гавр стал одним из ведущих европейских импортеров кофе, что неудивительно – ведь до Первой мировой войны Франция была третьим крупнейшим потребителем кофе в мире. Кроме того, он сделался главным портом континентальной Европы, куда поступал хлопок из США, – наследие, заслуженное Францией в войне за независимость, когда она помогала американским поставщикам обойти наложенное британцами эмбарго. В 1830-е годы в Гавр поступало около 15 % ежегодного урожая американского хлопка.

Но с середины XIX века установленные методы импорта указанных товаров стали создавать все больше проблем для тесного сообщества портовых коммерсантов, занимавшихся ввозом, и брокеров, приобретавших у них товары и перепродававших их потребителям на континенте. Возникшие сложности и побудили этих достойных господ разработать систему фьючерсной торговли и революционный на тот момент метод клиринга.

Гаврские импортеры традиционно приобретали особые партии кофе у торговцев из Бразилии и Гаити, платя за него занятыми в банках деньгами. К 1860-м годам эта практика начинала наталкиваться на препятствия. Рост объемов импорта, предназначенного для удовлетворения аппетитов французских потребителей, потребовал значительно большего оборота капиталов. Кроме того, повысилась волатильность цен, поскольку спекулянты стали быстрее реагировать на поток новостей товарного рынка, обеспеченный усовершенствованиями в области коммуникаций. Все эти факторы повлияли на повышение степени риска для импортеров.

Одно из решений, принятых портовыми импортерами кофе, состояло в том, чтобы побудить коммерсантов из стран-экспортеров заключать фьючерсные контракты по фиксированным ценам «в пути» на момент прибытия товара в порт. Импортер в этом случае надеялся на доходные условия поставки или по меньшей мере на снижение риска невыгодных ценовых колебаний, продав контракты на условиях «в пути» до разгрузки кофе в Гавре. Примерно в 1870-х годах такие кофейные контракты на условиях «в пути» приобрели практически стандартный вид и стали называться «фьючерсы». Появление ходовых фьючерсных контрактов позволяло импортерам приобретать кофе в стране экспорта и хеджировать покупку в Гавре, перекладывая риск ценовых колебаний на спекулянтов.

Что касается хлопка, то Гражданская война в Америке поставила гаврских торговцев перед лицом столь же резких колебаний цен, как у их ливерпульских конкурентов, что привело к краху множества торговых домов и текстильных фабрик.

Как и в Ливерпуле, импортеры хлопка из Гавра приняли практику контрактов на условиях «в пути» как защиту против ценовых колебаний, а потом начали и торговать ими. Но тут возникла проблема качества.

Качество хлопка, торгуемого по контрактам «в пути», слишком сильно варьировалось, чтобы гарантировать фабрикам единый стандарт. Соответственно, ни торговцы, ни текстильные фабрики не стремились устанавливать слишком жесткую планку из боязни, что рынок окажется слишком ограниченным и неликвидным. Эту проблему удалось решить, приняв в 1870-е годы стандарт качества хлопка как основу для фьючерсной торговли, а также шкалу ценовых разниц для различных сортов поставляемого хлопка.

После ввода этих новшеств торговля двумя указанными видами товара пошла в рост, чему в случае с хлопком способствовало принятие в 1877 году первого свода правил фьючерсного рынка Франции. В частности, эти правила зафиксировали количество тюков, торгуемых по одному контракту, в пятьдесят штук, сделав шаг в направлении замещаемости и «измеримости» контрактов.

К 1880 году брокеры и торговцы Гавра начали искать пути упрочения в городе фьючерсной торговли. Так возникла идея учредить клиринговую палату, которая гарантировала бы выполнение контрактов. 6 ноября 1882 года Товарная ликвидационная касса была преобразована в компанию с ограниченной ответственностью с капиталом в 2 млн франков. В число ее учредителей вошли и многие из ведущих торговцев порта.

В точности неясно, почему лидером в этой области стал именно Гавр. Анализируя долгую историю финансовых инноваций и их роль в становлении клиринга, можно было бы ожидать, что первую скрипку здесь станут играть рынки Лондона или Амстердама. Но вместо этого их трейдеры и купцы – как и трейдеры и купцы Парижа, Марселя, Антверпена и Роттердама, где в 1880-е годы возникли обновленные клиринговые палаты, – вынуждены были реагировать на нововведения, рожденные во французском портовом городке.

По словам Робера Лакомба, написавшего перед Второй мировой войной историю фьючерсных рынков и клиринговой палаты Гавра, учреждение Кассы стало результатом визита в Штаты одного из ведущих трейдеров Гавра – некоего месье Ленормана. Ленорман был вдохновлен посещением основанной в 1882 году Нью-Йоркской кофейной биржи, имевшей собственную клиринговую палату, и, по словам Лакомба, вернулся во Францию, чтобы основать Caisse – «учреждение гораздо более совершенное, чем американские аналоги того времени»2.

Как отмечали европейские комментаторы в 1880-е и начале 1890-х годов, клиринговая палата Нью-Йоркской кофейной биржи выполняла функции гаранта3. Имеются, однако, серьезные свидетельства того, что подобное утверждение не соответствовало действительности4. Согласно исследованиям автора этой книги, полный клиринг в сфере торговли кофе в Нью-Йорке стал проводиться не ранее 1916 года.

Кто, если не Америка вдохновил Гавр на создание клиринговой палаты? Может быть, Япония? Имеется лишь косвенное свидетельство в подтверждение гипотезы, что клиринговые практики рисового рынка Дэдзима могли повлиять на становление фьючерсной торговли и учреждение Гаврской клиринговой палаты.

После того как Америка открыла миру доступ в до тех пор закрытую Японию, отношения между Францией и Страной восходящего солнца стали более тесными. В октябре 1858 года страны подписали договор о мире, дружбе и торговых связях.

Когда в 1860-х годах в Америке началась Гражданская война, Франция стала влиять на Японию больше, чем любая другая держава5. Именно она оказала теряющему власть сегунату военную помощь, сумев сохранить свои позиции и после революции Мэйдзи.

Экономические связи ширились. Франция стала крупнейшим импортером японского шелка, а после того как эпидемия уничтожила ее собственную популяцию шелковичных червей, восстановить ее помогла также Япония. Эта страна принимала участие в Парижской всемирной выставке 1867 года, где ее представлял младший брат сёгуна. В 1870-е годы укрепление связей между двумя странами продолжилось: Франция экспортировала машины для японских шелкопрядилен, а Япония участвовала в следующей Парижской выставке 1878 года. Кроме того, японское искусство немало повлияло на творчество французских импрессионистов.

С учетом вышесказанного, следует признать возможность того, что Франция могла заимствовать клиринговые практики у Японии, хотя с той же долей вероятности торговцы Гавра могли прийти к идее добавочных гарантий и без постороннего вмешательства.

Каковы бы ни были ее прародители, но гаврская Caisse имела огромный успех. За введением особого вида расчетов по кофейным и хлопковым фьючерсам последовало принятие новых правил и законов, послуживших стандартизации и упрочению законности соответствующих рынков.

В январе 1883 года гаврские торговцы хлопком одобрили правило, устанавливавшее максимальный вес хлопка, торгуемого по одному контракту, в 11 000 фунтов. В августе того же года первые правила, выработанные для рынка кофейных фьючерсов, были применены к контрактам на бобы из бразильского города Сантос. Правила фьючерсной торговли кофе, поставляемого из Гаити, были выработаны 15 месяцев спустя.

В марте 1885 года был принят закон, который серьезно поддержал фьючерсную торговлю и работу клиринговых палат. Согласно ему фьючерсные контракты не подпадают под антиигорные положения Статьи 1965 Гражданского кодекса Франции, воспрещавшие взыскание по суду долгов по азартным играм и пари. Закон гласил, что все организованные фондовые или товарные биржи считаются законными, и добавлял: «Никто не может быть освобожден от обязательств, налагаемых подобными сделками, в силу Статьи 1965 Гражданского кодекса, даже если такое обязательство возникло исключительно из разницы в двух ценовых величинах»6.

Более того, в 1898 году высший апелляционный суд Франции – Cour de Cassation – установил, что судьям по закону воспрещается интересоваться намерениями сторон торговой сделки и что все случаи спекуляций на организованных биржах имеют законный характер.

5.2. Как работала Caisse

Учрежденная в Гавре Caisse была структурой, близкой к рынкам, обслуживавшей их, но независимой от них, по крайней мере в теории. Созданная как частная компания с ограниченной ответственностью, она извлекала доход в виде комиссии за регистрацию и гарантирование контрактов. Никакой роли в переговорах и закрытии фьючерсных контрактов она не играла. Торговцы не были обязаны регистрировать свои сделки в Caisse, а та, в свою очередь, могла отказать в регистрации по своему усмотрению.

Система работала по принципу, сходному с функциями современного центрального контрагента, следующим образом: Caisse регистрировала контракты, контролируя все их детали, и принимала депозитные средства от покупателей и продавцов. Здесь мы видим сходство с первичной маржей современного центрального контрагента. Депозиты заносились на банковские счета, открытые Caisse на имя трейдеров. После открытия счета трейдер переводил затребованные Caisse депозитные средства, размер которых мог быть изменен по решению совета управляющих. Как только первичный депозит был принят, считалось, что Caisse приняла на себя гарантийные обязательства по контракту. Об этом факте она информировала трейдеров путем рассылки копий документов о регистрации и гарантийных обязательствах, служивших подтверждением ее ответственности по сделке.

Чтобы обеспечить собственную защиту, Caisse требовала, чтобы каждая компания или частное лицо, открывшие у нее счет, регистрировались в городской торговой палате и получали одобрение совета управляющих самой Caisse. Совет же оставлял за собой право потребовать от тех или иных трейдеров внести первичный депозит в сумме, превышающей обычные ставки.

Чтобы повысить свои собственные гарантии против риска, Caisse могла потребовать от трейдеров, чьи позиции шли вниз, вносить на ежедневной основе добавочную маржу, зависящую от разницы между ценой, заявленной этим трейдером, и официальной ценой на бирже. Хотя подобным образом Caisse обеспечивала себе эквивалент вариационной маржи, она не была обязана производить перезачет в наличной форме для тех трейдеров, чьи позиции приносили прибыль.

Она также не требовала первичных депозитов от трейдеров, которые в течение одного и того же месяца регистрировали встречные контракты на покупку и продажу. А по встречным контрактам на поставку одного и того же товара в разные месяцы взималась пониженная маржа. Зачет маржи для клиентов, стоящих в длинных позициях по одному товару и в коротких – по другому, не допускался.

В принципе Caisse ожидала, что оплата маржи будет производиться наличными. Но когда Лакомб писал свою историю Caisse, ее совет управляющих мог принять в качестве гарантийного обеспечения допущенные на биржу ценные бумаги за 75 % их стоимости. Также Caisse была готова принимать залоговые свидетельства на поставку товара с передаточной надписью в ее пользу и даже гарантии, хотя в таких случаях оставляла за собой право в любой момент потребовать на их основании наличные.

Трейдер, имевший контракты на продажу и покупку одного и того же товара на условиях поставки в пределах одного и того же месяца, мог в любое время произвести по ним расчеты до даты исполнения, заплатив комиссию и, таким образом, реализовав свою прибыль или застраховавшись от убытков.

Когда приближался срок исполнения контракта, продавец передавал в Caisse подписанный передаточный документ. Затем Caisse просматривала список покупателей товара, числившихся в ее бухгалтерских книгах на месяц поставки, пока не находила желающих забрать указанный товар. После этого приобретатель товара (который чаще всего не являлся покупателем по первичной фьючерсной сделке) связывался с продавцом, чтобы обговорить условия поставки. Гарантия Caisse оставалась в силе до завершения операции по поставке и осуществлению платежей.

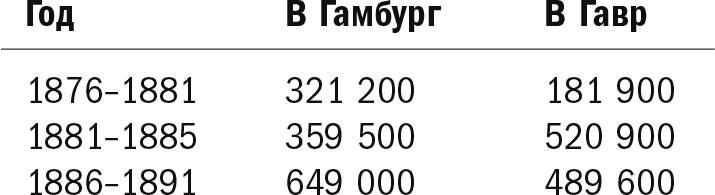

Таблица 5.1. Поставки кофейных бобов из Сантоса (мешки по 60 кг)

Источник: Brockhaus Konversationslexikon, 14-е издание (1892–1895).

На этом этапе операцией могло заняться другое учреждение – Арбитражная палата Гавра, если возникали какие-либо разногласия или необходимость внести коррективы в сумму платежа, которые бы отражали отклонения от стандартного качества поставляемых по контракту товаров. В самом крайнем случае Caisse могла столкнуться с необходимостью самой осуществить поставку товара, если представленный продавцом коносамент был неудовлетворительным. Аналогичным образом, если приобретатель товара не имел возможности оплатить поставку, в ход операции в качестве покупателя вступала Caisse, забиравшая товар на один из собственных складов.

В случае банкротства Caisse могла ликвидировать все позиции на счету неисправного должника без всяких отсрочек или формальностей. Если было необходимо, она могла принять на себя административные функции по управлению делами такого должника как в самом Гавре, так и в других странах, чтобы иметь возможность сократить объем его обязательств и ликвидировать позиции.

Говоря юридическим языком, Caisse не рассматривала себя в качестве покупателя по отношению ко всем продавцам или в качестве продавца по отношению ко всем покупателям, отличаясь в этом отношении от американских клиринговых палат позднейшего времени. Как сообщает Лакомб, ее устав гласил, что она не выступает заместителем сторон, участвующих в сделке. Вместо этого, несмотря на имеющиеся у нее весьма обширные полномочия на случай дефолта, Caisse действовала от имени своих клиентов как агент или доверенное лицо.

Успешное функционирование Caisse с самых первых дней послужило толчком к созданию в 1884 году в Гавре конкурирующей организации7. На счастье владельцев Caisse, конкурент просуществовал недолго и вскоре влился в состав самой Caisse. Новое учреждение получило название Caisse de Liquidation des Affaires en Marchandises au Havre – Товарная ликвидационная касса Гавра.

В 1883-м, в первый год функционирования, Caisse зарегистрировала контракты на общую сумму в 185 млн франков8. Четыре года спустя, в 1887-м, стоимость зарегистрированных контрактов составила уже 2478 млн франков, а размер собственного капитала Caisse удвоился, дойдя до 4 млн франков.

К этому времени гаврская модель ликвидационной кассы стала основой для подражания в торговых центрах Западной Европы. В 1880-е годы учрежденные в городе клиринговая палата и фьючерсная биржа помогли Гавру превзойти Гамбург в качестве ведущего европейского рынка кофе9 (см. также табл. 5.1) и стать поставщиком этого товара в большинство городов континентальной Европы: эту позицию Гавр удерживал до Первой мировой войны10. В эти годы Caisse также осуществляла клиринг по сделкам с другими товарами, в том числе с индиго, шерстью, перцем и медью.

5.3. Европа идет по стопам Гавра

Понадобилось около пяти лет, прежде чем другие европейские города учредили собственные структуры, подобные гаврской Ликвидационной кассе, которые стали расти как грибы после дождя.

В Париже в 1887 году появилась собственная Caisse de Liquidation – Ликвидационная касса, в задачу которой входило гарантирование сделок на фьючерсных рынках, главным образом на сахар. В тот же год аналогичные клиринговые палаты, занимавшиеся обеспечением фьючерсных сделок на кофе, появились в Марселе, Антверпене, а также в Гамбурге, где в начале 1888 года клиринговая палата нового типа, известная как Warenliquidationskasse, начала клиринг сделок на свекловичный сахар.

В феврале 1888 года была учреждена Лондонская продуктовая клиринговая палата – предтеча Лондонской клиринговой палаты, которая с 1 мая того же года начала операции по клирингу кофейных фьючерсов, а одиннадцатью месяцами позднее – контрактов на сахар. В один день с Лондонской продуктовой клиринговой палатой открыла двери и Клиринговая палата Амстердама (Amsterdamsche Liquidatiekas).

Многолетнее деловое соперничество между Амстердамом и Роттердамом убедило коммерческий мир, что Нидерланды должны иметь две новые клиринговые палаты. Через две недели после того, как 1 мая 1888 года Клиринговая палата Амстердама провела клиринг первых кофейных контрактов, открыла двери и роттердамская – Rotterdamsche Likwidatiekas. В сентябре 1889 года примеру Гамбурга последовал второй по величине сахарный рынок Германии – в Магдебурге, основав собственную современную клиринговую структуру с долевым капиталом в 3 млн марок.

Согласно сохранившимся свидетельствам11, похоже, что методы, принятые на вооружение различными клиринговыми палатами Европы в конце 1880-х годов, должны были защищать торговые сделки от контрагентских рисков, что не сильно отличало их от методов, использовавшихся в Гавре. Ранние внутренние регламенты и правила Лондонской продуктовой клиринговой палаты во многом повторяли положения, которым руководствовались французская Caisse и гамбургская Warenliquidationskasse. Лондонская продуктовая клиринговая палата за плату предоставляла гарантии по регистрируемым ею контрактам.

Но хотя новые клиринговые палаты Европы функционировали практически на тех же самых основаниях, мотивы их учреждения были иными, равно как и структуры владения и управления ими.

Большинство из них, в том числе Лондонская продуктовая клиринговая палата и гамбургская Warenliquidationskasse, были созданы как ответ на соперничество Гавра, где операции осуществлялись весьма успешно. В отличие от этого решение об учреждении Ликвидационной кассы Магдебурга (Magdeburger Liquidationskasse) родилось после того, как летом 1889 года лопнул мыльный пузырь спекулятивных цен на сахар, что привело к краху многих компаний12. «Магдебургский сахарный кризис» побудил оставшихся на плаву городских брокеров искать варианты лучшего обеспечения против рисков – и клиринговая палата могла им предоставить такую возможность.

Не у всех трейдеров клиринговые палаты нового типа вызывали восторг. Так, в Амстердаме и Гамбурге сторонники фьючерсных рынков с клиринговыми палатами встретили сопротивление официальных трейдеров и торговых ведомств.

Клиринговая палата Амстердама возникла только после раскола между основателями и большинством членов недавно созданной в городе торговой кофейной ассоциации13. 22 декабря 1887 года эта ассоциация отвергла предложение о создании фьючерсного рынка и клиринговой палаты нового образца. Ничуть не обескураженный первой неудачей главный идеолог нового плана – энергичный трейдер по имени Эрнст Александр Бунге – в рождественский сочельник разослал двадцати двум своим сторонникам приглашение на встречу 29 декабря в известной остерии Tot Nut van’t Algemeen. Несмотря на праздники, ему удалось обеспечить весомую поддержку идее создания фьючерсного рынка кофе с клиринговой палатой, учрежденной как отдельное коммерческое предприятие с собственным акционерным капиталом, не зависящее от кофейной ассоциации.

В апреле 1888 года состоялось официальное учреждение Клиринговой палаты Амстердама. Ее номинальный капитал составил один миллион флоринов, 300 000 из которых внесли главным образом директора-учредители. Отношения между Клиринговой палатой и кофейной ассоциацией быстро наладились. Клиринговая палата скоро стала работать и с другими товарами: с 1890-го – с хлопком, с 1891-го – с оловом и с 1892-го – с перцем, и планы ее становились все амбициознее.

С самого начала Клиринговая палата демонстрировала независимость и дух предпринимательства и тем отличалась от своей «сестры-соперницы» – Клиринговой палаты Роттердама (Rotterdamsche Likwidatiekas), созданной по инициативе Торговой товарной ассоциации Роттердама.

Клиринговое учреждение Роттердама всеми способами старалось избежать конкуренции с банками своего государства. А палата Амстердама, напротив, в 1894 году предоставила трейдерам возможность овердрафта и начала выдавать кредиты. Это стало первым шагом на пути ее превращения в банковское учреждение, специализирующееся на товарном финансировании наряду с клирингом. В 1895 году Клиринговая палата увеличила свой оплаченный капитал до 500 тысяч флоринов, а в следующем году эта цифра возросла вдвое. Капиталы палаты продолжали расти14.

Примеры Амстердама и Роттердама показывают, как менялись практики ведения бизнеса вновь учрежденных европейских клиринговых палат в зависимости от местного законодательства и ситуации, сложившейся в пределах небольшого региона.

И все же всем этим структурам были свойственны общие черты. Все они нуждались в существенной финансовой поддержке, поскольку их бизнес заключался в предоставлении обеспечений против рисков. Кроме того, им требовались четко определенные договорные отношения с рынками, которые они обслуживали, и с трейдерами, которые на этих рынках работали. Как правило, клиринговая палата регистрировала только сделки, заключенные брокерами, имевшими право работать на конкретном рынке. Брокеры, в свою очередь, были обязаны проводить все свои сделки через клиринговую палату.

Многие трейдеры, долгое время работавшие на рынках, находили подобные условия обременительными. По свидетельствам современников, отличавшиеся традиционным консерватизмом гамбургские торговцы кофе неохотно приняли идею фьючерсного рынка с клиринговой палатой, которая гарантировала бы сделки15.

Однако они понимали, что выбора у них нет. Распространение в 1880-е годы в Европе клиринговых палат, созданных по типу Гавра, стало признаком того, что его конкуренты в итоге осознали: этот французский порт получил мощное преимущество, учредив свою Caisse, которая занялась обеспечением контрагентских рисков для торговцев фьючерсами. Кофейный фьючерсный рынок Гавра и его клиринговая палата повысили торговый оборот в первые же годы своего существования настолько, что трейдеры Гамбурга стали опасаться, что их собственный рынок может превратиться в перевалочную базу для грузов кофе.

Другие же находили экономические доводы в пользу клиринговых палат нового типа довольно убедительными. В 1894 году Макс Вебер, немецкий авторитет в области политэкономии и социологии, описал в своем труде, как клиринговые палаты, предоставлявшие гарантии торговых сделок против контрагентских рисков, инициировали новый виток экономического роста16. По мнению Вебера, освобождение рыночных игроков от контрагентских рисков «привело к сильнейшему росту рынков» с точки зрения оборота торгуемых фьючерсов и числа инвесторов. В свою очередь, расширение фьючерсной торговли повлекло за собой развитие финансовых центров, где стали функционировать фьючерсные рынки и осуществляться операции спотовой торговли физическими товарами или соответствующими ценными бумагами. Наконец, расширение этих финансовых центров привело к повышению политического влияния стран, в которых они были расположены, – к несчастью для конкурентов, которые не приняли идею фьючерсных рынков и их клиринговых палат нового типа.

Не стоит забывать, что Вебер делал выводы в сложных политических обстоятельствах, пытаясь оказать влияние на Zeitgeist – дух времени. Он жил в обществе, привычном к бумам и спадам, что подтверждает «Магдебургский сахарный кризис».

Через два года после того, как эссе Вебера увидело свет, обвинения, гласившие, что фьючерсные рынки и клиринговые палаты благоволят азартным играм и спекулятивному произволу, попав на благоприятную политическую почву Германии того времени, привели к принятию влиятельного Börsengesetz, или Закона о биржах, наложившего запрет на фьючерсные рынки зерна и муки. Закон о биржах 1896 года оставался краеугольным камнем немецкого законодательства о биржах и биржевых операциях на протяжении всего XX века, а некоторые из его ограничительных положений оставались в силе более девяноста лет.

5.4. Антиигорные настроения в Европе

Как и в Америке, в Европе оппозиция темным силам, олицетворенным в азартных играх, спровоцировала немало бурь среди политиков и общественности в конце XIX века.

В Нидерландах, где общественное мнение прочно связало фьючерсную торговлю с «тюльпановой лихорадкой» 1630-х годов и расцветом спекуляции в следующем столетии, окрещенной windhandel – «торговлей ветром», планы Эрнста Александра Бунге, связанные с фьючерсным рынком и клиринговой палатой, вызвали заметные – и враждебные – отклики в прессе. De Economist, известное периодическое издание, высказалось решительно против подобной идеи, утверждая, что фьючерсная торговля, «если выражаться простейшим языком, это просто пари, которое любой мясник может заключить с парикмахером на то, упадет кофе в цене или нет». De Economist безуспешно призывал короля запретить новое предприятие Бунге на том основании, что оно являет собой «оскорбление общественного достоинства»17.

В 1890-е годы в соседней Германии особая коалиция обеспокоенных граждан и враждебно настроенного фермерства способствовала проведению в рейхстаге драконовского Börsengesetz – Закона о биржах.

Имперская Германия в то время была страной, где располагались очень важные фьючерсные рынки, в том числе гамбургские рынки кофе и сахара. Однако в то время в Германии на рынки смотрели косо, и зерновой фьючерсный рынок в Берлине не был исключением. Объединение страны в 1871 году последовало за сильным финансовым подъемом, сменившимся спадом, который привел к длительной депрессии в сфере сельского хозяйства.

Влиятельная в Германии политическая сила – земледельцы, прусское юнкерство – сильно пострадала от падения цен. Они высказывали тревоги относительно моральной допустимости фьючерсных рынков и Берлинского зернового рынка как в рейхстаге, так и в обществе, в частности, утверждая, что падение цен угрожает способности государства прокормить население и вооружиться на случай войны. Парадоксально, но факт: эта кампания получила громадную поддержку после того, как в начале 1890-х годов цены на зерно устремились вверх вследствие плохих урожаев, когда германская экономика находилась в рецессии. Результатом стал Закон о биржах от 22 июня 1896 года, наложивший запрет на фьючерсы на зерно и муку, а также на форвардные сделки на имеющиеся запасы горнодобывающих и промышленных компаний18 и компаний с капиталом менее 20 млн марок.

Börsengesetz создал препятствия на пути фьючерсной торговли любыми товарами на любой бирже. Лицам, заинтересованным в том или ином товаре, необходимо было организовать слушания, после чего разрешение на биржевую торговлю должен был утвердить государственный канцлер – никак не меньше. Торговать на фьючерсных рынках, которые еще оставались в Германии, разрешалось только зарегистрированным профессиональным трейдерам. Любые контракты с незарегистрированными контрагентами считались недействительными19.

Германское законодательство стало причиной того, что бо́льшая часть фьючерсных сделок стала проходить по неофициальным каналам, затормозив развитие клиринговой инфраструктуры20. Между тем пользы в плане поддержки цен на фермерские продукты оно не принесло. В 1908 году запрет был частично снят, однако большинство ограничений сохранилось21. Хотя в период до Первой мировой войны германские рынки кофе и сахара частично восстановились, большинство последующих попыток возродить в Германии фьючерсные рынки оказались недолговечными, поскольку две мировые войны и политические и экономические потрясения похоронили все добрые намерения. Только в 1989 году правительство Бонна пересмотрело Закон о биржах Германии и легализовало современный фьючерсный рынок и клиринговую инфраструктуру в рамках программы модернизации сектора финансовых услуг страны.

С точки зрения политики и национальных интересов, ситуация, имевшая место в Британии той эпохи, сильно отличалась от ситуации в Германии и США. Великобритания дала зеленый свет свободной торговле в 1846 году вместе с отменой так называемых кукурузных законов. Будучи первой мировой индустриальной державой, Британия была непосредственно заинтересована в дешевых продуктах питания и сырьевых товарах. В Великобритании процент городского населения был намного выше, чем в Германии или США, несмотря даже на тот факт, что индустриализация в этих странах шла более быстрыми темпами22. Однако дело осложнялось распространенным недоверием к фьючерсной торговле, коренившимся в том, что ее ставили на одну доску с азартными играми. Как уже отмечалось, одним из двигателей реформы расчетной системы Ливерпульского хлопкового рынка стала обеспокоенность спекулятивным характером рыночных операций.

1 мая 1896 года, незадолго до принятия берлинским рейхстагом Börsengesetz – Закона о биржах, британская палата лордов провела дебаты на тему фьючерсной торговли и клиринга. Лорд Стэнли Олдерли с трибуны порицал падение «цен на пшеницу, хлопок, шерсть, серебро, кофе и прочие сельскохозяйственные продукты [sic]», возлагая вину за происходящее на «международную систему торговли опционами и фьючерсами, представляющими собой фиктивные, несуществующие товары»23.

Заметив, что средняя цена за бушель пшеницы в Соединенных Штатах упала со 119 центов в 1881 году до 53 центов в 1893-м, он заявил, что в падении английских цен на этот товар виновна Лондонская продуктовая клиринговая палата, основанная восемью годами ранее. Однако, будучи сторонником партийного нейтралитета и имея репутацию эксцентричного человека, лорд не смог убедить правительство консерваторов поддержать свою негативную позицию по фьючерсам. В ответ секретарь Торговой палаты Великобритании граф Дадли процитировал мнение эксперта: «Система, поддерживающая торговлю фьючерсами вместо падения цен, как раз способствует их выравниванию и противодействует колебаниям, которые всегда будут иметь место».

Вопрос о том, являются ли форвардные сделки на товары нарушением антиигорного законодательства Великобритании, стал предметом нескольких разбирательств в судах страны в течение XIX века, причем мнения судей разделились. Хотя к 1880-м годам прецедентное право поддерживало сделки, при которых стороны могли получить прибыль или понести убытки в зависимости от ситуации в будущем, только в 1925 году Английский апелляционный суд установил, что фьючерсные торги представляют собой реальные транзакции реальных участников, поэтому азартными играми они могут считаться только в широком или разговорном смысле24.

Подобная ситуация объясняет, почему инициатива группы торговцев, брокеров и банков (многие из которых имели немецкое происхождение, см. табл. 5.2), зарегистрировавших 22 февраля 1888 года Лондонскую продуктовую клиринговую палату в статусе акционерного общества, спровоцировала взрыв враждебных откликов в английской прессе.

Как признавала Daily News, идею поддержали некоторые видные дельцы Сити. Однако любой положительный отзыв немедленно сводился на нет выражением неприязни и подозрений относительно цели учреждения клиринговой палаты и немецкого звучания имен многих сторонников Лондонской клиринговой палаты.

Таблица 5.2. Андеррайтеры Лондонской продуктовой клиринговой палаты25

Andr, Reiners and Co.Торговая компания

Arbuthnot, Ewert and Co.Компания торговли с Ост-Индией

Arbuthnot, Latham and Co.Торговая компания

Baring Brothers and Co.Торговая компания

Blyth, Greene, Jourdain and Co.Торговая компания

Wm Brandts Sons and Co.Торговая компания

Carey and BrowneОст-Индская и колониальная брокерская компания

Chalmers, Guthne and Co.Торговая и банковская компания

W. H. Cole and Co.Торговая компания

C. CzarnikowКолониальная брокерская компания

Frьhling and GoschenТорговая компания

Antony Gibbs and SonsТорговая компания

C. J. Hambro and SonsТорговая компания

Hardy Nathan and SonsТорговая компания

Fred. Huth and Co.Торговая компания

Ed. Johnston Son and Co.Торговая компания

Kleinworth, Sons and Co.Торговая компания

Knowles and FosterТорговая компания

Maclaine, Watson and Co.Торговая компания

Megaw and NortonКомпания торговли с Бразилией

Rsing Bros and Co.Торговая компания

N. M. Rothschild & SonsТорговая компания

L. A. Rucker and BencraftЧай, кофе, какао-бобы, сахар, хина, колониальные продукты – брокерская компания

J. Henry Schroder and Co.Торговая компания

A. Tesdorpf and Co.Торговая компания

Wallace BrosТорговая компания, представительство в Ост-Индии

Wogau and Co.Торговая компания

«У Компании весьма могущественные сторонники», – писала газета, стараясь дать читателям почувствовать «запах жареного».

Не меньше двух десятков компаний, среди которых были первые лондонские дома, пожелали, чтобы их имена были названы в качестве основателей или андеррайтеров полумиллионного капитала в проспекте, предложенном публике в следующий понедельник. Среди них были Бэринги, Ротшильды, компания Frahling and Goschen, Амбро, Хаты и Шредеры – внушительная гирлянда имен, поддерживавших иностранные государства и основывавших пивоваренные заводы26.

Суть мнения, выраженного в газете, состояла в том, что от клиринговой палаты добра не жди – она станет миной в основании исторически сложившейся системы торговых домов на Минсинг-лейн: «Истинная функция новой Компании – функция акционера игорного дома. Она откроет рынки Минсинг-лейн для любого, кто пожелает, – для тунеядцев, прожигающих время в клубах, для завсегдатаев трактиров – словом, для всех, у кого в кармане есть пятифунтовая банкнота».

Газета Financial Times, в то время только завоевывавшая себе место среди английских изданий, хоть и не позволила себе ксенофобской тональности Daily News, но в известном смысле пошла еще дальше. Новая компания, писала газета, превратит товарные рынки и Минсинг-лейн «в один большой игорный дом». В своей статье под названием «Азартная игра на товарных рынках» (The Produce Gamble) в номере от 25 февраля 1888 года корреспондент Financial Times утверждал, что сложно примирить высокое положение сторонников клиринговой палаты, к которым он, впрочем, питает естественное уважение, и уверенность в том, что это учреждение станет местом для азартных игр, выгодных лишь спекулянтам, а прочие понесут лишь невосполнимые потери, и общественные интересы будут ущемлены.

Даже к 1 мая 1888 года, когда Лондонская продуктовая клиринговая палата открыла двери, газета не сменила гнев на милость. Новые положения о клиринговой палате рынка кофейных фьючерсов, писала она, «подтверждают все наши подозрения о духе азартных игр, которым пронизано это учреждение и который она намерена претворять в жизнь»27.