Книга: Волновой принцип Эллиотта: Ключ к пониманию рынка

Назад: Глава 1. Общая концепция

Дальше: Глава 3. Исторические и математические аспекты волнового принципа

Глава 2. Нормы волнового принципа

Нормы, представленные в этой главе, обсуждаются и иллюстрируются в контексте бычьего рынка. За исключением тех случаев, когда специально оговаривается иное, они равным образом применимы к медвежьему рынку. Чтобы получить характерную волновую модель для медвежьего рынка, необходимо симметрично перевернуть соответствующую бычью модель относительно горизонтальной оси.

Чередование

Сфера применимости нормы чередования очень широка. Данная норма предупреждает о том, что при следующем появлении схожей по природе волны всегда следует ожидать иной ее формы. Гамильтон Болтон говорил так:

«Автор не убежден, что в волнах большой степени чередование типов волн неизбежно, но существует достаточно примеров, указывающих на то, что скорее следует ожидать чередования, чем повторения».

Хотя норма чередования в точности не говорит о том, что может произойти, она дает ценное указание на то, чего не следует ожидать. Поэтому при анализе волновых образований и построении прогнозов необходимо помнить о чередовании. Большинство людей склонны ждать, что следующий волновой цикл непременно повторит поведение предыдущего. Норма чередования предостерегает нас от подобного «здравого смысла». Последователи теории «противоположного мнения» утверждают, что в тот день, когда большинство инвесторов наконец приходят к единодушной оценке рынка, следует послушать их и сделать наоборот. Эллиотт пошел еще дальше, утверждая, что чередование оказывается законом рынков.

Чередования внутри импульса

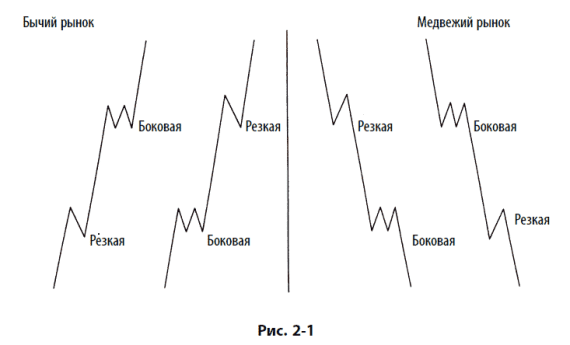

Если волна 2 в импульсе представляет собой резкую коррекцию, ждите, что волна 4 окажется боковой коррекцией, и наоборот. На рис. 2–1 показаны наиболее характерные подразумеваемые нормой чередования переломы импульсных волн, направленных как вниз, так и вверх. Резкие коррекции никогда не содержат новых ценовых экстремумов, т. е. экстремумов, которые лежали бы за пределами истинного окончания предшествующей имульсной волны. Они почти всегда являются зигзагами (единичными, двойными или тройными); иногда оказываются двойными тройками, начинающимися с зигзага. Среди боковых коррекций – горизонтальные коррекции, треугольники, а также двойные и тройные коррекции. Они обычно содержат новый ценовой экстремум, т. е. такой экстремум, который лежит за пределами истинного окончания предыдущей импульсной волны. В редких случаях нормальный треугольник (не содержащий нового ценового экстремума) будет занимать место резкой коррекции в позиции четвертой волны и чередоваться с боковой моделью другого типа в позиции второй волны. Идея чередования внутри импульса может быть резюмирована следующим образом: один из двух коррективных процессов будет содержать обратное движение к концу предыдущего импульса или далее, а другой – нет.

В диагональном треугольнике не наблюдается чередования подволн 2 и 4. В типичном случае обе коррекции оказываются зигзагами. Чередование выражается в растяжении, поскольку движущие волны чередуются по своей длине. Чаще всего первая волна оказывается короткой, вторая – растянутой, а пятая снова короткой. Растяжение, обычно появляющееся в волне 3, иногда возникает в волнах 1 или 5, и это еще одно проявление чередования.

Чередование внутри коррективных волн

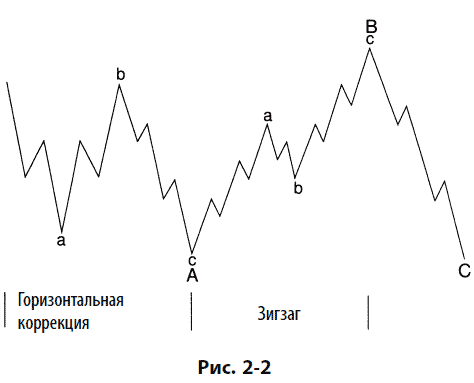

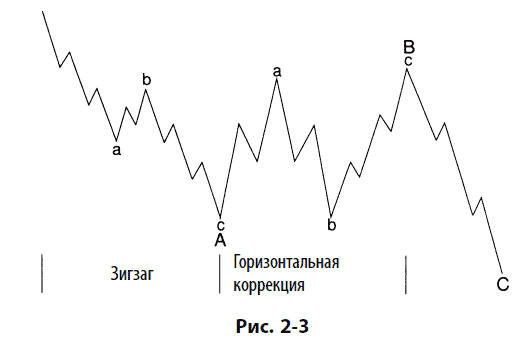

Когда коррективная волна А является горизонтальной конструкцией a – b–с, можно ожидать, что волна В будет зигзагом a – b–с, и наоборот (см. рис. 2–2 и 2–3). Если задуматься, становится очевидным, что такое их появление вполне оправданно, поскольку первая иллюстрация отражает сдвиг обеих подволн вверх, в то время как вторая отражает смещение вниз.

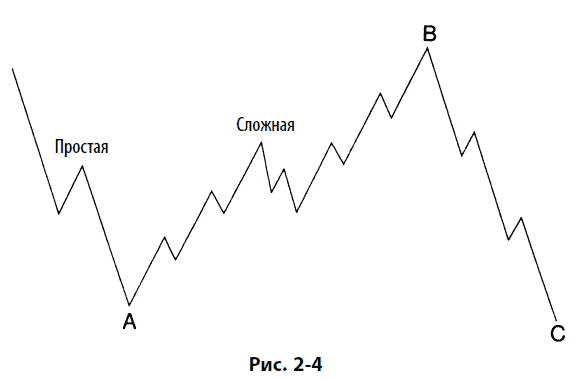

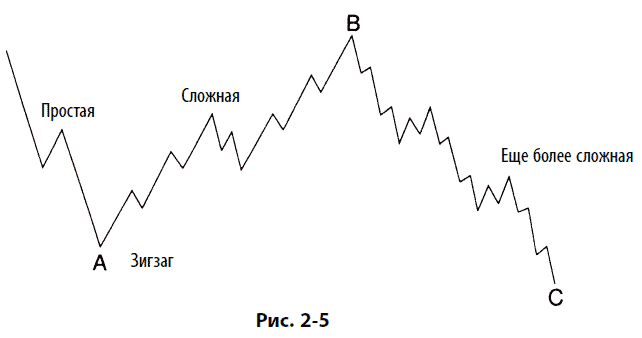

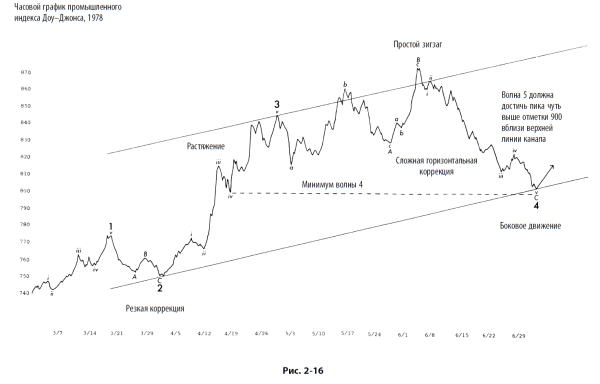

Довольно часто, когда большая коррекция начинается с простого зигзага a – b–с в волне А, волна В вытягивается в более сложно подразделяемый зигзаг a – b–с, чем и достигается вид чередования, изображенный на рис. 2–4. Обратный порядок сложности встречается реже. Пример возникновения такого порядка может быть найден в волне 4 на рис. 2-16.

Глубина коррективных волн

Ни один подход, кроме волнового принципа, не дает удовлетворительного ответа на вопрос: «Насколько глубокого снижения можно ожидать от медвежьего рынка?» Первоочередная норма заключается в том, что коррекции, особенно четвертые волны, склонны демонстрировать возврат цен в ценовой диапазон предыдущей четвертой волны (на единицу меньшей степени), как правило, к уровню ее окончания.

Пример 1: медвежий рынок 1929–1932 гг.

Наш анализ периода с 1789 по 1932 г. использует графики цен акций, скорректированных по покупательной способности доллара, разработанные Гертрудой Ширк и представленные в январе 1977 г. в номере журнала Cycles. Здесь мы обнаружили, что суперцикл опустился до своего минимума 1932 г. в районе предыдущей четвертой волны циклической степени – расширенного треугольника, охватывающего период между 1890 и 1921 г. (см. рис. 5–4).

Пример 2: минимум медвежьего рынка 1942 г.

В этом случае медвежий рынок циклической степени, имевший место с 1937 по 1942 г., был зигзагом, окончившимся в районе четвертой волны первичной степени бычьего рынка, имевшего место с 1932 по 1937 г. (см. рис. 5–5).

Пример 3: минимум медвежьего рынка 1962 г.

Волна падения  1962 г. опустила фондовые индексы лишь до уровня максимума 1956 г., возникшего в пятиволновой последовательности первичной степени, имевшей место с 1949 по 1959 г. Обычно падение достигает зоны волны (4) – четвертой волны коррекции в рамках волны

1962 г. опустила фондовые индексы лишь до уровня максимума 1956 г., возникшего в пятиволновой последовательности первичной степени, имевшей место с 1949 по 1959 г. Обычно падение достигает зоны волны (4) – четвертой волны коррекции в рамках волны  . Это редкое исключение тем не менее показывает, почему делаются различия между нормами и правилами. Предшествующее сильное растяжение третьей волны, а также неглубокая волна А и мощная волна В в рамках волны (4) показали силу рынка, которая привела к весьма неглубокой коррекции (см. рис. 5–5).

. Это редкое исключение тем не менее показывает, почему делаются различия между нормами и правилами. Предшествующее сильное растяжение третьей волны, а также неглубокая волна А и мощная волна В в рамках волны (4) показали силу рынка, которая привела к весьма неглубокой коррекции (см. рис. 5–5).

1962 г. опустила фондовые индексы лишь до уровня максимума 1956 г., возникшего в пятиволновой последовательности первичной степени, имевшей место с 1949 по 1959 г. Обычно падение достигает зоны волны (4) – четвертой волны коррекции в рамках волны

1962 г. опустила фондовые индексы лишь до уровня максимума 1956 г., возникшего в пятиволновой последовательности первичной степени, имевшей место с 1949 по 1959 г. Обычно падение достигает зоны волны (4) – четвертой волны коррекции в рамках волны  . Это редкое исключение тем не менее показывает, почему делаются различия между нормами и правилами. Предшествующее сильное растяжение третьей волны, а также неглубокая волна А и мощная волна В в рамках волны (4) показали силу рынка, которая привела к весьма неглубокой коррекции (см. рис. 5–5).

. Это редкое исключение тем не менее показывает, почему делаются различия между нормами и правилами. Предшествующее сильное растяжение третьей волны, а также неглубокая волна А и мощная волна В в рамках волны (4) показали силу рынка, которая привела к весьма неглубокой коррекции (см. рис. 5–5).Пример 4: минимум 1974 г. на медвежьем рынке

Последнее падение 1974 г., которым закончилась коррективная волна IV к подъему рынка циклической степени, начавшемуся в 1942 г. волной III, снизило фондовые индексы до уровня предыдущей четвертой волны меньшей степени (первичной волны  ). Происходившее показано на рис. 5–5.

). Происходившее показано на рис. 5–5.

). Происходившее показано на рис. 5–5.

). Происходившее показано на рис. 5–5.Пример 5: медвежий рынок золота в Лондоне, 1974–1976 гг.

Здесь норма глубины коррекции проиллюстрирована примером рынка золота (см. рис. 6-11).

Наш анализ волновых последовательностей маленьких степеней, предпринятый на протяжении последних двадцати лет, еще более утвердил нас во мнении, что обычно любой медвежий рынок ограничен областью предыдущей четвертой волны меньшей степени. В особенности это верно, если речь идет о медвежьем рынке, который сам является четвертой волной. Однако в очевидно разумной модификации этой нормы часто оказывается, что если первая волна последовательности растянута, коррекция, следующая за пятой волной, будет иметь в качестве типичного ограничения дно второй волны меньшей степени. Например, снижение промышленного индекса Доу – Джонса в марте 1978 г. достигло своего дна в точности на возникшем в марте 1975 г. минимуме второй волны, которая последовала за растянутой первой волной, начавшейся в декабре 1974 г.

Иногда горизонтальная коррекция или треугольник, особенно если они следуют за растяжением, будут не способны достичь области четвертой волны (см. пример 3). Зигзаг в некоторых случаях будет вести к глубокому снижению, уходя в область второй волны меньшей степени. Это происходит почти исключительно тогда, когда зигзаг сам является второй волной. «Двойные впадины» иногда формируются именно таким образом.

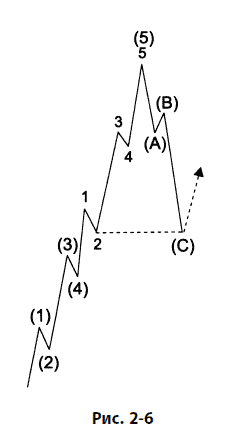

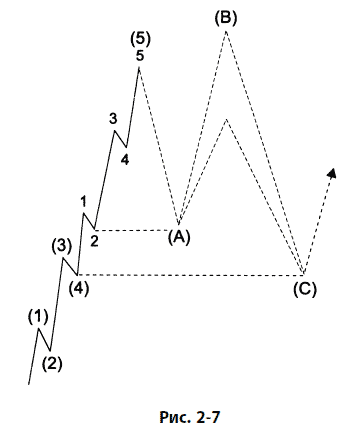

Поведение, следующее за растяжением пятой волны

Рассматривая часовые графики промышленного индекса Доу – Джонса в совокупности на протяжении более двадцати лет, авторы убедились, что Эллиотт не был точен в формулировках своих открытий, если учитывать и появление растяжений, и действия рынка, следующие за растяжениями. Наиболее важное правило, которое можно извлечь из опыта наших наблюдений за поведением рынка, состоит в том, что если пятая волна роста оказывается растянутой, то последующая коррекция будет резкой и найдет поддержку на уровне минимума волны 2 растяжения. Иногда этот уровень оказывается концом коррекции (рис. 2–6), но в некоторых случаях здесь оканчивается лишь волна А. Примеров такого поведения цен в реальной жизни немного, но тем не менее все они демонстрируют исключительную точность. Рис. 2–7 представляет собой иллюстрацию, показывающую как зигзаг, так и расширенную горизонтальную коррекцию. Пример, включающий зигзаг, можно найти на рис. 5–5 на минимуме волны  , входящей в волну II, а пример, связанный с расширенной горизонтальной коррекцией, можно найти на рис. 2-16 на минимуме волны a, входящей в волну А волны 4. Как видно из рис. 5–5, волна а волны (IV) достигла дна вблизи волны (2), являющейся частью волны

, входящей в волну II, а пример, связанный с расширенной горизонтальной коррекцией, можно найти на рис. 2-16 на минимуме волны a, входящей в волну А волны 4. Как видно из рис. 5–5, волна а волны (IV) достигла дна вблизи волны (2), являющейся частью волны  , которая является растяжением в волне V, имевшей место с 1921 по 1929 г.

, которая является растяжением в волне V, имевшей место с 1921 по 1929 г.

, входящей в волну II, а пример, связанный с расширенной горизонтальной коррекцией, можно найти на рис. 2-16 на минимуме волны a, входящей в волну А волны 4. Как видно из рис. 5–5, волна а волны (IV) достигла дна вблизи волны (2), являющейся частью волны

, входящей в волну II, а пример, связанный с расширенной горизонтальной коррекцией, можно найти на рис. 2-16 на минимуме волны a, входящей в волну А волны 4. Как видно из рис. 5–5, волна а волны (IV) достигла дна вблизи волны (2), являющейся частью волны  , которая является растяжением в волне V, имевшей место с 1921 по 1929 г.

, которая является растяжением в волне V, имевшей место с 1921 по 1929 г.

Поскольку минимум второй волны растяжения обычно появляется вблизи ценовой территории непосредственно предшествующей четвертой волны большей степени, эта норма подразумевает поведение, схожее с предыдущей нормой. Однако она замечательна своей точностью. Дополнительное значение ей придает тот факт, что за растяжениями пятой волны обычно следуют быстрые коррекции. Их появление, кроме того, заранее предупреждает о драматических разворотах до определенного уровня, а это очень важно. На эту норму нельзя полагаться, когда на рынке одновременно заканчиваются пятые волны более чем одной степени. Тем не менее поведение, показанное на рис. 5–5, предполагает, что нам стоит рассматривать этот уровень как возможную поддержку.

Равенство волн

Одна из норм волнового принципа состоит в том, что две движущие волны в пятиволновой последовательности будут стремиться к равенству по времени и величине. Это обычно верно в случае двух нерастянутых волн, когда одна волна является растяжением, и это особенно верно, если растяжением является третья волна. Если отсутствует идеальное равенство, то наиболее вероятное соотношение волн связано с коэффициентом 0,618 (см. главы 3 и 4).

Когда волны крупнее волн промежуточной степени, их размеры следует измерять в процентах. Так, в рамках всей растянутой циклической волны, поднимавшейся с 1942 по 1966 г., мы обнаруживаем, что первичная волна ① прошла 120 пунктов, т. е. рост составил 129 % за 49 месяцев, в то время как первичная волна ⑤ прошла 438 пунктов, т. е. рост составил 80 % (рост в 129 %, умноженный на 0,618) за 40 месяцев (см. рис. 5–5), что сильно отличается от роста в 324 %, достигнутого третьей первичной волной, длившейся 126 месяцев.

Когда речь идет о волнах промежуточной или более мелкой степени, ценовое равенство обычно может быть установлено арифметически, поскольку процентные соотношения будут практически совпадать с абсолютными. Так, в росте рынка конца 1976 г. мы обнаруживаем, что волна 1 прошла 35,24 пункта за 47 рыночных часов, в то время как волна 5 прошла 34,4 пункта за 47 часов. Норма равенства часто оказывается чрезвычайно точной.

Построение волновых графиков

Гамильтон Болтон всегда придерживался графиков «часовых закрытий», т. е. таких графиков, где показаны цены на конец часа. Авторы поступают так же. Сам Эллиотт, несомненно, следовал той же практике, поскольку в «Волновом принципе» он представляет часовые графики цен акций с 23 февраля по 31 марта 1938 г. Каждый аналитик, придерживающийся волн Эллиотта, и каждый, кто интересуется волновым принципом, найдет поучительным и полезным строить графики часовых значений промышленного индекса Доу – Джонса, которые публикуются в The Wall Street Journal и Barron’s. Это простая задача, требующая всего нескольких минут работы в неделю. Штриховые графики также хороши, но могут приводить к путанице, обнаруживая колебания, которые возникают вблизи окончаний промежутков времени, соответствующих одному штриху, и скрывая движения внутри штриха.

На всех графиках должны использоваться только реальные цены. Так называемые цены «открытия» и «теоретические внутридневные» значения, публикуемые для индексов Доу, являются теоретической выдумкой, которая не отражает индексы в каждый отдельный момент. Эти модели представляют собой сумму цен открытия различных акций, которые могут возникать в разные моменты времени, или сумму дневных максимумов и минимумов каждой отдельной акции в индексе, независимо от времени появления экстремумов.

Основная цель классификации волн состоит в определении точки движения рынка, в которой в настоящее время находятся цены. Эта задача проста, пока подсчет волн ясен, как это бывает на быстрых эмоциональных рынках, особенно для импульсных волн, которые развиваются очевидным образом. В этих случаях построение краткосрочных графиков необходимо, чтобы увидеть все подразделения. Однако на вялых или неровных рынках, и особенно во время коррекций, волновая структура с большей вероятностью окажется сложной и будет развиваться медленно. В этих случаях более долгосрочные графики часто эффективно сжимают происходящее в такую форму, которая проясняет развивающуюся модель. Случаются моменты, когда правильное понимание волнового принципа позволяет предсказать тенденцию к боковому движению (например, для четвертой волны, когда волна 2 – зигзаг). Даже заранее предсказанные запутанность и летаргия – наиболее неприятные проявления для аналитика. Но как бы то ни было, они часть рыночной реальности и должны приниматься во внимание. Авторы настойчиво рекомендуют во время подобных периодов на время уйти с рынка и довольствоваться прибылью, полученной во время быстро разворачивающихся импульсных волн. Вы не можете заставить рынок действовать, он вас не послушается. Когда рынок отдыхает, делайте то же самое.

Для того чтобы правильно следить за фондовым рынком, следует использовать полулогарифмическую бумагу, поскольку история рынка выглядит разумно только в процентных отношениях. Инвестор озабочен процентом прибыли или убытков, а не числом пунктов, пройденных рыночным индексом. Например, десять пунктов промышленного индекса Доу – Джонса в 1980 г. означают движение на один процент. В начале 20-х годов десять пунктов означали движение на десять процентов, что несколько более существенно. Для простоты построения графиков мы тем не менее предполагаем использование полулогарифмического масштаба лишь для долгосрочных графиков, где разница особенно ощутима. Арифметический масштаб вполне приемлем, чтобы следить за часовыми волнами, поскольку рост в 40 пунктов при значении индекса Доу – Джонса в 800 с точки зрения процентов не так уж отличается от роста на 40 пунктов при значении индекса, равном 900. Таким образом, приемы построения каналов вполне работают в арифметическом масштабе при краткосрочных движениях.

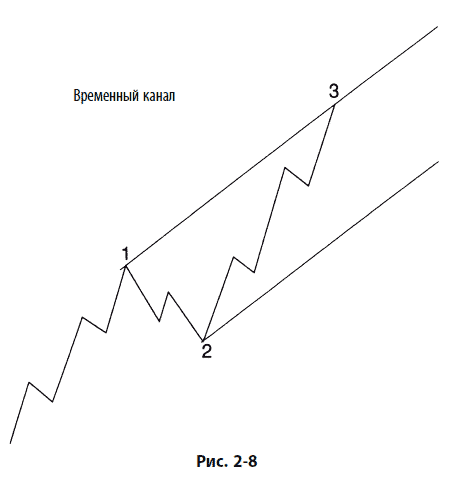

Построение канала

Эллиотт подметил, что канал из двух параллельных линий тренда обычно определяет верхнюю и нижнюю границы импульсной волны, и часто с удивительной точностью. Следует рисовать его как можно раньше, поскольку он помогает определить цели волн и предвидеть особенности развития тренда в будущем.

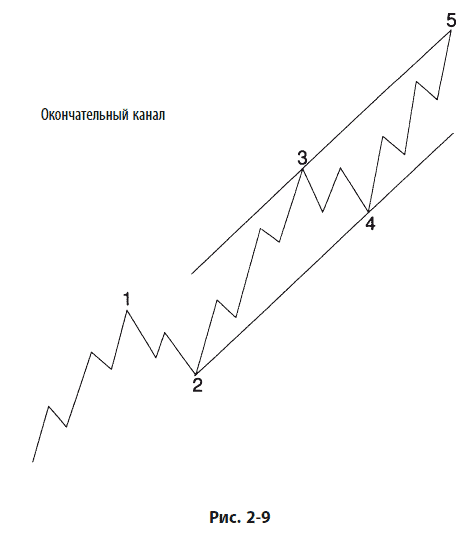

Прием начального построения канала для импульса требует по меньшей мере трех вспомогательных точек. Когда заканчивается волна 3, соедините точки, помеченные цифрами 1 и 3, а затем нарисуйте параллельную линию, проходящую через точку 2, как показано на рис. 2–8. Эта конструкция даст оценочные границы для волны 4. (В большинстве случаев третья волна уходит достаточно далеко, так что начальная точка исключается из набора точек, лежащих на границах канала.)

Если четвертая волна заканчивается в точке, не касающейся нижней границы канала, то нужно построить новый канал, для того чтобы определить цель пятой волны. Сначала соедините концы волн 2 и 4. Если волны 1 и 3 обычные, то верхняя параллель, проведенная через пик волны 3, наиболее точно укажет конец волны 5 (рис. 2–9). Если волна 3 необычно сильна, почти вертикальна, тогда параллель, проведенная через ее вершину, может оказаться слишком высоко поднятой. Опыт показывает, что в этом случае будет полезнее линия, параллельная нижней и проходящая через вершину волны 1, как на графике, иллюстрирующем поведение цен на золото в период с августа 1976 по март 1977 г. (см. рис. 6-12). В некоторых случаях полезно нарисовать обе линии вероятной верхней границы – это побудит вас к особой внимательности в отношении подсчета волн, а затем позволит предпринять нужные действия, подразумеваемые подсчетом волн.

Никогда не забывайте о том, что события происходят одновременно сразу на всех степенях тренда. Иногда, например, пятая волна промежуточной степени в рамках пятой волны первичной степени будет оканчиваться, достигая верхней линии канала одновременно на обеих степенях. Или, например, прокол границы канала на суперциклической степени будет прекращаться в тот момент, когда цены достигнут верхней линии канала циклической степени.

Прокол верхней границы

Если внутри параллельного канала или сходящихся линий диагонального треугольника пятая волна приближается к своей верхней трендовой линии при снижении объема, это показатель того, что волна окончится на ее уровне или не дойдет до нее. Если объем остается значительным при приближении пятой волны к своей верхней трендовой линии, это говорит о возможном проколе линии, которое Эллиотт называл «перебросом». Вблизи точки прокола четвертая волна маленькой степени может совершать боковое движение непосредственно под границей канала, давая возможность пятой волне затем проколоть эту границу при резком росте объема торгов.

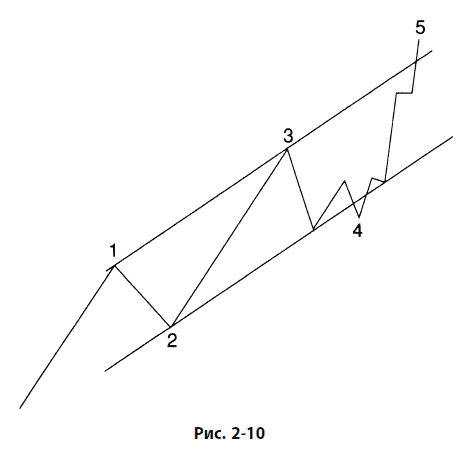

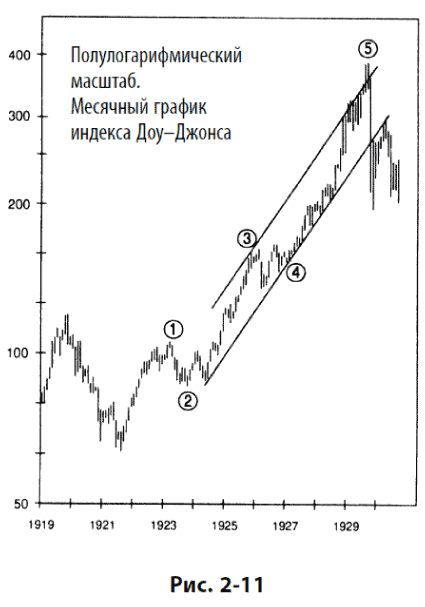

Прокол верхней границы временами заранее сообщает о себе с помощью предшествующего ему «прокола нижней границы» либо волной 4, либо второй подволной из волны 5, как предполагает иллюстрация из книги Эллиотта «Волновой принцип», воспроизведенная на рис. 2-10. Прокол линии подтверждается немедленным разворотом назад под линию. Прокол границы канала также может возникать и на падающем рынке. Эллиотт правильно предостерегал, что верхний прокол на высокой волновой степени усложняет идентификацию волн меньших степеней, поскольку верхние границы каналов меньших степеней иногда оказываются пробитыми последней пятой волной. На рис. 1-17, 1-19 и 2-11 показаны взятые из реальной жизни примеры проколов границы канала.

Масштаб – арифметический или полулогарифмический?

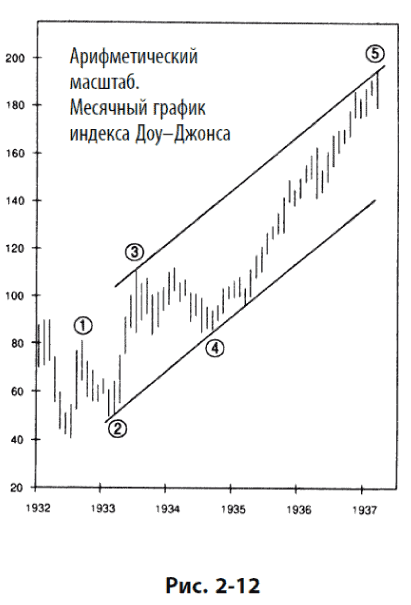

Эллиотт настаивал, что необходимость построения канала в полулогарифмическом масштабе указывает на наличие инфляции. До сих пор никто из исследователей волнового принципа не усомнился в этом очевидно неверном предположении. Некоторые из различий, замеченных Эллиотом, могли быть вызваны различиями в степенях волн, исследуемых им, поскольку чем больше степень волны, тем более необходим полулогарифмический масштаб. С другой стороны, фактически безукоризненные каналы, которые сформировались на рынке 1921–1929 гг. в полулогарифмическом масштабе (см. рис. 2-11) и на рынке 1932–1937 гг. в арифметическом масштабе (см. рис. 2-12), показывают, что волны одной и той же степени будут формировать корректные трендовые каналы Эллиотта лишь при избирательном построении их графиков в подходящем масштабе. В арифметическом масштабе бычий рынок 20-х годов пробивает верхнюю границу, в то время как в полулогарифмическом масштабе бычий рынок 30-х годов не достигает верхней границы.

Что касается предположений Эллиотта относительно инфляции, мы заметили, что период 20-х годов в действительности сопровождался дефляцией средней силы, поскольку индекс потребительских цен снижался в среднем на 0,5 % в год, в то время как период с 1933 по 1937 г. был инфляционным и сопровождался ростом индекса потребительских цен на 2,2 % в год. Это убеждает нас в том, что инфляция не является причиной, стоящей за необходимостью использования полулогарифмического масштаба. Фактически, за исключением указанной разницы в образовании каналов, эти две волны циклической степени удивительно схожи: они создают почти одинаковый рост цен (в 6 и 5 раз соответственно), обе они содержат растянутые пятые волны, и пик третьей волны дает один и тот же процентный прирост относительно дна в каждом из этих случаев. Основная разница между этими двумя бычьими рынками заключается в форме и временной продолжительности каждой отдельной подволны.

Можно предположить, что необходимость полулогарифмического масштаба связана с волной, находящейся в процессе ускорения, независимо от причин движения цен. Имея некоторую ценовую цель и предполагая определенную длительность во времени, каждый может нарисовать гипотетически удовлетворительный волновой канал Эллиотта из одной и той же начальной точки как в арифметическом, так и в полулогарифмическом масштабе, надлежащим образом скорректировав наклон волн. Таким образом, вопрос о том, следует ли ожидать параллельного канала в арифметическом или полулогарифмическом масштабе, до сих пор не решен – он находится в стадии разработки. Если развитие цены в некоторой точке не оказывается внутри двух параллельных линий в том масштабе, который вы используете, переключитесь на другой масштаб, чтобы рассматривать канал в правильной перспективе. Чтобы полностью контролировать развитие событий, следует использовать оба масштаба.

Объем торгов

Эллиотт использовал объем как инструмент проверки подсчета волн и проецирования растяжений. Он обнаружил, что на бычьем рынке объему свойственна естественная тенденция к увеличению или снижению в соответствии со скоростью изменений цены. На поздних стадиях коррективной фазы снижение объема часто указывает на уменьшение давления продаж. Нижняя точка объема часто совпадает с точкой разворота рынка. В обычной пятой волне степени ниже первичной объем, как правило, бывает меньше, чем в третьей волне. Если объем в повышательной пятой волне степени меньше первичной равен или превышает объем в третьей волне, значит, набирает силу растяжение пятой волны. Поскольку в любом случае такой исход ожидаем при примерно равных длинах первой и третьей волн, это прекрасное предупреждение о возникновении того редкого случая, когда и третья, и пятая волны окажутся растянутыми.

На степенях от первичной и выше объем в повышательной пятой волне обычно бывает выше, просто из-за естественного долгосрочного роста числа участников бычьего рынка. Эллиотт заметил, что объем в конечной точке бычьего рынка степени выше первичной зачастую доходит до небывалых высот. И наконец, как уже говорилось, объем часто образует стремительный шип в точке верхней границы трендового канала или линии сопротивления диагонального треугольника. (Иногда обе эти точки могут появиться одновременно, если, например, пятая волна диагонального треугольника заканчивается прямо на верхней границе канала, содержащего ценовые движения более высокой степени.)

В дополнение к этим нескольким ценным наблюдениям в различных разделах данной книги мы развиваем мысль о важности объема. Однако наиболее существенно то, что объем помогает подсчету волн и формированию прогнозов. Эллиотт однажды сказал, что объем сам изменяется согласно моделям волнового принципа независимо от цены. Однако авторы не нашли убедительных свидетельств этому предположению.

«Правильный вид»

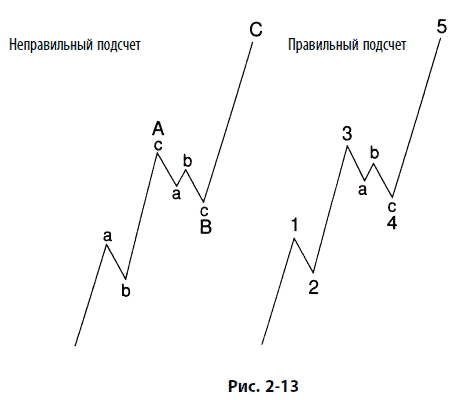

Общий вид волны должен совпадать с одной из известных волновых моделей. Хотя любую пятиволновую последовательность можно разметить как зигзаг (если первые три подволны обозначить как волну А, см. рис. 2-13), поступать таким образом совершенно неправильно. При допущении таких искажений анализ Эллиотта потерял бы свою опору. Если волна 4 оканчивается значительно выше максимума волны 1, пятиволновая последовательность должна классифицироваться как импульс. Поскольку волна А в этом гипотетическом примере состоит из трех волн, следовало бы ожидать, что волна В упадет примерно до начала волны А, как при горизонтальной коррекции. Однако этого не произошло. В то время как подсчет внутренних волн оказывается путем к идентификации волны, ее правильная общая форма, в свою очередь, часто оказывается путем к корректному внутреннему подсчету.

«Правильный вид» волны диктуют все те обстоятельства, которые мы очертили к этому моменту в двух первых главах. Наш опыт говорит о том, что чрезвычайно опасно допускать, чтобы наша эмоциональная вовлеченность в события на рынке приводила к принятию такого подсчета волны, который отражал бы несоразмерные отношения волн или уродливую модель просто на основании того, что модели волнового принципа эластичны.

Эллиот предостерегал, что «правильный вид» может не быть очевидным одновременно на всех степенях тренда. Решение состоит в том, что следует сосредоточиться на наиболее ясных степенях. Если часовой график запутан, отступите и взгляните на дневной или недельный график. И наоборот, если недельный график предлагает слишком большое количество возможностей, сконцентрируйтесь на менее долгосрочных движениях, пока не прояснится более широкая картина. Вообще говоря, чтобы анализировать подразделения на быстро меняющихся рынках, нужны краткосрочные графики, а в случае медленных рынков лучше графики более долгосрочные.

Индивидуальность волны

Идея волновой индивидуальности оказывается существенным расширением волнового принципа. Только в этом разделе волнового анализа математика уходит на второй план, уступая свое место психологии.

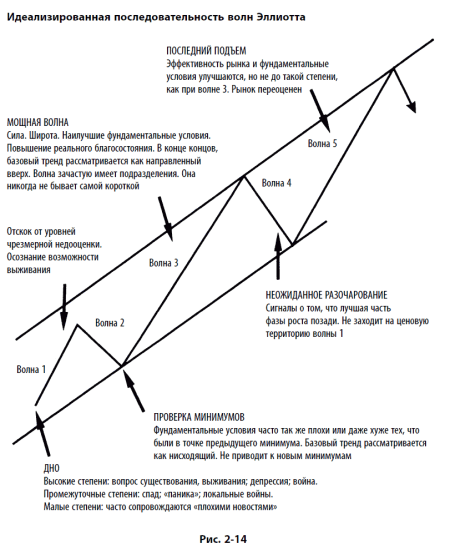

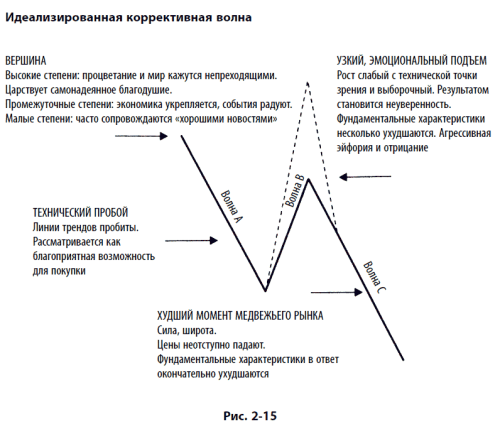

Индивидуальность каждой волны в эллиоттовской последовательности является неотъемлемой частью отражения массовой психологии, в ней воплощенной. Эмоциональное движение масс от пессимизма к оптимизму и обратно склонно следовать каждый раз одним и тем же путем, приводя к схожим обстоятельствам в соответствующих точках волновой структуры. Индивидуальность каждого типа волны – манифест того, относится ли волна к большой суперциклической степени, или же к подмельчайшей. Эти свойства не только подсказывают, чего ожидать от следующей последовательности, но иногда помогают определить текущее положение рынка в волновой прогрессии, когда по иным причинам подсчет волн неясен или может быть интерпретирован разными способами. Бывают моменты, когда несколько различных способов подсчета волн одинаково приемлемы с точки зрения всех известных правил Эллиотта. Именно в этих обстоятельствах знание индивидуальных признаков волн может оказаться бесценным. Распознав характер отдельной волны, вы часто получаете возможность правильно истолковать более крупную модель. Последующее обсуждение связано с базовой картиной бычьего рынка, показанной на рис. 2-14 и 2-15. Эти наблюдения применяются с точностью до наоборот, когда действующие волны направлены вниз, а противодействующие – вверх.

Первые волны. По грубой оценке, примерно половина первых волн является частью процесса установления нового ценового «дна» и, таким образом, часто подвергается серьезной коррекции со стороны волны 2. Однако в противоположность ралли на медвежьем рынке в рамках предшествующего спада эта первая волна поднимается более конструктивно с технической точки зрения и часто демонстрирует некоторый рост объема и широты рынка. Налицо множество коротких продаж, поскольку большинство убеждены, что в целом тренд направлен вниз. У инвесторов, наконец, есть «еще один отскок цен, позволяющий продать», и они пользуются случаем. Другие 50 % первых волн поднимаются либо с сильного уровня поддержки, сформированной предшествующей коррекцией, как это было в 1949 г., либо после неудачной попытки пробить нижнюю границу (в 1962 г.). В этих случаях первые волны бывают динамичными и лишь умеренно корректируются.

Вторые волны. Вторые волны часто настолько сильно корректируют волну 1, что большая часть полученной до этого прибыли теряется к моменту их окончания. Это особенно верно в случае приобретения опционов «колл», поскольку размеры премий существенно снижаются в условиях страха, сопровождающего вторые волны. К этому моменту инвесторы твердо уверены в том, что медвежий рынок вернулся навсегда. Вторые волны часто заканчиваются при очень низких объемах торговли и волатильности, указывающих на то, что давление продавцов иссякло.

Третьи волны. Третьи волны сильны и широки, и тут невозможно ошибиться с направлением тренда. Погоду делают, по мере возвращения уверенности, все более благоприятные фундаментальные условия. Третьи волны обычно дают наибольший объем торговли, сопровождающийся активным ценовым движением, и наиболее часто оказываются растянутыми. Из этого, конечно, следует, что третья волна третьей волны и т. д. будет наиболее волатильным моментом в любой волновой последовательности. В эти моменты неизменно происходят пробои, разрывы «продолжения», скачки объема при исключительной широте рынка, главные подтверждения тренда по теории Доу и стремительные ценовые движения, что создает на рынке большую часовую, дневную, недельную, месячную или годовую (в зависимости от степени волны) прибыль. Влияние данной волны ощущают практически все акции. Индивидуальный характер третьих волн дает наиболее значимые, после волн В, указания на правильный подсчет волн при их развертывании.

Четвертые волны. Четвертые волны предсказуемы с точки зрения как их глубины, так и формы, поскольку в соответствии с нормой чередования они должны отличаться от предыдущей второй волны той же степени. Они скорее склонны к боковому движению, создавая основу для последней импульсной волны 5. Неликвидные акции во время этой волны достигают своих максимумов и начинают снижаться, поскольку лишь сила третьей волны была способна привести их в какое-то движение. Это начальное ухудшение на рынке готовит почву для неуверенности и намеков на слабость во время пятой волны.

Пятые волны. Пятые волны на фондовом рынке с точки зрения широты всегда менее динамичны, чем третьи. Кроме этого, они обычно показывают более медленную максимальную скорость ценовых изменений, хотя, если пятая волна оказывается растяжением, скорость ценовых изменений в третьей подволне пятой волны может превышать ту, что была во время третьей волны. Объем обычно растет в импульсных волнах циклической или более высокой степени. Однако в пятых волнах степени ниже первичной такое обычно случается, только если они растянуты. В других случаях, как правило, ожидайте снижения объемов в пятой волне в противоположность третьей. Дилетанты иногда ожидают «кульминаций» в конце длительных трендов, но история фондового рынка не знает примеров максимального ускорения на пике. Даже если пятая волна растянута, пятая подволна пятой волны потеряет тот динамизм, который ей предшествовал. Во время повышательных пятых волн оптимизм достигает своей наивысшей точки, несмотря на сужение рынка. Как бы то ни было, рынок в лучшем состоянии, если сравнивать его с отскоками в рамках предыдущей коррективной волны. Например, ралли конца 1976 г. не было впечатляющим с точки зрения индекса Доу, но все же это была движущая волна, в противоположность подъемам предыдущих коррективных волн в апреле, июле и сентябре, которые оказали еще меньшее влияние на фондовые индексы и совокупный индикатор роста – падения. Как памятник оптимизму, который могут вызывать пятые волны, консультационные фирмы две недели спустя пришли к заключению, что ралли сопровождалось самым низким в истории процентом «медведей» (4,5 %), несмотря на то что пятая волна оказалась неспособной образовать новый максимум!

Волны А. Во время волны А медвежьего рынка инвестиционный мир обычно уверен, что это противодействие – всего лишь отступление перед следующим туром подъема. Покупатели по-прежнему ломятся на рынок, несмотря на появление первых пугающих технических признаков на графиках отдельных акций. Волна А задает тон следующей волне В. Пятиволновая волна А указывает на то, что волна В будет зигзагом, в то время как трехволновая волна А указывает на треугольник или горизонтальную коррекцию.

Волны В. Волны В обманчивы. Они играют злые шутки с простаками, образуют «бычьи» ловушки. Это рай для спекулянтов, оргия азарта или выражение тупого институционального самодовольства (или и то и другое одновременно). Они часто связаны с фокусом на узком списке акций, часто «не подтверждены» другими индексами (см. обсуждение теории Доу в главе 7), они редко бывают сильными технически и практически всегда обречены на полную коррекцию волной С. Если аналитик может уверенно сказать себе: «С рынком творится что-то не то» – скорее всего, это волна В. Волны X и D в расширяющихся треугольниках (они обе являются повышательными коррективными волнами) обладают теми же характеристиками. Достаточно всего нескольких примеров, чтобы проиллюстрировать сказанное.

– Направленная вверх коррекция 1930 г. была волной В в рамках зигзагообразного снижения А – В–С 1929–1932 гг. Роберт Риа прекрасно описывает эмоциональный климат того времени в своей работе «История индексов» (1934):

«…Многие наблюдатели приняли это за сигнал бычьего рынка. Помню, я открыл короткую позицию по акциям в начале декабря 1929 г., после того как в октябре мне уже удалось неплохо заработать на короткой продаже. Когда медленный, но твердый рост января и февраля превысил предыдущий максимум, я запаниковал и закрыл позицию с заметными убытками… я забыл, что от ралли можно ожидать вероятного возврата цен на 66 или более процентов от падения 1929 г. Почти все тогда говорили о наступлении нового бычьего рынка. Консультанты были настроены крайне по-бычьи, и объемы торговли взлетели выше пика 1929 г.».

– Подъем 1961–1962 гг. был волной (b) в расширенной горизонтальной коррекции (а) – (b) – (с). На вершине, образовавшейся в начале 1962 г., акции продавались при неслыханных соотношениях P/E (цена/прибыль), которых не бывало ни до того момента, ни после него. Совокупная широта рынка уже достигла пика вместе с вершиной третьей волны в 1959 г.

– Подъем, имевший место с 1966 по 1968 г., был волной В в коррективной модели циклической степени. Эмоции захлестнули публику, и «бросовые» акции устремлялись ввысь в спекулятивной лихорадке, что было совсем не похоже на правильное и обычно оправданное с фундаментальной точки зрения участие второстепенных акций в первой и третьей волне. Промышленный индекс Доу шел вверх крайне неубедительно и, наконец, не смог подтвердить новые феноменальные максимумы вторичных индексов.

– В 1977 г. транспортный индекс Доу – Джонса на волне В достиг новых максимумов, совершенно не подтвержденных промышленным индексом. Акции авиалиний и автоперевозчиков не участвовали в росте. Только акции железнодорожных перевозчиков угля оказались участниками энергичной игры. Таким образом, широта индекса была явно недостаточна, что еще раз подтверждает, что настоящая широта обычно свойственна импульсным волнам, но не коррекциям.

– Обсуждение волны В на рынке золота перенесено в главу 6.

Обычно наблюдается, что волны В промежуточной степени и ниже показывают снижение объема, в то время как волны В первичной и более высоких степеней могут демонстрировать больший объем, чем тот, что сопровождал предшествующий бычий рынок, а это обычно указывает на широкое участие публики в торговле.

Волны С. Понижательные волны С обычно наиболее болезненны для рынка. Они являются третьими волнами и обладают большинством присущих третьим волнам свойств. Именно во время этих снижений наиболее надежной инвестицией являются наличные деньги. Иллюзии, удержавшиеся во время волн А и В, исчезают, страх берет верх. Волны С устойчивы и широки. Волна С имела место в 1930–1932, 1962 гг. 1969–1970 и 1973–1974 гг. также могут быть отнесены к волнам С. Повышательные волны С в рамках направленных вверх коррекций на более крупных медвежьих рынках не менее динамичны, их можно спутать с началом нового внезапного подъема, особенно если они разворачиваются пятью волнами. Ралли октября 1973 г. (см. рис. 1-37), например, было волной С в перевернутой расширенной горизонтальной коррекции.

Волны D. Волны D почти во всех треугольниках (за исключением расширяющихся) сопровождаются увеличением объемов торговли. Вероятно, так происходит из-за того, что волны D в нерасширяющихся треугольниках являются гибридами, они частично коррективны, при этом обладая некоторыми характеристиками первых волн, поскольку следуют за волнами С и не подвергаются полной коррекции. Волны D, будучи подъемами в рамках коррективных волн, настолько же обманчивы, как и волны В. Рост, имевший место с 1970 по 1973 г., был волной D внутри большой волны IV циклической степени. Самодовольная склонность находить на рынке «единственное решение», которая характеризует среднего институционального финансового управляющего, в этот период была чрезвычайно распространена. В росте участвовало лишь небольшое количество акций. Широта рынка, так же как и транспортный индекс Доу, быстро достигла пика в 1972 г. и начала падать, а затем не смогла подтвердить чрезвычайно высокие цены пятидесяти наиболее популярных акций. Вашингтон на полных парах увеличивал инфляцию, пытаясь поддержать на протяжении всего подъема рынка иллюзию процветания, что было необходимо перед надвигающимися президентскими выборами. Как и в случае предыдущей волны B, слово «обманчивость» для этого периода самое верное определение.

Волны Е. Волны Е в треугольниках рассматриваются большинством обозревателей рынка как драматическое начало нового нисходящего тренда, следующее за достигнутой вершиной. Они почти всегда сопровождаются плохими новостями. Это, в соединении со склонностью волн Е инсценировать ложные пробои ограничивающих линий треугольника, усиливает «медвежью» убежденность участников рынка именно в этот момент, когда они должны готовиться к началу существенного роста цен. Таким образом, волны Е, будучи волнами конечными, сопровождаются настолько же эмоционально сильным психологическим фоном, как и пятые волны.

Поскольку обсуждаемые здесь тенденции не являются неизбежными, они формулируются не как правила, а как нормы. Как бы то ни было, отсутствие таковой неизбежности вряд ли умаляет их пользу. Например, взгляните на рис. 2-16, где изображен часовой график самых последних событий на рынке – четыре начальных волны роста малой степени промышленного индекса Доу – Джонса после минимума 1 марта 1978 г. Волны соответствуют теории Эллиотта от начала до конца: в длине волн, в модели поведения объема торговли (не показана), в канале тренда, в норме равенства, в размере коррекции волны А, следующей за растяжением, в ожидаемом минимуме четвертой волны, в безукоризненном внутреннем счете, в чередовании, во временных последовательностях Фибоначчи, в отношениях коэффициентов Фибоначчи. Единственный нетипичный аспект – большой размер волны 4. На него можно не обращать внимания, поскольку отметка 914 является разумной целью с той точки зрения, что она соответствует коррекции в 0,618 раз снижения 1976–1978 гг.

Нормы допускают исключения, но если бы это было не так, анализ рынка был бы точной наукой, а не вероятностной. Как бы то ни было, при основательном знании норм волновой структуры вы можете быть вполне уверены в том, что ваш подсчет волн правилен. В результате вы можете использовать поведение рынка для проверки подсчета волн, так же как и подсчет волн для предсказания поведения рынка.

Обратите внимание и на то, что нормы волн Эллиотта охватывают большинство аспектов традиционного технического анализа, таких как «скорость» рынка и настроения инвесторов. В результате значение традиционного технического анализа сегодня возросло, поскольку он помогает определить положение рынка в волновой структуре Эллиотта. С этой точки зрения использование подобных инструментов во всех смыслах поощрительно.

Изучение основ

Освоив инструменты, речь о которых шла в главах 1 и 2, любой читатель может самостоятельно провести анализ волн Эллиотта. Те, кто пренебрегают основательным изучением предмета или строгим применением правил, сдаются уже до того, как попробовали. Наилучшее учебное упражнение состоит в том, чтобы, придерживаясь часовых графиков, постараться соотнести все колебания цен с волновыми моделями Эллиотта, при этом не пренебрегая никакими возможностями. Постепенно пелена перед вашими глазами рассеется, и вы изумитесь тому, что начнете видеть.

Важно помнить, что раз уж инвестиционная тактика всегда должна соответствовать наиболее надежному способу подсчета волн, понимание возможности альтернативных истолкований может быть чрезвычайно полезно для корректировки своих действий в случае неожиданных событий, для немедленного понимания их возможных перспектив и для того, чтобы приспосабливаться к изменчивой структуре рынка. Жесткие правила волнового анализа имеют громадное значение в сужении бесконечного количества возможностей до относительно небольшого списка, в то время как гибкость, свойственная этим моделям, исключает сетования по поводу того, что происходящее сегодня на рынке «невозможно».

«Когда вы исключите то, что невозможно, все оставшееся, насколько бы невероятным оно ни казалось, будет правдой», – красноречиво заявил Шерлок Холмс своему неизменному спутнику доктору Ватсону в «Знаке четырех» Артура Конан Дойля. Этот совет представляет собой сжатое резюме того, что вам нужно знать, чтобы достичь успеха с помощью теории Эллиотта. Наилучший подход – это дедукция. Зная, чего не допускают правила Эллиотта, вы можете дедуктивно вывести, что все оставшееся вполне может случиться, каким бы невероятным это не казалось с иной точки зрения. Знание норм растяжения, чередования, перекрытия, построения канала и т. д. – значительно более грозный арсенал, чем может показаться с первого взгляда. К несчастью для многих, этот подход требует размышления и работы и редко предлагает механические сигналы. Тем не менее такой способ мышления, основывающийся на процессе исключения, – лучшее, что предлагает Эллиотт, а кроме того, это интересно!

Ради примера такого способа дедуктивного рассуждения вернитесь к рис. 1-14 и прикройте листом бумаги часть графика, описывающую поведение цены, имевшее место с 17 ноября 1976 г. и далее. Без пометок и граничных линий рынок показался бы бесформенным. Но, призвав в качестве руководства волновой принцип, нетрудно понять значение структуры. Теперь спросите себя, как бы вы предсказывали следующее движение? Вот касающийся той даты анализ Роберта Прехтера, изложенный в письме к А. Дж. Фросту и кратко воспроизводящий отчет для Merrill Lynch, выпущенный им накануне:

«Я прилагаю свое сегодняшнее мнение, намеченное в общих чертах на последнем графике. Я использовал лишь часовые графики, чтобы прийти к этому заключению. Мой аргумент состоит в том, что третья волна первичной степени, начавшаяся в октябре 1975 г., до сих пор не завершилась, и что сейчас в разгаре пятая волна промежуточной степени этой первичной волны. Первое и наиболее важное – я убежден, что происходившее с октября 1975 по март 1976 г. до сих пор было тремя волнами, а не пятью и что только возможность «усечения» 11 мая могла бы завершить эту волну как пятерку. Однако построение, следующее за этим возможным «усечением», не кажется мне корректным, поскольку первое снижение до 956,45 должно было быть пятиволновым, а все последующее построение является очевидной горизонтальной коррекцией. Таким образом, я думаю, что с 24 марта мы находимся в четвертой коррективной волне. Эта коррективная волна полностью отвечает требованиям к расширяющемуся треугольнику, который, конечно, может быть только четвертой волной. Соответствующие трендовые линии предельно точны, как и нижняя цель, полученная путем умножения размера первого существенного снижения цен (с 24 марта по 7 июня; 55,51 пункт) на 1,618, что дает 89,82 пункта. 89,82 пункта от истинной вершины третьей волны промежуточной степени, равной 1011,96, дает нижнюю цель, равную 922, которая была достигнута на прошлой неделе 11 ноября (действительный часовой минимум равен 920,62). Это предполагало бы теперь, что пятая волна промежуточной степени вернется к новым максимумам, завершив третью волну первичной степени. Единственная проблема, которая мне видится в таком истолковании, состоит в том, что Эллиотт полагал, что понижения во время четвертой волны обычно удерживаются на уровне, превышающем падение во время предыдущей четвертой волны меньшей степени, в данном случае 950,57 (17 февраля), а это, конечно, было нарушено. Тем не менее я обнаружил, что это правило не устойчиво. За перевернутым симметричным треугольником должно следовать ралли, длина которого приблизительно равна самой широкой части треугольника. Такое ралли предполагало бы цель 1020–1030 и не достигло бы до цели 1090–1100 на трендовой линии. Кроме того, в рамках третьих волн первая и пятая подволны склонны к равенству по времени и величине. Поскольку первая волна (окт. 75 – дек. 75) совершила 10-процентное движение за два месяца, данная пятая должна бы покрыть примерно 100 пунктов (1020–1030) и достичь пика в январе 1977 г., снова не дойдя до отметки на трендовой линии».

Теперь откроем оставшуюся часть графика, чтобы увидеть, как все эти нормы помогли в оценке вероятного пути рынка.

Кристофер Морли однажды сказал: «Танцы – удивительная наука для барышни. Занимаясь ими, она впервые учится предугадывать, что собирается делать мужчина до того, как он что-то делает». Таким же образом волновой принцип учит аналитика понимать, что скорее всего произойдет на рынке, прежде чем это происходит.

После того как вы овладели методами Эллиотта, они навсегда останутся с вами. Вы не сможете перестать их использовать, как невозможно разучиться ездить на велосипеде. С этого момента поиск разворотной точки рынка станет для вас вполне обычной задачей, и даже не слишком трудной. Более того, давая вам ощущение уверенности в том, что вы понимаете, в какой точке своего прогресса находится рынок, знание волнового принципа Эллиотта может подготовить вас психологически к принятию флуктуационной природы движения цены и освободить от наиболее широко распространенной ошибки аналитиков, всегда линейно проецирующих сегодняшние тренды на будущее. Наиболее важно то, что волновой принцип часто заранее предсказывает относительную величину следующего периода прогресса и регресса на рынке. В понимании этих тенденций и заключается разница между успехом и провалом финансовых предприятий.

Практическое применение

Практическая цель любого аналитического метода состоит в том, чтобы идентифицировать на рынке минимумы, пригодные для покупки (или закрытия коротких позиций), и максимумы, пригодные для продажи (или короткой продажи). Когда вы разрабатываете систему торговли или инвестирования, вам следует выбрать определенные модели мышления, которые помогут оставаться одновременно гибким и решительным, защищенным и агрессивным, в зависимости от того, чего требует ситуация. Волновой принцип Эллиотта не такая система, но он вне конкуренции как основа для ее создания.

Несмотря на тот факт, что многие аналитики не считают его таковым, волновой принцип во всех смыслах является объективным методом исследования, или, как это выразил Коллинз, «дисциплинированной формой технического анализа». Болтон часто повторял, что одной из самых сложных вещей, которым ему приходилось учиться, было умение верить своим глазам. Если вы не верите в то, что видите, значит, вы заранее настроены на некоторое другое решение. С этого момента ваш подсчет волн становится субъективным и перестает иметь какое-либо значение.

Как можно остаться объективным в мире неопределенности? Это несложно, если вы понимаете истинную цель собственного анализа.

Без Эллиотта кажется, что для поведения рынка открывается бесчисленное множество возможностей. То, что предлагает волновой принцип, – это способ, во-первых, ограничить число возможностей, во-вторых, определить их относительные вероятности. В высшей степени специфичные правила Эллиотта сводят число возможных альтернатив к минимуму. Среди них наилучшая интерпретация, иногда называемая «предпочтительным подсчетом», та, что удовлетворяет наибольшему количеству норм. Порядок других толкований определяется соответственно. В результате компетентные аналитики, применяющие правила и нормы волнового принципа объективно, обычно бывают единогласны в том, что касается перечня возможностей и порядка вероятностей возможных исходов в любой определенный момент времени. Такой порядок обычно может быть установлен с определенностью. Однако не думайте, что определенность по поводу порядка вероятностей – это то же самое, что определенность по поводу одного конкретного исхода. Лишь при крайне редких стечениях обстоятельств вы точно знаете, что рынок собирается делать. Вы должны понимать и принимать, что даже подход, который может определить высокие шансы на некоторое специфическое событие, иногда оказывается неверным.

Вы можете психологически подготовиться к таким исходам с помощью непрерывного обновления второй наилучшей интерпретации, которую иногда называют «альтернативным подсчетом». Поскольку применение волнового принципа является вероятностной задачей, то постоянное поддержание альтернативного подсчета волн является неотъемлемой частью его правильного использования. В том случае, если рынок нарушает ожидаемый сценарий, альтернативный подсчет немедленно становится вашим новым предпочтительным подсчетом. Если вас сбросила лошадь, хорошо бы приземлиться прямо на спину другой.

Всегда инвестируйте в соответствии с предпочтительным подсчетом. Иногда два или даже три наилучших способа подсчета могут диктовать одну и ту же инвестиционную точку зрения. Постоянное внимание к альтернативным подсчетам может дать вам возможность заработать деньги даже тогда, когда ваш предпочтительный подсчет неверен. Например, после локального минимума, который вы ошибочно рассматривали как наиболее важный, вы можете на более высоком уровне понять, что рынок уязвим и может прийти к новым минимумам. Это понимание появляется после того, как за локальным минимумом следует ясно очерченное трехволновое ралли, вместо необходимой пятерки, поскольку трехволновое ралли – знак направленной вверх коррекции. Таким образом, то, что случается после разворотной точки, часто помогает подтвердить или опровергнуть предполагаемый статус минимума или максимума, причем задолго до возникновения опасности.

Даже если рынок не позволяет такого изящного изменения мнения, волновой принцип все-таки предлагает исключительно ценные вещи. Большинство иных подходов к анализу рынка, таких как фундаментальные, технические или циклические, не содержат в себе подходящих способов своевременно изменить мнение, если вы не правы. Напротив, волновой принцип предлагает встроенный объективный метод размещения защитных остановок. Поскольку волновой анализ основан на ценовых моделях, модель, определенная как завершенная, либо закончилась, либо нет. Если рынок меняет направление, то аналитик поймал разворот. Если движение рынка выходит за пределы уровня, диктуемого предположительно завершенной моделью, то вывод ошибочен и любые финансовые средства, попавшие в зону риска, должны быть немедленно отозваны.

Конечно, довольно часто бывают случаи, когда, несмотря на строгий анализ, не существует очевидно предпочтительной интерпретации. В такие моменты вы должны подождать до тех пор, пока подсчет не обнаружит себя сам. Когда через некоторое время видимый беспорядок выстроится в ясную картину, вероятность того, что разворотная точка поблизости, может неожиданно и волнующе вырасти почти до 100 %.

Возможность определять подобные стечения обстоятельств уже достаточно замечательна, но волновой принцип оказывается и единственным методом анализа, предлагающим также нормы для прогнозирования. Многие из этих нормы специфичны и могут нередко приводить к ошеломляюще точным результатам. Если рынку и вправду свойственно вести себя по определенным моделям и если эти модели обладают узнаваемой геометрией, тогда, независимо от возможных вариаций, определенные взаимоотношения цены и времени, вероятно, повторяемы. Опыт говорит о том, что так оно и есть.

Наша работа в том и состоит, чтобы заранее определять, куда, вероятнее всего, приведет рынок следующее движение. Одно из преимуществ определения цели в том, что она дает некий фон для разворачивающихся событий, на котором можно следить за движением рынка. Таким образом, вы очень быстро получаете сигнал тревоги, когда что-то происходит не так, и можете переменить свою интерпретацию на более пригодную, если рынок делает не то, чего вы ожидали. Второе преимущество предварительного выбора цели состоит в том, что она психологически готовит вас к тому, чтобы покупать, когда другие в отчаянии продают, и продавать, когда другие уверенно покупают, поддавшись окружающей эйфории.

Совершенно неважно, каково ваше текущее мнение о рынке: оно не сможет оправдать то, что вы перестаете следить за развитием волновой структуры. В конце концов, рынок – это информация, и изменения в его поведении могут диктовать изменения в точке зрения. В каждый конкретный момент у вас есть только три возможности: это занимать длинную или короткую позицию или остаться в стороне. Этот выбор иногда можно сделать после беглого взгляда на график, а в других случаях только после напряженнейшей работы.

Несмотря на ваши познания и квалификацию, ничто не сможет полностью подготовить вас к реальной торговле своими собственными деньгами на рынке. Торговля на бумаге не сможет этого сделать. Наблюдения за другими не смогут этого сделать. Не смогут сделать этого и компьютерные игры. Решить задачу квалифицированного применения метода несколько сложнее, чем просто собрать необходимые инструменты. Когда вы действуете в соответствии с методом, вы сталкиваетесь с реальной работой – борьбой с собственными эмоциями. Вот почему анализ и зарабатывание денег требуют разных навыков. Нет способа понять эту битву, не находясь на поле брани. Лишь финансовые спекуляции готовят вас к финансовым спекуляциям.

Если вы решили попытаться сделать то, что удается лишь одному из тысячи – успешно торговать или инвестировать на рынках, – выделите определенное количество денег, значительно меньше всего вашего состояния. Таким образом, когда вы неизбежно потеряете все к концу первого этапа, у вас все-таки будут средства на жизнь, вы сможете исследовать причины своих убытков. Когда эти причины будут найдены, вы наконец окажетесь на пути ко второй стадии – длительному процессу победы над своими эмоциями, когда разум начнет превалировать. Это задача, к решению которой вас никто не сможет подготовить; вы должны это сделать самостоятельно. Тем не менее мы можем предложить хорошую основу для анализа. Бесчисленные возможные карьеры трейдеров и инвесторов были обречены с самого начала из-за выбора никчемного аналитического подхода. Мы говорим: выбирайте волновой принцип. С его помощью вы начнете думать правильно, и это первый шаг на пути к инвестиционному успеху.

Назад: Глава 1. Общая концепция

Дальше: Глава 3. Исторические и математические аспекты волнового принципа