Книга: Основы международного корпоративного налогообложения

Назад: 2.10. Концепция источника

Дальше: 2.12. Принцип существенной связи, или нексуса

2.11. Базовые правила источника

Каждое государство должно установить свои собственные правила определения источника. Рой Рохатги называет их базовыми правилами определения источника (basic source rules). Обычно они основываются на местонахождении экономической деятельности, в результате которой возникает доход, т. е. где начисляется или выплачивается прибыль. Во многих странах такие правила чаще определяются не конкретной законодательной нормой, а практикой налогообложения. Если говорить максимально широко, то любой доход, возникающий от деятельности в пределах территории государства, имеет источник в нем. Таким образом, источник прежде всего подразумевает географическую связь (geographical connection), в связи с чем необходимо установить географические пределы территории страны. Для материковых стран такое определение не связано со значительными трудностями, чего нельзя сказать о странах с морской границей. К прибрежным территориям по международному морскому праву относится территориальное море, ширина которого равна максимум 12 морским милям от береговой линии, измеряемой наибольшей линией отлива. Тем не менее юрисдикция государства распространяется не только на территориальное море, но и на природные ресурсы исключительной экономической зоны и деятельность на континентальном шельфе, в отношении которых государство осуществляет свой суверенитет. Р. Рохатги приводит в качестве примера плавающий отель (floating hotel), принадлежащий нерезиденту и прикрепленный к континентальному шельфу. Право государства на налогообложение прибыли отеля зависит от интерпретации объема суверенитета государства в отношении пространства за пределами территориального моря. Р. С. Марта отмечает, что подобные действия государств не имеют оснований в международном публичном праве.

В этом смысле объяснимо включение определения термина «территория» в двусторонние налоговые соглашения. Это характерно в первую очередь для прибрежных государств, заинтересованных в сохранении юрисдикции над залежами полезных ископаемых, включая нефть и газ. Что касается прочих ресурсов, например запасов рыбы, развивающиеся страны в основном заинтересованы в получении платы за лицензии и концессии вместо налогообложения прибыли из-за сложностей администрирования такого налогообложения. Так или иначе, но государства должны установить во внутреннем законодательстве географические пределы своей территориальной юрисдикции для определения правил происхождения доходов из источников, не противоречащих международному праву.

Рой Рохатги приводит ряд примеров, иллюстрирующих базовое правило источника для различных видов доходов, и обобщенное описание таких различающихся принципов:

Продажа материальных вещей либо оказание услуг: место перехода права собственности; место платежа или доставки; место завершения коммерческого цикла; место заключения договора о продаже; место, где ведется предпринимательская деятельность (ст. 7 МК ОЭСР).

Выполнение услуг по трудовому найму: место выполнения или оказания услуг (ст. 15 МК ОЭСР); место использования результатов услуг; место резидентства плательщика; место получения платежа; место заключения контракта на оказание услуг; место продажи услуг.

Дивиденды: место резидентства компании-плательщика (ст. 10 МК ОЭСР); место (источник) образования прибыли, из которой выплачиваются дивиденды; место регистрации акций.

Проценты: место резидентства компании-плательщика (ст. 11 МК ОЭСР); место резидентства должника; место заключения договора займа; место предоставления денежных средств в кредит; место использования средств займа (ст. 11 МК ОЭСР); место возникновения дохода, из которого выплачиваются проценты; место, где может быть взыскан долг; место нахождения имущества – залога по кредиту; место, откуда перечисляются проценты.

Роялти: место резидентства плательщика (ст. 12 МК ООН); место использования нематериальных активов; место резидентства инвестора; место регистрации нематериальных прав; место, где нематериальные права могут быть переданы; место совершения договора.

Аренда движимого имущества/оборудования: место, где находится постоянное представительство (ст. 7 МК ОЭСР); место физического нахождения активов; место резидентства плательщика; место использования активов.

Доход от недвижимого имущества: местонахождение недвижимого имущества (ст. 13 МК ОЭСР).

Прирост капитала: недвижимое имущество – место регистрации; морские и воздушные суда – место эффективного управления (ст. 13 МК ОЭСР); гудвилл – место осуществления бизнеса или профессии; копирайт, франшиза, права и лицензии – место, где права могут быть реализованы (excercisable) или используются; взыскиваемый долг – место регистрации судебного решения; прибыль от продажи иных объектов, чем недвижимое имущество; морские и воздушные суда, постоянные представительства – страна резидентства (ст. 13 МК ОЭСР).

Доход от сельского хозяйства: место нахождения активов, генерирующих доход.

Налоговые права государств в значительной степени определяются способностью государства применять свои законы (enforceability principle) и принципом взаимности (reciprocity principle) во взаимоотношениях государств. По международному публичному праву каждое государство имеет приоритетное право взимать налоги с дохода, возникающего или извлекаемого в результате экономической привязки или территориальной связи с данным государством. Соответственно, право на налогообложение не распространяется на доходы с источником за пределами страны. Главный вопрос, возникающий в этой связи, – происходит ли доход из зарубежного (foreign-source income) или внутреннего источника (domestic-source income). Этот вопрос должен регулироваться правилами определения местонахождения источника дохода. Прежде чем установить критерии относимости доходов к источникам в пределах страны и вне ее, законодательство должно определить правила классификации или типологию доходов как таковых. Правила классификации доходов важны, поскольку они могут изменить характер дохода, соответственно, изменится и категория, к которой применимы те или иные критерии источника.

Рой Рохатги приводит пример: продажа компьютерной программы может трактоваться либо как предпринимательская прибыль от деятельности или оказания услуг (business or service income), либо как доход от продажи объекта копирайта (copyright), либо как доход от продажи капитального актива (capital asset). В зависимости от категории дохода определяется базовое правило источника (basic source rule), а вместе с ними и право государства на налогообложение. Если такие правила в национальном законодательстве существуют, то обычно дополнительно устанавливаются специфические правила определения налогооблагаемого источника (taxing source rules) для каждой категории дохода. На практике такие правила более распространены в странах англосаксонского права (Австралия, Великобритания, Индия, Канада, США, ЮАР); в странах континентального права (Австрия, Бельгия, Германия, Нидерланды, Россия, Франция, Швейцария) правила источника менее развиты.

Классифицируя правила источника в отношении услуг, Н. Шелтон выделяет две группы принципов: правило платежа (pay rule), самое распространенное, и правило использования (use rule). По правилу платежа доход считается возникающим в стране, если он выплачивается резидентом данного государства. По правилу использования доход возникает в стране местонахождения актива, в связи с которым выплачивается доход.

Источником возникновения роялти за использование патента может быть место использования патента при производстве продукции (независимо от местонахождения компании, выплачивающей доход) либо местонахождение плательщика (независимо от места использования актива). Доход от недвижимого имущества будет облагаться налогом там, где находится имущество (принцип ситуса). Источник дохода от услуг может находиться в стране, где услуги оказываются либо используются (в зависимости от того, какой принцип закреплен в законодательстве или практике страны).

Источник персональных услуг обычно находится там, где такие услуги оказаны (where the services are performed) либо где используется их результат (where they are used). Доход от активной предпринимательской деятельности следует местонахождению операций, от которых, в сущности, возникает прибыль. Источник пассивного дохода – процентов, роялти и дивидендов – обычно (но не всегда) расположен там, где находится их плательщик.

При продаже движимых материальных вещей (например, товаров) в международной торговле правила определения источника наиболее противоречивы, но чаще всего встречается принцип места перехода права собственности на товар. В зависимости от условий договора и базовых условий поставки местом перехода права собственности на товар считается территория страны либо продавца (поставщика), либо покупателя. На практике последняя ситуация нежелательна, стороны стараются ее избегать, поскольку продавец товаров обычно не желает создавать налоговую привязку к территории страны покупателя. Однако в ряде случаев применяются и иные правила, например место, где подписан договор (where the contract is signed), где происходит поставка (where the delivery takes place), где сделан платеж (where the payment is made) либо где произошел акцепт оферты (where the contractural offer is accepted). Источником прибыли от внешнеторговой операции может быть и страна, куда направляется груз. Так, в США правило перехода права собственности на товары (title passage rule) применяется к товарам и к некоторым типам амортизируемого имущества. В иных случаях обычно считается, что прибыль от продажи импортных товаров относится к стране продавца, за исключением ситуации, когда прибыль можно разделить на две составляющие, одна из которых будет соответствовать источнику «торговой» части прибыли, а другая – источнику «производственной» части. Последняя ситуация возможна, только если 1) в стране, где совершается продажа, ведется существенная торговая деятельность либо если 2) товары продаются для использования, потребления их или распоряжения ими в другой стране и значительная часть деятельности ведется через постоянное место бизнеса в той, другой стране.

Дивиденды, распределяемые компанией, могут иметь источник и в стране резидентства компании, и в странах, где она зарабатывает прибыль (пример – США). Последний принцип провозглашался в индийском деле Catlex (India) Limited. В деле было решено, что дивиденды, полученные одной багамской компанией от другой багамской компании, заработаны из источника в Индии, поскольку багамская компания, объявившая дивиденды, заработала их в Индии, и этот доход был источником для объявления дивидендов. Аналогичное решение прозвучало в ЮАР. В деле Overseas Trust Corporation v. Commissioner of Inland Revenue суд признал источником дивидендов по акциям иностранной компании территорию ЮАР на том основании, что акции приобретались в ЮАР, соответственно, использовался капитал, находящийся на территории страны, поскольку он не инвестировался за рубеж. Суд также сделал интересное замечание о том, что если бы компании были вовлечены в действующий бизнес (going concern), то акционеры получали бы доход из того же источника, что и сами компании.

Из-за многообразия и вариативности национальных базовых правил определения источника невозможно установить или даже описать четкий перечень критериев, сведенных в единый свод правил, которые признавались бы универсально.

2.11.1. Правила происхождения источника дохода

Правила, по которым определяется местонахождение налогооблагаемого источника, помогают выяснить, откуда происходит доход: из источника в данной стране или за пределами страны. Эти правила имеют двоякую цель. Во-первых, они устанавливают связующие факторы, чтобы доход считался налогооблагаемым в стране его источника, т. е. определяют, облагается ли доход нерезидента как доход из источника в данной стране. Во-вторых, они влияют на национальные правила налогового зачета в отношении дохода, признаваемого происходящим из иностранного источника. В этом смысле правила важны для резидента страны, получающего доход из зарубежных источников. По сути, правила налогооблагаемого источника устанавливают налоговое обязательство в отношении дохода, принадлежность которого к данной стране установлена на основании базовых правил источника.

Многие страны не разделяют базовые и налогооблагаемые правила источника либо вообще не имеют четко сформулированных в законе правил определения источника. Часто такие правила не определены в налоговых законах, но вместо этого разработаны в разъяснительных материалах налоговой службы и в судебной практике, поскольку в законодательных актах нельзя предусмотреть все возможные ситуации.

В США базовые правила источника определены отдельно от правил налогооблагаемого источника для разных категорий дохода и затрат, поэтому там возможно изменить либо категорию налогооблагаемого дохода, либо сам источник происхождения дохода как внутреннего или иностранного.

Указанные выше принципы можно проиллюстрировать нормами законодательства некоторых стран о правилах определения источника в отношении доходов от оказания услуг. Эта проблема недавно была изучена в общем Отчете Международной налоговой ассоциации (International Fiscal Association) от 2012 г. Автор отчета Ариане Пикеринг (Австралия) на основе анализа нескольких десятков отчетов различных стран обобщила правила определения источника доходов по отношению к доходам от услуг. А. Пикеринг отметила значительную неопределенность в международном налогообложении таких доходов: существует несоответствие между правилами определения источника дохода от услуг между странами; непонятно, что считается достаточной связью (нексусом) для оправдания взимания налога в стране источника.

Большинство стран облагают налогом доходы от оказания услуг нерезидентами, только если доходы относятся к постоянному месту или зависимому агенту такого нерезидента в данной стране. Некоторые страны взимают налог с любых услуг, имеющих источник в этих странах. Но даже в рамках этих двух подходов существует многообразие вариантов.

В ряде случаев, отмечает А. Пикеринг, доход от услуг, оказанных нерезидентом, безотносительно их характера и типа будет рассматриваться как имеющий достаточный нексус к территории страны-источника, только если деятельность отвечает определенной достаточности, или так называемому пороговому значению (threshold condition). Пороговые значения различаются между странами, но в целом они схожи с концепцией постоянного представительства, основным критерием права на налогообложение в части активных доходов. Данный подход используется в Венгрии, Дании, Нидерландах, Украине и Финляндии. В других странах Европы, например в Австрии, Бельгии, Германии, Люксембурге, Чехии и Швейцарии, различаются доход от предпринимательской деятельности компаний и от профессиональной деятельности лиц свободной профессии. В этих странах эквивалент порогового значения, аналогичного концепции постоянного представительства, относится к доходу только компаний, но не физических лиц. Внутренние нормы законодательства о пороговых значениях деятельности схожи с концепцией постоянного представительства, однако чаще всего такие нормы охватывают значительно более широкий круг обстоятельств. Так, во внутреннем законодательстве Чехии определение постоянного представительства содержит временное пороговое значение, равное шести месяцам. Если постоянное представительство считается образованным, то доход, облагаемый налогом, как правило, определяется как доход, относящийся к постоянному представительству (income attributable to the permanent establishment). По налоговым правилам Бельгии, если доход получен с использованием бельгийского учреждения (Belgian establishment) нерезидента, то он может также включать в себя и доход из зарубежных источников: т. е. источник предпринимательского дохода неважен при определении налоговой базы такого учреждения. Аналогичные правила применяются в Великобритании и в ряде других стран. Во внутреннем законодательстве России содержится определение постоянного представительства, аналогичное определению МК ОЭСР, в качестве порогового значения для налогообложения у источника дохода от оказания услуг.

В Японии применяется концепция силы притяжения (force of attraction): если нерезидент образует постоянное представительство в Японии, то весь его доход из источников в Японии подлежит там налогообложению. С другой стороны, если доход образованного в Японии постоянного представительства включает в себя доход из зарубежных источников, то он не облагается налогом в Японии. Тем не менее если в налоговом соглашении, заключенном Японией с другой страной, содержится правило определения источника (treaty source rule), то оно превалирует над внутренними нормами. Поэтому не исключена ситуация, когда Япония может облагать налогом доход из иностранного источника, отнесенный к постоянному представительству в Японии в контексте налогового соглашения.

В других странах налогообложение у источника применяется, только если услуги носят характер регулярного бизнеса в данной стране. Например, в Великобритании налоговое обязательство возникает, если нерезидент занимается торговлей в Великобритании. Так же и в Канаде: налогообложение у источника возникает, если нерезидент ведет бизнес в Канаде, за исключением специфических управленческих услуг и доходов от технических услуг. В США пороговое значение для налогообложения дохода нерезидентов от оказания услуг состоит в торговле или бизнесе в США (US trade or business). Однако если иностранное лицо оказывает услуги в США в любой момент времени в течение налогового периода, оно автоматически считается вовлеченным в «торговлю или бизнес» в США, с которыми доход от оказания этих услуг признается эффективно связанным. Ряд стран, например Мексика, применяют пороговое значение, исчисляемое в днях, так что некоторые услуги будут освобождены от налога, когда нерезидент, оказывающий услуги, присутствует в стране не более указанного количества дней. В странах, где не применяются фиксированные временные пороговые значения, исчисляемые в днях, доход облагается налогом, если его источник находится на территории данной страны.

Понятие «источник дохода» не имеет универсального определения и зависит от формулировок местного законодательства. В ряде стран определение вообще отсутствует в местном законе, но суды применяют принципы общего права и прецеденты других стран общего права, чтобы выяснить источник дохода. Но даже в странах общего права нет единообразного понимания источника дохода от оказания трансграничных услуг.

Так, если услуги физически оказаны (например, через персонал подрядчика-нерезидента) на территории страны, то в большинстве стран такие услуги считаются имеющими источник в данных странах. Тем не менее многие страны принимают во внимание иные факторы для оценки источника дохода. Они могут относиться к любым доходам нерезидентов от оказания услуг или к некоторым типам доходов. Как правило, это следующие факторы:

ведется ли деятельность через постоянное представительство в данной стране (Венгрия, Испания);

являются ли услуги частью бизнеса, осуществляемого в данной стране, безотносительно того, оказаны ли они на территории страны (Израиль, Новая Зеландия, Норвегия, Япония);

используются ли услуги в данной стране либо получают ли резиденты данной страны выгоду от услуг (Венесуэла, Германия, Индия, Испания, Колумбия, Люксембург, Перу, Украина, Уругвай, Франция); в ряде случаев используется дополнительный критерий: относимость затрат на оплату услуг в уменьшение налогооблагаемой базы предприятия-плательщика (Аргентина, Индия, Перу);

заключен ли контракт на оказание услуг в стране (Австралия, Великобритания, Новая Зеландия) либо имеется ли агент, который согласует заказы (solicit orders) в стране (Канада);

кто совершил платеж в адрес нерезидента: резидент страны или постоянное представительство, находящееся в данной стране (Бразилия, Индия, Колумбия, Португалия, Франция, Чехия, Чили);

используется ли оборудование на территории страны (Аргентина, Португалия, ЮАР). Хотя не всегда понятно, насколько использование оборудования без человеческого участия будет означать источник дохода в данной стране.

Правила определения источника могут устанавливать различные критерии для разных категорий услуг или видов деятельности, от которых получен доход. Примеры таких правил для специфических типов услуг:

Для отдельных профессиональных услуг налогообложение у источника устанавливается, если они использованы (used or utilized) в данной юрисдикции, безотносительно того, где услуги физически оказаны. К примеру, в Перу услуги по техническому содействию (technical assistance) и цифровые услуги (digital services) считаются имеющими источник в Перу, если они «экономически использованы» в Перу (имеется в виду, что затраты на их приобретение уменьшают налоговую базу лица, покупающего данные услуги), а независимые личные услуги имеют источник там, где они оказаны.

Предоставление научных, технических, промышленных, коммерческих знаний или информации может считаться имеющим источник в данной стране, если они предоставлены для использования там (Аргентина, ЮАР).

Вознаграждение за выполнение услуг директора или менеджера высшего звена компании – резидента данной страны (Аргентина, Дания).

Таким образом, очевидно, что в большинстве рассмотренных в отчете государств существует как минимум несколько обстоятельств, когда внутреннее налоговое законодательство облагает налогом доход от оказания услуг, несмотря на то что они физически оказываются вне пределов границ данного государства, либо по причине того, что они относятся к находящемуся там постоянному представительству, либо потому, что они имеют источник в данной стране.

В отношении оказания услуг в судебной практике стран общего права также выработаны правила, сводящиеся к трем принципам: место выполнения работы; место обсуждения и заключения контракта; место совершения платежа. Наиболее значим для определения источника дохода от услуг принцип места их фактического выполнения. Вместе с тем в силу характера услуг местом их выполнения может быть любое место, например при юридической консультации, составлении бухгалтерского баланса или архитектурном дизайне. Для таких операций, скорее всего, важнее принцип места заключения контракта на оказание услуги.

2.11.2. Национальные нормы государств об определении источника

Если принцип резидентства устанавливает связь между юрисдикцией государства и налогоплательщиком, то принцип источника фокусируется на связи между государством и доходом или имуществом. В основе налоговых прав государства в отношении доходов лежит следующая концептуальная идея: существенная экономическая связь между доходом и государством. По правилу источника государство облагает налогами доходы резидентов и нерезидентов из источника в данной стране. Чтобы принцип источника был юридически применен, в национальном законодательстве страны нужно закрепить не только источники различных категорий доходов нерезидентов, но и механизм исчисления и уплаты налогов и подачи налоговой отчетности.

Рой Рохатги отмечает, что «правила источника определяют связующие факторы для объектов налогообложения», т. е. а) где возникает доход и б) какая страна имеет право на его налогообложение. В теории данный принцип должен быть основан на принципе экономической принадлежности, и страна имеет право на налогообложение только при прямой связи между доходом и юрисдикцией государства. Другая традиционная классификация правил источника, отмеченная Р. Ванном, – деление на активные и пассивные доходы. Если говорить максимально широко, то источник активных доходов расположен там, где происходит деятельность налогоплательщика, а источник пассивных доходов – там, где ведет деятельность лицо, выплачивающее доход (предполагается, что получатель дохода не ведет в данной стране активной деятельности). Некоторые пассивные доходы могут быть переквалифицированы в активные, если они эффективно связаны с активной деятельностью в данной стране.

2.11.3. Нормы об определении источника доходов нерезидентов в Индии

Правила налогооблагаемого источника обычно ссылаются на доход от активов внутри страны (для нерезидентов) и от деятельности за пределами страны (для резидентов). Однако это не всегда соблюдается, и некоторые страны порой трактуют доход из иностранного источника как условный, или подразумеваемый доход из внутреннего источника (так называемое правило вменения – deeming provisions). По таким правилам в стране может облагаться налогом доход от сделки между двумя нерезидентами страны. Примеры использования правил вменения дохода: 1) прибыль от продажи акций компании из страны А владельцем акций из страны Б покупателю в стране В; 2) вменение местного источника для дохода в отношении услуг, физически оказанных подрядчиком-нерезидентом за пределами территории страны, но использованных в данной стране. Классическая иллюстрация правила налогооблагаемого источника, содержащая положения о вменении источника дохода, – норма закона о налоге на доходы Индии, по которой налог взимается на доходы, извлекаемые из Индии либо начисленные/полученные в Индии (income derived from, or accruing or received in India).

С юридической точки зрения правила вменения обычно предполагают создание фикции, т. е. декларации того, что закон должен применяться к иной ситуации, нежели чем реальная. Канадский суд в деле R. v. Verette отметил, что «положения о вменении – законодательные фикции и, как правило, содержат презумпцию о том, что какая-либо вещь не является тем, чем она обычно считается, но для определенных целей она должна считаться ею, несмотря на то что на самом деле ею не является…». В этой связи интересно проанализировать нормы внутреннего законодательства Индии о правилах происхождения источника доходов в отношении услуг, оказываемых нерезидентами в адрес резидентов Индии, в том числе о правилах вменения источника (deeming source rules) в отношении некоторых доходов нерезидентов, хотя на первый взгляд такие доходы не кажутся имеющими источник в Индии.

В индийском деле Ishikawajima-Harima Heavy Industries Ltd. v. DIT Верховный суд Индии назвал территориальную связь (territorial nexus) с государством международно-принятым принципом налогообложения для определения налогового обязательства. Суд постановил, что совершаемые из Индии платежи за технические услуги могут подпадать под налогообложение, только если они имеют территориальную связь c Индией, фактически признав актуальную на тот момент норму закона о подоходном налоге недействительной.

До поправок 2010 г. в Индии преобладала точка зрения, установленная в деле Ishikawajima-Harima Heavy Industries Ltd. v. DIT, о необходимости выполнения одновременно двух условий для появления права Индии взимать налог: услуги должны быть и оказаны, и использованы (both rendered and utilized) в Индии. Поправки, внесенные в параграф vii п. 1 ст. 9 закона о подоходном налоге 1961 г., специально устанавливают, что услуги необязательно должны быть оказаны на территории Индии. Это значит, что ст. 9 закона применяется, даже если услуги не оказаны в Индии. Одновременно с поправками Правительство Индии специально внесло в закон Разъяснения (Explanation) о том, что территориальная связь необязательна: доход нерезидента может облагаться налогом в Индии безотносительно того, имеет ли он деловую связь (business connection) со страной. То есть закон не требует, чтобы услуги физически оказывались в Индии: достаточно лишь их использования в стране. Закон установил положения о подразумеваемой относимости дохода к Индии: иногда доход, который начислен или возникает из источника за пределами Индии, будет тем не менее считаться происходящим из Индии и поэтому облагаться налогом. Меморандум, разъясняющий положения Финансового акта 2010 г., специально указывает, что законодатель намерен обложить налогом платежи за технические услуги, которые оказываются из-за пределов Индии, если они использованы в Индии.

Новые принципы уже были закреплены в судебном решении Высокого суда Мумбая в 2010 г. по делу Ashapura Minechem v. ADIT. Это решение очень важно для понимания того, как после 2010 г. в Индии должны облагаться налогом платежи за технические услуги. Согласно фабуле дела компания из Индии Ashapura Minechem заключила договор с китайским подрядчиком China Aluminum International Engineering Corp Ltd (CAIEL) на проведение работ в Китае. Ashapura Minechem утверждала в суде, что она не должна удерживать налог у источника, взимаемый по ст. 195 закона, поскольку уплата денежной суммы подрядчику не подпадает под определение дохода из источников в Индии согласно параграфу vii п. 1 ст. 9 закона. Дополнительно Ashapura утверждала, что взимание налога также противоречит положениям ст. 12 налогового соглашения между Индией и Китаем. Суд принял решение в пользу налогового органа и отверг ссылку на дело Ishikawajma-Harima, поскольку после ретроспективных поправок в закон о подоходном налоге 2010 г. платежи за технические услуги, уплаченные нерезиденту, облагаются налогом в Индии, если они использованы в Индии, независимо от места оказания услуг. Суд отметил: «Было бы ошибочным действовать на основе того, что территориальный нексус к налоговой юрисдикции – обязательное условие (sine qua non) для возникновения налогового обязательства в данной юрисдикции, и это характерная международная практика всех систем…». Второе утверждение касалось интерпретации положений п. 4 и 6 ст. 12 налогового соглашения и вопроса об иной трактовке налогообложения данных доходов, чем предусмотренная внутренним законодательством. Пункт 4 определил платежи за технические услуги как «любой платеж за управленческие, технические или консультационные услуги резидента договаривающегося государства в [Курсив авт.] другом договаривающемся государстве». Пункт 6 ст. 12 содержит подразумеваемое условие (deeming provision), по которому роялти или платежи за технические услуги считаются возникающими в договаривающемся государстве, если плательщик – резидент данного договаривающегося государства. Ashapura утверждала, что это положение относится только к ситуациям, когда услуги и оказаны, и потреблены в Индии, основываясь на предлоге «в», использованном в п. 4 перед словами «другом договаривающемся государстве». Суд не принял во внимание этот аргумент, сказав, что такие сделки в любом случае подлежат налогообложению по п. 6 ст. 12, и отметил, что интерпретация компанией п. 4 ст. 12 делает п. 6 ст. 12 бессмысленным, поскольку любая мыслимая ситуация платежей за технические услуги покрывалась бы п. 4.

Суд также сослался на свое предыдущее постановление по делу Hindalco Industries Ltd v. ACIT, в котором были изложены принципы интерпретации международных налоговых соглашений, в частности то, что язык международного договора не должен рассматриваться буквально и отклонения от обычного значения (plain meaning) допускаются там, где это диктуется контекстом. Буквальное толкование термина «платежи за технические услуги» (fees for technical services), означающее оказание услуг (rendition of services), делает правила местонахождения источника бессмысленными. Суд указал: «Аргумент о том, что, используя слова „в договаривающемся государстве“, п. 4 ст. 12 инкорпорирует тест места оказания (place of performance test) и отрицает правило источника, а также то, что услуги, оказанные за рубежом, не облагаются налогом, неприемлем… Буквального толкования международного договора, приводящего к тому, что его положения лишаются смысла, которое противоречит четкой и определенной схеме договора, следует избегать».

Суммируя позицию законодательства и судебных решений Индии в отношении доходов из источника, подытожим: доход из индийского источника включает в себя любой доход, возникающий или начисленный (accruing or arising) от любого имущества или продукта, расположенного или экономически использованного в Индии, а также доход от любого акта или деятельности на территории Индии, способных производить доход, или от любых событий в Индии, безотносительно гражданства, домициля или резидентства владельца дохода, или сторон, вовлеченных в сделки, или места, где исполнены контракты. Так, п. 2 ст. 5 закона о подоходном налоге Индии постулирует, что для нерезидентов общий доход предыдущего года должен включать в себя весь доход, происходящий от какого-либо источника, который 1) получен или предполагается быть полученным (deemed to be received) в Индии таким лицом или от имени такого лица; или 2) начислен или возникает либо предполагается быть начисленным или возникшим в Индии в течение данного года. Поэтому в случае с нерезидентом нексус для облагаемости подоходным налогом обеспечивается получением или начислением дохода в Индии. Слова «начислены или возникают», по мнению суда, свидетельствуют о необходимости происхождения (источнике) дохода и должны быть определены на основе кумулятивного эффекта фактов каждого случая. Они однозначно связаны с местом, откуда доход получен, и что должно быть рассмотрено – так это источник происхождения прироста капитала, прибыли или дохода.

Как пишет Д. П. Миттал, доход также в любом случае облагается налогом, если он «(а) начислен или возник в Индии, прямо или косвенно, от любой деловой связи, или имущества, или актива, или источника дохода, или посредством передачи капитального актива, находящегося в Индии. Эти положения установлены в подп. 1 п. 9 закона, они устанавливают типы доходов, которые должны считаться начисленными или возникающими в Индии. Параграф i подп. 1 говорит: „Весь доход, начисленный или возникающий, прямо или косвенно, посредством или от любой коммерческой связи в Индии, или посредством либо от любого имущества в Индии, или посредством либо от любого актива или источника дохода в Индии, или посредством передачи капитального актива, находящегося в Индии“». По Д. П. Митталу, который комментировал данное положение закона, это означает, что чисто теоретически роялти и платежи за технические услуги, проводимые из Индии, но относящиеся к территории другой страны, имеют источник в Индии даже без территориальной связи с ней. Что касается самого определения понятия «источник дохода» в Индии, то Д. П. Миттал объясняет, что в этой стране концепция источника основана на моменте зарабатывания дохода (earning point of income), или, точнее, на идентификации, «где и когда зарабатывается прибыль». В этом смысле важна ранее описанная формулировка «любой доход, возникающий или начисленный в Индии от любого имущества или продукта, расположенного или экономически используемого в Индии». К примеру, роялти, уплачиваемые за использование в Индии имущества (например, патента), рассматриваются как доход от индийского источника независимо от резидентства плательщика, т. е. даже в случае, когда их платит одна иностранная компания другой.

Далее в Разъяснениях к закону говорится, что если все операции бизнеса происходят вне Индии, то доход, считающийся начисленным или возникающим от бизнеса в Индии, должен составлять только ту часть дохода, которая разумно относится к операциям в Индии. В Разъяснениях также сообщается, что термин «деловая связь» в Индии включает в себя любую коммерческую деятельность через лицо, которое действует от имени нерезидента и а) имеет и регулярно использует в Индии полномочия на заключение контрактов от имени нерезидента, если только такая деятельность не ограничивается покупкой товаров для нерезидента; или б) не имеет таких полномочий, но содержит в Индии склад товаров, с которого регулярно доставляет товары от имени нерезидента; или в) регулярно обеспечивает заказы с территории Индии, полностью или почти полностью для данного нерезидента либо для данного нерезидента и других нерезидентов, которые подлежат тому же контролю, что и первый нерезидент. Слова «начислены или возникают» используются в значении, отличном от слова «получены» и указывают на право получения дохода, что подтвердил Верховный суд Индии в решении по делу Seth Pushalal Mansinghka (P.) Ltd. v. CIT. В связи с этим становится ясно, что доход может быть начислен налогоплательщику, даже если тот не получил его фактически. Если налогоплательщик приобрел право на получение дохода, можно сказать, что доход ему начислен, если даже налогоплательщик получил его позже.

Пункт 1 ст. 9 закона определяет обстоятельства, при которых доход считается начисленным или возникшим в Индии. Параграф i статьи разделяет их на четыре основные категории. Это доход, который считается начисленным/возникшим из следующих источников в Индии: 1) любая форма коммерческой связи; 2) любое имущество; 3) любой актив или источник дохода; 4) передача капитального актива. В каждой категории закон постулирует нексус к Индии, в результате чего возникает налоговая юрисдикция. Нексус образуется в случае первой категории – от коммерческой связи, во второй – в результате ситуса имущества, в третьей – от любого актива или источника дохода, в четвертой – от ситуса капитального актива, который подлежит передаче. Парламент, принимая норму о начислении/возникновении дохода в Индии, со свойственной ему осторожностью обозначил, что необходим нексус с Индией, на основе которого юрисдикция может считаться обоснованной. В деле Chainrup Sampatram v. CIT West Bengal (1953) суд сказал: «Источник прибыли и прироста стоимости бизнеса, без сомнения, – сам бизнес, а место их начисления находится там, где этот бизнес происходит».

В проекте Налогового кодекса Индии данная формулировка незначительно изменилась, смысл указанных положений сохранен: «Нерезидент облагается налогом только в отношении дохода, который либо получен им или считается полученным им в Индии, либо начислен/возникает для него в Индии или считается начисленным/возникающим для него в Индии». Кроме того, в текст внесена формулировка о косвенной передаче (indirect transfers) капитальных активов, находящихся в Индии. Речь идет о способах передачи активов в Индии с помощью передачи прав владения акциями компаний, расположенных в цепочке владения на любом уровне холдинговой структуры «вверху»: над индийской компанией, которой принадлежит капитальный актив. Однако понятие «косвенная передача» может иметь и более широкий смысл – если термин «прямая передача» означает непосредственную продажу актива, то под косвенной понимается ситуация, когда такая передача неочевидна, но может быть логически предположена с опорой на анализ всех фактов и обстоятельств. Далее в законе содержатся правила определения источника внутри или вне пределов Индии для разных классов доходов, включая доход от персональных услуг, от платежей за технические услуги, от предпринимательской деятельности, от имущества, от продажи имущества, проценты, роялти, дивиденды. Вопрос об источнике в Индии в отношении косвенного перехода прав на активы в стране рассматривался в широко известном деле Vodafone International Holdings B.V. v. Union of India, по которому в 2012 г. Верховный суд вынес окончательное решение.

Чтобы лучше понять суть противоречий, которые рассматривались в индийских судах, обратимся к вопросу о самой возможности действия ст. 9 внутреннего закона о подоходном налоге Индии экстерриториально, т. е. о распространении действия такой нормы на субъектов на территории других государств. Как уже говорилось выше, международное налогообложение базируется на принципе привязки субъекта (налогоплательщика) или объекта (дохода, имущества, сделки) к государству. Такая привязка может быть политической, экономической или основанной на принципе резидентства. Общий принцип, вытекающий из суверенитета государств, гласит, что законы одного государства не могут действовать на территории другого без достаточной территориальной связи (territorial connection), или, другими словами, нексуса между лицом, которое государство собирается обложить налогом, и самим государством.

Как уже говорилось выше, ст. 9 закона о подоходном налоге Индии содержит так называемые положения о вменении, по которым в определенных обстоятельствах доходы нерезидентов могут считаться происходящими с территории Индии. Действие индийского закона распространяется на иностранного гражданина или на элемент дохода, заработанный за рубежом, не во всех случаях, а только когда может быть установлена связь между доходом и территорией Индии и только если случай подпадает под перечень обстоятельств ст. 9 закона. Тогда доход, заработанный за рубежом, может облагаться налогом. Связь базируется либо на налоговом резидентстве лица, либо на деловой связи на территории Индии. Термин «деловая связь», в свою очередь, включает в себя два элемента: она должна быть «реальной, а не иллюзорной», а налоговое обязательство должно иметь отношение (быть релевантным) к данной территориальной связи.

Согласно изменениям, которые внесены Финансовым актом в п. 1 ст. 9 закона о подоходном налоге от 1976 г., для доходов в виде процентов, роялти и платежей за технические услуги установлено правило источника, по которому ситус оказания услуг неважен, но имеет значение ситус плательщика и ситус места использования услуг. То есть доход, имеющий источник в Индии, по принципу использования может подлежать налогообложению безотносительно резидентства плательщика. Принцип использования делает концепцию источника многогранной в том смысле, что одна и та же услуга может считаться имеющей источник в двух странах: в стране использования и в стране оказания (where services originate as a source). После Финансового акта 2010 г. в параграф viii п. 1 ст. 9 было также внесено объяснение, согласно которому только оказание услуг в Индии можно считать основанием для возникновения налога.

• Индийское дело Vodafone International

В деле Vodafone International Holdings B.V. v. Union of India Верховный суд Индии удовлетворил апелляцию компании и отменил принятое ранее (2010) постановление Высокого суда Мумбая, которое вызвало довольно резкую критику в адрес индийских налоговых органов в индийском и международном инвестиционном и профессиональном сообществе.

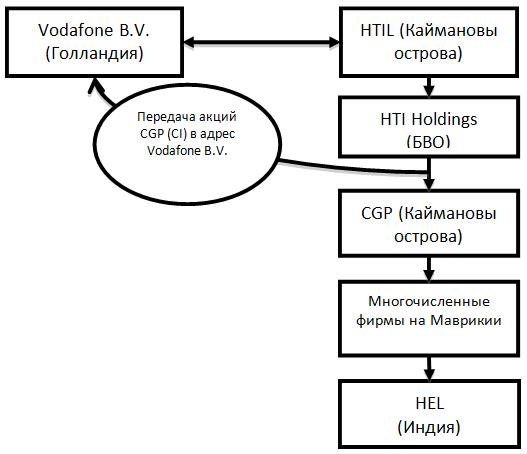

Нидерландская компания Vodafone International Holdings B.V. приобрела 100 % уставного капитала кайманской компании CGP Investments (Holdings) Ltd., дочерней компании холдинга Hutchison Telecom International Limited – налогового резидента Каймановых островов, в результате чего стала контролирующим акционером индийской компании Hutchison Essar Limited (HEL), у HTI (BVI) Holdings Limited (HTIL). Налоговая служба утверждала, что в результате сделки возник налогооблагаемый в Индии доход в виде прибыли от продажи акций и, самое главное, что нерезидент, не присутствующий в Индии физически, тем не менее может считаться таковым в смысле ст. 195 закона о подоходном налоге, если он владеет активами в Индии или подлежит налогообложению в Индии. Иными словами, если сама налоговая обязанность компании-нерезидента установлена, то дальнейшие требования о нексусе неважны для применения ст. 195.

Компания Vodafone в ответ утверждала, что налоговое присутствие в терминологии ст. 195 должно пониматься в контексте транзакции (сделки), облагаемой налогом, а не на основе совершенно не имеющего отношения к делу вопроса. Инвестирование группы Vodafone в компанию Bharti Airtel не означает, что все компании группы Vodafone автоматически стали регулироваться индийским правом и попали под юрисдикцию индийских налоговых органов. Налоговое присутствие возникает, когда иностранная компания, ведущая бизнес в Индии, присутствует там, образовав постоянное представительство или совершая сделки, относящиеся к постоянному представительству.

Схема взаимоотношений между участниками рассматриваемого дела представлена на рисунке.

Суд первой инстанции решил, что налоговые органы Индии имеют право применять налог у источника в отношении нерезидентного покупателя акций иностранной компании, имеющей активы в Индии. По существу, основным вопросом дела был вопрос о юрисдикции налоговых законов Индии в отношении «офшорной» сделки по продаже иностранных акций одним нерезидентом другому нерезиденту Индии. Суд первой инстанции подтвердил решение налогового органа о том, что передача (продажа) одним нерезидентом другому нерезиденту контролирующего пакета акций нерезидентной компании, которая косвенно владеет активом в Индии, может облагаться налогом в Индии, т. е. индийскую налоговую юрисдикцию в отношении обязательств по уплате налога нерезидентом согласно ст. 195 закона о подоходном налоге. Суд первой инстанции основывался на следующих аргументах:

Сделка между Vodafone и HTIL не просто совершилась в форме передачи одной-единственной акции CGP на Кайманах, но заключалась в комплексном коммерческом взаимоотношении сторон, согласно которому предметом сделки по существу была передача контрольного пакета в HEL от HTIL к VIHBV. Пакет представляет собой идентифицируемый «капитальный актив», существующий независимо от CGP.

Задолго до самой сделки, когда HTIL контролировала компанию HEL, была построена комплексная холдинговая структура владения и финансирования индийских компаний, которые, в свою очередь, имели прямое и косвенное участие в HEL.

При покупке CGP Vodafone получила косвенное участие в HEL, контролирующее участие в некоторых субхолдинговых компаниях, владеющих долями участия в HEL, контролирующие права через акционерное соглашение (право назначения директоров в косвенных холдинговых компаниях HEL, долю участия в форме привилегированных акций в этих компаниях, право использования бренда Hutch в Индии). Также Vodafone заключила договор о недопущении конкуренции (non-compete agreement) с Hutchinson в Индии. Все это в совокупности представляет собой «капитальный актив» согласно п. 14 ст. 2 закона о подоходном налоге.

Цена, уплаченная по договору (около 11 млрд долларов США), частично включала в себя вознаграждение за указанные выше права и полномочия, многие из которых связаны с передачей акций CGP.

Документы по сделке, сопутствующий результат передачи CGP, признают в качестве независимых права и полномочия HTIL в отношении индийского бизнеса, передаваемого VIHBV.

Суд признал, что передача акций CGP не была адекватной сделкой самой по себе для завершения сделки между HTIL и VIHBV, а вытекающие из нее права и полномочия формировали прирост капитала.

Суд также признал, что если актив или источник дохода находится в Индии, то доход, который начислен или возникает (accrues or arises), прямо или косвенно, посредством актива или от него, должен считаться доходом, который считается (подразумевается) начисленным или возникшим в Индии (is deemed to accrue or arise in India), а потому подлежащим налогообложению на основании параграфа i п. 1 ст. 9 или 163 закона о подоходном налоге.

Суд поручил налоговому органу провести распределение (apportionment) между доходом, который считается начисленным и возникшим в результате нексуса к Индии, и частью, которая относится к территории за ее пределами. Суд также решил, что положения ст. 195 могут применяться к нерезиденту при условии достаточной территориальной связи (нексуса) между ним и Индией.

Vodafone, как было решено, в силу разнообразных соглашений и договоренностей имела нексус к индийской юрисдикции, а следовательно, процедуры, инициированные в результате неправомерного неудержания налога со стороны Vodafone, не могут считаться не имеющими юрисдикции.

Однако в итоговом решении Верховный суд, рассмотрев апелляцию, сообщил, что результаты сделки должны быть признаны для целей «как есть» налогообложения до тех пор, пока они не представляют собой фиктивное событие, направленное на избежание налога («look-at» approach). Поскольку сама сделка имела коммерческое обоснование, то возможности применить подход «просмотра насквозь» («look-through» approach) в данном случае нет. Следовательно, в отношении продажи акций иностранной компании у Индии нет юрисдикции. Что касается стоимости самой сделки, то суд решил, что предметом сделки был контрольный пакет акций, который сам по себе не подпадает под понятие капитального актива. Стоимость акций кайманской компании представляет собой единое целое, и не имелось оснований разделять ее на стоимость отдельных активов, находящихся в Индии. Налогоплательщик не производил такое разделение самостоятельно, его сделал налоговый орган, не имея на то оснований.

Касательно экстерриториального действия ст. 195 закона о подоходном налоге Верховный суд Индии сказал: «…законы страны принимаются для применения на своей территории, но данное предположение не универсально, если из закона прямо не следует, что существует намерение сделать его действие экстерриториальным. Соответственно, необходимо исследовать, насколько ст. 195 закона о подоходном налоге имеет презумпцию территориальности и существуют ли причины отхода от данного предположения. Буквальное прочтение слов „любое лицо, обязанное уплатить“ как включающее в себя нерезидентов привело бы к абсурдным последствиям… намерение Парламента заключалось в том, чтобы ст. 195 в первую очередь применялась к резидентам, которые имеют налоговое присутствие в Индии… Выражение „любое лицо“, на наш взгляд, если рассматривать контекст ст. 195, означает любое лицо – резидента Индии. Эта точка зрения поддерживается, если мы рассмотрим аналогичные ситуации в других странах, в которых были попытки взимать налог с нерезидентов. Одним из наиболее ранних постановлений, которое послужило отправной точкой для многих других, было решение по делу Ex Parte Blain; In re Sawers LR 12 ChD 522 at 526, в котором суд Великобритании сказал, что „если иностранец остается за границей, если он никогда не приезжал в эту страну, кажется невообразимым, что английский законодатель мог когда-либо намереваться подвергать такое лицо какому-либо английскому закону“. В деле Clark (Inspector of Taxes) v. Oceanic Contractors Inc. (1983) 1 ALL ER 133 суд палаты лордов рассматривал вопрос о том, насколько сам факт обложения налогом создает достаточный нексус для привлечения положений о налоге, удерживаемом у источника. Этим положениям не был придан статус экстерриториального применения на основе принципа статутного толкования (statutory interpretation) <…> Лорд Скарман сказал: „Если иное прямо не выражено в законе либо настолько явно подразумевается, что остается на усмотрение английского суда для придания юридической силы, законодательство Великобритании применяется только к подданным или к иностранцам, которые посредством приезда в эту страну на короткий или продолжительный период на этот период подчинили себя английской юрисдикции“. Данный принцип также прослеживается в Agassi v. Robinson. Настоящий суд в деле CIT v. Eli Lilly and Company (India) P. Ltd.(2009) 15 SCC 1 также имел возможность рассмотрения сферы действия ст. 192, 195 и др. В настоящем деле, бесспорно, акции CGP были переданы за рубежом. Обе компании были инкорпорированы не в Индии, а за рубежом. Обе компании не имеют дохода либо налогооблагаемых активов в Индии, если оставить в стороне вопрос о передаче таких налогооблагаемых активов в Индии. Налоговое присутствие должно изучаться в контексте рассматриваемой сделки, а не со ссылкой на сделку, совершенно не имеющую отношения к вопросу. Статья 195, на наш взгляд, применялась бы, только если платежи совершались бы от резидента в адрес нерезидента, а не между двумя нерезидентами за пределами Индии. В настоящем деле сделка совершена между двумя нерезидентными лицами на основании договора, исполненного за пределами Индии. Эта сделка не имеет нексуса к активам, находящимся на территории Индии. Для установления нексуса должна быть исследована юридическая природа сделки, а не косвенная передача прав и правомочий в Индии. Соответственно, Vodafone не имеет юридических обязательств отвечать на уведомление, направленное ему согласно ст. 163, которое применяется к покупателю активов как представителю лица, облагаемого налогом… Поэтому я нахожу затруднительным согласиться с выводами, к которым пришел Высокий суд, о том, что продажа акций CGP со стороны HTIL в пользу Vodafone состоит в передаче капитального актива в значении, установленном в п. 14 ст. 2 закона о подоходном налоге, а права и правомочия, вытекающие из FWAs, SHAs, Term Sheet и договоров уступки займов, лицензии на бренд, и т. д. составляют неотъемлемую часть акций CGP, содержащей в себе прирост капитала. Соответственно, требование об уплате… налога с прироста капитала, по моему мнению… не имеет полномочий на основании закона (lacks authority of law) и потому аннулируется…».

Вышесказанное хорошо иллюстрирует, насколько сильно налоговая система Индии тяготеет к принципу налогообложения у источника. Правило источника при расширенном толковании говорит, что любой доход, происшедший из любого источника, который получен или начислен либо считается (deemed to be) полученным или начисленным в Индии, подлежит включению в доход нерезидента. Таким образом, это положение содержит признаки неограниченного налогообложения (catch-all provision), и это при том, что сам термин «источник» в законе не определен. Закон говорит о доходе, происходящем из источника (derived from a source) в Индии, но не о доходе, полученном в Индии, именно поэтому это источник не выплаты, а действий или деятельности. Доходы от услуг считаются происходящими из Индии, если они оказаны или использованы в Индии, либо если имущество, в отношении которого получен доход, находится в Индии, либо если сделка, приносящая доход, имеет отношение к Индии.

Доход от продажи нематериальных активов имеет источник в стране резидентства продавца, кроме случаев, когда оплата за актив зависит от производительности, использования нематериального актива или распоряжения нематериальным активом: в таком случае доход имеет источник там, где находится актив. Так, в Индии доход от продажи капитального актива считается индийским, если актив расположен в Индии. Аналогичное правило действует в отношении персональных, профессиональных и технических услуг. Дивиденды происходят из Индии, если они выплачиваются по акциям компании – резидента Индии. Проценты считаются в общем случае происходящими из места резидентства плательщика, причем место платежа или местонахождение долга неважны. Роялти считаются происходящими из Индии, если их выплачивает резидент Индии либо если рояли связаны с бизнесом нерезидента, который он ведет в Индии.

Чтобы еще лучше проиллюстрировать для читателя, как именно государства устанавливают принцип налогообложения доходов нерезидентов от источника, давайте посмотрим соответствующие законодательные положения таких стран, как Япония и Саудовская Аравия.

• Нормы об определении источника доходов нерезидентов в Японии

Статья 161 Закона о налогообложении доходов Японии устанавливает налоговую обязанность нерезидентов в отношении «внутренних доходов из источников» в Японии, которые включают любые из нижеследующих типов доходов:

«(i) Доход от предпринимательской деятельности, осуществляемой в Японии, или от использования активов, владения активами или передачи активов, находящихся в Японии. <…>

(i)-2 Прибыль от предпринимательской деятельности, осуществляемой согласно контракту о партнерстве… которая распределяется согласно данному контракту о партнерстве. <…>

(i)-3 Вознаграждение за передачу земли или любого права на землю либо любого здания и вспомогательного оборудования или конструкции в нем. <…>

(ii) Вознаграждение, полученное лицом, осуществляющим предпринимательскую деятельность, направленную в основном на предоставление персональных услуг в Японии… за оказание таких персональных услуг.

(iii) Вознаграждение за предоставление в аренду недвижимого имущества, расположенного в Японии, любого права на недвижимое имущество, расположенное в Японии, или права на геологоразведку согласно Акту о геолого-разведочной деятельности… за сдачу в аренду шахт согласно Акту о шахтах или за сдачу в аренду морского судна или воздушного судна резиденту или национальной корпорации.

(iv) Проценты и т. д., предусмотренные п. 1 ст. 23 (Процентные доходы), которые перечислены в любой из следующих форм:

(a) проценты по… облигациям. <…>

(b) проценты по депозитам или сберегательным счетам… находящимся в Японии. <…>

(c) распределение прибыли от совместно управляемого денежного траста. <…>

(v) Дивиденды, предусмотренные п. 1 ст. 24 (Дивидендные доходы), которые перечислены в любой из следующих форм:

(a) дивиденды от прироста стоимости (dividend of surplus), дивиденды из прибыли (dividend of profit), распределение прироста стоимости (distribution of surplus) или процентов по капиталу, предусмотренные п. 1 ст. 24, полученные от национальной корпорации;

(b) распределение прибыли инвестиционного траста… или специального траста, выпускающего бенефициарные сертификаты, имеющего деловой офис в Японии.

(vi) Проценты по займу, выданному лицу, имеющему операции в Японии. <…>

(vii) Любые из следующих видов роялти или вознаграждений, полученных от лица, которое ведет операции в Японии, относящихся к таким операциям:

(a) роялти от права на объект промышленной собственности или любое право, касающееся технологии, метода производства, включающего в себя специальную технологию или другое эквивалентное право, или метод, или вознаграждение за его передачу;

(b) роялти за копирайт (включая право на опубликование, смежные права и любые иные эквивалентные права) или вознаграждение за его передачу;

(c) роялти за машины, оборудование или любой иной инструмент. <…>

(viii) Любые из следующих выплат, вознаграждений или пенсий:

(a) заработная плата, компенсации, оклады, ежегодные выплаты, бонусы или любые иные платежи либо вознаграждения за оказание персональных услуг, возникающих в результате выполнения работы или иного оказания персональных услуг, выполненных в Японии. <…>

(b) государственные пенсии. <…>

(c) выплаты в связи с выходом на пенсию. <…>

(ix) Денежные выплаты за рекламу бизнеса, осуществляемого в Японии. <…>

(x) Пенсии, полученные по полису страхования жизни, страхованию от несчастных случаев или по любому контракту, по которому получена пенсия. <…>

(xi) Любая из следующих компенсаций за выгоды, проценты, прибыль или маржинальную прибыль. <…>

(xii) Распределение прибыли, полученной согласно договору негласного товарищества… касающегося вложений капитала в адрес лица, которое ведет бизнес в Японии».

Однако наиболее интересна ст. 162 закона о подоходном налоге Японии, касающаяся правил определения источника дохода по налоговым соглашениям Японии («Внутренний источник дохода, регулируемый положениями налоговых соглашений»): «Если конвенция об избежании двойного налогообложения, касающаяся налогов на доходы, заключенная Японией, содержит положения о внутреннем источнике дохода, иные, чем положения предыдущей статьи, то внутренний источник дохода лица, на которое распространяются положения конвенции, должен, несмотря на вышеуказанную статью, руководствоваться положениями конвенции, если они содержат иные правила…». Из текста ст. 162 следует, что нормы о происхождении источника дохода в налоговых соглашениях могут иметь приоритет по сравнению с внутренними нормами об источнике дохода, перечисленными выше, в ст. 161 закона о налоге на доходы. Так, роялти и вознаграждения за технические услуги по общим нормам ст. 161 не облагаются налогом, если они «не возникают» в Японии и не оказаны через постоянное представительство в Японии. Статья 161 определяет источник дохода за технические услуги в месте, где они оказаны. Если услуги оказаны за пределами Японии, то платежи за такие услуги не подлежат налогообложению в Японии. В связи с этим, на первый взгляд, даже если налоговое соглашение между Японией и другой страной оставляет за страной-источником права на налогообложение доходов, то из-за отсутствия прямой нормы о налогообложении доходов в Японии такая отсылка не будет иметь юридической силы.

Теперь обратимся, к примеру, к действующему налоговому соглашению 1989 г. между Индией и Японией. Пункт 2 ст. 12 соглашения смоделирован на основании МК ООН 2001 г. или даже ранее, соответственно, права на налогообложение роялти и платежей за технические услуги отнесены к стране-источнику, поскольку соглашение использует формулировку «…такие роялти и платежи за технические услуги могут также облагаться в том договаривающемся государстве, в котором они возникают, по законам данного государства…». Источник возникновения дохода в виде роялти регулируется п. 6 той же ст. 12 следующим образом: «Роялти и платежи за технические услуги считаются возникающими в договаривающемся государстве, когда плательщиком является… резидент данного договаривающегося государства», а также если роялти относятся к постоянному представительству, находящемуся в этом государстве. Таким образом, п. 6 ст. 12 определяет, что если технические услуги оплачивает резидент Японии, то доходы считаются возникшими в Японии.

Как отмечено выше, в Японии платежи за технические услуги подлежат налогообложению у источника на основании внутреннего законодательства, но только если они «возникают» в Японии. Также облагаются налогом вознаграждения, выплачиваемые иностранным компаниям и физическим лицам, которые обладают специальными знаниями или экспертными навыками и оказывают услуги, касающиеся научных технологий, управленческого администрирования и других областей, используя такие навыки и знания, если источник вознаграждений находится в Японии.

Рассмотрим это правило на примере. Индийская корпорация оказывает японскому покупателю технические услуги: пишет компьютерные программы и отправляет их в Японию без какого-либо присутствия там. Казалось бы, японское налогообложение применяться не должно, поскольку по внутреннему законодательству Японии доход не возникает в стране от оказания технических услуг. Однако поскольку платит за компьютерные программы японский покупатель, то п. 6 ст. 12 налогового соглашения между Индией и Японией изменяет правило источника дохода. Таким образом, доход оказывается облагаемым налогом у источника в Японии. Однако если анализировать вопрос о том, создается ли налоговое обязательство на основании налогового соглашения, то ответ, скорее всего, будет отрицательным, поскольку налоговое обязательство у источника уже предусмотрено внутренним законодательством Японии. Соглашение лишь видоизменяет базовое правило источника. Таким образом, платежи за технические услуги, исходящие из Японии в Индию, подлежат обложению налогом у источника в Японии в полном соответствии с нормами внутреннего законодательства и налогового соглашения.

Другой пример, касающийся норм об источнике дохода в Японии, привел профессор Рёдзи Ичитака. Предположим, что японская корпорация уплачивает роялти лицензиату, находящемуся в стране А, за право на использование интеллектуальной собственности на территории страны Б, т. е. вне Японии. Такие доходы не могут иметь источник на территории Японии по общему правилу местонахождения источника – согласно так называемому правилу использования п. 7 ст. 162 закона. Однако такие роялти могут, тем не менее, считаться «возникающими» в Японии согласно положениям многих традиционных налоговых соглашений, которые определяют источник возникновения роялти местонахождением их плательщика. Страна А, имеющая налоговое соглашение с Японией, могла бы утверждать, что положения налогового соглашения не в силах превалировать над нормами национального права, если возникающее таким образом правило соглашения увеличивает налоговое бремя налогоплательщика, и что Япония должна отказаться от налогообложения. Однако соглашения на этот счет можно достигнуть только с помощью взаимосогласительной процедуры.

• Нормы об определении источника дохода нерезидентов в Саудовской Аравии

Согласно статье 2(d) Нового Закона о подоходном налогообложении Саудовской Аравии (2004), в состав налогоплательщиков налога на доход (прибыль) включаются, среди прочего, нерезиденты, извлекающие иные доходы из источников в Королевстве (Article 2(d) A nonresident with other taxable income from sources within the Kingdom). Далее, понятие «источник» (source) определено в статье 5 Закона, которую было бы интересным для читателя воспроизвести целиком:

«Статья 5. Источник дохода

(а) Доход считается возникшим в Королевстве, если он:

(1) получен от деятельности, которая происходит в Королевстве.

(2) получен от недвижимого имущества, расположенного в Королевстве, включая прирост стоимости от продажи, прямо или косвенно, долей в таком недвижимом имуществе, а также от продажи акций, долей в компании или паев в товариществе, имущество которых в основном представлено недвижимым имуществом.

(3) получен от продажи акций в резидентной компании или паев в резидентном товариществе.

(4) получен от сдачи в аренду движимого имущества, используемого в Королевстве.

(5) получен от продажи, лицензии или использования промышленной или интеллектуальной собственности, используемой в Королевстве.

(6) дивиденды, платежи за управленческие услуги, гонорары директоров, выплачиваемые резидентной компанией.

(7) платежи за услуги, оказанные в пользу резидентной компании со стороны головного офиса или аффилированного лица.

(8) платежи со стороны резидента за услуги, оказанные полностью или частично в Королевстве.

(9) суммы платежей за эксплуатацию природных ресурсов в Королевстве.

(10) относится к постоянному представительству нерезидента, расположенному в Королевстве, включая доход, относящийся к продажам в Королевстве товаров, таких же или аналогичных тем, которые продаются через постоянное представительство, а также доходы, возникающий от оказания услуг или от ведения иной деятельности в Королевстве такого же или аналогичного характера, как и деятельность, которая осуществляется через постоянное представительство.

(b) При определении источника дохода место совершения выплаты дохода не принимается во внимание.

(c) Для целей настоящей статьи, платеж, совершенный постоянным представительством нерезидента в Королевстве считается произведенным резидентной компанией».

Определение доходов из источника чрезвычайно широко и включает доходы от любой деятельности в королевстве; причем понятие «деятельность», согласно закону, означает любую коммерческую, профессиональную, торговую или любую аналогичную деятельность, которая ведется для извлечения прибыли. Таким образом, доходы нерезидентов от любой активной деятельности будут обложены налогом в Королевстве, безотносительно наличия или отсутствия постоянного представительства. Также любопытно обратить внимание на параграф (а)(10) ст. 5 Закона, потому что именно в данном положении заключен принцип «силы притяжения», согласно которому необходимо определять доходы постоянного представительства в королевстве.

Другая любопытная особенность положений о налогообложении у источника установлена в ст. 6(1) Имплементационных Положений (Implementing Regulations (By-Laws) to Income Tax Law), которые, по-видимому, своеобразно толкуют положение подп. (а)(8) ст. 5 Закона, касающегося источника дохода от оказания услуг. В ст. 6(1) Имплементационных положений содержится правило, согласно которому услуги считаются оказанными в королевстве, если работа, связанная с оказанием услуг, полностью или частично ведется в королевстве, даже если работа совершена (осуществлена) удаленно. Физическое присутствие лица, оказывающего услуги, в королевстве, не является необходимым обстоятельством. Таким образом, доходы нерезидентов от оказания услуг в Саудовской Аравии подлежит налогообложению независимо от места их оказания, т. е. от того, оказаны ли они физически в пределах территории королевства или за его пределами.

• Нормы об определении источника дохода в странах общего права

Если какой-либо тип дохода специально не упомянут в местном законодательстве страны, то источник определяется по аналогии, по принципам общего права. Суд в деле Bank of America v. Commissioner определил это так: «Если источник дохода не имеет классификации в законодательных положениях либо подзаконных актах, судам надлежит установить источник путем сравнения или по аналогии с другими классами дохода, упомянутыми в статуте». Так, в ряде американских прецедентов источник дохода был определен по аналогии с процентами. Например, в деле Manning v. Commissioner – в части алиментов, в деле Bank of America v. Commissioner – в отношении банковских комиссий, полученных за выдачу аккредитивов, в деле Container Corporation v. Commissioner – в части оплаты гарантии. В последнем деле американская дочерняя компания оплачивала стоимость услуг по гарантии в адрес своей материнской компании в Мексике. Вопрос заключался в том, где находится источник оплаты гарантии: в США или в Мексике? В этом вопросе сталкиваются два конкурирующих принципа определения источника: один (место резидентства плательщика) применим для процентного дохода; второй (место выполнения услуг) применим для услуг. Согласно первому подходу оплата гарантии имела бы источник в США, а согласно второму – в Мексике. Однако оплата гарантии не является в чистом виде ни процентами, ни доходом от услуг. Поэтому суду надлежало установить по аналогии, к чему данный доход ближе: к процентам или к доходам от услуг; либо же он относится к иной, третьей категории, в отношении которой предусмотрены свои принципы определения источника. Суд поставил задачу найти источник дохода в терминах предпринимательской деятельности, генерирующей доход, или места, где доход считается произведенным. Так, концепция источника связана с местом и временем зарабатывания дохода. Суд определил, что гарантия не содержит достаточных характеристик договора займа ввиду того, что никакие средства в заем не предоставляются. Гарантия представляет собой обещание, и плата за нее является вознаграждением за риск неопределенного обязательства в будущем оплатить долг или сделать взнос в капитал дочерней компании в США. В этом смысле суд решил, что гарантия все-таки больше соответствует по характеру услугам, а не процентам, поскольку «гарантия, как услуги, предоставляется обязанным лицом и поэтому, как и в случае услуг, имеет источник там, где находится обязанное лицо…».

Основа возникновения дохода, или первопричина (originating cause), – это имущество либо действия лиц. Лицо, которое либо не владеет чем-либо в Индии, либо ничего не совершило в стране, не может считаться извлекающим доход из источника в этой стране. Первопричиной может быть работа, или бизнес, или физическая либо умственная деятельность, или наемный труд, или использование средств труда, или использование имущества для сдачи в аренду. Таким образом, первопричина дохода – это есть источник дохода.

В отношении прибыли от продажи имущества определены следующие типы доходов и формулы определения источника. Доход от продажи товаров имеет источник в месте осуществления продажи, а оно определяется тем, где переходит право собственности. Если же продавец-нерезидент и производитель – это одно лицо, то часть прибыли относится к стране, где происходит производственная деятельность, а часть – к стране, где произошла продажа. Важно выяснить, где переходят риски и выгоды от владения в результате передачи товаров к покупателю. Определение такого места регулируется гражданским или общим правом.

● Принцип источника в территориальных системах Гонконга и Сингапура

В Гонконге согласно территориальной модели налогообложения (см. выше раздел 2.9 – «Принцип территориальности») прибыль от международной торговой деятельности, при которой товары покупаются и продаются за пределами Гонконга, по общему правилу считается происходящей из-за пределов Гонконга, однако в ряде случаев может считаться доходом из источника в Гонконге (к примеру, если в Гонконге подписываются контракты или согласовываются существенные условия). Аналогичные принципы могут применяться и к процентам, приросту капитала и платежам роялти. Структура правил налогообложения прибыли в Гонконге достаточно проста: налог взимается со всех лиц, которые осуществляют торговлю, профессию или бизнес в Гонконге, в отношении подлежащей налогообложению прибыли, возникающей в Гонконге или извлекаемой из Гонконга от такой торговли, профессии или бизнеса, как это установлено в ст. 14 ордонанса о внутренних доходах.

То, что налогоплательщик ведет бизнес в Гонконге, автоматически не означает, что прибыль от его бизнеса возникает в Гонконге или извлекается из Гонконга, равно как и в противоположном случае – если бизнес ведется за территорией Гонконга, это не значит, что доход будет освобожден от налогов. Источник прибыли не всегда идентичен месту бизнеса. Кроме того, для налогообложения в Гонконге не делается различий между резидентами и нерезидентами: если лицо может организовать свой бизнес за пределами Гонконга так, что прибыль будет считаться происходящей за пределами страны, то лицо будет освобождено от налога. Чтобы выяснить источник прибыли (в Гонконге или вне его), требуется анализ, каждая ситуация рассматривается исходя из ее особенностей, поэтому к различным деловым операциям могут применяться различные правила.

К сожалению, в законодательстве Гонконга нет четкого определения источника прибыли. Пункт 1 ст. 2 ордонанса о внутренних доходах определяет прибыль, возникающую в Гонконге или происходящую из него (profits arising in or derived from Hong Kong), так: «Вся прибыль от коммерческих сделок в Гонконге, заключенных напрямую либо через агента» (all profits from business transacted in Hong Kong, whether directly or through an agent). Детальных правил определения источника дохода в национальном законодательстве нет, потому этот вопрос уже давно является предметом судебных споров: концепция территориальности легка для понимания, но трудна для применения. К настоящему моменту возникли десятки прецедентов, в которых источник прибыли определялся на основании решений судов общего права.

Согласно комментарию, изложенному в документах Департамента внутренних доходов Гонконга, «налогом облагается прибыль, возникающая в Гонконге или происходящая из Гонконга. Резидентство налогоплательщика не имеет значения. В деле Hang Seng Bank лорд Бридж изложил три условия, которые должны быть выполнены, чтобы возникло обязательство по налогу на прибыль: лицо должно осуществлять торговлю, профессию или бизнес в Гонконге; прибыль происходит от такой торговли, профессии или бизнеса, осуществляемого в Гонконге; прибыль возникает в Гонконге или извлекается из него… Несмотря на то что слово „источник“ не используется… тем не менее суды всегда признавали, что слова „возникающие в или извлекаемые из“ означают концепцию источника. Поэтому специфические судебные прецеденты из прочих стран общего права с законодательством, использующим слово „источник“, имеют значение и использовались для помощи в интерпретации слов…».

Данное дело рассматривало вопрос, насколько прибыль от торговли депозитными сертификатами считалась происходящей из Гонконга. Однако принципы, изложенные в решении, могут быть равным образом применены к торговле в Великобритании, Австралии, Новой Зеландии или Сингапуре. В английских делах Yates v. GCA International Ltd и Australian Machinery and Investment Co Ltd v. DCT отмечена сложность определения источника прибыли от продажи акций. В судебных решениях Австралии вопрос об источнике описан как «практический, сухой вопрос факта» (a practical, hard matter of fact).

Проблема, затронутая в деле Hang Seng Bank, относится к неопределенности общего принципа источника и к его непоследовательному применению в различных ситуациях в самом Гонконге. Так, Тайный совет (Privy Council), рассматривая апелляцию CIR v. Hang Seng Bank Limited, сказал: «…Но вопрос о том, насколько валовая прибыль от конкретной сделки возникла (arose in) или произошла (derived from) из того или иного места, всегда является анализом фактов, зависящим от природы сделки. Невозможно установить точные правила закона, согласно которым можно дать ответ на этот вопрос. Общепринятый руководящий принцип, подтвержденный многими авторитетными мнениями, таков: необходимо смотреть на то, какие действия совершил налогоплательщик для получения им прибыли. Если он произвел услугу или был вовлечен в деятельность, такую как производство товаров, то прибыль будет происходить в том месте или извлекаться из того места, где эта услуга была оказана или где происходила деятельность, производящая прибыль. Но если прибыль заработана путем эксплуатации имущества (например, сдачи активов в аренду, предоставления денег взаймы или торговли товарами или ценными бумагами путем их покупки и продажи с прибылью), то прибыль считается происходящей в том месте или извлекаемой из того места, где сдавалось в аренду это имущество, предоставлялись взаймы денежные средства и совершались контракты на покупку и продажу». В деле Hang Seng Bank банк в Гонконге извлекал прибыль из торговли депозитными сертификатами на Лондонской и Сингапурской биржах, и суд признал ее имеющей источник за пределами Гонконга, поскольку «операции» происходили за пределами Гонконга.

Аналогичный принцип был далее упомянут в другом деле в Гонконге, CIR v. HK-TVB International Ltd., где к словам «что налогоплательщик сделал для получения прибыли» было добавлено «и где он это сделал». В первой инстанции данного дела, HK-TVB International Ltd v. CIR, суд сказал, что «существуют лишь редкие ситуации, когда налогоплательщик, имея основное место бизнеса в Гонконге, может зарабатывать прибыль, которая не облагается налогом на прибыль… представитель налогового комиссара смог вспомнить лишь три случая, когда источник прибыли был признан не находящимся по месту основного ведения бизнеса налогоплательщика». В деле HK-TVB компания в Гонконге занималась сублицензированием фильмов на китайском языке лицензиатам вне Гонконга для использования также вне Гонконга. Лицензия предоставлялась в Гонконге, и плата ни в коей мере не зависела от успеха использования фильма лицензиатом. Суд постановил, что источник прибыли находится в Гонконге. То, что права реализовывались за пределами Гонконга, не имеет значения.

В судебных прецедентах Гонконга после дела Hang Seng Bank применялись те же самые принципы, но суды использовали более широкие категории, например тест операций. Его суть сводится к тому, что именно налогоплательщик сделал для получения прибыли и где именно. Этот тезис, сформулированный судом в деле CIR v. Magna Industrial Co Ltd, принимает во внимание не только покупку и продажу (хотя, несомненно, это важно), но и все остальные релевантные операции. Судья сделал следующее замечание: «Я думаю, что вопрос в том, где происходят операции, из которых, в сущности, возникает прибыль. Другими словами, необходимо смотреть на то, что именно налогоплательщик сделал для получения прибыли и где именно он это сделал. Очевидно, вопрос о том, где покупались и продавались товары, важен. Но есть и другие вопросы: как именно товары приобретались и хранились? Как согласовывались продажи? Как происходил прием заказов? Как отгружались товары? Какими были условия финансирования? Как товары оплачивались?»