Книга: Блокчейн для бизнеса

Назад: Обзор блокчейн-компаний, предоставляющих финансовые услуги

Дальше: Стратегические вопросы для финансовых сервисов

Блокчейн-приложения в финансовых сервисах

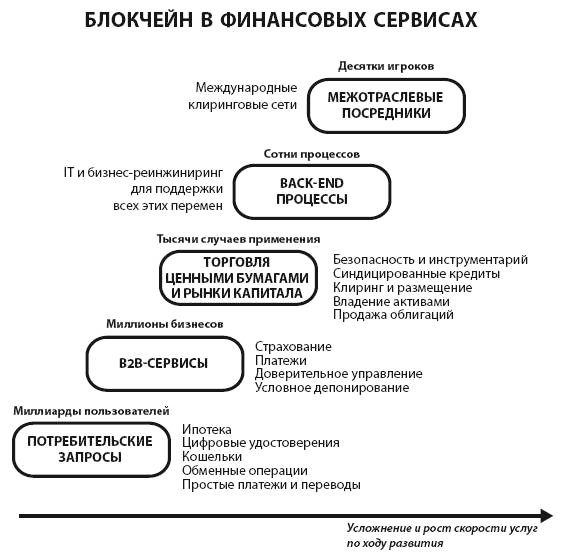

С точки зрения внутренней имплементации, эволюция блокчейна в финансовых услугах будет происходить в соответствии с прогрессивной сегментацией основных областей его применения:

• Потребительские товары

• Услуги B2B

• Торговля и рынки капитала

• Back-end процессы

• Межотраслевые посреднические услуги

Следующая диаграмма иллюстрирует, как эти категории могут развиваться в соответствии с растущей сложностью и временными рамками имплементации.

Стоит выделить некоторые практические подходы, которые начинают появляться и ориентированы на будущее:

• В ноябре 2015 года ConsenSys продемонстрировал двухсторонний финансовый договор Total Return Swap, в котором использовались базовые компоненты идентификации, репутации и общего реестра и который работал на облачной платформе Microsoft Azure.

• В феврале 2016 года Clearmatics объявил о разработке новой клиринговой платформы для внебиржевых деривативов, которую они называли «Децентрализованная клиринговая сеть» (DCN). Она позволяет консорциуму участников клиринга автоматизировать оценку контрактов, маржинальное покрытие, сжатие торговли и закрытие без централизованного клирингового контрагента (ЦКА) или посредничества третьей стороны (8).

• В марте 2016 года 40 крупнейших банков мира продемонстрировали тестовую систему для торговли инструментами с фиксированной доходностью, используя пять различных технологий блокчейнов (в рамках консорциума R3 CEV).

• В марте 2016 года Cambridge Blockchain смоделировала катастрофу с облигациями и их транзакциями, который включал проверку контрагента в блокчейне и автоматизированный рабочий процесс, позволяющий пользователям сохранять конфиденциальность, а также выборочно выявлять наличие ограничений, отраженное в их идентификаторе, что необходимо при торговле на стадии предварительной проверки идентичности и подлинности.

Общим для каждого из вышеперечисленных случаев является то, что эти транзакции осуществлялись от начала до конца на одноранговой основе без центральных посредников или клиринговых палат в промежутке. Контрагентам не нужно было знать друг друга или требовать от третьей стороны промежуточной сделки. Децентрализация и окончательность одноранговой транзакции являются ключевыми инновациями в блокчейне, которые должны быть сохранены, чтобы сделать максимальным потенциальное воздействие имплементации блокчейна. Как правило, идентификаторы и репутации контрагентов автоматически проверяются на блокчейне через адрес кошелька или встроенные аттестации AMl/KYC (Anti-Money Laundering / Know Your Client) или дополнительные требования. Затем условия сделки вводятся в смарт-контракт и публикуются в блокчейне вместе с одновременным сохранением соответствующего соглашения о регулировании (например, генерального соглашения Международной ассоциации свопов и деривативов (ISDA)) в протоколе распространения файлов на децентрализованном одноранговом узле (например, в Межпланетарной файловой системе). Последний шаг отчетности может быть введен в стандартную базу данных, в которой выполняются требования соответствия, хотя степень чистоты P2P будет уменьшена, если используются централизованные базы данных.

Существует множество приложений, в которых разумно использовать логическое решение с блокчейном или распределенным консенсусом. Рискуя не назвать их все, можно выделить наиболее крупные сегменты:

• Облигации

• Свопы

• Производные финансовые инструменты (деривативы)

• Биржевые товары

• Незарегистрированные / Зарегистрированные ценные бумаги

• Внебиржевые рынки

• Управление обеспечением

• Синдицированные кредиты

• Складские расписки

• Рынок РЕПО

Назад: Обзор блокчейн-компаний, предоставляющих финансовые услуги

Дальше: Стратегические вопросы для финансовых сервисов