Книга: Голова как решето. Зачем включать мозги в эпоху гаджетов и Google

Назад: 13. Нападение на вратаря

Дальше: 15. Ценность поверхностного образования

14. Маршмеллоу-тест

В 2013 г. Глория Маккензи, 84-летняя жительница Флориды, выиграла в лотерее Powerball 590 миллионов долларов. Да, все верно – более половины миллиарда. Экономист, наверное, скажет, что выплачивать сразу 590 миллионов глупо, гораздо умнее разбить этот приз на 59 частей по 10 миллионов каждая. Но мнение экономистов при разыгрывании лотереи в расчет никто не берет. Лотерейный комитет организует выплаты так, чтобы они работали на тех, кто билеты приобретает: в комитете вычислили, что астрономический джекпот резко увеличивает число билетных продаж. Чего не сказать о шансах на выигрыш.

Продажей лотерейных билетов сегодня движет возможность помечтать. Так считает Ребекка Поль Харгроув, председатель лотерейного комитета в Теннесси. «“Почему я решил сыграть?..” Вы платите один доллар, а потом три дня обдумываете этот вопрос. Делиться ли мне с шурином? Нет! Мне шурин не нравится. Зато уж племяннику соседа часть выигрыша я отстегну». В лотерейной рекламе недостаточно сказать, что победителя ждет чудесный отпуск. В ней показывают, как победители покупают самолет или авиакомпанию, остров или замок. Про шансы на победу обычно помалкивают.

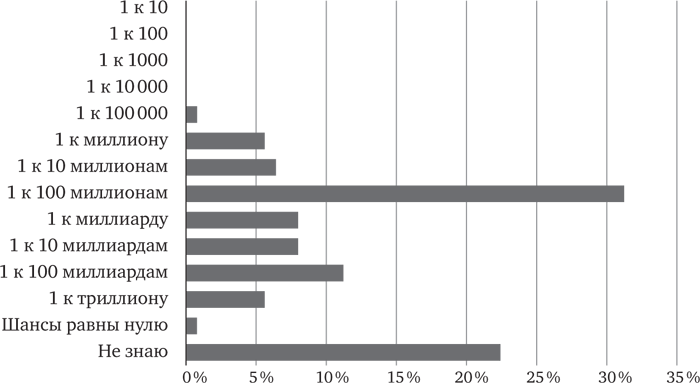

Большинство и не догадывается, каковы шансы сорвать джекпот в лотерее Powerball

Показатели (слева) и процент испытуемых, который их выбрал (снизу). В действительности вероятность выигрыша составляет 1 к 175223510.

Среди жителей США я провел опрос, попросив определить вероятность с одного билета сорвать джекпот Powerball.

Эта лотерея известна довольно хорошо, ее билеты продаются (и усиленно рекламируются) в сорока трех штатах. Ответ на вопрос предлагалось выбрать из списка диапазонов, где каждый последующий в 10 раз больше предыдущего.

Я отчасти предполагал, что стану свидетелем наивного оптимизма. Зачем люди вообще играют в лотерею? Разве что шансы на победу они рассматривают сквозь розовые очки. В действительности вероятность выиграть в Powerball – шансы указаны на обратной стороне каждого билета – составляют 1 к 175223510. Выходит, «один к 100 миллионам» – лучший из вариантов, представленных в опросе. Но большинство ответов пришлось на пессимистическую сторону реальности, хотя разброс был достаточно велик: от одного к миллиону до одного к триллиону. Значит, люди не считают шансы на победу более высокими, чем они есть на самом деле. Похоже, дело все-таки в том, что их прельщает возможность помечтать и тот, кто идет покупать лотерейный билет, о вероятности выигрыша особо и не задумывается.

Быть может, любители сыграть в лотерею отличаются от всех прочих тем, что шансы на победу оценивают иначе. Но проведенный в Институте Гэллапа в 1999 г. опрос показал, что за минувший год лотерейные билеты приобрели 57 % американцев. Не так уж и много, выходит, разницы между «любителями сыграть в лотерею» и «кем бы то ни было еще».

Если какие узкоспециальные знания и коррелируют с доходом, то можно, пожалуй, предположить, что умение управлять личными финансами к таким знаниям относится, – и предположение окажется верным. Я составил список из шести вопросов, касающихся сложных процентов, инфляции и налогов в аспектах зарплаты и сбережений обыкновенных граждан. Независимо от возраста или образования у испытуемых, ответивших правильно на большинство вопросов, доход и сбережения оказались самыми высокими.

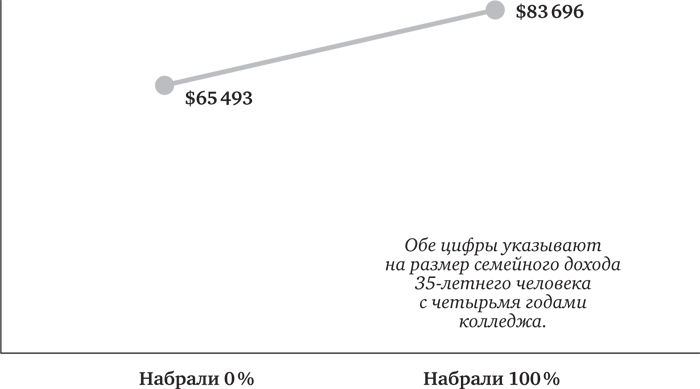

В зависимости от результатов теста разница в семейном доходе 35-летнего человека, получившего образование в четырехлетнем колледже, варьируется в пределах 18 тысяч долларов в год. Хотя разница не такая большая, как мы обнаружили в ряде тестов на спортивные и общие знания, но все-таки впечатление она производит.

Что же такое деньги, как не способ достичь счастья? Ведь с ним финансовая грамотность тоже коррелирует. Кто блестяще справился с тестом, оценили по четырехбалльной шкале свой уровень счастья на 24 % выше тех, кто сделал ошибки в заданиях.

Является ли финансовая грамотность причиной благосостояния или же наоборот? У состоятельных людей есть хороший повод заняться самообразованием в вопросах ипотеки, налогов и пенсионного плана, осуществляемого под управлением работодателя. А если такого повода нет, все это может показаться весьма скучным. В этом смысле можно сказать, что благосостояние – причина финансовой грамотности.

По результатам теста на финансовую грамотность можно предсказывать уровень дохода

Однако финансовая подкованность нужна не только богачам. Беспокоиться по поводу инфляции особенно стоит рабочим, чьи зарплаты не поспевают за растущими ценами, и пенсионерам, живущим на фиксированные денежные выплаты. С инфляцией сталкиваются всякий раз, когда идут в магазин или заправляют машину. В исследовании был такой вопрос:

Что лучше для человека, если у него фиксированный доход: 3 %-й или 7 %-й показатель инфляции?А. Лучше 3 %-й.Б. Лучше 7 %-й.В. Показатель инфляции в данном случае не имеет значения.

Едва ли можно представить более легкий вопрос на тему инфляции. Правильный вариант «А» выбрали 75 %. Остается надеяться, что оставшиеся 25 % доверяют вести свои финансовые дела кому-нибудь более знающему.

В результате ипотечного кризиса 2007–2009 гг. обличать виновных взялись и правые, и левые. Консерваторы говорили, что покупатели жилья, взявшие непосильную ссуду, показали себя безответственными. Либералы говорили, что кредиторы, дававшие в долг чересчур охотно, показали себя спекулянтами. Но иногда из виду упускают то, что многие заемщики просто-напросто не имеют элементарных знаний, необходимых для принятия хороших решений. В 2010 г. исследование, проведенное Федеральным резервным банком Атланты, обнаружило корреляционную связь между неумением как следует считать (испытуемым предложили ответить на ряд простых вопросов) и неспособностью рассчитаться с самым настоящим ипотечным кредитом. По сравнению с остальными опрошенными заемщики, ответившие совсем плохо на простые финансово-математические вопросы, чаще запаздывали с выплатами, не рассчитывались с долгами и получали отказ в праве выкупа закладной. Эта корреляция сохраняется независимо от уровня дохода, расовой принадлежности и прочих демографических факторов.

Вопросы Федерального резервного банка оказались даже проще, чем задавал я. Вот к примеру:

В магазине распродажа: все товары выставлены за полцены. До распродажи диван стоил 300 долларов. За сколько его можно купить теперь?

Неудивительно, что, если человек не может ответить на этот вопрос, он едва ли будет способен понять нюансы единовременного кредитного платежа или отрицательной амортизации. С этой точки зрения морально-оценочные эпитеты, как, например, «безответственный» и «спекулянт», могут оказаться неуместными. Раз элементарные математические навыки отсутствуют, финансовая ответственность все равно что пустой звук.

Оливия Митчелл из Уортонской школы бизнеса и Аннамария Лусарди из Школы бизнеса при Университете Джорджа Вашингтона уже некоторое время изучают взаимосвязь финансовой грамотности и достатка. По их подсчетам, для трети населения страны уровень неравенства в распределении достатка обуславливается «пробелами в финансовых знаниях». Тем, кто знает больше, удается и денег скопить, и капитал вложить с умом.

«Самая могущественная сила во Вселенной»

В моем исследовании один вопрос оказался существенным индикатором дохода, достатка и счастья.

Предположим, на безналоговый сберегательный счет положили одну тысячу долларов под 7 % годовых. Через сколько лет первоначальная сумма удвоится, превратившись в две тысячи долларов?А. От 0 до 5 лет.Б. От 5 до 15 лет.В. От 15 до 45 лет.Г. Более 45 лет.

Похоже на задачу по математике. Но на самом деле это не так. Не нужно знать, как вычислить ответ, также нет необходимости знать «правило 72». После знакомства с предлагаемыми вариантами становится ясно, что ответ требуется приблизительный. Это не столько вопрос на умение считать, сколько проверка на интуитивное понимание того, как нужно обращаться со сложными процентами. Всякий, у кого знание такого рода имеется, сможет прикинуть, что при адекватной процентной ставке (ставка 7 % – более-менее адекватный вариант) для удвоения первоначальной суммы потребуется, грубо говоря, лет десять. Таким образом, правильным ответом будет «Б».

«Сложные проценты – это самая могущественная сила во Вселенной». В кузнице сетевых цитат это высказывание одни приписывают Эйнштейну, другие – Биллу Гейтсу. Я бы не стал биться об заклад, что кто-либо из них так говорил, но здравое зерно в этих словах есть. Плоды человеческих усилий представляются арифметической прогрессией: 1, 2, 3, 4, 5, 6… – еще один день, еще один доллар. Долги и капиталовложения – дело другое. Они растут в геометрической прогрессии: 1, 2, 4, 8, 16, 32… – из чего следует, что иметь дело со сложными процентами выгоднее, чем трудиться изо дня в день. Достаток приходит к тому, кто умеет из сложных процентов извлекать выгоду.

Согласно анализу экономиста Тома Пиккети, начисление сложных процентов лежит в основе неравенства доходов. Богатые становятся еще богаче за счет вложенного капитала, а людям с обычными зарплатами за ними не угнаться. «Сила сложных процентов» – это еще и аксиома, на которую в действительности опирается практически любой финансовый совет. В нашем помешанном на кредитах обществе человек, если у него нет денег, берет кредит под залог будущей зарплаты или покупает в кредит автомобиль, тратит все деньги на кредитной карточке, погашает образовательный кредит или берет ссуду под слишком высокие проценты. Из-за сложных процентов бедные так бедными и остаются. Именно по этой причине финансовые консультанты говорят, что важно открыть сберегательный счет как можно раньше. Работник, открывший счет в возрасте 21 года, получает шанс заработать на приросте от вложенного капитала такую сумму, которая превысит полученные им за все годы жизни зарплаты. Начисление сложных процентов лежит в основе всех действительно крупных состояний. Успешные предприниматели не работают в десятки тысяч раз дольше или усерднее, чем все прочие. Вместо этого они находят способ расширить свою коммерческую деятельность по экспоненте… за несколько лет.

Среди участников моего исследования с вопросом о сложных процентах справились 59 %. Это больше, чем количество тех, кто может отыскать Венесуэлу на карте, и почти столько же, сколько могут узнать Канье Уэста по фотографии. Но между теми, кто ответил верно, и теми, кто совершил ошибку, обнаружились существенные различия. У группы испытуемых, знавших правильный ответ, годовой семейный доход на 32 тысячи долларов больше, размер капиталовложений в два с лишним раза выше, а самооценка уровня счастья на 15 % лучше.

Некоторые исследования указывают на то, что именно финансовая безопасность – а не только приобретение и трата капитала – отвечает за корреляцию между деньгами и счастьем. Высокий доход сам по себе безопасности не обеспечивает. Бывает, мультимиллионеры тратят все, что зарабатывают, и боятся, что прогорят (вот хотя бы Уильям Поуст, по прозвищу Старина). Бывает, бережливые учителя или полицейские откладывают на черный день, обеспечивая тем самым себе некоторую безопасность в нашем непостоянном мире. Финансовое поведение также может отражать некоторые черты характера, которые обуславливают уровень счастья. Умение контролировать свои финансовые расходы и откладывать часть на потом зачастую свидетельствует о самодисциплине, необходимой для принятия взвешенных решений.

Вы, наверное, слышали о психологе Вальтере Мишеле и его легендарном «маршмеллоу-тесте». Мишель поставил маленьких детей, от четырех до шести лет, перед мучительным выбором: ребенку предлагают одну маршмеллоу, и он может либо съесть ее сразу, либо потерпеть 15 минут и получить за это вторую сладость в довесок к первой. Маршмеллоу кладут перед ребенком на расстоянии вытянутой руки и уходят на целых 15 минут.

Одни дети мгновенно запихивали маршмеллоу в рот. Другие впадали в состояние гамлетовской нерешительности, дергая себя за косички или болтая в нетерпении ногой. Но были и те, кто играл в «Одиссея и маршмеллоу»: они закрывали глаза и отворачивались от чарующих призывов сладостной сирены.

Мишель следил за поведением детей с секундомером. Искушению поддавались в среднем через шесть минут.

Дочери Мишеля учились в школе, где многие дети участвовали в исходной версии маршмеллоу-теста. Прошли годы, и дочери заметили разницу между съевшими маршмеллоу сразу и решившими подождать: последние в дальнейшем показали себя более успешными в жизни. Они лучше учились и поступили в более престижные колледжи. Выглядели счастливее, беспокоились меньше.

Те, кто съел маршмеллоу, не выждав 15 минут, чаще получали неважные оценки, хуже строили отношения и больше попадали в неприятные ситуации из-за алкоголя и наркотиков.

На материалах исходной версии маршмеллоу-теста Мишель с коллегами стали проводить и другие исследования. Они обнаружили впечатляющую корреляцию между тем, как долго ребенок сдерживался и не ел маршмеллоу (в минутах и секундах), и количественными показателями успехов, достигнутых в дальнейшем, таких как результаты отборочного теста Совета колледжей. Дети, которые поспешили съесть сладость, выросли и оказались в группе людей с более высокими показателями неврозов, ожирения, потребления наркотиков и разводов.

Жизнь – это вереница маршмеллоу-тестов. Севший на диету сейчас – откладывает в сторону вожделенный сахар не ради того, чтобы получить больше удовольствия через пару минут, но ради долгосрочной перспективы быть стройнее, здоровее и привлекательнее. Взявший бюджет на контроль сегодня – игнорирует легкомысленное желание покупки, чтобы скопить на машину или детям на образование. А тот, кто заботится о своем здоровье, взваливает себе на плечи множество хлопот и забот (бегает трусцой, чистит зубы нитью и ест салаты, пользуется презервативами и имеет абонемент в спортзал, регулярно ходит на осмотр к врачу и не забывает принимать лекарства), для того чтобы и многие десятилетия спустя по-прежнему оставаться в тонусе.

Никто не говорит, что удовольствие следует откладывать на потом. Вот целая палитра народной мудрости: «живем только раз», «лучше синица в руках, чем журавль в небе», «после нас хоть потоп». Суть в том, чтобы уметь находить равновесие. Трудно сказать, почему у одних обуздать свои страсти и построить планы на будущее получается лучше, чем у других. Но те, кто в этом плане над собой работают, проявляют больше ответственности, лучше усваивают и запоминают существенную информацию. Например, они обладают хотя бы приблизительным знанием того, как быстро растет сумма вклада в системе сложных процентов. Эта закономерность, как, например, скорость света в физике, – одна из основополагающих во вселенной финансов. Это не просто знание, которым утруждают себя люди уже богатые; это еще и тот вид информации, который стимулирует погашение долга и прежде всего накопление денежных средств.

Постигать факты, за которыми нет сиюминутной значимости, – это как проходить маршмеллоу-тест. Требуется толика самодисциплины, чтобы достаточно долго ждать возможной награды. Кому это удается, тот с большей вероятностью способен также хорошо управляться и с долгосрочными финансовыми проектами.

Заключительная беседа

Умение распоряжаться личными финансами – очень важный вид житейской мудрости. Человеку несведущему будет недостаточно просто посмотреть «правильные ответы». И хотя в сети много полезной информации по личным финансам, она тонет в море сомнительных советов и схем. А тот, кто тратит на погашение процентов по кредитной карте слишком много, может и не подозревать о существовании проблемы до тех пор, пока не придется искать в Google консультанта по вопросам банкротства.

Заниматься половым воспитанием школы хотя бы пытаются. А вот учить детей обращаться с деньгами берутся далеко не все. Но как раз от современной молодежи – больше, чем от представителей прошлых поколений, – ждут самостоятельности в принятии сложных финансовых решений. «Необразованный человек, вооруженный кредитной карточкой, студенческим займом или ипотечной ссудой, может представлять такую же опасность для себя и общества, как тот, кто без навыков вождения оказался за рулем автомобиля», – пишет Джон Пелетье, директор Центра финансовой грамотности.

Ипотечный кризис подстегнул призывы к обучению школьников вести личные финансы. Но казна из-за этого кризиса опустела, а законодатели и слышать не хотели про новые затратные проекты. В докладе за 2013 г. выяснилось, что только в семи штатах старшеклассникам в рамках школьной программы надлежит проходить и сдавать основы финансового дела. Хотя финансовой грамотности в некоторых школах обучают по собственной инициативе, этот предмет чаще всего оказывается следствием нашего века погони за показателями, когда от учителей требуют подготовить учащихся к успешной сдаче внешкольных стандартных тестов.

С колледжами дело обстоит не лучше. В одном докладе не без иронии заметили, что обучение «финансовой грамотности в колледжах состоит в заключительной беседе… напоминающей выпускникам о необходимости выплатить [федеральные студенческие] займы, размер которых в среднем составляет 26600 долларов на 2011 год».

Ну так что ж, выходит, в школах нужно обучать финансовой грамотности? На этот счет уже имеются любопытные исследования, свидетельствующие об обратном.

Преподаватели финансовых дисциплин Льюис Мэнделл и Линда Шмид Кляйн связались с выпускниками средней школы, которые целый семестр посещали обстоятельный курс факультативных лекций по личным финансам. Через разные временные интервалы – от года до четырех лет – прослушавшим курс устроили опрос, который показал, что их финансовые познания ничуть не лучше, чем у тех, кто на этот курс не записался.

Этой новостью мне читателя не удивить, раз он дошел до этого места. Географию, историю и родной язык в школе проходят все, а что выходит на деле, видите сами.

Мэнделл и Кляйн предложили выпускникам средней школы оценить собственные финансовые решения, принятые уже во взрослой жизни. Исследователи спросили, доводилось ли им выписывать чек, не имея достаточно средств на счете, вовремя ли они погашают кредиты. Также их попросили оценить собственную бережливость по пятибалльной шкале. Ответы тех, кто курс прослушал, и тех, кто на него не ходил, оказались статистически неотличимыми друг от друга.

Шон Коул из Гарвардской школы бизнеса и Гаури Картини Шастри из Виргинского университета провели интересное исследование с глубиной охвата статистических данных в три десятилетия. В этот промежуток времени в нескольких американских штатах обучение школьников финансовой грамотности было обязательным, что и позволило двоим исследователям провести в естественных условиях эксперимент по оценке финансовых знаний с участием миллионов респондентов. В подробном опроснике, который ежегодно рассылают произвольно выбранной группе участников, речь идет об инвестиционном доходе, свидетельствующем о состоянии сберегательного счета и умении грамотно вложить капитал. Исследователи хотели выяснить, обнаружится ли в штатах, где приняли решение обучать финансовой грамотности, рост инвестиционного дохода по сравнению со штатами, где такой программы нет.

Корреляционной связи они не обнаружили. Обучение старшеклассников финансовому делу не способствует более грамотным капиталовложениям. В своих выводах Коул и Шастри не зашли столь далеко, чтобы предлагать отмену учебного курса по управлению личными финансами в средней школе. Но одно ясно совершенно точно: не стоит ждать чудес.

Подростку разговоры о кредитных картах, ипотеках и пенсионном плане могут казаться чем-то очень далеким, не говоря уж о том, что до смерти скучным. Возможно, обучение взрослых даст больше шансов на положительный результат. Если человек не может погасить кредит, объявляет себя банкротом или собирается взять обратную ипотеку, ему зачастую требуется консультация специалиста, которая поможет ему принять более взвешенное решение. Но кроме этих особых случаев, когда уже допущено несколько серьезных промахов, мало кто из взрослых учится распоряжаться личными финансами. Те же, кому такое образование действительно необходимо, будут в последний момент пытаться узнать что-то через интернет или как-то еще.

В свободном обществе, даже таком одержимом деньгами, как наше, обучить каждого взрослого человека умению распоряжаться личными финансами едва ли возможно. Проявить ли инициативу и учиться? Каждый решает сам. Но это тот вид образования для взрослых, который обещает воздаться сторицей.

Единственная лотерея, в которой когда-нибудь повезет

Вы выиграли в лотерею 10 тысяч долларов и решили инвестировать эти деньги. Какой из предложенных вариантов капиталовложения самый надежный?

А. Вложить все деньги в акции только одной компании.Б. Вложить все деньги в акции двух компаний.В. Вложить все деньги в паевой инвестиционный фонд, акции которого принадлежат пятистам крупнейшим американским компаниям.

Когда вы вносите деньги на пенсионный счет, ваш вклад облагается налогом…

А. …либо до того, как сделано вложение, либо уже на пенсии, когда снимаете деньги.Б. …дважды: и до того, как сделано вложение, и уже на пенсии, когда снимаете деньги.В. …один раз в год в срок до 15 апреля.Г. …по достижении 65 лет.

Единственная «лотерея», выиграть в которую у среднестатистического работника есть все шансы, – это рынок ценных бумаг, в особенности инвестиции с отложенным налоговым платежом, предусмотренные в рамках индивидуального пенсионного счета. Держать сбережения под сложными процентами на рынке ценных бумаг, где они не облагаются налогами, в течение многих десятков лет необходимо фактически по соображениям финансовой безопасности.

Но рынок – дело крайне рискованное. Главный способ снизить степень риска – прибегнуть к диверсификации. На первый вопрос правильно ответили 73 %, выбрав вариант «В». Между этим вопросом и размером сберегательного счета обнаружилась четкая корреляция. У тех, кто ответили неверно, размер семейных сбережений в среднем оказался равен 50 тысячам долларов. А те, кто выбрали правильный ответ, в среднем имеют 351 тысячу долларов, то есть больше в семь раз. Второй вопрос лишен оригинальности, касается налогового учета и не имеет вселенского значения. Интересно то, что он оказался индикатором уровня счастья. Вариант «А», правильный ответ в рамках современного налогового права США, выбрал 61 % опрошенных. Мало кто обращает внимание на пенсионные счета и планы, пока не заводит собственную сберкнижку. Похоже, это еще один случай, когда наличие сберегательного счета коррелирует с хорошим расположением духа. Те, кто ответил правильно, в год зарабатывают на 20 тысяч долларов больше (личный доход), а по четырехбалльной шкале оценивают уровень своего счастья на 13 % выше.

Назад: 13. Нападение на вратаря

Дальше: 15. Ценность поверхностного образования