Книга: Краткий курс укрощения банкиров, бюрократов и коллекторов

Назад: Как создавалась система

Дальше: Просто осуществи мечту

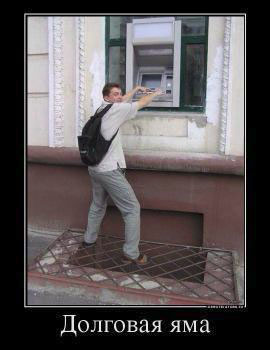

Почему удобства быстро превращаются в проблемы

«Если четыре причины возможных неприятностей заранее устранены, то всегда найдётся пятая».

4-е следствие закона Мерфи

С кредитами и кредитными картами я впервые столкнулся не лично, а в беседе с коллегами по работе. Они начали использовать кредитки для того чтобы сделать покупку понравившейся им вещи, не дожидаясь дня зарплаты. То есть, фактически, первым положительным примером, когда действительно кредитная карта очень удобна, были именно возможности перехватить некоторую сумму до зарплаты при том условии, что сразу же, в первое получение денег эта сумма покрывалась. Притом существовал беспроцентный льготный период и никаких реальных проблем, кроме удобств, такое явление не имело. И конечно, здесь самое главное было в том, чтобы четко соблюдать дисциплину.

Но именно первая и основная проблема с кредитами и состоит в том, чтобы полностью себя дисциплинировать и четко распределять свои денежные средства. То есть, любое первое получение денег в первую очередь должно идти на погашение кредита. И это очень сложно увидеть, что реально можно распорядиться только малой толикой полученной заработной платы, а остальное должно уйти на погашение долга в объеме, который положено. То есть, тут же взять и отложить все деньги, потребные для оплаты долгов по кредиту и только затем использовать оставшиеся деньги. Это сделать подчас бывает очень трудно. И это ещё одна большая проблема. Более того, она становится ещё более острой, когда накладывается ещё на несколько вариантов.

Например, у меня был удивительный случай, когда я решил поощрить сотрудника за его многолетнюю работу, пошел и выбил для него прибавку к зарплате. Причем прибавка была довольно приличная. И я собой довольно-таки гордился, что хотел, так сказать, подчеркнуть, чтобы человек почувствовал свою значимость, чтобы он стал работать ещё лучше, ещё ответственнее. И что же у меня получилось на выходе? Получилось как раз всё с точностью до наоборот, потому что он эту сумму вообще не почувствовал. То есть, она существовала, как реальная увеличившаяся циферка в выписке по зарплате, но самой по себе прибавки денег он совершенно не ощутил, потому что, естественно, он взял и всю прибавку тут же истратил на то, чтобы погасить свой долг. Но это мы берем простые случаи, хотя и здесь уже возникают проблемы.

Гораздо больше проблем возникает с течением времени, потому что не всё так легко и просто. И именно удачный опыт первых кредитов, которые, как мы видим, довольно небольшие и связаны именно с тем, чтобы что-то там перехватить, чтобы взять какую-то там понравившуюся вещь в магазине в рассрочку и, не напрягаясь, ее там оплатить. Совсем другое, когда таких сумм становится больше или когда сами суммы становятся более значительные. Тогда всё зависит от стабильности доходов. Как говорится, всё хорошо, когда это не становится основным расходом и не ударяет по остальной жизни. То есть тогда, когда некоторые излишки бюджета расходуются на покрытие кредита. И совсем другое получается в тот момент, когда что-то происходит в жизни, и уже нужно выбирать, нужно смотреть, как со всем этим справляться, как дальше двигаться и как гасить долги за кредиты.

Поэтому следующая проблема, которая очень важна, связана именно с тем, что тупо нечем платить. Это могут быть какие-то действительно реальные необходимые траты или уход со стабильной, хорошо оплачиваемой работы, или же уход на пенсию, или что-то ещё непредвиденное и незапланированное, связанное с расходом средств.

Вот это действительно реальная проблема, и она влечет за собой следующую. Потому что вдруг хочется, чтобы как по мановению волшебной палочки всё вернулось к до кредитному состоянию. Вот как бы было хорошо, если бы удалось закрыть глаза, махнуть волшебной палочкой и вернуться в то блаженное состояние, когда не надо было думать о долгах, а всё, что ты зарабатывал, всё, что у тебя было, ты мог тратить по своему усмотрению.

Но здесь важно отметить, что даже если действительно удастся доказать, что договор является по сути незаключенным, что он отменяется, никуда не денется у человека возврат всей суммы долга и процента за пользование этим кредитом. Пусть даже те проценты, которые были назначены, признаются несправедливыми, слишком большими, то всё равно остается тот процент, который будет определен, и который всё равно придется вернуть. И это очень большая проблема, с которой психологически человек сталкивается фактически всегда. Другое дело, что не всегда он себе в этом признается.

И самым простым, но далеко не самым хорошим, надежным, эффективным является желание как-то спрятаться и куда-нибудь исчезнуть из поля зрения банков. Более того, периодически возникает информация и в интернете, и на консультации у юристов, что есть срок исковой давности и вот, если он прошел, банк уже ничего с вами сделать не может.

И безусловно, вероятность такой возможности существует. Она связана в первую очередь с тем, что как в любом большом организме и механизме, в банке не всё, в конечном счете, настроено идеально. Вторым моментом является то, что банк очень хочет получить от нерадивого заемщика как можно большую сумму и, бывает, излишне долго дожидается, прежде чем предъявить требование к оплате. Да и банальное разгильдяйство сотрудников тоже не надо скидывать со счетов.

Но даже из самого перечисления моего этих возможностей уже видно то, что это скорее гипотетические возможности, они являются скорее счастливыми случаями, какими-то отдельными проявлениями, исключениями, только подтверждающими общее правило, что в целом вероятность данных явлений очень и очень незначительная.

Ещё одной проблемой, непосредственно вытекающей из первоначальной, является то, что начинают такого заемщика донимать с помощью звонков, письменных сообщений, SMS и электронных писем. В общем, по всем тем каналам, о которых он сообщил при заключении своего кредитного договора, при предоставлении информации в банк, когда ему очень хотелось получить этот договор.

И здесь сразу можно почувствовать в глубине этих проблем всю бесперспективность предыдущего пути, потому что вся та информация, которая была предоставлена, будет задействована в полном объеме. То есть, это и престарелые родители, которых волнуют, лишает покоя происходящие события. Это и звонки в самое неподходящее время, в том числе в вечернее, утреннее и ночное. Это и обращение к работодателю. Это обращение, в конце концов, к службе взысканий долгов.

Такие моменты с лихвой перекрывают все плюсы, которые надеется использовать человек, пытаясь скрыться. Да, может быть, самого заемщика и трудно будет найти, но всегда найдутся слабые звенья, те, воздействия на которые будут бить ещё сильнее, и они станут ещё большей проблемой для должника. В конце концов, он будет готов на то, что лучше пусть он один будет нести весь груз ответственности, чем кто-либо другой.

И даже смертью самого заемщика всё это не заканчивается. Если кто-либо вступил в наследство, то унаследовал от покойника не только жилплощадь, вещи и что-то подобное, но и долги. Поэтому совершенно неожиданным образом могут для человека всплыть и совершенно неизвестные ему долги и требования их вернуть, и, соответственно, решение совершенно чужих проблем.

Также к решению чужих проблем относятся и требования к посторонним людям, которые в свое время под влиянием дружбы и каких-то других оказанных услуг, могли стать поручителями. А со временем, после того, как сам должник скрывается, ещё делает какие-то действия или потерял работу, неожиданно появляется банк. Он обращается с требованием вернуть кредит, который фактически не принадлежит человеку (который он не брал), о котором он, вполне возможно, мог и забыть.

И здесь ещё возможен близкий момент, связанный с тем, что даже в самом простом варианте иногда в анкетах требуется указать контактное лицо, которое вообще никаких своих действий не предпринимало для того, чтобы заемщик получил свой заем. То есть, не был ни его поручителем, ни наследником, ни родственником, а просто был указан, как контактное лицо. Для него вдруг неизвестно по какой причине появляется необходимость думать о возврате чужого кредита. Пусть, конечно же, с него никто не может потребовать возврат долга, но всё равно беседы и все эти сложности абсолютно точно не радуют это самое «контактное лицо».

Следующей проблемой, на которой я хотел бы остановиться, является проблема, будем говорить, добросовестного плательщика. Человек взял себе кредит и думает, что раз он всё добросовестно выполняет (четко делает погашение в те дни, как ему выдан график платежей, всё видит, своевременно предоставляет всю информацию, то есть, полностью добросовестно исполняет все условия договора), то он ожидает такого же ответного шага и от банка.

Подсознательно он чувствует, что если он всё делает хорошо, если он всё время старается делать всё в точности по договору, то и банк сделает то же самое, что и он. Что у него договор полностью соответствует законодательству и что он сделан не только для того, чтобы предоставить заемщику кредит, но и учтет его права. То есть, он заключен не только для удовлетворения его потребности, но ещё и для уважения его, как стороны в договоре. И каково же бывает разочарование, когда открываются глаза и видно, что на самом деле всё не так. И это связано в первую очередь, с той проблемой, которая возникла ещё во времена Советского Союза.

В то время у нас сложилось четкое впечатление, что все основные структуры являются государственными. И так же точно государственным является и банк. Поэтому взаимоотношение с тогда называемой Сберкассой было совершенно другое. То есть, ей реально верили, на нее полагались, и в ответ она действительно в какой-то степени обеспечивала и защищала права человека, который к ней обратился.

Но прошло время, все банки стали коммерческими организациями, а единственный государственный оставшийся банк, то есть, Банк России, никакие работы с населением не ведет, но отношение у нас ко всем банкам осталось во многом прежним. Поэтому разочарование от самого факта установления того, что в договорах имеются не только грамматические и орфографические ошибки, но и конкретные нарушения закона, сделанные напрямую, пусть и за довольно красивыми аккуратными округлыми фразами, не делает их более понятными, оправданными, и, тем более, законными.

Ещё одной проблемой является как раз то, что эти все формулировки, которые заключены в договоре, являются очень округлыми, красивыми и на первый взгляд очень даже понятными и ценными. В этом вопросе я хочу привести свой пример.

Когда я начал глубоко изучать кредитные договоры, то первое впечатление у меня было очень обманчивое и очень даже положительное. То есть, любое поверхностное рассмотрение договора говорит как раз о том, что там всё очень гладко, написано четко, логично и будем прямо говорить даже довольно понятно.

А вот если отойти от целостной картины и начать разбираться с каждым конкретным пунктом, сопоставлять их один с другим, сопоставлять с Гражданским Кодексом, смотреть на них с точки зрения защиты прав потребителя, появляется абсолютно другое направление, в том числе и психологическая. Важно перейти в анализе документа от одной точки зрения к другой.

И очень близкой к этой проблеме является то, что по Гражданскому кодексу кредитный договор подписывается двумя сторонами. Любимым высказыванием банка является то, что от вас никто договор не скрывал, вот, пожалуйста, стоит ваша подпись, а под подписью четко стоит фраза о том, что я со всеми условиями ознакомлен и согласен.

И здесь же, близко очень к этому, появляется и ещё одна проблема, которая связана с тем, что сам по себе договор, несмотря на то, что в Гражданском Кодексе требуется, чтобы такие договора, как кредитный, заключались всегда в четкой письменной форме, но очень часто это не происходит. И если все условия и признанные существенными для кредитного договора указаны в каком-то документе с другим названием, будь то оферте, заявлении на выдачу кредита, и тому подобное, то даже суды признают такие документы вполне заменяющими договор, то есть, договор в этом случае вполне считается заключенным.

Теперь, проанализировав уже весь договор, следующая проблема возникает в тот момент, когда добросовестный заемщик начинает рассчитывать и смотреть, а сколько же он реально погасил долга и сравнивать его с той суммой, которую он реально выплатил. То есть, он платит и платит, платит и платит, а долг уменьшается очень и очень слабо. И это открытие его тоже очень шокирует. Потому что в нашем понимании справедливости естественно была заложена мысль о том, что каждое погашение, каждый платеж по кредиту производит что-то пропорциональное. То есть, какая-то часть идет в качестве процента, какая-то часть на погашение основного долга. Но встроенное в нас чувство справедливости, конечно, подсказывает общую идею, что это должно происходить практически равными долями. И каково же бывает удивление, когда процентов выплачено море, а основной долг уменьшился незначительно. И когда человек считает, сколько же он фактически переплатит, то есть, выплатит процентов банку, то эта сумма становится просто огромной. Одна из моих клиенток так мне четко и призналась, что, когда она вдруг взяла и увидела сумму процентов (не общую сумму, которая идет к выплате), а именно тех процентов, которые получит банк, то в ней всё перевернулось.

Ещё большим шоком является то, какие суммы выставляет банк после того, как платежи производятся нерегулярно. Вот эти проценты, которые набегают, которые необходимо заплатить, они ещё более противоречат и вступают в конфликт с общими идеями человека о том, что такое кредит, что такое справедливость и как она должна считаться. Буквально за совершенно незначительные долги суммы пеней, штрафов, а затем процентов на проценты его совершенно парализуют, и он отказывается их вообще понимать.

Следующей важной проблемой является само чувство потери контроля над ситуацией. Когда у человека, фактически, создается ощущение, что его жизнью уже управляет совершенно не он, а управляют или кредитные карты, или коллектора, или банки, с которыми он совершенно не знает, как поступить.

Ещё одной проблемой являются, конечно, наши страхи, которые преследуют нас абсолютно во всем. И опять же, эти страхи взялись с тех времен, когда банки были государственными. То есть, проблема возникает в том, что если ты задолжал банку, то фактически сразу же после этого вся государственная машина на тебя набросится, чтобы взыскать с тебя и просрочку, и всё остальное. И даже если человек просрочил буквально на несколько дней, сразу же возникает страх, что сейчас приедет за ним полиция, отведет его сначала в суд, а потом и тюрьма недалека. О том, что банк – это такая же частная организация, как и любая другая, и для того, чтобы ему подать в суд или обратиться в полицию, должны быть для этого достаточно веские доказательства, а не просто задержка выплат на небольшое количество дней на это обращают внимание как на простое отсутствие дисциплины.

Теперь мы перейдем к проблемам, которые возникают у гораздо более опытных людей.

У них уже были положительные опыты решения каких-то своих вопросов с банками, связанных с кредитами. И они уже имеют отрывочные знания. Их проблемы несколько различаются.

В качестве одной из первых проблем я бы хотел выделить то, что такие люди приходят в банк, обращаются в кредитный отдел. И что же они видят? Несмотря на то, что они не являются ни профессионалами, ни юристами, ни экономистами, ни специалистами в банковской сфере, они знают на порядок больше о том, что законно, что правильно, что нужно, чем начинающий сотрудник банка. Но девочка, только пришедшая из института, ещё ничему не обученная, и не закончившая даже первичного обучения на рабочем месте, что видно по тем безграмотным высказываниям, которые она делает, не желает вникать в проблему человека с грамотно составленным заявлением, с четким представлением о том, какие права его нарушены. В результате он просто теряется, что же ему при этом делать.

Следующим шагом является то, что он, после того, как получил отповедь от самого нижнего менеджера в банке, идет, весь наполненный негодованием, и составляет еще более точный ответ о том, как нарушены его права, составляя совершенно грамотное заявление. Там перечисляются все требования закона, все основания, по которым он должен быть выслушан, все основания, по которым он имеет право на внимательное к себе отношение. Он отправляет этот документ с надеждой и с уверенностью в том, что наконец-то его дело сдвинется с мертвой точки, и с ним будут разбираться действительно компетентные люди, которые дадут ему такой же компетентный ответ.

Но не тут-то было! Он вместо квалифицированного ответа получает совершенно стандартную отписку, из которой следует не только тот факт, что ему отказали или нашли какой-то огрех в его позиции, а то, что фактически его письмо никто не открыл. Его, образно говоря, выбросили в мусорное ведро, а чтобы закрыть регистрацию, отправили стандартную отписку, которою отправляют абсолютно всем по любому поводу, независимо от того, кто и когда обратился.

В этой связи он, как опытный борец, не складывает лапки и обращается в следующие контролирующие органы. Скорее всего ответ будет аналогичен. То есть, на него выходит юрист банка, который начинает высмеивать его позицию, объяснять ему, что фактически он хочет получить луну с неба, что он сначала должен научиться грамотно высказывать свои мысли, находит у него не поставленную запятую или, не дай бог, опечатку, которую он сделал случайно, потому что всё-таки очень сильно волновался, когда составлял свое заявление. И под этот смех и шуточки будет снова выставлен.

После всех этих злоключений искатель правды отправляется уже в контролирующие инстанции и здесь его подстерегает тоже один из подводных камней. Он состоит в том, что, будучи очень занятыми, эти контролеры человеку говорят стандартный ответ со времен, опять же доставшихся от Советского Союза, о том, что если вам что-то не нравится, обращайтесь в суд, не учитывая того факта, что в суд можно обратиться только тогда, когда накоплены какие-то документы. Судья просто так разговаривать и беседовать с заемщиком не будет. Суд работает с пакетом документов, с доказательствами того факта, что человек уже провел досудебную и внесудебную работу и уже только с этими результатами и можно в него обращаться.

Поэтому он идет уже к юристу в близлежащую юридическую консультацию. И там оказывается тот удивительный факт, что первый попавшийся юрист, конечно, не признается напрямую в том, что он может никогда и не сталкивался с урегулированием споров по кредитам. Он в этом случае будет говорить самые общие, обтекаемые фразы. И мало того, что это никак не поможет человеку, но ещё он будет требовать оплату, которая связана с тем, что вы заняли его время, что он вник во всю эту ситуацию. И неважно, что он не очень разобрался в ней, что он не дал прямых профессиональных правовых оценок в этом вопросе, что ему нужно долго готовиться, чтобы это сделать.

В итоге, юристу, по сути дела, тоже нужен этот же самый пакет документов, который был собран в ходе досудебной и внесудебной подготовки. Обращение к юристу будет выгодно и полезно, и не создаст проблем тогда, когда к нему идешь уже частично подкованным, с подготовленными документами, с доказательствами. Тогда действительно, даже не очень разбираясь в проблеме, он правильно оформит документы, потому что обращение в суд делается по общим шаблонам и исковое заявление пишется по общим правилам. Проблема для опытного заемщика состоит в том, чтобы не слишком рано обращаться к юристу и не поручать ему весь объем работ, который в этом случае будет очень дорогостоящим. Лучше сначала подготовиться самостоятельно и уже увидев, что без суда банк не хочет войти в создавшееся положение, и что ему нет никакой возможности решить вопрос полюбовно, вот именно тогда и можно считать обращение к юристу эффективным.

Назад: Как создавалась система

Дальше: Просто осуществи мечту